僵尸企业可以被救活

2018-03-15马怀春

马怀春

[摘要]供给侧的改革,使得解决僵尸企业的问题迫在眉睫,本文认为,并购是解救“僵尸”企业的良药,而且按照管理者过度自信以及并购效应理论,在仔细分析海信并购僵尸企业科龙这一案例后,我们发现,主并方海信公司管理层是稳健的,不存在过度自信的问题,而被并方科龙是一家僵尸企业,俩家公司都是家电行业,而且存在相对规模差异,并购后的市场效应和财务效应并购都是正向的。所以,解决僵尸企业的路径并不是简单的清退,稳健的管理层能够正确的分析其剩余价值,进而做出正确的并购策略。

[关键词]僵尸企业 并购 市场效应 财务效应

一、引言

2015年3月,国务院总理李克强在考察国家工商管理总局时用了“僵尸企业”这个词,后来,2015年11月4日和11月18日,国务院召开的两次会议中,均提出要解决僵尸企业的问题。所谓僵尸企业这一名词,首先是由经济学家彼得·科伊提出的,就是指那些已停产或半停产,连年亏损、资不抵债,无望恢复生机而只能靠政府或银行贷款勉强维持经营的企业。并购重组和清退处置是处理僵尸企业的主要手段。要想让这些僵尸企业的发挥余热,提高资源利用,并购重组是一个良好的选择。

然而,并购重组未必真的能够为并购企业带来新的价值,这些僵尸企业被并购后能否扭亏为盈,健康持续的经营。国内外有很多研究表明,我国上市公司的并购行为总体上并没有给公司带来良好的价值(如张新,2003;李善民、朱滔,2006)。

为什么有的并购成功了,而有些并购却以失败告终。本文我们通过对并购双方的行业、相对规模以及并购方管理层的角度分析并购效应的正负,我们发现同行业的并购往往比跨行业的并购效应更优,并购相对规模差别越大,并购效应则更好,管理层越稳健也会对并购效应产生正向的影响。

二、文献综述

(一)行业对并购效应的影响

并购按照并购双方所在行业的异同可以分为跨行业并购和行业内并购。跨行业并购并购方通过并购不同行业的公司可以进入不同的行业实现多元化经营、公司业务的转型以及扩大产业链等目的。同行业并购则可以增加本公司在行业内的市场份额,提高自身的行业地位和影响力。

Richard在对并购研究中的出同行业并购绩效更优,且有利于企业价值的创造(2005)。陆贵贤在对2015年的37期并购事件研究中得出,同行业的并购更有利于企业价值的增加(2012)。徐晓慧在对2003-2013年间我国上市公司并购事件研究中得出并购双方行业的相似性与并购的成功率为正相关关系。

(二)公司规模对并购效应的影响

在并购事件中,并购目标的规模往往对并购绩效有着一定的影响。事实上,并购的目标公司相对规模越大,并购效应就相对较差。赛罗沃在对并购案例的实证研究中发现目标公司规模越大,并购绩效越差的结论(2000)。李善民,郑南磊在对青岛和燕京啤酒的并购案例中得出“大吃小”的并购效应比“强强联合”的并购效应更优(2008)。

(三)管理层过度自信对并购绩效的影响

管理成过度自信理论最初由Roll(1986)提出。他率先开创了自大假说,即并购企业决策者会高估被并购企业的价值以及并购带来的收益提升,而且会忽视或轻视并购过程中的风险以及并购后的各种问题。這种自大心理就是过度自信的表现。

国外学者发现,管理层过度自信与企业并购决策的实施是正相关的,越过度自信的管理层越倾向于做出这一决策(Brown andSarma;2007),Malmendier and Tare(2008)的研究表明,过度自信的管理层所促成的并购决策往往显示出负的并购效应。谢海东(2006)认为高官的过度自信会影响并购决策的发生已经并购效应的下降。李善民,陈文婷(2010)提出管理层过度自信会导致企业并购效应为负,即并购给企业带来的不利价值。

三、案例研究

(一)并购案例介绍

海信集团是一家同时拥有有海信、科龙和容声三大驰名商标的集团,2016年8月,海信名列全国500强企业第153名。2005年9月,为了扩大海信集团的规模开始宣布并购广东科龙电器,家电产业的规模更加庞大。

科龙集团成立于1984年,主要产品包括冰箱、空调和洗衣机等家用电器。但是,后来由于不当的人事调整和组织变动以及管理层挪用资金,公司业绩大幅下滑,营业利润多年为负。2005年9月,海信集团与科龙达成并购协议,海信打算出9亿元人民币购买科龙26.43%的股份。随后,海信出于谨慎稳健态度对科龙企业价值进行重新评估,最终于2006年以6.8亿元购得科龙电器26.43%的股份,成为科龙第一大股东。

(二)并购主体分析

1.并购双方行业与规模分析。海信和科龙集团都属于我国的家电行业,具有相同的产业基础,因此海信并购科龙可以充分利用科龙企业的设备和原有的品牌等经济资源,进而扩大自身的生产规模,节省生产成本,提高自身在家电行业的市场分额和竞争力,从而继续做大做强。其次,海信集团是我国家电行业龙头企业,公司规模排名前列,2004年,海信集团实现销售额273亿元,同年科龙集团销售额为84亿,虽然科龙集团在我国家电行业也具有相当高的地位,但是由于自身的问题,科龙逐渐沦为一家僵尸企业,市场价值急剧下跌。最终海信集团对科龙的价值进行多次谨慎评估以6.8亿元完成对科龙企业的收购。

2.并购公司是否存在管理层过度自信。本文,我们选取如下指标:一是管理层薪酬相对比例(Hayward andHambrick,1997~Brownand Sarma,2007姜付秀2007),我们用管理层薪酬最高的三个人占年度薪酬总体的比重来衡量这一比例,薪酬比例高则表明管理层在公司内部的地位越重,他们重要性越高,倾向于产生过度自信的心理。二是企业业绩预测(Lin Hu and Chen,2005;姜付秀,2009;余明桂;2013),企业盈利预测超过企业实际盈利水平越多,表明管理层高估企业营业利润,以及经营决策带来的价值,低估了决策可能带来的风险和损失,这就是过度自信的特征之一。

表1展示了海信集团2006-2009年管理层相对薪酬比例,可以明显看出,前三名管理层薪酬占比一直较低,2006和2007年只有20%多一点,到了2008和2009年才超过30%。

其次,企业业绩预测结果可以用来判断企业管理层是否过度自信。通过表2,可以看出海信集团对于企业的业绩预测一直都保持着稳健、谨慎的态度,因此,他们的预测结果也都比较可以,与实际结果基本一致。

3.被并购公司是否为僵尸企业。中国人民大学国家战略与发展研究院,提出如果企业的息税前利润高于最低应付利息,则不被定义为僵尸企业。然后又引入了持续信贷标准,如果企业当年息税前利润低于最低应付利息,上年外部债务总额超过总资产的一半,而且概念债务还在增加的话,则该企业应该被视为僵尸企业。国发院的标准就是,如果一个企业连续两年FN-CHK方法评为僵尸企业,则该企业是僵尸企业。

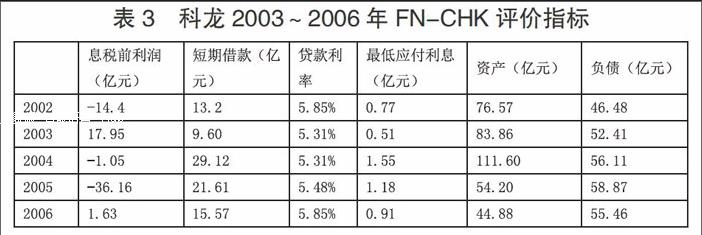

根据由锐思数据库搜集得财务数据,我们编制了表3。从表3中可以看出,科龙企业2004和2005年息税前利润都是负的,而且还都小于最低应付利息(有短期借款乘贷款利率得到),再来看企业债务,2004、2005和2006年企业流动负债都高于企业资产的一半,而且从2002年到2005年负债总额一直在逐年上升,因此按照国发院的标准,科龙电器在2006年被并购之前可以被称为僵尸企业。

(三)并购绩效评价

财务指标法则是对比公司并购前后财务指标的变动,是一种适合长期研究并购效应的方法。主要从公司的盈利能力指标、营运能力指标、偿债能力指标和发展能力指标的变动来分析公司的并购绩效。

表4是由锐思数据库搜集的海信电器并购科龙后作为存续企业的海信科龙的财务数据。首先看盈利能力,在样本年份内,海信科龙的资产净利率持续上涨,营业利润率和每股收益总体也是呈现不断上升趋势,这些指标的改善都表明海信科龙企业的盈利能力较之前有了大幅度的提升,逐渐摆脱僵尸企业的头衔。之后看表中营运能力指标,从总体来看,总资产周转率呈上升趋势,存货周转率也大幅上升。总的来说企业的资金运营能力有较大改善,资金使用效率有所提高。然后是偿债能力,资产负债率大幅下降,速动和流动比率逐年上升,表明企业资产负债比渐趋合理结构,短期还债压力越来越小。最后是企业的发展能力指标,总资产增长率从2006的-16.42%到2013年的30.05%,企业资产规模扩大了不少,营业收入增长率由负转正,企业营业能力较好,总体良好。综上可知,并购事件发生后的几年内海信科龙的财务指标总体来说都有了极大改善,科龙也从一个连年亏损的僵尸企业,变成扭亏为盈,不断成长的健康企业。因此,我们可以说海信并购科龙企业的并购效应是极好的。

四、结论

本文的实践意义在于说明僵尸企业是可以救活的。并不是所有的僵尸企业都要清退的,部分僵尸企业还是有并购的价值的。本文提出建议:其一,从并购主体来看,在发起决策是要看提出并购的高管是否是过度自信的,那些稳健的高管往往能够正确分析并购僵尸企业的价值,比如规模经济、成本效应以及分散风险的作用。其二,从并购方来看,被并购企业如果和主并購企业处于相同行业,这些僵尸企业可以给主并购公司提供大量的基础设施、贷款以及产品品牌等无形资源,进而达到提高规模效应,降低生产成本,增加市场份额等而实现并购的正效应。其三,主并购方在并购僵尸企业时可以选择规模较小的僵尸企业,一方面可以更好的认清起剩余价值,另一方面能更好的应对并购后的管理风险。