未来有色金属爆发的三个超预期机会在哪里

2018-03-01

今天主要跟大家分享一下对有色金属的看法,换个视角讨论有色金属需求供给趋势的共性问题,抛砖引玉共同探讨。

回顾2008年以来有色金属的走势,基本上有三段。

第一波是“四万亿”带来的牛市,到2011年中期;之后是经济放缓,危机慢慢的体现直至2016年初;最后则是从2016年到现在慢慢企稳。以2016年的数据,有的金属已经创出2008年之后的最高点,比如锌,其他的金属需要进行测试还能不能继续的涨,整体来看2017年就是2016年行情的延续。2017年主要金属的涨幅从年初到现在都差不多,大概在20%左右,除了镍稍微低一点。

从需求的共性而言, 2016年之后有色金属上涨,主要经济体也是2016年初从低点开始迅速反弹,全球经济的回暖与复苏让我们的经济基本上进入一定的正循环。主要经济体的复苏带动了很多出口国家的出口;企业盈利增加,也带来了企业资本的流出。同时,今年我们的整个宏观有个特点,就是高增长的同时保持了低通胀,这在世界主要的经济体中都有体现。中国的通胀很低,欧洲、日本、美国也很低。主要的央行都有2%的通胀目标,但通胀为什么起不来?去年就说PPI很高,PPI转化成CPI,今年的经济很火,主要PMI都往上涨,为什么没有通胀?

我认为主要原因是来自技术革新以及生产过程的全球化,这带来了生产成本的下降,从而使得原材料的价格没有过多的过渡到产成品上。首先,现在有很多工厂实现了自动化,比如珠三角的一些企业,他们工厂里面无人化率很高。其次,生产过程全球化,可以把企业的生产过程移到其他更便宜的地方,这样一来,总体生产成本下降。在这样技术革新的大环境下,我们这样低通胀的情景会是结构性的,可以长期存在。

未来有色金属的消费,我以为有三个可能超预期的方面。第一是中国中产阶级的增长带来消费升级;第二是印度这些新兴市场带来的潜在消费爆发;第三就是新能源汽车超预期的普及。

全球的中产阶级的增速超过了我们平均人口增速,也就是说未来几年我们的中产阶级的增长可能呈现一个拐点,人数规模会迅速积累。下边两个图是美国布鲁金斯学会做的研究,从中可以发现2016年是中产阶级增长最多的一年,这增速会一直延续到2020年。其中,中国中产阶级增长是全球中产阶级增长的最主要原因。我们现在已经是全球中产阶级人数最多的国家,而在未来几年内可能我们的中产阶级消费占全球比例也将迅速上涨,不仅是我们的人数上升,消费也在上升。到2020年的时候,中国中产阶级带来的消费占全球比例将从12%升到16%,成为中产阶级人数最多的国家,也是消费量最大的国家。

这样的崛起有两股力量,一个是我们人均GDP的迅速上升,第二个就是贫富差距的减小,这两种力量促成了中产阶级人数迅速上升。中产阶级追求的是什么?不仅是温饱解决,更多的是生活质量。从最近几年消费中可以看出来,我们在文娱、体育以及医疗方面的消费超过我们一般性的零售业领域。其次就是服务业的价格提升是CPI增速的主要贡献,而今年中国食品贡献率几乎是负数,支撑我们CPI没有跌的原因就是我们的服务。

中产阶级对金属的需求意味着什么?可能是需要更加舒适的生活体验,可能是需要更好的基础设施、更大的房子、更精致的家居用品、更加便捷的交通工具,而这些追求中产阶级可以用自己的收入去交换。比如说我们的基础设施可以要求更多的税收,然后国家可以使用这些钱建造更多的东西,对其他的消费品牌有更强的购买力。这给我们带来一个启示,就是壮大的中产阶级消费可能会选择更多、虽然贵一点但是质量好一些的材料,而不去选择虽然便宜但是质量不好的材料。

通过历史经验我们可以看到这种现象,就是人均GDP的上升能够刺激一些品质材料和品质消费品的消费。从不锈钢消费就可以领悟,人均GDP越来越高,人均不锈钢消费就会更高。汽车也是如此,人均GDP上升,车辆保有量、人均保有量都会上升。此前GLENCORE有一个投资者报告,里面传达的主要观点就是他们未来的布局会倾向于Mid/late-cycle Commodity,他想抓住的是那些进入消费周期的金属,像钴镍铜锌这样的金属,我认为嘉能可这个布局是非常聪明的。

来谈谈印度。为什么印度现在忽然成为一个话题,实际上印度跟中国有一定可比性。首先,其人口基本上与2001年的中国人口差不多;其次,印度的人均GDP跟2001年中国人均GDP有一定可比性。我们想想整个商品牛市从什么时候开始的?大概就在2003年。印度现在消费非常的平滑,是不是也是中国当年的平滑性消费,但印度是不是经济积累到一定阶段也会有一个阀门式的效果?印度每年增加的城市化人口是超过中国的。一个来自于OECD的研究表明,我们现在每年净增的城市化率在逐渐下降,而印度是逐渐上升。中国的劳动人口老龄化大家都知道的,但印度是一个更加年轻的群体。

印度当然需要更多的基础设施的建设,下面左边的图很有意思,橙色黄线是中国建造的高速公路,印度建设高速公路是下面的线,2001-2015年中国建造100万公里的高铁铁路,印度只建了5.4万公里。印度非常需要基础设施建设,其平均道路拥挤程度基本上达到中国一线城市水平,可见这个国家是多么需要一些基础设施。

改变新型扩孔钻头喷嘴位置、喷射角度、喷嘴直径等参数(见表1),获取钻头表面流速和扩孔段喷嘴喷射速度矢量分布规律,如图7所示,新型扩孔钻头的井底流场具备以下特征:1)较高的井底压力降,这将保证产生高流速,保证岩屑及时被钻井液带离井底;2)高流速分布在刀翼的主切削齿上,在主切削齿附近未出现低流速区进而发生泥包现象;3)井底形成较小的漩涡甚至没有漩涡,降低了岩屑返回井底的几率;4)各流道的流量与刀翼切削量相匹配,避免水力能量分配不均而致使钻头提前失效现象的发生[16-19]。

过去十年印度大部分的商品需求量都很稳定。原油每年的年化增长率大概4%,钢铁的增长大概是6%,农业增长大概是6%,现在的增速还是比较缓慢的。印度的空调消费量与中国差的比较远,但是每年增加量可以和中国相比,中国过去几年进入平稳期,每年有增有减。而像印度、东南亚的国家每年都在增长,如果看2016年印度加上中亚各国的空调消费量,可与中国相比。

印度的大宗商品消费会像中国一样迎来上升拐点吗?印度汽车保有量是我国2005年的水平,中国的汽车保有量也是在2005年之后进入拐点变化,出现指数型的上升,那印度会不会是这样?

听起来我对印度感觉比较乐观,这样乐观有什么样的陷井?很多人会说中国和印度政治制度不一样,中国是政府引导的,印度是一个民主国家,这是不是意味着发展经济模式会不一样?我是这样理解的,经济发展的过程有些不同,无论是先发展第二产业还是先发展第三产业,无论是政府投资导向还是企业自发的商业性为导向,但是要达到目的其实都是和人均收入有关,你有什么样的收入就需要什么样的东西,你需要的这些东西不管是政府主动给你建造的还是需要公司给你建造,都是需要有钱,只要强烈需要这些东西就会有渠道造成一切东西。

相对这些论调我更加担心的是他收入增长的构成。其实中国收入增长是五万美金以下的人群增长也很快,但是五万美金以上,十万美金以上,二十万美金以上的都有增速,而印度的财富积累过程更多是五万美金以下的人群。我们中产阶级的增长是各个收入区间的,但是印度中产阶级增速主要是在最低的收入区间,这样新增的中产阶级跟解决温饱状态没有太多区别,可能对于更高层要求,比如更好的路、更好的环境的需求就没有这么强,这个是我真正担心的问题。

新能源汽车增长趋势当然是非常显著的。下边两个图可以看到从2014年开始中国新能源汽车产量三年翻了8倍,2017年11月全球纯电动车增速同比达到80%。中国扛起纯电动车大旗,我们的纯电动车超过了欧洲、美国总和。麦肯锡做了全球电动车指数,中国最高,我们生产很多电动车同时也消费很多电动车。

Source: Woodmac

简单进行了一个研究——关于镍在电动车的消费。大家对镍的新能源消费为什么这么感兴趣,实际上电动车消费给镍带来的是三重元素增加。第一个是电动车产业本身的增长,第二是三元电池占电池总量的比例增高,第三是三元电池向高镍方向发展。这三个加起来我们的镍的消费增速肯定要远远高于我们的电动车的增速。可以很明显的看到,2017年电池很多的转为三元的构成,预测镍的消费每年维持80%的水平,到2025年大概是十万吨左右。

Source:Glencore

可能更加有参考性的是嘉能可发表的报告,他们认为到2020年镍会增长将近八万吨。相比较其他金属而言,铜提升更大,因为镍的主要提升原因是汽车,但是铜是整个产业链上,不仅有汽车还有充电,还有储能以及提供各种各样的基础设施支持,这几个全部加起来里面算出来铜的提升就很大了。

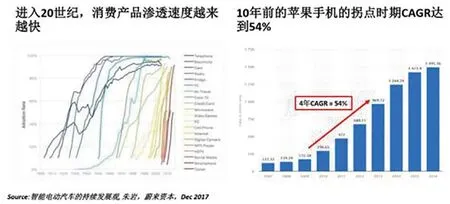

为什么新能源汽车普及会超越大家的预期?进入20世纪之后很多新兴消费品渗透率在快速普及,以前有一样东西出来普及可能需要20年、30年,再到10年,然后再到后面的阶段就一两年、两三年,很多东西就普及了。比如苹果手机,普及拐点时期即从2009年至2012、2013年,这四年的时间每年的年化增长率可以达到54%。新事物的普及率可能要超过大家的预期。

供给的共性主要是矿山方面。每年的品位都是在下降,包括铜矿、锌矿、镍矿,特点是好矿越挖越少,剩下的品质就会下降。此外,主要矿企投资增速逐年下降,从2011年到2016年初,有长达6年的熊市,真正的牛市,或者真正的价格上涨只是过去一年半的时间,而主要的矿企还没有时间去反应这些东西。从2014年到2017年,他们的资本开支都在下降。矿山开发的时间都很长,铜最长,需要13年的时间才可以从勘探一直到建成,锌矿也较长,需要七八年的时间。如果对矿需求的激增不能通过已有的矿山实现,而要新开发一个矿山的话,时间周期很长。

Source: CRU

从单个金属和时间因素方面交流一下。这个是供需平衡的总结,找了几个比较有代表性的,这里面最有争议的就是铝,其他的大家都或多或少都出现短缺的状态。现在LME隐含波动率SKEW上也能看出铜的相同一致看法,其实铜的争议是最小的,从去年9月开始看涨期权的比买看跌期权的波动率溢价就高了。我感觉铜的短缺是相对比较确定的,因为刚才讲的一些原因,矿上得慢,需求又还在。

铜高干扰率现在是比较确定,大家认为2018年肯定有高干扰,一是价格越高干扰越高。另外就是2018年铜矿的增产地处于政策和地缘政治不稳定地区,比如说刚果、赞比亚、印尼、伊朗。还有一个非常重要的原因是过去几年干扰率都比较低,2016-2017年都很低,2016年只有4%,正常情况下只有5%到6%,所以如果一直干扰比较低,大家就预测未来发生的事情就比较多了。因此铜的高干扰是否能够实现, 2018年要跟踪。第二是废铜问题,有很多不确定性。检验有多严格,真正检验的时候又要遵守什么样的规则,这些都是不确定的东西。另外,今年冶炼厂产能增长非常多,到底能不能完成?今年空调消费非常好,空调生产也非常好,明年是否会强劲?这些都是2018年需要关注的点。

Source:GS research

对于铝而言,供给端的政策依然是最大的不确定性,这也是为什么不同的研究机构他们给出来的结论也都不太一样。我们现在取暖季已经在进行,但是即使进行当中也有很多不确定性。即使你已经身处其间,依然不知道之后政策是否会加强或者是减轻?原材料短缺是否造成海外的减产?取暖季之后减产又怎么办?

我需要说明的是电解铝格局和以前完全不一样。以前是民企和国企的竞争非常激烈,现在不是了,竞争格局已经改变,没有国企和民企相互打架的局面了,是不是意味着我们的利润有点太低了?

锌的话,假设是按照嘉能可发布的生产指引,2018年没有什么增产,2018年矿短缺比较确定,但是我们需要看国产矿是否有些动作,因为2017年国产矿产量非常低,2018年会不会继续低?其次,锌的消费也不是很高,2018年是否有更多替代?会不会持续低?

镍的话,大家讨论比较多,争议也比较多。如果把镍当成一个单独的东西,把不锈钢的产量当成是镍的消费量,镍的产量有增多,不锈钢产量也增多,可能有人说关注产能进度,是镍上升比较快还是不锈钢上升比较快。但是我认为从全年角度来看,印尼出来的东西还是比较多。假如把整个镍元素当成我们考察的目标,那是一个什么样的情形?可能2014年禁矿之后印尼每年贡献的全球镍元素非常少,只有一点镍铁什么。从去年开始他们开始出镍矿,慢慢有新的镍铁出来,也有不锈钢的出来。

2018年这些东西非常多,比如青山有200万吨的不锈钢产能,还有各种各样的镍矿出来。如果把印尼当成孤岛,当成一个变量特别大的镍元素供给,明年我们镍元素的供给将会非常多。保守的估计,镍矿出口的镍元素10万吨增量,不锈钢出口的镍元素也有十几万吨增量。我们有20几万吨,也就是全球供给的10%,因为一年我们也就是有200万吨的消费量。

在这种环境下,在镍的需求、特别是电动车的需求总体增量到2020年只有4%的情况下,我感觉产业各环节利润特别低的时候可能涨,但向上涨会有天花板。更加确定的是不锈钢利润会比较差。因为青山在印尼造了很多成本低廉的不锈钢厂,有200万吨的不锈钢厂,运到中国会带来有百分之十几的增量,会给中国不锈钢厂带来较大冲击,所以我认为整个2018年中国的不锈钢利润不会非常好。

综上所述, 2017年的全球经济在主要经济体的拉动下运转良好,结构性的低通胀环境可能是一个比较长期存在的结果,可能会放缓我们的央行加息进程。2018年宏观大环境可能比大家预期的好,全球中产阶级高于总人口的加速增长会给贵的金属材料提供强劲的增长动力,新能源普及以及印度需求有可能会超预期,但是有待检验。矿山开采的时间是需要一个很长的周期,矿石品位下降是长期趋势,需求继续强劲情况下可能供给很难及时补充,比如说铜和锌。我认为,在主要经济体增速尚未放缓的情况下,有色金属牛市将继续。