解密跨国避税

2018-01-25蔡昌李蓓蕾单滢羽

文/蔡昌 李蓓蕾 单滢羽

无论苹果、谷歌使用的“爱尔兰-荷兰-爱尔兰”三明治模式,微软使用的“双爱尔兰”模式,还是星巴克避税结构,避税要件都是实行跨国家、跨区域的无形资产使用权的转移。

微软公司国际避税模式和方法并非独树一帜,2017年2月,有媒体报道微软每年因设立在波多黎各的机构,避税15万亿美元,美国国会对此调查意在修改美国税制漏洞。近年来,也相继煽动蚁翅的苹果、Facebook、谷歌、微软、星巴克等公司,纷纷卷入欧洲国家税务机关调查的漩涡。

在中国加入G20框架下的反避税行动之际,2014年11月,中国与多国的税务部门合作,调查出的8.4亿元,被称为“中国反避税第一大案”,有媒体报道该案以M开头的公司即为软件业巨头——微软,一时间各种猜测甚嚣尘上。

纵览涉案企业在全球蚁穴布局中,微软、苹果、谷歌、星巴克的全球税务筹划安排中,正是利用无形资产,促使利润在不同税负国家之间流动的隐蔽手段之一。

避税布局

据生物学和地质学的研究,蚂蚁巢穴很久以前就达到了“现代化”水平。蚁巢内结构分明,有粮仓储藏室、种植真菌室、产卵育幼室等不同功能的空间利用。道路四通八达,通气性良好,还能调节温度,唐代就有“地下蚁城”的记载。

智能远超蚂蚁的微软,在各大洲分设区域运营总部,爱尔兰都柏林区域运营中心负责欧洲、中东和非洲微软产品的生产和销售,爱尔兰境内除了总部在百慕大的MRIO全资受控外国公司,还有另外两家被认定为忽视实体的关联受控外国公司MIR、MIOL;新加坡区域运营中心主要负责印度、日本、大中华地区等亚太地区的业务,同爱尔兰运营中心的布局一样,位于百慕大的MSHPL公司作为总部的受控外国公司,为新加坡运营中心的MALL公司提供资金支持,MALL、MOPL均被认定为忽视实体;位于美洲的波多黎各运营中心主要负责美洲地区微软产品的销售,在该运营区域中主要设立两个公司,MOPR和MLGP,MOPR是总部的受控外国公司,制作微软产品的数字和物理副本,并经过分销公司MLGP销售给最终的销售者。

苹果公司在美洲地区之外的销售网络中,将小蚁穴多设立在爱尔兰、荷兰、新加坡等地。鲍德温苹果公司注册于英属维尔京群岛,控股注册于爱尔兰的苹果国际运营公司AOI和国际销售公司ASI,欧洲运营公司注册于荷兰,作为AOI和ASI之间特许权使用费转移的跳板;ASI其从合约制造商处获得产品后,将产品分销给爱尔兰的国际分销公司ADI和苹果新加坡公司ASA,随后再由区域关联销售公司转售给各国销售公司,最终销售给销售者。

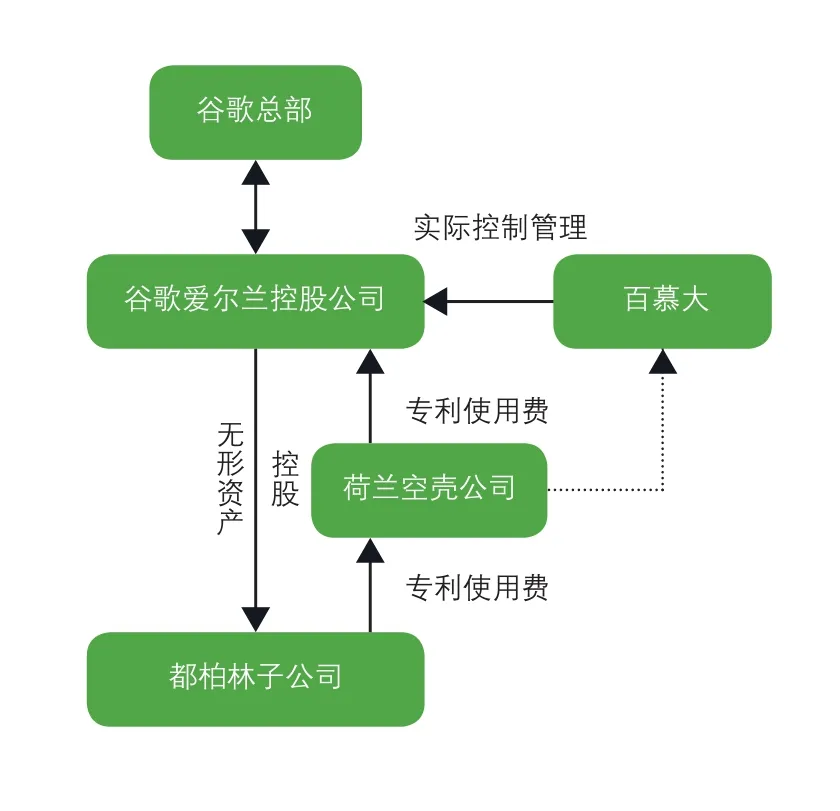

谷歌重要的境外分蚁穴,位于爱尔兰和荷兰。谷歌在爱尔兰注册一家控股公司,但其实际管理中心位于百慕大,该控股公司下设都柏林子公司,负责谷歌在欧洲地区的实际运营,同时谷歌在荷兰设立公司,向都柏林收取特许权使用费,再将该笔收入的大部分转移给百慕大公司,完成利润的转移。

星巴克在欧洲的重要子蚁穴分别位于英国、荷兰和瑞士。英国的合伙企业控股荷兰的两家子公司,并进行无形资产的授权;荷兰星巴克制造和瑞士星巴克公司之间进行咖啡豆的销售业务。

微软、苹果、谷歌、星巴克等跨国公司在选择外国控股公司设立境外蚁穴时,多将其设立在爱尔兰、荷兰、瑞士、百慕大等地。爱尔兰是著名的低税率国家,其公司税税率维持在12.5%左右,相比较美国的高企业所得税税率,这一税率优势对跨国企业具有很大的吸引力;同时,爱尔兰与荷兰签订有税收协议,规定欧盟成员国之间的交易免征所得税,正是由于这一优惠规定,许多跨国公司在荷兰设立公司,通过荷兰传递特许权使用费,减少预提税的支出;瑞士最大的税制特点就是税率低,税负轻,跨国公司经常通过转让定价的方式将公司利润留存在瑞士境内,规避本国高额的税负;百慕大、英属维尔京群岛也是有名的“避税天堂”,许多跨国公司将企业利润集中到“避税天堂”,减轻海外税负。

爱尔兰、荷兰、瑞士和避税地能够吸引众多科技公司的投资设立,不仅取决于其优惠的税收制度,宽松的税收环境,还在于其拥有高素质和灵活的工作人员、富有竞争力的经济成本、完备的商业投资基础和庞大的欧洲消费市场。

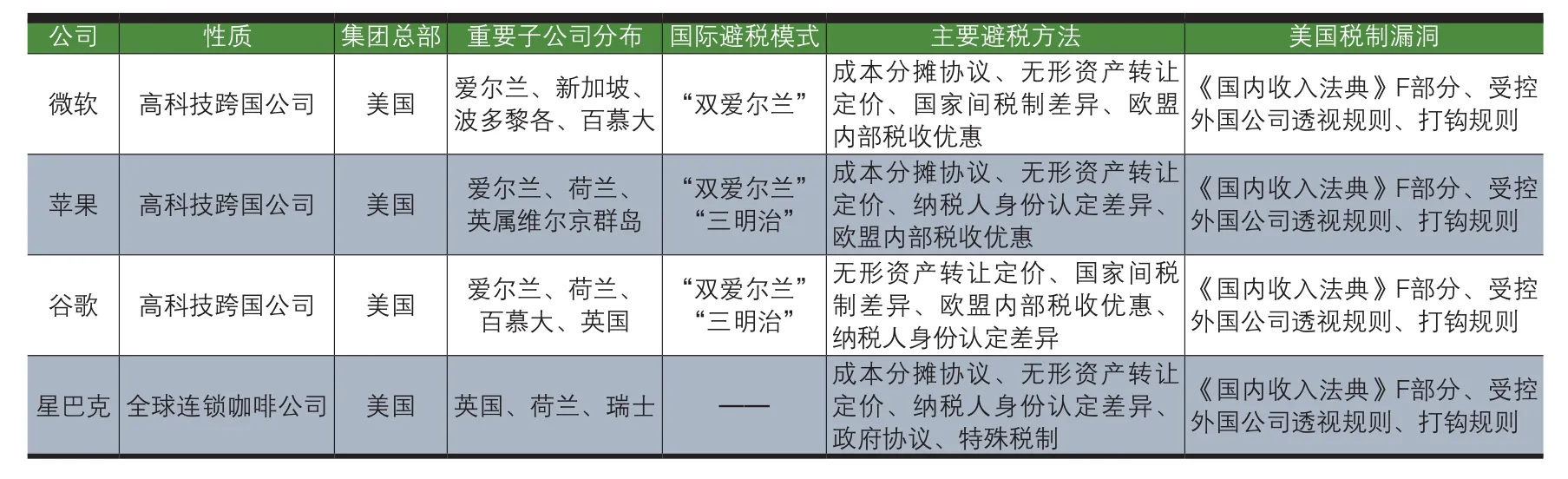

表1 四家跨国公司的税收特征比较

“三明治”避税模式

智能“蚂蚁”暗恋的“爱尔兰—荷兰—爱尔兰”三明治模式,存在四家必要的境外小蚁穴,如设立在爱尔兰的两家“面包片”公司,设立在荷兰的“夹心”公司、“避税天堂”最终留存利润的避税地公司。

苹果公司和谷歌公司是典型的“三明治”模式。谷歌在爱尔兰设立两个公司,爱尔兰控股公司的实际管理机构位于百慕大,并控股爱尔兰都柏林子公司,控股公司只实现控股功能,将总部获得的无形资产使用权授予都柏林子公司,从子公司获得股息分配和特许权使用费,都柏林子公司在爱尔兰缴纳12.5%的企业所得税;谷歌在荷兰设立一家空壳公司,都柏林子公司将特许权使用费先支付给该空壳公司,荷兰公司保留0.2%的利润后再支付给百慕大控制的爱尔兰控股公司,这样特许权使用费在转移过程中不需缴纳预提税,而收到大额使用费的爱尔兰控股公司在百慕大免交企业所得税。苹果公司有一点与谷歌公司不同,位于英属维尔京群岛的鲍德温苹果公司不仅控股AOI公司,而且控制着ASI公司,因此虽然这两家公司均注册于爱尔兰,但其所得不在爱尔兰缴纳12.5%的公司所得税。

微软并没有运用“三明治”结构进行避税,而是单一的“双爱尔兰”模式。以爱尔兰区域运营中心为例,MIR是该区域运营中心的核心公司,与美国总部签有成本分摊协议,享有无形资产的经济权利,同时拥有微软产品的销售权,但MIR不直接生产,而是将无形资产经济权利转授给其全资子公司MIOL,由于MIR和MIOL为忽视实体,RIO为全资受控外国企业,根据美国的税法规定,MIOL支付给MIR的特许权使用费和MIR分配给RIO的股息均不需要在美国缴纳税款,最终利润转移到百慕大地区,获得税收利益。

利用无形资产使用权的授予,将利润转移到避税地的税务筹划安排与“双爱尔兰”结构避税原理相同,是跨国公司国际税务筹划安排的代表。星巴克并非“双层爱尔兰”或者“三明治”模式,而是由英国的合伙企业分别授予两家公司无形资产使用权,利用无形资产授权和转让定价的方式,将企业利润汇集到英国和瑞士,在荷兰设立荷兰星巴克总部和荷兰星巴克制造,并收取大量特许权使用费,由于荷兰对特许权使用费免征预提税的规定,利润则留存在了英国。

图1 谷歌国际避税模式

避税秘笈

无论苹果、谷歌使用的“爱尔兰-荷兰-爱尔兰”三明治模式,微软使用的“双爱尔兰”模式,还是星巴克避税结构,其避税要件都是实行跨国家、跨区域的无形资产使用权的转移,将企业利润从高税国搬运到“避税天堂”,通过国家间税制差异和特殊优惠政策,避免特许权使用费预提所得税的支出,同时在对企业身份进行认定时,利用美国税制漏洞,使企业收入免于承担美国的高税负,全球大多数跨国公司,都采用了这种地下避税模式。

跨国避税具有一定的隐蔽共性,比如签订成本分摊协议、利用不同国家间纳税人身份认定差异、转让定价、利用美国税制漏洞、与低税国政府达成协议等。

1.成本分摊协议

微软、苹果、星巴克等美国公司的避税方案中都涉及到成本分摊协议,原因是如果不签订成本分摊协议,美国总部公司将会负担高额的美国所得税。成本分摊协议使美国总部与境外运营子公司共同承担研究开发活动,根据无形资产带来的收入比例分摊研发成本,由于子公司只是就一部分研发成本支付,可以减少企业所得税的缴纳,同时完成对无形资产经济所有权的转移,使国外控股子公司能够拥有无形资产使用权进行产品生产和销售,获得境外利润。苹果美国总部与爱尔兰AOI公司、星巴克SCI公司与英国合伙企业都签订了成本分摊协议,使受控外国公司拥有专利权,再转授使用权给关联受控公司,将公司销售收入留存在境外,避免承担高额的美国税负。微软公司的三个区域运营中心均与美国总部签订了成本分摊协议,MOPR大约分摊全球研发成本的25%,MIR大约分摊微软在全球范围内研发成本的30%,MAIL大约分摊全球研发成本的10%,而美国微软分摊剩下的35%。成本分摊协议已经成为美国拥有知识产权企业进行避税的必要手段之一。

2.各国税制差异

各国税收制度会根据本国实际情况制定,但不同的税收制度规定为跨国经营的企业提供了可发挥空间,在税制差异方面,运用最普遍的就是各国对纳税人居民身份认定标准的差异,跨国公司利用这种差异选择性地注册设立公司,将公司收入转移到避税地,达到节税的目的。微软、苹果、谷歌和星巴克都采用了这种方式。以微软、苹果、谷歌为例,这几家公司都在爱尔兰注册设立运营机构,但其总部或实际管理机构在“避税天堂”百慕大或英属维尔京群岛,爱尔兰对居民纳税人身份的确定采用管理和控制中心地标准,即即使在爱尔兰注册,但实际管理控制中心在其他地区,则该企业不属于爱尔兰的居民纳税人;美国采用登记注册地标准,因此,爱尔兰的公司也不属于美国的居民纳税人,从而跨国公司双重否定了两国纳税人,不适用两国所得税法而符合“避税天堂”居民纳税人身份,减轻或免于缴纳企业所得税。

3.转让定价规则

微软、苹果、谷歌和星巴克都运用了转让定价的避税方法。高科技公司和掌握一定技术的公司拥有的重要资产就是知识产权,这种无形资产在进行跨国交易时能够通过转让定价的方式达到避税的效果。例如微软、苹果、谷歌,将无形资产的使用权由一家控股外国公司转授给另一家关联控股外国公司,同时收取高价的无形资产使用费,通过支付费用的方式,使利润由税率较高的国家转移到低税国家甚至“避税地”国家。星巴克除了采用无形资产的转让定价使利润集中到英国外,同时抬高咖啡豆的购买价格,使利润从荷兰流入税率更低的瑞士境内,达到避税目的。

4.美国税制漏洞

美国的企业所得税相比其他国家税负偏重,在美国境内注册的居民企业,其境内收入和全球范围内的其他收入都要在美国缴纳企业所得税,因此许多美国企业为了躲避美国的重税,纷纷采取复杂的国际避税模式,将企业利润留存海外。为此,美国《国内收入法典》F部分做出了相关规定,要求美国的受控外国公司获得的F部分所得,不论是否进行分配均应在美国纳税。这一规定弥补了受控外国公司将利润留存海外延迟纳税的漏洞;但许多跨国公司又利用受控外国公司透视规则和打钩规则,削弱F部分的反避税措施。例如微软,将经济实体MIR和MIOL公司在税收上均认定为“忽视实体”,那么“忽视实体”之间支付的特许权使用费等被动收入不被视为F部分的收入,也就不需向美国纳税。利用这两个规则,许多美国跨国公司仍能够巧妙地将利润留存海外。

5.低税国政府协议

像微软、谷歌、苹果这样的高科技跨国公司和星巴克跨国连锁咖啡公司,在一个国家投资设立公司或加工工厂对于当地政府而言是极具吸引力的,不仅能够带动当地的科技进步,吸引更多的周边产业投资发展,而且为当地提供大量就业机会,促进该国消费水平的提高,因此对跨国企业和当地政府来说实现了“双赢”。苹果、谷歌等公司都与爱尔兰政府达成了协议,星巴克也与荷兰税务机关约定,只要给荷兰留下5%的利润,剩余利润的转移不会受到税务机关的限制,这就为星巴克利润转移提供了极大的便利。实际上,在跨国集团避税案例中,与当地政府或税务机关达成某种协议的情况屡见不鲜,有时其政府为了吸引投资,会给企业更低的税收优惠。

当一个企业利用复杂的组织结构安排成功减轻总体税负时,就会对其他企业产生示范效应,其他跨国公司也会根据自身产品特点和运营模式进行税务筹划,达到避税效果。近年来企业税负在企业运营过程中的作用越来越凸显,各国政府在优化税制结构的同时,企业越来越重视,国际事务所的筹划手段越来越多样,也使跨国避税的方法更为扑朔迷离。