家族财富管理模式比较

2018-01-25刘叔肄付巍伟编辑白琳

文/刘叔肄 付巍伟 编辑/白琳

各类财富管理机构在家族财富管理方面有着不同的业务模式与特点,并在合作与竞争中不断加以探索。

家族财富管理的概念被界定为:家族财富(包括物质财富、精神财富、社会资源、人力资源等)的保障与传承,家族资产的长期投资理财,家族企业的投资银行及公司银行服务,家族成员及家族企业的税务筹划、法律咨询,以及家族财产的增值服务、家族慈善等一系列针对家族财富及事务的相关安排。

随着中国以民营企业家为代表的“创一代”普遍步入50—60岁的高龄期,代际传承也开始步入高峰期。从财富积累的四个阶段——创富、守富、享富、传富来看,步入守富阶段之后,高净值人士有着日益迫切的家族财富管理需求。

对接高净值人群这一需求的,即中国家族财富管理市场的参与方,主要包括商业银行、信托公司、保险公司、第三方财富管理机构等。其中,商业银行是最主要的财富管理机构,大约占60%的市场份额。此外,国际机构提供境外资产配置、境外投资等差异化产品,竞相争夺中国家族财富管理市场。

各类财富管理机构在家族财富管理方面亦有着不同的业务模式与特点,并在合作与竞争中不断加以探索。以下将私人银行、信托公司、保险公司和第三方财富管理机构四类家族财富管理机构的业务模式进行比较,以期高净值人群在理解这些模式的基础上加以选择。

私人银行家族财富管理模式

私人银行专项产品类别及架构图资料来源:西南财经大学信托与理财研究所

私人银行为高净值客户提供了或单一或批量定制的多元化产品及服务(见附图)。国内私人银行服务体系在吸取了境外先进私人银行经验的基础上,现行的模式是:作为集投资服务、融资服务、顾问服务和增值服务四位于一体的服务通道,同时实行“1+1+N”的服务模式,即私人银行为客户配备一对一的专职客户经理,每个客户经理身后都有一个投资团队作为服务支持。

在资产端方面,资产管理配置仍旧是服务体系中的关键,即如何根据高净值客户的个性化需求和风险偏好,结合丰富多元的产品去配置资产期限、类别、比例等。私人银行融资服务专注于专享信贷、优惠信贷等,并结合客户实际情况开发出多样化的融资手段,例如股票质押式回购、约定式回购、信托融资、租赁融资等。私人银行还常常与境内外知名星级酒店、权威医疗机构、高端旅行社等各类服务商合作,提升增值服务。此外,面对高端客户多样化的需求,私人银行顾问服务也开始提供税务咨询、法律咨询、跨境金融等综合金融服务。

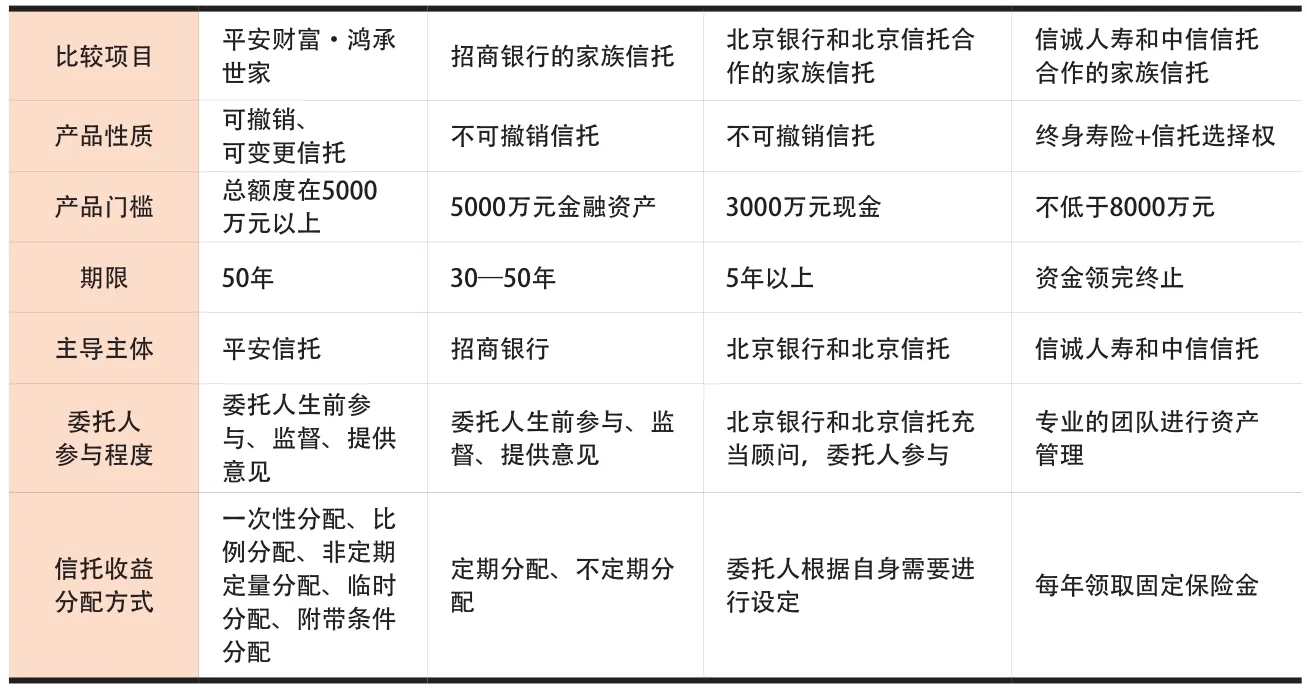

表1 四种信托业务模式比较

表2 不同金融机构财富管理业务链特征比较

由于家族信托在中国逐渐为高净值人群所熟悉,商业银行的私人银行也开始尝试与信托公司合作,由商业银行的私人银行内部投资顾问团队或资产配置团队与信托公司的家族信托业务团队进行对接,推出家族信托与全权委托相结合的“双托模式”,满足客户资产隔离和个性化投资的综合需求。

信托公司家族财富管理模式

作为一项家族财富传承工具,家族信托早已在国际上广泛流行,但在中国还只是初露端倪。对于家族企业家等高净值客户而言,家族信托可以很好地满足他们的财富管理需求。中国的第一个家族信托计划是平安信托推出的平安财富·鸿承世家系列单一完全资金信托。该信托起步金额为5000万元,合同期为50年。随后,北京信托、外贸信托、中信信托、上海信托等多家信托公司相继开展了家族信托探索和实践。

内地家族信托的概念是近几年才开始出现。在此之前,内地一些企业家大多在中国香港地区设立家族信托,普遍采用“离岸公司+信托”的基本结构。由家族创始人发起家族信托基金,委托离岸公司持有原家族成员所持股份,实现对家族企业股权的控制,比如潘石屹和张欣的SOHO中国、张茵的玖龙纸业、吴亚军的龙湖地产、纪凯婷的龙光地产等。

家族信托在岸模式分为以下四类(见表1)。模式一:由信托公司主导。2013年,平安信托推出的“鸿承世家”系列单一资金信托产品就属于该业务模式。模式二:信托公司作为通道,由私人银行主导。银行的私人银行部门利用其客户优势和渠道优势在家族信托中起主导作用,信托公司处于事务管理服务的地位,也承担相对有限的责任。招商银行和外贸信托推出的家族信托属于此类。模式三:私人银行和信托公司合作。私人银行与信托公司合作模式是指由银行与信托公司形成战略合作关系,在客户需求分析、产品结构设计以及具体投资策略制定方面各取所长,共同管理信托资产。如北京银行与北京信托在2013年推出的家族信托属于此业务模式。模式四:保险公司和信托公司合作。保险金信托是指投保人在签订保险合同的同时,将其在保险合同下的权益(主要是保险理赔金)设立信托,一旦发生保险理赔,信托公司将按照投保人事先对保险理赔金的处分和分配意志,长期且高效地管理这笔资金,实现对投保人意志的延续和忠实履行。2014年5月信诚人寿和中信信托推出了相关合作的产品。

家族信托的离岸模式相较在岸模式更为成熟,也为指导在岸模式的发展提供了一些借鉴意义。离岸家族信托有以下几大优点。一是离岸模式强化了对家族财产的控制权;二是离岸家族信托资产多元化且有立法保障;三是巨大的税收优惠和完善的司法保护制度。此外,离岸信托中也蕴藏了一些税务风险、汇率风险、信托无效和撤销风险、受托人风险等。总体而言,离岸模式有其业务模式和制度上的优点。中国的信托在本土仍具优势以及适用性,且境内和离岸地适用法律不同,就单个客户而言,境内资产应设立境内信托,境外资产应设立离岸信托,以合理配置自身资产。

保险公司家族财富管理模式

保险传承的传承方式主要是被继承人通过购买高额人寿保险,指定保险受益人及保险收益金比例,届时将约定的财产传承给指定受益人。从发达国家和地区的经验来看,人寿保险是很好的合理避税和遗产安排工具。

近几年来,保险公司越来越多地开发高现金价值的理财型保险产品,以富裕或高净值人士为目标对象,以避债及传承等功能为诉求,吸引着富裕人群、特别是企业主投保,这些险种多为大额寿险或理财型人寿保单,如终身寿险、分红险、万能险、投连险、年金险等产品,可以统称为“富人险”。

大额保单没有固定的产品分类,中国人寿、平安人寿、泰康人寿、中德安联等多家寿险公司都曾针对高净值客户推出过“富人险”产品,其主要的形式还是分红型产品,年缴保费大都在2万元以上,最低保额动辄就是100万元、500万元,部分保险公司的产品还提出“保额不设上限”。

大额保险计划多为“定期寿险+两全保险+意外险+健康医疗”的组合,因此,大额保单的功能不仅包括传统的风险转移、财产安全保障,也包括强制储蓄和分红。同时,在财富的继承与传承问题上,通过购买大额人寿保险,可以在一定程度上合法规避储蓄大量财产时所产生的税金,保险指定受益人这种独特的方式可以有效避免遗产分割的纠纷,综合了理财、避债、避税、传承等功能与价值。

第三方财富管理机构家族财富管理模式

第三方财富管理机构是指独立于银行、保险、证券等金融机构之外,代表客户利益,根据客户需求,独立、客观、公正地为客户进行金融资产配置和理财产品筛选的专业财富管理机构。作为财富管理市场的新秀,第三方财富管理机构呈现出了较为迅猛的发展态势,也吸引了大量的高净值客户。中国的第三方财富管理机构已有上百家,但是真正能在市场上立足的却为数不多,影响较大的有诺亚财富、展恒理财、恒天财富等,市场份额仍然较小。

第三方财富管理机构的优势在于较为灵活,不仅可以直接参与市场其他机构所提供的家族财富管理产品,还可以通过设立家族办公室这一高端形式来参与家族财富管理,其对于家族办公室的理解和处理更接近境外的成熟经验。第三方财富管理机构模式与私人银行业务模式的相同之处是为高净值客户提供咨询顾问服务和资产配置,但不同的是第三方财富管理机构缺少自有产品,在与私人银行竞争时更能保持独立性,不会以自有产品销售为主。

机构模式比较与选择

目前,中国家族财富管理行业总体处于初级发展阶段,存在着产品服务同质化较为严重、投资工具和标的较为缺乏、高素质人才队伍规模较小、相关法律、法规不够健全等诸多问题。特别是在方案解决上,中国现有财富管理机构仍是以提供现有产品为主,以帮助客户完成现金增长为目标,离真正的家族财富管理和客户导向仍有一定差距。而具有境外成熟家族财富管理服务经验的机构,尚无法在境内落实其服务体系,只能提供部分境外服务。

目前,市场上的各财富管理机构有不同的优势,也存在自身的缺陷(见表2)。如银行在权益市场、独立投资能力等方面存在不足;保险公司推出的“富人险”实际上实现的功能尚待商榷,不同保险公司的资产配置能力区别很大;第三方财富管理机构往往立足于卖产品,按募集资金的多寡获取销售佣金,而不是从客户手中获得咨询费,或者与客户约定按财富增值的多寡获得报酬,由此难免产生道德风险和利益冲突;而信托公司的通道业务收缩也面临未来的转型压力。

未来,中国家族财富管理将迎来一个分工不断细化、客户不断细分、服务模式不断差异化的快速发展阶段。总体而言,高净值人群应从自身的特点和需求出发,来选择提供家族财富管理的机构和产品。

作者刘叔肄系山西信托股份有限公司董事长、西南财经大学信托与理财研究所专家顾问;

作者付巍伟系普益标准副总经理、西南财经大学信托与理财研究所研究员