2017新三板Q1并购研究

2018-01-23徐舜文天宇

文/徐舜、文天宇

新三板市场不断规范,大量有价值的新三板公司具有相对较好的公司治理、较高的信息披露要求和财务透明度,其在主动并购作为收购方、被并购作为并购标的时,均更容易获得青睐。

2017年Q1期间,新三板重大资产重组并购交易(首次正式公告口径)为73起,总金额是110.42亿元。73起的交易数量是有史以来最高的,比2016年Q4增长21.6%。并购方向上,本期有22起交易是发起并购,有51起交易是被并购。其中,有12起为上市公司并购新三板公司。

IPO加速对整个资产市场产生重大影响,新三板市场也不例外,越来越多的挂牌企业开启IPO进程。在这一大环境下,新三板并购市场并未受到太大影响,2017年Q1整体交易数量仍然创新高、交易金额也维持在高位。由此可见,并购依然是新三板市场实现资源配置功能的重要方式。

IPO加速并未影响新三板并购活跃度

1、2017Q1新三板并购市场依然相当活跃,交易环比快速增长。

(1)2017年Q1新三板并购交易数量创新高

本期新三板重大并购事件有73起,并购总交易额为110.42亿,交易总金额超过2016年Q4的108.03亿元,交易数量比2016年Q4的60起有明显增加。

(2)并购整体金额增加,但平均金额出现回落

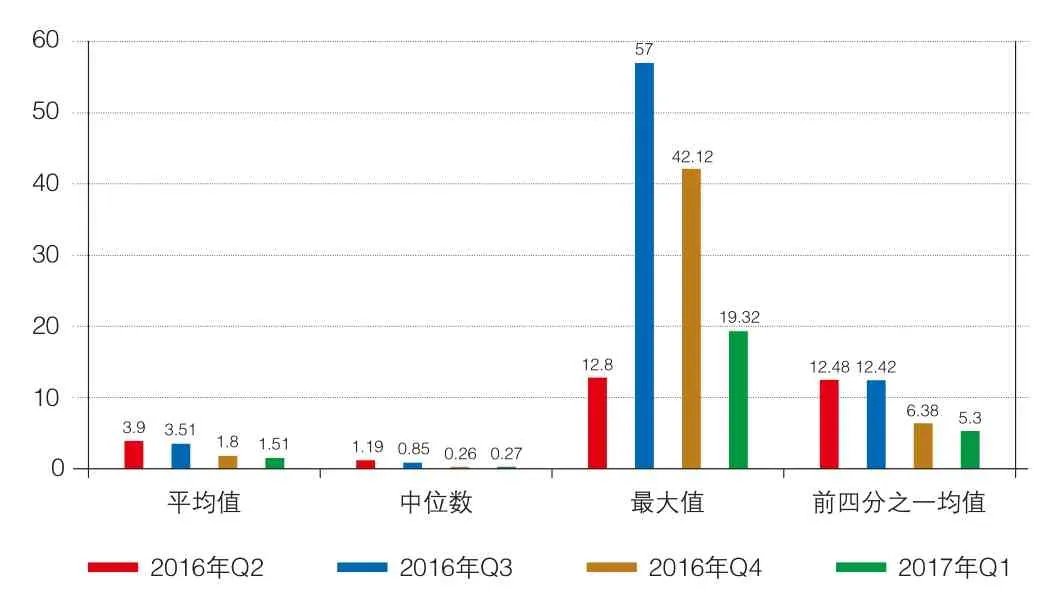

2017年Q1新三板交易数量、整体金额双双增加,但平均交易金额仅1.51亿,低于2016年Q4的平均交易金额仅1.8亿。2017年Q1交易额中位数0.27亿,前四分之一均值5.3亿,均低于2016年各个季度。

表1 2016后三季度与2017 Q1并购金额情况比较(单位:亿元)

(3)上市公司收购增加,挂牌企业让出控制权情况增多

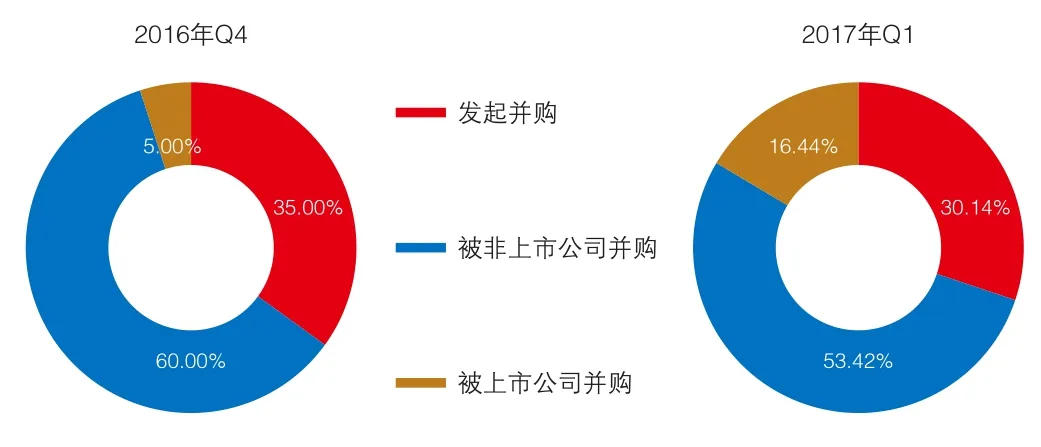

本期有51起新三板公司被并购的交易,被上市公司并购的案例有12起,明显高于2016年Q4的5起、2016年Q3的7起。39起新三板公司被非上市公司(个人)并购,交易数量高于2016年Q4的34起、2016年Q3的10起;51起交易中,40起新三板公司被并购的交易都出让了控制权,占比达78.4%。

2、2017Q1新三板并购市场被并购、产业并购、现金支付是主流。

(1)并购方向:以被并购为主,上市公司并购挂牌企业频增、私募基金买壳兴起

本期有51起新三板公司被并购案例,占总交易数比例69.86%,高于2016年Q4的39起。被并购交易总金额93.92亿,平均交易额19.17亿。

具体来看,本期上市公司并购新三板公司的总交易金额为74.87亿、均值6.24亿,高于2016年Q4的上市公司并购的总交易额23.75亿和平均交易额4.75亿,且总交易额高于2016年Q3的总交易额67.18亿,但平均交易额低于2016年Q3的平均交易额11.2亿;被非上市公司(个人)并购方面,本期有39起非上市公司(个人)收购新三板公司的案例,数量高于2016年Q4的34起、2016年Q3的10起,其中有5起为私募基金买壳案例。

表2. 2017Q1并购以被并购为主,被并购比重不断上升

本期有22起新三板公司主动发起并购案例,占总交易量比重为30.14%。交易总金额16.49亿元,平均交易额7,499万元。

(2)并购目的方面:产业并购为主,多元化并购数量增长迅速

自2015年开始,新三板并购都是以产业并购为主,2016年Q4有54起并购属于产业并购,占比达90%;到2017年Q1,产业并购数量为51起,占比为69.8%,数量、占比均有所下降。多元化并购数量增长迅速,从2016年Q4的6起增长至2017年Q1的22起,占比由10%上升至30.14%。

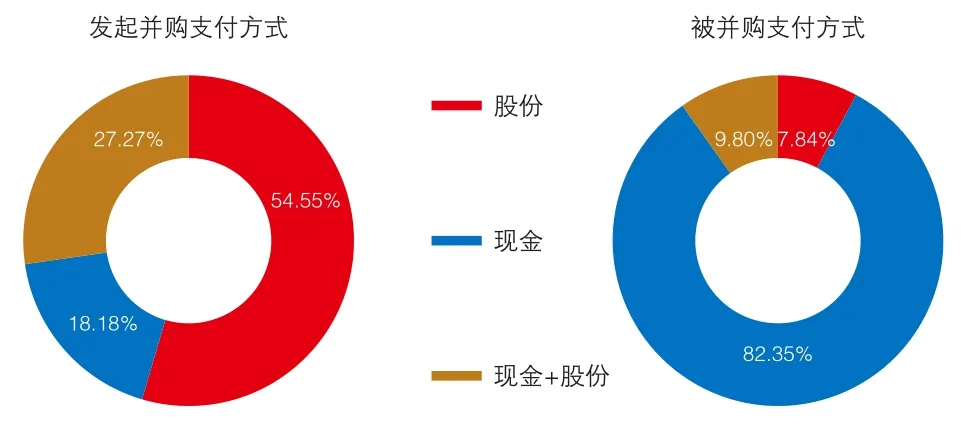

(3)支付方式方面,纯现金支付方式仍是主流

本期交易为73起,其中有46起使用了纯现金支付,占比62.16%;11起使用现金+股份支付方式,占比14.86%;有16起交易使用纯股份支付,占比21.62%。纯现金支付方式是主流,原因在于目前新三板重大并购交易以“被并购为主”,大量挂牌企业股东希望通过被并购变现退出,造成了纯现金支付方式大量出现。

具体来看,在新三板公司被并购交易中,本期有42起使用了纯现金支付,占比82.35%;有5起使用了现金+股份支付方式,占比9.8%;4起使用了纯股份支付方式,占比7.84%。

在新三板公司发起并购交易中,则以股份支付方式为主流,由2016年Q4的5起上升至2017年Q1的12起,后者占发起交易总数上升至54.55%;现金+股份支付方式出现了6起,占比27.27%;纯现金支付数量由2016年Q4的8起下降为仅有4起,后者占比18.18%。

表3. 2017Q1并购支付方式

新三板Q1三大并购特色

并购特色1:上市公司收购数量创新高2017Q1上市公司收购偏好产业互补强、业绩优良的新三板标的

2017年2月17日,证监会发布再融资制度,针对部分上市公司盲目过度融资现象进行规范,规定上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月,融资规模不得超过上市公司市值的20%,定价基准日为本次非公开发行股票发行期的首日。考虑再融资的在会审核期,上市公司每隔2年才能进行一次定增再融资,且不能进行大额定增融资。

再融资新政极大限制了上市公司的定增融资,以及发行股份购买资产的配套融资,但上市公司收购新三板公司的进程并未放缓。上市公司有着整合产业资源、技术升级、多元化经营的内在需求,而为数不少的挂牌公司在技术、产业资源方面有着独特优势,且经营更为规范、整体估值较低,是较为理想的并购标的,上市公司对并购挂牌公司存在刚性需求。在定增融资受限的情况下,上市公司仍可通过大股东借款、银行贷款、股权质押融资等手段,保证了上市公司能继续使用现金支付收购挂牌公司。

具体来看,上市公司收购偏好产业互补强、业绩优良的新三板标的,可实现业绩的迅速提升,帝王洁具(002798)收购欧神诺(430707)的案例即为典型。上市公司帝王洁具主营产品为有机玻璃卫生洁具,新三板公司欧神诺主营产品为中高端建筑陶瓷。通过收购,上市公司可切入中高端建筑陶瓷领域,深化在中高端建材板块的业务布局。业绩方面,帝王洁具2015年、2016年1-9月营收分为38,693万元、27,788万元,归母净利润分为5,342万元、2,567万元;欧神诺2015年、2016年上半年营收分为158,456万元、67,620万元,归母净利润分为13,106万元、5,178万元,新三板标的欧神诺的业绩接近收购方帝王洁具的2.5倍。新三板标的产业互补强、业绩优于收购方,因而收购方支付的对价高达19.32亿。

并购特色2:挂牌公司资本平台作用凸显,私募买壳兴起

挂牌公司被非主板上市公司获得控制权的交易数量创新高,凸显其资本平台的作用

值得注意的是,在2017年Q1,私募基金作为“买壳”方已经异军突起。本文所称的买壳交易是指(1)新三板公司的控制权被转让;(2)控制权转让后,新的控制方将会调整挂牌公司的主营业务和主要资产。买壳方通常为私募基金、非挂牌公司、自然人等。2017年Q1,私募买壳交易数量已达到5起,预计未来将进一步增长。

(1)私募基金买壳兴起,偏好业绩一般的新三板标的

私募基金购买上市公司壳资源的难度较高,倾向于转而购买新三板壳资源。对于业绩一般的新三板公司,经营出现问题导致其归母净利润下滑或亏损,且自身无法处理时,在新三板平台上的合规成本会对其会形成很大负担。这种情况下,标的股东可选择将控制权转移给更有能力的收购方,或通过定增方式为公司引入资金,再利用收购方资源引入更有潜力的业务;对于私募基金,能以相对低价获得新三板公司的控制权,再利用新三板公司的平台发展自身业务,属于较理想选择。

2017年Q1,私募基金在新三板市场买壳现象开始兴起,有6起私募基金收购新三板公司案例,其中5起为私募基金买壳。该5家新三板公司业绩一般,私募基金均通过收购获得其控制权,买壳意图较明确。5家新三板公司2015年归母净利润是负数或下滑比较明显,私募基金大多采取支付现金方式,先行获得控制权,未来再利用自身资源注入新业务。以潍坊宜山投资基金收购源宜基因为例,源宜基因2015年归母净利润不到300万、盈利能力较差,潍坊宜山投资基金采用定增方式获得其控制权,在注入资金支持新三板公司发展的同时,也能将标的股东利益绑定在一起,一同支持公司发展。

(2)业绩较差的公司整体价值低,收购方案多为自然人买壳

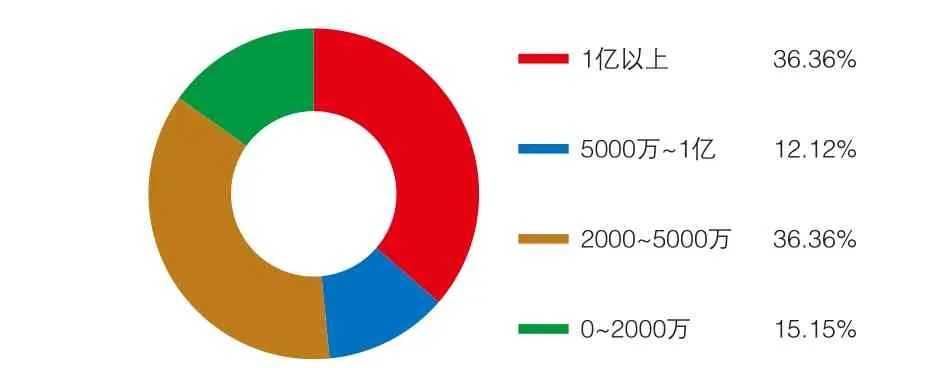

2017年Q1所有被非上市公司并购的挂牌企业平均估值为1.36亿。但估值分化很明显:出让控制权的企业估值在0-1000万的挂牌企业有1家,在1000-2000万的企业有4家,2000-5000万的12家,5000万-1亿的4家,其余12家整体估值在1亿元以上。

整体价值在2000万以内的新三板公司有5家,占被非上市公司(个人)并购交易数的17.14%,这些企业的业绩如下:2015年营收大多在1000多万,2015年净利润方面,3家亏损,2家净利润不到10万。

表4. 2017Q1非上市公司收购的新三板公司的整体估值(单位:万元)

表5. 2017Q1新三板公司不同方式被非上市公司收购的交易对比(单位:万元)

值得注意的是,这5家业绩较差、整体价值较低的新三板公司均是被自然人收购(既有公司内部股东也有外部自然人),且均获得了控制权。自然人收购业绩较差的挂牌公司,大多是为买壳,未来再注入新业务。在方案后续计划里,有3起提出有变更新三板公司主营业务的计划,占比60%。如蒲公英被自然人滑子轶收购的案例,挂牌企业2015年营收1002万,归母净利润117万,但到2016年上半年营收仅570万,归母净利润仅8万。收购方滑子轶以650万价格获得蒲公英50%股权,成为标的实际控制人,获得了新三板壳资源,且未来极可能对标的的经营业务、管理层等各方面作较大调整,未来主营业务有较大变更可能。

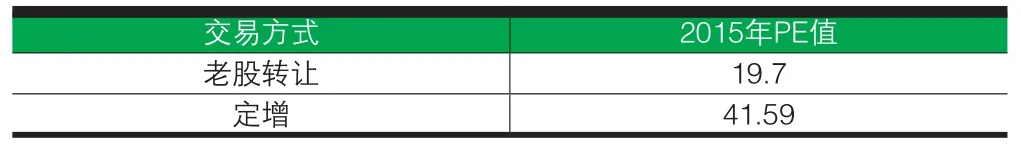

(3)老股转让交易占比3/5,定增交易PE值更高

在39起新三板公司被非上市公司(个人)并购交易中,有24笔交易为老股转让方式,14笔为定向增发方式,1笔是定增+老股转让。挂牌企业采用老股转让方式占到了61.54%,原股东更多的是希望转出老股获得现金。

采用老股转让方式的并购2015年PE值平均为19.7倍(剔除净利润为负数、极端值的情况),采用定增方式的并购2015年PE值平均数为41.59倍(剔除净利润为负数、极端值的情况),定增方式并购的PE值要高于老股转让的PE值。

并购特色3:新三板公司发起并购倾向股份支付,注重协同效应新三板公司发起并购交易金额出现下降,产业并购是主流

本期有22起发起并购事件,占总交易量比重为30.14%。总交易金额16.49亿,平均交易额0.75亿。相对而言,2016年Q4发起并购的交易有21起,总金额21.80亿,平均交易额1.04亿。2016年Q3发起并购的交易8起,总交易金额11.21亿,平均交易额1.4亿。无论总交易金额、平均交易额,2017年Q1均小于2016年Q2-Q4。

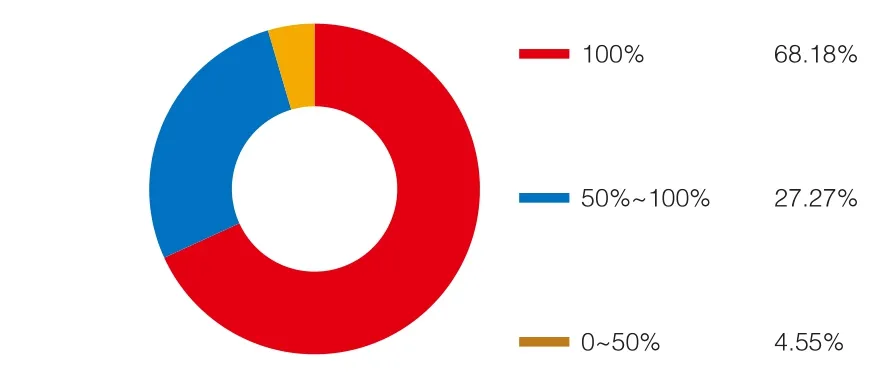

(1)发起并购绝大部分为产业收购,100%股份收购的占比超2/3

本期新三板公司发起的并购有17起是属于产业并购,仅1起是多元化并购,另外4起并购是为规范关联交易、解决同业竞争问题而发起。

表6. 2017 Q1新三板公司发起并购收购标的股份比例

对于挂牌企业收购标的股份的比例,本期收购标的股份比例为100%的交易有15起,占本期发起收购总数的比重为68.18%;收购标的股份比例为50%-100%的有6起,占比27.27%;收购标的股份在50%以下的仅有1起。相比较,2016年Q4收购标的100%股份的交易仅有9起,显然,本期挂牌企业100%股份收购的数量相较于上季度增长明显。

(2)股份支付是绝对主流,优质新三板公司股票价值已被认可

支付方式方面,2017年Q1,发起并购采用纯股份支付的企业有13家,采用股份+现金支付的有6家,使用纯股份或混合支付的公司占发起并购数量的86.36%,属于绝对主流;相较而言,2016年Q4使用纯股份或混合支付的公司有13家,占到发起并购数量的61.9%。显然,本期股份及混合支付的使用占比相较于上季度有明显增长。非关联并购中,发起纯股份支付的公司有3家,即吉和昌、景安网络、步云工控,3家公司的交易对价都在3000~6000万元之间;关联并购中,采用股份+现金支付的有2家,采用纯股份支付的有9家,股份及混合支付的使用占比为84.6%。

新三板市场整体不断发展,对于业绩优秀的新三板公司,其股票价值正越来越多被市场主体接受,新三板公司正更多通过股份或混合支付方式进行并购,不断提升竞争力。

(3)新三板公司“大并小”:产业协同效应是关键

上市公司近几年的并购聚焦于多元化并购,即针对新兴行业的多元化并购更易受市场主体追捧,有利于提升市值。而新三板市场以机构投资者为主体,市值炒作效应相对不强,新三板公司主动并购,更多是考虑产业并购的协同效应。新三板公司通过发起产业并购,整合更多的产业资源、提升产业实力、做大规模的发展思路非常清晰。

一些新三板公司发展到特定阶段后,会采取“大并小”并购模式,主动去市场寻找体量较小的同行业公司进行并购,在获取产业资源的同时不用稀释很多股份。新三板公司通过把标的资金、资产、技术、市场等资源纳入公司、发挥产业协同效应,为企业发展提速。

(4)规模相近公司以并购促合作:新三板平台共享,业绩改善+产业协同效应强

除上述“大并小”模式,越来越多新三板公司与体量相近(甚至超过自身)的非公众公司达成合作,即采用新三板公司并购非公众公司的模式,共同享有新三板平台。为保证合作效果,新三板公司通常使用较大比重的股份支付,使两个公司利益能更紧密捆绑在一起。在该种“新三板平台共享”并购模式下,通过并购体量相近公司,新三板公司不仅能改善业绩、财务数据更亮眼,且更能聚集丰富的产业资源,利于未来在市场中的竞争。

新三板Q1典型案例分析

东方电子收购威思顿:上市公司收购新三板公司新玩法

东方电子收购威思顿,属于上市公司收购新三板公司的新玩法,玩法新在何处?

(1)方案概述

2017年1月19日,威思顿发布收购报告,称东方电子集团拟通过支付现金的方式,合计作价8.16亿元收购威思顿70%股权,收购股份数量为5,586万股,收购均价为14.61元/股。该收购不涉及募集其它配套资金。

威思顿收购方案的可关注点,集中于4个:

a.实际收购方:自威思顿成立,实际收购方东方电子即拥有威思顿30%股份,并为其控股股东;

b.交易对手:东方电子集团的交易对手包含威思顿25个自然人股东,其中24人持股年限超过12年;

c.收购方式:直接收购方是东方电子集团,为实际收购方东方电子的母公司。东方电子集团充当过桥方,收购威思顿;

d.收购目的:东方电子通过收购威思顿,扩大了其归母净利润规模。

(2)交易双方

a.收购方:东方电子为电力调度设备领域龙头

东方电子属于电气机械和器材制造业,主营业务包括电力调度及工业自动化保护设备、工业控制系统的研产销。公司是国家重点扶持企业、EMCA(中国节能协会节能服务产业委员会)主要成员,并参加了IEC(国际电工委员会)国际标准制定,公司在2015年国家电网配网终端集中招标份额排名第二,显示其在该细分领域的竞争实力。

财务数据方面,东方电子2014年、2015年、2016年1-9月营收分别为184,059万元、208,325万元、154,427万元,营收同比增速分别为10.5%、13%、12.3%;归母净利润分别为4,416万元、5,020万元、2,926万元,归母净利润同比增速分别为21%、13%、16%。

b.被收购方:威思顿专注能源计量管理设备,与东方电子业务契合度高

威思顿主营业务为能源计量管理设备的研产销,并能提供能源计量管理系统解决方案。公司是国家火炬计划重点高新技术企业,拥有60余项专利及自主知识产权,共计6个系列、50多种产品,主要产品为全系列的智能电能表和电力监测仪表、用电信息采集终端、高压计量及配电系列产品等,下游应用领域包括电力、油田、石化、港口等,公司目前已服务的客户达到上千个,产品已应用于三峡电厂、北京奥运、南方电网数据平台等国家重点工程。

威思顿2014年、2015年、2016年上半年营收分别为60,004万元、65,204万元、33,589万元,营收同比增速分别为15.9%、8.6%、12.7%;2014年、2015年、2016年上半年归母净利润分别为5980万元、6,380万元、3,944万元,同比增速分别为13.9%、6.6%、10.1%。

威思顿主营电力能源管理设备领域,与东方电子的电力调度、工业控制系统业务具备较高契合度。威思顿作为东方电子的控股子公司,在业务方面一直发挥着相互补充、支持的协同作用。

(3)业绩承诺

根据威思顿其它全体股东作出的业绩承诺,威思顿2016年、2017年、2018年扣非归母净利润分别不低于8,000万元、10,000万元、12,000万元,三年合计承诺净利润不低于3亿元。

(4)交易特点

a.收购方式创新:东方电子集团作为过桥方收购威思顿

东方电子对威思顿并非直接收购,而是由其控股股东东方电子集团先行收购威思顿剩余70%股权,再转让给东方电子,采取这种收购方式可能的原因包括以下两种:

缓解法律限制问题与谈判低效率问题。威思顿的股东除东方电子外,还包括1个机构股东(即第二大股东烟台鼎威)、25个自然人股东。如东方电子作为上市公司直接与这些股东谈判,会面临上市公司收购相关的法律限制问题,以及各股东诉求不尽相同导致的谈判低效率问题。由东方电子的控股股东、非上市公司东方电子集团代为收购,可缓解这2个问题,加快收购进度。

东方电子集团作为过桥方提供暂时性资金支持。威思顿70%股权共计5,586万股,总收购价款在8.162亿元。东方电子集团作为过桥方先行收购威思顿,可将东方电子大额资金支出的时间后移,缓解东方电子暂时的资金压力,待东方电子有充足资金储备时再进行下一步转移动作。

b.东方电子收购能显著提升上市公司业绩

威思顿净利润规模大、竞争力强,能保证净利润稳定增长;特别地,由于威思顿是东方电子的子公司,与外部收购相比其沟通效率更高、收购风险更低。综上,威思顿对于东方电子属于极佳收购标的。

由于东方电子自威思顿2003年成立时,即拥有威思顿30%股份并拥有实质控制权,因此东方电子自2003年以来就将威思顿列入合并范围。东方电子收购威思顿剩余70%股份,其直接作用是能提高东方电子的归母净利润规模。威思顿2014年、2015年的扣非归母净利润分别为5528.37万元、5391.98万元。根据威思顿其它全体股东业绩承诺,威思顿2016年、2017年、2018年扣非归母净利润分别不低于8,000万元、10,000万元、12,000万元。

假设威思顿全部实现上述业绩承诺,且不考虑东方电子相关公司与威思顿的关联交易,从持有威思顿30%股份上升至100%股份,东方电子合并报表上的扣非后归母净利润规模将显著增长,从2015年的1617.59万元增长至2016年的8000万元,随后2年每年增长2000万元。由东方电子总股本97,816万股,可算出30%威思顿股份2015年贡献的扣非后每股收益为0.017元,当持有威思顿股份上升至100%时,2016年、2017年、2018年的扣非后每股收益分别达到0.082元、0.102元、0.123元。

综上,通过收购威思顿,东方电子无论归母净利润规模还是每股收益,均获得了显著提升。