家族涉入与企业财务绩效的关系

2018-01-21赵伟栋李常洪

赵伟栋+李常洪

【摘 要】 家族涉入作为家族企业区别于其他企业的特征,其对财务绩效的影响一直存在争论。以前的实证研究发现,家族涉入与企业财务绩效之间存在正相关、负相关和不相关三种关系。文章首先阐述了家族涉入的三个理论基础:代理理论、管家理论和资源基础观。在此基础上,以家族涉入的测量维度为视角,对家族涉入与企业财务绩效关系研究的外文文献进行了梳理比较,最后发现家族涉入的测量是这个领域实证研究面临困扰的主要原因。同时,对国内有关家族涉入的文献进行梳理,并对今后的实证研究提出可以先系统地识别家族涉入的不同类型和程度,再实证研究每种类型与企业绩效之间的关系,同时将可能出现的一些特殊情形作为调节变量的建议。

【关键词】 家族涉入; 企业财务绩效; 家族企业; 测量维度

【中图分类号】 F276.5 【文献标识码】 A 【文章编号】 1004-5937(2018)01-0121-04

引 言

家族企业是所有国家最重要的商业形式之一[1],代表着世界各地商业组织的主要形式[2]。为了保持对家族企业的控制,家族成员会涉入到企业董事会和管理层,但随着企业规模的扩大,为了提高企业的财务绩效,需要引入外部专业化的管理人才,外部人员管理企业会带来巨大的代理成本,因此,家族涉入(Family Involvement)与企业财务绩效的关系是学术界一直争论不休的话题。家族涉入作为家族企业区别于其他企业的特征,与企业财务绩效(Financial Performance)之间有什么关系?在过去几十年间,虽然家族企业研究人员试图为这个反复研究的问题提供答案,但对家族涉入与企业财务绩效之间关系的研究结果并不一致,研究人员发现了正相关、负相关和不相关三种关系。其中一个重要原因是变量的测量维度的选择,这也是困扰管理领域进行相关研究的普遍性问题[3]。以市场或会计为基础对企业财务绩效的测量,在实证研究中已经得到了合理的开发与应用,但是有关家族涉入的测量,至今并没有相对统一的标准[4-6]。因此,本文以家族涉入的测量维度为出发点,就家族涉入与企业财务绩效关系的外文文献进行了梳理,并對未来有关家族涉入与财务绩效关系实证研究中的家族涉入测量维度的选择提供理论基础。

一、家族涉入的理论基础:代理理论、管家理论和资源基础观

家族涉入的理论基础主要有代理理论、管家理论和资源基础观三种。

(一)代理理论

由于现代企业两权分离特征和存在不对称信息,产生了代理问题,主要出现在上市公司中。家族企业对上市公司的控制多采用金字塔控股方式,实际控制人只要合理拥有较少的股权就可以实现对上市公司的绝对控制,控股后的家族就具有侵占中小股东利益的动机。同时,随着企业规模的不断扩大,控股家族很难从家族内部选择合适的人员经营管理企业,所以家族企业会雇佣职业经理人,而外部职业经理人的目标和控股家族的目标存在偏差,这样就会带来控股家族与职业经理人之间的代理问题。苏启林等[7]认为,家族企业中主要存在着两种代理问题,一种是企业实际控制人(或家族)与外部中小股东之间的代理问题,另一种是实际控制人(或家族)与职业经理人(非家族雇员)之间的代理问题。王明琳等[8]认为创业型家族企业主要面临的是第二种代理问题(即上市公司实际控制人与经理人之间的代理问题),而非创业型家族企业主要面临的是第一种代理问题(即上市公司控股家族与社会分散股东之间的代理问题),其中,上市公司实际控制人与经理人之间的代理问题又可以分为两个层面:所有者与家族经理人、所有者与外部经理人。

(二)管家理论

管家理论认为管理者以集体主义为导向,通常不以他们个人的目标作为行为宗旨。管家理论是与代理理论互为对立的一种理论,代理理论对人性的假设是“经济人”,而管家理论假设人是“社会人”,“社会人”的行为受自身内在动机的驱动,他们具有和委托人一致的目标。王明琳等[9]认为家族会自觉抑制那些短期的、纯经济的偏好,企业会表现出明显的管家行为导向,除财富之外,包括家族声誉、社会地位、后代繁衍在内的各种非经济利益都与企业息息相关。

(三)资源基础观

资源基础观(Resource-based View)假设企业拥有多样性的无形的和有形的资源,利用这些资源可以转变成企业独特的能力,这些资源难以复制并不具有可流动性,这些资源与独特的能力是企业持久竞争优势的来源。因此,资源基础观为评价家族企业的竞争优势提供了理论框架。异质性资源对企业绩效的影响最早出现在Penrose1959年的著作《企业成长理论》中,他把企业看成是资源的集合体,认为这些资源是异质性的并会影响企业绩效[10]。家族涉入所带来的资源集合体就是家族企业一致性资源的一个重要来源。最初,Habbershon et al.[11]将资源基础观的理论引入了家族企业的研究领域并提出了家族性(Familiness)的概念。从资源基础观出发,作为家族性的结果之一,家族涉入可以控制家族成员与企业之间的相关关系,因此形成独特的家族性资源和能力,从而对企业绩效产生影响[12]。

二、家族涉入与企业财务绩效关系的实证研究

Chua et al.[5]认为家族涉入是家族企业区别于其他企业的主要特征,并提出家族所有权涉入、家族经营管理权涉入和传承意图这三个家族涉入的维度[8]。之后,在家族涉入对企业绩效影响的实证研究中,大多基于上述三个维度进行家族涉入的测量。

(一)国外家族涉入与财务绩效关系实证研究文献综述

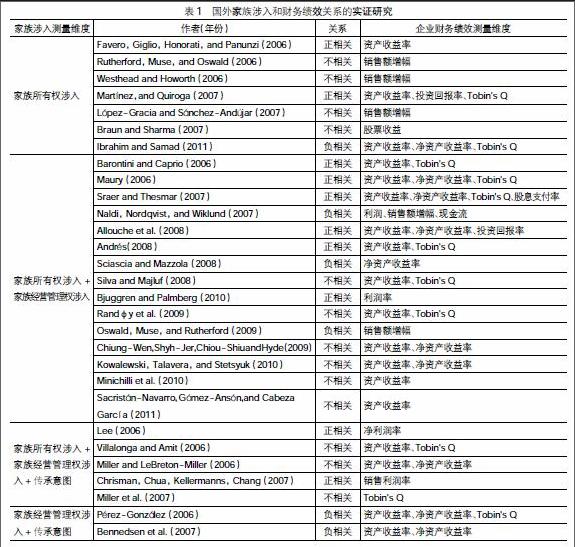

以Chua et al.的家族所有权涉入(例如,家族股票的百分比)、家族经营管理权涉入(例如,董事会中家族成员的比例,首席执行官是否为家族成员)和传承意图(例如,有几代家族成员参与企业)这三个家族涉入的维度为切入点,本文总结了过去十年国外发表的关于家族涉入和财务绩效关系的29篇实证性研究文献(见表1)。endprint

以家族涉入的测量维度为切入点,将这些实证研究汇总后发现,有关家族涉入和财务绩效相矛盾的实证结果,本文给出以下可能的原因及建议:

(1)不同的学者选择使用了不同的家族涉入的测量维度。家族涉入的测量缺乏一致性的根源是对于家族涉入的定义及界定的不清晰。在上述29篇文献中,对家族涉入的测量,家族所有权涉入是使用最多的家族涉入的维度。其原因是,在欧美国家,家族所有权涉入是区分家族企业与其他企业最主要的特征。另外,根据企业中家族涉入维度的存在与否,可以更好地确定家族企业的类型。因为家族涉入的程度和形式不同,导致了家族企业的特征也不尽相同。在界定了家族企业的类型之后,对于家族涉入和家族企业的定义将会更清晰,因此,家族涉入的维度的选择将会趋于一致性。

(2)大多数学者选择二分法作为家族涉入的测量方法,例如,以5%为界去进行该企业家族所有权的确认。但是如果把这个临界值变为10%,其实证结果可能会不同,甚至相反。因此,二分法并不是最佳的办法。此外,现实中的企业,并不是二元制的实体,相反,家族企业可以通过家族涉入不同维度的异构组合去更好地进行分类。

(3)对于家族涉入和财务绩效的分析方法,学者很大程度上依赖于回归分析[13]。它在处理复杂配置(例如,家族涉入不同维度的异构组合)时经常出现一些局限性,并且不能系统地探索互补和替代的条件[14-15]。

(4)对于不同家族涉入的程度对企业绩效产生影响的问题[16-22],并没有进行系统的研究。因此,以后的研究可以家族涉入的程度(例如,模糊集合法和连续变量)为切入点[23],来推进家族涉入的实证研究。

(5)由于大量的非相关性结果,以及正相关与负相关结果的并存,一些学者开始研究家族涉入企业和财务绩效的非线性关系(例如,倒U形关系)。这种影响取决于许多因素,如治理结构、企业战略、行业、规模等。

(二)国内家族涉入与财务绩效关系实证研究现状及展望

陈建林[12]指出家族涉入是家族企业的重要特征,它既会给企业带来优势也会带来劣势,这些优势和劣势同时也决定了家族企业的绩效,而且家族涉入是通过家族目标、家族关系和家族资源来影响家族企业绩效的。杨学儒等[24]在梳理家族企业研究文献的基础上,构建了家族涉入指数系统,较为全面地对家族涉入进行了诠释。他们认为家族涉入包括以下因素:家族所有权(控股)涉入、家族控制权涉入、家族管理权涉入、家族参与、家族继任(代际传承)、家族意图(泛家族文化/价值观)、独特的组织管理行为、独特的关系等。然后他们又将这些因素进行分类汇总,将家族涉入概括为家族涉入企业治理、家族涉入组织管理行为、家族治理和家族意图四个方面。与前文Chua et al.[5]提出的家族涉入的三个维度(家族所有权涉入、家族经营管理权涉入和传承意图)相比,将所有权和经营管理权进行细分。其主要原因是,在欧美国家,家族所有权涉入是家族企业最主要的标准,而在国内对家族企业的定义更强调家族系统在企业中的作用,常常突显亲情、血缘、家文化、家族主义、家族性、利他主义、信任、泛家族化等要素。因此,国外文献侧重于所有权涉入的测量与实证分析。而国内直接研究家族企业中家族所有权比例对企业绩效影响的文献比较少,更多的是对家族涉入管理的测量与实证研究。家族涉入管理(或家族管理权涉入)的概念不同于家族所有权涉入,家族涉入管理体现在家族影响企业战略决策的制定方面。王明琳等[25]以2004年实际控制人可以追溯到家族或自然人的民营上市公司为研究样本,以“CEO是否由创立者本人或创立者家族成员担任”“高管团队中家族经理的人数”作为衡量家族涉入管理的指标,最终发现,创立者本人担任CEO有利于企业绩效市场表现的提升,而家族企业创立者或家族成员出任CEO与企业市场价值之间不存在显著相关性;此外,还发现家族经理人数与企业绩效显著负相关。徐鹏等[26]认为“高管团队中家族经理的人数”不是一个衡量家族成员在高管团队中作用和影响的科学指标,以2009年我国中小板家族上市公司横截面数据作为研究样本,以“CEO是否由家族成员担任”和“家族高管比率”来解释家族管理权涉入度,研究发现,家族成员出任CEO与家族上市公司企业绩效显著负相关、家族高管比率对企业财务绩效存在负面影响,家族化管理降低了家族上市公司的市场价值和盈利能力。

国内学者虽然对家族所有权涉入没有直接研究,但是大部分学者以股权结构为对象,研究了其与企业绩效的关系,并且,鑒于之前文献相矛盾的研究结果,国内学者致力于股权结构和财务绩效的非线性研究。吴淑琨[27]通过对上市公司1997年至2000年数据的实证分析,发现第一大股东持股比例与公司绩效正相关,流通股比例与企业绩效呈现U型关系。宋敏等[28]指出,控股股东持股比例与企业绩效之间的关系是U型的。苏启林[29]以民营上市公司作为研究对象,发现股权集中度(前五大股东持股比例之和)与企业绩效之间存在显著的正U型曲线关系。

总体来说,外国文献以家族所有权涉入为主要测量标准,而国内文献更多的以家族涉入管理为对象进行研究。另外,我国家族企业的现状是我国家族企业多数尚处于换代或者准备换代阶段,未进行传承(少量传承发生在第一代创始人和第二代继任者之间)。基于此,关于家族企业传承意愿对企业财务绩效影响的研究比较少,而在先前的相关研究中,学者们也没有从家族所有和家族管理中单独剥离出家族传承意愿,更没有讨论这种传承意愿在家族企业传承过程中对企业财务绩效的影响。因此,我国对家族涉入的研究缺乏不同维度异构的组合。同时,也缺乏涉入程度的研究与测量。

三、结论与展望

通过梳理家族涉入与财务绩效关系研究的相关文献可以发现,家族涉入的含义与界定仍然模糊。某些特定的家族企业也许只包含家族涉入的某个维度,因此,可以根据家族涉入的不同维度的异构性来对家族企业进行分类。另外,企业并不是简单的二元制实体,因此对家族涉入程度的研究意义重大。在未来的研究中可以先系统地识别家族涉入的不同类型和程度,然后再实证研究每种类型与企业绩效之间的关系,同时将可能出现的一些特殊情形作为调节变量。最后,本文为家族涉入与财务绩效关系的量化探讨(如元分析)提供了理论与样本基础。endprint

【參考文献】

[1] CHANG S C,et al. Family control and stock market reactions to innovation announcements[J]. British Journal of Management,2010,21(1):152-170.

[2] PRAMODITA S,et al. Gersick. 25 Years of family business review:Reflections on the past and perspectives for the future[J]. Family Business Review,2012,25(1):5-15.

[3] HAMILTON B H,et al. Correcting for endogeneity in strategic management research[J]. Strategic Organization,2003,1(1):51-78.

[4] CHRISMAN J J,et al. Trends and directions in the development of a strategic management theory of the family firm[J]. Entrepreneurship Theory and Practice,2005,29(5):555-575.

[5] CHUA J H,et al. Defining the family business by behavior[J].Entrepreneurship Theory and Practice,1999,23(4):19-39.

[6] WESTHEAD P,et al. Family firm research:The need for a methodological rethink[J]. Entrepreneurship Theory and Practice,1998,23(1):31-56.

[7] 苏启林,朱文. 上市公司家族控制与企业价值[J]. 经济研究,2003(8):36-45.

[8] 王明琳,周生春. 控制性家族类型、双重三层委托代理问题与企业价值[J]. 管理世界,2006(8):83-93.

[9] 王明琳,陈凌. 代理人还是管家——基于双重嵌入视角的家族企业行为及绩效研究[J].中山大学学报(社会科学版),2013(2):180-188.

[10] PENROSE E T. The theory of growth of the firm[M]. New York:Wiley,1959.

[11] HABBERSHON T G,et al. A resource-based framework for assessing the strategic advantages of family firms[J].Family Business Review,1999,12(1):1-25.

[12] 陈建林. 家族企业绩效研究分歧及其整合[J].外国经济与管理,2008,30(9):34-39.

[13] RUTHERFORD M W,et al. Examining the link between familiness and performance: Can the F-PEC untangle the family business theory jungle?[J]. Entrepreneurship Theory and Practice,2008,32(6):1089-1109.

[14] FISS P C. A set-theoretic approach to organizational configurations[J]. Academy of Management Review,2007,32(4):1180-1198.

[15] RAGIN C C. Redesigning social inquiry: Fuzzy sets and beyond[M]. Chicago: University of Chicago Press,2008.

[16] BRAUN M,et al. Should the CEO also be chair of the board? An empirical examination of family-controlled public firms[J]. Family Business Review,2007,20(2):111-126.

[17] CHRISMAN J,et al. Comparing the agency costs of family and nonfamily firms:Conceptual issues and exploratory evidence[J]. Entrepreneurship Theory and Practice,2010,28(4):335-344.

[18] GOMEZ-MEJIA L R,et al.The role of family ties in agency contracts[J].Academy of Management Journal,2001,44(1):81-95.

[19] Minichilli A,et al. Top management teams in familycontrolled companies:‘Familiness,‘faultlines,and their impact on financial performance[J]. Journal of Management Studies,2010,47(2):205-222.endprint

[20] SCIASCIA S,et al. Family involvement in ownership and management: Exploring nonlinear effects on performance[J].Family Business Review,2008,21(4):331-345.

[21] SCHULZE W S,et al. Agency relationships in family firms: Theory and evidence[J]. Organization Science,2001,12(2):99-116.

[22] VILLALONGA B,et al. How do family ownership,control and management affect firm value?[J].Journal of Financial Economics,2006,80(2):385-417.

[23] CIRILLO A,et al. A complicated relationship:Family involvement in the top management team and post-IPO survival[J].Journal of Family Buseinss Strategy,2017,8(1):42-56.

[24] 楊学儒,李新春. 家族涉入指数的构建与测量研究[J]. 中国工业经济,2009(5):97-107.

[25] 王明琳,陈凌,叶长兵. 中国民营上市公司的家族治理与企业价值[J]. 南开管理评论,2010,13(2):61-67.

[26] 徐鹏,宁向东. 家族化管理会为家族企业创造价值吗?——以中小板家族上市公司为例[J]. 科学学与科学技术管理,2011(11):144-151.

[27] 吴淑琨. 股权结构与公司绩效的U型关系研究——1997—2000年上市公司的实证研究[J]. 中国工业经济,2002(1):80-87.

[28] 宋敏,张俊喜,李春涛. 股权结构的陷阱[J]. 南开管理评论,2004,7(1):9-23.

[29] 苏启林. 代理问题、公司治理与企业价值——以民营上市公司为例[J]. 中国工业经济,2004(4):100-106.endprint