A股上市公司实际控制人的演变

——基于2010年和2016年数据对比分析

2018-01-18朱巧玲

朱巧玲 龙 靓

(中南财经政法大学 经济学院,湖北 武汉 430073)

从20世纪80年代以来,有关公司所有权结构方面的研究对以前被广泛接受的“伯利—米恩斯命题”①提出了质疑。在公司股权较为集中的国家,公司控股股东和中小股东间的利益冲突取代公司股东与经营层间的利益冲突,成为公司治理的新焦点[1]。特别是实际控制人这类群体,倾向于采取多层级金字塔股权结构链条实现对较低层级公司的较高控制权,存在侵占中小股东利益的动机和可能性。早期因我国特殊的制度背景造成的股权分置、多数上市公司隶属企业集团或者政府机关等情况,均为实际控制人利用各种方式对公司和中小股东利益实施侵占提供了可能和方便之门。从2005年修订《公司法》引入“实际控制人”概念,随即A股上市公司股权分置改革全面铺开,距今已经走过12年。在这12年间,我国的公司治理制度和外部环境均在不断完善,公司所有权结构的焦点——实际控制人情况也随之发生改变。本文将以2011年前A股上市1889家公司为样本,按照实际控制人“公有”和“私有”属性进行分类,用2010年和2016年的数据对A股上市公司实际控制人的演变进行实证分析,试图探寻中国A股上市公司所有权结构的变动轨迹和趋势。

一、文献综述

控制权是公司治理中永恒的话题。无论是实际控制人还是终极控制权,对公司的经营和业绩而言都是具有重要影响的因素,研究者们从定性和定量两个角度对公司股权结构的影响进行了大量研究。

(一)关于公司控制权结构的研究

最早期Rafael La Porta等(1999)沿着所有权金字塔层级链条追溯上市公司的实际控制人,发现上市公司存在现金流权与控制权分离的现象[1]。Stijn Claessens 等(2000)研究亚洲9个国家和地区的2980家公司后发现,绝大部分公司都通过金字塔控股结构和交叉持股实现了控制权超过现金流权,两权分离主要发生在家族企业和小企业,超过2/3的公司被一个实际控制人控制[2]。Mara Faccio和Larry H. P. Lang(2002)分析欧洲13个国家5000多家上市公司的最终所有权和控制权,发现被分散持有和家族持有的公司占比分别为36.93%和44.29%,被分散持有的公司集中在英国和爱尔兰,家族持有的公司主要在欧洲大陆。金融企业和大型公司的股权通常分散[3]。Yoser Gadhoum(2005)以美国、加拿大的上市公司作为研究样本,经比较发现,加拿大公司的终极控制权结构比较集中,主要表现为家族控制,其次是金融机构控制,明显不同于美国,而与西欧大陆国家非常相近(特别是意大利)[4]。Lucy Chernykh(2005)以俄罗斯上市公司为样本研究了国有控股和私人企业的股权结构,发现联邦和地区政府通过复杂的金字塔链条控制公司,而私人所有者通常利用法律漏洞以国外离岸公司的名义匿名持有公司股权。如果以50%的持股比例作为阈值,政府控制了37%的上市公司,这表明政府的参与度并未伴随私有化而消退[5]。

在我国,也有大量的学者借鉴Rafael La Porta等的研究方法,对A股上市公司的股权结构进行了深入探索。叶勇等(2005)以2003 年1260家A股上市公司为样本,运用终极产权论方法追溯终极控股股东,发现虽然国家或政府直接持股控制仅占4.36%的上市公司,但是通过委托代理关系间接控制了72.06%的上市公司,不过国有控股公司的占比在下降,而非国家或政府控制的公司占比在上升[6]。谷祺等(2006)以2002年121家家族控股的上市公司为样本,研究发现家族企业的两权分离率在东亚地区最高,平均达到62%,主要是通过金字塔或交叉持股造成了两权分离[7]。李伟、于洋(2012)对比了2004年、2008年、2012年3个时点A股上市公司数据,发现上市公司终极所有权结构高度集中,两权分离现象不显著,尤其是国家实际控制的上市公司。不过随着时间推移,国家实际控制的上市公司数量占比在不断下降,但是控制的资产比例却在上升。与之相对应的是,具有“私有”属性的终极控制人持有的上市公司比例在上升,而控制的资产比例却在下降[8]。

(二)关于公司实际控制人与公司治理的相关性研究

事物都具有两面性,公司股权控制结构也不例外。西方学者在公司治理研究中提出了“激励效应”“堑壕效应”[9]的概念,它们分别代表了大股东控制对公司起到的正向和反向作用。“激励效应”是指大股东通过其控股地位,对管理层实行有效的监督,或者直接参与管理,从而提升公司价值。“堑壕效应”则是指大股东凭借对企业的控制权,从企业套取利益满足私人效用,导致公司价值受到损害,也使得其他中小股东利益受损。“隧道行为”就是用来描述资源从公司向大股东转移的现象。“攫取之手”则形象地描绘了大股东获得了超过其所持股份应得的利益。

定量测定上述正向和负向反馈效应的研究也非常丰富。在国内,刘芍佳等(2003)以2001年上市公司为样本,研究发现在国家最终掌控的上市公司中,国家间接控股的公司、同行同专业公司控股的公司和整体上市的公司相对而言代理效率损失最低[10]。李育红、秦江萍(2010)曾研究过终极控制人性质与内部控制的影响,认为中央国有控制公司的内部控制的有效性低于民营控制公司[11]。但李志斌(2013)认为国有企业的内部控制比非国有企业的内部控制更有效[12]。胡科和张宗益(2010)研究我国民营上市企业后发现,企业价值(以托宾Q值表示)与终极股东控制权显著负相关,并且与现金流权和控制权的偏离率成“U型”关系,即企业价值随着两权偏离率的扩大先下降后上升[13]。谢立新等(2010)利用2004~2008沪市上市民营公司数据,研究发现现金流权比例与公司绩效正相关,而控制权比例则是负相关,且伴随两权偏离度的扩大,公司绩效是下降的[14]。刘玉龙等(2014)基于终极控制人的虚拟经济属性和实体经济属性差异,利用2004~2011年A股上市公司的面板数据,研究发现不同属性的终极控制人对上市公司的金字塔控制结构存在明显差异,呈现出虚拟“长窄”控制和实体“宽扁”控制的特征。金字塔持股复杂度可以抑制实体终极控股股东对上市公司的掏空,助长虚拟终极控制人对上市公司的掏空[15]。万立全(2016)对实际控制人特征与公司价值关系的分析表明,较长的控制链有助于减轻政府对国有公司的干预,国资委控制的公司价值优于国资委以外的其他政府部门控制的公司价值[16]。吴国鼎(2015)根据A股上市公司2008~2012年的数据研究,发现在竞争性行业中,实际控制人持股比例对企业绩效的影响是显著为正的,而在非竞争性行业中,实际控制人持股比例对企业绩效的影响是不显著的[17]。方茜(2016)以2004~2014年发生的816起A股上市公司控制权变更事件为样本,考察了公司控制人变更与股权结构变动的交互作用对公司价值的影响,发现实际控制人变更对上市公司当年绩效有显著正向影响,却在随后3年表现出显著的负向影响,并且多次变更会对公司绩效造成累积性的负向影响[18]。

虽然对公司实际控制人的研究成果丰富,但更多的还是停留在两权分离对于公司治理相关方面的影响。从2013年11月十八届三中全会审议通过《中共中央关于全面深化改革若干重大问题的决定》到2015年9月出台《中共中央、国务院关于深化国有企业改革的指导意见》,再到“1+N”配套政策形成了我国国企改革顶层设计体系,我国国企混合所有制改革不断深化,A股上市公司的实际控制人结构和性质正悄然改变,对公司价值的影响也在不断演化。本文旨在准确捕捉A股上市公司的实际控制人情况的变动和趋势,为确定国有企业混改的方向和模式提供相关依据和参考。

二、实际控制人的界定

“实际控制人”作为法律概念是2005年我国修改《公司法》时引入的。实际控制人在公司治理结构中处于核心的法律地位,不同产权性质的实际控制人对公司的治理结构和控制系统有着举足轻重的作用,产权性质是研究中国公司治理和管理问题必须要考虑的因素[2]。

与欧美国家法律制度上的“终极控制权”(ultimate ownership)概念有所差别,根据我国《公司法》(2005)的第二百一十六条第三款的界定,“实际控制人,是指虽不是公司的股东,但通过投资关系、协议或者其他安排,能够实际支配公司行为的人。”虽然此条法律条文是否将公司股东排除出实际控制人的限定范围还存在一些争议,但现实情况是,某些特殊的体制安排使得一些公司实际控制人尽管直接或间接都未持有股份,却并不妨碍它成为公司的实际控制人。在我国的上市公司中不乏这样的案例。

因此,在英语语境中,“终极控制权”(ultimate ownership)与我国《公司法》(2005)中“控股股东”的概念更为接近。首先,拥有终极控制权的必须是股东(无论是直接持股还是间接持股),并且所持有股份数量必须达到一定标准阈值才算拥有最终控制权。Mara Faccio和Larry H. P. Lang(2002)研究采取的股权比例阈值是超过20%(或10%)[5]。这个阈值比我国《公司法》规定的50%要低许多,这是因为在一些新兴与转轨经济体中,上市公司的股权结构相对集中,而在发达市场经济国家,上市公司的股权结构相对要分散得多。但是“终极控制权”与“控股股东”也存在明显的区别,“终极控制权”是考察股权的金字塔链条结构,是多层级的股权累积;而“控股股东”仅考虑公司直接持股股东层面。

根据数量的多少,实际控制人可以分为三类:

(1)只有一个实际控制人。如果公司单个股东持股比例超过50%,则为该公司的实际控制人。如果该单个股东是自然人,则他(她)为实际控制人;如果该单个股东是法人或者其他组织,则该法人或其他组织的控股股东(控制人)为原底层公司的实际控制人。这就需要考虑整个股权结构的金字塔链条层级,处于最高层级的控股股东(控制人)才是处于金字塔底层公司的实际控制人。此外,如果没有任何单个股东持股比例超过50%,但是某单个股东取得其他股东的一致行动协议,或者接受了其他股东委托的股票权,从而拥有在公司重大经营决策上的裁决权,那么该单个股东也可认定为公司的实际控制人。

(2)拥有共同实际控制人。这种情形主要集中在股东股权较为分散,且没有任一方持股达50%以上。在判断能否认定为共同实际控制人还是一个实际控制人,在于多方是否形成一致行动关系或者事实上存在一致行动关系。共同实际控制人主要包含3类:一是由家庭成员关系认定的共同实际控制人,如夫妻关系、父母子女关系;二是基于一致行动协议而产生的共同实际控制人,如基于信任关系、利益交换、维护团队稳定等;三是基于事实的一致行动而产生的共同实际控制人,这一类实际控制人的判断除非事先进行信息披露,否则只能在事后进行认定。

(3)无实际控制人。在股份制形式出现的最早期,所有权与经营权分离,公司并没有实际控制人,通常由管理层控制公司,随之而来的委托代理问题和管理层内部控制问题成为公司治理理论中最大的诟病。随后实际控制人情形开始陆续出现,但在公司所有权人与经营层博弈,以及所有权人层级结构间博弈的历史演变中,无实际控制人这种情形又渐渐开始成为一种趋势。在目前资本市场收购浪潮风起云涌和各种PE/VC充斥的大时代背景下,公司股东的多样化使得股权结构又开始出现一种极其分散的趋势。如果在股权极度分散的公司中,各个股东之间没有关于一致行动的条款或者协议,就会导致无实际控制人的情形出现。

三、实际控制人演变的实证研究:截面对比

(一)样本选取

截至2016年底,A股共有3030家上市公司,其中2011年前上市的共有2018家,占比为2/3。本文选取的大样本为2011年以前上市的公司。虽然早在2006年中国证券监督管理委员会就发布了《上市公司信息披露管理办法》,提出上市公司实际控制人的信息披露义务,深圳证券交易所在同年8月也发布《上市公司信息披露工作指引第2号——股东和实际控制人信息披露》。但是直到2010年,上海证券交易所才发布《上市公司控股股东、实际控制人行为指引》,强制要求上市公司披露实际控制人。因此为保证数据的可信度、完整性和持续性,本文选择以2010年末数据为基期。剔除大样本中在2010年后发生借壳的公司,最终样本共计1889家上市公司。样本公司数据来源于WIND数据库。

选取2010年和2016年两个时点,对比分析在过去6年中我国A股上市公司实际控制人发生的变化。在1889家上市公司中仅有143家公司实际控制人持股比例未发生变动且实际控制人性质未发生改变,占比仅为7.57%。

(二)实际控制人类型界定

根据本文第二部分对实际控制人的界定,可以将实际控制人分为三类:单一实际控制人、共同实际控制人和无实际控制人。而为了考察实际控制人性质的变化对公司股权结构变化的影响,又将第一类“单一实际控制人”按照“国有”、“私有”属性不同分为两类。因此结合实际控制人数量和性质两个维度,将其划分为4大类和15小类。其中,Ⅰ类和Ⅱ类为单一实际控制人,Ⅲ类指无实际控制人,Ⅳ类指拥有共同控制人。Ⅰ类是指实际控制人具有“国有”属性,包含7个小类,包括国家政府机构及国有企事业单位等,此类上市公司以下简称“国有控股公司”。Ⅱ类是指实际控制人具有“私有”属性,包含6个小类,包括民营性质的企业、个人主体和其他组织形式,并且结合实际,我们将实际控制人为集体企业的也列入Ⅱ类,实际控制人具有“私有”属性的上市公司以下简称“私营控股公司”。

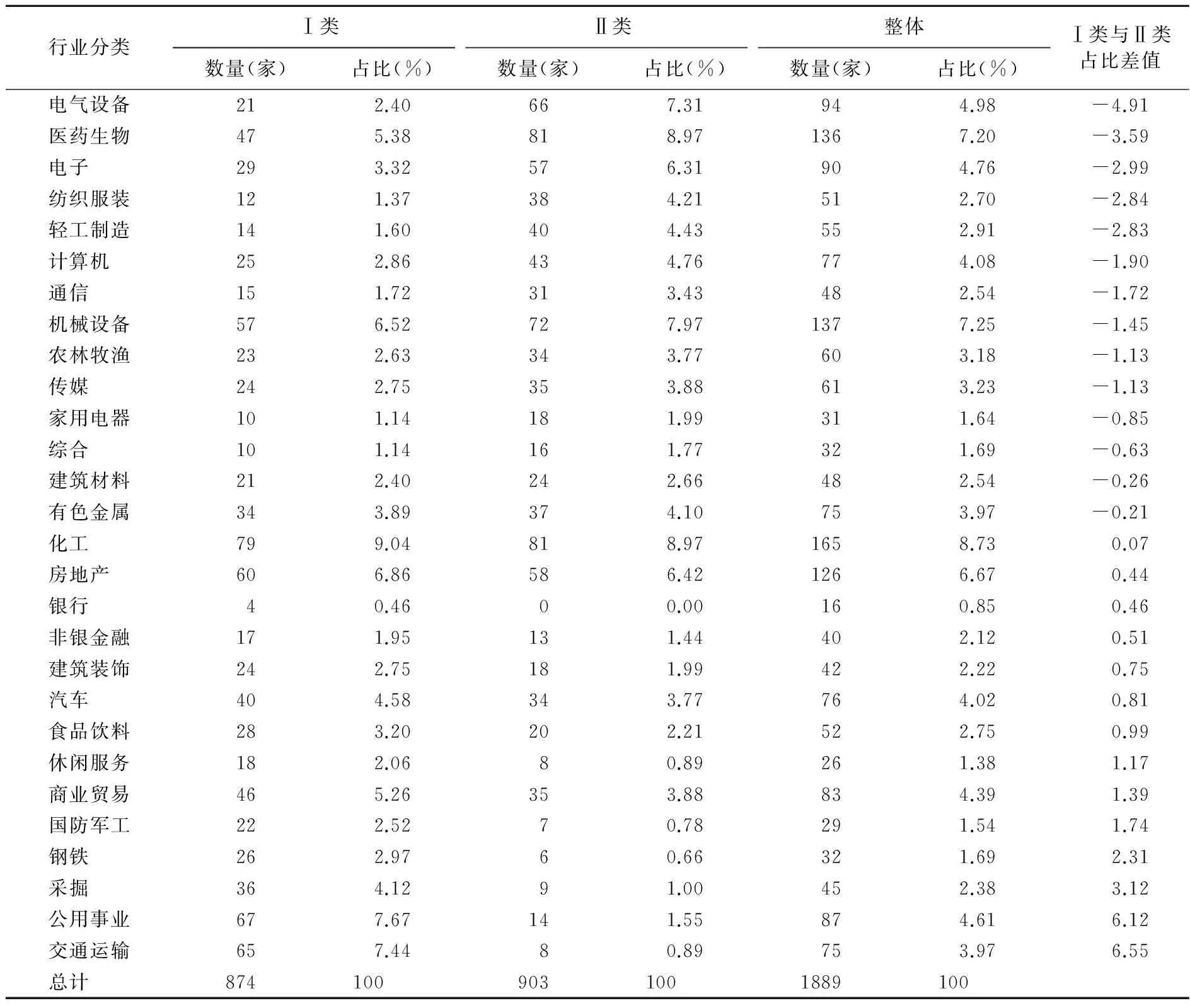

(三)样本行业分布

从2016年的截面数据来看,私营控股公司行业分布偏向电气设备、医药生物、电子、纺织服装、轻工制造、计算机、通信等行业,这些行业普遍具有轻资产、新技术、高科技等特点。而国有控股公司倾向分布于交通运输、公共事业、采掘、钢铁、国防军工等重工业领域,这与我国国企发展的历史路径有关。

表1 我国上市公司实际控制人类型

注:Ⅱ类中的实际控制人为个人的可能存在多个自然控制人并存的情形,但是为了便于后续研究对于实际控制人性质演变的研究,将其统一归入单一实际控制人类型。

表2 2016年我国上市公司实际控制人类型

注:(1)行业分类采取申万分类;(2)由于第Ⅲ类和第Ⅳ类公司数量占比较小,分别为5.2%和0.7%,未列出行业分布情况。

(四)实际控制人持股情况对比分析

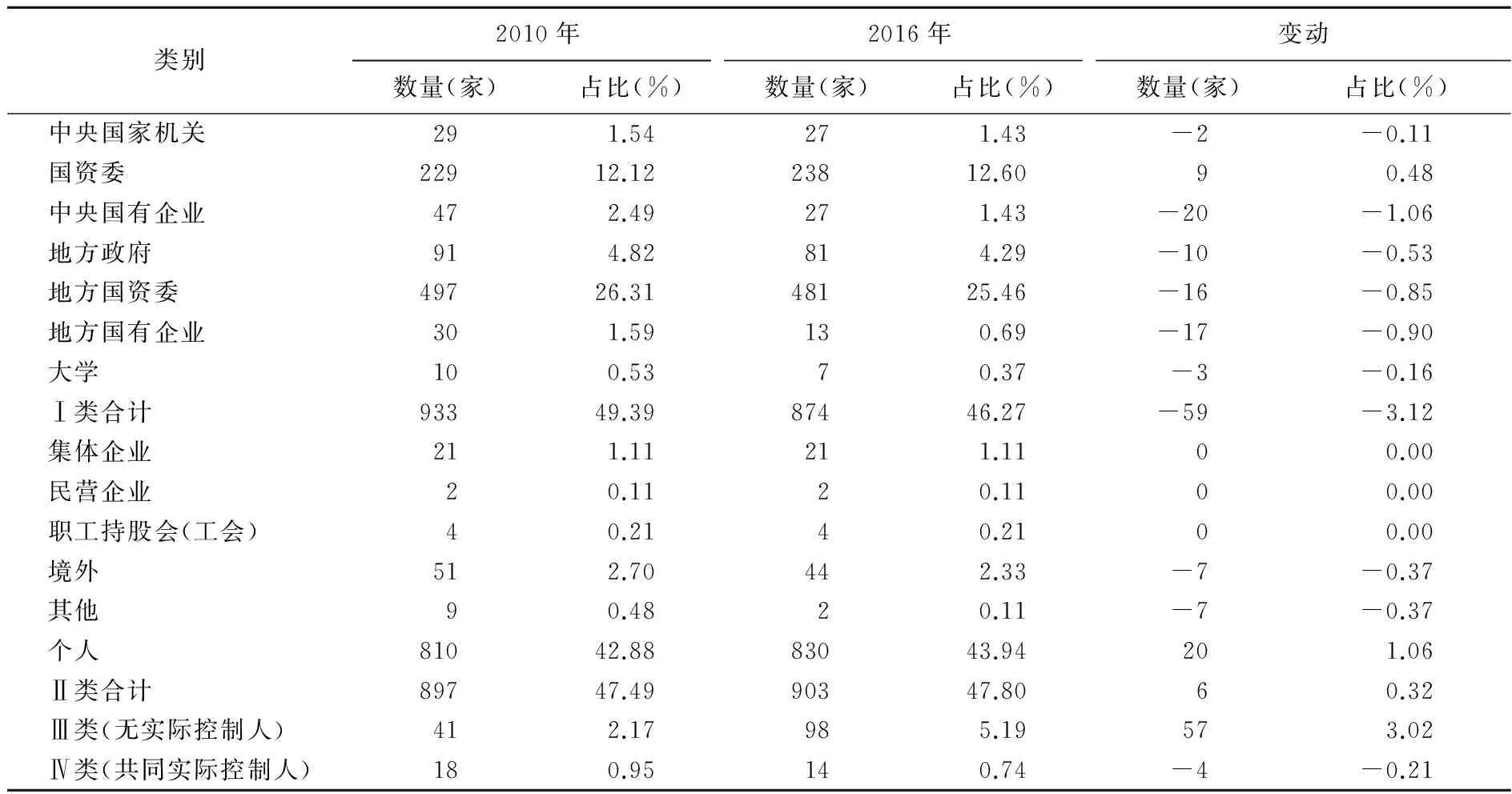

1.国有性质的实际控制人占比下降,无实际控制人情况增多

在2010年和2016年两个时点上,A股上市公司的实际控制人绝大部分为单一主体,共同实际控制人的占比非常小,分别为0.95%、0.74%。

从大类来看,国有控股公司数量出现了较大减少,而无实际控制人公司数量的增加基本可以抵消这部分的减少。具有共同控制人的公司数量小幅减少,而私营控股公司数量出现小幅增加。

从细类来看,Ⅰ类中出现大幅减少的主要是中央国有企业、地方政府、地方国资委、地方国有企业实际控制的公司,增加的仅国资委实际控制的公司。

表3 上市公司实际控制人类型对比

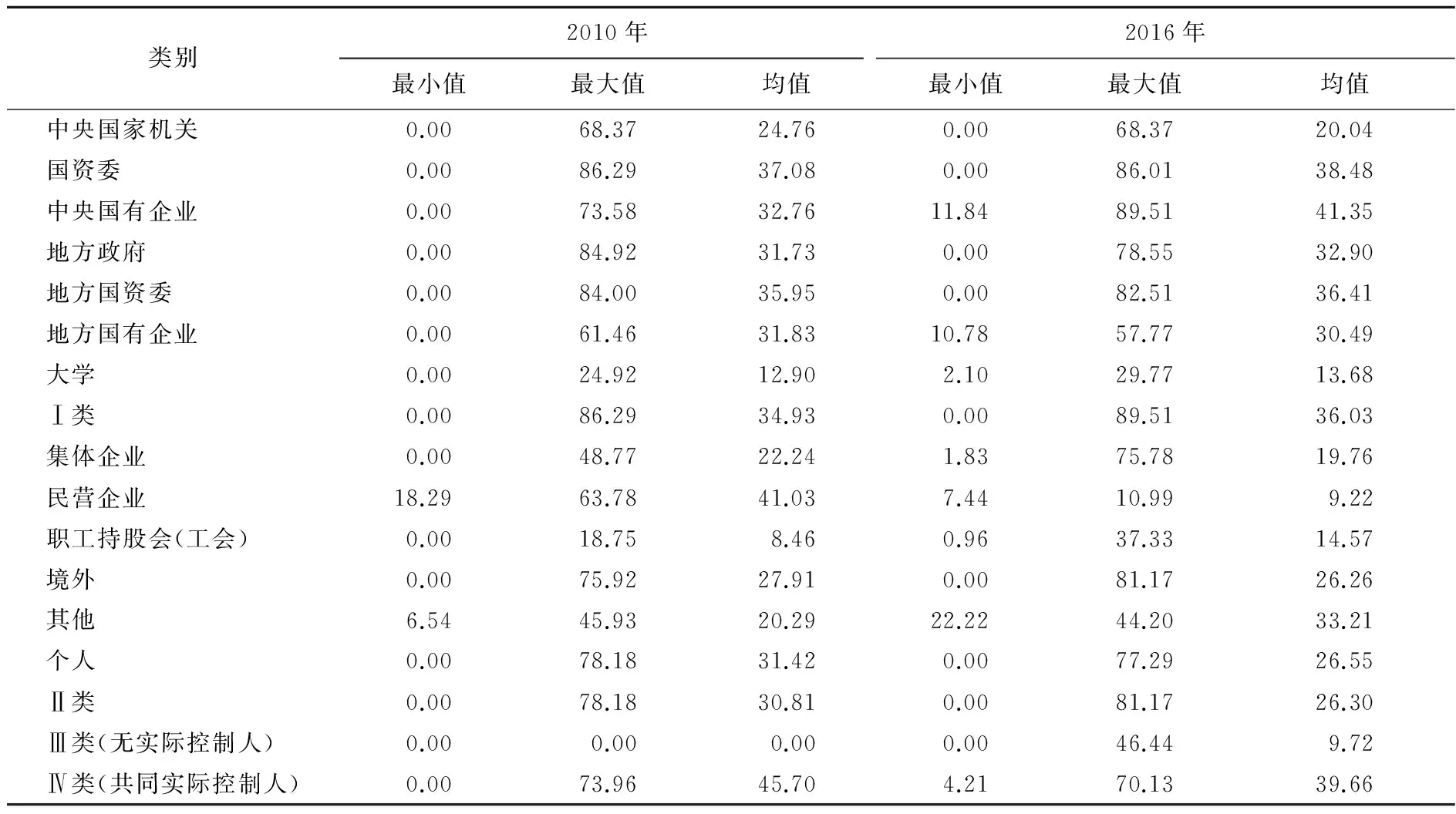

2.实际控制人持股比例出现一升一降,“国有”与“私有”分化明显

对比上市公司实际控制人持股比例,会发现一个有趣的现象。在2010年,15个小类上市公司中实际控制人持股比例最小为0的共有13类,仅民营企业和其他实际控制人控制的上市公司不存在实际控制人不持股的情况。当然不排除数据统计有误的情况,但现实是,在国有控股公司中确实存在实际控制人没有持股(无论是间接还是直接)却能控制公司情况,这就是“行政干预之手”。如复旦复华(600624),实际控制人为教育部,但教育部并未直接或间接持有该公司的任何股份。而到了2016年,这种“没有投票权也可以指手画脚”的现象就减少了许多,Ⅰ类公司中实际控制人不持股的情况由原来的7类公司缩小到4类公司,减少了将近一半。虽然2009年5月施行的《中华人民共和国企业国有资产法》明确了国有资产监督管理机构作为代表对国家出资企业履行出资人职责,但直到现阶段,我国经营性国有资产仍未实现集中统一监管,多头管理、职责不清等问题依旧存在,国有资产出资人权利也未落实到位[19]。

从实际控制人持股比例最大值来看,无论是2010年还是2016年,国有控股公司的实际控制人最大和平均持股比例均高于私营控股公司,而且均值差异在扩大。

在我国,国有控股公司的国有持股比例依然较高,国企一股独大的现象并未得到全面改善,以国资委、地方政府、地方国资委实际控制的公司较为突出。从两个时点的情况对比来看,无论是最大值还是均值,国有控股公司的实际控制人持股比例还在不断上升,尤其以中央企业实际控制的公司较为突出;而私营控股公司,其实际控制人持股比例(均值)却在下降,尤其是民营企业实际控制的公司。在股权结构制衡方面,私营控股公司具有相对的灵活性。

表4 上市公司实际控制人持股比例对比

四、实际控制人演变的实证分析:个体变动

2010~2016年间,1889家样本公司中实际控制人发生变动的共有1746家,其中既包括1707家实际控制人持股比例发生变动的公司,也包括273家实际控制人性质发生改变的公司。

表5 实际控制人个体变动情况

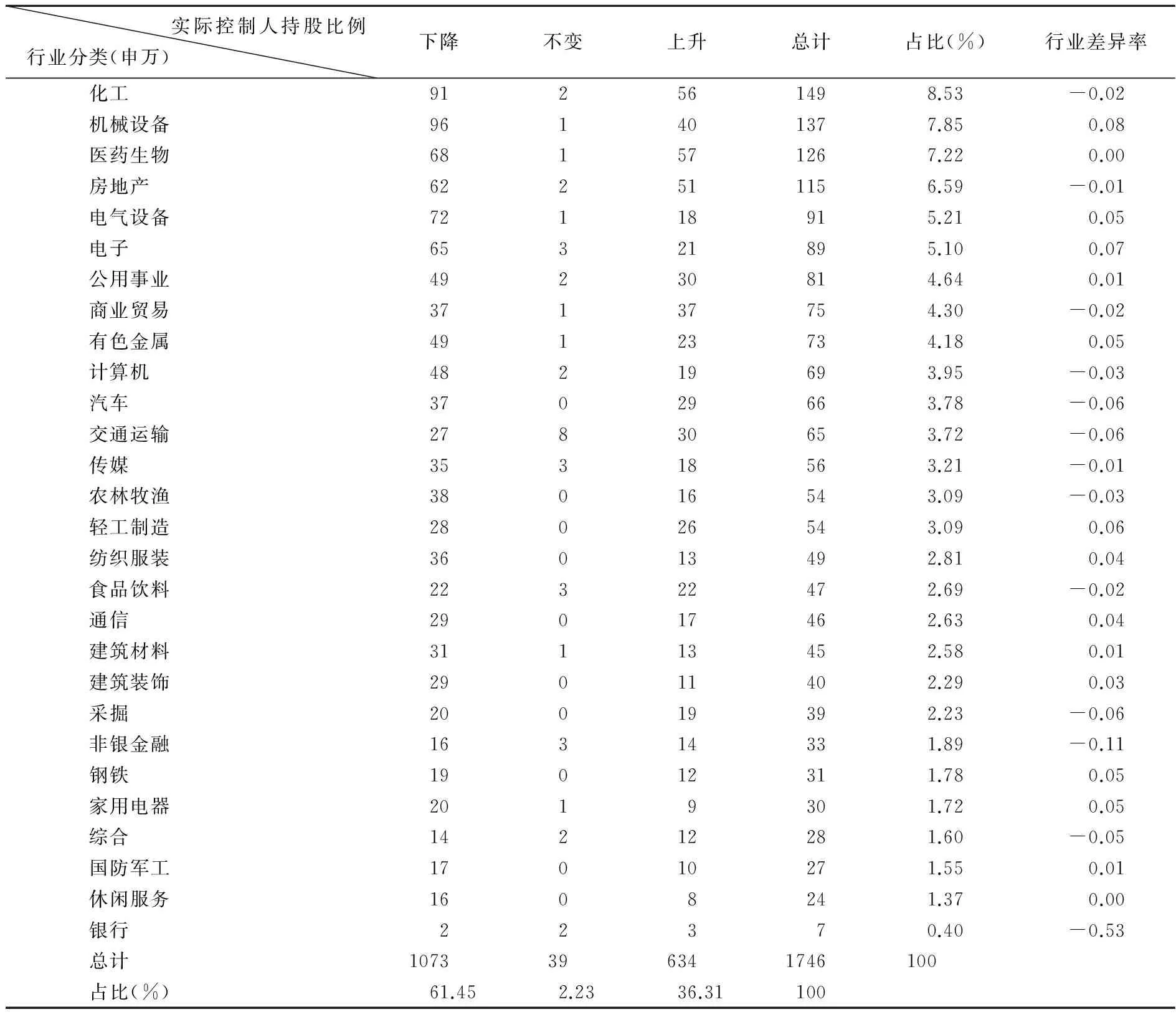

(一)实际控制人持股比例变动不存在行业偏向性

在1746家实际控制人发生变动的公司中,实际控制人持股比例下降的有1073家,占比61.45%,上升的有634家,占比36.31%,不变的有39家,占比2.23%。从1746家公司的行业分布来看,没有明显的行业倾向性,变动比例较大的行业也是在上市公司中占比相对较高的行业(仅银行业例外)。

从单个行业的实际控制人持股比例变动来看,除了交通运输类和银行类上市公司实际控制人持股比例下降的家数少于上升的家数,商业贸易和食品饮料上市公司两项变动持平,其余行业上市公司实际控制人持股比例下降的家数均高于上升的家数。

(二)私企实际控制人持股比例下降趋势明显

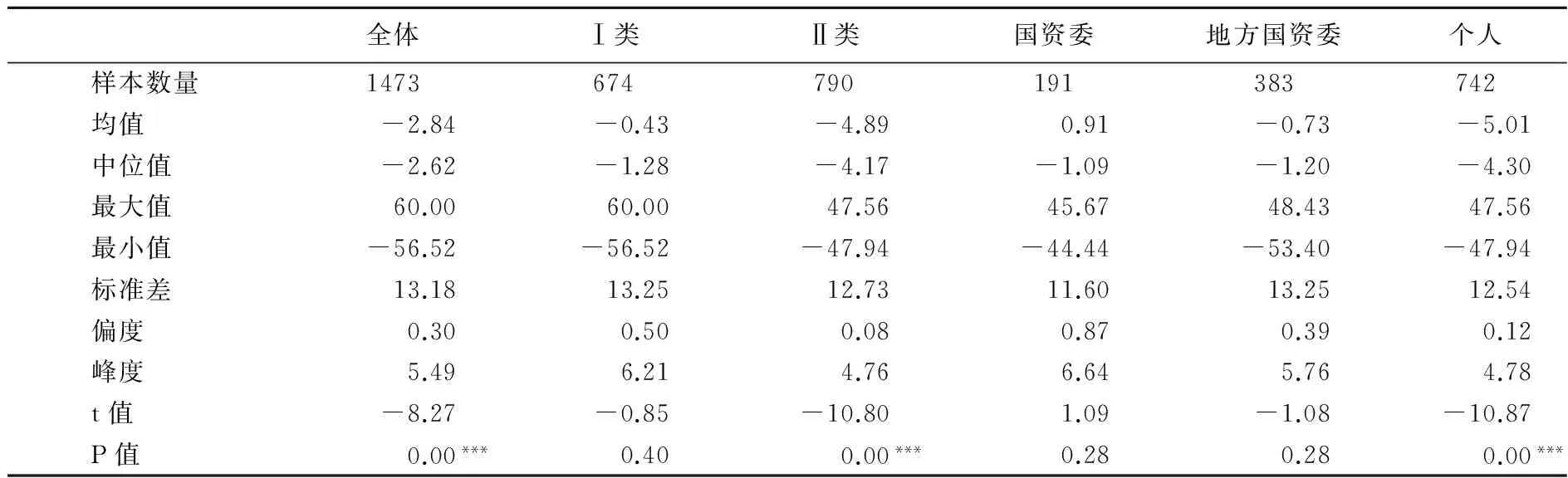

如果不考虑273家实际控制人性质发生改变的公司,就剩余的1473家样本公司来看,上市公司实际控制人持股比例相比2010年出现显著下降。对此我们进行了统计检验,检验是否存在统计意义上的显著变化。

分大类看,国有控股公司的实际控制人持股比例变动在统计意义上不显著,而私营控股公司的实际控制人持股比例变动在1%的置信区间上显著为负。国资委作为实际控制人的持股比例变动均值为负,而地方国资委作为实际控制人的持股比例变动均值为正,但是二者在统计意义上均不显著。个人作为实际控制人的持股比例变动均值显著为负。综上说明,我国上市公司国有控股的持股比例仍保持相对稳定,而私营控股公司实际控制人持股比例持续下降,不过也不排除私营控股公司的实际控制人采取更复杂的金字塔链条以更少的持股权达到控制公司的情况。

表6 实际控制人持股比例变动的行业分布

注:(1)39家公司虽然实际控制人持股比例未发生变动,但公司的实际控制人性质发生了改变。(2)行业差异率=(该行业在1746家公司中的占比-该行业在1889家公司中的占比)/该行业在1889家公司中的占比。

表7 实际控制人持股比例变动的统计检验

注:***表示在1%水平下显著。

(三)实际控制人性质变动存在行业差异

从273家实际控制人性质发生改变的公司的行业分布来看,主要集中在原本上市公司数量占比本身就较高的化工、房地产、交通运输、医药生物、机械设备等行业。不过从单个行业中公司的变动占比来看,以国有控股公司为主的钢铁、国防军工、电气设备、采掘行业实际控制人性质发生变动的上市公司占比较小,而以非国有控股为主的非银金融、食品饮料、传媒、休闲服务等行业,实际控制人性质发生变动的上市公司占比较大。

表8 实际控制人性质发生变动的公司行业分布

注:变动比率是指273家实际控制人性质发生改变的公司分行业在原1889家大样本中所占比重。

(四)实际控制人类型多元化、混合化转向端倪初现

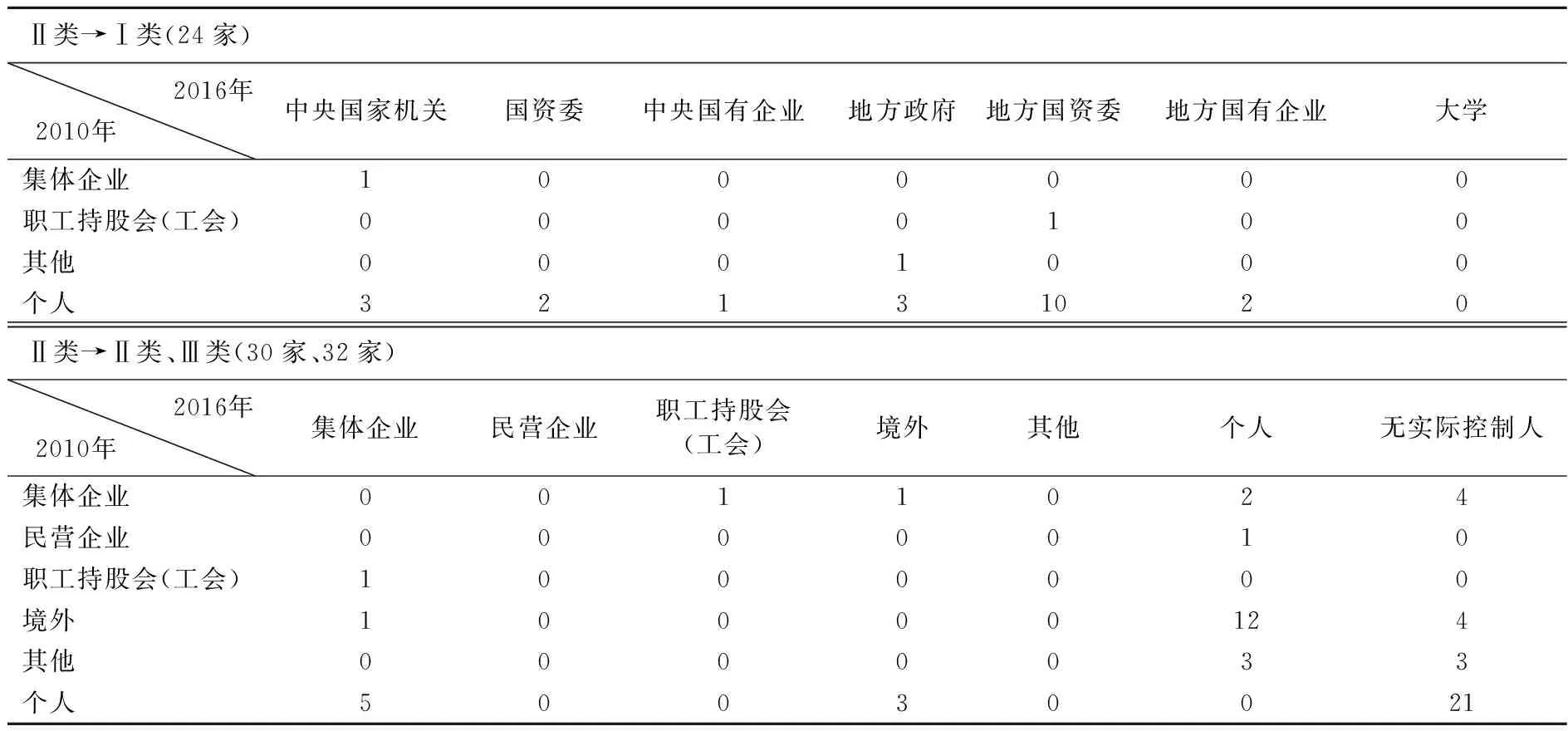

从实际控制人类型变动来看,Ⅰ类公司发生变更的共有172家,占比63%;Ⅱ类公司发生变更的共有88家,占比32%。

表9 实际控制人类型总体变动

在Ⅰ类公司实际控制人性质变动中,有50.6%的是在Ⅰ类内部发生实际控制人变更。主要是2009年国资委印发《关于进一步加强地方国有资产监管工作的若干意见》,要求按照“权利、义务和责任相统一,管资产和管人、管事相结合”的原则,推进国有企业出资人三项主要职责的落实,规范出资人行权履责行为。因此陆续有(地方)国资委接管(地方)政府各部门管理的企业,造成许多国有企业实际控制人由(地方)政府(及职能部门)变更为(地方)国资委。Ⅰ类变更为Ⅱ类、Ⅲ类公司占比分别为33.1%、15.1%,其中地方国资委实际控制的公司转变为个人实际控制或无实际控制人的公司占比最高(23家)。

表10 Ⅰ类公司实际控制人类型变动

在Ⅱ类发生实际控制人变更的公司中,主要是个人实际控制的公司变更为无实际控制人(21家)、境外实际控制的公司变更为境内个人实际控制(12家)、个人实际控制的公司变更为地方国资委(10家)实际控制。

表11 Ⅱ类公司实际控制人类型变动

五、结论与政策建议

本文基于2010年和2016年两个时点,对A股上市公司实际控制人情况进行对比分析,包括实际控制人类型、实际持股比例、行业分布的特点和变化趋势,得出以下主要结论:

第一,实际控制人为“国有”属性的上市公司数量略高于实际控制人为“私有”属性的上市公司数量。但是从实际控制人持股比例均值来看,国有控股公司的持股比例要明显高于私营控股公司,而且国有控股公司实际控制人的持股比例呈现上升趋势。

第二,从上市公司行业分布来看,私营控股的上市公司行业分布偏向轻资产、新技术、高科技的行业。国有控股的上市公司行业分布倾向于重工业领域,这与我国国企发展的历史路径有关。

第三,在实际控制人发生变动的样本中,国有控股公司的占比较大,这也与我国近年来的国企混改进程相吻合。国企改革的加减法在同步推进。一方面,国有控股公司的实际出资人制度正在不断做实,国资委担任实际控制人角色的上市公司数量在增加;另一方面,国有控股公司的数量在下降,无股权却实际控制上市公司的现象在减少。

第四,虽然实际控制人持股比例变动不存在明显的行业倾向性,但是在实际控制人性质发生变动的上市公司存在行业差异。在资本壁垒高的行业,实际控制人性质变动比例较小;而在竞争性领域,实际控制人性质变动的占比较高。

第五,虽然无实际控制人的上市公司数量在增加,但是实际控制人性质发生改变的主要是发生在国有控股企业内部。国有控股公司与私营控股公司之间的转换比例较小。

2018年国企改革将进入提速新时代,建议以实际控制人的变动为契机,从以下几个方面推进国企混改:

第一,可以适当降低国有控股的最低比例。在私营控股企业中,实际控制人对公司的股权占比最低可以达到10%以下,如果不考虑国有控股公司实际控制人无股权而控制公司情况(这一情况并不利于公司治理结构的完善),国有控股公司的实际控制人持股比例明显高于此阈值。通过混改引入其他资本,虽然会降低国有控股比例,但能实现国有资本的放大,而且并不丧失国有控股权。

第二,加大本应处于充分竞争行业的重资产类国有控股企业的混改力度,如钢铁、采掘、电气设备等。尤其此类国企前期资本投入大,包袱重,行政级别高,“国企不愿混,民企不敢混”,建议加大力度引入优势私营资本,加快转换经营机制。

第三,伴随股权结构的多元化,无实际控制人的公司数量在增多。无论是国有控股企业还是私营控股企业,都需要考虑是否会重新出现“内部人控制”的问题。特别是对于国有企业,在加大混改力度的同时,也要注重法人治理结构的完善,使“三会”机构真正承担其应尽的管理和监督责任,实现国有资本做强做优的目标。

注释:

①Adolf A. Berle和Gardiner C. Means在1932年合著的《现代公司与私有财产》一书中提出,“随着公司财富的所有权变得更加广为分散,对这些财富的所有权与控制权已经变得越来越少集中于同一个人之手。在公司制度下,对行业财富的控制可以而且正在被以最少的所有权利益来完成,财富所有权没有相应的控制权,而财富的控制权没有相应的所有权,这似乎是公司演进的逻辑结果。”这段话后来被George J. Stigler和Claire Friedland诠释为“伯利—米因斯命题”。

[1] Porta, R.L., Lopez-de-Silanes, F., Shleifer, A. Corporate Ownership around the World[J].Journal of Finance, 1999, 54(2):471—517.

[2] Claessens, S., Djankov, S., Lang, L.H.P.The Separation of Ownership and Control in East Asian Corporations[J].Journal of Financial Economics, 2000, 58(1-2):81—112.

[3] Faccio, M., Lang, L.H.P. The Ultimate Ownership of Western European Corporations[J].Journal of Financial Economics, 2002, 65(3):365—395.

[4] Gadhoum, Y.Politics and Finance:An Analysis of Ultimate Ownership and Control in Canadian and US Corporations[J].Problems and Perspectives in Management, 2005, 3(3):22—33.

[5] Chernykh L.Ultimate Ownership and Control in Russia[J].Journal of Financial Economics, 2008, 88(1):169—192.

[6] 叶勇,胡培,何伟.上市公司终极控制权,股权结构及公司绩效[J].管理科学,2005,18(2):58—64.

[7] 谷祺,邓德强,路倩.现金流权与控制权分离下的公司价值——基于我国家族上市公司的实证研究[J].会计研究,2006,(4):30—37.

[8] 李伟,于洋.中国上市公司终极所有权结构及演变[J].统计研究,2012,29(10):52—58.

[9] Shleifer, A.,Vishny, R.W.A Survey of Corporate Governance[J].Journal of Finance, 1997, 52(2):737—783.

[10] 刘芍佳,孙邢,刘乃全.终极产权论、股权结构及公司绩效[J].经济研究,2003,(4):51—62.

[11] 李育红,秦江萍.终极控制人对内部控制有效性的影响——基于中国深市上市公司的一项实证研究[J].新疆大学学报(哲学·人文社会科学版),2010,38(5):17—21.

[12] 李志斌.市场化进程、实际控制人与内部控制有效性——来自我国上市公司的经验证据[J].财经科学,2013,(6):63—70.

[13] 胡科,张宗益.终极控制权与现金流权偏离下的公司价值——基于我国民营上市公司的实证研究[J].技术经济,2010,29(4):86—90.

[14] 谢立新,朱乃平,刘莉.终极控制股东、现金流权、控制权与公司绩效的关系——基于沪市民营公司的经验证据[J].财会月刊,2010,26(9):3—5.

[15] 刘玉龙,任国良,文春晖.“虚”“实”终极控制、金字塔组织演化与大股东掏空[J].中国经济问题,2014,(3):40—49.

[16] 万立全.实际控制人特征与上市公司价值关系研究——基于股权分置改革后的实证分析[J].南方经济,2010,(4):3—14.

[17] 吴国鼎.实际控制人持股水平、行业竞争性与企业绩效[J].当代经济科学,2015,37(4):100—128.

[18] 方茜.实际控制人变更能改善公司绩效吗?——基于股权结构变动的分析[J].华东经济管理,2016,30(11):141—149.

[19] 张璁,王比学.国有资产管理与体制改革情况报告显示央企近七成为混合所有制[N].人民日报,2016—07—01(3).