房地产资金来源变化解析

2018-01-15杜小青

杜小青

摘要: 2015年以来,中国房地产价格进一步暴涨,北上广深房地产价格在几个月以内开启翻倍行情,日内跳价百万。二线城市价格也争相翻倍,然而推动这些房地产价格暴涨的因素并非居民收入水平暴涨,房地产火爆的同时,房地产资金链危机一直不断的出现在人民面前,银行同业创新不断,各种资金绕道进入房地产行业,不差钱的房地产公司不断的制造地王,引领一轮又一轮的房价上涨。本文将解析房地产行业的资金结构以及变化趋势。

Abstract: Since 2015, the price of real estate in China rose rapidly. Housing price doubled within a few months in first-tier cities which contained Beijing, Shanghai, Shenzhen, Guangzhou. Many houses' price went up millions within a day. Subsequently, the housing price went up in second-tiers cities which contained all of the provincial capital. Yet the income of citizens didn't rise at all. As the price of real estate rose rapidly, strangely the real estate capital chain crisis has appeared also. The interbank funds innovated constantly, many kinds of money detour into the real estate. Those real estate company bided for the most expensive land, which lead the housing price rising again and again. This article will analyze the real estate industry's capital structure and trends of the capital.

关键词: 房地产;资金来源;金融创新

Key words: real estate;the source of capital;finance innovation

中图分类号:F293.33 文献标识码:A 文章编号:1006-4311(2018)01-0242-03

0 引言

房地产行业是一个重资金的行业,从前期的土地购入到后期的工程建设,都需要巨量资金来支持,所以研究房地产行业,必然要研究房地产行业的资金链。资金链包括了房地产行业的投资、筹资、运营的现金流。本文重点讲述筹资来源变化。

1 房地产资金来源概述

房地产开发企业投资是房地产开发法人单位为在当年所有的房地产开发行为,包括建设和拆迁再建,土地购置,土地开发工程等投入的资金。数据方面主要是当年实际到位资金,房地产开发企业实际拨入的,用于房地产开发的各种货币资金。

统计局统计的资金来源主要分为四种,分别是国内贷款、利用外资、自筹资金和其他资金。

从统计局的数据上看,2016年房地产开发企业资金来源共14.4万亿元,国内贷款新增2.1万亿元,占比14.92%,利用外资140亿元,占比0.1%,房地产开发企业自筹资金4.9万亿元,占比34%,房地产开发企业其他资金来源7.34万亿,占比50.92%。

从数据的增长上看,2016年房地产资金来源增长14.92%,国内贷款增长6.42%,房地产开发企业自筹资金增长0.19%,只增长了不到100亿元。利用外资减少了156亿元。房地产开发企业其他资金来源增长了31.94%。

再看2000年以来的资金数据,2009年的房地产资金相比2008年增长了45.89%。2008年金融危机,房地产资金相比2007年只增长了5.71%。而2007年以前,房地产的平均增速有30%。国内贷款2007年以前平均增长26.73%。

国内贷款:指国内金融机构给房地产企业的贷款,主要是指银行的抵押贷款和信用贷款。国内贷款增长幅度变化非常大,与宏观政策相对应,政策宽松时大幅增长,典型的年份为2009年,2013年,国家层面出台各种救市措施,并出台给居民买房贷款利率打折,给房地产公司大幅新增贷款,当房价上涨得非常疯狂时开始调控,典型的是2007年末至2008年上半年,以及2015年开始的调控,调控时国内贷款增长幅度偏小。

其他资金:主要是定金、预付款以及个人按揭贷款在其他资金中占比约87%,同时也是房地产企业最主要的资金来源渠道[1]。其他资金占比在40-50%之间,在政府调控时相对增长率小一点,在政府救市时增长快一些。但是2014年为负增长,说明房地产公司的销售回款能力在2014年达到底部,政府随即2015年出台去库存政策,买房利率打折,鼓励居民买房,引爆全国房价,深圳2015年带头引领全国房地产上涨。

自筹资金:包括房地产股东出资、房地产信托、地产私募基金、地产资管计划、债券、中期票据、股票、委托贷款等等。自筹资金增长得非常快,属于房地产除了银行贷款、销售回款的另外一條大途径。占比在30%-40%之间。2014年以后稳定在5万亿附近。自筹资金非常的灵活,地产公司可以不定期的发行中期票据、债券等筹集资金,与金融创新密切相关。 endprint

endprint

从表1可以看出,房地产资金投入从2000年的不到6000亿,一直以年均30%的速度增长至2016年投入14.4万亿元资金,占比GDP的比重从不到6%一路增长至19%。国内贷款占比从2000年的23%下降至2016年14.92%。企业自筹资金占比从2000年的26.91%上涨至34.07%,其他资金占比稳定在40%-50%之间。利用外资占比从2000年2.81%一直下降至0.1%,从这个庞大的体量上对比几乎可以忽略不计。

2 房地产资金限制政策变化

当前环境下地产企业的融资渠道情况如表2所示。

然而,2016年930以来,政府在限制需求端的同时,开始严控房地产的融资。监管机构联合监管,防止各种金融创新产品,把银行的资金绕行各种渠道,进入房地产领域。

银行市场:银监会2016年10月21号指出,规范各类贷款业务管理,严禁违规发放或挪用信贷资金进入房地产领域。收紧房地产贷款。2016年10月2号,央行发布《关于将表外理财纳入广义信贷测算的通知》 ,该通知主要是将银行、信托外的非金融机构,并入表内一并处理,存贷比压力加大。

信托渠道: 10月21号三季度经济金融形势分析会上,要求严控房地产金融风险,加强理财资金投资管理,要求银行理财参考银行自营贷款投资进行监管。严禁信托公司利用信托计划作为通道,通过产品嵌套给房地产项目或企业提供非标融资。2017年4月11日,银监会再次发文《关于银行业风险防控工作的指导意见》 ,建立全口径房地产风险监测机制,将房企贷款、个人按揭贷款、以房地产为抵押的贷款、房地产企业债券等纳入监测范围,定期开展房地产压力测试。并且重点关注房地产信托业务增量较大、占比高的信托公司以及房地产融资占比高、贷款质量波动大的银行。

资产管理计划:10月15号,银监会发布《关于进一步加强信用风险管理的通知》 ,通知首次明确将特定目的载体投资按照穿透原则至最终债务人,并要求地方银监局落实“穿透”原则,禁止同业、资管计划进入房地产。证监会2017年1月16号发文《关于CISP系统“资管月报”报表更新相关事项的通知》 ,要求填报机构将资管资金流向房地产的情况纳入填报口径,包括房地产类型和区域。增加产品是否为非标产品的数据选项。但是目前还未出台政策限制券商和基金资管进入房地产。

房地产发债:上交所2016年10月28日发布《关于实行房地产、产能过剩行业过剩债券分类监管的函》 。对房企发债分类监管,收紧房企发债,提高发债门槛,对热点地区的项目融资进行限制。深交所11月27日发布《关于试行房地产行业划分标准操作指引的通知》 。该通知将房地产划分为普通住宅地产、保障性住宅地产、商业地产、工业地产和其他房产,明确认定标准,并实行分类监管。发改委也于11月11号发文《关于企业债券审核落实房地产调控政策的意见》,允许保障性住房企业债融资,禁止高库存城市发行企业债用于安置房建设。

私募基金:中国基金业协会2017年2月13日发文,禁止私募资产管理计划以委托贷款、嵌套信托、受让信托受益权及其他类资产收益权、第三方收购、对赌、定期分红等明股实债方式受让房地产开发企业股权以及其他投资方式直接或间接投资于16个热点城市普通住宅地产项目。中基协目前对这一基金暂不备案。然而万科等大型企业设立房地产产业基金,将引进更多的股东的方式融资,规避这一条规定。

中期票据:暂时没有收紧,从融资数据上看各大房企发行中期票据增加。

海外发债:发改委第二季度已经基本停止给房地产商海外发债发放批文。

资产证券化:所有监管条款未提及房地产相关的ABS产品。一些房地产企业仍旧可以用房地产销售尾款来做ABS进行回款。

3 房地产债权融资对比

由于房地产行业的资金需求量大,监管层在各个方面都有限制,银行金融创新的目的主要是绕道监管,大部分的资金都违规进入房地产行业,资金穿透多层,根本就做不到透明,所以在数据的收集方面比较困难。笔者根据公开的资料,查询到房地产行业的债券融资的四种方式。主要有债券融资工具、公司债、企业债、其他。

债券融资工具,主要包括中期票据(MTN)、银行间市场项目收益票据(PRN)、短期融资券(CP)、超短融(SCP)。

公司债:主要是证监会审核发行的债券。在交易所和銀行间均有上市。

企业债:由发改委审核发行的债券。在银行间市场和交易所均上市。

其他:主要是非公开定向债务融资工具(PPN)。

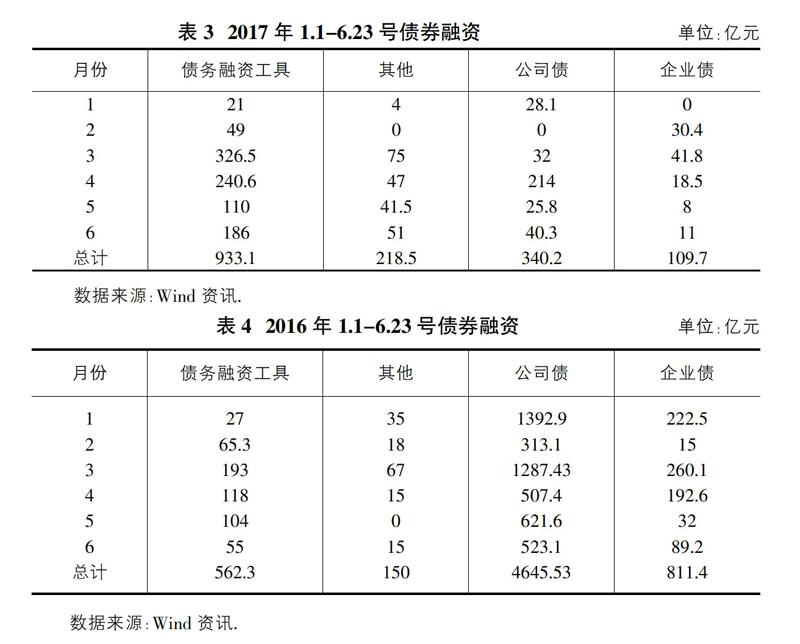

从表3可以看出,2017年开始至截止6.23日的债券融资情况看,共计融资了1601.5亿,其中债务融资工具占有主导地位,共933.1亿,占比58.26%,其次是公司债340.2亿,占比21.24%。其次是非公开定向债券218.5亿,占比13.64%。最后是企业债109.7亿,占比6.85%。

从表4可以看出,2016年1.1日至6.23日的债券融资情况看,共计融资了6169.23亿,其中公司债4645.53亿,占比75.3%,第二是企业债811.4亿,占比13.15%。第三是债务融资工具562.3亿,占比9.11%,最后是其他,也就是非定向债券150亿,占比2.43%。

表3与表4的对比可以看出,2016年与2017年的融资体量来看,差别非常大,2017年在政府的各种限制下,房地产行业通过债券融资得到的资金下降了74.04%,由6169.23亿下降为1601.5亿。融资的方式也发生了重大的改变,由公司债主导变为由债务融资工具主导,公司债普遍为3年以上,大部分为5年,多则10年。而债务融资工具则主要为中期票据,2016年的中期票据中不包括短融(CP)和超短融(SCP)。2017年的债务融资工具中,短融和超短融占比接近一半,超短融是为9个月,短融为1年,期限明年变短。非公开定向债券则增长了45.67%,公司债下降了92.68%,企业债下降了86.48%。这主要由证监会以及发改委的禁止热点区域发行债券的政策引起。

4 总结及建议

笔者对中国房地产的担忧主要为融资太多,房地产价格一旦停止上涨,债券市场上民营企业发行的债券有大量违约的风险,地方国有企业如果当地政府救助不起来也有违约的风险。当务之急是清查债券市场,把融资规模摸清楚,对资不抵债的企业进行终止融资,同时问责国有企业负责人。

参考文献:

[1]任潇潇.我国房地产发展与其资金来源结构的关系研究[D].2012年西南财经大学硕士论文,2012.

[2]中国房地产新方位[N].中国房地产报,2016-12-19(A01).

[3]水皮.中国房地产真要变天啦![N].华夏时报,2017-08-07 (001).endprint