企业集团内部资本市场研究述评与展望

2018-01-04韩忠雪

韩忠雪, 谢 琛

(湖北工业大学经济与管理学院, 湖北 武汉 430068)

企业集团内部资本市场研究述评与展望

韩忠雪, 谢 琛

(湖北工业大学经济与管理学院, 湖北 武汉 430068)

企业集团的内部资本市场逐渐成为近年来国外学者研究的热点,但国内学者对内部资本市场的研究却略显不足。通过回顾国外学者有关内部资本市场的研究进展,对内部资本市场的内涵、效率以及测量方法进行全面梳理,针对这三个方面的研究成果提出未来发展方向,具体包括增强对内部资本市场内涵的深刻理解、整体把握内部资本市场的效率,以及构建适合我国实际情况的测量模型。

内部资本市场; 有效性; 无效性; 测量方法

一般而言,完整的资本配置包含以下两个方面:一是通过证券市场和银行信贷市场将社会资源分配给不同组织形态的企业(Williamson,1985);二是不同组织形态的企业集团将资本配置到各自的成员企业或分部。前者即外部资本市场(External Capital Market,ECM),后者即内部资本市场(Internal Capital Market,ICM)。内部资本市场的概念最早是由Alchian(1969)、Williamson(1975)等人提出。他们认为在市场经济中,市场价格能够有效传达分配资本(商品和服务等)所需的所有信息[1-2]。然而,在“市场失灵”的条件下,通过企业内部组织可能是一种更优的分配方式。中国的股票市场严格的审批制度、债券市场较高的发行门槛,使得企业往往难以通过发行股票、债券来筹集资金。银行等金融机构出于自身风险考虑,更愿意贷款给国有企业,而对于非国有企业贷款时往往更加谨慎小心。这些均导致企业难以筹集到外部资金。

随着20世纪中后期兼并浪潮的不断推进,一大批多元化企业集团涌现出来。由于外部融资约束与信息不对称,使得企业内部净现值为正的项目得不到投资,损害了企业集团的整体价值。为了缓解融资约束,替代外部不完善的资本市场,新兴市场国家的企业集团通过构建内部资本市场,在成员企业之间通过关联交易(如关联购销、关联借贷、抵押担保等)来合理调配和融通资金,使回报率高的成员企业或分部能得到充足的投资。这说明内部资本市场比外部资本市场拥有更高的融资优势。但事实上,由于内部资本市场中金字塔结构的普遍存在,导致终极控股股东的机会主义行为,为取得控制权私利,使内部资本市场的功能发生异化,成为控股股东利益输送的渠道,最终导致企业集团价值的贬损。

目前为止,国外学者关于企业集团的内部资本市场配置到底有效还是无效并没有达成一致意见。基于此,本文对国外企业集团的内部资本市场做了全面综述,以期对该领域研究的学者提供初步的研究基础和理论框架。本文首先概括了内部资本市场的内涵,然后分析了关于内部资本市场有效性与无效性的相关理论解释,接着将国外学者对内部资本市场效率的测量方法进行了分析比较,最后总结了未来研究的可能方向。

1 内部资本市场的内涵

内部资本市场并不是一直存在的,它的产生源自企业组织结构的创新以及美国的多元化兼并浪潮。现代企业依据组织结构可分为:U型(一元结构)、H型(控股结构)、M型(多元结构)三种基本类型。

Alfred(1962)研究发现,在集中的一元结构(United Structure,简称U型)下,管理者高度集权,负责企业生产经营的所有活动,无法长期有效地实现资源高效分配。

早期的研究认为内部资本市场存在于事业部制结构(Multidivisional Structure,简称M型)中。Alchian(1969)和Williamson(1975)最早提出了内部资本市场的概念,认为其存在于M型的联合大企业(conglomerate)中。进而,Stein(1997)发现不仅在大型企业集团中,单一企业中也存在着内部资本市场[3]。Shin和Park(1999)认为在多元化公司不能获得外部资本时,内部资本市场产生,能减轻信息不对称问题,降低成员企业的财务困境和破产风险[4]。Peyer和Shivdasani(2001)将内部资本市场定义为一种在企业内部各部门之间分配资金的制度安排[5]。Maksimovic和Phillips(2002)认为内部资本市场通过将资本从低生产率转移到高生产率的部门而有效地工作[6]。

随着组织结构的不断创新,对内部资本市场的研究逐步拓展到控股型结构(Holding Structure,简称H型)企业中。Khanna和Palepu(1997)将内部资本市场的概念引入到了新兴市场(如韩国、印度、拉丁美洲等发展中国家)的联合大企业中,认为其也发挥着与美国、英国等发达国家中相同的作用[7]。Shin和Park(1999)研究发现韩国财团(chaebols)中也存在内部资本市场,而且能够减少融资约束[4]。Walker(2003)研究日本工业集团,发现其中存在着活跃的内部资本市场[8]。

总结上述观点可以发现,学者们在界定内部资本市场时主要基于以下两个标准:一是资本配置,强调内部资本市场是分配资金的制度安排;二是市场主体,即企业集团的总部或母公司,强调总部或母公司在集团内部各分部或成员之间进行资本分配。因此,内部资本市场是存在于M型或H型企业集团中,总部在不同分部与成员企业之间进行资本配置的一种机制。

2 企业集团内部资本市场配置效率的相关理论

关于内部资本市场,国外学者关注的重点在于其是否比外部资本市场更有效配置资源。学者们通过不同的理论分析和实证方法,得出了不同的结论,主要有如下两种观点:一种观点认为内部资本市场可以通过内部化降低信息不对称、缓解融资约束、减少交易成本,实现内部成员企业的共同利益,因而是有效的;另一种观点认为由于经理人代理问题而导致“交叉补贴”和寻租行为,以及滥用自由现金流导致的过度投资,使内部资本市场成为大股东侵害小股东利益的渠道,导致资源配置往往是低效甚至无效的。

2.1 内部资本市场有效论

2.1.1减少信息不对称内部资本市场是作为不完美外部资本市场的替代而产生的。由于外部资本市场存在信息不对称,使投资者难以获得有用的信息做出决策,而内部资本市场在信息的时效性和真实性上均比外部资本市场更有优势[2]。企业内部各分部之间信息能够有效传递,决策者能根据各分部的投资回报率将资本投入到能获得最大收益的项目上,显著提高内部资本市场在资源配置过程中发挥的作用和效率。因此,有效使用内部资本市场的企业集团可以降低经理人与投资者之间的信息不对称,低成本地取得外部资本。Hubbard和Palia(2010)通过分析20世纪60年代的企业合并发现,内部资本市场能够克服不太发达的外部资本市场的信息不足,在投资者获得企业内部信息成本过高的情况下,企业合并形成自己的内部资本市场[9]。

2.1.2缓解融资约束内部资本市场可以提高企业集团的外部融资能力,产生“多钱效应(more-money effect)”。一般来说,筹集外部资金的交易成本大于内部资金的成本[10-11]。因此企业在调整资本结构时应使用内部资本市场(作为一个资本来源)[12-13]。Campello(2002)发现金融集团的内部资本市场放松了银行子公司面临的信贷约束。Shin和Park(1999)研究韩国财团的投资现金流敏感性时,发现内部资本市场确实能减少企业的融资约束,母公司可以通过附属银行和关联担保为子公司融资[4]。Lee等(2009)同样发现韩国财团活跃的内部资本市场减轻了企业的财务约束,允许它们在20世纪90年代初期进行有效的资本配置[14]。Cremers等(2011)分析了来自银行子公司和总部组织组成的大型零售银行集团的内部资本配置数据,发现总部的资本配置弥补了银行层面的存款不足,表明总部为银行子公司提供了存款平滑[15]。Dewaelheyns等(2010)使用双层数据(即来自个别附属公司财务数据和合并的集团层面财务数据)发现通过内部资本市场可以优化融资成本,而且这种作用不仅限于跨国公司,也发生在在同一法律和税务框架下运营的子公司[16]。Buchuk(2014)使用智利1990-2009年集团内贷款的独特数据集研究企业集团的内部资本市场,根据集团的融资优势,在内部借款的公司具有比其他公司更高的投资、杠杆和股本回报率[17]。

2.1.3提高监督与激励内部资本市场具有“活钱效应(smarter-money effect)”,即能够把资金配置到效率更高的项目中去,从而产生更高的收益。此外,企业总部在内部资本市场上能够行使“优胜者选择(winner-picking)”,将稀缺资源分配给竞争项目[3]。Gertner等(1994)认为企业总部拥有对资产的剩余控制权,能够有效监督和激励管理者,提高内部资本市场资金配置效率[18]。Stein(1997)认为公司的帝国建造(empire-building)行为并不完全是不利的,因为公司总部实际上有一种潜在的激励去做好不同部门的资源分配[3]。Stein(2001)认为由于信息不对称和代理冲突的存在,使投资项目的资本分配过程变得困难,但是这些代理问题并不总是产生不利的后果,特别是当管理者被有效监督以及提供适当的激励,资源配置效率就会提高[19]。Datta等(2009)发现首席执行官(CEO)股权薪酬可以有效地改善内部资本配置决策的低效率,其中股票发放在激励CEO做出更有效的内部资本配置决策方面发挥了重要作用[20]。

2.2 内部资本市场无效论

2.2.1双层代理与寻租行为企业集团中存在着股东与管理层之间、大股东与小股东之间双重代理问题。企业集团内部各利益主体出于自身利益不同而具有不同的目标,各主体不同的利益导向,会使相关主体为实现其目标而采取与其他主体可能产生利益冲突,或是侵害企业集团整体利益的运作方式,以达到自利目标,产生不同的经济后果。关于双层代理中哪个对内部资本市场配置效率影响更大,不同的学者有不同的看法。Stein(1997)的模型表明组织中的下层代理问题是产生低效资源分配的原因[3]。Holod(2012)发现首席执行官和股东之间的利益分歧是内部资本市场低效率的重要来源,同时,当高层管理人员是代理人时,部门经理更大程度的寻租活动会导致内部资本市场的低效率[21]。Shin和Stulz(1998)发现因为多元化公司存在信息不对称和代理问题,会导致企业总部在资源配置时出现对投资收益高的部门投资不足而对于投资收益低的部门投资过度的跨部门 “交叉补贴(cross subsidization)”或“社会主义(socialism)”现象[22]。Rajan等(2000)研究美国多元化公司发现多元化公司内部各部门的权力斗争会使各部门之间的资源分配产生扭曲,当资源和投资机会增加时,资源可能流向低效的部门,损害公司的整体价值[23]。Wulf(2009)同样认为部门代理经理的寻租行为会扭曲内部资本市场配置效率[24]。Agarwal等(2011)使用COMPUSTAT和年度资本支出调查(ACES)数据,发现由于各部门之间存在权力竞争,内部资本市场也许不能有效地发挥作用[25]。

2.2.2过度投资一般来说,管理者的道德风险使其所做出的决策往往是不利于企业整体价值的。由于内部资本市场具有多钱效应,企业很容易就能够从内部筹集到资金,当企业拥有大量闲置资金时,自由现金流理论(Free Cash Flow Hypothesis)认为,管理者为了满足自身需求,倾向于加大投资于不利于股东财富的项目上[26]。在外部市场监控较弱时,管理者为获得控制权私利的动机使过度投资行为加剧。Joh(2013)的发现也支持自由现金流理论。他认为在内部资本市场中,资本投资会从富有现金的公司转移到绩效较差的公司[27]。Stein(1997)认为企业总部的帝国建造偏好也会加剧管理者的投资行为[3]。

2.2.3利益输送控股股东利用其职位,运用非法手段转移上市公司资产或利润、掏空上市公司,以获取控制权私利的行为,即被称为“利益输送”,也称“隧道行为(Tunneling)”。特别是在公司治理不完善、代理问题严重的情况下,存在金字塔股权结构的内部资本市场被异化为进行利益输送的渠道。Datta等(2009)发现在内部资本配置不当时管理者获得的私人利益增加[20]。Kolasinski(2009)也发现内部资本市场中存在着“利益攫取”现象[28]。

2.3 综合考虑

内部资本市场的有效性与无效性并不是绝对的,它们只是从不同的侧面反映了内部资本市场的优势与劣势,因此,不应该把这两者对立起来。正因为如此,Scharfstein和Stein(2000)提出内部资本市场的消极面(the dark side)[29],Khanna和Tice(2001)提出内部资本市场的积极面(the bright side)[30]。一方面,内部资本市场的“多钱效应”会导致过度投资,产生投资低效;另一方面,当内部资本市场配置低效时,加强对管理者的监督与激励可以提高资金配置效率。因此,关键在于研究什么条件下内部资本市场优势强于劣势。一般来说,当外部监管较强、投资者保护较强、法律法规更完善时,内部资本市场的优势更明显。Gugler等(2013)研究了90个国家的上市和非上市子公司与其母公司在1995-2006年的数据,发现内部资本市场不是先验的好或坏,它的正常功能取决于母公司和子公司之间的内部控制结构以及两种类型的公司面临的外部约束。母公司在子公司中的所有权参与对于内部资本市场的正常运作起着至关重要的作用,母公司的所有权比例越大,内部资本市场的运作越好。而且非上市子公司比上市子公司更多地依赖其母公司提供的内部资本市场[31]。Lee等(2009)发现韩国财团的内部资本市场削弱了企业集团的财务约束,允许它们在90年代初期进行有效的资本配置,然而,在1997年金融危机后,内部资本市场的优势几乎不起作用[14]。因此,对于这方面的研究仍有完善的空间。

3 企业集团内部资本市场效率的测量方法

关于内部资本市场配置效率的测度方法,国外学者构建了众多测量模型,诸如超额资本支出价值法、投资现金流敏感性法、相对价值增加法(relative value added,RVA)、绝对价值增加法(absolute value added,AVA)、投资Q敏感性法(q-sensitivity of investment,QS) 和现金流敏感性法(cash flow sensitivity of investment,CFS) 等六种不同的效率测量方法。

3.1 超额资本支出价值法

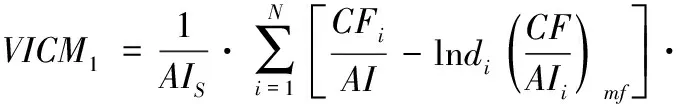

Billett和Mauer(2000)将每个部门的超额资本支出和行业调整的投资回报率作为测量内部资本市场价值的指标[32]。超额资本支出为分部资本支出减去分部现金流,用来反映可归因于内部资本市场的投资组成部分;行业调整的投资回报率用来反映投资该部门的盈利能力。计算内部资本市场价值的两个方法:一个是基于分部税前现金流的超额资本支出(VICM1),另一个基于分部税后现金流的超额资本支出(VICM2)。模型如下:

(1)

(2)

式(1)中:N是企业分部的数量,AIi是第i个分部的资产或者销售收入,AIs是企业所有分部的资产或者销售收入的总额,CFi是第i个分部的现金流(税前利润加折旧),lndi(CF/AI)mf是与第i个分部处于同一行业的单部门企业的现金流与资产或者销售收入的比值的中位数,Capexi为第i个分部的资本支出。

式(2)中:ATCFi为第i个分部的税后现金流,ATCFi=[EBITi-Si×lndi(I/S)mf][1-lndi(T/EBT)mf]+Di,其中Si×lndi(I/S)mf为第i个分部的利息费用(第i个分部的销售收入乘以与第i分部处于同一行业的单部门企业的利息费用与销售额的比值的中位数),Indi(T/EBIT)mf是与第i个分部处于同一行业的单部门企业的税收与税前收入的比值的中位数,Di为第i个分部的折旧费用。如果VIM>0,表示企业将资本配置到高于行业平均程度的分部,内部资本市场有效;反之,则无效。

超额资本支出法是将分部的资产或者销售收入回报率与分部所在行业的单部门企业的回报率的中位数进行比较,来判断分部的超额投资价值。这种方法缺点是工作量偏大,尤其基于分部税后现金流的超额资本支出要计算分部的利息费用和税费。

3.2 投资现金流敏感性法

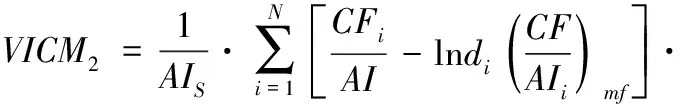

Shin和Stulz(1998)为了研究增加其他部门一美元的现金流量与增加本部门一美元的现金流量相比会对本部门的投资有何影响,分别将本部门的投资与本部门的现金流量、其他部门的现金流量进行回归,从而判断ICM的效率[22]。模型如下:

(3)

式中:Ii,j(t)是第j个企业的第i个部门在t年的总投资;TAj(t-1)是第j个企业在t-1年年末总资产的账面价值;Si,j(t-1)是第j个企业的第i个部门在t-1年的销售收入;Ci,j(t)是第j个企业的第i个部门在t年的现金流量;Cnotii,j(t)是第j个企业扣除第i个部门之后其他部门在t年的总现金流量;qi,j(t-1)是第j个企业的第i个部门在t-1年年末的托宾q值;ηi,j和εi,j(t)是两个残差项。

投资现金流敏感性法是用投资支出对投资机会的敏感性来判断内部资本市场的效率,并且采用了时间滞后因子,反映了企业的投资决策是根据上一期的经营状况为基础来进行判断的,认为内部资本市场应该为企业内具有更好投资机会的部门分配更多资源。这种方法存在的问题是仅以销售收入增长率作为投资机会,而没有考虑销售收入的预期回报,可能会影响资源配置结果。

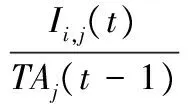

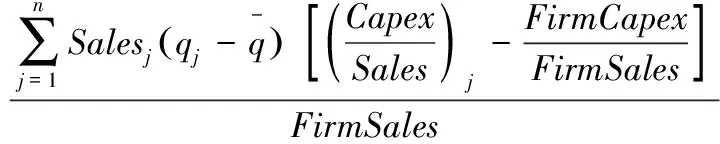

3.3 相对价值增加法

Rajan和Zingales(2000)将行业调整的投资回报率作为内部资本市场价值的测量指标,来反映分部投资的盈利能力[23]。提出在计算分配资源对分部转移价值的影响时,把部门托宾q值和企业平均托宾q值之间的差额进行加权。并且假设行业平均托宾q值是该行业部门的边际托宾q值的替代变量。将企业所有部门的转移价值进行加权,并将通过分配增加的相对价值加起来,因为它代表了多元化公司分配政策的整体价值后果的度量。其模型如下:

RVA=

(4)

采用相对价值增加法计算分配资源的价值增加值时,是使用企业的平均托宾q值来确定一个部门相对于公司的其他部门是否具有更优或更差的投资机会。托宾q值是企业的市场价值除以资产的重置成本,而市场价值反映了投资者对企业的预期,因此,以托宾q值作为投资机会的代理变量是有一定合理性的。但是,从每个部门的投资中减去多元化企业相对于单部门企业的平均超额投资,会导致低估多元化公司重新分配资金增加的价值。

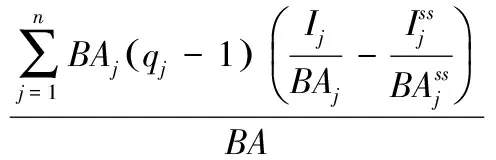

3.4 绝对价值增加法

由于相对价值增加法会导致低估多元化公司重新分配资源增加的价值,Rajan和Zingales(2000)又提出了绝对价值增加法,即将部门实际投资和单部门企业投资之间的差额与部门托宾q值和1的差额加权来重新计算通过分配增加的价值[23]。其模型如下:

(5)

式中相关变量与式(4)相同:当AVA>0时,代表内部资本市场有效;当AVA<0时,代表内部资本市场无效。

采用绝对价值增加法衡量内部资本市场效率时没有考虑企业内部各部门相对效率的比较,也忽视了企业内部某一部门与单部门企业之间的差异可能会对企业价值造成的影响。

3.5 投资Q敏感性法

Peyer和Shivdasani(2001)提出在企业层面评估投资对托宾q值的敏感性,测量的是部门资本支出与销售收入之比与整个企业的资本支出与销售收入之比的偏差,不同于Rajand和Zingales的价值增加法中评估的是企业投资对部门托宾q值的敏感性,计算的是与本企业处于同一SIC行业中的单部门企业的偏差[5]。其模型如下:

(6)

投资Q敏感性法考虑了企业内部各部门的相对效率,即用每个部门的资本支出与企业所有部门的加权平均资本支出进行比较。但已有学者证明用托宾q值反应投资机会仅适合成熟的市场经济国家的资本市场,而不适合新兴市场,因为股票价格的巨大波动会影响托宾q值。

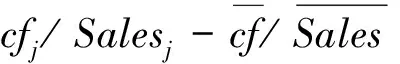

3.6 现金流敏感性法

CFS=

(7)

现金流敏感性法克服了使用托宾q值的不足,但是用销售收入现金流回报率代表投资机会并不十分合理,因为收入回报率低的不一定创造的价值低,犹如“薄利多销”的销售收入现金流回报率虽然低,但是可以加快资金周转,提高资金的回报率。

4 未来研究展望

基于以上相关理论和方法的综述分析,未来关于中国环境下的内部资本市场研究可以着重围绕以下几个方面展开:

第一,加强对内部资本市场内涵的深刻理解。国内外学者对内部资本市场已经研究多年,但对其概念一直没有明确的界定,在上述概念中多次提到了“资金”“资源”“资本”这几个名词。一般来说:资金是一种货币表现;资源是创造财富的源泉;资本在金融学和会计学中通常用来代表金融财富,特别是用于经商、兴办企业的金融资产,广义上,资本也可作为人类创造物质和精神财富的各种社会经济资源的总称。因此,要明确内部资本市场是提高资金、资源,还是资本的配置效率。

第二,从全局出发,整体把握内部资本市场的效率。内部资本市场的有效性与无效性并不是绝对对立的。当其运行低效时给予管理者适当的鼓励与监督,可以显著地提高内部资本市场效率;当内部资本市场的“多钱效应”使其筹集到大量资金时,会导致投资过度,进而降低内部资本市场的配置效率。因此,重点要研究什么情况下内部资本市场的融资优势大于其代理问题所引起的劣势,这对于提高内部资本市场的配置效率具有重要意义。

第三,基于我国实际情况,构建合适的模型测量内部资本市场的配置效率。国外学者提出的模型主要是以托宾q值或者分部现金流代表投资机会。由于托宾q值的计算公式中包含股票的市场价值,因此,股价的变动会影响托宾q值,这种方法适合市场经济成熟的国家,而不一定适合我国。同时,由于我国A股上市公司分部报告信息披露不完整,缺乏分部资本支出与分部现金流的数据,因此,以分部现金流作为投资机会的方法也并不一定适用。为解决上述问题,可以建立相关会计准则要求披露分部的财务数据,但这需要逐步完善。因此,找到符合我国实际情况的替代变量来测量内部资本市场配置效率将成为未来研究的一个关键环节。

[1] Alchian A A. Corporate management and property rights[A].in: H.Manne,ed.,Economic Policy and the Regulation of Corporate Securities ( American Enterprise Institute,Washington,D.C.) 1969:337-360.

[2] Williamson O E.Markets and hierarchies: analysis and antitrust implications: a study in the economics of internal organization[J]. Social Science Electronic Publishing, 1975, 86(343):596.

[3] Stein J C. Internal Capital Markets and the Competition for Corporate Resources[J]. Journal of Finace,1997,52(1):111-133

[4] Shina H H, Parkb Y S. ‘Financing constraints and internal capital markets: evidence from Korean ‘chaebols[J]. Journal of Corporate Finance, 1999, 5(2):169-191.

[5] Peyer U C, Shivdasani A. Leverage and internal capital markets: evidence from leveraged recapitalizations[J]. Journal of Financial Economics, 2001, 59(3):477-515.

[6] Maksimovic V, Phillips G. Do conglomerate firms allocate resources inefficiently across industries? theory and evidence[J]. The Journal of Finance, 2002, 57(2):721-767.

[7] Khanna T, Palepu K.Why focused strategies may be wrong for emerging markets[J]. Harvard Business Review, 1997, 75(4): 41-48.

[8] Walker M D. Internal capital markets and investment efficiency: Evidence from Japanese industrial groups[D]. Raleigh :North Carolina State University ,2003.

[9] Hubbard R G, Palia D. A reexamination of the conglomerate merger wave in the 1960s: an internal capital markets view[J].Journal of Finance,2010,54(3):1131-1152.

[10] Coase R H. The nature of the firm[J]. Economica, 1937, 4(16):386-405.

[11] Matsusaka J G, Nanda V. Internal capital markets and corporate refocusing [J]. Journal of Financial Intermediation, 2002, 11(2):176-211.

[12] Desai M A, Foley C F,Hines J R. A multinational perspective on capital structure choice and internal capital markets[J]. Journal of Finance, 2004:2451-2487.

[13] Fier S G, Mccullough K A, Carson J M. Internal capital markets and the partial adjustment of leverage[J]. Journal of Banking &Finance, 2013, 37(3):1029-1039.

[14] Lee S, Park K, Shin H H. Disappearing internal capital markets: evidence from diversified business groups in Korea[J]. Journal of Banking & Finance, 2009, 33(2):326-334.

[15] Cremers K J M, Huang R, Sautner Z. Internal capital markets and corporate politics in a banking group[J]. Review of Financial Studies, 2011, 24(9-31):358-401.

[16] Dewaelheyns N, Hulle C V. Internal capital markets and capital structure: bank versus internal debt[J]. European Financial Management, 2010, 16(3):345-373.

[17] Buchuk D, Larrain B, Muoz F, et al. The internal capital markets of business groups: Evidence from intra-group loans[J]. Journal of Financial Economics, 2014, 112(2):190-212.

[18] Gertner R H, Stein J C. Internal versus external capital markets[J]. The Quarterly Journal of Economics, 1994, 109(4):1211-1230.

[19] Stein J C. Agency, Information and corporate investment[J]. Ssrn Electronic Journal, 2001, 1(03):111-165.

[20] Datta S, D'Mello R, Mai I D. Executive compensation and internal capital market efficiency[J]. Journal of Financial Intermediation, 2009, 18(2):242-258.

[21] Holod D. Agency and internal capital market inefficiency: evidence from banking organizations[J]. Financial Management, 2012, 41(1):35-53.

[22] Shin H H, Stulz R M. Are internal capital markets efficient[J]. The Quarterly Journal of Economics, 1998, 113(2):531-552.

[23] Rajan R, Servaes H, Zingales L. The cost of diversity: the diversification discount and inefficient investment[J]. The Journal of Finance, 2000, 55(1):35-80.

[24] Wulf J. Influence and inefficiency in the internal capital market[J]. Journal of Economic Behavior & Organization, 2009, 72(1):305-321.

[25] Agarwal S, Chiu I M, Souphom V, et al. The efficiency of internal capital markets: evidence from the annual capital expenditure survey[J]. Quarterly Review of Economics & Finance, 2011, 51(2):162-172.

[26] Jensen M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. American Economic Review, 1986, 76(2):323-29.

[27] Joh S W, Kim M A. The drivers and the stock market assessment of internal capital market: evidence from business groups in Korea[J]. Asia-Pacific Journal of Financial Studies, 2013, 42(2):287-313.

[28] Kolasinski A C. Subsidiary debt, capital structure and internal capital markets[J]. Journal of Financial Economics, 2009, 94(2):327-343.

[29] Scharfstein D S, Stein J C. The dark side of internal capital markets: divisional rent-seeking and inefficient investment[J]. The Journal of Finance, 2000, 55(6):2537-2564.

[30] Khanna N, Tice S. The bright side of internal capital markets[J]. The Journal of Finance, 2001, 56(4):1489-1528.

[31] Gugler K, Peev E, Segalla E. The internal workings of internal capital markets: cross-country evidence[J]. Journal of Corporate Finance, 2013, 20(1):59-73.

[32] Billett M T,Mauer D C.Giversification and the value of internal capital markets:The case of tracking stock[J].Journal of Banking & Finance,2000,24(9):1457-1490.

[33] Schoar A. Effects of corporate diversification on productivity[J]. The Journal of Finance, 2002, 57(6):2379-2403.

ReviewandProspectofInternalCapitalMarketResearchinEnterpriseGroup

HAN Zhongxue, XIE Chen

(SchoolofEconomicsandManagement,HubeiUniv.ofTech.,Wuhan430068,China)

In recent years, the internal capital market of enterprise group has gradually become the hot research topics of foreign scholars, but the domestic scholars’ research on the internal capital market is slightly inadequate. This article reviews the progress of foreign scholars’ research on internal capital market, and makes a comprehensive analysis of the connotation, efficiency and measurement methods of internal capital market. Finally, the future development direction of these three aspects is put forward, including the deep understanding of the connotation of the internal capital market, the overall grasp of the efficiency of the internal capital market, and the construction of the actual situation of the measurement model.

internal capital market; effectiveness; ineffectiveness; measurement methods

1003-4684(2017)06-0027-07

F230

: A

[责任编校:张众]