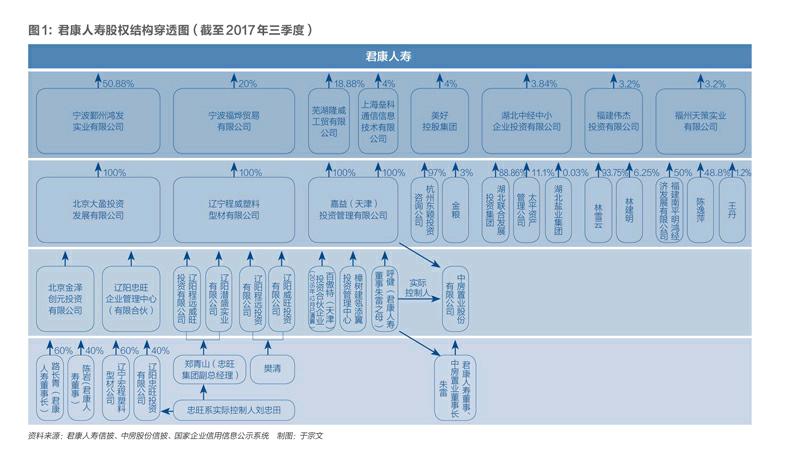

十年12变:君康人寿股权迷局

2017-12-28袁满

袁满

君康人寿近期接到监管函,被勒令停止与其新旧股东开展资金类关联交易六个月,其股权乱象作何处置尚未可知

去年此时,宝万争斗正酣,来自监管层的一句“门口的野蠻人变成了行业的强盗”将舆论焦点推到顶峰。如同一则预告片,由此拉开监管风暴的序幕。

宝万之争揭开了产业资本与金融行业相互渗透过程中的诸多问题,亦令监管层重新审视公司治理的监管空白地带。今年以来,在严监管、防风险的主基调下,银、证、保三大监管部门不约而同地将公司治理结构和关联交易作为监管重点,尝试在各种领域进行穿透式监管。

规范的公司治理是防范风险的治本之策,无论是证监会严把上市关,还是保监会修订《保险公司股权管理办法》,抑或银监会发布《商业银行股权管理暂行办法(征求意见稿)》,强化对股东资质和股权结构的监管成为个中要义。

近年来,随着产融日益渗透,一些行业的结构亟须转型,越来越多的产业资本谋求进入金融业,尤其是现金流充裕而持续的保险业。上百家排队申请的待筹公司、数十家新建公司中,几大产业系资本已悉数登场。

如过江之鲫的各路资本中,不乏将保险公司视为融资平台和“提款机”者。一些产业公司通过旗下的金融平台,以名目繁多的金融产品和杠杆资金组织形式,在不同属性的业务之间腾挪资产,放大了杠杆,增加了系统性风险的隐患。

在保险主体增加、股东来源多元之下,一些原本“先天不足”保险公司治理出现“后天失调”的种种症状,比如股权结构不合理、股权纷争频仍、关联交易丛生且呈关联交易非关联化、管理层与股东矛盾重重,一些公司甚至已陷入治理僵局。这些症状所蕴藏的风险已不限于保险业,已与其他金融领域相交,比如恒丰银行案与君康人寿的勾联便是典型之例。

如果没有良好的公司治理,金融机构容易被大股东的动机所绑架。股东追求利润的欲望如果不能得到相应的约束,做大的不是规模而是风险。如何从源头健全公司治理结构,有效防范经营风险,成为摆在监管层面前的重要使命。“谁的孩子谁抱走”的既有监管逻辑已不再适用,银、证、保监管部门都面临如何从合规监管转向风险监管,落实穿透式监管和监管协调的监管之考。

今年以来,保监会除了查缺补漏、立章建制,还通过公司治理全面评估和体检,找出问题公司的问题及其症结所在,尝试将公司治理软性引导变成硬约束,并探索提前防范治理僵局和管控失效等重大公司治理风险。

今年2月,一场首次覆盖全部中外资保险公司的公司治理现场评估工作启动,保险业的诸多新旧问题和风险得以较充分暴露。近期保监会针对评估结果,对十几家公司下达监管函,并首次对涉及关联交易的市场行为直接采取监管措施,并启动违规股权清退工作。

本刊将通过周密严谨的调查和采访,深度剖析重点问题公司的股权之乱,通过系列报道,以期观往知来。