经济新常态下我国黄金价格影响因素分析:基于VAR模型

2017-12-18王林珠陈奕青

王林珠,陈奕青

(1.中国地质大学(武汉)经济管理学院,湖北 武汉 430074;2.中国地质大学(武汉)研究生院,湖北 武汉 430074)

经济新常态下我国黄金价格影响因素分析:基于VAR模型

王林珠1,陈奕青2

(1.中国地质大学(武汉)经济管理学院,湖北 武汉430074;2.中国地质大学(武汉)研究生院,湖北 武汉430074)

在经济新常态下,影响黄金价格因素一直是人们关注的焦点。本文基于我国上海黄金交易所2002~2017年的月度数据,运用逐步回归、协整检验、格兰杰检验、VAR模型和脉冲响应函数,分析影响我国黄金价格波动的因素。研究结果表明:我国的黄金价格与企业商品价格指数、美元汇率、国内生产总值、全国银行间同业拆借7天利率之间有着长期的协整关系;黄金价格是企业商品价格指数的格兰杰原因,但企业商品价格指数不是黄金价格的格兰杰原因。美元汇率、国内生产总值、全国银行间同业拆借7天利率与黄金价格之间没有格兰杰原因;黄金价格波动除了受自身价格的影响外,美元汇率对它的影响最大。

经济新常态;黄金价格;影响因素;VAR模型;脉冲响应

经济新常态下,我国经济由高速增长转为中高速增长,总需求的表现较温和。国内消费需求正转向个性化和多样性,市场竞争正逐步转向质量型和差异化,市场营运模式也逐步转向智能化,这无疑将对我国的黄金市场产生压力。但无论是从资产的配置、平衡汇率,抑制通胀还是战略储备的角度,黄金又发挥着至关重要的作用。在最近几年,全球的中央银行从每年抛售黄金的行动转为净增持黄金的行为,使黄金货币金融属性越来越显著发挥,构成了当前黄金市场的新常态。目前我国在黄金的采矿、冶炼、生产、加工、消费都已成为全球第一,黄金市场成为真正为实体经济服务的典型。2016年4月19日,上海黄金交易所发布了“上海金”,是全球首个以人民币计价的黄金基准价格。“上海金”的推出有望与伦敦金、纽约金形成“三足鼎立”的局面,增加了在黄金定价权中的中国因素的权重,加快了中国黄金市场的国际化进程。因此,在新的金融格局下,对我国黄金价格影响因素做进一步的探索研究具有一定的理论和实践意义。

1 国内外研究现状

国内外学者关于影响黄金价格的因素主要从下面几个方面着手研究。①国际石油价格。在国际市场上,黄金和石油的价格都是用美元来标的,国际市场的石油价格就是黄金价格的晴雨表。张莹等[1]、Zhang Jinliang等[2]、张次兰等[3]分别建立黄金价格和石油的误差修正模型、波兹曼神经网络模型和线性回归方程,结果表明石油价格和黄金价格成正相关。②美元汇率。目前国际黄金市场上的黄金是以美元来计价的,所以美元的汇率是影响黄金价格波动的重要因素之一。Dooley等[4]利用1976~1990年的数据检验了汇率变动对黄金价格的影响。Larry等(1996)[5]实证研究得出从布雷顿森林体系瓦解之后主要货币之间的汇率变动是黄金价格变动的主要原因。Capie等[6]、章程[7]认为黄金价格与美元汇率之间有负向关系。③债券。债券是企业或者国家筹资的一种方式,可以作为市场衡量通货膨胀情况的指标。Harmston[8]、范为等[9]通过实证得出黄金价格走势和政府长期债券之间存在负相关关系。④居民消费指数。消费者价格指数是一种反映居民生活相关的产品和服务的物价变动指标,通常作为测定通货膨胀水平的重要指标。Ismail等[10]研究发现通货膨胀率与黄金价格成负相关,而丁浩等[11]等不仅认为CPI与黄金价格是正相关,还认为这两者存在双向引导关系。⑤股票综合指数。大家对经济前景看好,则资金大量流向股市,黄金价格下降。Smith[12]研究表明股票与黄金有明显的替代关系,两者的价格变动趋势相反,其他金融资产与黄金价格走势大多呈反向关系。⑥货币供应量。通过增加或减少货币供应量可以调节信贷供应和利率,实现对经济的干预。Juan等[13]认为货币供应量与黄金价格是正向相关的关系。⑦国民生产总值。国民生产总值是衡量国民经济发展情况最重要的一个指标,刘潇[14]认为GDP与金价正相关,而邱晓菩[15]认为GDP与金价负相关。⑧黄金生产量和储备量。黄金作为各国储备资产,对金融安全的防范起到越来越重要作用。Barro[16]认为影响黄金价格的主要因素为黄金矿产的存量、黄金开采过程中的科技水平、政府对黄金开采的政策支持力度以及国内的政治经济局势。除以上因素之外,国际上重大的政治、战争事件都会影响黄金价格。

前人的研究为我们展示了影响黄金价格的诸多因素,但前任研究大多采用国外的数据对黄金价格进行分析,那么,在经济新常态的背景下,影响我国黄金价格的因素是否发生了变化。基于此,本文采用我国的宏观经济数据,运用逐步回归分析、协整检验、格兰杰检验、VAR模型和脉冲响应函数等方法对影响我国黄金价格的因素进行实证检验。

2 我国黄金价格影响因素的实证分析

2.1 数据的收集与处理

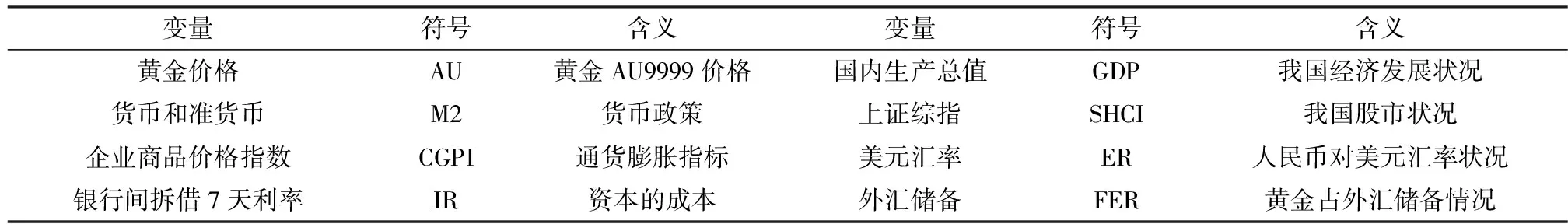

本文以上海黄金交易所交易量大的上海AU9999黄金现货价格为被解释变量,选取2002年10月至2017年6月的月度数据。数据来源于国泰安CSMAR数据库。借鉴以往学者[17]的研究和我国的实际情况,这里选取货币和准货币、企业商品价格指数、全国银行间同业拆借7天利率、GDP、上证综指、美元汇率以及外汇储备作为影响我国黄金价格波动的解释变量。以上变量数据来源于中国人民银行官网、国家统计局、新浪财经网站。数据利用Eviews8.0软件处理,数据的符号和含义说明详见表1。

为了剔除高度性相关变量,采用逐歩回归分析方法。在5%的显著性水平下,得出M2、SHCI、FER的P值分别为0.978、0.308、0.062,t检验不显著,故剔除这些变量。

2.2 数据平稳性检验

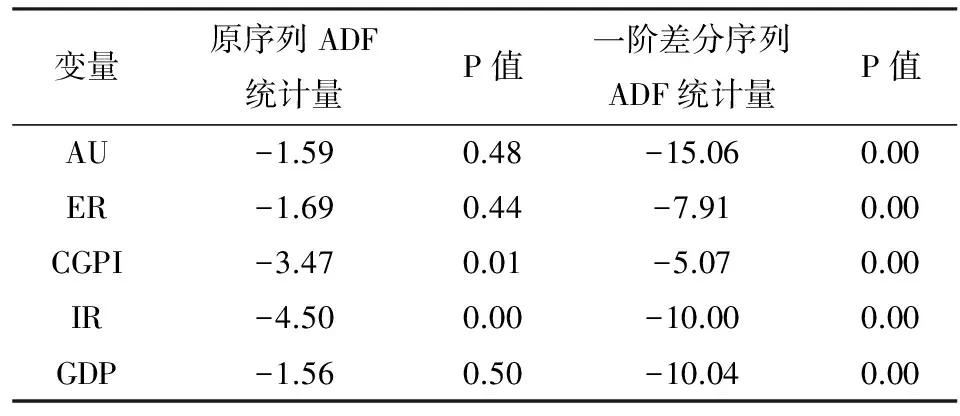

通过时序图可以发现所选取的五个变量都是非平稳的时间序列,为了避免产生伪回归问题,下面对变量序列进行ADF单位根检验,结果如表2所示。

从表2可以看出,原序列只有企业商品价格指数、全国银行间拆借7天利率是平稳的,黄金价格、国内生产总值、美元汇率都是非平稳序列。但经过一阶差分后,在5%的显著水平下,各序列都是平稳的。

表1 变量的符号和含义

表2 ADF单位根检验结果

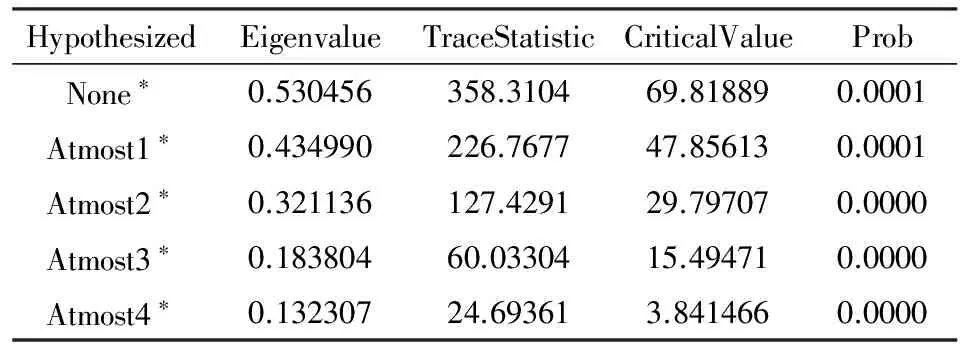

2.3 协整检验

利用Johanson检验方法对各指标间的协整关系进行检验,具体结果见表3。由表3可以看出,选取的变量至少存在四对协整关系。即黄金价格、企业商品价格指数、汇率变动、国内生产总值、全国银行间同业拆借7天利率5个变量之间有着长期的协整关系。

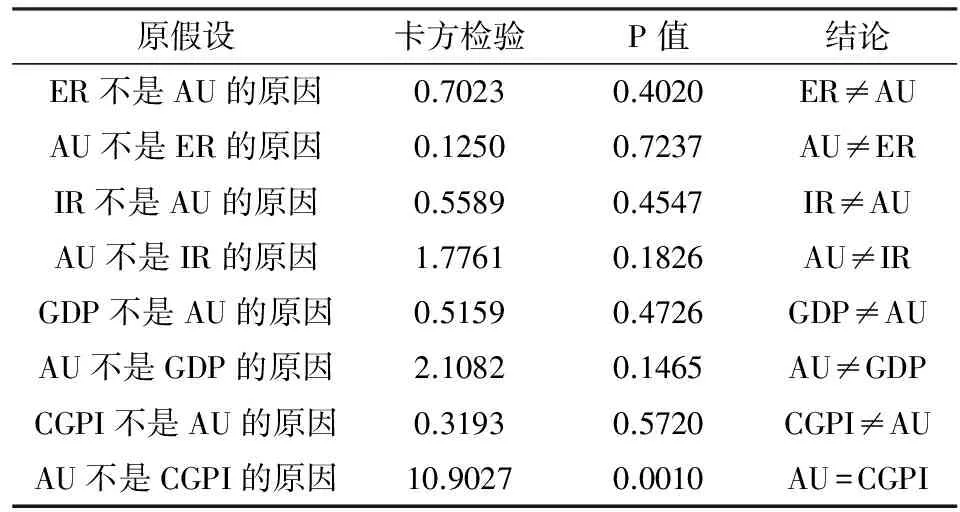

2.4 格兰杰因果检验

为了检验黄金价格与企业商品价格指数、美元汇率、国内生产总值、全国银行间同业拆借7天利率之间从数据上是否存在因果关系,采用格兰杰因果检验进行检验,结果见表4。

表3 Johanson检验结果

注:*代表在0.05水平下拒绝原假设。

表4 格兰杰因果检验结果

从表4可以看出,黄金价格是企业商品价格指数的格兰杰原因,但企业商品价格指数不是黄金价格的格兰杰原因。美元汇率、国内生产总值、全国银行间拆借7天利率与黄金价格之间没有格兰杰原因。

2.5 VAR模型的建立

VAR模型的实质是考察多个变量之间的动态互动关系。首先,确定最佳滞后阶数。本文根据AIC和SC信息准则确定最佳滞后阶数为1。接着建立一阶差分后序列VAR模型,且VAR模型所有特征根都位于单位圆内,模型结构稳定。由于VAR模型是一种非理论性的模型,下面采用脉冲响应函数和方差分解进一步分析。

3 脉冲响应函数与方差分解

3.1 脉冲响应分析

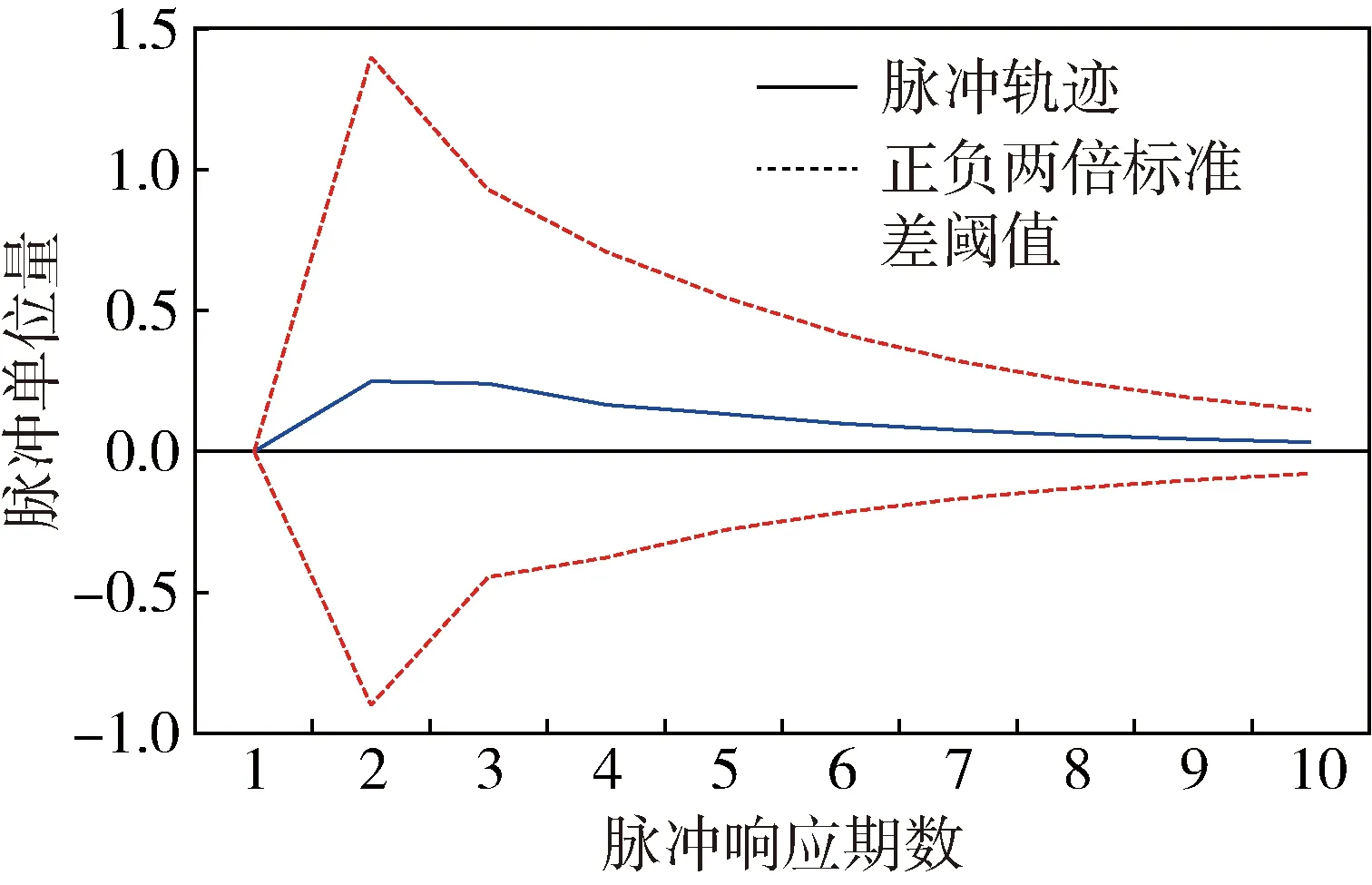

企业商品价格指数对黄金价格的影响。从格兰杰因果检验来看,黄金价格是企业商品价格指数的格兰杰原因,但企业商品价格指数不是黄金价格的格兰杰原因。从图1可以看出,在企业商品价格指数一个标准差的冲击下,经其他因素传递给黄金价格,在第2期达到最高点然后缓慢下降,第9期以后开始趋于零。企业商品价格指数是比较全面的测度通货膨胀水平和反映经济波动的综合价格指数,其对黄金价格影响具有较长的持续效应。

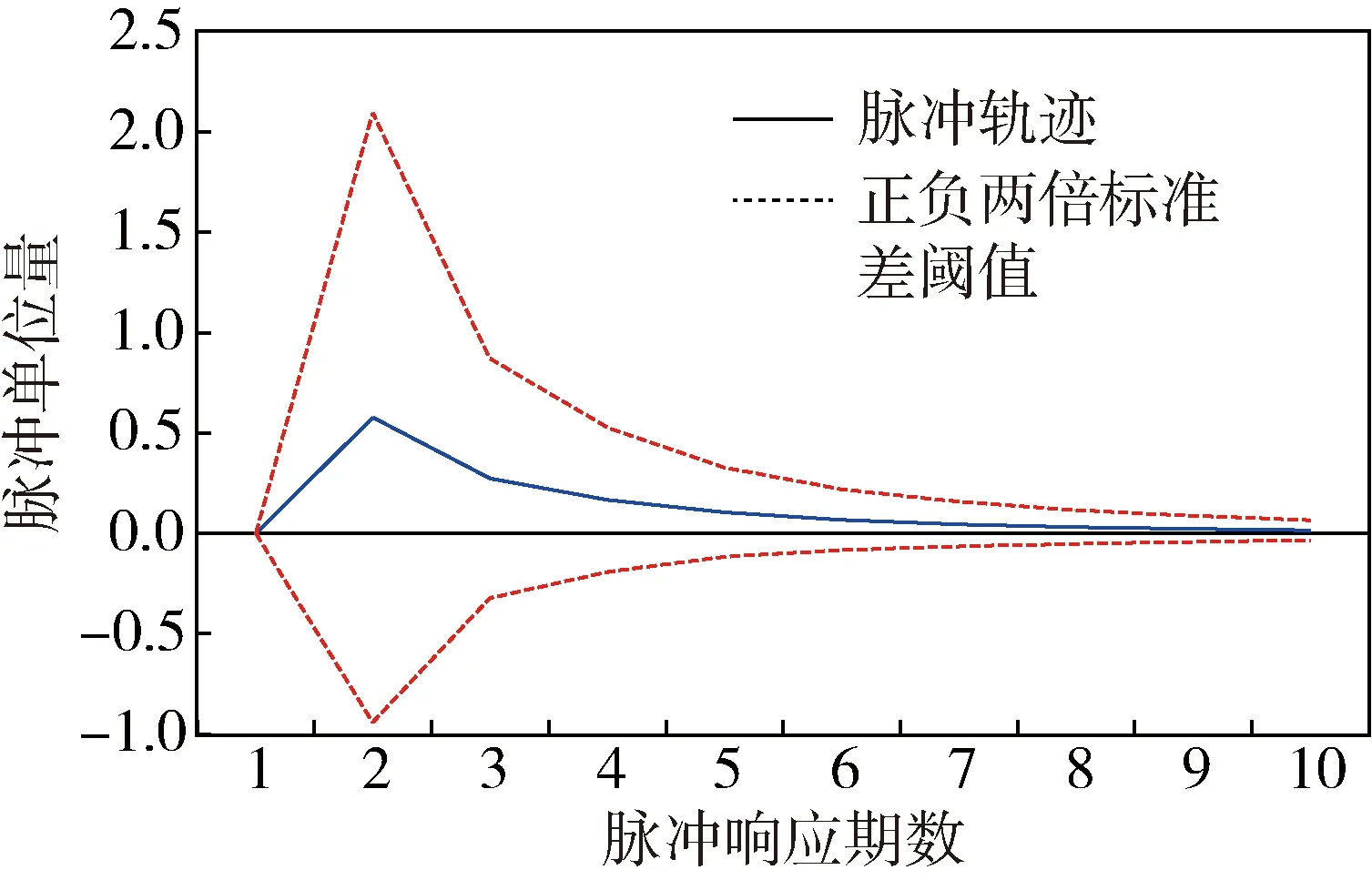

美元汇率对黄金价格的影响。美元汇率作为现阶段向我国黄金市场传递的国际因素,从格兰杰因果检验来看,黄金价格和美元汇率都不是对方的格兰杰原因,这与一般预期不同。可能是目前我国的汇率未实行完全的开放,是以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度所造成的。从图2可以看出,在美元汇率变动一个标准差的冲击下,黄金价格在第2期达到最高点,然后逐渐衰减,到第7期趋于零。这表明美元对人民的汇率受外部条件的某一冲击后,经市场传递给黄金价格,给黄金价格带来同向的冲击。

图1 黄金价格在企业商品价格指数冲击下的响应

图2 黄金价格在美元汇率冲击下的响应

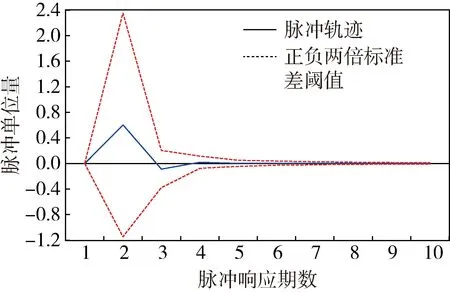

国内生产总值对黄金价格的影响。从格兰杰因果检验来看,黄金价格和国内生产总值都不是对方的格兰杰原因。格兰杰因果检验只是统计意义上说明二者之间具有直接的因果关系,黄金价格和国内生产总值虽然没有直接的因果关系,但是二者可以通过其他的因素进行传导,引起一方的变化。我们知道经济发展好,可利用的资金就会比较充裕,人们就会愿意购买黄金制品达到资产的保值升值。从图3可以看出,在国内生产总值一个标准差冲击后,黄金价格在第2期达到最大,之后下降,第3期出现稍微的负效应,第4期以后开始稳定在零点附近。这表明国内生产总值受外部条件的某一冲击后,经市场传递给黄金价格,会给黄金价格带来冲击,但这种影响时间较短。

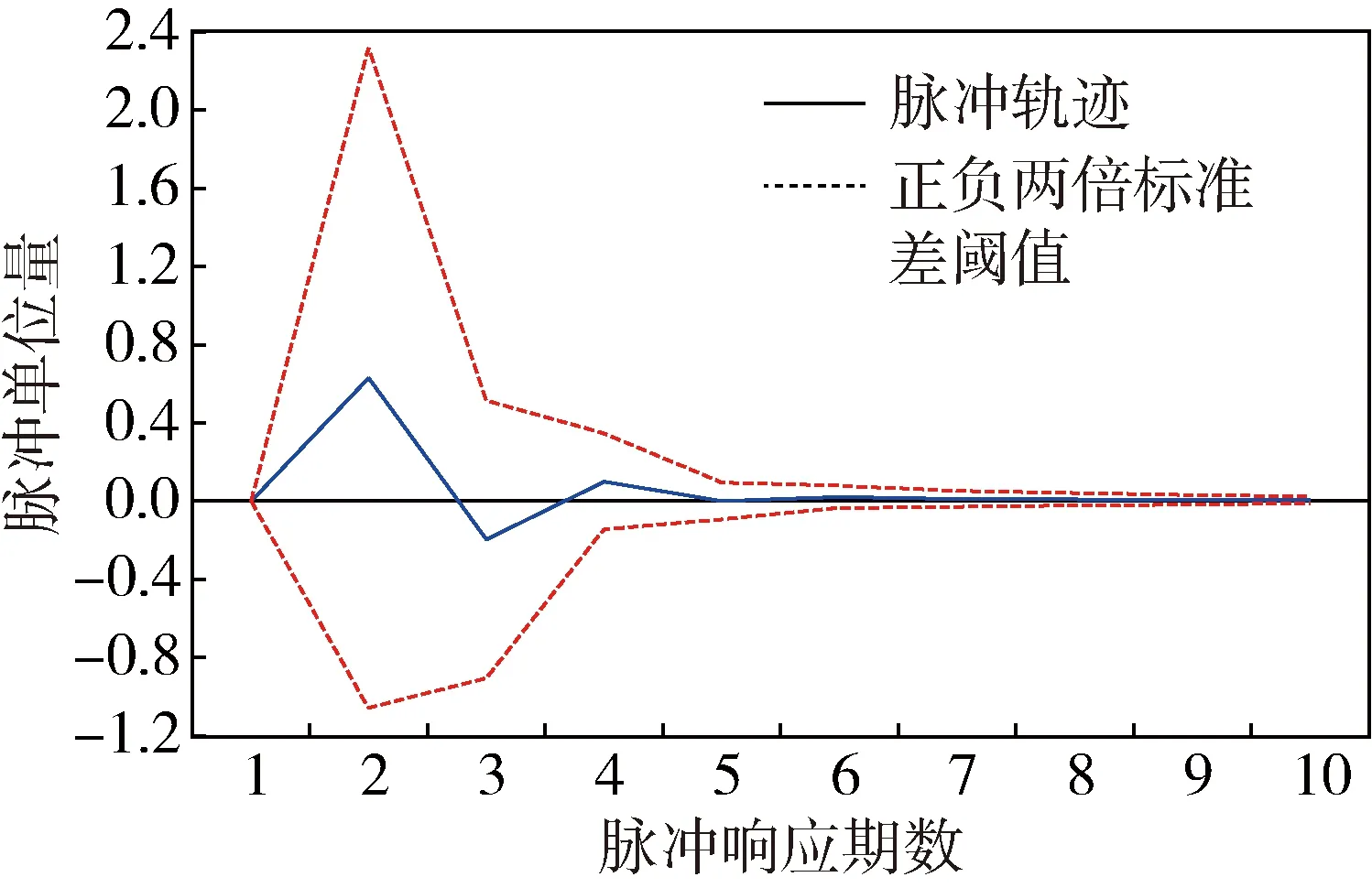

全国银行间同业拆借7天利率对黄金价格的影响。从格兰杰因果检验來看,全国银行间同业拆借7天利率和黄金价格都不是对方的格兰杰原因。从图4可以看出,在全国银行间同业拆借7天利率一个标准差的冲击下,短期内对黄金价格有一个明显的正向冲击,黄金价格在前5期内上下波动,并在第5期后开始稳定在零点附近。这说明全国银行间同业拆借7天利率对黄金价格的影响非常灵敏。出现微弱的负向影响,可能是为了抑制经济过热,调整利率所导致,对于交易的多空双方尽可能地通过交易数量大且频繁交易来避免黄金价格的波动。

图3 黄金价格在国内生产总值冲击下的响应

图4 黄金价格在全国银行间同业拆借7天利率冲击下的响应

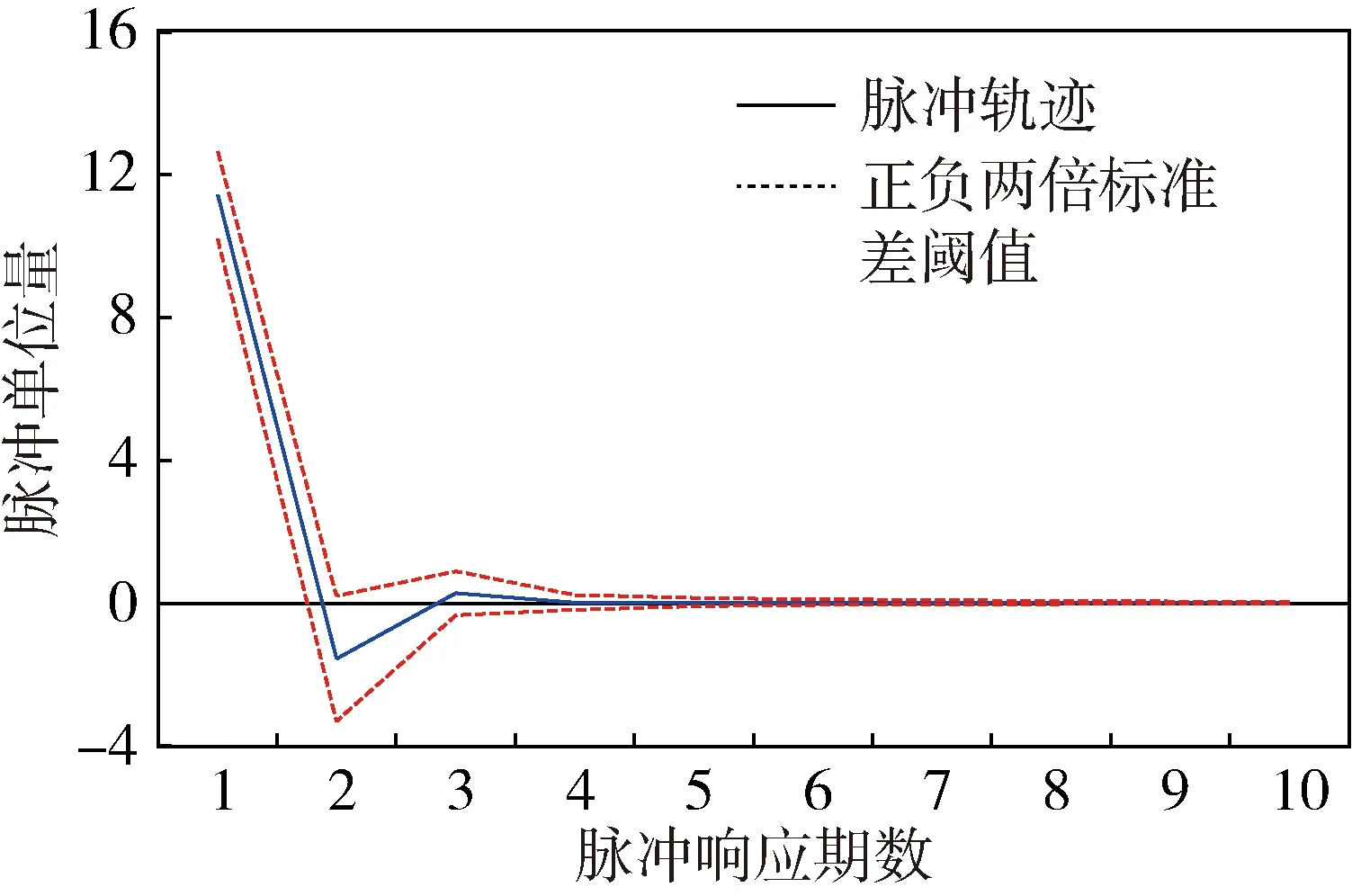

黄金价格自身波动的影响。从图5可以看出,来自黄金价格自身一个标准差的正向冲击,对当期黄金价格有比较大的正向冲击,随后黄金价格下跌。到第2期出现最低的负效应后又迅速趋于零。说明黄金价格波动还是受自身的特殊属性和供求关系影响。

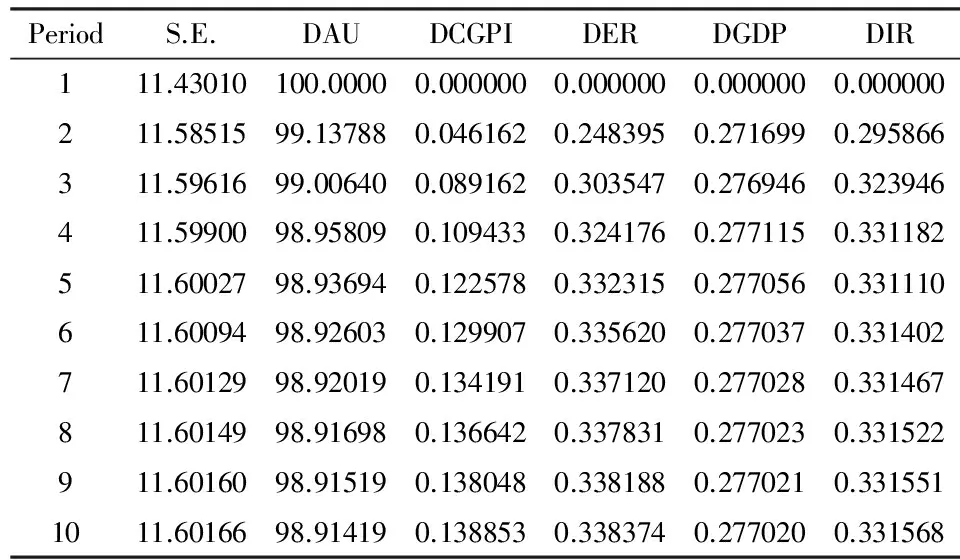

3.2 方差分解

方差分解是进一步评价各内生变量对预测方差的贡献度。黄金价格的方差分解见表5。从表中可以看出自第7期开始,方差分解结果基本稳定,这与脉冲响应冲击结果相一致。黄金价格的预测均方误差主要由自身解释,占98.91%,其他内生变量对预测方差的贡献从大到小依次是美元汇率、全国银行间同业拆借7天利率、国内生产总值、企业商品价格指数,贡献度分别是0.3384%、0.3316%、0.277%、0.1389%。

图5 黄金价格自身冲击下的响应

表5 黄金价格的方差分解表

4 结 论

在经济新常态下,本文主要探究影响我国黄金价格的主要因素,采用逐步回归分析法剔除高度性相关变量,运用协整检验和格兰杰检验分析变量之间的关系,基于脉冲响应函数和方差分解进一步分析各内生变量对黄金价格的影响程度。通过实证分析得出以下结论。

1) 我国的黄金价格与企业商品价格指数、美元汇率变动、国内生产总值、全国银行间同业拆借7天利率之间有着长期的协整关系。黄金价格是企业商品价格指数的格兰杰原因,但是企业商品价格指数不是黄金价格的格兰杰原因。美元汇率、国内生产总值、银行间拆借7天利率与黄金价格之间没有格兰杰原因,通过其他因素相互作用传导。

2) 通过分析,滞后1期的VAR模型最为理想。脉冲响应函数直观地展示了各内生变量对黄金价格的影响,发现随着时间的推移影响会越来越小并逐渐趋于零,这也验证了之前所建立的VAR模型是一个稳定的系统。

3) 经过方差分解,得出我国黄金价格主要受自身的特殊属性和供求关系影响,预测均方误差主要由自身解释,占98.91%。内生变量对预测方差的贡献从大到小依次是美元汇率、全国银行间同业拆借7天利率、国内生产总值、企业商品价格指数,贡献度分别是0.3384%、0.3316%、0.277%、0.1389%。

综上所述,在经济新常态下,只有深入了解并研究我国黄金市场的发展状况以及黄金价格的影响因素的基础上,寻找黄金价格变动的原因,才能推动我国黄金市场更好更健康的发展,提高我国在国际上黄金定价的话语权。

[1] 张莹,胥莉,陈宏民.石油与黄金产业价格联动关系研究[J].财经问题研究,2007(7):35-39.

[2] Zhang Jinliang,Tang Mingming,Tao Mingxin.Effects Simulation of International Gold Priceson Crude Oil Prices based on WBNNIC Model[C]//2009 ISECS.International Colloquiumon Computing,Communication,Control and Management,2009:459-464.

[3] 张次兰,郁红绝.石油价格与黄金价格的实证分析[J].黄金市场,2009(3):50-51.

[4] Michael P.Dooley,Peter Isard,Mark P.Taylor.Exchange rates,country specific shocks and gold[J].Applied financial economics,1995(5):121-129.

[5] Larry A,Fabio S.The price of gold and the exchange rate[J].Journal of International Money and Finance,1996,15:879-897.

[6] Forrest Capie,Terenc C Mills,Geoffrey Wood.Gold as a hedge against the US dollar[R].The World Gold Council,2004.

[7] 章程.黄金价格和美元的相关性分析[N].金融时报,2006-09-15.

[8] Harmston S.Gold as a Store of Value[R].World Gold Council:Research Study No.22,1998.

[9] 范为,房四海.金融危机中的黄金定价模型[C]//中国管理现代化研究会.第六届(2011)管理学年会——金融分会场论文集,2011.

[10] Ismail Z,Yahya A,Shabri A.Forecasting Gold Prices Using Multiple Linear Regression Method[J].American Journal of Applied Sciences,2009(8):1509-1514.

[11] 丁浩,王家明.原油价格、黄金价格与CPI的相关性研究[J].价格理论与实践,2015(1):79-81.

[12] Smith G.The price of gold and stock price index for the United States[R].London:World Gold Council,2011.

[13] Juan Carlos,Artigas.Linking global money to gold and to future inflation[R].World Council Gold Report,2010.

[14] 刘潇.基于多因素模型下的黄金定价研究田[J].中国证券期货,2009(7):24-26.

[15] 邱晓菩.中国黄金市场定价及价格影响因素分析山[D].北京:对外经济贸易大学,2009.

[16] Barro R J.Money and the price level under the gold standard[J].The Economic Journal,1979,89(353):13-33.

[17] 胡燕丽.我国黄金价格影响因素实证研究[D].天津:天津师范大学,2012.

AnalysisoftheinfluencefactorsofgoldpriceinChinaunderthenewnormaleconomy:basedonVARmodel

WANG Linzhu1,CHEN Yiqing2

(1.School of Economics and Management,China University of Geosciences(Wuhan),Wuhan430074,China;2.Graduate School,China University of Geosciences(Wuhan),Wuhan430074,China)

In the new normal economy, the factors influencing gold price have attracted wide atention in recent years.Based on the monthly data of Shanghai gold exchange from2002~2017,this paper analyzes the factors affecting the gold price in China by using the methods of stepwise regression,cointegration test,VAR model and impulse response function.The results indicate that there is a long-term cointegration relationship between China’s gold price and the corporate goods price index,US dollar exchange rate,GDP,the interbank rate of7days;gold price is the granger reason for the corporate goods price index,while the corporate goods price index isn’t the granger reason for gold price.There is no granger reason for US dollar exchange rate, GDP,the interbank rate of7days and gold price;gold price fluctuation is most affected by US dollar exchange rate,beside gold price.

new normale conomy;gold price;influence factor;VAR model;impulse response

F407.1

A

1004-4051(2017)12-0049-05

2017-06-05责任编辑宋菲

王林珠,女,副教授,研究方向为资源经济统计,E-mail:wanglz@cug.edu.cn。

陈奕青,女,中国地质大学(武汉)经济管理学院硕士研究生,研究方向为资源经济统计。