基于广义加性分位数回归的基金经理选股与择时能力评价

2017-12-08许启发博士生导师侯奇华蒋翠侠

许启发(博士生导师),侯奇华蒋翠侠

基于广义加性分位数回归的基金经理选股与择时能力评价

许启发1,2(博士生导师),侯奇华1,蒋翠侠1

为准确评价基金经理的选股与择时能力,在分位数框架下,使用广义加性结构对三因子T-M模型进行拓展,提出了广义加性分位数回归模型,既增强了模型在与分位点对应的不同市场环境下的解释能力,又能够避免三因子T-M模型形式误设带来的误差,提高评价效率。通过对我国2005~2015年的347只基金收益数据的实证研究,发现:广义加性分位数回归模型能够准确地评价基金经理的选股与择时能力,并且其能力表现在不同分位点处存在差异;基金经理普遍不具有选股能力但具有一定的择时能力;基金经理的选股与择时能力受市场态势的影响较大,牛市时基金经理能够更好地对股票进行选择,而熊市更利于基金经理把握投资机会。

选股能力;择时能力;分位数回归;广义加性模型;三因子T-M模型

一、引言

近年来,我国证券投资基金快速发展,在金融市场的重要性日益突出,不仅吸引了投资者的广泛关注,同时也吸引了大量的学者对其进行研究。基金收益不仅取决于投资资产本身,还取决于基金经理是否具有战胜市场的能力,主要包括股票选择能力(选股能力)和市场时机判断能力(择时能力)。因此,客观科学地评价基金经理的能力十分重要。

二、文献综述

对于基金绩效及基金经理选股与择时能力的评价,众多学者提出了相应的模型。Sharpe(1992)通过基金超额收益对风格资产进行回归,提出了基于基金超额收益的风格分析模型。Fama和French(1993)在CAPM的基础上加入解释市值效应的规模因子与解释价值效应的账面市值比因子,提出了Fama-French三因子模型。在此基础上,Fama和French(2015)又引入盈利因素和投资因素,提出了五因子模型,并证实了其有效性。Ferson和Schadt(1996)在Fama-French三因子模型中加入股息收益率、利率等公共信息,并由此构建了条件业绩模型。Carhart(1997)在三因子模型的基础上引入动量因子,提出了四因子模型。

实证研究方面,Jensen(1968)使用α系数研究了115只基金,结果表明基金不能战胜市场。Henriksson(1984)采用H-M模型对1968~1980年的116只基金的相关数据进行实证检验,发现基金经理总体上不存在把握市场时机的能力,也没有明显的股票选择能力。Fama和French(2010)对积极管理的3156只股票型基金总体绩效的检验表明,基金经理不存在战胜市场的能力。闫作远和陈超(2008)通过实证分析证券市场行情对基金经理选股择时能力的影响,发现证券市场行情好时,基金经理的选股择时能力显著较强。沈维涛和黄兴孪(2001)对1999~2001年的基金绩效进行实证检验,认为基金经理在总体上能够战胜大盘,但没有足够的证据表明基金经理具有择时能力。牛鸿和詹俊义(2004)使用参数方法和非参数方法对2001年前上市的33只封闭式基金进行基金经理择时能力检验,得出参数方法显示基金经理有较差的择时能力,非参数方法显示没有一只基金的基金经理具有显著很好的择时能力,也没有一只基金的基金经理具有显著很差的择时能力的结论。汪光成(2002)在使用持现比例检验市场择时预测能力时,使用1998~2001年的数据进行分析的结果表明,基金经理不具有显著的择时能力,但具有一定的选股能力,不过选股能力对基金业绩的贡献并不显著。范龙振等(2002)对A股股票进行研究,发现三因子模型能很好地解释我国股票市场指数的差异。赵胜民等(2016)基于A股市场数据对三因子模型与五因子模型进行了比较研究,发现三因子模型更适合我国股市的状况。白钦先等(2013)通过引入T-M模型二次项的三因子模型,对我国开放式股票型基金公司总体绩效进行了实证检验,得出我国基金公司总体上不存在超越市场的能力的结论。从现有的国内外文献可以看出,由于使用的方法和数据不同,对于基金绩效的研究结论也有较大的差异。然而,大多数文献表明,基金经理不具备战胜市场的能力,也没有显著的择时能力。

目前,对基金经理选股与择时能力的探究主要是运用参数方法,可能存在模型误设问题。此外,以上研究都是在均值回归框架下开展的,只能讨论在正常市场环境下基金经理的选股与择时能力,难以考察在极端市场环境下的情形。蒋翠侠等(2016)研究发现,证券投资基金收益具有较强的尖峰厚尾与非对称等特征,需要更加细致地考虑在不同尾部基金经理的选股与择时能力。Koenker等(1978)提出的分位数回归克服了均值回归的不足,可以为此提供基本工具。Babalos等(2015)通过分位数回归方法讨论了性别及风格多样性对基金业绩的影响,为解决此类问题提供了思路。

本文在分位数回归的框架下,使用广义加性结构对三因子T-M模型进行拓展,建立了广义加性分位数回归模型,给出基金经理的选股与择时能力评价方法。该模型不需要事先对非线性函数形式进行假定,更为稳健与灵活,能够满足基金类数据分析的需要。选择我国2005~2015年347只基金的市场数据进行实证研究,结果表明:第一,广义加性分位数回归模型可以更加准确地描述基金的尾部行为特征,对基金经理的选股与择时能力做出更加科学合理的解释;第二,在我国基金市场上,基金经理普遍表现出较弱的选股能力,但具有一定的择时能力;第三,我国基金经理的选股与择时能力均表现出随分位点的上升而增强的特点,表明在较好的投资环境下基金经理的选股与择时能力较强;第四,基金经理的选股能力与择时能力在不同的市场走势下有不同的表现,牛市时基金经理选股能力较强而择时能力相对较弱,熊市情况则与之相反。

三、模型与方法

(一)单因子模型

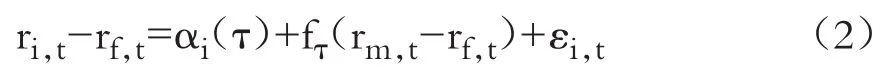

1.基于分位数回归的T-M模型。T-M模型不仅能够衡量基金经理的市场时机判断能力,也能够衡量基金经理的股票选择能力。现将T-M模型拓展到分位数框架下,建立分位数回归框架下的T-M模型:

其中:ri,t表示基金i在t时刻的收益率;rf,t为无风险收益率;rm,t为时刻 t的市场组合收益率;ri,trf,t为基金 i在 t时刻的超额收益率;rm,t-rf,t表示t时刻的市场溢酬因子;αi(τ)与ci(τ)为分位数回归系数。

2.单因子广义加性分位数回归模型。在模型(1)的基础上进行扩展,使用非参数形式替代其一次项与二次项,得到单因子广义加性分位数回归模型:

其中:fτ(·)为任意非线性函数。

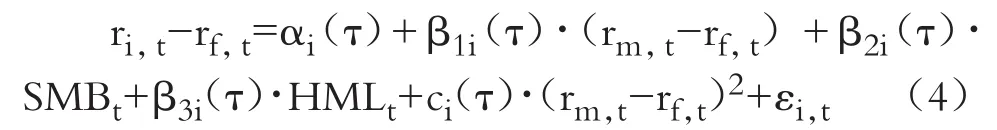

(二)三因子模型

1.基于分位数回归的三因子T-M模型。将传统Fama-French三因子模型拓展到分位数框架下,建立Fama-French三因子分位数回归模型:

在模型(3)中加入一个二次项,以评估基金经理的股票选择能力和市场时机判断能力,可以建立如下模型:

其中:ri,t表示基金i在t时刻的收益率;rf,t为无风险收益率;rm,t为时刻 t的市场组合收益率;ri,trf,t为基金i在t时刻的超额收益率;rm,t-rf,t、SMBt和HMLt分别表示t时刻的市场溢酬因子、规模因子和账面市值比因子;αi(τ)、β1i(τ)、β2i(τ)、β3i(τ)与ci(τ)为分位数回归系数。

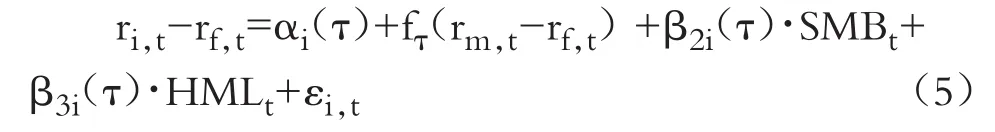

2.三因子广义加性分位数回归模型。对模型(4)进行扩展,使用非参数形式替代其一次项与二次项,得到多因子广义加性分位数回归模型:

其中:fτ(·)为任意非线性函数。

(三)模型效果比较方法

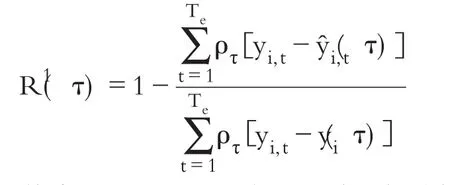

本文分别从样本内拟合效果和样本外预测能力两个方面,比较模型的实际表现。在样本内拟合效果的评价方面,使用Koenker等(1999)提出的R1(τ)指标:

其中:yi,t=ri,t-rf,t表示基金 i在时刻 t的超额收益率;y(iτ)为yi的τ分位数为不同的分位点τ下模型的拟合值;Te是用于模型拟合的样本量。与均值回归中的拟合优度R2类似,R(1τ)越接近于1意味着模型在样本内表现越好。

在样本外预测能力评价方面,使用Xu等(2015)提出的QAAE(τ)指标对模型进行平均预测误差比较,具体如下:

(四)选股能力评价方法

基金的超额收益由选择收益和风险收益两部分组成,其中选择收益为基金经理股票选择的结果,体现了基金经理对不同股票的预测判断能力,即选股能力。在模型(1)~(5)中,基金经理的选股能力可根据常数项αi(τ)来进行判断,当αi(τ)>0时,基金的超额收益大于风险收益,说明在τ分位点处基金经理具备股票选择能力;当αi(τ)≤0时,基金的超额收益未能超过风险收益,说明在τ分位点处基金经理不具备股票选择能力。

(五)择时能力评价方法

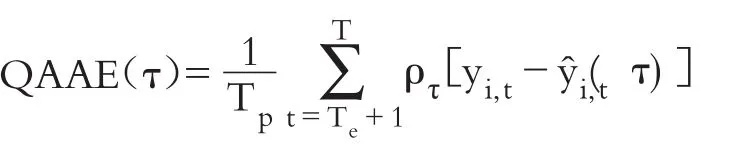

Treynor和Mazuy(1966)的研究结果表明,如果择时能力函数及其斜率均呈现增长的趋势(记为趋势1),则其基金经理具有较好的择时能力。在参数模型中,可以通过二次项系数ci(τ)判断基金经理的择时能力,当ci(τ)>0时,说明在τ分位点处基金经理具备市场时机判断能力;当ci(τ)≤0时,说明在τ分位点处基金经理不具备市场时机判断能力。在非参数模型中,本文运用Cox-Stuart趋势检验方法对所选模型及相应导数进行检验,以判断基金经理是否具有择时能力。其基本思想是把每一个观察值和相隔大约n/2的另一个观察值配对比较(大约有n/2个对子),然后看增长的对子有多少来判断函数及其斜率是否具有增长趋势。具体步骤如下:

第一步,取yi,t(τ)和yi+c,t(τ)组成一个点对[yi,t(τ),yi+c,t(τ)][i=1,2,…,(n/2)]。

其中:

第二步,用每一点对的两元素差Di,t=yi,t(τ)-yi+c,t(τ)的符号衡量增减。令S+为正的Di的数目。在原假设成立的情况下,S+~bin(n',0.5)。

第三步,取统计量X=S+,则P值=P(X≤x),其中x为X的样本实现。若P值<0.05则拒绝原假设,表明具有增长趋势。当函数及其斜率均具有增长趋势时,意味着基金经理具有择时能力。

四、实证研究

(一)数据与描述

为了评价基金经理的选股与择时能力,选取我国基金市场的347只基金作为研究对象,对其2005~2015年间的日度数据进行分析,主要指标包括基金净值、无风险利率和Fama-French三因子数据,样本数据均来源于国泰安(CSMAR)数据库。实证中,无风险利率是以银行一年固定利息为基准,根据复利计算方法得到的日度无风险利率。基金收益率采用对数收益率,计算如下:

其中:NAVt代表基金第t天的累积净值。

根据招股说明书标称的投资风格,本文将基金分为成长型基金、增值型基金、指数型基金、收益型基金、平衡型基金和价值型基金六大类;同时,根据上证综合指数的变化情况,将市场划分为牛市和熊市,并对其进行对比分析,划分结果见表1。此外,将整个样本数据划分为训练集和测试集,比较不同模型在样本内的拟合能力与样本外的预测能力,其中:2005~2013年数据为训练集,用于分析模型的拟合能力;2014~2015年数据为测试集,用于样本外预测能力比较。

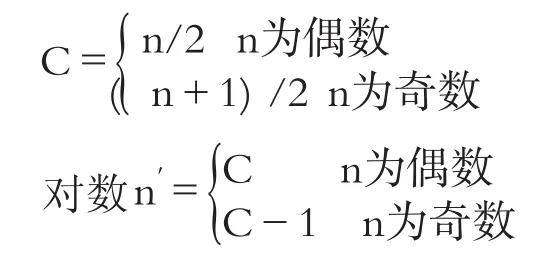

表2报告了各类型风格基金超额收益描述性统计结果,各类基金平均收益都为正,而且容易出现极端收益(最高正收益为166.095%,最低负收益为-164.228%)。此外,所有峰度值均大于正态分布的峰度值3,与更容易出现的极端收益相吻合;偏度值表明,总体基金收益呈现左偏,而指数型、平衡型与价值型基金呈现右偏。这些结果表明,各类基金超额收益呈现出明显的尖峰厚尾特征,J-B检验的结果也拒绝了其正态性假定。因此,本文拟使用分位数回归方法对基金超额收益变动规律进行定量揭示。

表1 市场状况划分情况

(二)模型精度比较分析

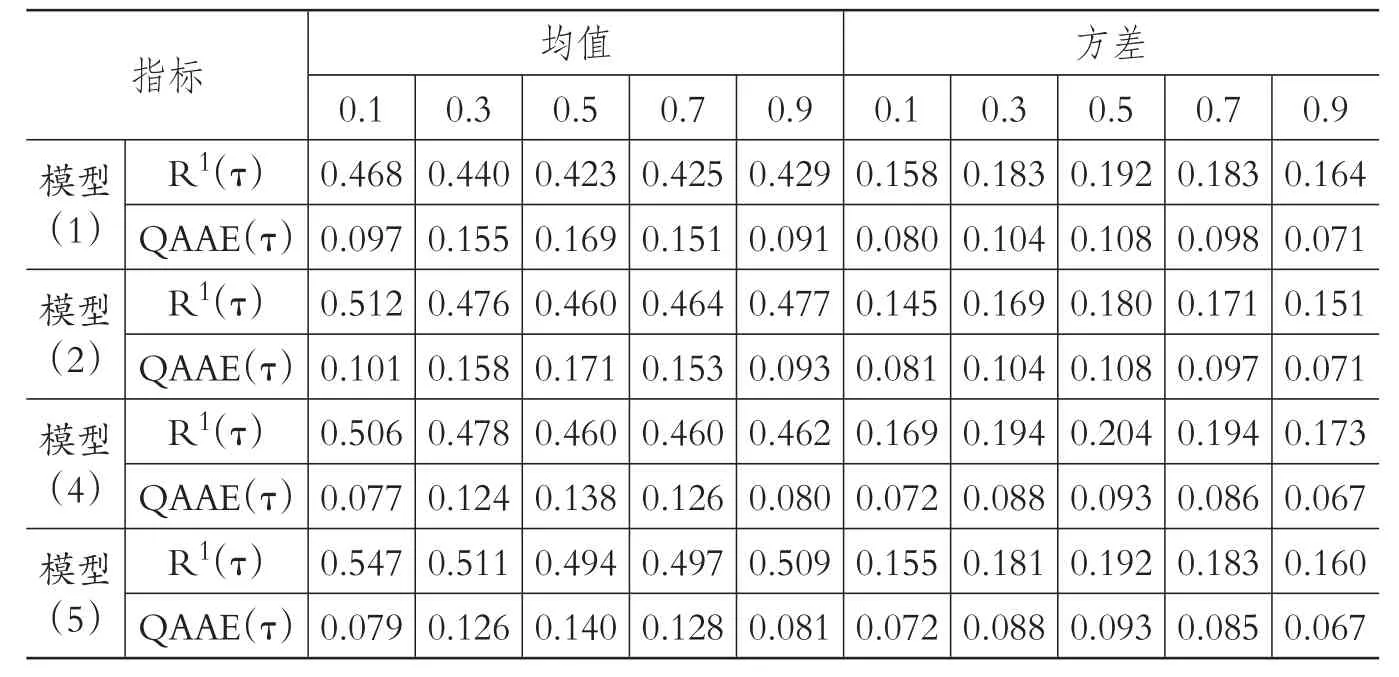

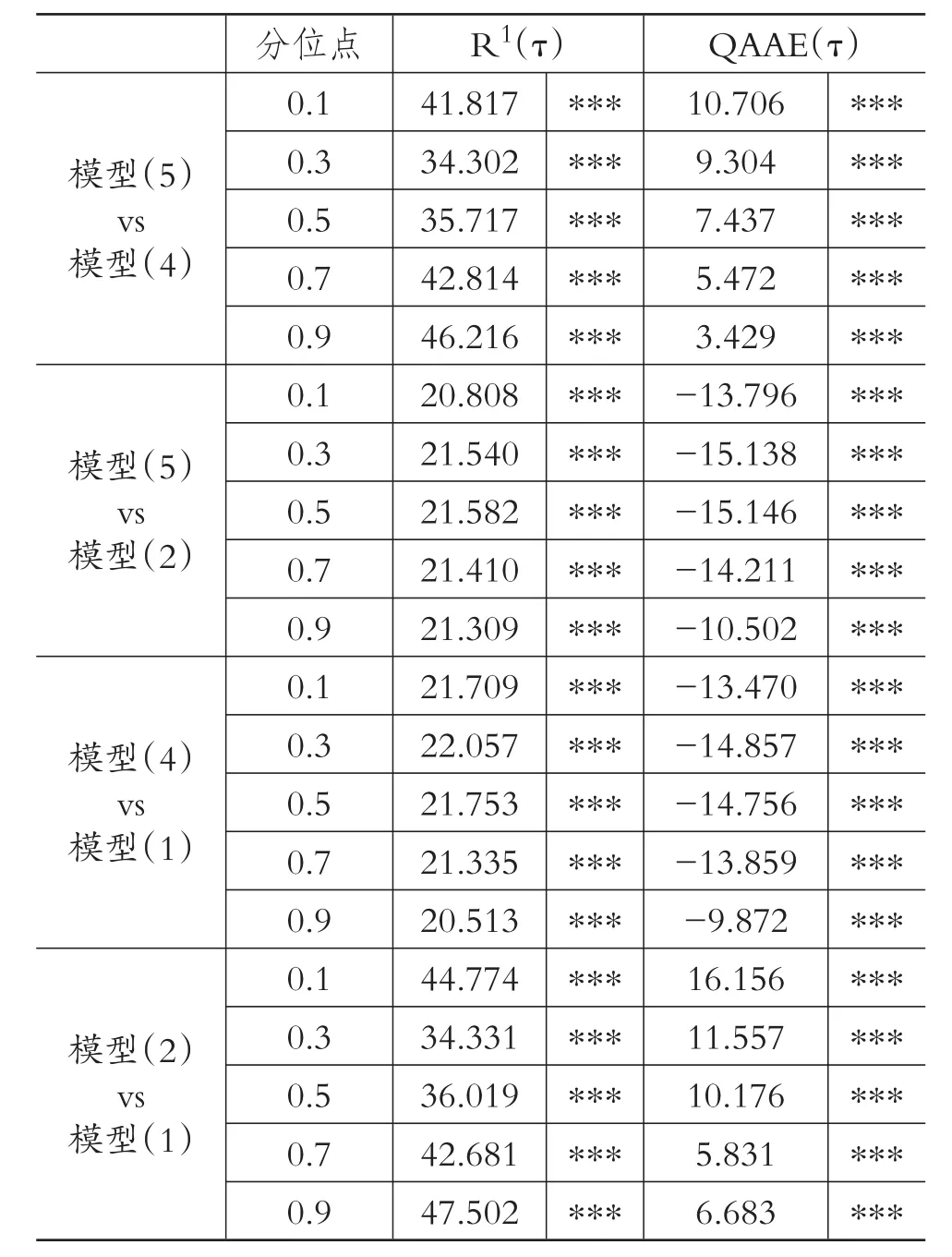

对所选347只基金分别运用模型(1)~模型(5)进行回归分析并计算其R1(τ)指标与 QAAE(τ)指标。计算所得347个R1(τ)值与QAAE(τ)值的均值和方差如表3所示。通过配对t检验比较各模型在拟合效果与预测能力方面是否存在显著性差异,结果如表4所示。

从表3和表4可以看出,在各分位点处,模型(5)相对于模型(2)及模型(4)相对于模型(1)的R1(τ)的t值均显著为正,且QAAE(τ)的t值均显著为负,说明无论是对于参数模型还是非参数模型来说,三因子T-M模型的表现均明显优于单因子模型,即市场溢酬因子、规模因子和账面市值比因子均会对超额收益产生重要影响。模型(5)相对于模型(4)及模型(2)相对于模型(1)的R1(τ)的t值均显著为正,而QAAE(τ)的t值也显著为正,说明无论对单因子模型还是三因子模型来说,广义加性模型的拟合效果要明显优于T-M模型及三因子T-M模型,但前者的样本外预测能力弱于后者。为了进一步评价基金经理在不同市场态势下的选股与择时能力方面的表现,本文针对牛市和熊市分别进行分析并得出了一致结论(限于篇幅,文中略去)。

综合以上结果可以看出,与其他模型及方法相比,应用广义加性分位数回归模型可以更加准确地评价基金经理的选股择时能力。因此,接下来选取多因子广义加性分位数回归模型对基金经理的选股与择时能力进行评价。

(三)结果与讨论

1.选股能力评价结果。运用三因子广义加性分位数回归模型对所选347只基金的基金经理的选股能力进行分析。依据基金招股说明书标明的投资风格进行分类,分别分析其在牛市和熊市时的表现,最终得到具有选股能力的基金分布情况,结果见表5。

表2 基金超额收益描述性统计

表3 模型样本内与样本外表现

表4 基于配对t检验的模型比较

从表5可以看出:总体来讲,我国基金市场上无论是牛市时期还是熊市时期,αi(τ)>0的基金占比均不足10%,即我国基金市场上基金经理具有选股能力的基金占比总体较低,表明在我国基金市场上,基金经理普遍不具备选股能力;不同投资风格的基金,其基金经理的选股能力表现出明显的差异性,收益型与增值型基金中,基金经理具有选股能力的基金占比在牛市时为10%左右,明显高于其他风格的基金(基金经理具有选股能力的基金占比约为0%),在熊市时期这种差距有所缓解但仍旧存在,表明不同风格的基金经理会采取不同的投资方案,这将直接影响其选股能力;大盘的整体走势对基金经理的选股能力影响较大,无论是整体状况或是区分不同的投资风格,在牛市时期基金经理具有选股能力的基金占比均高于熊市时期,表明较好的大盘走势有助于基金经理选择正确的股票进行投资;不同分位点处,基金经理的选股能力有所不同,随分位点上升,基金经理具有选股能力的基金占比有所增加,表现出一定的趋势性,以总体状况下牛市市场为例,当τ由10%上升为90%时,基金经理具有选股能力的基金占比由4.32%逐渐增长为5.48%,说明较好的投资形势有利于基金经理选股能力的提高。

2.择时能力评价结果。基于Treynor和Mazuy(1966)的研究结果,通过Cox-Stuart趋势检验对基金经理择时能力进行评价,结果如表6所示。

表6报告了基金经理具有择时能力的基金个数及其在相应投资风格中的占比。可以看出:从总体情况来看,基金经理表现出择时能力的基金占比多数达20%以上,有时甚至高达50%,表明我国基金市场上基金经理具有一定的时机把握能力,能够针对不同股票在不同环境下的走势做出准确判断;不同投资风格的基金在同一分位点处,基金经理具有择时能力的基金占比相近,基金经理的择时能力表现出较强的一致性,表明投资风格与基金经理的择时能力没有必然联系;基金经理在不同市场状态下具有不同表现,相比大盘处于牛市时,熊市时基金经理的择时能力更强,以0.9分位点处为例,全部347只基金的基金经理表现出择时能力的占比为55.04%,而在牛市中这一比例仅为28.82%;基金经理的择时能力表现出随分位点上升而增强的特点,具有一定的趋势性,说明较好的投资形势下基金经理的择时能力较强。

五、结论与建议

本文在分位数回归框架下,将Fama-French三因子模型与传统T-M模型相结合得到三因子T-M模型,进而使用广义加性结构对其进行拓展,建立了广义加性分位数回归模型,给出了基金经理的选股与择时能力评价方法。选取2005~2015年我国市场的347只基金进行实证研究,通过对比模型表现发现:第一,广义加性分位数回归模型虽然在预测能力上稍处下风,但在拟合效果上明显优于三因子T-M模型等,适合于机理解释,即适用于基金经理选股与择时能力的评价研究;第二,广义加性分位数回归模型能够更加细致地评价基金经理在不同市场环境下(高分位点与积极市场环境对应,低分位点与消极市场环境对应)的表现,可以为投资者根据市场环境进行投资决策提供更加丰富的决策参考。基于广义加性分位数回归模型进行实证研究,对我国基金经理的选股与择时能力进行客观评价,得出如下结论与启示:

第一,从资产组合的回报率来看,我国股票市场为弱势有效市场,在这样的市场环境下,基金经理普遍不能表现出其选股能力,但能表现出一定的择时能力。针对基金标明的投资风格进行分析,可以发现:不同投资风格的基金,其基金经理的选股能力表现出较大差异,增值型与收益型基金的基金经理表现出更强的选股能力,进而获取超额收益;不同类型投资风格的基金经理在择时能力上没有显著差异,他们在相同的市场环境下对时机的把握程度大体相当。因此,投资者在进行投资时,应当综合考虑自身的资产状况以及对风险的承受能力,合理评估适用于自己的投资风格,进而选出合适的基金进行投资。

表6 择时能力统计

第二,从市场状态来看,大盘的整体走势对基金经理的选股能力与择时能力均具有较为显著的影响,但影响方向不同。当大盘处于牛市时,基金经理的选股能力表现更佳,但择时能力表现较差;当大盘处于熊市时,不利于基金经理对股票进行选择,但有利于基金经理对股票买入时机进行把握。据此,投资者可以根据当前大盘走势对基金经理的选股能力与择时能力进行合理评估,进而准确地判断其是否能够战胜市场,以便获取更高的超额收益。

第三,从投资环境来看,基金经理的选股能力与择时能力在不同的市场环境下的表现具有明显差异,具体表现为,随着分位点的上升,基金经理的选股能力与择时能力同步提高,且该趋势适用于不同的投资风格。在高分位点处,市场环境表现积极,基金有更多的机会获取超额收益,基金经理能够表现出更好的选股与择时能力。投资者应当具备前瞻性,合理分析并从整体把控当前的市场环境,以利用基金经理在积极市场环境下的良好表现来获取较高的超额收益。

Sharpe W.F..Asset allocation:Management style and performance measurement[J].Journal of Portfolio Management,1992(2).

Fama E.F.,French K.R..Common risk factors in the returns on stocks and bonds[J].Journal of Financial Economics,1993(93).

Fama E.F.,French K.R..A five-factor asset pricing model[J].Journal of Financial Economics,2015(1).

Ferson W.E.,Schadt R.W..Measuring fund strategy and performance in changing economic conditions[J].Journal of Finance,1996(2).

Carhart M.M..On persistence in mutual fund performance[J].Journal of Finance,1997(1).

Henriksson R.D..Market timing and mutual fund performance:An empirical investigation[J].Journal of Business,1984(1).

Fama E.F.,French K.R..Luck versus skill in the cross-section of mutual fund returns[J].Journal of Finance,2010(5).

闫作远,陈超.基金经理选股及择时能力研究——来自中国开放式基金市场的新证据[J].当代财经,2008(10).

沈维涛,黄兴孪.我国证券投资基金业绩的实证研究与评价[J].经济研究,2001(9).

牛鸿,詹俊义.中国证券投资基金市场择时能力的非参数检验[J].管理世界,2004(10).

汪光成.基金的市场时机把握能力研究[J].经济研究,2002(1).

范龙振,余世典.中国股票市场的三因子模型[J].系统工程学报,2002(6).

赵胜民,闫红蕾,张凯.Fama-French五因子模型比三因子模型更胜一筹吗——来自中国A股市场的经验证据[J].南开经济研究,2016(2).

白钦先,王兴运,屈源育.基金公司总体绩效检验与投资风格分析[J].当代财经,2013(12).

蒋翠侠,刘玉叶,许启发.基于LASSO分位数回归的对冲基金投资策略研究[J].管理科学学报,2016(3).

Koenker R.,Bassett G..Regression quantiles[J].Econometrica,1978(1).

Babalos V., Caporale G.M., Philippas N..Gender, style diversity, and their effect on fund performance[J].Research in International Business and Finance,2015(1).

Xu Q.,Niu X.,Jiang C.,Huang X..The Phillipscurvein theUS:A nonlinearquantile regression approach[J].Economic Modelling,2015(1).

Treynor J.L.,Mazuy K.K..Can mutual funds outguess the market[J].Harvard Business Review,1966(1).

F224.0

A

1004-0994(2017)35-0102-7

国家社会科学基金项目(项目编号:15BJY008);教育部人文社会科学研究规划基金项目(项目编号:14YJA790015);安徽省哲学社会科学规划基金项目(项目编号:AHSKY2014D103)

作者单位:1.合肥工业大学管理学院,合肥230009;2.合肥工业大学过程优化与智能决策教育部重点实验室,合肥230009