我国商业银行中间业务效率研究

——基于DEA模型Malmquist指数分析法

2017-12-07宁成

宁 成

(安徽财经大学金融学院,安徽蚌埠 233000)

我国商业银行中间业务效率研究

——基于DEA模型Malmquist指数分析法

宁 成

(安徽财经大学金融学院,安徽蚌埠 233000)

文章通过数据对比分析法以及理论与实证相结合的方法分析了中国15家商业银行2013年到2016年的中间业务效率问题。利用DEA模型先测算出2016年各银行中间业务效率值,通过将15家银行分成国有商业银行,股份制商业银行和城市商业银行三大类进行横向对比;随后,纵向对比了各商业银行历年技术效率,纯技术效率以及规模效率的变化情况;最后,建立Malmquist生产率指数对商业银行总体效率进行分解分析,得出城市商业银行和股份制商业银行在技术创新等方面优于国有商业银行。全文最终得出中国商业银行中间业务效率总体上是在上升的,城市商业银行由于自身的特点提升速度要快于其他两类商业银行。并且为中国商业银行中间业务更好的推进与发展提出了建设性意见。

商业银行;中间业务;DEA;效率

一 引言

经济全球化的大背景下,我国的经济也受到了世界经济的巨大冲击。随着我国经济体制的改革,利率市场化的推进,互联网金融的快速发展,金融脱媒等现象对过去把存贷款利差作为主营业务收入的商业银行产生了巨大的影响。从2013年7月中国人民银行决定对金融机构利率管制的全面开放到2015年8月对一年期以上定期存款浮动上限的开放,促使我国利率市场化又向前迈进一大步。存贷款利差的空间被进一步压缩,传统业务的利润空间进一步收缩。相比于传统的银行业务,中间业务占用较少的银行自有资金,丰富的业务品种具有鲜明的特点,最主要的是在追求高收益的同时将风险控制在较低的水平。通过国内银行历年的年报数据,我们可以得出中间业务已得到了银行业的重视,且付诸行动。目前虽然我国商业银行的中间业务发展水平达不到欧美发达国家的程度,中间业务收入占比仍比较低,规模、种类和专业化程度有待提高的空间依旧很大,但是中间业务收入占营业收入的比例在逐年提高。

我国商业银行的发展不能仅仅只在意资产,负债的规模,银行的经营效率也值得我们着重关注,经营效率的提高才是银行长远发展不竭的动力。通过《银行家》公布的世界银行排名,2010年我国的工商银行、中国银行、建设银行、农业银行分别在全球排名第8,11,12和24位。到了2015年,这四家银行的排名上升到第1,7,2和9位,包揽了前十种的四个席位。我国商业银行的快速发展不仅仅是因为国家经济稳速健康的发展,这为商业银行的发展提供了良好的外部环境,商业银行自身经营效率的提高也是重中之重,这是商业银行快速长期发展的内在动力。

二 文献综述

国内学者对于商业银行中间业务的效率研究主要集中在以下两个方面:商业银行中间业务的风险管理、中间业务的收费问题。在中间业务风险管理方面,如:吴琼瑶(2016)认为我国商业银行中间业务种类多,操作具有一定的灵活性,并且中间业务已经发展成与资产业务和负债业务并肩的三大主要业务。因此对于风险复杂多样的中间业务必须加强风险管理,借鉴发达国家的经验教训,对我国应对相关中间业务风险提出合理性建议。戴敬(2015)认为中间业务风险的透明度差,隐蔽性强且分散于银行的各类业务当中,所以商业银行必须完善中间业务的风险内控,从规章制度,自律,新技术等方面具体应对。刘东月(2015)认为信用风险管理是中间业务风险管理的最终环节,是风险管理过程中不可或缺的一部分,分别从规范中间业务市场秩序和制定法律法规的角度进行论证。刘燕、王亚芳(2013)认为中间业务规避了传统监管,是区别于银行传统业务的新的利润增长点,中间业务未来的发展与风险是并存的,所以在已有研究成果和各类研究下对商业银行中间业务风险管理提出建议。在中间业务收费方面也有诸多贡献,如:远芳(2016)通过对中外银行中间业务收费状况进行对比,分析中外差异的主要原因,从而探究我国商业银行中间业务的合理性与可行性。杨晓林(2014)认为商业银行中间业务的收费标准将严重影响其自身的发展,通过对我国数家商业银行中间业务收费数据进行分析,提出必须规范合理收费的建议。刘五星、胡荣尚(2013)认为我国商业银行中间业务收费标准制定不明确,相关部门权责划分不清,且收费制度落后导致了收费标准不统一,并对这三方面提出相应的建议。

关于商业银行中间业务的研究,不仅仅局限于简单的研究风险管理或者收费等问题,可以横向的延伸至研究国内外商业银行中间业务发展的不同水平或者研究国内不同类型的商业银行在中间业务发展上的差异,也可以纵向延伸至比较同一银行不同年度的中间业务发展状况。杨忠霞(2017)通过比较我国和美国商业银行的中间业务发展状况,发现我国很多方面存在不足之处,强调培养专业人才,提高创新能力的重要性。刘曦腾(2016)从中间业务的竞争力入手,通过对中美两国中间业务进行对比分析,得出我国在基础资源方面存在优势,但整体上仍与美国有较大的差距。周艳明(2015)通过对16家上市银行2009年到2013年年报数据的整理,将16家银行分成大型商业银行,股份制商业银行,城市商业银行三大类,分析各类商业银行中间业务的发展现状,对比得出三类商业银行在中间业务发展上的特点与不足之处。彭明雪、丁振辉(2016)通过DEA模型计算,对我国城市商业银行,股份制商业银行,大型商业银行的经营效率以及收入结构进行了定量分析,得出提高经营效率和中间业务收入均与商业银行的盈利能力正相关。

三 DEA模型的介绍及变量的选择

(一)DEA介绍

DEA方法是著名的运筹学家Charnes和Cooper等人(1978)以相对效率概念为基础发展起来的一种非参数统计方法,是基于数学规划理论评价具有多个输入和多个输出(Decision Making Units,DMU)间相对有效性的系统分析方法。这里的DMU个数必须是投入和产出变量数的两倍以上才能保证测算结果的相对有效。

本文之所以选用DEA模型作为数据处理的软件的原因有以下几点:1.DEA不要求知道生产函数的具体形式,我们所选取的变量和数据也不易用具体的函数形式;2.DEA在处理多投入和多产出的问题时更为有效,投入和产出变量也是多个;3.DEA在得出技术效率的同时,还能得出纯技术效率和规模效率。DEA的基本思想是分析投入和产出既定的情况下,估算相对的投入产出效率。由于目前我国的商业银行仍处于规模扩张阶段,因此本文通过规模报酬可变的效率研究模型(BBC)对数据进行处理。

(二)变量的选择

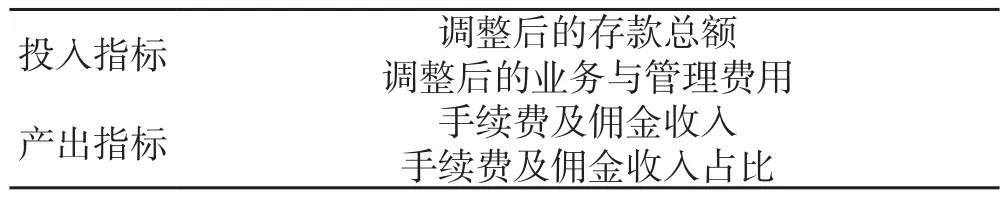

本文提取了能够反映中间业务经营成果的财务指标,通过筛选,以手续费及佣金收入作为产出变量,以手续费及佣金收入在营业收入中的占比作为辅助产出变量。之所以选取手续费及佣金收入作为产出变量是因为该科目在非利息收入中占很大的比重,相比于其他非利息收入,具有代表性,是非利息收入的主要来源。在投入指标的选择上,充分考虑了中间业务的经营规模以及经营成本,所以选取了存款总额和业务与管理费用两大科目作为投入指标。

由于中间业务的投入不易区别于资产业务和负债业务,所以在此对投入变量的数据进行系数处理,将投入变量的数据乘以手续费与佣金收入和营业收入的比值得到的数据作为投入数值。即给予中间业务投入一定的权重,使得数据更为合理。

本文涉及的投入产出指标如下表1所示:

表1 BCC模型投入产出指标汇总表

四 实证研究

(一)样本的选取与数据来源

本文的实证数据来源于各家商业银行审计后年报,在研究商业银行中间业务效率的问题上为了保证数据的可靠性和实效性,选取了包括建设银行、农业银行等在内的15家商业银行2013年到2016年的有效数据。该15家商业银行包括4家国有银行、8家股份制银行以及3家城市商业银行,基本上可以满足研究商业银行中间业务在我国的发展情况。而且在研究的过程中三类商业银行还能形成对比,形成3个对照组,可以使得问题的研究更加全面。

(二)实证结果分析

本文把实证分析部分划分成两个部分进行分析。第一部分,抽取2016年各行的数据进行单独分析,在横向上对比分析三类商业银行中间业务经营效率水平。第二部分则为面板数据,对不同年度的各类商业银行进行对比。

1.2016 年15家商业银行中间业务效率分析

本文在分析BCC模型结果时,Norman.M and B.Stocker参照技术效率TE,纯技术效率PTE和规模效率SE的数值将DMU分为四大类。分别为强势效率单位(The Robustly Efficient Units),边际效率单位(The Marginal Efficient Units),边际无效率单位(The Marginal Inefficient Units),明显无效率单位(The Distinctly Inefficient Units)。

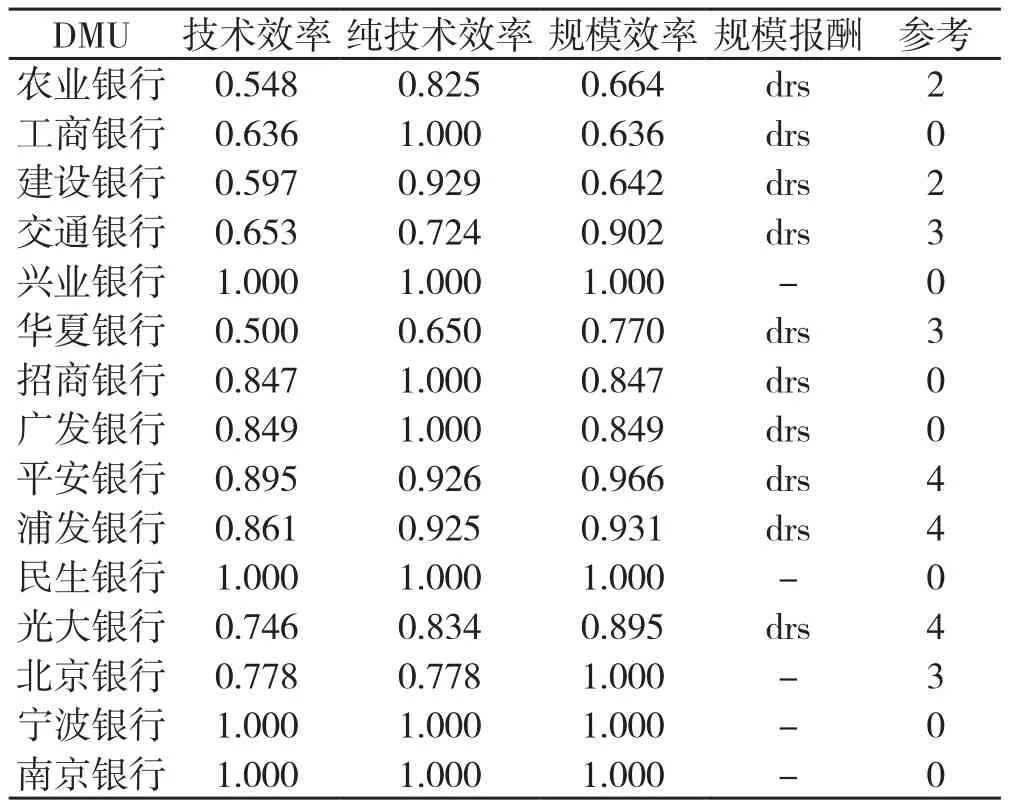

表2 2016年15家商业银行中间业务效率分析表

根据表2,国有商业银行中间业务明显无效率。其中,农业银行的技术效率仅为0.548,纯技术效率为0.825,规模效率为0.664,属于典型的明显无效率。其余三家国有商业银行的技术效率也都没有达到0.7,规模效率除了交通银行也均没有达到0.7。由此可见,国有商业银行的总体效率水平低下,均处于边际无效率或者明显无效率水平。

股份制商业银行的情况相比于国有商业银行,中间业务的效率水平得到了大大的提升。其中,兴业银行和民生银行的技术效率达到了1,并且招商银行、广发银行、平安银行、浦发银行的技术效率值也都达到了0.8以上。而且兴业银行和民生银行的技术效率,纯技术效率以及规模效率均是1,规模报酬也不同于其他商业银行的递减,处于规模报酬不变。对比可以看出,股份制商业银行在中间业务经营效率方面要领先于国有商业银行。

对于城市商业银行,除了北京银行的技术效率和纯技术效率没有达到1,其余的效率指标均为1。另外两家城市商业银行现实为强势效率。对比与上文的两类商业银行,城市商业银行的业务效率水平非常强。

2.15 家商业银行中间业务历年对比

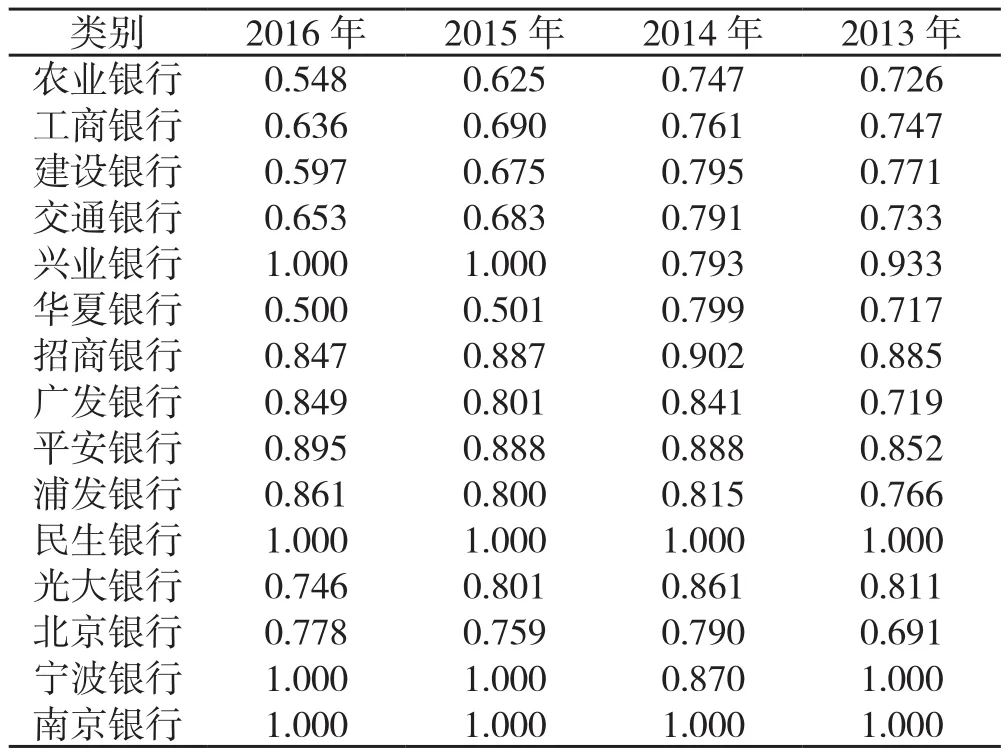

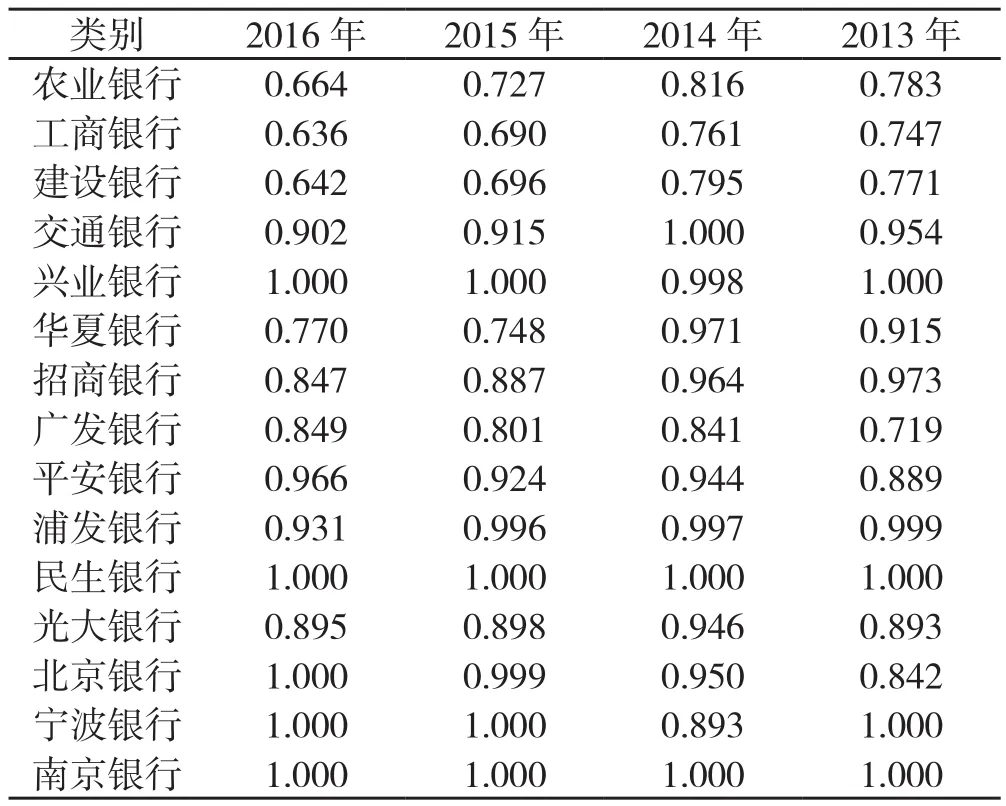

表3 15家商业银行2013年至2016年中间业务技术效率分布

通过表3可以发现城市商业银行的技术效率水平在过去的4年总体上保持着较高且稳定的水平,南京银行连续4年都保持着技术效率为1的优秀水平,宁波银行在有3年技术效率水平达到了1。较之而言,国有商业银行的技术效率水平在过去的4年整体上呈下降趋势,农业银行有2013年的0.726降到了2016年的0.548。股份制商业虽然达不到城市商业银行的高效率水平,但整体上还是趋于稳定的。当然也有部分股份制商业银行有很高的技术效率水平,以民生银行和兴业银行为代表。总体而言,城市商业银行的中间业务技术效率水平发展还是最为平稳的。

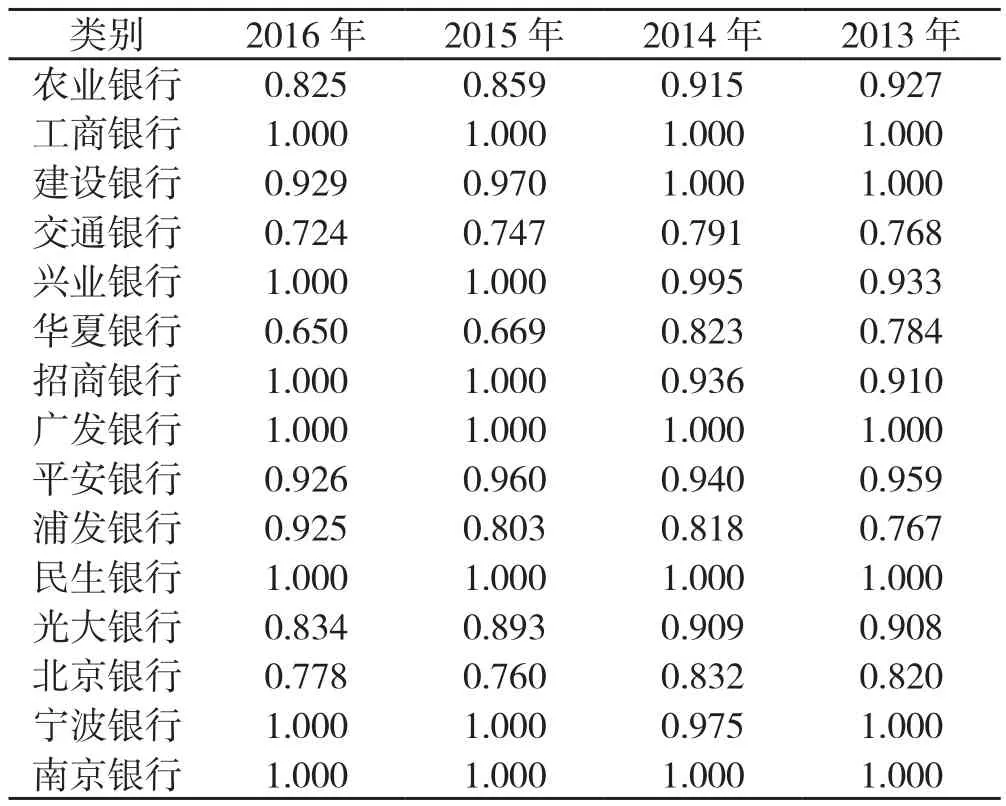

表4 15家商业银行2013年至2016年中间业务纯技术效率分布

根据表4反映的情况看,纯技术效率相比于技术效率而言水平较高,尤其是国有商业银行,历年技术效率水平均未达到0.8,但是这些银行的纯技术效率水平基本上都在0.8以上,工商银行4年的纯技术效率甚至全都是1。城市商业银行除了北京银行纯技术效率较低,宁波银行和南京银行都处于较高的纯技术效率水平。相比于技术效率,纯技术效率的水平更加稳定,不仅仅是城市商业银行比较稳定,国有商业银行也不同于在技术效率上的下滑,整个商业银行体系均趋于稳定水平。

表5 15家商业银行2013年至2016年中间业务规模效率分布

根据表5反映的情况来看,上文的15家商业银行可以分成类,第一类包括兴业银行、宁波银行等,这几家银行规模效率水平很高且趋于稳定水平;第二类包括农业银行、华夏银行等,这几家银行的规模效率在这4年趋于下滑;第三类包括广发银行、北京银行等,这几家银行的规模效率在4年趋于上升。总体而言,规模效率的波动不及技术效率的波动水平,但是超过了纯技术效率的波动水平。

(三)基于Malmquist生产率指数的动态效率分析

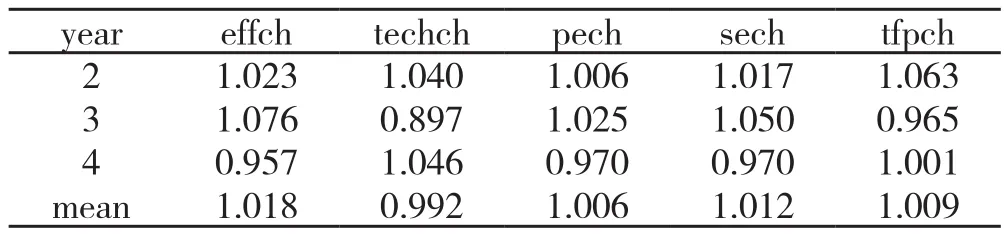

Malmquist生产指数的统计结果是在第T年的基础上,第T+1年的每个DMU的五个要素变动情况,通过2013年到2016年15家商业银行的具体数据构成面板数据,利用DEAP2.1软件测算得出结果如下:

表6 15家商业银行2013-2016Malmquist指数均值表

由上表6可知,2014年中间业务的总体水平较高,较之而言,2016年中间业务的总体水平则偏低。2014年15家商业银行中间业务在规模效率不变的情况下技术效率变动(effch)为1.023,技术效率变动(techch)为1.040,规模可变情况下纯技术效率变动(pech)为1.006,规模变动效率(sech)为1.017。2015年techch值小于1,表明该年度技术和能力推广不够强;2016年pech值小于1,则表明技术进步不足;2016年sech值小于1,表明总体技术效率水平降低了。

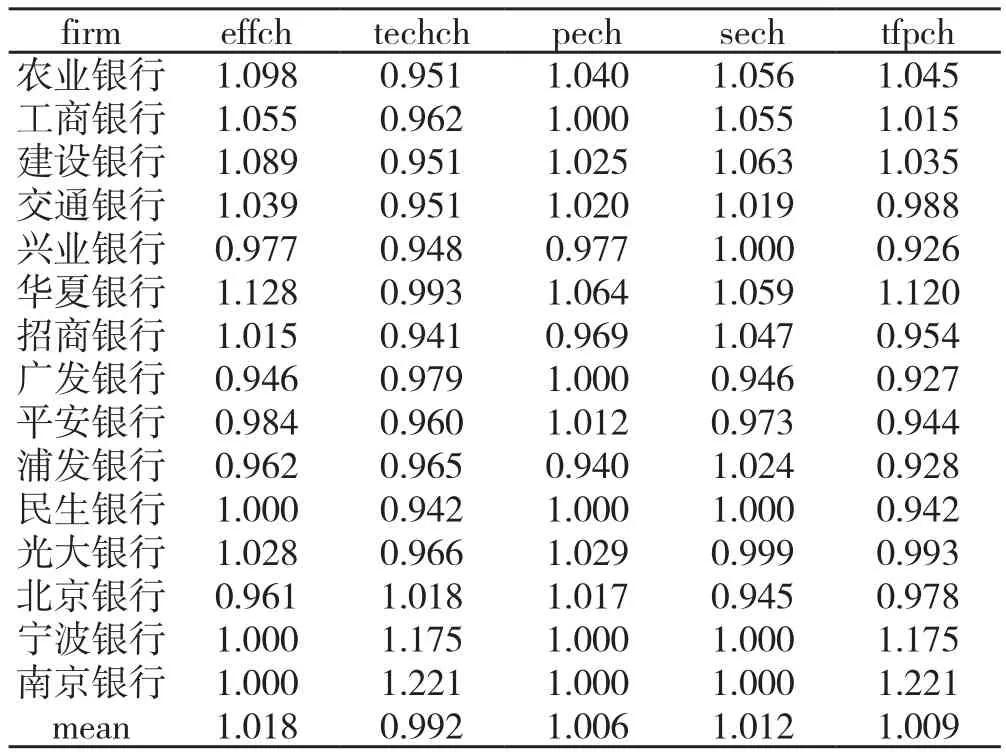

表7 15家商业银行2013-2016Malmquist指数分析表

从表7可以看出,选取的15家商业银行除了城市商业银行,其余商业银行的技术效率变动(techch)均较低。说明在过去三年城市商业银行在中间业务技术普及方面有较高的效率,而股份制商业银行以及国有商业银行在这方面的工作则没有城市商业银行完成的效率高。对于规模报酬可变情况下的纯技术效率变动(pech)兴业银行、招商银行和浦发银行小于1,说明了大多数商业银行的技术进步还是比较可观的,即整个商业银行业在不断地进步。规模效率变动值(sech)也仅有广发银行,平安银行等4家股份制商业银行小于1,即这4家银行因为规模效率低下降低了总体效率。但是国有商业银行和城市商业银行的规模效率变动值都大于1,说明这两类银行规模效率高使得总体效率得到了提升。

五 研究结论与建议

(一)研究结论

随着利率市场化对银行传统存贷款业务冲击的加深,我国商业银行中间业务的发展也在与时俱进,不单单依靠手续费及佣金收入这一项,中间业务的种类以及具体操作形式也在深化发展。综合以上对于商业银行中间业务的实证分析,关于商业银行中间业务发展的最新状况可以得出以下结论:

第一,从中间业务收入的绝对值上看,收入呈现不断增加的上升趋势,且上升的幅度较大。从中间业务收入占比方面来看,虽然与发达国家仍有差距,但是差距随着我国商业银行中间业务发展时间的增加而逐渐缩小。尤其是部分股份制商业银行和城市商业银行,由于自身规模不是很大,在中间业务发展过程中效率更高,远远超过国有商业银行。

第二,通过上文数据可以明显看出,城市商业银行的中间业务效率要高于股份制商业银行,而股份制商业银行的中间业务效率又高于国有商业银行,原因在于资源利用率不同。在银行规模上,国有商业银行大于股份制商业银行,股份制商业银行大于城市商业银行。银行规模大只能说明在非利息收入绝对数值较大,但是规模大不可避免效率低下。城市商业银行规模远小于国有商业银行,从而自身更为灵活,能够更有效的配置资源,提高中间业务的效率。从而城市商业银行的中间业务效率远远高于国有商业银行。

第三,城市商业银行和股份制商业银行更加注重技术创新,因此这两类银行的技术效率值都较高,特别是宁波银行、南京银行技术效率显著。同时,相比于国有商业银行、城市商业银行和股份制商业银行在服务水平和质量上也特别重视,从而协助了中间业务的推进和发展。国有商业银行存在的历史比较长,拥有大量学历和技术跟不上时代要求的员工,从而拉低了国有商业银行的效率。

第四,我国商业银行的Malmquist指数大部分都大于1,说明我国的商业银行无论是在规模效率变动还是技术效率变动上均取得了进步。虽然国有商业银行和股份制商业银行总体的进步情况比不上城市商业银行,但是在整个商业银行体系都在进步的大背景下,所有的商业银行都为中间业务在我国的发展做出了巨大的贡献。

(二)建议

1.创新中间业务产品

虽然中间业务在我国的发展时间不长,但是我国商业银行中间业务产品品种过于单一,而且不同银行间相互复制,不充分考虑中间业务产品的实用性。我国商业银行中间业务发展的目标是多样化和满足客户的需求。为了实现这个目标,商业银行需要做到以下几点:一是我们应该根据具体市场环境认真考虑客户的需求,在满足客户需求的前提下设计和推送相关的中间业务产品。二是在已有中间业务产品的基础上推陈出新,提高中间业务的附加功能,维持客户对于中间业务产品的兴趣。三是在展现和推送新的产品时要虚心听取客户意见,获得客户的认可。只有不断地创新产品,才能使得商业银行中间业务的效率维持在理想的水平。

2.加大专业化人才的培养

重视人才引进和人才培养是任何行业发展都不可避免的,中间业务的发展也不例外。中间业务不同于传统的存贷款业务,对员工有更高,更专业化的要求,比如投资银行业务和私人银行业务等,因此部分商业银行原有员工满足不了相关业务的要求。所以出于长远考虑,商业银行应该建立专业的培训机构,给员工一个系统的学习平台,合理完善的晋升机制也是一种有效的激励机制。城市商业银行和股份制商业银行的员工普遍年轻化,接受新知识的能力强,也有一定的专业性知识,这是商业银行潜在的一笔巨大财富。只有员工本身能力过硬才能更好的为客户服务,为银行带来更多的利益。

3.完善经营管理和控制风险

中间业务近些年才在我国兴起,因此我国还没有具体的规章体系来约束中间业务的发展。但是中间业务的复杂多样性以及收费标准不统一又决定了中间业务具有较大的风险,所以尽快完善中间业务的管理以及风险控制是政府目前对银行业监管的重中之重。良好的法律法规和监管环境是中间业务顺利推进的保证,只有统一收费标准,明确权责,才是实现创新与安全兼顾。虽然中间业务风险的透明度不高,但我们仍须建立科学的决策体系,内控风险机制,加强对风险的识别能力。只有风险得到有效地控制,中间业务才能长足的发展。

[1]杨忠霞.我国商业银行中间业务发展问题及对策——基于中美对比[J].北方金融,2017(01):71-76.

[2]李菲雅.国内外上市商业银行中间业务对比研究——兼议我国上市商业银行拓展中间业务的有效对策[J].四川师范大学学报(社会科学版),2016(05):76-82.

[3]付强.利率市场化下商业银行中间业务创新影响研究[D].沈阳:辽宁大学,2016.

[4]王亚琼.我国上市商业银行中间业务效率研究[D].北京:首都经济贸易大学,2016.

[5]朱一元. 全国性股份制商业银行中间业务竞争力研究[D].合肥:安徽大学,2016.

[6]吴琼瑶.我国商业银行中间业务风险管理研究[J].吉林金融研究,2016(02):40-43.

[7]远芳.我国国有商业银行中间业务收费合理性分析——以银行短信通知费为例[J]. 商,2016(05):192.

[8]戴敬.商业银行中间业务风险的监督与内控[J].管理观察,2015(10):126-128.

[9]刘东月.我国商业银行中间业务信用风险分析[J].时代金融,2015(09):183+187.

[10]周艳明,吴慧珊,凤兰.我国商业银行中间业务发展与创新路径研究——基16家上市银行2009年~2013年年报数据[J].现代管理科学,2015(02):48-50+66.

[11]杨晓林.浅析我国商业银行中间业务收费[J].时代金融,2014(17):119+123.

[12]刘燕,王雅芳.我国商业银行中间业务风险管理研究[J].金融理论与实践,2013(09):116-118.

[13]宋将.发达国家商业银行中间业务发展经验及对我国的启示[J].福建金融,2013(08):57-62.

[14]刘五星,胡荣尚.我国商业银行中间业务收费监管问题探析[J].价格理论与实践,2013(03):36-37.

[15]何长旭.我国商业银行中间业务与效率分析[D].合肥:合肥工业大学,2009.

[责任编辑 刘贵阳]

Research on the Effectiveness of Business Banking in China—— based on the DEA Model Malmquist Index Analysis

NING Cheng

(Anhui University of Finance and Economics,Anhui Bengbu 233000,China)

This paper analyzes the middle business efficiency of 15 commercial Banks in China from 2013 to 2016 through the analysis of data comparison analysis and the combination of theory and evidence. Using DEA model to measure each bank middle business efficiency value in 2016,with 15 Banks can be divided into state-owned commercial Banks,joint-stock commercial Banks and city commercial Banks three types of horizontal comparison;then,they compared the technical efficiency of the commercial Banks,the efficiency of pure technology and the change of scale efficiency;finally,the establishment of Malmquist productivity index decomposition analysis was carried out on the overall efficiency of commercial Banks,city commercial Banks and joint-stock commercial Banks because of the state-owned commercial Banks in technology innovation,etc. The full text finally concludes that our country commercial bank middle business efficiency on the whole is in ascension,city commercial Banks due to its own characteristics improve faster than other two kinds of commercial Banks. It also puts forward some constructive Suggestions for the better development and development of commercial banking in China.

Business banking;Intermediation;DEA;Efficiency

F832

A

1008-9128(2017)06-0092-05

10.13963/j.cnki.hhuxb.2017.06.022

2017-06-01

宁成(1992-),男,安徽合肥人,硕士生,研究方向:商业银行。