网络小贷急刹车

2017-12-04张燕

张燕

网络小贷公司井喷式发展 部分机构“囤牌”转让价格升至亿元

存量牌照可能被清理整顿 “互联网小贷管理办法”或将出台

11月21日晚间,互联网金融风险专项工作领导小组办公室紧急下发文件,叫停网络小贷公司牌照发放,并禁止新增批小贷公司跨省开展小贷业务。

这份名为《关于立即暂停批设网络小额贷款公司的通知》(下称“暂停通知”)显示,近年来有些地区陆续批设了网络小贷公司或允许小贷公司开展网络小贷业务,部分机构开展的“现金贷”业务存在较大风险隐患。“自即日起,各级小额贷款公司监管部门一律不得新批设网络(互联网)小贷公司,禁止新增批小贷公司跨省(区、市)开展小额贷款业务。”

《中国经济周刊》记者获悉,银监会可能很快就会发布“互联网小贷管理办法”,此前现金贷平台将被“一刀切”的传闻,或许还有变化。

存量小贷牌照将重新审核清理?

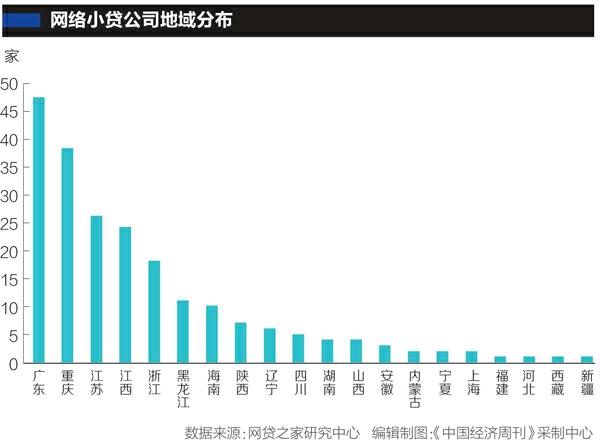

《中国经济周刊》记者了解到,在暂停通知紧急下达后的第二天下午,互联网金融风险专项整治办公室召集央行、银监会、互金协会等单位召开会议,商讨网络小额贷款暂停批设和清理整顿计划。11月23日上午,央行及银监会召集广东、重庆、江西等17个批准小贷公司开展网贷业务的省份相关部门,汇报当地批设网络小贷机构情况以及对监管方面的安排。某地方金融办人士对《中国经济周刊》记者分析称,该会议或涉及到目前现有存量网络小贷牌照的清理整顿安排。

据网贷之家研究中心不完全统计,截至2017年11月22日,全国共批准213家网络小贷牌照(含已获地方金融办批复未开业的公司),有189家完成工商登记。其中,2017年年初至今新设网络小贷公司数达到98家,超过2016年全年总和,是2016年全年的1.66倍。

有业内权威人士向《中国经济周刊》记者透露,如果将民间借贷机构算进去,目前全国涉及小贷业务经营的公司预计在万家左右,此次紧急叫停新增网络小贷牌照后,在清理没有牌照的小贷平台的同时,也应该会对现有的存量牌照进行重新审核规范。“此前各地金融办发放互联网经营业务许可的标准不一,有地区为了吸引企业将标准降低,再加上小贷牌照本身并不带有地域限制,导致部分地区出现了扎堆申请小贷牌照的情况。业内猜测,相关部门也许很快就会出台统一的小贷牌照发放标准,同时对此前已经发放的牌照进行审核,不符合标准的存量网络小贷将被取缔。”

据悉,暂停通知下达后,各地金融办已经全部暂停正在申请中的小贷牌照审核和新牌照申请工作。新国都、步森股份等部分上市公司也发布公告,宣布放弃设立小贷公司的计划。过去一个多月来,包括仁和药业、民盛金科等多家上市公司先后宣布计划设立、获批成立互联网小贷公司,或是已经完成对互联网小贷公司的增资。目前,这些公司还未宣布有关是否获得小贷牌照的信息。

网贷之家的数据显示,截至2017年11月22日,在可获取股东情况的199家网络小贷公司中,有99家为上市公司背景,是由上市公司直接或间接入股,占样本总数的49.75%。其中,有48家网络小贷公司是由上市公司直接出资设立,占网络小贷公司总数的24.12%;有51家网络小贷公司是由上市公司间接入股设立,占网络小贷公司总数的25.63%。这些上市公司多来自制造业、信息技术行业等实体公司。

《中国经济周刊》记者从多位业内人士处得知,网络小贷机构出现井喷的原因,除了网贷业务快速盈利的能力外,监管可能加紧的风声也使得小贷牌照“炙手可热”。今年年初,市场上关于小贷牌照的转让费用已经从几百万元上涨至1000多万元,部分机构开始趁机“囤牌”,而非真正为了开展相关业务。《中国经济周刊》记者了解到,在暂停通知下达后的一天内,市场上现有小贷牌照的转让费从1000多万元上涨至5000万元左右,甚至有中间转让商开出了近亿元的价格。

据业内权威人士透露,今年以来,各地都已经收到了有关网络小贷业务即将收紧的风声,尤其是这段时间以来有关“现金贷”业务风险的警示,不少地方金融办已经开始收紧小贷牌照的审核发放,但是也有地方金融办赶在监管来临之前“大开方便之门”,扎堆发放网络小贷牌照,有监管套利之嫌。

网贷之家数据显示,截至记者发稿前(11月23日),重庆一共发放了38张网络小贷牌照,包括京东、百度、苏宁等公司均在重庆申请到了网络小贷牌照,牌照发放量仅次于广州,而网络经营规模则位列全国第一。

目前大部分网络小贷牌照是在上市公司或者行业龙头企业手中,部分企业手持多张网络小贷牌照,如瀚华金控持有的网络小贷牌照最多,达5张;中国平安和京东金融分别持有4张;蚂蚁金服和苏宁分别持有3张。《中国经济周刊》记者了解到,随着网络小贷牌照收紧,未来有可能会限制金融机构手中的持牌数量。

“整体来看,网络小贷牌照的申请门槛相对较高,大部分地区要求注册资金在3亿~5亿元,注册时间3年以上,对负债率和盈利也有一定要求。这就导致很多实际上开展业务的小贷机构无法达到申请牌照的要求。从目前的情况看,拿到牌照的机构并非都在开展小贷业务,部分机构有‘囤牌和转让谋利的情况。目前各地金融办都在对这类机构进行摸底,接下来也会对这类机构的牌照进行清理整顿。”上述权威人士对《中国经济周刊》记者说。

现金贷将正式重新洗牌

有业内人士认为,此次关于网络小贷牌照的紧急叫停,与此前趣店上市引起的现金贷风波不无关系。

获得网络小贷牌照是现金贷公司开展现金贷业务、持牌经营,以及对接机构资金的重要一步,现金贷业务则是目前多数网络小贷公司主要开展的业务之一。《中国经济周刊》获悉,趣店于2016年获得江西省金融办颁发的两张网络小贷牌照,分别是2016年5月成立、目前注册资本10亿元的抚州高新区趣分期小额贷款有限公司,2016年12月成立、注册资本9亿元的赣州快乐生活网络小额贷款有限公司。

网络小贷牌照紧急叫停后,涉及到现金贷业务的几家上市公司11月22日当天股价全部遭遇“滑铁卢”,趣店股价下跌超过三成,凭借管理层紧急宣布的1亿美元股票回购计划护盘,才以下跌10%开盘;拍拍贷也以超过12%的暴跌开盘。截至收盘,宜人贷、趣店、拍拍贷分别下跌1.29%、4.48%和14.01%。其中,趣店从10月中旬上市以来,已经从股价最高点的35美元跌至20美元,跌幅超过40%。

公开信息显示,今年10月末,拍拍贷首席执行官张俊、首席营销官胡宏辉悄然获得安徽一家注册资本为5000万元且在新三板挂牌的网络小贷公司——淮北汇邦小额贷款股份有限公司的两个董事席位。宜人贷则已拥有网络小贷牌照——海南宜信普惠小额贷款有限公司。即将上市的分期乐也注资3亿元,在江西省获得了网络小贷牌照——吉安市分期乐网络小额贷款有限公司。

记者了解到,强监管政策出台或将影响到接下来准备赴美上市的几家涉及现金贷业务的机构。早前受到美股市场热捧的趣店在监管风波下股价暴跌,已经开始引起美国市场的重视。美国证券律师事务所Faruqi & Faruqi于11月20日宣布,将对趣店发起调查,以确认其是否有潜在的违规行为。

《中国经济周刊》记者了解到,在此次监管政策出台前,为趣店提供导流和风控服务的蚂蚁金服也开始谨慎对待趣店及其他在支付宝上开展业务的现金贷平台。目前,部分支付宝用户已经无法在支付宝APP中看到趣店。

11月21日,几家与支付宝有合作的现金贷平台收到芝麻信用关于终止服务的通知。对此,蚂蚁金服官方回应《中国经济周刊》记者称,近日在排查中发现个别商户存在超过法定保护利率以上的各类费用,以及存在不当催收、没有按照协议履约等问题,所以暂停合作。蚂蚁金服称,芝麻信用对合作伙伴有明确的准入规则,还会持续排查商户的资质、产品和服务情况,后续如发现类似问题,会立即停止合作。

网贷之家研究员王海梅称,此次暂停新设网络小贷公司,主要是因为目前部分网络小贷平台直接开展现金贷业务,或者作为现金贷平台的资金提供方,而目前现金贷陆续暴露出各种负面消息和风险事件。他认为,此次暂停批设新牌照是监管部门控制并整治网络小贷公司开展现金贷业务的第一步,这也是监管层正式出手整顿现金贷的第一步,意味着现金贷将正式进入洗牌期。

银行成现金贷资金重要来源,

助贷模式或被叫停

在11月17日举办的“2017互联网金融合规与创新论坛”上,国家互联网金融安全技术专家委员会(下称“专委会”)秘书长吴震表示,技术监测发现,当前从事现金贷业务的平台有2693家,主要分布在广东、北京、上海3个地区。其中,有592家P2P平台在从事现金贷业务,占现有P2P平台数量的15.8%。

现金贷的火热无疑推升了网络小贷机构的爆发。《中国经济周刊》第43期杂志刊发的《解密现金贷》一文中曾经提到,截至2017年3月末,整个现金贷行业规模大约在6000亿元到1万亿元之间,其中“电商系”现金贷规模在5000亿元左右,“垂直系”和“网贷系”现金贷规模在1000亿元左右,而“持牌系”的规模在4000亿元以下。

在现金贷频繁爆出“高利息”“暴力催收”等问题后,部分地方金融监管部门已经开始行动。11月6日,重庆市金融办对辖内小贷公司下发通知,要求开展全市小额贷款公司现金贷业务自查工作,“不得隐瞒、弄虚作假”。更具威慑力的是,重庆市金融办称还将依照自查表对部分公司的现金贷业务进行重点检查。

在今年4月银监会下发《关于开展“现金贷”业务活动清理整顿工作的通知》和《关于开展“现金贷”业务活动清理整顿工作的补充说明》中,规范现金贷的资金来源屡被提及。《中国经济周刊》记者了解到,目前市场上从事现金贷业务的机构资金来源主要包括自身资金(包括股东投资),从银行、金融机构获取的助贷以及上市后获得的资金来源等。其中,从银行及金融机构获得的助贷资金成为大多现金贷机构的重要资金来源。

拍拍贷招股书显示, 2014年起,拍拍贷开始通过引入机构资金以改善投资者的整体结构。拍拍贷先后发起三次、共约1亿元人民币的信托计划,以对接信托机构资金。在拍拍贷平台上,目前机构投资者所促成的贷款余额占比为9.4%,个人投资者资金量占比为90.6%。趣店CEO罗敏也曾公开表示,“我们借出去的钱90%是别人的钱,其中40%是各家银行的钱。”

此次暂停通知下达后,业内猜测,近日可能会下达有关“现金贷”的监管意见,“现金贷”业务是否需要持牌经营及“助贷”模式是否会被叫停成为关注的重点。

北大数字金融研究中心副主任沈艳称,现金贷使一些不具备偿还能力的人陷入债务陷阱,本质上有“次贷”特征。目前需排查问题现金贷公司,同时由于现金贷还有资产证券化的操作,若再不加强监管,有可能酿成金融风险。应限制现金贷的资产证券化,避免相关风险的进一步扩散。