网贷监管:终点在牌照

2017-12-04寇佳丽

文/本刊记者 寇佳丽

网贷监管:终点在牌照

文/本刊记者 寇佳丽

从2007年崭露头角至今,网贷行业已经在中国发展了10年之久。一方面,网贷门槛低、程序便捷,为一部分真正有资金需求的人提供了支持;另一方面,高利贷、无底线催款、裸条借贷等乱象集中爆发,引起社会和监管部门的高度警觉。当前,网贷企业已经感受到前所未有的严厉监管。身负“互联网”“金融创新”等标签,网贷行业的监管格局未来会怎样?

备案还是退市

2016年堪称网贷行业的“监管之年”。

这一年,《网络借贷资金存管业务指引(征求意见稿)》(8月14日)、《网络借贷信息中介机构业务活动管理暂行办法》(以下简称《办法》,8月24日)、《网络借贷信息中介机构备案登记管理指引》(以下简称《指引》,11月底)先后公布,国务院决定对包括P2P网络借贷平台在内的互联网金融进行全面整顿。

在监管层的“严加管教”之下,撤离市场的网贷平台越来越多。

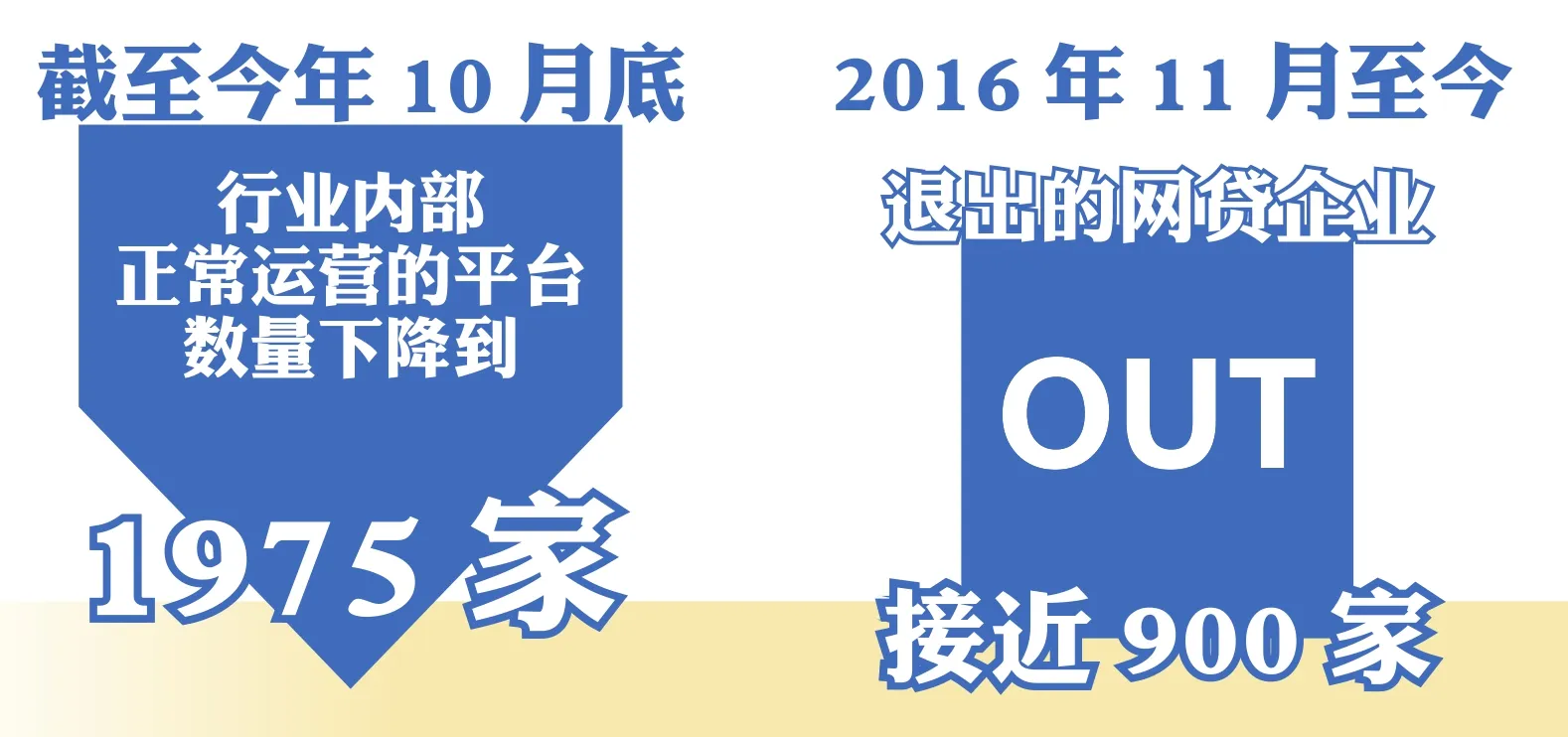

2017年11月1日,网贷之家(行业门户网站)发布数据显示,截至今年10月底,行业内部正常运营的平台数量下降到1975家。2016年11月至今,退出的网贷企业接近900家。

“《办法》制定之初,监管层对网贷企业的定位已逐渐清晰,即‘网络借贷信息中介’,意味着网贷平台不得从事自融、不得为出借人提供担保、不得将融资项目拆分、不得发售银行理财等金融产品。这与很多企业进入市场的初衷不一致,因此,一大部分企业开始撤离市场。”北京市威宇律师事务所高级合伙人滕立章律师在接受《经济》记者采访时这样表示。

2015年7月公布的《关于促进互联网金融健康发展的指导意见》(以下简称《意见》)指出,网络借贷包括个体网络借贷(即本文的网贷企业和网贷平台)和网络小额贷款。网络小额贷款是指互联网企业通过其控制的小额贷款公司,利用互联网向客户提供小额贷款。

很多企业最初之所以入场,原本希望既做平台又做小额贷款业务。不过,《办法》和《指引》发布以来,监管层对网贷平台与网络小额贷款的区分愈加明显,打乱了一些企业的计划。而《指引》公布将近一年,整个网贷行业并没有任何一家平台完成备案。

“已经存在的网贷企业想要完成备案,首先需要根据《办法》的规定完成备案前置整改规范工作,比如限制小额借贷业务、明确资金存管机构、建立信息披露制度等。这些整改项目,每一个都比较耗费时间。另外,《指引》要求较高,对备案的登记材料、实地认证、现场勘查、高管约谈、整改资料等流程做了严格规范,网贷企业想要备案也不那么容易。”滕立章如此分析。

《指引》由中国银监会办公厅、工业和信息化部办公厅、工商总局办公厅联合发布,属于指导性政府文件,并非部门规章,不具备法律效力,因而没有强制执行力。它的落实,需要等待细则的出台。目前,各地方政府也持观望态度,期待有进一步的具体规范。“各地方政府部门都希望其他部门先行动,自己再出手,避免为网贷企业背书,承担不必要的责任。”中国政法大学资本金融研究院副院长武长海这样告诉《经济》记者。

上市抢占先机

互联网金融“不走寻常路”的特点在此时得到体现:一批企业急着撤离市场的同时,还有一批企业在急着出海上市。

当地时间2017年10月13日,网贷平台拍拍贷在纽约证券交易所递交了IPO招股书。根据招股书,拍拍贷计划最高筹资额为3.5亿美元,最快将在2017年11月下旬正式上市。趣店集团(趣分期母公司)、和信贷(2013年成立的网络借贷平台)也分别于今年9月19日、9月30日向美国证券交易委员会提交了IPO上市申请招股书。此前,信而富(金融科技公司,2010年涉足网络借贷信息中介业务)已在纽交所成功上市。一些网贷企业看似按兵不动,实际也在接受券商辅导,为上市做准备。

从目前的监管环境看,国内网贷行业正处于整改期,面临的政策风险和不确定性较高,公司选择在该时期上市似乎并不明智。2017年8月中旬,多省区市下发“禁增”通知,要求限制网贷平台业务规模的扩张。而最新数据显示,网贷行业成交量已经连续下降5个月,分别在10月、9月、8月环比下降7.12%、5.78%、1.62%。

苏宁金融研究院互联网金融中心主任薛洪言指出,一些网贷企业早在2015年就为上市做准备,随后国内监管趋严,业务和模式发展空间受到影响,上市程序迫不得已暂停。他认为,现在监管框架初定,网贷企业有了比较明确的空间,所以出现集中上市现象,此番热潮过后,市场会逐渐平静下来。

如果说曾经的监管影响了网贷企业的上市,当前的监管并不比从前宽松,上市之路理应更加艰难。《办法》和《指引》发布后,市场、企业、地方政府的观望态度没有发生明显改变,看上去也不足以为企业提供海外上市的勇气。

“网贷企业不去备案,却去中国大陆以外的地区上市,这只是行业野蛮生长的另一种表现。不管是创新还是互联网金融,都不足以为某些网贷平台的恶劣行径遮羞。高利贷、非法吸收存款、违法追债,问题一大堆,什么都没解决,还一心想着捞金。”面对《经济》记者,中国人民大学商法研究所所长刘俊海教授给出如此评价。

实际上,有些企业正是一边忙着为出海上市做准备,一边忙着处理国内的各种争议。信而富上市前一度陷入高利贷风波,拍拍贷也在竭尽全力澄清自己的产品没有超过最高人民法院规定的年化利率红线,而趣分期某位高管承诺不追账后转身就被“打脸”——用户逾期4天未还款被电话讨债。

依照2015年颁布的《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,民间借贷年利率在24%之内的,出借人有权要求借款人按照约定利率支付利息;超过24%但不足36%的年利率,虽属于高利,但债务人已经支付了再要求返还的,法院不予支持;年利率超过36%,超过部分的利息应被认定无效。

有消息透露,2018年,网贷企业的备案工作或正式启动,而当前努力上市的企业,是希望在将来可以抢占更多先机,不至于“被掉队”。北京大学经济学院金融系副教授吕随启在接受《经济》记者采访时表示,按照当前的监管趋势,备案工作即使有实质进展,能够跨过门槛的企业应该也不在多数,因此,“上市的确能够为网贷企业成功备案增加筹码”。他同时强调,网贷企业能带着倍受争议的问题实现上市,“背后的股东是谁,官方没有任何说法”,值得深思。

凡金融必有牌照

从中国人民银行等十部门发布《意见》到对包括网贷在内的互联网金融进行整顿,时间不足一年。中国政府与监管层已经全面意识到金融风险和金融安全的重要性,而网贷企业也从曾经的6000多家减少到今天的2000家左右。目前,网贷行业依然处于整理期,而风险的消化需要一个过程,监管一步到位并不明智。

十八大释放的信号是“鼓励金融创新”,十九大则改为“防范金融风险”。可以看出,国家发展金融的思维在改变,对金融服务实体经济的底线越来越重视,处理互联网金融问题的方式日趋务实和理性。

滕立章告诉记者:“互联网金融的本质是金融,而非新业态,从这点看,未来网贷行业的监管可以用一句话概括,‘凡金融必有牌照,凡金融必须监管’。网贷行业需要在市场准入、注册资金、风险准备金、高管和人才、互联网客户资源等方面进行规范,发展信用体系下的网贷市场,杜绝人为夸大的行为。”

金融牌照,即金融机构经营许可证,是批准金融机构开展业务的正式文件。目前,金融许可证由银监会、证监会和保监会等部门分别颁发,是市场准入制度的常态表现。在中国,需要审批的金融牌照主要包括银行、保险、信托、券商、金融租赁、期货、基金、基金子公司、基金销售、第三方支付、小额贷款、典当,共12种。

“央行负责人多次在公开场合表示,搞金融就要持牌经营,不管是普惠金融还是金融创新,都脱离不开金融的本质。如果企业坚持做中介平台,那就要签署银行业金融机构资金存管协议,申请增值电信业务经营许可,进行备案;如果企业试图涉猎金融业务,做哪一行,就要申请哪个领域的金融牌照。以后,或许网贷平台也会需要类似金融牌照的证件,这也说不准。”武长海如此表示。