浅析跨境并购的资金支付

——以两个跨境并购案例为例

2017-12-01李倩

李 倩

(中国信达资产管理股份有限公司海南省分公司 海南 海口 570125)

浅析跨境并购的资金支付

——以两个跨境并购案例为例

李 倩

(中国信达资产管理股份有限公司海南省分公司 海南 海口 570125)

从去年年底开始,中国企业对外投资监管趋严,换汇出境难度加大。不少企业都面临着需要支付大额解约费用的情况。但也有企业通过灵活设计交易结构,顺利解决跨境并购的资金支付问题,最终成功实现收购。蓝色光标收购Cogint,Inc.63%股权一案,是通过境外子公司现金+股权支付方式顺利完成交割。中弘股份收购A&K90.5%股权一案,则是通过名义转让境外收购平台股权以实现并购融资,并最终得以顺利交割。

跨境并购;对外投资;资金支付

近几年,中国企业的跨境并购规模和数量大幅增加,这体现了中国企业积极走出国门,以及“一带一路”的政策红利。2016年,中国企业发生865笔跨境并购交易;交易金额达2662.5亿美元,同比增长54.5%。①然而2016年底,为避免国家外汇储备的极速减少和抑制非理性投资的滋长,外管局、发改委、商务部和人民银行等监管部门开始加强中国企业对外投资的审查监管。2016年11月,国务院对六类特殊性质的对外投资业务实施规范监管,从严控制,原则上不予备案或核准;2016年11月底,发改委、商务部、人民银行、外管局明确限制四大行业的对外投资业务;2017年1月,外管局《国家外汇管理局关于进一步推进外汇管理改革完善真实合规性审核的通知》,明确扩流入防流出;2017年4月,外管局《关于进一步推进外汇管理改革完善真实合规性审核的通知》政策问答(第二期),明确不得通过内保外贷或者跨境直贷等形式绕行ODI②。

受到监管政策转变的影响,2017年中国企业跨境并购交易数量持续减少,但仍然保持着相当的交易规模。且中国企业面临着普遍偏高的解约费率③,因此中国企业试图通过其他方式解决跨境并购的资金支付问题。

通过分析换汇出境监管从严后的中国企业跨境并购案,可知仍有少数的跨境并购交易能完成严格的ODI审批和备案流程,并通过换汇出境或内保外贷的方式解决资金支付问题,例如:2016年12月世纪游轮收购Alpha Frontier Limited、2017年3月炼石有色收购Gardner Aerospace Ltd.、2017年4月春兴精工收购Calient technologies Inc.71%股权。但大部分跨境并购的资金支付都通过变通的做法实现:其一,利用海外子公司的资金或其融资实现资金支付;其二,直接通过境外上市公司进行投资并购。上述提及的资金支付方式大多以现金为对价,但在条件具备时,也有并购方以股权作为对价。下文将通过两个案例,进一步分析当前环境下,如何解决跨境并购的资金支付问题,以期为中国企业跨境并购的交易结构设计带来启发意义。

一、蓝色光标收购Cogint,Inc.63%股权

Cogint,Inc.是美国纳斯达克上市公司,有两家主要子公司Fluent和IDI。其中IDI 连年亏损;Fluent经营情况良好,是Cognit的绝大部分营业收入来源,也是蓝光光标并购Cogint的主要目的。本次并购有三个特点:(1)交割前,Cognit 需剥离IDI;(2)蓝色光标以认购Cogint非公开发行股份的方式进行收购;(3)蓝色光标通过其境外全资子公司蓝标国际,以现金1亿美元和海外子公司V7i、WAVS股权为对价。交易结构图如下:

上图虚线部分是Cognit调整前的股权结构,为了将IDI剥离出 Cognit,其进行了调整。第一步,Cognit通过新设立全资子公司Red violet,并将IDI装入该公司。 第二步,Cognit将Red violet的全部股权以及蓝光国际支付的1亿元美金作为特别分红,派发给Cognit的股东。上述两个步骤均在蓝光国际认购Cognit非公开发行股份之前完成。之后,蓝光国际认购Cognit非公开发行的股份,占Cognit63%的股权,成功获得海外上市公司平台。蓝色光标的海外子公司WAVS、V7i也成功装入了海外上市公司,实现了海外子公司的资产证券化。同时,调整后的Red violet也获得了上市公司地位。

本案例是少数以现金+股权为对价的海外并购交易,之所以能够以股权为对价,主要基于以下三个因素:第一,蓝色光标收购目的在于实现其海外子公司的资产证券化;第二,作为对价的股权为海外公司股权,目前国内不允许跨境换股,因此如果是境内上市公司的股权作为对价存在障碍;第三,WAVS、V7i从事广告营销业务,与Fluent的业务可以实现协同效应,提高Cognit的整体收入和利润水平。

现金支付比例的减少,可以降低并购方的现金压力。尤其是在当前资金出境难度加大的环境下,采用非现金支付的方式完成交割可以解决资金交付的难题。然而,事实上我国企业跨境并购时通常以现金为对价,而且这往往也是被并购方的要求。以股权为对价时,还会存在股权估值方面的困难。

二、中弘股份收购A&K90.5%股权

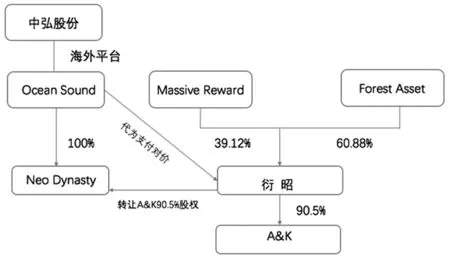

中弘股份收购项目预计在交割前无法完成ODI审批和备案,因此为保证本交易能在约定时间顺利交割,中弘股份分两个阶段,采用多种融资方式,最终顺利控制了A&K90.5%的股权。本次并购有以下二个特点:(1)收购分为两个阶段,第一阶段为通过转让中弘集团海外收购平台衍昭100%股权的方式获得并购融资,衍昭购得A&K90.5%股权;第二阶段为中弘股份境外子公司Neo Dynasty以现金为对价,购得衍昭持有的A&K90.5%股权。(2)衍昭通过债务重组,将PE机构提供的2.35亿美元并购借款转为公司的23500股A类股份,目的是解除提供并购借款时对A&K90.5%股权的质押。本交易的结构较为复杂,第一阶段的交易结构如下:

上图为第一阶段的交易结构图,由上图可知,第一阶段交易完毕后,衍昭持有A&K90.5%的股权,但其实际控制人并未中弘股份。因此第二阶段的交易,需要使中弘股份成为A&K90.5%股权的实际控制人。第二阶段的交易结构如下:

如上图所示,第二阶段的交易完成后,Neo Dynasty将持有A&K90.5%的股权。同时,Massive Reward和Forest Asset分别提供的1亿美元和2.35亿美元并购融资款也将转变为对Ocean Sound的借款。转变方式为衍昭以Ocean Sound代为支付的收购款项回购本公司股份,同时原股东以衍昭支付的所得价款,分别向Ocean Sound提供1亿美元、2.35亿美元借款。通过上述交易方式,最终中弘股份成功收购A&K90.5%的股权,并且获得了境外融资。

【注解】

①数据来源于Dealogic.

②ODI即Oversea Direct Investment,境内机构境外投资。现有中国法律法规体系下,境内机构境外投资一般将主要涉及三个部门的备案批准,即国家发展改革部门(包括国家发展和改革委员会及省级地方发展和改革委员会,以下分别简称“国家发改委”和“省级发改委”),国家商务主管部门(包括商务部和省级地方商务主管机关,简称“商务部”和“省级商委”)以及国家外汇主管部门(包括国家外汇管理局和省级地方外汇主管部门,以下分别简称“国家外管局”和“省级外管局”)。

③解约费率=合同约定的解约费/交易金额,截至到2017年5月14日为止,中国企业并购国外标的“分手费率”平均数达到了7.59%,比国外企业高出了将近132%。

李倩(1991-),女,汉,海南澄迈,法学硕士,中国信达资产管理股份有限公司海南省分公司。