算法交易对虚假申报操纵法律认定逻辑的新挑战

2017-11-20夏中宝

夏中宝

(中国社会科学院研究生院,北京 102488)

2007年以来,中国执法机构根据国内人工交易进行虚假申报操纵的实际情况,通过一系列行政处罚案例1,逐步建立和发展起一套对虚假申报操纵进行法律认定的分析逻辑体系。近年来,国际上的算法交易逐渐被引入我国,部分市场主体根据自身需求将算法交易应用于买卖国内A股2。由于算法交易蕴含追踪市场交易量和交易价等内在策略逻辑,在某些特殊时段产生了大量频繁的申报撤单交易记录,简单从外观上看已基本符合传统虚假申报操纵的法律认定分析逻辑和相应的指标体系。将国际上常用的算法交易策略应用于特殊的国内证券交易机制将会发生何种“化学反应”,如何看待算法交易对国内市场的影响,算法交易是不是虚假申报操纵,如何对算法交易进行金融监管和法律规制,给监管执法机构和理论学术界提出了新的课题,值得深入探讨与分析研究。

虚假申报操纵的涵义及法律规制

虚假申报操纵是中国大陆对该类违法犯罪行为的通用名称,同样行为在我国香港地区被称作“搭棚”(Scaffolding),在英美等其他国家又被叫做“幌骗”(Spoofing)和“分层”(Layering)3。实际上,虽然各国各地区关于虚假申报操纵的名称不同,但是其核心行为模式基本一致。中国执法机构对虚假申报操纵的执法,开始时间早,查办案件数量多,通过交易行为分析操纵主观故意的指标全,可谓走在了世界的前列。

一、虚假申报操纵的涵义

虚假申报操纵是指:操纵主体通过不以成交为目的的申报撤单,制造特定时段内的虚假证券供求关系,影响该时段内证券交易价格或者交易量,破坏资本市场秩序的行为。不同于传统坐庄连续交易操纵等长线操纵,虚假申报操纵是典型的短线操纵,核心操纵手法的实施时间一般仅几分钟或几十分钟,通过短频快的方式影响证券交易价量获取非法利益。基于中国大陆证券市场的情况,根据操纵手法在发生时间上的差异进行划分,虚假申报包括三种形态:

1. 开盘虚假申报操纵

常见的开盘虚假申报操纵4一般包含以下四个在时序上前后相继的步骤:第一步,操纵主体在股票开盘的9∶15~9∶19期间大量高价申报,形成较高的虚拟成交价和虚拟成交量,造成买盘汹涌的假象,诱使市场其他投资者跟风高价申买。第二步,在9∶19~9∶20期间迅速将其高价申报大量甚至全部撤单,由于9∶20后交易系统不再允许撤单,市场其他投资者来不及撤单而导致其跟风高价申报进入交易系统撮合成交,从而拉高标的股票开盘价。第三步,受前期操纵主体以大量高价申报形成较高虚拟成交价的影响,9∶20~9∶25期间,跟风投资者以高价继续申买,参与开盘撮合成交,进一步拉高标的股票开盘价。第四步,被操纵的标的股票以一个较高的价格开盘,此后操纵主体迅速反向卖出股票获利5。

2. 盘中虚假申报操纵

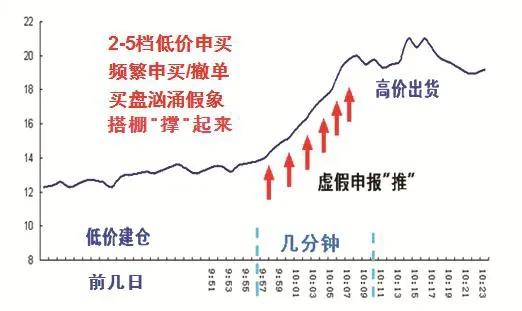

与连续交易操纵和开盘虚假申报操纵“以高价大量进行申买”的情形不同,盘中虚假申报操纵6的一般行为模式是:在9∶30~14∶45期间的某个时段,操纵主体至少有3笔以上申报撤单的行为(频繁申报撤单),申报价格一般比前一刻市价和卖一档价格略低,成交可能性不大,申报档位集中于2~5档(市场其他投资者能看到其申买的档位,才能向市场释放买盘汹涌假象的信息),撤单量占其申报量的比例较高且平均驻留时间较短(不以成交为目的)。通过前述频繁申报撤单造成买盘汹涌假象,使得市场其他投资者在“羊群效应”7的心理下误以为该股票将有异动而跟风高价买入拉高股价,操纵主体随后迅速反向卖出获利。

图1 开盘虚假申报操纵图解(高价、申报、撤单、时点准)

图2 盘中虚假申报操纵图解(频繁、低价、大量的申报撤单)

3. 尾盘虚假申报操纵

盘中虚假申报操纵的手法,亦可运用于收市前15分钟,因发生在尾盘便成为尾盘虚假申报操纵。此外,“尾盘封涨停”是另一种特殊形态的尾盘虚假申报操纵8,其一般行为模式如下:操纵主体通过连续交易、对倒或者虚假申报等操纵手法,使得标的股票于临近收市时的14∶45左右处于涨停价位。然后,操纵主体于14∶45~15∶00期间,以涨停价大量申买,多次撤单,再以涨停价继续申买,多轮重复前述“同价报单撤单”的异常行为,将标的股票价格“封死”在涨停价位,使得当日该股以涨停价收盘,操纵主体再于次日该股“惯性上涨后”反向交易卖出股票获利。

二、虚假申报操纵的法律规制

从违法性本质上看,操纵市场就是通过交易、信息或者其他不当手段,在特定时间段内制造特定证券的虚假供求关系信息,从而制造虚假价格(人为价格)或者虚假的交易量,损害资本市场秩序的行为。因此,从法理上看,虚假申报操纵通过不以成交为目的的频繁申报撤单这个不正当手段,向市场释放标的证券在特定时间段内虚假的供求关系信息,进而影响了标的证券的交易价格或者交易量,损害了资本市场秩序,当然属于操纵市场违法行为的一个子种类。前述判别结论在理论界与实务界均有基本的共识。

中国大陆关于虚假申报操纵的法律规制,源起于2007年3月中国证监会《证券市场操纵行为认定指引(试行)》第38条至第40条关于虚假申报操纵的规范内容,其中第40条明确规定“具有下列情形的,可以认定为虚假申报操纵:(一)行为人不以成交为目的;(二)行为人做出频繁申报和撤销申报的行为;(三)影响证券交易价格或者证券交易量”。由于该《指引》未正式对外发布,仅在内部试行,不具有对外的法律效力,因而中国执法机构在2007~2016年处罚的虚假申报操纵案件中,均未直接引用该《指引》,而是适用《证券法》第77条第(四)项“以其他手段操纵证券市场”的规定9。从法理上看,虚假申报操纵是典型的操纵市场行为,与连续交易操纵、约定交易操纵、自买自卖操纵等《证券法》前三款规定的操纵市场行为具有“同质性”。因此,基于现有法律框架,中国执法机构适用《证券法》第77条兜底条款处罚虚假申报操纵行为并无不当。

2008年3月,最高人民检察院、公安部《关于经济犯罪案件追诉标准的补充规定》第4条第(五)项规定“单独或者合谋,当日连续申报买入或者卖出同一证券、期货合约并在成交前撤回申报,撤回申报量占当日该种股票总申报量或者该种期货合约总申报量50%以上的”,应予追诉。该项规定是中国大陆关于虚假申报操纵唯一明文正式公布的法律规范,此后2010年5月最高人民检察院、公安部《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第39条第(五)项未加修改的重述了关于虚假申报操纵行为的刑事追诉标准。

英美法系国家和地区主要立基于操纵市场的违法性本质,以较原则性的成文法规范和具体判例规制虚假申报操纵行为10。英国2000年《金融服务与市场法》第118条第5款将操纵行为界定为“影响交易或者交易申报的行为(除去具备合法理由或与相关市场交易习惯相符的行为),这类行为:(a)对市场会造成或很有可能会造成有关金融产品的供给量、需求量、价格的误导;或者(b)使订单在不正常或人为设置的价格完成交易”。

我国香港地区《证券及期货条例》第295条(1)(b)款以制造证券或期货合约在行情或买卖价格方面的虚假或具误导性的表象11,来规制包括虚假申报操纵在内的各种操纵行为12。新西兰《证券交易法》1988–11b条例将包括虚假申报操纵在内的各种操纵市场行为定义为“(a)该行为或疏忽将会或有可能会直接或间接造成∶公开市场上金融产品交易活跃的现象或者此类金融产品的流动性(供给量、需求量)、交易价格、基础价值的虚假或误导现象;(b)该自然人知晓或者应当知晓其行为或者疏忽将会或有可能会产生上述影响”13。

金融危机之后,美国2010年《多德·弗兰克法案》直接将幌骗列为禁止交易行为之一,在第747节第4c(a)(5)(C)条规定,“任何人实施具有幌骗特征或被普遍认定为幌骗的交易行为都是违法的”14。

不以成交为目的虚假申报的逻辑判定指标

从传统四要件角度分析虚假申报操纵,主体包括自然人、法人、非法人组织;主观方面是不以成交为目的虚假申报;客观行为是频繁申报撤单影响证券交易价格或者证券交易量;侵害的客体是扰乱了资本市场秩序。

前述四要件中,频繁申报撤单是客观行为,交易记录上显示三次申报撤单行为即可认定属于频繁申报撤单。描述频繁申报撤单客观行为的指标包括:(1)申报时点、申报笔数、申报价格、申报数量、申报档位;(2)撤单时点、撤单笔数、撤单数量、撤单档位15;(3)成交数量,成交时间、成交价格等。

影响证券交易价格或者证券交易量是客观结果,结合公开行情数据并与同板块指数比较16,就能得出标的证券交易价格或交易量有无异常涨跌变化的结论。同时,行为人申报量占时段内市场总申报量的比例较高,行为人撤单量占时段内市场总撤单量的比例较高17,是论证操纵主体的频繁申报撤单行为与时段内标的证券价量变化之间具有因果关系的重要指标。

实践中,“不以成交为目的”进行虚假申报撤单的主观方面判定,既是反映虚假申报操纵核心违法性的关键,也是监管执法调查认定的难点环节。在法律上论证操纵主体频繁申报撤单行为背后具有“不以成交为目的”的主观故意,除了操纵主体在询问笔录或者邮件中直接承认交易时的主观状态等直接证据之外18,较为可行的方法是“通过客观交易行为,返回去证明行为人的主观故意”。 中国执法机构在2007~2016年查办虚假申报操纵案件过程中,逐步建立和完善出一整套关于不以成交为目的虚假申报的逻辑判定指标体系,初步分析总结如下:

一、判别“不以成交为目的”主观故意的基础指标

一般来说,行为人的频繁申报撤单具有以下指标特征,就可初步判定其申报行为具有“不以成交为目的”的主观故意:(1)撤单比例较高,撤单股数除以申报股数的值较大;(2)成交比例较低,成交股数除以申报股数的值较小;(3)申报价格比前一刻市价略低或比市场反方向一档价格略低,成交可能性较小;(4)申报档位处于2~5档19,市场其他投资者可以看到其申报信息;(5)在频繁申买撤单之后较短时间内反向交易卖出,或者在频繁申卖撤单之后较短时间内反向交易买入;(6)行为人在多只股票的多次交易中,重复多次出现前述类似行为。

上述六项指标中的反向交易,即“在频繁申买撤单之后较短时间内反向交易卖出,或者在频繁申卖撤单之后较短时间内反向交易买入”,这种行为人在较短期间内的交易方向逆转,能够较有说服力的揭示频繁申报撤单和反向交易之间存在的手段和目的关系。亦即,频繁申报撤单是影响交易价量的操纵手段,反向交易才是行为人的真实目的。因此,反向交易是该类案件中判断此前申报撤单行为是否“虚假”的重要指标。同时值得注意的是,拉高或维持标的证券价格以避免基金跌破净值或者避免抵押证券跌破净值,打压标的证券价格以低价买入还券或者获取低价参与定向增发的条件等,此类行为人的真实目的,在判定逻辑上具有“反向交易”的类似功能,同样有助于从逻辑上揭示频繁申报撤单行为“不以成交为目的”而只是影响证券交易价量的操纵手段。

二、判别“不以成交为目的”主观故意的时间指标

行为人频繁申报撤单所发生的时间,也能够在很大程度上反映其“不以成交为目的”的主观故意:(1)订单驻留时间较短,包括平均驻留时间和最短驻留时间均较短20。若是真想成交,应该给予订单一定的驻留时间,等待成交机会,而不是极短时间内就将其撤销。(2)行为人在股票开盘的9∶15~9∶19期间大量高价申报,并在9∶19~9∶20期间迅速将其高价申报高比例甚至全部撤单21,在多只股票的多次交易中,重复多次出现前述时间点很巧的准点行为。(3)在临近收市的14∶45~15∶00期间,行为人以涨停价大量申买,多次撤单,再以涨停价继续申买,多轮重复前述行为,将标的股票价格“封死”在涨停价位22。

三、判别“不以成交为目的”主观故意的核心指标

以下指标,能够从一个更深层次的逻辑角度,反映行为人频繁申报撤单行为具有“不以成交为目的”的主观故意:

1.申买量明显大于市场上卖方前五档总量,或者申卖量明显大于市场上买方前五档总量,其申报订单很难全部成交23,反而有制造或者加剧买盘汹涌或者卖盘汹涌假象的效果;2.订单申报档位上升之后,成交可能性增加,行为人却将该申报进行了撤单,然后重新申报,多轮重复前述操作;3.多轮频繁的同价报单撤单。由于交易规则是“价格优先、时间优先”,在相同申报价格的情况下,行为人将申报时间在前成交可能性更大的报单进行撤销,然后以同样价格进行申报,新的报单由于时间靠后因而成交可能性降低24;4.申报的订单部分成交之后,迅速撤单,然后再报单。本来申报的订单已经部分成交,让订单继续驻留一定时间,订单成交量将进一步增加,但行为人却迅速进行了撤单。

与国外查处的虚假申报操纵案件相比,中国执法机构在案件查办中使用的上述指标体系明显更为丰富,论证行为人频繁申报撤单行为具有“不以成交为目的”主观故意的说服力明显更强。

算法交易的涵义及主要应用类型

在证券市场的电子化交易背景下,通过计算机程序决定是否发出、修改、取消交易订单,或者由计算机程序做出交易品种选择、交易订单类型、订单发出时间、订单发出顺序、订单价格和数量、订单拆分管理等决定,一般被称为程序化交易25。在程序化交易的基础上,加入特殊的算法交易策略,就是算法交易(Algorithmic Trading)。算法交易实际上是将交易经验、交易策略、对市场环境的适应等知识和智慧固化到算法交易程序之中。算法交易的源起,是为了有效降低大单交易的市场冲击成本26,对交易量较大的母单按照特定的交易策略和逻辑由计算机程序进行自动拆分,对拆分后较小的子单进行定时定量的自动报单交易,从而使整个交易获得更优的成交价格27。

在国际和国内应用较为广泛的基础算法交易类型主要有VWAP、TWAP、TPOV、Arrival price等,简要介绍如下:

一、VWAP(交易量加权平均价格)算法逻辑

VWAP交易量加权平均价格算法,属于第一代基准算法,是目前市场上最流行的算法策略之一。VWAP算法是一种拆分大额订单,在拟定时间段内分批执行,以期使得最终买入卖出成交均价尽量接近市场成交均价的算法交易策略。在价的方面,VWAP算法将历史上一段时间内证券价格按成交量加权得出平均值作为基准,通过算法报单使拟交易时段内所执行的订单价格接近前述基准28。在量的方面,通常是先将历史上一段时间内证券成交量加权平均,算出均值作为预期成交量,再将拟交易时段平均分成若干个子时段,将母单的交易计划数量按预期成交量进行等比例下单执行。

在VWAP算法中,交易策略和算法逻辑是基本确定的,但是在计算预期成交量的“历史上一段时间”长短的选择、拟交易时段平均分成多少个子时段(子时段的时间跨度长短)、母单的交易计划数量等“参数”,需要交易主体根据自身情况进行拟定和调整,实际上也存在一定的可人为干预因素。

VWAP算法的设计目的,是按照市场流动性进行拆单,以实现最小交易成本。但是,将历史上一段时间内证券成交量加权平均(历史上市场流动性的数据),作为预期成交量,与将来拟交易时段的真实市场流动性(市场真实可成交量)之间必然存在误差,因而交易机构在应用VWAP算法时会有个性化的修正与调整。

二、TWAP(时间加权平均价格)算法逻辑

TWAP时间加权平均价格算法,也属于第一代基准算法。VWAP算法的基准价是成交量加权平均价,而TWAP的基准价是时间算术平均价29。TWAP算法通过将拟交易时段进行均匀分割,将拟交易数量较大的母单等量拆分成更小的子单,分别在每个分割时段内提交订单申报,直接降低大单交易的市场冲击成本。TWAP算法既有助于减少大单对市场的影响,也有助于获取一个较低的平均交易价格。

TWAP算法既然是将交易计划在单位时间内执行均等的交易量,那么单位时间长短跨度的选择和母单交易计划总数量的确定,也仍然是可以人为干预的算法背景参数。此外,TWAP算法主要以时间分割为基础,受市场交易价格和市场交易量等其他因素的影响较小30。

三、TPOV(时间比例成交)算法逻辑

TPOV时间比例成交算法,属于第二代定制算法。TPOV算法以市场实际成交量作为参照系,在交易时段内总是按照市场成交量的一定比例,来进行剩余交易计划的订单申报。根据TPOV算法,母单会被拆分成较小子单,按市场实际成交量的某一比例进行下单,直至母单执行完毕或者到达交易结束时间。

TPOV算法内含有跟量逻辑,依据具体百分比进行市场交易量的跟量交易。例如,TPOV20%算法下,订单申报量追踪市场申报量的20%,假设在某特定时点或时段内的市场申报量是6000股,则本交易方根据TPOV算法计算机程序会申报1200股,即本交易方1200股/市场总申报量6000股=20%。

同理,TPOV算法在时间跨度长短的切片、订单申报量追踪市场申报量的具体百分比、母单交易计划总数量等参数设置上,仍然存在一定的可人为干预因素。

四、Arrival price(到达价格)算法逻辑

Arrival price到达价格算法,也属于第二代定制算法。VWAP算法和TWAP算法可以基本保证交易执行的均价约等于市场均价,但很多时候市场参与者希望获得的不是市场成交均价,而是希望以下单时的市场价格成交,Arrival price算法就是为满足该种需求而设计产生31。

在Arrival price算法下,交易主体根据交易计划的紧急程度,设定时间跨度长短切片参数,在获得更好的交易价格和交易风险承受能力之间进行权衡选择。例如,为了等待更好的价格去执行交易获得更好的交易收益,那么可能执行交易的时间会更长,需要的相应风险承受能力就越强。

在算法交易逻辑下,其拆分后子单申报价格的确定,一般取决于距离需要确保成交时间点的长度。第一,如果仍有较长时间可供执行完成母单的交易数量,交易方会在二档及以上挂单,其申报买入价格略低于市场价,或者申报卖出价格略高于市场价,从而谋求获得更有利的价位,使得超过时间进度的交易行为更有价值。第二,如果可供执行完成母单的交易数量的时间较短,交易方会在一档挂单,其申报买入价格属于该时点市场最高买价,或者申报卖出价格属于该时点市场最低卖价,以获得有利价位,成交可能性较高。第三,如果完成子单交易的时间非常紧迫,交易方会发出主动订单,以市场卖一档价格进行申买,或者以市场买一档价格进行申卖,按照对手盘价格进行申报以便尽快完成子单。当然,一般情况下运用前述被动挂单和主动挂单的组合,会产生更好的交易收益。

算法交易对虚假申报操纵法律判定逻辑的挑战

算法交易中追踪市场成交量和市场价格等内在逻辑,尤其在股价暴涨暴跌等特殊时期,算法交易会导致出现大量频繁的申报撤单行为,甚至在多只股票和多个交易日的逐笔委托交易数据中存在“订单驻留时间较短”、“多笔撤单”、“申报部分成交后撤单同价再申报”、“重复多次的同价报单撤单”、“撤单量占其申报量比例较高”等符合虚假申报操纵的指标特征。若简单基于近10年来中国执法机构查处人工下单的虚假申报操纵法律认定分析逻辑指标体系,符合前述指标表征基本已经可以判定其频繁申报撤单具有“不以成交为目的”的主观故意32,已经可初步认定构成虚假申报操纵违法行为。

但是,进一步深入分析就会发现,在关于申报行为是否“不以成交为目的”的主观故意判定方面,算法交易对虚假申报操纵法律分析逻辑提出了新的挑战。算法交易由计算机程序自动按事先设定的条件进行,其频繁申报撤单行为主要源于算法交易内在跟量跟价的追踪逻辑,并非申报时没有成交意愿。因此,在某种程度上说,频繁申报撤单是程序化算法交易的伴生现象,不宜简单仅以申报撤单的外观表征来简单判定交易主体是否存在虚假申报操纵行为33。初步研究显示,算法交易导致频繁申报撤单的几项原因如下:

一、在三秒行情的时间黑匣子内探测成交可能性

算法交易源起于欧美市场,后来才被介绍引入应用于中国市场。根据欧美市场规则体系设计的算法交易逻辑,应用于中国大陆的证券市场环境,必然有某些“水土不服”的方面。例如,欧美市场上基于逐笔行情(tick data),而我国沪深交易所三秒提供一次行情,这就是中外证券市场交易规则基础环境上的重大差异。我国沪深交易所三秒提供一次行情,也就是说每间隔三秒钟,交易所才向市场发布一次市场申买申卖和成交的价格、数量、档位等信息。在新行情发布间隔的三秒钟“时间黑匣子”期间,算法交易程序以报单向市场探测争取成交可能性,具有实际的成交意图,并非“不以成交为目的”进行申报撤单。

但是,算法交易程序基于欧美市场逐笔行情(tick data)而设置的报单时间切片设置过短,例如每700毫秒或其他较短时间进行一次申报,若不能成交则撤单,700毫秒或其他较短时间再次重新报单以探测争取成交可能性。由于沪深交易所三秒发布一次行情数据,在700毫秒又700毫秒的报单和撤单期间,市场申买申卖和成交的行情信息并未更新,算法交易程序重新观察到的市场买卖盘与之前行情一样,于是发出同价新订单。这就导致出现了“频繁同价报单撤单”这项符合传统虚假申报操纵的指标表征。

因此,在算法交易的环境下,用“频繁同价报单撤单”作为“不以成交为目的”虚假申报操纵的法律认定分析指标,其逻辑说服力被弱化了。

二、频繁申报撤单是为了寻求更优交易价格

从算法交易申报撤单逐笔流水的微观分析来看,当算法程序报出的申卖价格变得比其他市场卖方价格更低时,算法程序自动进行撤单,然后再重新以更高卖价进行申报,以谋取更优价格的卖出34,行为符合经济理性。算法交易若是基于前述原因进行申报撤单,就很难再被指责是“不以成交为目的”虚假申报操纵。

例如,算法交易程序在某交易日的10∶57收到卖出397万股的母单,由于母单卖出量较大,一笔卖出会产生市场冲击成本,为了减少对交易对市场的影响,选用TWAP算法进行拆单交易。算法交易程序在11∶07∶09以卖五档价格27.32元申卖4900股,随后部分成交1758 股。11∶07∶10时,申卖价27.32元上升为卖方一档(市场上卖方的最低报价),上述子单待成交的3142 股成为市场卖一档的唯一挂单。由于待完成交易的时间仍然有较多的剩余,算法交易程序为了寻求更高卖价而撤单,并重新进行申报。该证券在当日10∶57~14∶39期间流动性不足,类似情况出现数十余次,导致了数十余次的申报撤单。

客观来看,在证券市场行情处于剧烈下跌的特殊时段,若算法交易程序直接采取比市价更低的价格进行一笔巨量卖出的策略,受大单卖出冲击力的影响,将直接加剧标的股票的股价下行。相反,算法交易程序通过TPOV逻辑将较大的母单进行拆分后以较小子单形式卖出,并在其申卖价格处于市场最低卖价之后撤单,再报以更高价卖出以争取更优的交易价格,该算法交易策略具有经济合理性,对股价下行和市场冲击的影响也更小,很难认定该算法交易程序在设计上具有“不以成交为目的”虚假申报操纵市场的主观恶意。

三、特定算法逻辑导致出现频繁申报撤单行为

鉴于算法交易需要在一定时间内达成特定的成交目标,为无限趋近目标,频繁报单撤单是算法交易较为常见的伴生行为。

1. TPOV(时间比例成交)算法的特殊跟量逻辑

如前所述,TPOV算法内含有跟量逻辑,即依据市场交易量的具体百分比进行跟量申报。例如,TPOV25%算法下,订单申报量可设定为追踪市场申报量的25%。由于市场委托量出现变化,TPOV的跟量逻辑就需要撤销订单,再根据实时市场委托量重新申报。假设算法交易程序在10∶57∶06发出以28.52元申卖2700股的子单。但是之后行情数据显示,该价位的市场申卖委托量由10600股变为9700 股。于是,10∶57∶09算法将已有订单撤销,并在10∶57∶09发出同一价位申卖2400股的订单。这就是说,在TPOV25%算法下,原始申报卖量2700股是市场卖委托量10600股的25%,而市场卖申报量降低为9700股时撤单重新进行2400股的申卖,也是追踪市场申报量25%的比例。简单来说,在TPOV的跟量逻辑下,随着市场申卖委托量的减少/增加,算法交易程序就会自动撤单,重新变更做出相应更少/更大数量的申卖,前述申报撤单行为是算法交易跟量逻辑而引发。

2. Arrival price(到达价格)算法下的申报撤单

Arrival price算法是希望以下单时的市场价格成交。例如,算法程序在14∶33∶41∶28发出以卖方一档14.12元的价格(市场最低卖价,成交意愿强烈),申卖66500股以争取成交。但是,由于卖一价14.12元高于市场买价,该笔申卖未能成交。该订单驻留时间约3秒后,14∶33∶44∶29算法交易程序将该订单撤销。14∶33∶44∶29算法程序接收到新的市场行情,新卖一档价格变为14.11元,于是算法交易程序重新以14.11元挂58200股的申卖单,符合Arrival price算法逻辑。可见,算法交易程序并非是为了避免成交而撤单后再报一个更不可能成交的更低卖价订单,而是在Arrival price(到达价格)算法下,新的卖单以订单到达市场时的新卖一档价格14.11元进行重新申卖。

综上所述,从本源意义上看,算法交易大多具有真实交易意图,实际是以最优价格成交为其真实目的,通过拆单和频繁报单撤单的方式来降低交易成本,这从其算法设计之初就已经固定在程序代码中了。从前述多个具体示例可以看出,常见的VWAP、TWAP、TPOV、Arrival price等算法交易,其内在跟量跟价逻辑35,对于申报撤单行为提出了合理解释的有力抗辩,较强的削弱了传统案件中通过“订单申报驻留时间较短”、“多笔撤单”、“申报部分成交后撤单同价再申报”、“重复多次的同价报单撤单”、“申报档位上升后撤单”、“撤单量占其申报量比例较高”等指标来论证“不以成交为目的”申报撤单具有不正当性的分析逻辑体系。但是,市场中并不能排除“有心人士”将传统虚假申报操纵的手法,故意镶嵌到算法交易中,在设计算法程序时,就设定不以成交为目的进行报单撤单的方式,人为营造虚假的证券供求关系来影响交易价量,随后进行反向交易,这当然构成虚假申报操纵行为。从这个意义上来说,对异常交易行为进行法律判别时,申报撤单是影响价量的手段,反向交易是真实目的,反向交易能够“返回去证明”此前的申报撤单行为具有“不以成交为目的”的主观故意,这仍然是认定算法交易构成虚假申报操纵的总体逻辑框架。在这个不变的逻辑框架下,人工下单实施虚假申报操纵构成违法,通过电脑程序算法交易程序下单实施虚假申报操纵也同样违法。因此,不论人工下单还是算法程序下单,并不是区分合法与非法的关键因素,算法交易也并非实施虚假申报操纵的避风港。实际上,判别是否构成虚假申报操纵的核心,是对交易行为是否具备真实成交意图的主观方面进行全面深入的细致分析,最终落足于论证行为人申报撤单行为的虚假性和不正当性,只是VWAP、TWAP、TPOV、Arrival price等算法逻辑能提出自证清白的抗辩罢了。

完善我国算法交易法律监管的几点建议

算法交易的应用,在中国大陆证券市场导致了频繁申报撤单的现象,同时又对传统上虚假申报操纵法律判定逻辑提出了新的挑战。因此,确有必要一分为二的完整看待算法交易,对算法交易的法律监管也应做好左右之间的衡平。

一、算法交易监管的基础理念:公平与技术

算法交易作为程序化交易的一种,申报撤单等行为由计算机程序根据既定逻辑运行,其申报撤单速度和频率必然高于人工下单。有观点认为,算法交易相对人工交易拥有“技术优势”,造成了算法交易者(大多是机构)与手工交易者(大多是散户)之间的“不公平”36。考虑到我国市场以散户为主的状况,应该严格禁止算法交易以维护市场的公平竞争环境。

实际上,市场参与者对技术投资的大小不同,获取的交易速度也不同。金融监管机构不应该片面限制市场参与者的交易速度,也不应该禁止算法交易,这不是解决问题的正确方向。要创造公平交易环境的初衷,不等于要求所有人以相同速度交易,更重要的是要确保市场是清洁的,确保供求关系和价格信号是真实的。金融监管的方向不应该是去限制交易技术的发展,不能要求交易技术倒退回去,而是应该去引导交易技术的合理应用。实际上,散户投资者可以通过基金等财富管理机构参与交易,从机构与机构的公平竞争中获取正当收益。

二、算法参数设置存在的瑕疵应予修正

部分市场参与者的算法交易程序,未充分考虑中国证券市场三秒钟发布行情的实际情况,存在设置的报撤单时间参数过短过频等问题37。不同于美国各交易所向市场提供逐笔实时行情的境外情况,我国沪深交易所三秒提供一次行情,算法交易者在明知前述情况的前提下,其订单驻留的时间设置依然只有500毫秒、700毫秒等极短时间,申报撤单频率大大超出行情更新频率,由此导致其算法交易出现“在同一价位反复报单撤单”,“部分成交后撤单再同价申报”等情形,甚至在发现前述情形后仍未主动修正其设置的算法交易报撤单时间参数,实际上存在一定过错。

此外,由于算法交易程序中选择的参照系不适宜,产生的大笔子单申报行为,可能对市场产生一定冲击。例如,算法程序选择此前市场成交量、市场申卖量、市场委托价格和交易计划股数作为算法报单的参数,未充分考虑市场上实时的买卖盘具体情况,导致以单笔申买量大于市场卖委托前五档总量进行委托交易,或者以单笔申卖量大于市场买委托前五档总量进行委托交易,都可能对市场产生不当的冲击影响。

针对类似上述算法参数设置存在的各种瑕疵点,我国应考虑修订法律或制定法规,要求算法交易机构强化其内部合规和风控检测38,同时授权金融监管机构针对存在异常交易的市场主体,有权要求提供和解释其算法交易程序,并责令算法交易者限期修正算法参数瑕疵39。如果算法交易者拒不修正的,监管机构可依法追究其相应的法律责任。

三、通过收费等方式限制不合理的撤单行为

虽然部分算法交易并非“不以成交为目的”进行报单,但是在追求自身获得“更优成交价格”(更高卖价和更低买价)的过程中,算法交易程序的运行伴生了大量的申报撤单行为40。实际上,在中国沪深交易所三秒发布行情的环境下,算法交易设置的报撤单时间参数过短过频,申报撤单频率大大超出行情更新频率,在同一价位反复报单撤单对交易参与者本身的意义不大。同时,算法交易的频繁申报撤单行为,导致单个交易日的累计撤单量占其自身申卖量的比例较高,而实际成交量较小,不合理的放大了向市场释放的买卖盘信息,必然对市场产生一定消极影响,虚假的买卖盘汹涌假象可能误导市场其他投资者。

在算法交易者追求更优成交价格和控制频繁申报撤单行为对市场的消极影响之间,应该有一个平衡点。实际上,可以考虑修订法律或制定法规,要求使用算法交易账户的报单指令成交比例需达到特定标准线,从而间接对算法交易的报撤单时间频率、撤单率等进行合理限制,促进在市场中形成更真实的流动性41。同时,可以考虑对不合理的撤单实施差异化收费,通过加大撤单经济成本的方式,来限制算法交易者的不合理撤单行为。此外,如何防止市场交易主体之间使用的算法交易相互影响、相互叠加、形成共振,如何防止一个市场主体的算法交易错误引起其他算法交易者的连锁反应和蝴蝶效应导致“闪崩”灾难,更是有待理论界与实务界进一步探究的现实难题。

四、确认升级版的虚假申报操纵法律认定分析框架

我国证券监管机构近十年来构建的虚假申报操纵法律判定逻辑体系,需要打一个升级补丁。对于盘中虚假申报操纵,可以传统虚假申报操纵指标体系为基础,先行推定交易主体存在“不以成交为目的”的主观故意。但是,算法交易者可以提出其算法程序内在逻辑的抗辩,证明其申报具有真实成交意图且撤单具有合理原因。这种抗辩必须符合常用的算法逻辑,行为人必须提供算法交易程序的源代码和参数设置情况作为证据,交易日志记载的其他股票和其他时段交易情况也必须能印证算法逻辑抗辩的普遍适用性,三者缺一不可。对于开盘虚假申报操纵,在9∶15~9∶19期间大量高价申报,并在9∶19~9∶20期间迅速高比例甚至全部撤单,在多只股票的多次交易中,重复多次出现前述“时间点很巧”的准点行为,恐怕算法交易逻辑提不出合理抗辩,可视个案具体情况进行分析认定。

五、审慎考虑修订虚假申报操纵的刑事追诉标准

境外对于虚假申报操纵行为,已经有多起追究刑事责任的案例。例如,科斯夏(Coscia)针对伦敦交易所商品期货实施的虚假申报操纵(分层Layering),被英国金融行为监管局(FCA,Financial Conduct Authority)处以903176美元的罚金42,在芝加哥商品期货交易所实施的虚假申报操纵(分层Layering),被美国法院判处三年有期徒刑43。又如,我国香港地区的虚假申报操纵(搭棚Scaffolding)案件中,陈铁源对三只证券进行虚假申报操纵被判处监禁四个月(缓刑十二个月)及罚款12400元,严敏行就佳兆业集团(股份代码01638)进行虚假申报操纵被判处监禁三个月(缓刑三年)及罚款56万元。

根据2010年5月最高人民检察院、公安部《关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第39条第(五)项的规定,发生在中国的虚假申报操纵行为,撤单量要达到该交易日市场总申报量的50%以上,才追究操纵主体的刑事责任。但是在实际查处的案件中,除了莫建军案,多数虚假申报操纵手法一般在几分钟或者几十分钟内“短线”完成,在该操纵时段内撤单量占市场申报总量比例一般较高,已足以影响证券交易价量并使操纵主体获取巨额非法收益。若将时间维度放大到单个交易日的一整天,那么操纵主体的撤单量占市场总申报量的比例一般很难达到50%的追诉标准。因此,目前中国大陆尚无单独对虚假申报操纵追究刑事责任的案件44。

内幕交易和操纵市场是资本市场上最主要的两大违法行为,根据刑事追诉标准,内幕交易非法获利15万元,就要被追究刑事责任。但是,中国执法机构查处的10件以虚假申报操纵手法为主的案件中,有9件非法获利金额在20万元以上,平均非法获利金额约157万元,最高非法获利金额约436万元,远超内幕交易刑事标准,但目前尚无一件被追究刑事责任45。尤其值得注意的是,虚假申报操纵扭曲了市场供求关系,破坏了价格配置资源的市场机制,其危害性不比内幕交易小。在某种程度上说,如果对虚假申报操纵的刑事追诉标准设定过于宽松,是对犯罪行为的一种放纵。因此,我国执法机构有必要审慎考虑适当降低虚假申报操纵的刑事追诉标准。

注释

1. 报操纵的案件,包括周建明(2007-35,行政处罚决定书号,下同)、张建雄(2009-15)、卢道军(2009-37)、莫建军(2009-43)、沈昌宇(2010-31)、陈国生(2011-10)、徐国新(2011-18)、袁郑健(2011-42)、王建森(2013-40)、赵清波(2014-3)、苏颜翔(2014-12)、唐汉博(2015-34)、刘长鸿(2015-58)、任良成(2015-85)、涂忠华(2015-89)、陈明贤(2016-10)、陈贇(2016-69)、陈岑宇(2016-70)、江泉(2016-71)、彭旭(2016-76)等案件。前述行政处罚案件中,有10件以虚假申报操纵手法为主,另外10件主要是连续交易或对倒操纵手法为主而虚假申报操纵手法为辅。

2. 虽然我国证券市场实行T+1交易机制,但是以期前持股为基础(T-N日先行买入或融券卖出),算法交易仍然可以在T日进行申报撤单后随即反向交易,不必等到T+1日再反向交易。本文讨论范围仅限于证券市场上的算法交易和虚假申报操纵,暂不讨论期货市场的情况,也暂不涉及做市商交易的情况。

3. 中国查处的虚假申报操纵,主要是人工下单,每次报单一笔一个价位然后撤单再报。但是,美国查处的萨劳(Sarao)和米尔拉德(Milrud)等案件中的虚假申报操纵,行为人主要是通过程序化交易软件下单,每次报单包含多个价位的多笔订单然后撤单再报。因此,虚假申报操纵在英美等国又被形象的称为“分层”(Layering)。由于程序化交易软件实施的虚假申报操纵能迅速报出多笔订单又迅速撤单再迅速反向交易,故又被形象的称为“幌骗”(Spoofing)。

4. 中国证监会于2011年处罚的徐国新案(2009年8月25日操纵ST科健股票),包含有开盘虚假申报操纵的行为模式,参见中国证监会行政处罚决定书(徐国新)〔2011〕18号。

5. 虚假申报操纵手法影响证券交易价量的方向主要包括“拉抬型”和“打压型”两类。“拉抬型”以虚假申买造成买盘汹涌假象诱使其他投资者跟风交易拉高股价,“打压型”以虚假申卖造成卖盘汹涌假象诱使其他投资者跟风交易压低股价,两类操纵手法没有本质差别只是方向相反。为全面介绍情况,本文前半部分概述虚假申报操纵理论时以拉抬型为例,后半部分介绍算法交易撤单理由抗辩时以打压型为例。

6. 中国证监会于2009年处罚的张建雄案中,首次较为详细的分析了盘中虚假申报操纵行为,参见中国证监会行政处罚决定书(张建雄)[2009]15号。

7. 荆长玉:《证券操纵行为的法律规制研究》,中国政法大学2012年博士学位论文,第29页。被操纵的股票往往价格飙涨、交易放量,这种异动会吸引市场其他投资者在非理性的“羊群效应”心理下跟风交易。

8. 中国证监会于2010年处罚的沈昌宇案中,包含有尾盘封涨停虚假申报操纵的相关情况,参见中国证监会行政处罚决定书(沈昌宇)[2010]31号。

9. 顾鑫:《虚假申报撤单操纵市场受处罚》,《中国证券报》,2014年11月11日,第A04版。

10. 英美执法机构查处的虚假申报操纵案件(幌骗Spoofing和分层Layering)包括:英国达芬奇案(FCA v. Davinci),美国萨劳案(United States of America v. Navinder Singh Sarao),美国米尔拉德案(SEC v.Aleksandr Milrud),美国奥斯塔彻案(CFTC v. Igor B. Oystacher),美国科斯夏案(CFTC v. Michael J. Coscia)。参见网页http://www.jonesday.com/spotlight-on-spoofing-looking-back-at-2015-andforward-to-2016-02-09-2016/,2017年3月7日访问。

11. 香港《证券及期货条例》第295条(1)(b)款:任何人不得意图使某事情具有或相当可能具有造成,或罔顾某事情是否具有或相当可能具有造成,在香港或其他地方作出或致使作出在有关认可市场或透过使用认可自动化交易服务交易的证券或期货合约在行情或买卖价格方面的虚假或具误导性的表象。

12. 香港执法机构查处的虚假申报操纵案件(搭棚,Scaffolding),包括:陈铁源(2007,案件处罚年份,下同),周展雄(2010),朱国承(2010),严敏行(2013),古苑良(2016)等。

13. 新西兰《Securities Market Act 1988 - Section 11b》:A person must not do, or omit to do, anything if—(a) the act or omission will have, or is likely to have, the effect of creating, or causing the creation of, a false or misleading appearance—(i) with respect to the extent of active trading in quoted financial products; or(ii) with respect to the supply of, demand for, price for trading in, or value of those financial products; and(b) the person knows or ought reasonably to know that the person’s act or omission will, or is likely to have, that effect.

14. 美国《多德·弗兰克法案》第747节第4c(a)(5)条规定“(C)is,is of the character of ,or is commonly known to the trade as,‘spoofing’(bidding or offering with the intent to cancel the bid or offer before execution )”.

15. 中国证监会于2007年处罚的周建明案中,仅使用了描述频繁申报撤单客观行为的指标,参见中国证监会行政处罚决定书(周建明)证监罚字[2007]35号。

16. 中国证监会于2011年处罚的陈国生案中,使用了股价涨跌幅和与同板块指数偏离度比较等指标,参见中国证监会行政处罚决定书(陈国生)[2011]10号。

17. 中国证监会于2009年处罚的莫建军案中,使用了申报撤单与价量变化有因果关系的指标,参见中国证监会行政处罚决定书(莫建军)[2009]43号。

18. 根据公开发布的行政处罚决定书,张建雄在询问笔录中承认了“不以成交为目的”虚假申报撤单的主观故意:“委托的时候,我都会以稍低于揭示价的委托价去委托申报,这样就不会被成交,自己就可以根据盘面量价的变化有时间来撤单,而不会被成交”。任良成在询问笔录中也承认“当天在收盘阶段买入该只股票,拉拉价格……我的目的是顺利卖出股票,而不是真正的买入股票”。美国查处的萨劳案(Sarao)中,萨劳在邮件中要求软件公司为其设计具有“接近即取消”功能的交易软件,成为庭审证明其主观故意的证据。

19. 中国证监会于2009年处罚的张建雄案中,使用了申买价格比较和申报档位处于2-5档等指标,参见中国证监会行政处罚决定书(张建雄) [2009]15号。

20. 中国证监会于2009年处罚的卢道军案中,使用了平均驻留时间和最短驻留时间等指标,参见中国证监会行政处罚决定书(卢道军)[2009]37号。

21.中国证监会于2014年处罚的苏颜翔案中,使用了开盘虚假申报操纵申报和撤单时间点指标,参见中国证监会行政处罚决定书(苏颜翔) [2014]12号。

22. 中国证监会于2010年处罚的沈昌宇案中,使用了尾盘封涨停虚假申报操纵的相关指标,参见中国证监会行政处罚决定书(沈昌宇)[2010]31号。

23. 中国证监会于2016年处罚的江泉案中,使用了行为人申报量与市场反方向申报量对比的指标,参见中国证监会行政处罚决定书(江泉) [2016]71号。

24. 中国证监会于2015年处罚的刘长鸿案中,使用了行为人多轮频繁的同价报撤的指标,参见中国证监会行政处罚决定书(刘长鸿、冯文渊) [2015]58号。

25. 中国证监会《证券期货市场程序化交易管理办法(征求意见稿)》第二条将程序化交易界定为通过既定程序或特定软件,自动生成或执行交易指令的交易行为。参见网页http://www.csrc.gov.cn/pub/zjhpublic/G00306201/201510/t20151009_284758.htm,2017年3月7日访问。

26. 冲击成本是指迅速且大规模地买进或者卖出金融产品对市场形成冲击,导致金融产品在相应时段内价格剧烈波动,进而使交易主体多支付成本或少获得部分收益。

27. 张晓珍、白宇旻:《算法交易的主要类型与策略分析》,《期货日报》,2015年7月14日,第003版。

28.敖薇:《中国证券市场动态VWAP策略研究》,上海交通大学2013年硕士学位论文,第4页。

29. 镇磊:《基于高频数据处理方法对A股算法交易优化决策的量化分析研究》,中国科学技术大学2010年博士学位论文,第41页。

30. 广发期货研发中心:《算法交易的主要类型与策略分析》,《期货日报》,2015年2月25日,第003版。

31.张雪松:《程序化交易简析(三)》,《商品与质量》,2012年39期,第9页。

32. 加拿大投资业监管组织(IIROC)在市场交易监察过程中关于non-bona fide orders(非善意订单、非真诚订单)的概念,与中国关于“不以成交为目的虚假申报”的概念,有很大程度的相似性。

33. 高频交易(High Frequency Trading)中的“塞单”(quote stuffing)制造交易系统延迟的时延套利机会,与虚假申报操纵有一定区别,暂不纳入本文讨论范围。

34. 陈梦根《算法交易的兴起及最新研究进展》,《证券市场导报》,2013年9月号,第12页。该文指出,算法交易通过大单分割,减小了对市场产生的冲击,寻求最佳的交易执行路径,得到最好的报价,可以有效地降低交易成本。

35. 徐文擎:《算法交易被动跟踪可致频繁报撤单》,《中国证券报》,2015年8月5日,第A07版。

36. 封涌、刘伟:《法治视野下程序化交易的市场公平性影响及相关民事责任探讨》,《理论月刊》,2015年第7期,第116页。该文指出,程序化交易者凭借其超高速获取信息和准确做出反应的技术,加上其明显的资金优势,使其他普通投资者处于不利的竞争地位。

37. 对于类似问题,美国商品期货委员会(CFTC)在2015年11月24日的《自动化交易规则》(Regulation AT)的草案中,拟要求实施交易事前风险控制,特别是最大订单发送频率、最大订单执行频率、订单价格区间、最大订单数量等参数的监管。参见网页http://www.cftc.gov/PressRoom/PressReleases/pr7283-15,2017年3月7日访问。

38. 欧盟金融工具市场指令和法规EU MiFID II, RTS 6, Articles 2&3要求,一家投资公司应该确保其负责算法交易风险和合规的员工具有:(a)充足的算法交易和交易策略知识;(b)跟踪自动警报所提供信息的能力;(c)算法交易造成交易环境紊乱或有疑似市场滥用时,有足够的权力去质疑负责算法交易的员工。参见网页http://ec.europa.eu/finance/securities/docs/isd/mifid/rts/160719-rts-6_en.pdf,2017年3月7日访问。

39. 关于算法参数瑕疵的修正,包括要求算法交易者设置合理的申报撤单时间间隔,要求算法交易者将“市场反方向前五档委托总量”纳入算法参数设置的考量因素,避免进行大单申报对市场产生冲击等。

40. 敖薇:《中国证券市场动态VWAP策略研究》,上海交通大学2013年硕士学位论文,第21页。该文指出,VWAP算法涉及的单只股票日内交易次数可能在百次以上,还有频繁的挂单、撤单操作。

41. 吴晓灵、李剑阁、王忠民:《高频交易对市场的影响》,《清华金融评论》,2016年第2期,第18页。

42.英国FCA对科斯夏的执法情况,参见网页https://www.fca.org.uk/publication/final-notices/coscia.pdf和https://www.fca.org.uk/publication/final-notices/coscia-appendix-1a.pdf,2017年3月7日访问。

43. 美国对科斯夏的执法情况《High-Frequency Trader Sentenced to Three Years in Prison for Disrupting Futures Market in First Federal Prosecution of "Spoofing"》,参见网页https://www.justice.gov/usao-ndil/pr/high-frequency-trader-sentenced-three-years-prisondisrupting-futures-market-first,2017年3月7日访问。

44.于海涛:《虚假申报类操纵将追究刑责》,《21世纪经济报道》,2009年11月26日,第016版。

45.根据中国证监会官网http://www.csrc.gov.cn/公开发布的案件处罚信息,初步统计以虚假申报操纵手法为主的10个案件包括:周建明(2007-35,行政处罚决定书号,下同)、张建雄(2009-15)、卢道军(2009-37)、莫建军(2009-43)、沈昌宇(2010-31)、陈国生(2011-10)、徐国新(2011-18)、苏颜翔(2014-12)、刘长鸿(2015-58)、江泉(2016-71)。其中,陈国生案非法获利金额约436万元。