跨境担保宏观审慎管理政策框架研究

2017-11-14石红波孔仪方信召阳编辑靖立坤

文/石红波 孔仪方 信召阳 编辑/靖立坤

跨境担保宏观审慎管理政策框架研究

文/石红波 孔仪方 信召阳 编辑/靖立坤

对外担保宏观审慎管理应注重担保形成时的风险积累与担保履约发生时的风险暴露,即风险管理重点应为担保履约引发的跨境资金流动风险,风险度量应以对外担保额为标准。

随着我国跨境担保业务的发展,相关跨境资本流动的风险不容忽视。

在当前的外汇形势下,跨境担保履约成为资金外流的重要渠道之一。为了平抑跨境资金的周期性波动,丰富我国跨境资金流动宏观审慎管理手段,需要对跨境担保业务,特别是对外担保业务实施全面风险监测、预警与管理,建立跨境担保全口径宏观审慎管理政策框架。

我国跨境担保业务现状

境内机构提供担保的境外融资业务发展较快

一是通过内保外贷方式为“走出去”企业提供资金融通。我国多数“走出去”企业在香港等贸易发达地区建立了离岸公司,作为境内企业的贸易平台或投融资平台。境内企业通过内保外贷方式,帮助离岸公司从境外市场融资,融入资金调回境内使用。

二是通过风险参与、协议融资等跨境贸易融资为进出口企业提供资金融通。基于真实贸易背景,境内企业以境内银行为中介,从境内银行的境外分行获得贸易融资,境内银行承担保付责任。

三是境内非金融企业直接以境内银行为中介和担保人从境外银行获得外债资金,境内银行承担风险,境外银行提供资金。

尚未建立完整的跨境担保宏观审慎管理体系

一是原有跨境担保登记制度难以评估潜在的跨境资金流动风险。根据《跨境担保外汇管理规定》(汇发〔2014〕29 号),目前外汇局仅对内保外贷和外保内贷实行登记管理。境内机构提供或接受其他形式跨境担保,一般情况下可自行签订跨境担保合同。当前,跨境担保新形式不断涌现,外汇局难以全面掌握各种跨境担保业务签约及履约情况,难以科学评估潜在的跨境资金流动风险。

二是目前仅金融机构的内保外贷涉及宏观审慎管理。人民银行发布的《关于全口径跨境融资宏观审慎管理的有关事宜的通知》(银发〔2017〕9号)仅将金融机构向客户提供的内保外贷按 20%纳入跨境融资风险加权余额计算,并未对其他形式跨境担保实行宏观审慎管理。

资本流动系统性风险的积累与暴露

随着我国跨境担保业务的发展,相关跨境资本流动的风险不容忽视(见图 1)。从我国的实际情况看,2014 年以前,美元相对人民币处于贬值,美元融资成本较低,离岸和在岸的人民币利差较大。在此背景下,企业开展跨境融资的意愿强烈,内保外贷、海外代付、风险参与等跨境联动融资业务需求旺盛,相关跨境资金呈现出净流入趋势。2014年下半年以来,人民银行不断调低人民币存贷款基准利率,境内资金成本下降较快,甚至出现境内外利差倒挂的情况。低利率环境下国内融资更易实现,企业境外融资减少、偿还外债增多,以此来降低货币错配的风险。同时,受国内经济下行压力较大、人民币贬值预期加强等因素的影响,前期担保履约风险也不断增大,或有负债变为实际对外偿付,使得相关跨境资金面临流出风险。从山东省的数据看,2016 年,全省融资性对外担保履约汇出资金 17.23 亿美元,同比增长 51.2 倍;风险参与、协议融资等跨境贸易融资资金流入明显下降,2016 年该项跨境资金流入仅 53.3 亿美元,同比下降 46.1%,较 2014 年下降 59.1%。因此,需要对跨境担保业务,特别是对外担保业务实施全面的风险监测、预警与管理。跨境担保全口径宏观审慎管理政策框架亟待建立。

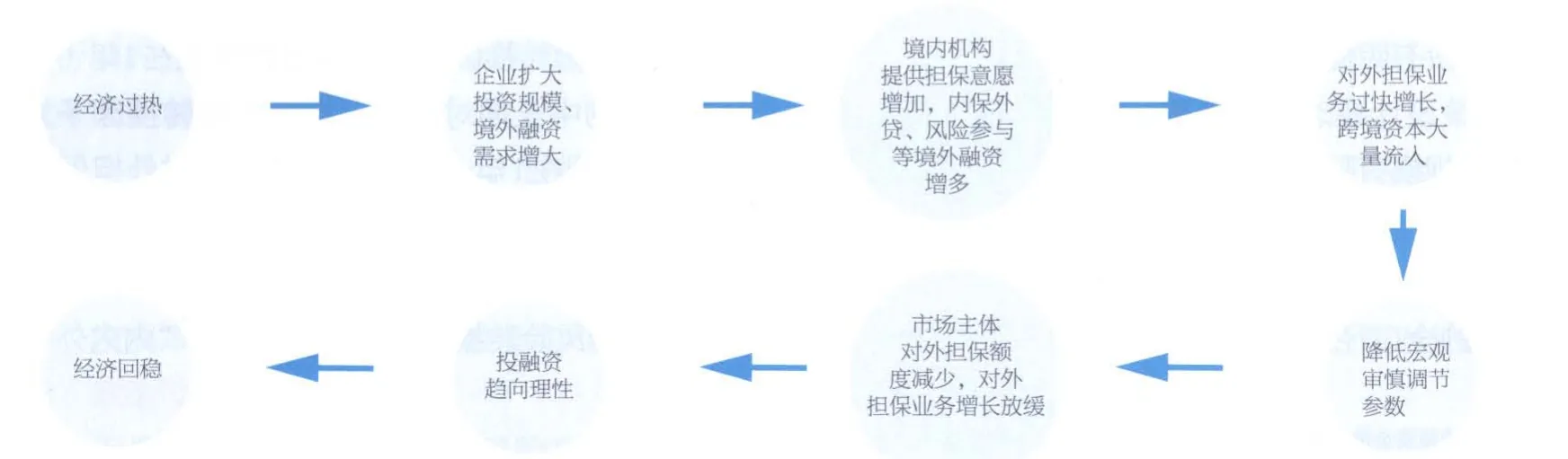

图2 宏观审慎调节参数对对外担保业务的逆周期调节作用

对外担保宏观审慎管理政策设计

由于不同类型的跨境担保业务跨境资金流动的方向与形式不同,导致跨境资金流动的风险表现和风险程度也不同。这就需要对跨境担保业务进行合理划分,并分别制定宏观审慎管理政策。以担保人注册地为依据,可将跨境担保业务分为对外担保类与接受境外担保类(见表 1)。对外担保类主要是指担保人注册地在境内的跨境担保形式,发生担保履约时会造成跨境资金的直接流出或隐性流出;接受对外担保类主要是指担保人注册地在境外的跨境担保形式,发生担保履约时会导致跨境资金直接流入或隐性流入。本文主要研究境内机构对外担保宏观审慎管理政策设计(相比对外担保类业务,接受境外担保类业务在我国没有明显的跨境资金流动风险,宏观审慎管理政策设计缺乏实践支撑;同时,境内个人的对外担保规模有限,且履约受到诸多制约)。

表1 跨境担保业务类型及其所引发的跨境资金流动情况

政策框架

参照人民银行出台的全口径跨境融资审慎管理政策,建立宏观审慎规则下基于微观主体资本或净资产的对外担保约束机制,主要对对外担保的额度进行约束。企业和金融机构开展对外担保按风险加权计算余额(已担保未偿还余额),且风险加权余额不得超过上限,即:对外担保风险加权余额≤对外担保风险加权余额上限。

表2 对外担保类别风险转换因子的档位设置

表3 对外担保与跨境融资宏观审慎管理对象划分

对外担保风险加权余额的计算:对外担保风险加权余额=∑本外币对外担保余额×期限风险转换因子×类别风险转换因子+∑外币对外担保余额×汇率风险折算因子

式中:

本外币对外担保:对外担保合同债务签约币种为人民币或外币。

期限风险转换因子:担保签约期限在1年(不含)以上的中长期对外担保期限风险转换因子为1,签约期限在1年(含)以下的短期对外担保期限风险转换因子为1.5。

类别风险转换因子:“内外外”(即内保外贷)的类别风险转换因子设定为 1.5;“内内外”(包括贸易型和融资型)的类别风险转换因子暂定为0;“内外内”的类别风险转换因子暂定为1。

汇率风险转换因子:设定为 0.5。由于外币对外担保中担保人会面临货币错配风险与汇率风险,因此通过汇率风险转换因子增加外币对外担保在对外担保风险加权余额中的比重。

对外担保风险加权余额上限的计算:对外担保风险加权余额上限=资本(或净资产)×对外担保杠杆率×宏观审慎调节参数

式中:

资本(或净资产):企业按净资产计,银行类法人金融机构按一级资本计,非银行法人金融机构按资本(实收资本或股本+资本公积)计,外国银行境内分行按运营资本计(以最近一期经审计的财务报告为准)。

对外担保杠杆率:企业为4,银行类法人金融机构、非银行法人金融机构、外国银行境内分行均为8。

宏观审慎调节参数:初始值设定为1。

政策设计解释

根据不同对外担保类型的风险表现设置类别风险转换因子。一是由于内保外贷业务若发生担保履约会新增对外债权,增加实质性资本流出,风险较大,因此将风险转换因子设定为最高。二是按照“内内外”担保项下债务是否基于进出口贸易背景,可将“内内外”型对外担保分为贸易型与融资型。前者主要是指具有对外担保性质的跨境贸易融资业务,该类业务具备真实贸易背景且关系进出口贸易的稳健发展,因此将风险转换因子设定为最低;后者担保合同不涉及贸易背景,但发生担保履约时与债务人正常还款带来的跨境资金流出规模相同,因此风险转换因子设定也较低。三是对于“内外内”对外担保业务,由于发生担保履约时并未发生资金跨境流动,仅为隐性资金流出,风险较小;但担保签约时会形成对外债权形式的资金流出,且该对外债权不占用该机构境外放款额度,在当前形势下将风险转换因子设置为 1。

根据国际收支形势选择对外担保类别风险转换因子的档位。将跨境资金流动形势分为流出、流入与基本平衡三种情形(由国家外汇管理局根据当前宏观经济状况与国际收支形势判定处于何种情形),在不同情形下对“内内外”与“内外内”两种对外担保类型设置不同档位的类别风险转换因子(见表2)。

按照不同对外担保主体类型的风险承受能力设置对外担保杠杆率,对不同主体因担保产生的或有债务杠杆进行调节。考虑到银行机构偿债能力比企业强,且银行开展的对外担保包含基于真实贸易背景的跨境贸易融资业务,因此对银行机构设置较高的对外担保杠杆率,对企业设置较低的对外担保杠杆率。此外,对外担保业务发生担保履约时,担保人为银行的,应根据其担保履约发生率,适当调低其对外担保杠杆率;担保人为非银行机构的,在债务人偿清因担保履约使境内担保人承担的债务之前,对外担保杠杆率变为0,即担保人需暂停签订新的对外担保合同。

根据宏观经济发展状况与国际收支形势,设置宏观审慎调节参数,对对外担保项下跨境资金流动进行逆周期调节。在经济过热时,可适当调低宏观审慎调节参数,使对外担保业务增长放缓(见图2)。

理顺对外担保宏观审慎管理与跨境融资宏观审慎管理的关系

对外担保与跨境融资间具有密切联系,某些对外担保业务本身就是跨境融资,如债务人与担保人在境内、债权人在境外的对外担保业务。实施对外担保宏观审慎管理时,应与跨境融资宏观审慎管理区别开来,分清宏观审慎管理在这两个领域的监管重点,避免出现监管重叠。跨境融资宏观审慎管理注重的是融资发生时的风险积累与融资偿还时的风险暴露;而对外担保宏观审慎管理则应注重担保形成时的风险积累与担保履约发生时的风险暴露,即风险管理重点应是担保履约引发的跨境资金流动风险,风险度量应以对外担保额为标准(见表3)。另外,实施对外担保宏观审慎管理后,金融机构向企业提供的内保外贷应不再纳入现行跨境融资风险加权余额。

作者孔仪方单位:外汇局山东省分局

作者石红波、信召阳单位:外汇局滨州市中心支局