余额宝与银行,谁才是未来的赢家?

2017-10-27芮萌沈绍伟

芮萌+沈绍伟

含着“金汤匙”出生的余额宝,一开始就光芒四射,在2013年6月份“钱荒”的岁月里,余额宝7日年化收益曾接近7%,几乎一战成名!截至2017年6月30日,余额宝规模达到了1.43 万亿元,超过了招商银行2016年年底的个人活期和定期存款总额,并直追2016年中国银行的个人活期存款平均余额1.63万亿元。

在大众看来,余额宝几乎是“神”一样的存在,但在银行的眼里,余额宝却是挥不去的梦魇。

余额宝究竟是银行的大敌,会在未来取而代之?还是仅仅搅动了金融行业的一池春水,激发了金融市场的活力?未来谁会是赢家?

余额宝的出现

余额宝的出现,意外推动了传统银行的变革和发展。在余额宝出现之前,利率市场化的改革可以用“龟速”二字来形容,这场改革动了传统银行的奶酪,遭到了极大的阻力。从1993年提出“利率市场化”到开始迈出利率市场化的一小步,花费了整整十年的时间。

2004年,央行取消了存款利率浮动区间下限和贷款利率浮动区间上限,但这次的改革意义并不大,因为这是有利于传统银行的,银行可以调低你的存款利率,也可以提高你的贷款利率,简直是传统银行最想做的事情。

对于利率市场化改革的核心内容,即存款利率浮动空间上限和贷款利率浮动区间下限,又等了将近十年。2012年,存款利率浮动区间上限调至1.1倍,贷款利率浮动区间下限调至0.8倍。

如果按照这样的“龟速”,那么,下一次利率市场化的改革应该在2020年左右。

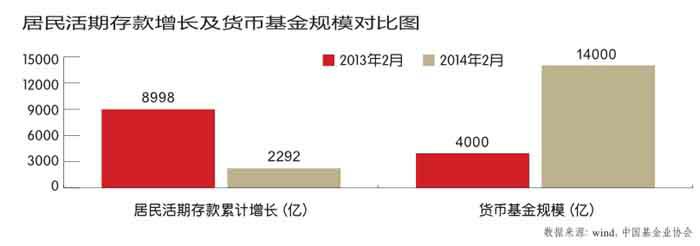

谁都没有想到,2013年6月,余额宝横空出世了。其7日年化收益率一度接近7%,几乎秒杀了所有银行存款利率,用《三体》流行的一句话来说,那就是三维打二维,完全不在同一个维度里面的竞争!老百姓似乎在一夜之间醒悟了,原来除了银行以外,还可以把钱放在余额宝,收益还是银行存款利率的好几倍,这样的诱惑力是抵挡不住的,于是出现了存款“搬家”。

传统银行突然发现,它们最大的竞争对手不再是彼此,而是余额宝了。如果再不放开存款利率浮动区间,那么,传统银行就只有坐以待毙了。

于是,利率市场化的改革进程大幅加快了。我们从下图能看出,余额宝出现之前,利率市场化口号提了十年,然后平均每八年迈出一小步,而余额宝出现之后,利率市场化几乎是“大步快跑”,在余额宝出现短短的两年时间之内,就放开了一年期以上的定存上限。这样的改革进度在以前是不可想象的。

所以,余额宝的出现虽然给传统银行带来了阵痛,但是也推动了“利率市场化”改革和银行的创新和发展。从这个角度而言,余额宝就是一条鲇鱼,搅动金融行业的一池春水,让金融行业焕发出更强的生命力。

传统银行储蓄面临的挑战

余额宝无疑给传统银行储蓄带来了挑战:

1. 间接提高了银行吸收存款的成本。

余额宝的高收益率唤醒了老百姓的投资理财意识,他们不再愿意把钱存在银行里,从而造成银行自然储户的流失。银行为了吸引这些客戶,就不得不推出理财产品,这些理财产品变相提高了银行吸收存款的成本。

2. 造成客户的流失,尤其是年轻客户

余额宝可以提供很多传统银行提供的金融服务,比如银行转账、还信用卡、消费支付甚至购买基金保险等金融产品,那么很多客户对余额宝形成黏度之后,就会不再使用银行的服务。

未来,如果余额宝占据了客户金融服务的入口,客户在余额宝可以得到一站式的金融服务,将会加剧银行客户的流失。

“相爱相杀”

就余额宝资金流向来看,第一季度约64%的资金流向银行存款和结算备付金。既然大半的余额宝还是流回到了银行体系,那么是否可以认为“宝宝”类产品和银行之间会有可能互相促进呢?在短期之内,我们是很难看到它们相互促进各自业务发展的。

虽然有64%的余额宝资金流向银行存款和结算备付金,但是这些回流到银行的资金可不是按照普通存款客户的利息来计算的(活期利息0.35%,一年期1.5%),而是基本按照同业存款利率来算。其实只要简单算一下就明白了,如果按照活期利率来算,64%余额宝资金存款利率不到1%,那么余额宝的收益如何达到7日年化收益4%以上呢?

余额宝于对银行而言,就是机构和机构之间的合作,说得直接一点:银行需要付给余额宝的利息并不低,而本来这些资金如果没有去余额宝,都是按照很低的成本被银行作为存款吸收走的,相当于客户先把钱放余额宝,然后余额宝再去银行谈存款价格,银行给的利率高,余额宝收益就高,客户也能得到更多收益,然后就有更多客户会去余额宝。

当然,从中长期来看,余额宝和银行是有相互促进和合作的机会的,那就是余额宝培养了客户的投资理财意识,而投资理财是银行个金零售业务的强项,尤其是中高端投资类客户群体还是信赖银行的。我们从余额宝限额25万就能看出来,大部分余额宝的客户是属于银行无法服务的中低端客户群体。

余额宝唤醒了全民的理财意识,而投资理财是需要持续跟进和服务的,尤其是中高风险类的金融产品比如股票型基金,波动很大,如果没有持续的服务和跟进,那么客户的黏度就会很低,这是余额宝现在面临的最大的问题,也是银行的机会所在。

余额宝增长的天花板

余额宝的成功得益于支付宝和淘宝网多年的积累,同时支付宝对余额宝不遗余力的补贴,也保证了良好的收益率和客户体验。

那么,余额宝增长的天花板在哪里?

一是费用和补贴的角度。余额宝出现伊始,支付宝在2013年四季度对余额宝交易手续费、基金托管费、销售服务费等方面的补贴合计可能超过5亿。如果这样的补贴政策不变,那么在余额宝规模接近1万亿的时候,会对支付宝造成50亿左右的财务负担,这是不可持续的。endprint

果然,在余额宝规模破万亿的时候,蚂蚁金服开始引入其他货币基金,对余额宝形成了竞争和分流,其实背后也为了降低支付宝的财务压力。

另外一个角度是风险。余额宝最大的风险来自其流动性风险,期限管理和流动性安排是货币基金投资管理的核心内容。货币基金作为现金管理费工具,经常要面对大量资金的流入和流出,特别是在节日和季末等特殊时点,资金单边流动往往较为剧烈。

随着余额宝规模的不断增大,支付宝补贴政策能否继续持续以及对大规模货币基金流动性管理将成为余额宝是否能够继续健康成长的关键所在。真正的竞争才刚刚开始。

智能投顾升级竞争

在经历过余额宝所带来的利率市场化和储户流失的阵痛之后,很多银行从业者突然惊喜地发现,余额宝培育了大量的投资理财类客户。

余额宝用短短几年时间就让3亿普通的储蓄客户接受了基金的投资品种,这是很多银行始料未及的,连余额寶自己都没有认识到它无形之中为金融业做了一件多大的好事。

余额宝把投资理财客户的蓄水池迅速扩大了,而未来,余额宝和银行的竞争就在于如何把池中的3亿客户继续培育引导进行资产配置。试想一下,这3亿的余额宝客户都是中青年投资理财客户,其风险偏好较高,而且未来增长潜力无限,哪怕这3亿客户中只有20%?30%培育成功,那么也有将近1亿的客户进行资产配置,将为整个资产管理行业带来几千亿的资金增量。

而这一切,才是余额宝和传统银行真正竞争的开始。

余额宝花了那么大的精力和金钱,自然不甘心客户被银行挖走,可是,余额宝似乎并没有及时意识到这个问题,直到去年年底才开始推出“基金轻定投”来培育客户,但是效果很不好,因为“轻定投”第一季投资的是债券基金,去年钱荒,债券基金至今仍伤痕累累。这一次,传统银行抢占了先机。

余额宝当然不可能像传统银行有那么多专职的理财经理服务客户,人工智能投顾,这一定是余额宝未来的发展方向。虽然至今我们还没有看到余额宝有什么大动作,但是,硝烟已经开始弥漫,而这一次,余额宝一定没想到,竟然是传统银行先推出了智能投顾的产品。

在围棋领域,柯洁的眼泪是AlphaGo庆功的美酒,在金融领域,基金经理们和人工智能量化投资的对决才刚刚开始。在人工智能的大背景下,所有的金融从业者都开始对3亿余额宝培育起来的投资理财客户虎视眈眈,传统银行已经开始行动,智能投顾已经来临,而余额宝等“宝宝们”却还蒙在鼓里。余额宝和传统银行真正的竞争,才刚刚开始。endprint