中国证券市场量化投资研究

2017-10-19杨育欣

杨育欣

[摘要]基金的择时选股能力评价作为基金绩效评价的重要内容之一,直接影响基金投资者和基金管理公司等利益相关主体的决策行为。文章选择一个较长的样本期,借鉴国际上比较成熟的基金择时选股能力和持续获利能力的评价方法,并结合我国实际情况,对我国27只不同类型基金的择时选股能力和持续获利能力进行了实证研究和分析,为投资者基金绩效评价和投资选择提供参考,强化投资风险意识等措施,提高我国基金的择时选股能力。

[关键词]开放式基金;择时选股;基金绩效评价

[DOI]1013939/jcnkizgsc201730039

1量化投资择时选股的背景与意义

11研究背景

量化投资被西方投资界称为颠覆传统投资哲学的投资革命,可以追溯到20世纪50年代,在过去的60年里被证明是一种可以对冲市场风险,以概率取胜的高收益投资模式。相较技术投资者和价值投资者,量化投资者凭借其高频交易和不断适应市场的量化投资策略,在2008年波及全球的金融海啸中获得了远超其他策略的收益。詹姆斯·西蒙斯所掌管的大奖章基金从成立开始,年均回报率高达385%,运用量化的方法而获得交易的套利。量化投资策略的基本原理是通过对海量历史数据收集和总结后得到的交易策略,主要是通过高频交易对市场存在不合理估值进行纠错,来寻求α收益。

12研究意义

从国内现有的采用量化投资方法并且运作一段时间的基金来看,在A股这样的市场应用更加具有前景,通过量化择时策略对历史信息进行分析从而达到预测价格的目的。一般来讲,量化择时选股策略可以分为基本面与市场行为两类。其中,基本面选股策略中常用多因子模型,重点运用选定的某些因子指标作为股票遴选的标准,通过结果满足标准作为买进股票的对象,反之不满足的则作为卖出对象。根据投资者的操作理念、投资风格可以大致分为价值型、投机型等类别。无论何种投资者都会或多或少依据一些因子判断股票涨跌。然而,当多数交易者同时采用某一因子指标时,促使该因子具有显著有效性。这些因子和收益率之间有着千丝万缕的因果关系。

2量化择时选股理论的研究

21基金择时选股能力的分析模型

基金分析模型的基本思路一般都基于CAPM模型进行拓展衍生,将基金的择时选股能力分离和量化,进而做出评测。应用最为广泛的有:特雷诺和玛泽(Treynor & Mazuy,1966)的T-M模型、Jensen模型(Jensen 1968)、亨里克森和莫顿的H-M模型(Henriksson & Merton,1981)等。

22模型设计及研究样本的选取与处理

本文以单因素T-M 模型为理论基础因子,分析三个时间段(2006年1月1日—2007年9月3日,2007年10月8日—2008年10月8日,2007年12月31日—2011年12月31日)各种类型基金的选股以及择时能力的情况,并分析每个时间段基金经理的能力表现。

分析模型如下所示:

ri-rf=α+β1(rm-rf)+β2(rm-rf)2+εi

其中:α表示选股能力指标,β1表示基金当时面对的市场系统性风险,β2表示择时能力指标,εi为残差项,其他变量表示的含义与Jenson模型相同。

假如β2大于零,那么表明基金经理凭借专业能力和工作经验,能够把握市场的机会,做出准确的研判,基金经理具有择时能力;否则就表明基金经理在能力、经验,以及把握机会方面还相对欠缺,择时能力方面较差。参数α表示投资组合收益率差异,在α大于零的情况下,表明基金经理的工作经验和专业能力在选股方面可以独当一面,如果个股选择的能力较高,那么α值越大。需要指出的是,α分离了择时和选股能力。

为比较不同基金的选股择时能力,本文采用Wind资讯数据库中的晨星基金分类标准予以数据筛选,共取得了1443只基金的数据(剔除货币型基金和指数型基金)。同时,为了分析各种类型的基金在不同时间段内的选股择时能力,本文将研究区间分成三个时间段,根据模型相关变量及指标数据的可操作性,最终筛选出384 个样本,如表1所示。

3实证结果与分析

以下2表是综合运用T-M 模型对样本基金予以回归分析。通过分析结果,样本基金的F值均处于5%的显著水平上通过检验,这说明方程的整体显著性良好,同时拟合优度R2处于030~079,说明拟合较好。

下面,运用T-M 模型对所有样本基金进行回归计算,分别从选股和择时两方面的能力对各种类型基金在不同时间段内的统计表现进行分析。

31选股能力分析

(1)回归分析

表2中27 只不同时间段、不同类型的基金T-M 模型的检验结果。通过t检验结果表明,其中仅有三只基金没有通过α> 0的显著性检验,而其他的24只基金均通过了α>0的显著性检验。回归分析结果显示,有22只基金的α>0,占样本总数的81%。结果表明样本内基金经理都具有选股能力,但α的数值都相对偏小,这说明我国基金经理的选股能力尚需提高。

(2)统计分析

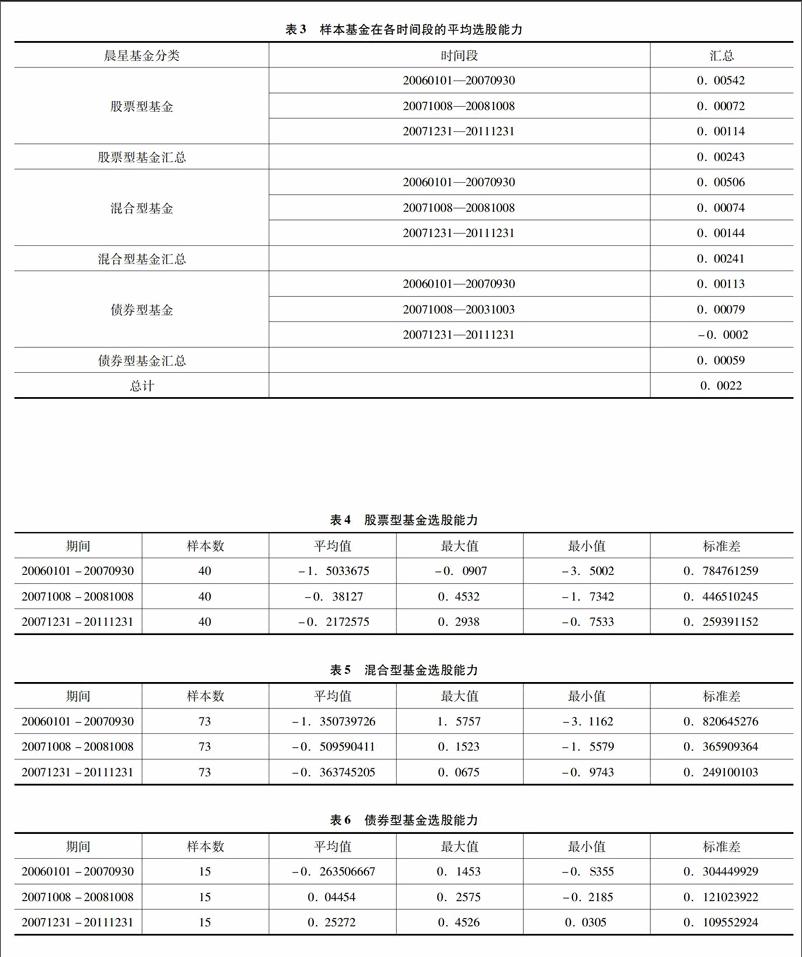

通过表3的统计汇总,可以看出,只有债券型基金在2007年12月31日—2011年12月31日期间选股能力系数为负值,而其他基金在每个时间段均具有正向的选股能力,这表明样本内基金经理都符合考察目的。不过,能力数值普遍偏低。

通过表4、表5和表6分析,股票型和混合型基金的平均选股能力都高于债券型基金,最大值、最小值、标准差等指标也差别不大。绝大多数基金经理具有一定选股能力,但这种能力并不突出。

32择时能力分析

(1)回归分析

表 2 给出了针对不同类型的27 只基金在不同时段内T-M 模型的检验结果。从 t 检验来看,只有两只基金能够通过α的显著性检验。通过T-M模型的回归分析,其中9只基金α>0,多数基金表现为负向的择时能力。

(2)统计分析

从表7 可以看出,只有债券型基金在2007年10月8日到2008年10月8日和2007年12月31日到2011年12月31日两个时间段内的择时能力系数大于零,其他的基金在每个时段的择时能力系数均小于零。

综合分析,在择时能力方面,只有债券型基金的表现较好,样本内基金总体呈现负向状态。说明我国基金经理的对于未来经济及股市整体趨势的研判和分析不够透彻。

4结论

通过实证分析,得出的结论如下:

(1)选股能力方面,除债券型基金外,所有类型的基金在三个时间段都表现出一定的选股能力,不过能力表现并不显著。而且,所有表示基金选股能力的标准差相对较小,表明基金经理之间对投资配置、组合的能力差异很小。

(2)择时能力方面,样本内基金经理择时能力不太理想,当市场出现多头行情,基金经理难以把握机会,以寻求稳定超额收益率;当市场出现空头行情,基金经理也无法规避系统性风险,及时空仓止损。此外,所有类型基金择时能力标准差都较大,不同基金经理的表现水平波动较大。

(3)综合分析,我国大部分基金经理的选股择时能力和经营管理能力尚需加强,具体表现在择时能力方面,只有少数的基金经理能够具备一定的选股能力。这种结果受到国内证券市场特点、基金公司绩效考核等客观原因的影响。相信随着我国加快完善多层次资本市场体系和基础性制度,以及基金公司的内部管理体制建设等措施,基金经理的择时选股水平会进一步提升。

参考文献:

[1]Treynor DE,Mazuy KCan Mutual Funds Outguess the Market[J].Harvard Business Review,1966(17):38-4

[2]理查德托托里罗量化投资策略——如何实现超额收益Alpha[M]李洪成,许文星,译上海:上海交通大学出版社,2013

[3]吴世农,李培标中国证券投资基金证券选择能力和时机选择能力的实证研究[J].经济管理,2002(4):23-26endprint