区域间财富逆向流动与区域收入差距

2017-09-22胡文骏

胡文骏

(厦门大学经济学院,福建 厦门 361005)

区域间财富逆向流动与区域收入差距

胡文骏

(厦门大学经济学院,福建 厦门 361005)

由于间接税税源地与用税地不一致,本该由全民共享的国有资本经营收益、国有土地使用权出让金收入被地方政府独享,中国的区域之间存在财富从欠发达地区流向发达地区的财富逆流现象,这是一种逆向财政机制,将会扩大区域收入差距。本文测算了2003~2014年中国省级政府之间财富流动的规模和方向,结果表明:在样本期内,财富输入地主要集中在较发达的东部地区,财富输出地主要集中在欠发达的中西部地区。进一步的实证分析表明:区域间财富流动的规模越大,则财富输入地与财富输出地之间的城市居民收入差距、农村居民收入差距也会越来越大。为了消除这一“劫贫济富”的区域逆向财政机制,应逐步建立消费地导向的间接税收入分享机制和“分益制”财政体制。

财富逆流;收入差距;逆向财政机制

一、导 言

由于中国财政体制的特殊性,中国的区域之间存在财富从欠发达地区流向发达地区的现象。具体而言,造成区域间财富逆向流动的原因主要有以下三点:

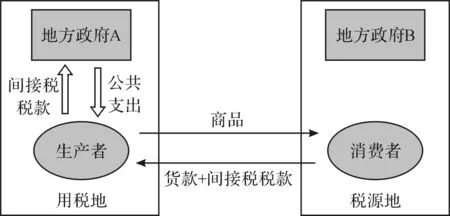

第一,间接税“税源地”与“用税地”不一致。间接税是价内税,其税负最终由消费者承担,其税款则由生产者上交给当地政府。因此,税源地就是税负承担者,也就是消费者所在地;而用税地则是税款被收取、继而被用于提供公共服务支出的地方,也就是生产者的所在地。如果税源地与用税地分属两个不同的地方政府辖区,那么就会造成间接税税款从税源地流向用税地的区域间财富流动现象(详见图1)。在中国,间接税的纳税人以工商企业为主,因此工商业越发达的地区获得的间接税也就越多[1]。在工商业发达地区获得的间接税税款中,不仅包含了本地消费者所负担的间接税,还包括了外地消费者所负担的间接税,这就导致了间接税税款从工商业欠发达地区流向工商业发达地区的区域间财富逆流现象。特别地,间接税是中国的主体税种,由其所导致的区域间财富逆流现象不容忽视。

图1 间接税的“税源地”与“用税地”不一致

第二,本该由全民共享的国有资本经营收益被地方政府独享。《中华人民共和国企业国有资产法》第3条规定,中国的“国有资产属于国家所有即全民所有”。根据上述法规,中国的国有资产属于全体国民,因而国有资本经营收益理应全民共享[2]。但在现实中,中国的国有资本经营收益几乎从未真正被全民共享。1994年以来,国有企业实行“缴税留利”制度,此阶段的国有资本经营收益实质上由国有企业,以及国企所在地的地方政府所独享。2007年以来,随着国有资本经营预算的建立,国有企业逐渐向国家上缴利润,但是从国有资本经营预算的支出结构来看,用于国有经济发展的支出始终占据主导地位,国有资本经营收益仍然呈现出“体内循环”的现象。也就是说,中国的国有资本经营收益支配权实际上操于各级政府之手[3],本应由全民共享的国有资本经营收益被地方政府独享的现象在中国长期存在,这就导致了本应平均分配给全体国民的国有资本经营收益被集中到国有经济发达地区的现象,由此将造成国有资本经营收益从国有经济欠发达地区“流向”国有经济发达地区的区域间财富逆流现象。特别的,随着近年来国有资本经营收益的不断膨胀,由其所导致的区域间财富逆流现象将越来越明显。

第三,本该由全民共享的国有土地使用权出让收入被地方政府独享。目前,地方政府通过“土地财政”获取的收入已经成为支撑地方经济发展的重要财源,然而看似合理的“卖地生财”模式实质上蕴藏着所有权与收益权的背离。《中华人民共和国宪法》第10条规定,中国“城市的土地属于国家所有。农村和城市郊区的土地,除由法律规定属于国家所有的以外,属于集体所有”,“国家为了公共利益的需要,可以依照法律规定对土地实行征收或者征用并给予补偿”。《中华人民共和国土地管理法》第43条规定,“任何单位和个人进行建设,需要使用土地的,必须依法申请使用国有土地”,国有土地“包括国家所有的土地和国家征收的原属于农民集体所有的土地”。根据上述法规,土地财政过程中的土地产权具有国有属性(地方政府出让的是“国有”土地使用权而非“地方”土地使用权,获取的是“国有”土地使用权出让金而非“地方”土地使用权出让金),因此土地财政收入理应全民共享[2]。但是中国的实际情况是,土地财政收入已然成为地方政府的“第二财政”,本该由全民共享的国有土地使用权出让收入被地方政府独享的现象不仅长期存在、而且呈现出愈演愈烈的趋势,这就导致了本应平均分配给全体国民的国有土地使用权出让金收入被集中到土地财政频繁地区的现象,由此将造成国有土地使用权出让金收入从土地财政不频繁地区“流向”土地财政频繁地区的区域间财富逆流现象。特别的,随着近年来土地财政规模的不断膨胀,由其所导致的区域间财富逆流现象将越来越明显。

综上所述,本文得出以下推论:在中国,区域间财富逆向流动的现象是整体存在的,这是一种逆向财政机制,将会扩大区域收入差距。研究这一现象不仅有助于我们更为深刻的把握中国财政体制的特殊性,还能为缩小区域收入差距寻找新的解决方案。

二、文献综述

关于间接税“税源地”与“用税地”不一致,学者们展开了大量的研究。杨斌(2002)指出,间接税存在集中纳税和分散负担的非对称性,这是造成财富从欠发达地区流向发达地区的重要原因[1]。吕冰洋(2013)认为,中国现行增值税根据生产地原则进行课税,这导致了增值税的纳税人和负税人不一致,由此将造成税负地区转移问题[4]。黄夏岚和刘怡(2012)的数据测算表明,相较于更为理想化的消费地课税原则,生产地课税原则下的地方增值税分配存在相当程度的财富逆流[5]。谢贞发和李梦佳(2012)、杨帆和刘怡(2014)的研究也表明,我国增值税以生产地原则为基础的地方间分享方式会导致地方政府间税收收入不平衡[6][7]。王蓓和李芳芳(2015)测算了各地区流转税税收收益与税收负担不匹配程度,发现我国大部分地区的流转税税负与税收收益都有不同程度的失衡问题,流转税体系的跨区域分配呈现“劫贫济富”的区域特点[8]。此外,Behrens et al.(2009)的研究表明,在企业可以在国与国之间自由迁徙的情况下,生产地原则将会加剧税收竞争并侵蚀税基[9]。吕冰洋等(2015)进一步指出,“营改增”之后,增值税生产地原则所导致的税负地区转移问题将会更加严重[10]。

关于国有资本经营收益的分配模式及其对收入分配的影响,学者们进行了大量的讨论。杨斌(2014)指出,在中国现行的财税体制中,国有资本经营收益并非全民共享、而是在很大程度上由国有企业(特别是垄断性国有企业)所独享,这种格局将不可避免地造成收入分配不公[2]。张馨(2012)认为,作为代理者的各级政府而不是作为所有者的“全民”掌控与支配了国有经济利润,这种掺杂了政府因素的国企利润分配大大加剧了国民收入分配格局的失衡程度[3]。安体富和蒋震(2012)也认为,本应全民共享的国有资本经营收益被国有企业所获得,这是影响我国当前收入分配不公平的深层次问题[11]。进一步,程侃和罗婧(2013)构建了一个上游国有企业寡头垄断、下游私营企业完全竞争的市场模型,证明国有企业在很大程度上攫取了下游私营企业的创新红利,国企利润的不断膨胀成为了恶化收入分配的一个原因[12]。

关于土地财政及其对收入分配的影响,学术界也进行了有益的探讨。杨斌(2014)认为,土地财政作为一种地方政府融资模式本身并没有问题,但是目前土地财政收益并未做到全民共享、而是由地方政府所独享,这是造成区域收入差距的重要原因[2]。蒋震和安体富(2015)的研究表明,地方政府之间激烈的招商引资竞争中所使用的差别性土地出让策略所体现的必然本质和结果是影响城市内部、农村内部不同群体之间的收入分配关系[13]。吕炜和许宏伟(2015)进一步发现,土地财政具有显著的城市偏向特征,这是我国城市化过程中城乡收入差距快速拉大的重要原因[14]。

从已有的研究来看,关于间接税“税源地”与“用税地”不一致、国有资本经营收益和土地财政的研究有很多,但是大部分学者只发现了由间接税的特殊性所导致的区域间财富逆流现象,而由国有资本经营收益和土地财政收益被地方政府独享所造成的区域间财富“逆流”现象则尚未引起学界的足够重视。因此,在本文的研究中,将综合考虑造成区域间财富逆流的三个主要原因,更为全面的考察区域逆向财政机制及其收入分配效应。

三、理论分析

接下来,本文在Solow模型的框架下,证明区域逆向财政机制将会扩大区域收入差距。假设一个地区人均纯收入(PerInc)与地方人均国民生产总值(y)呈正比,则:

PerInc=h(y),h′>0

在标准的Solow模型中,生产函数是规模报酬不变的,且满足哈罗德中性,即:

Y=F(K,AL)

其中,Y表示国民生产总值,K表示资本总投入,A表示技术水平,L表示劳动力总投入。对上述模型进行人均化处理,则有:

y=f(k),k=K/AL

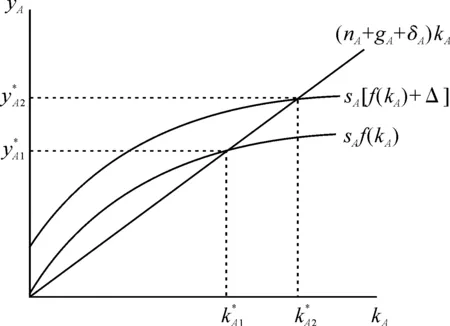

现在,假设一个国家由A地、B地组成,其中A地为财富输入地,B地为财富输出地,从B地流向A地的人均财富值为Δ。由于区域间财富逆流具有隐蔽性,不易被居民所察觉,因此本文进一步假设:区域间财富逆流现象不会影响人口增长率、技术进步率和资产折旧率,只会影响当期的资本积累。则对于A地:

PerIncA=h(yA)

yA=f(kA)

yA=j(Δ),j′>0

图2 财富输入地(A地)的稳态条件

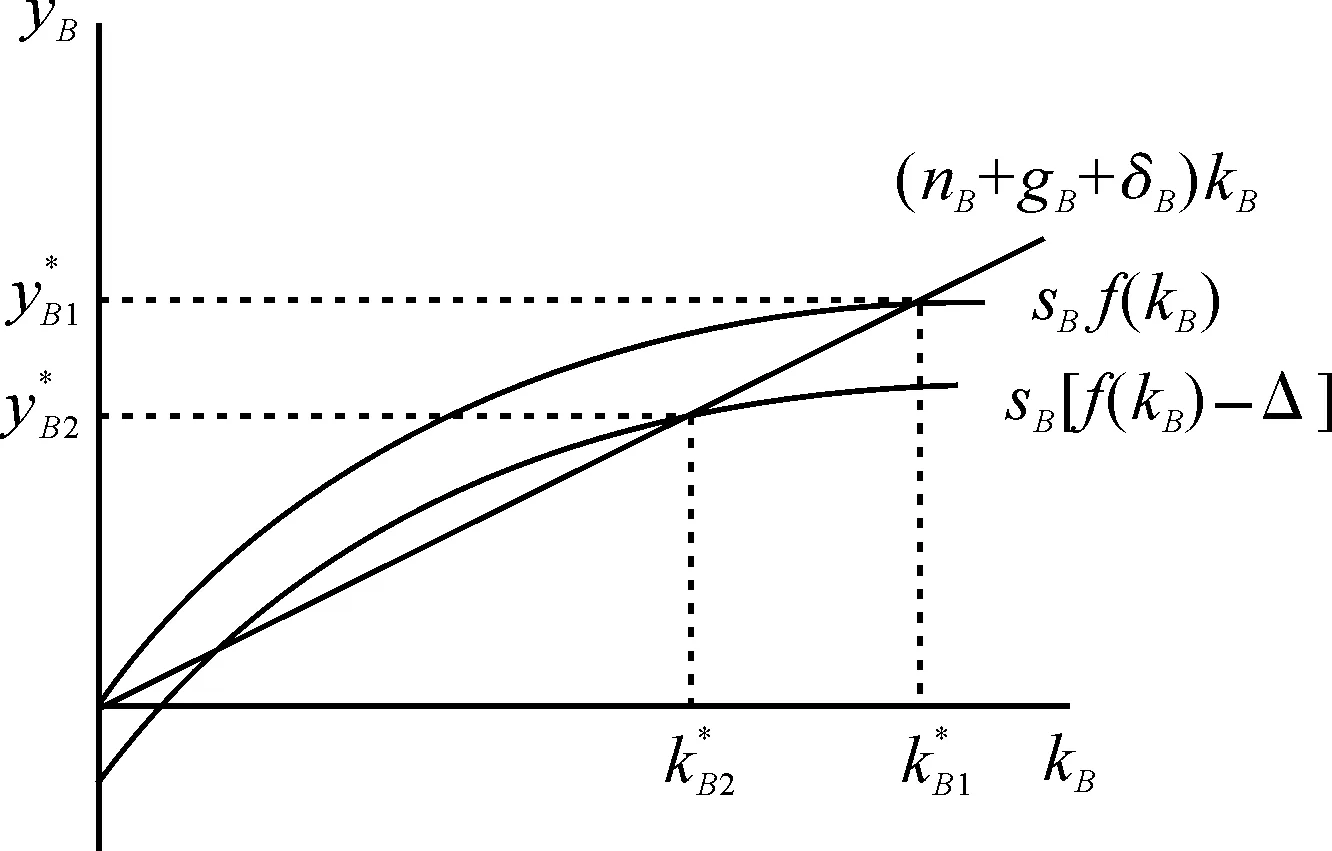

而对于B地:

PerIncB=h(yB)

yB=f(kB)

yB=l(Δ),l′<0

图3 财富输出地(B地)的稳态条件

根据上述分析,我们可以将区域收入差距表示为:

现在,对等式两边求Δ的一阶偏导数:

因为h′>0,j′>0,l′<0,所以易得:

即:财富在地区间流动越大,则地区间收入差距越大。

四、区域间财富流动的测算分析

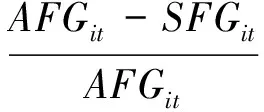

为了测算区域间财富流动的规模和方向,本文设计了“区域逆向财政指数”(Regional Reverse Fiscal Index,RRFI)这一统计指标,具体算法如下:

其中,AFGit表示某地区实际获取的财政利益,SFGit表示某地区应该获取的财政利益。如果,RRFIit>0则表明i省是财富输入地;如果,RRFIit<0则表明i省是财富输出地;RRFIit的绝对值越大,则表明区域间财富流动的规模越大。

根据上文的定义,造成区域间财富流动的原因分别是间接税“税源地”与“用税地”不一致、本该由全民共享的国有资本经营收益被地方政府独享、本该由全民共享的国有土地使用权出让收入被地方政府独享。上述3个现象是由制度设计的缺陷和制度实施过程中的走样所共同导致的结果,均可认为是中国财政体制特殊性的表现。因此,区域逆向财政指数可以用来衡量中国财政体制的特殊性。

在具体的测算中:

AFGit=IndirectTaxit+Stateownit+Landit

其中,IndirectTaxit=增值税+消费税+营业税+城市维护建设税+教育费附加-出口退税,相关数据来源于历年《中国税务年鉴》的“全国税务部门组织收入分地区分税种情况表”;Stateownit表示地方政府实际获取的国企利润收入,相关数据来源于历年《中国国有资产监督管理年鉴》;Landit表示地方政府实际获取的国有土地使用权出让金收入,相关数据来源于历年《中国国土资源统计年鉴》。

其中,关于地方政府应该分享的间接税收入,本文参考黄夏岚和刘怡(2012)[5]的观点,认为全国间接税总收入(∑iIndirectTaxit)乘以本省社会消费品零售总额占全国社会消费品零售总额的比重(αit)即为地方政府应该分享的间接税收入;关于地方政府应该分享的国企利润收入和国有土地使用权出让金收入,本文参考杨斌(2014)[2]的观点,认为全国国企利润总收入(∑iStateownit)乘以本省总人口占全国总人口的比重(βit)即为地方政府应该分享的国企利润收入,全国国有土地使用权出让金总收入(∑iLandit)乘以本省总人口占全国总人口的比重(βit)即为地方政府应该分享的国有土地使用权出让金收入。相关数据来源于历年《中国统计年鉴》。

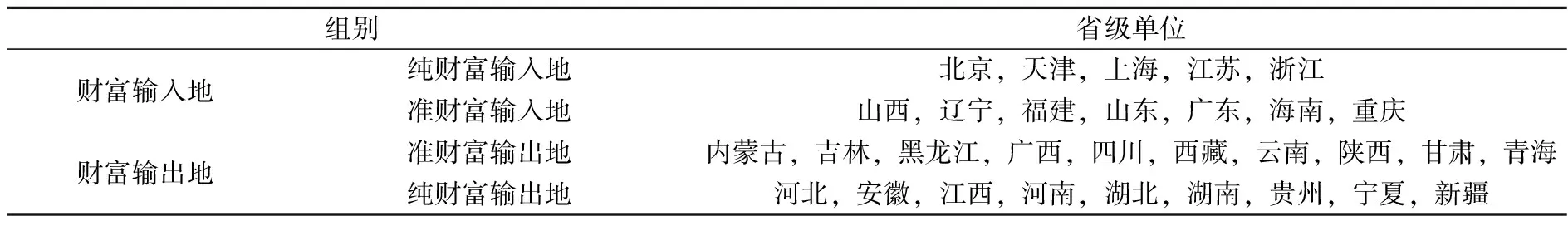

根据上述思路和算法,本文测算了2003~2014年中国省级层面的区域逆向财政指数(RRFI),结果表明:(1)北京、天津、上海、江苏、浙江5个省级单位的RRFI值在样本期内均大于0,这表明上述区域在样本期内是纯财富输入地,在区域间财富流动中属于净受益方;(2)辽宁、广东、山西、海南、福建、山东、重庆7个省级单位的RRFI值在样本期内的大部分时期均大于0,这表明上述区域在样本期内可以视作准财富输入地,在区域间财富流动中整体属于受益方;(3)陕西、吉林、云南、内蒙古、黑龙江、广西、四川、西藏、甘肃、青海10个省级单位的RRFI值在样本期内的绝大部分时期均小于0,这表明上述区域在样本期内可以视作准财富输出地,在区域间财富流动中整体属于受损方;(4)河北、安徽、江西、河南、湖北、湖南、贵州、宁夏、新疆9个省级单位的RRFI值在样本期内均小于0,这表明上述区域在样本期内是纯财富输出地,在区域间财富流动中属于净受损方。为了方便分析,本文将纯财富输入地和准财富输入地统一视作财富输入地,将纯财富输出地和准财富输出地统一视作财富输出地,详见表1。

表1 财富输入地与财富输出地(2003~2014)

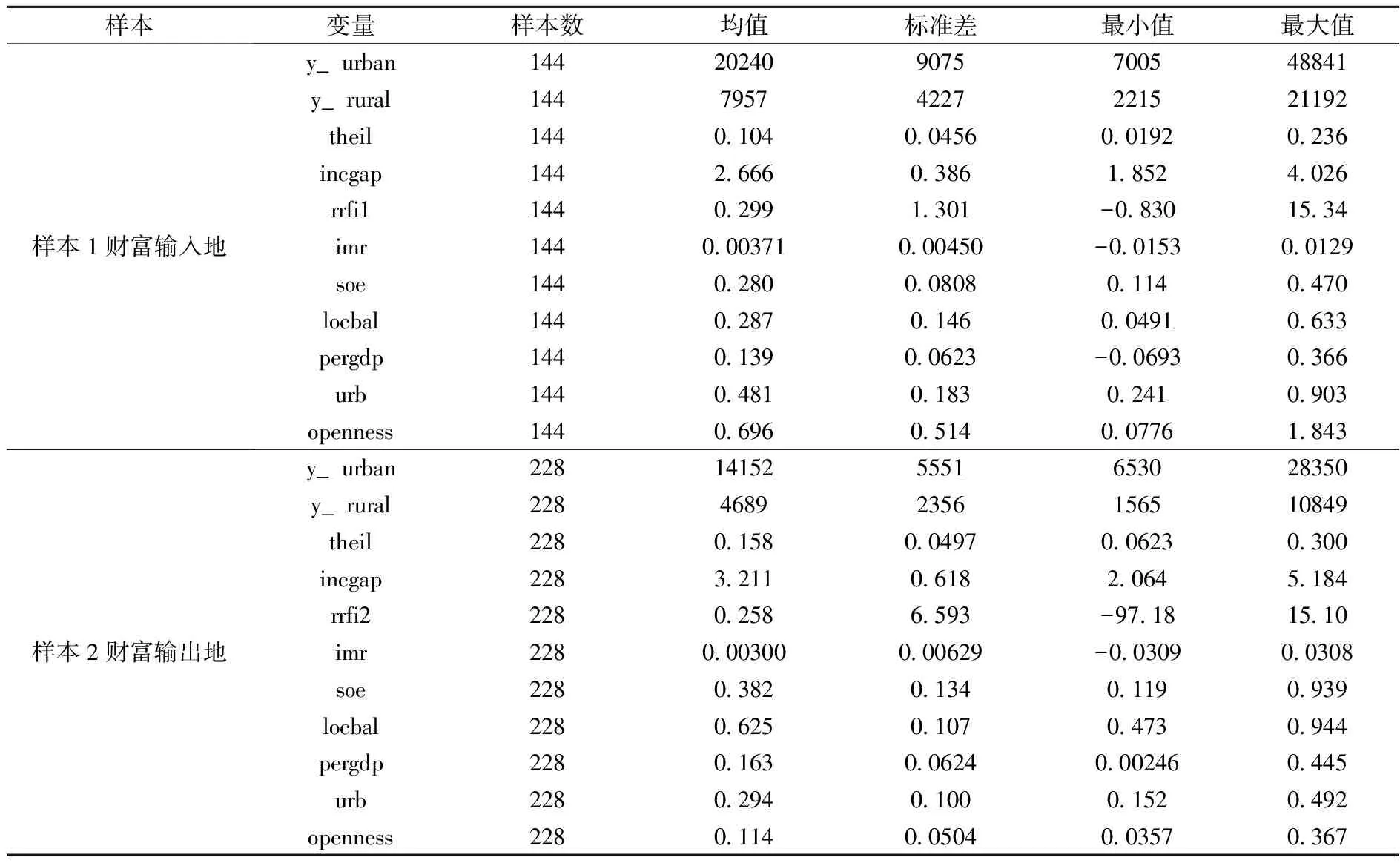

为了分析区域逆向财政机制在中国的整体表现情况,本文利用2003~2014年的数据,测算了区域间财富逆向流动的整体规模,以及全国范围的区域逆向财政指数(RRFI),结果表明:(1)样本期内,区域间财富逆向流动的整体规模始终大于0,且呈现出整体增长的趋势;(2)样本期内,全国范围的区域逆向财政指数(RRFI)始终大于0,且呈现出不断波动、整体下降的趋势。这说明,2003~2014年,中国区域之间存在明显的财富逆流现象,虽然这一现象的绝对规模呈现出增长趋势,但是其相对规模却表现出一定的收敛趋势(详见图4)。

进一步,本文测算了2003~2014年,间接税收益、国有资本经营收益和土地财政收益在区域之间的逆向流动规模,结果表明:(1)样本期内,间接税收益始终从财富输出地流向财富输入地,且财富逆流的规模自2004年以来呈现出刚性增长的趋势;(2)样本期内,国有资本经营收益除了在2006年表现为从财富输入地流向财富输出地之外,在其他年份均表现为从财富输出地流向财富输入地,且财富逆流的规模自2007年以来呈现出整体增长的趋势;(3)样本期内,土地财政收益始终从财富输出地流向财富输入地,且财富逆流的规模呈现出整体增长的趋势。总的来看,在造成区域间财富逆向流动的3个原因中,由土地财政所带来的财富逆流规模最大,间接税次之,由国有资本经营收益所带来的财富逆流规模较小、但是增长相对较快(详见图4)。

图4 区域间财富逆向流动的整体规模(2003~2014)

总的来看,在样本期内,财富从欠发达地区流向发达地区的现象整体上是存在的。这表明,区域间财富逆向流动是中国政府不得不面对的一个客观事实,这种逆向财政机制对区域收入差距的影响是不容忽视的,值得进一步研究。

五、模型、指标与数据来源

为了进一步分析区域间财富逆向流动对区域收入差距的影响,本文将财富输入地作为样本1,将财富输出地作为样本2,在双向固定效应面板模型(Two-Way FE)的框架下,分别分析区域逆向财政机制对财富输入地、财富输出地居民收入水平的影响。模型的基本形式如下:

Yit=α0+α1Χit+Zitγ+μi+ωt+εit

其中,Yit为代表居民收入水平的被解释变量,Xit为代表区域间财富逆向流动程度的核心解释变量,Zit为其它相关控制变量,μi为个体固定效应,ωt为时间固定效应,εit为随机扰动项。具体而言:

关于被解释变量,本文分别选用城镇居民家庭人均可支配收入(y_urban)、农村居民家庭人均收入(y_rural)来代表居民收入水平。此外,为了进一步分析城乡居民收入水平的相对变化,本文还选用城乡居民收入泰尔指数(theil)和城乡收入比(incgap)进行实证分析。

关于核心解释变量:(1)对于样本1(财富输入地),Xit代表的是区域间财富流动过程中,财富输入地财富输入的程度。根据上文的算法,财富输入地的区域逆向财政指数(RRFIit)为正,RRFIit值越大则财富输入的程度也越大。因此,样本1中的Xit可直接用RRFIit来表示。为了方便区分,本文用rrfi1it来表示样本1中的Xit,且rrfi1it=RRFIit。(2)对于样本2(财富输出地),Xit代表的是区域间财富流动过程中,财富输出地财富输出的程度。根据上文的算法,财富输出地的区域逆向财政指数(RRFIit)为负,RRFIit值越小则财富输出的程度也越大。因此,样本2中的Xit不能直接用RRFIit来表示,需进行相应处理。为了便于分析,本文用rrfi2it来代表样本2中的Xit,且rrfi2it=-RRFIit。

关于其他相关控制变量:(1)鉴于间接税“税源地”与“用税地”不一致是导致区域间财富逆流的重要原因,在本文的研究中需要控制消费者异地消费的影响。借鉴胡文骏和刘晔(2016)[15]的做法,本文选用净移民率(imr=户籍人口增长率-人口自然增长率)作为控制变量。(2)鉴于国企利润被地方政府独享是导致区域间财富“逆流”的重要原因,在本文的研究中需要控制国有经济规模的影响。因此,本文选用国有化程度(soe=国有部门固定资产投资总额/全社会固定资产投资总额)作为控制变量。(3)鉴于土地财政收入被地方政府独享是导致区域间财富“逆流”的重要原因,在本文的研究中需要控制土地财政规模的影响。借鉴孙秀林和周飞舟(2013)[16]、李郇等(2013)[17]的研究,本文选用预算内财政缺口(locbal=地方政府公共财政收入/地方政府公共财政支出)、经济发展水平(pergdp=人均GDP增长率)、城镇化率(urb=非农业人口/总人口)、开放程度(openness=进出口总额/GDP)作为控制变量,用来控制土地财政的影响。

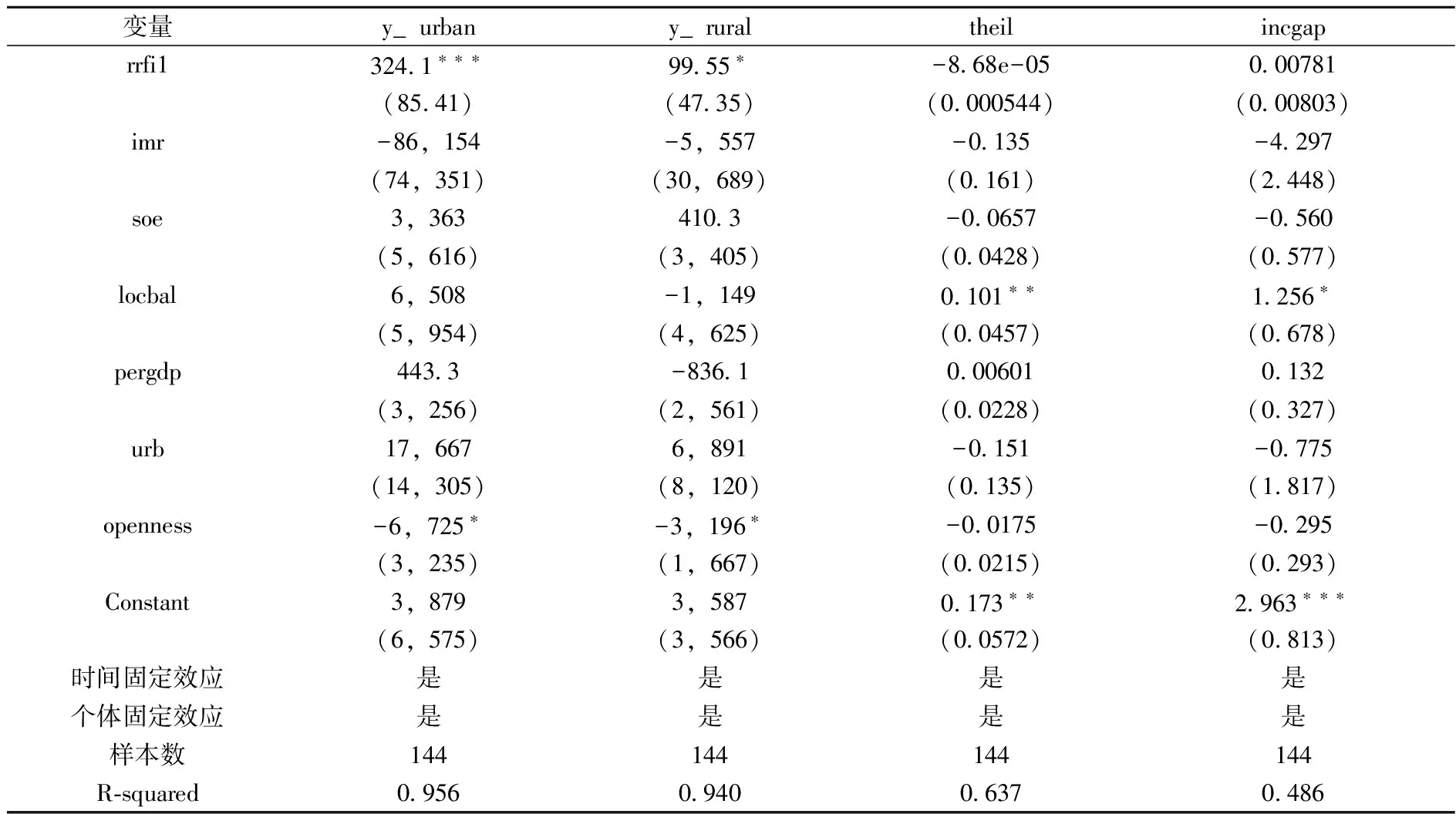

相关数据来源于历年《中国统计年鉴》《中国财政年鉴》《中国人口和就业统计年鉴》,样本1和样本2中各变量的描述性统计详见表2。

六、实证检验

从样本1的回归结果来看,在以y_urban为被解释变量的回归方程中,rrfi1的回归系数为324.1、显著为正;在以y_rural为被解释变量的回归方程中,rrfi1的回归系数为99.55、显著为正;在以theil为被解释变量的回归方程中,rrfi1的回归系数为-8.68e-05、不显著;在以incgap为被解释变量的回归方程中,rrfi1的回归系数为0.00781、不显著(详见表3)。也就是说,随着财富流入规模的不断扩大,财富流入地的城镇居民家庭人均纯收入、农村居民家庭人均收入会显著提高,但是城乡收入差距却不会因此而受到明显影响。这表明,财富输入地全体居民的收入水平都因财富输入现象而得到了显著提高,且在此过程中并未导致不同群体(城镇居民和农村居民)之间的收入差距产生变化。因此,可以得出以下推论:财富输入地是区域间财富流动现象的受益方。

表2 样本1和样本2中各变量的描述性统计

表3 样本1(财富输入地)的回归结果

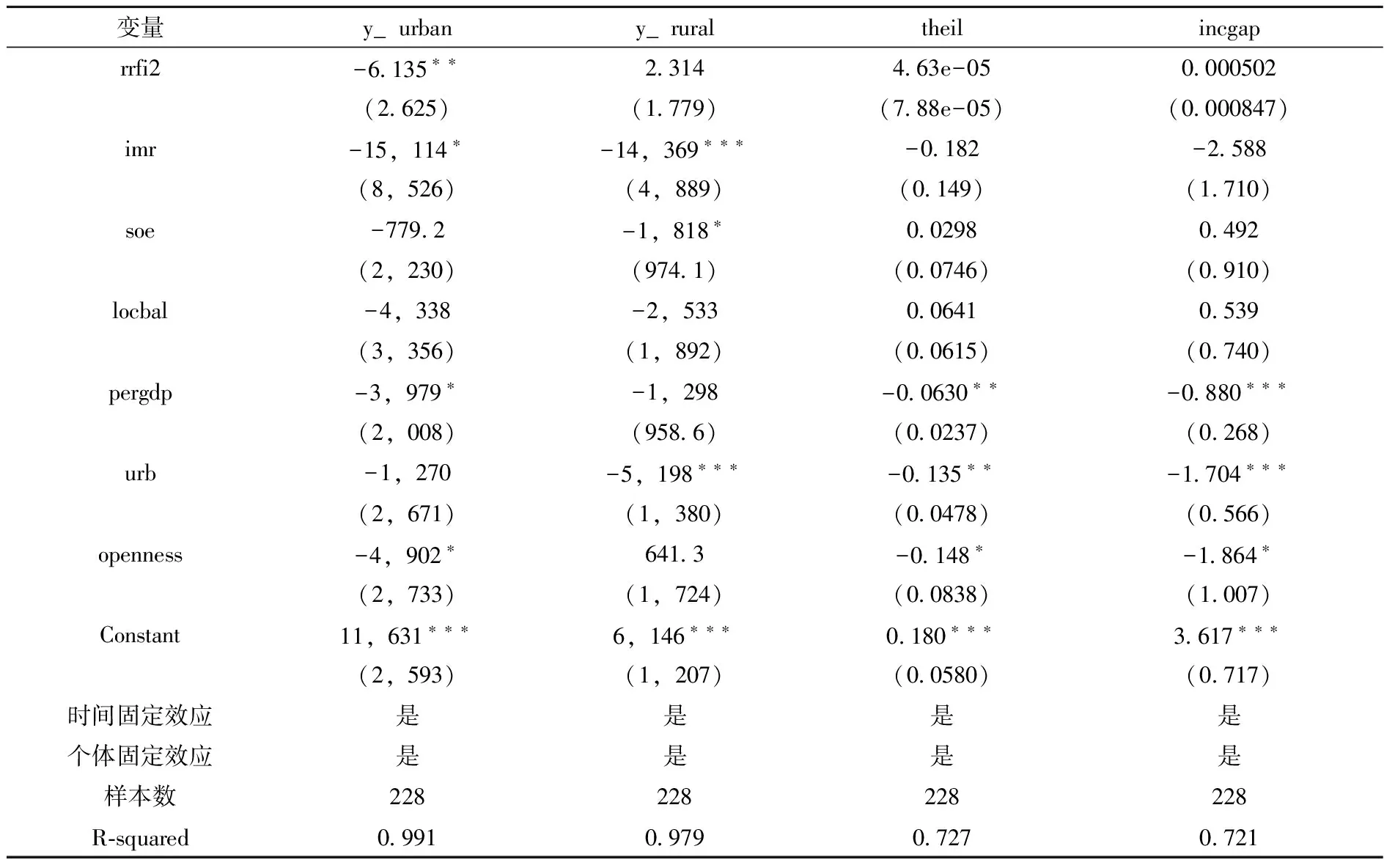

从样本2的回归结果来看,在以y_urban为被解释变量的回归方程中,rrfi2的回归系数为-6.135、显著为负;在以y_rural为被解释变量的回归方程中,rrfi2的回归系数为2.314、不显著;在以theil为被解释变量的回归方程中,rrfi2的回归系数为4.63e-05、不显著;在以incgap为被解释变量的回归方程中,rrfi2的回归系数为0.000502、不显著(详见表4)。

也就是说,随着财富流出规模的不断扩大,财富流出地的城镇居民家庭人均纯收入会显著下降,农村居民家庭人均收入则不会产生明显变化,城乡收入差距也不会因此而受到明显影响。这表明,财富输出地的城镇居民收入水平因财富输出现象而显著下降,但是下降的幅度极小,以至于在农村居民收入水平未有明显变动的情况下,城镇居民收入水平的下降无法导致城乡收入差距的显著收敛。因此,可以得出以下推论:财富输出地是区域间财富流动现象的受损方。

表4 样本2(财富输出地)的回归结果

综合样本1和样本2的回归结果可知,由于区域间财富流动现象的存在,财富输入地和财富输出地的居民收入水平均受到了显著影响。具体而言:随着财富流入规模的扩大,财富流入地的城镇居民收入水平和农村居民收入水平均得到了显著提升;随着财富流出规模的扩大,财富流出地的城镇居民收入水平将会显著下降,而农村居民收入水平则不会有显著变化。因此,可以得出如下结论:区域间财富流动现象的存在既扩大了区域间城市居民收入差距,又扩大了区域间农村居民收入差距。此外,由于财富输入地和财富输出地的城乡收入差距均对区域间财富流动的规模变动不敏感,因此可以认为区域间财富流动现象不会影响区域间城乡收入差距。

七、主要结论与政策建议

由于间接税税源地与用税地不一致,本该由全民共享的国有资本经营收益、国有土地使用权出让金收入被地方政府独享,中国的区域之间存在财富从欠发达地区流向发达地区的财富逆流现象。本文首先在Solow模型的框架下证明了这一“劫贫济富”的逆向财政机制将会扩大区域收入差距,然后设计了区域逆向财政指数(RRFI),并据此测算了2003~2014年中国省级政府之间财富流动的规模和方向,结果表明:在样本期内,财富输入地主要集中在较发达的东部地区,财富输出地主要集中在欠发达的中西部地区,这与前文所提出的理论假说相吻合。

进一步地,本文利用双向固定效应面板模型分析了区域间财富逆向流动对区域收入差距的影响,结果表明:区域间财富流动的规模越大,则财富输入地与财富输出地之间的城市居民收入差距、农村居民收入差距也会越来越大。总的来看,在中国,区域间财富逆向流动的现象不仅客观存在,而且会在区域间“劫贫济富”,这种逆向财政机制将拉大区域收入差距。

为了尽可能消除这一区域逆向财政机制,本文提出如下政策建议:

一方面,逐步建立消费地导向的间接税收入分享机制。为了改变间接税税源地与用税地不一致所造成的区域间财富逆流,未来的财税改革应侧重于改变间接税的政府间收入分享机制。受“营改增”的影响,目前中国主要的间接税均为中央税(如消费税)或中央地方共享税(如增值税)。在间接税的税权全面向中央政府集中的背景下,可以考虑改变中央政府独享、中央-地方固定比例分成的间接税收入分享机制,逐步探索并建立一套消费地导向的间接税收入分享机制,该机制的基本特征为:间接税收入的归属权在整体上属于中央政府,中央政府在获取间接税收入之后,再按照消费地原则,通过转移支付等形式,将其整体返还给地方政府。中央政府在具体的财税决策时,可借助各地区居民消费总额占全国居民消费总额的比重等指标,来确定间接税总收入中应该下拨给各地区的具体比例份额。

另一方面,逐步建立“分益制”财政体制。为了改变本该由全民共享的国有资本经营收益、国有土地使用权出让金收入被地方政府独享所造成的区域间财富逆流,未来的财税改革还应逐步探索并建立全民资产增益全民共享的“分益制”财政体制。具体而言,可以考虑建立由中央政府主管的、遍及各级地方政府“全民资产增益”财政专户,并将国有资本经营收益、国有土地使用权出让金收入全部纳入该账户进行统一管理。“全民资产增益”财政专户的资金收支划拨应该遵循如下基本原则:全民资产收益的大部分进入中央户头、归中央政府统一管理,中央政府应该按照全民共享原则来确定资金的具体使用范畴。例如,中央政府可以将全民资产增益用于增加社会保险金,甚至在此基础上建立中国公民国有资产收益账户、将全民增益按照人口原则平均分配,从而让国民切身体会全民资产增益给自己带来的福利、直接分享国家发展的利益,将全民所有的社会主义理想建立在坚实的财政制度之上。

[1] 杨斌. 非对称的财税机制: 财富从农村自动地转移至城市[J]. 涉外税务, 2002, (12): 1.

[2] 杨斌. 论中国政府特性和非对称型分税制加分益制财政体制[J]. 税务研究, 2014, (1): 5-12.

[3] 张馨. 论第三财政[J]. 财政研究, 2012, (8): 2-6.

[4] 吕冰洋. 零售税的开征与分税制的改革[J]. 财贸经济, 2013, (10): 17-26.

[5] 黄夏岚, 刘怡. 增值税收入地区间转移的衡量——生产地原则与消费地原则的比较[J]. 财贸经济, 2012, (1): 25-33.

[6] 谢贞发, 李梦佳. 我国地区间增值税负担与收入归属不对称问题研究——基于生产地原则和消费地原则的比较分析[J]. 税务研究, 2012, (2): 33-37.

[7] 杨帆, 刘怡. 重构增值税地区间分享制度[J]. 税务研究, 2014, (8): 12-18.

[8] 王蓓, 李芳芳. 我国流转税体系跨区域税收分配问题研究——兼论“消费地原则”征税模式的适用性[J]. 经济体制改革, 2015, (2): 155-161.

[9] Kristian Behrens, Jonathan H. Hamilton, Gianmarco I.P. Ottaviano, Jacques-François Thisse. Commodity Tax Competition and Industry Location under the Destination and the Origin Principle[J]. Regional Science and Urban Economics, 2009, 39(4): 422-433.

[10] 吕冰洋, 蔡红英, 崔茂权. 实现消费地原则的增值税改革: 政府间财政关系的破解之策[J]. 中央财经大学学报, 2015, (6): 3-9.

[11] 安体富, 蒋震. 影响我国收入分配不公平的若干产权制度问题研究[J]. 财贸经济, 2012, (4): 14-23.

[12] 程侃, 罗婧. 逆向第三财政与收入分配不公[J]. 经济理论与经济管理, 2013, (9): 64-73.

[13] 蒋震, 安体富. 地方政府“土地财政”对收入分配的影响[J]. 税务研究, 2015, (7): 71-76.

[14] 吕炜, 许宏伟. 土地财政、城市偏向与中国城乡收入差距[J]. 财贸经济, 2015, (6): 45-56.

[15] 胡文骏, 刘晔. 财政分权、预算结构与地方政府生产性支出偏向——基于款级科目的数据调整分析[J]. 当代财经, 2016, (5): 33-44.

[16] 孙秀林, 周飞舟. 土地财政与分税制: 一个实证解释[J]. 中国社会科学, 2013, (4): 40-59.

[17] 李郇, 洪国志, 黄亮雄. 中国土地财政增长之谜——分税制改革、土地财政增长的策略性[J]. 经济学(季刊), 2013, 12(4): 1141-1160.

(责任编辑:风云)

WealthFlowsfromLess-developedRegionstoDevelopedRegionsandRegionalIncomeGap

Hu Wenjun

(School of Economics, Xiamen University, Xiamen 361005, China)

In China, the revenues of indirect tax, which should be used in origins, are used in consumption places, and the revenues of State-owned capital operation andLand Finance, which should be shared by all the people in the nation, are enjoyed exclusively by local governments. Therefore, there exists in China a phenomenon of the wealth flows from less-developed regions to developed regions. It is a Reverse Fiscal Mechanism, which will widen the income gap among regions. This article measures the size and direction of regional wealth flow among Chinese provincial governments from 2003 to 2014. The results show that during the sample period, the wealth in the nation mainly flows from central and western regions to eastern regions. Further empirical analysis shows that thisReverse Fiscal Mechanismwill widen the urban income gap and the rural income gap between the wealth-input place and the wealth-output place. Hence, we should reform the revenue sharing mechanism of indirect tax and build a fiscal system to share profits.

Reverse Wealth Flow; Income Gap; Reverse Fiscal Mechanism

2017-02-18

国家自然科学基金资助项目(71373220);教育部人文社会科学研究规划基金资助项目(15YJA790010)

胡文骏(1990-),男,江西高安人,厦门大学经济学院博士生。

F812.2

:A

:1004-4892(2017)09-0019-11