业绩快报自愿披露行为存在信号传递效应吗

——基于投资者情绪调节效应的经验证据

2017-09-12龙立龚光明

龙立,龚光明

(1.湖南大学工商管理学院,湖南长沙410082;2.湖南商学院会计学院,湖南长沙410205)

业绩快报自愿披露行为存在信号传递效应吗

——基于投资者情绪调节效应的经验证据

龙立1,2,龚光明1

(1.湖南大学工商管理学院,湖南长沙410082;2.湖南商学院会计学院,湖南长沙410205)

文章以中国A股主板上市公司作为样本,检验业绩快报的自愿披露行为是否存在信号传递效应,以及这一效应是否受到投资者情绪的调节影响。实证结果表明:(1)控制了其他影响因素之后,公司未来总资产报酬率(ROA)与本年度是否披露业绩快报显著正相关,这意味着业绩快报的披露实质上传递了公司未来业绩向好的信号;(2)投资者情绪对业绩快报的信号传递效应具有显著的正向调节作用。分析认为公司自愿披露业绩快报的行为具有信号传递动机,而这一动机受到了投资者情绪的影响。

业绩快报;自愿性披露;信号传递效应;投资者情绪

一、引言

信号传递理论是解释证券市场自愿性披露行为动机的基石。在信息不对称的现实前提下,投资者的逆向选择可能导致证券“柠檬市场”,从而使所有公司面临价值低估的系统风险,前景向好的上市公司为了凸显自身的竞争优势、避免价值折价,会主动披露内部人拥有的私人信息以向外界展示公司核心竞争力,自愿性披露方式应运而生,并逐渐成为全球资本市场信息披露管制方面一项不可或缺的制度安排。

业绩快报作为我国证券市场的一项制度创新,与盈利(业绩)预测、业绩预告一起,共同构成了上市公司财务信息自愿披露的三大途径,目前国内研究往往较多关注上市公司的盈利(业绩)预测和业绩预告行为①,对业绩快报的分析则比较少见。值得一提的是,这三种自愿性披露行为在内容和形式上存在较大区别,并不能混为一谈。其中,盈利(业绩)预测是报告期结束前进行的自愿披露行为,因此,相较而言具有较大的不确定性;业绩预告和业绩快报都发生于报告期结束之后,本质上都属于“预告”披露,在我国当前的制度背景下,两者区别在于业绩预告带有半强制半自愿的性质,只有业绩快报(对于主板上市公司而言)属于纯粹的自愿性披露行为②。另外,盈利(业绩)预测和业绩预告普遍存在内容形式化、数据指标不具体等问题,而业绩快报披露的业绩指标更为全面、数据更加详尽,所以更适合于实证研究。

业绩快报制度在我国推出的初衷是为了提高业绩信息披露的及时性,所以前期文献主要聚焦于业绩快报本身的信息质量和信息含量问题。柳木华(2005)首次对已披露2004年度业绩快报的70份样本进行分析,通过事件研究法检验了业绩快报披露窗口期的市场反应,发现业绩快报本身具有显著信息含量,但并不会减少年度盈余报告的信息含量[1]。王宏昌和干胜道(2008)以深市78份2007年的中期业绩快报作为样本,得出中期业绩快报也具有显著信息含量的结论[2]。除上述文献外,近期两篇文献则分别关注业绩快报对分析师预测的影响(陈翔宇,2015)[3]和业绩快报披露行为的影响因素(王鹏和陈翔宇,2016)[4]。然而,现有的几篇文献都未对隐藏在业绩快报背后管理者的披露意图进行分析和讨论,管理者是否通过主动披露业绩快报向市场传递了某种信号,目前我们依然不得而知。试图回答这一问题是本文的出发点之一。此外,行为金融的大量文献表明,证券市场中投资者情绪已经成为影响上市公司行为决策的重要因素(Stein,1996;Baker等,2003;Cooper等,2001/2005;Bergman和Roychowd⁃hury,2008;Baker等,2009;Polk和Sapienza,2009;Brown等,2012)[5-12],那么,在公司业绩快报存在信号传递动机的前提下,这一动机是否也会受到投资者情绪的影响,进而导致信号传递效应发生变化,这将是本文的另一个关注点。

本文的研究结果表明,在控制了其他因素的前提下,披露业绩快报的公司往往比未披露者具有更好的未来业绩,分析认为上市公司很可能通过主动披露业绩快报向市场传递未来业绩向好的信号。另外,随着投资者情绪的高涨,业绩快报披露的信号传递效应不断增强,基于行为金融的“迎合理论”,我们认为导致这一结果的原因可能在于,高涨的投资者情绪强化了公司自愿披露行为的信号传递动机。本文的贡献在于以下三个方面:第一,通过大样本数据首次验证了我国上市公司业绩快报行为的信号传递效应,这一研究结论有助于投资者更好地洞察和利用公司业绩快报行为,做出正确的投资决策,同时也丰富了业绩快报问题的相关研究文献;第二,对自愿性信息披露问题的研究,国外主要从行为动机、影响因素以及经济后果三个方面展开,而国内对于其行为动机的经验证据还比较罕见,本文的实证结论证实了公司业绩快报自愿披露的信号传递动机,为信号传递理论提供了新证据;第三,行为金融研究在投资者情绪影响公司行为决策的这一问题上已经取得了许多瞩目的成果,但是大多集中于投资者情绪对投融资决策的影响方面,本文进一步丰富了投资者情绪影响公司信息披露决策的文献。

二、文献回顾与假设提出

(一)信号传递理论与公司自愿性披露行为

信号传递理论源于Spence(1973)年提出的招聘模型,该模型认为劳动力市场中求职者可以将教育背景作为体现其能力的信号主动传递给招聘方,以避免信息不对称所导致的薪酬不公[13]。这一理论随后在经济学和财务学方面得到了极为广泛的运用。一系列研究表明,资本结构、股利政策、高管持股、审计需求以及会计政策选择等都可能成为间接传递企业内部信息的信号。Ross(1977)建立的信号传递模型认为,资本结构中负债比重上升传递了管理者对企业未来收益看好的信号[14];Leland和Pyle(1977)提出的理论模型则证明管理者持股比例高意味着内部人看好公司的未来发展,因而公司具有更高价值[15];Bhattacharya(1979)最早创建股利政策信号模型,证明现金股利的信号作用是能够预期公司未来的盈利情况向好[16];Titman和Truman(1986),Datar等(1991)的实证结果验证了审计需求的信号传递理论,表明在首次发行股票时聘请高质量的会计师事务所能获得较高的市场定价,因为审计选择具有信号价值,能将不同质量的企业区分开来[17-18];Dharan和Lev(1993)的研究结论则表明,当公司通过变更会计方法的手段来增加收益时,往往向投资者传递了陷入财务困境的信号[19]。

Ross(1979)将信号传递理论引入自愿性披露行为的研究,成为解释这一行为动机的理论基石。根据信号传递理论,管理者进行自愿性披露的目的是为了向外界传递关于公司核心竞争力和未来发展预期的信号,以使投资者能够区分不同公司的真实价值,从而避免逆向选择导致的股价低估[20]。后续的实证研究结论也显示出对该理论的有力支撑。Pen⁃man(1980)运用信号传递理论对业绩预测信息的自愿披露行为进行研究,发现主动披露业绩预测的公司业绩表现往往较好,而获利能力较差的公司则倾向于不披露业绩预测[21]。Anderson和Frankle(1980)的研究发现公司自愿披露的社会绩效信息具有信息含量,并且获得了市场的正面评价[22];Lev和Penman(1990)发现盈利预测具有信号传递作用,利用盈利预测能够将不同业绩的公司区分开来[23]。Newson和Deegan(2002)涉及多个国家跨国公司的问卷调查结果显示,公司自愿性披露的目的在于体现公司核心竞争力[24]。作为新兴市场,我国上市公司自愿性披露行为虽然有着自身的特点,但是信号传递理论这一解释机制依然适用。张宗新等(2005)最早对我国上市公司自愿性披露行为动因进行分析,认为其中之一就在于显示企业成长与核心竞争力从而揭示公司价值[25]。另外一些学者从不同类型的自愿性信息披露行为入手,对其信号传递效应进行了分析和检验。乔引花和张淑惠(2009)认为“用信号传递模型来分析企业的环境会计信息披露行为是恰当的”[26]。谢江林等(2009)[[27]。林斌和饶静(2009)研究结果表明,为了向市场传递真实价值的信号,内部控制质量好的公司更愿意披露内部控制鉴证报告[28]。黄寿昌等(2010)实证结论认为,内部控制报告的自愿披露作为一项“信号”机制降低了市场主体之间存在的信息不对称,从而具有实际的经济后果[29]。张然和张鹏(2011)的研究表明财务业绩好的上市公司更有动机自愿披露业绩预告,这说明上市公司通过披露好的业绩信息传递了管理者能力的信号[30]。综上,无论是在西方成熟市场还是国内新兴市场,无论是对财务信息还是非财务信息的自愿披露行为,信号传递理论的解释机制都有普遍适用性。

上市公司自愿披露的信息内容多种多样,总的来说应该可以归纳为财务信息和非财务信息(包括内部控制信息、环境信息、社会责任信息等)两大类,尽管不同类型信息的自愿性披露都是为了展示企业的核心竞争力以及向外界传递企业竞争优势的信号,但侧重的角度应该是不一样的,毋容置疑的是,财务信息的自愿披露应该倾向于传递公司财务业绩方面的预期或信号。另一方面,虽然有前期文献认为,公司为了降低诉讼成本也会自愿提前披露负面消息(Skinner,1994)[31],但张然和张鹏(2011)指出,我国当前不尽完善的证券监管机制难以对信息披露行为产生约束,因此我国上市公司为降低诉讼成本而自愿披露坏消息的动机不足[30]。基于上述分析,我们推测中国上市公司管理者很可能利用业绩快报的自愿披露行为向市场传递未来业绩向好的信号,进而提出本文的第一个假设:

(H1):上市公司业绩快报的自愿披露行为具有信号传递效应,向外界传递了未来业绩向好的信号。

(二)投资者情绪与行为金融的“迎合理论”

投资者情绪被定义为“投资者对公司价值预期脱离了基本面的系统性偏差”(Baker和Wurgler,2006/2007;Brown等,2012)[12,32-33],行为金融研究普遍认为,投资者情绪是导致证券“错误定价”进而造成市场长期失效的重要原因。财务和会计学领域的研究者转而探寻投资者情绪对企业各项决策的影响,并取得了一系列重要的研究成果,众多文献表明投资者情绪会影响企业的投资、筹资以及信息披露等行为决策③。

另一方面,着眼于管理者对投资者有限理性行为的应对策略,行为金融领域提出了“迎合理论”的核心假设——管理者进行各项决策时很可能以满足投资者的喜好作为目标。Baker和Wurgler(2004a)为“迎合理论”的确立进行了开拓性的研究,其提出股利迎合模型认为,理性的管理层能够识别市场的错误定价,在权衡利弊之后将迎合市场需求制定股利政策[34]。Baker和Wurgler(2004b)提供的实证结果也表明,当市场中股利溢价(dividend premium)为正时公司发放股利的可能性增加,否则管理者倾向于不发股利[35]。Li和Lie(2006)在Baker和Wurgler(2004a)的基础上进一步扩充了股利迎合模型,考虑了现有股利的增减变化情况,并通过实证数据验证了股利的变化以及变化的幅度取决于市场对于股利的溢价程度[36]。饶育蕾等(2008)也证实我国上市公司现金股利的发放行为迎合了投资者的需求[37]。其他研究者将“迎合理论”应用于公司更名、股票分拆、投资、以及基金分拆等其他决策方面,并一一得到验证。Cooper等(2001/2005)发现公司更名行为反映了对投资者的非理性喜好的迎合[7-8]。Baker等(2009)提出并验证了“管理者根据投资者的喜好来操控名义股票价格(nominal share prices)”这一假设,这意味着当投资者偏好低价股时管理者将分拆股票[10]。Polk和Sapienza(2009)的研究表明,在投资者存在短视的情况下,管理者会理性地选择那些被投资者估价过高的投资项目,同时避免那些被投资者低估的项目,以此来迎合投资者情绪进而使得公司短期股价最大化[11]。肖虹和曲晓辉(2012)发现中国上市公司R&D投资行为有迎合投资者情绪(误定价)的现象[38]。俞红海等(2014)发现基金拆分是管理者理性迎合投资者非理性偏好来实现自身利益的一种方式[39]。

综合上述文献,证券市场中投资者情绪的存在性和其重要影响已经相继得到证实,而理性的管理者正利用这一现象调整公司各项决策来实现特定目标。基于“迎合理论”的基本假设,我们认为,在投资者情绪高涨时,管理者自愿披露业绩快报传递未来业绩向好信号的动机会增强,而在投资者情绪低落时,这一动机将减弱。至此我们提出本文的第二个假设:

(H2):在业绩快报的自愿披露行为存在信号传递动机的前提下,投资者情绪越高涨,业绩快报行为的信号传递效应越强。

三、研究设计

(一)模型设定与变量定义

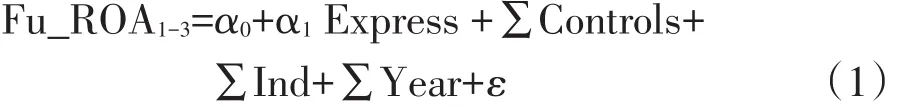

为了检验H1,我们设定了如下模型:

模型(1)的因变量Fu_ROA1-3表示企业未来的财务业绩,通过总资产报酬率指标来衡量,为了保证检验结果的稳健性,我们分别选择了业绩快报报告期后一年期ROA、两年ROA平均值以及三年ROA平均值一共3种不同指标进行检验④。这样的设计也是考虑到公司的财务业绩有被盈余管理的可能性,当期的盈余管理以及未来的盈余反转都会影响业绩指标的客观性进而破坏实证结论的稳健。由于盈余管理是一种“零和游戏”,当期的调增或调减行为在日后终究要通过反向操作予以转回,采用多年的业绩平均值则可以在一定程度上避免盈余指标短期失真所导致的问题。自变量Express设定为虚拟变量,当公司披露了年度业绩快报则取值为1,否则为0⑤。我们选择的控制变量包括本年度的总资产报酬率(ROA)、经过期初总资产调整过的经营活动现金流量净额(CFO)、营业收入增长率(Growth)、总资产对数(LnSize)、资产负债率(Lev)以及机构持股比例(In_share)。模型控制了行业差异和年度差异,其中行业分类依据为中国证监会发布的《上市公司行业分类指引》(2012)。

根据假设1,我们预期模型(1)中自变量Express的系数α1为正,表明披露业绩快报的公司具有更好的未来业绩,从而验证业绩快报的自愿披露行为传递了企业未来业绩向好的信号。值得说明的是,前期文献认为自愿性披露能够减轻资本市场中的信息不对称,进而通过降低投资者的预测风险和提高证券流动性这两条路径,使得企业资本成本下降,最终提升企业价值⑥。根据上述作用机理,业绩快报的自愿披露同样会对企业未来业绩产生正向影响,但是,这一现象属于自愿性披露行为所导致的经济后果,而并非源于管理者的信号传递动机。

然而,根据上述理论线索,减轻信息不对称只可能降低企业新的筹资行为的资本成本,而对企业原有资本的成本(这是一种沉没成本)并无影响,也就是说,如果业绩快报披露后公司有新的筹资行为,其资本成本才可能因为信息不对称程度减轻而得到降低。我们需要进一步指出的是,业绩快报具有一定的特殊性,由于其披露的信息完全被包含于随后的定期报告中,所以在定期报告公布之后,业绩快报降低信息不对称的作用将不复存在,即业绩快报只能降低披露日到定期报告公布日这段时间内的信息不对称。考虑到我国证券市场的现实情况,从业绩快报披露到定期报告公布这一段较短的时间内,上市公司通过一级市场发行债券或增发股票的概率极小,所以,上市公司的资本成本不太可能因为业绩快报减轻了市场中的信息不对称而得到降低。综上,我们认为,在我国当前的现实条件下,公司难以通过业绩快报的自愿披露来降低资本成本进而提升企业未来业绩,因此,如果模型(1)中Express系数α1为正,应该验证了管理者的信号传递动机。

为了检验H2,我们设定了如下模型:

Fu_ROA1-3=α0+α1Express+α2Sent+

模型(2)中Sent表示投资者情绪水平。目前衡量投资者情绪水平的指标包括两类:一类是衡量市场整体情绪指标,如投资者信心指数、消费者信心指数以及被广泛运用的投资者情绪复合指数(Baker和Wurgler,2006)[32]等;另一类是衡量单个证券投资者情绪的指标或方法,如动量指标、权益的市值账面比指标以及分解Tobin’Q法等。我们认为,市场整体投资者情绪与单个证券投资者情绪并非完全一致,在对微观企业层面的问题进行研究时,选择单个证券投资者情绪指标无疑更为合适,另外,采用截面数据进行实证检验也要求必须使用单个证券情绪指标。经过权衡,本文选择分解Tobin’Q的方法获得衡量单个证券投资者情绪水平的指标⑦。这一方法最初由Goyal和Yamada(2004)[40]提出,用于将Tobin’Q分解成基本面部分和误定价部分,其中,误定价部分无疑是契合投资者情绪定义的较好衡量指标。前期文献张戈和王美今(2007)[41]、黄宏斌和刘志远(2014)[42]以及张庆和朱迪星(2014)[43]等都曾采用该方法衡量投资者情绪。模型(2)中其他变量的定义与模型(1)一致。

为了检验投资者情绪对业绩快报信号传递效应的影响,我们在模型(2)加入交叉项Sent×Express。根据假设2,我们预期模型(2)中交叉项的系数为正,表明投资者情绪越高涨,业绩快报行为的信号传递效应越强。这验证了为了迎合投资者高涨的情绪,管理者增强了利用业绩快报的自愿披露行为进行信号传递的动机。

(二)样本选择与数据来源

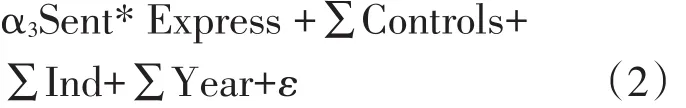

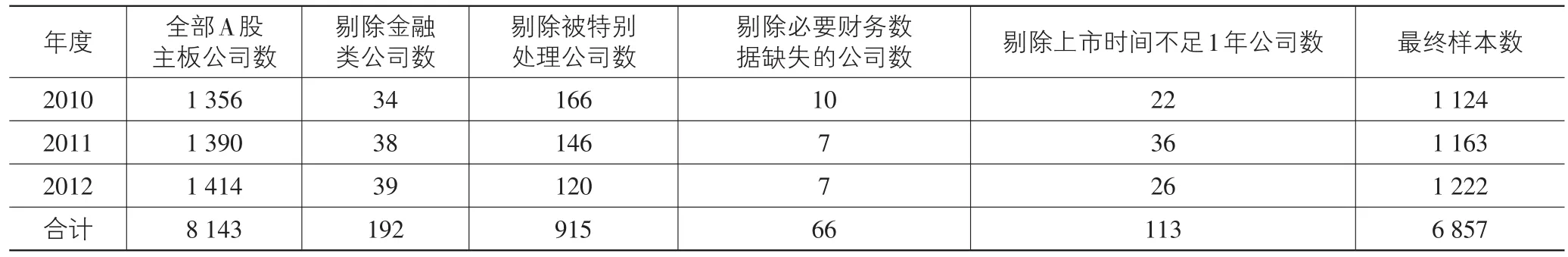

由于深交所对中小板和创业板公司的业绩快报披露提出了一些强制性要求,所以我们的初始样本仅包含A股主板上市公司。我国上市公司从2007年开始执行全新企业会计准则体系,为了避免会计政策的重大变化对业绩指标产生影响,研究的时间窗口始于2007年;因为实证模型的因变量涉及公司未来3年的业绩指标,考虑到数据的可获得性,研究的时间窗口止于2012年。对初始样本进行必要的筛选后最后获得6 857个有效年度观测值,筛选过程见表1⑧。

表1 初始样本筛选过程

续表1

四、实证结果分析

(一)描述性统计

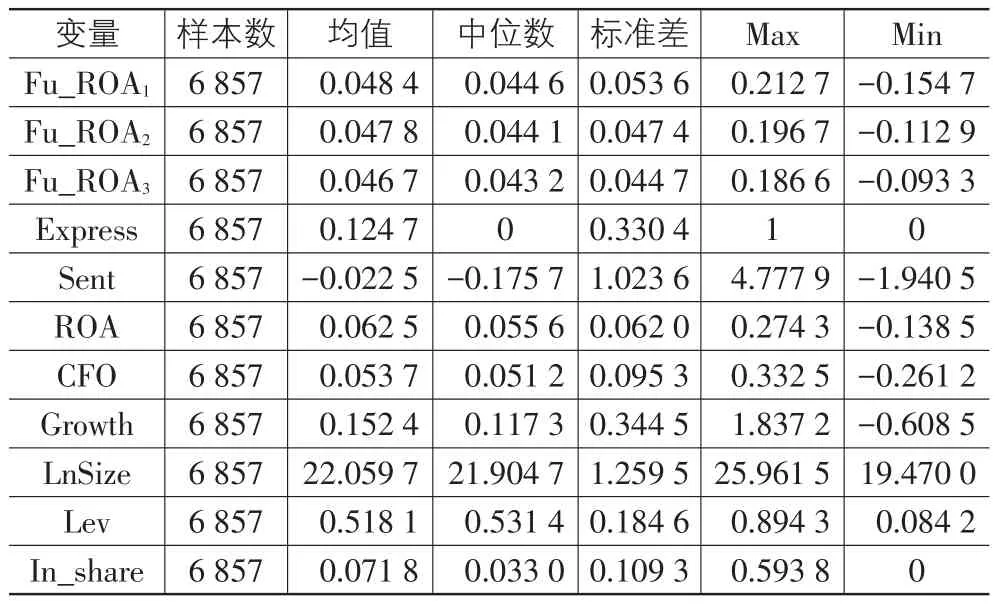

表2中Fu_ROA1-3是模型(1)和(2)的因变量,分别表示样本观测的未来1年、未来2年平均以及未来3年平均的总资产报酬率,从上述变量的均值和中位数可以看出,样本公司在研究窗口期的未来年度总资产报酬率在4%~5%之间。Express是模型(1)和(2)的自变量,从其均值可以看出只有12.5%左右的样本观测披露了年度业绩快报,这一比例非常低,说明我国上市公司自愿披露业绩快报的动机不足。Sent是模型(2)的调节变量,表2中Sent均值和中位数都低于0,说明研究窗口期投资者情绪整体上偏向低迷,这与我国股市在2007-2012年间始终处于熊市的现实情况相符,该统计结果也在一定程度上印证了本文投资者情绪衡量方法的合理性。Sent的最大值达到4.78,同时,在未列出的统计数据中我们也发现有3 210个样本观测的Sent变量值大于0,这表明即使证券市场整体不景气,某些证券的投资者情绪依然可能高涨,市场整体投资者情绪和单个证券投资者情绪并不完全一致。表2还列出了其他控制变量的描述性统计结果,限于篇幅在此不做详细讨论。

表2 主要变量描述性统计

(二)回归分析

模型(1)的回归分析结果如表3所示。三个子模型的F值都在0.01水平上显著,R2最小为0.360 8,最大0.376 6,模型中绝大部分自变量与因变量显著相关,以上结果表明模型整体是显著的,对于大样本而言拟合优度也较为理想,模型设定合理。表3中所有变量的T统计量都采用稳健标准差计算,避免了可能存在的异方差影响。为了检验H1,我们重点关注自变量Express的系数及其显著性。在三个子模型中,Express的系数全部为正,并且都通过了0.01水平上的显著性检验,说明在控制了其他影响因素的前提下,披露业绩快报的上市公司未来具有更好的财务业绩。根据前文分析,在我国当前的制度背景和现实条件下,业绩快报的自愿披露很难通过减轻市场中的信息不对称从而降低企业的资本成本,因此上述实证结果只可能意味着,上市公司管理层通过业绩快报的自愿披露行为向外界传递了未来业绩向好的信号,从而验证了管理者的信号传递动机。

表3 业绩快报披露行为与公司未来业绩多元回归分析结果

在假设1得到验证的前提下,我们进一步关注假设2的检验。表4中三个子模型F值都在0.01水平上显著,R2最小为0.370 8,最大0.386 8,模型整体显著且拟合效果比较理想。在加入了调节变量Sent和交叉项Express×Sent之后,自变量Express系数依然为正,并且通过0.05或者0.01水平上的显著性检验,这进一步保证了H1检验结果的稳健性。调节变量Sent的系数在0.01的显著性水平上全部为正,说明高涨的投资者情绪对企业未来的财务业绩有正向的促进作用。我们最为关注的是,交叉项的系数全部为正并且通过了0.05或者0.01水平上的显著性检验,这意味着投资者情绪越高涨,业绩快报的披露与企业未来业绩之间的正相关关系越强,即业绩快报行为的信号传递效应越显著,H2得到验证。一个值得注意的现象是,三个子模型的自变量Express和交叉项Express×Sent的系数显著性水平依次增大,当因变量为Fu_ROA3时显著性水平达到最大值,这可能是短期盈利指标存在一定程度失真所导致的,但是综合来看,我们的研究结论依然稳健[44]。

表4 业绩快报披露行为、投资者情绪与公司未来业绩多元回归分析结果

五、稳健性检验

前文设置了未来一年期ROA、两年ROA平均值以及三年ROA平均值三个因变量,在一定程度上保证了本文实证结果的稳健。为了进一步保证H2假设检验的稳健性,我们再次采用前期文献广泛运用的权益市值账面比指标作为衡量单个证券投资者情绪的代理变量,对模型(2)进行回归,发现所有检验结论均保持不变⑨。

六、结论

财务业绩的预测或预告披露是提高信息及时性、维护证券市场公平的有效机制,在西方成熟市场中已经成为一种较为普遍的现象,然而在我国,上市公司自愿披露此类信息的动机严重不足,进而导致披露公司所占比重低、披露内容空泛等一系列问题。本文以中国A股主板上市公司2007-2012年数据为样本,检验了业绩快报自愿披露行为背后的动机,以及市场投资者情绪对上市公司管理者披露动机的影响。研究结果表明:(1)自愿披露业绩快报的上市公司具有更好的未来业绩,管理层有动机通过业绩快报的披露行为向市场传递未来业绩向好的信号;(2)高涨的投资者情绪会增强管理者的信号传递动机,即为了迎合投资者高涨的情绪,管理者更积极地通过主动披露业绩快报来传递公司未来业绩向好的信号。

本文的研究结论对于投资者更为深刻的理解上市公司自愿披露行为有所裨益,进而能够帮助投资者做出正确的决策,促进整个市场效率的提高;对于上市公司本身而言,披露行为能够被投资者更好地理解也有利于其信号传递动机的实现,从而避免“柠檬市场”所导致的价值低估,这反过来又会强化其信号传递动机,促进业绩快报的自愿披露,形成良性循环;本文的实证数据也有利于监管者掌握市场整体状况,更加合理的引导和规范市场行为,创造一个公平公正的良好市场环境。

注释:

①盈利(业绩)预测的相关文献见秦玉熙(2004),张翼和林小驰(2005),戴德明等(2005),叶少琴和胡玮(2006),王克敏和廉鹏(2012),李馨子和罗婷(2014),于剑乔和罗婷(2016)等;业绩预告的相关文献见王惠芳(2009),宋云玲和罗玫(2010),宋云玲等(2011),王玉涛和王彦超(2012),罗玫和宋云玲(2012),冯旭南(2014),郑建明等(2015),罗玫和魏哲(2016)等。

②根据沪深两市《证券交易所股票上市规则》(以下简称《规则》),上市公司预计业绩出现亏损或大幅变动时必须在会计年度结束后1个月内进行业绩预告,其他情况可以自愿披露业绩预告,因此,业绩预告制度具有半强制半自愿的性质。对于主板上市公司的业绩快报披露,沪深两所一直采取鼓励的态度而非强制性要求,《规则》提及“上市公司可以在定期报告披露前发布业绩快报”,但是对于中小板及创业板上市公司而言,深交所则提出了半强制性要求,规定“年报预约披露在3-4月的中小板和创业板上市公司,应当在2月底之前披露年度业绩快报”。

③投资者情绪影响企业投资决策的文献见Stein(1996),Bak⁃er等(2003),刘端和陈收(2006),Chang等(2007),Polk和Sapienza(2009),花贵如等(2011)以及黄宏斌和刘志远(2014)等;影响企业筹资决策的文献见崔丰慧等(2016)以及黄宏斌等(2016);影响企业信息披露决策的文献见Berg⁃man和Roychowdhury(2008)以及Brown等(2012)。

④在回归分析时,我们对因变量进行了Z标准化处理。

⑤为了在一定程度上保证研究对象的同质性,本文只考察相对更受关注的年度业绩快报行为。

⑥相关综述见:何玉和张天西,信息披露、信息不对称和资本成本:研究综述[J],会计研究,2006,(6):80-86.

⑦借鉴Goyal和Yamada(2004)以及张戈和王美今(2007)等的方法,本文分年度将公司年末Tobin’Q对基本面变量组(净资产收益率、资产负债率、营业收入增长率、规模对数以及行业)进行回归,再以残差作为衡量单个证券投资者情绪水平的代理变量。当该指标大于0时,表明投资者情绪高涨,否则情绪低落。在回归分析时,我们对该变量进行了Z标准化处理。

⑧Teoh等(1998)、张宗益和黄新建(2003)以及蔡春等(2013)一系列研究表明,公司在IPO前后普遍实施了应计盈余管理,为了进一步保证业绩数据的客观性,本文剔除了上市时间不足1年的公司。

⑨限于篇幅,相关检验数据未列出。

[1]柳木华.业绩快报的信息含量:经验证据与政策含义[J].会计研究,2005(7):39-43.

[2]王宏昌,干胜道.我国中期业绩快报的信息质量和信息含量的研究——基于2007年深市的经验证据[J].现代管理科学,2008(12):31-33.

[3]陈翔宇.业绩快报披露影响了分析师预测吗[J].山西财经大学学报,2015,37(3):102-114.

[4]王鹏,陈翔宇.代理成本、独立董事独立性与业绩快报自愿披露[J].财贸研究,2016(4):137-146.

[5]Stein J C.Rational Capital Budgeting in an Irrational World[J].Journal of Business,1996,69(4):429-455.

[6]Baker M,Stein J C,Wurgler J.When Does the Market Mat⁃ter?Stock Prices and the Investment of Equity-Dependent Firm[J].Quarterly Journal of Economics,2003,118(3):969-1005.

[7]Cooper M J,Dimitrov O,Rau P R.A Rose.com by Any Oth⁃er Name[J].Journal of Finance,2001,56(6):2371-2388.

[8]Cooper M J,Khorana A,Osobov I,et al.Managerial Ac⁃tions in Response to a Market Downturn:Valuation Effects of Name Changes in the Dot.com Decline[J].Journal of Cor⁃porate Finance,2005,11(1/2):319-335.

[9]Bergman N,Roychowdhury S.Investor Sentiment and Corpo⁃rate Disclosure[J].Journal of Accounting Research,2008,46(5):1057-1083.

[10]Baker M,Greenwood R,Wurgler J.Catering Through Nomi⁃nal Share Prices[J].Journal of Finance,2009,64(6):2559-2590.

[11]Polk C,Sapienza P.The Stock Market and Corporate Invest⁃ment:A Test of Catering Theory[J].Review of Financial Studies,2009,22(1):187-217.

[12]Brown N C,Christensen T E,Elliott W B,et al.Investor Sentiment and Pro Forma Earnings Disclosures[J].Journal of Accounting Research,2012,50(1):1-40.

[13]Spence M.Job Market Signaling[J].Quarterly Journal of Economics,1973,87(3):355-374.

[14]Ross S A.The Determination of Financial Structure:the Incentive-Signaling Approach[J].The Bell Journal of Eco⁃nomics,1977,8(1):23-40.

[15]Leland H E,Pyle D H.Informational Asymmetries,Finan⁃cial Structure,and Financial Intermediation[J].Journal of Finance,1977,32(2):371-387.

[16]Bhattacharya S.Imperfect Information,Dividend Policy and“the Bird in the Hand”Fallacy[J].The Bell Journal of Eco⁃nomics,1979,10(1):259-270.

[17]Titman S,Trueman B.Information Quality and the Valua⁃tion of New Issue[J].Journal of Accounting and Econom⁃ics,1986,8(2):159-172.

[18]Datar S M,Feltham G A,Hughes J S.The Role of Audits and Audit Quality in Valuing New Issues[J].Journal of Accounting and Economics,1991,14(1):3-49.

[19]Dharan B G,Lev B.The Valuation Consequence of Ac⁃counting Changes:A Multi-Year Examination[J].Journal of Accounting,Auditing and Finance,1993,8(4):475-494.

[20]Ross S A.Disclosure Regulation in Financial Markets:Im⁃plications of Modern Finance Theory and Signaling Theory[M].New York:McGraw Hill,1979:177-202.

[21]Penman S H.An Empirical Investigation of the Voluntary Disclosure of Corporate Earnings Forecasts[J].Journal of Accounting Research,1980,18(1):132-160.

[22]Anderson J C,Frankle A W.Voluntary Social Reporting:An Iso-Beta Portfolio Analysis[J].The Accounting Re⁃view,1980,55(3):467-479.

[23]Lev B,Penman S H.Voluntary Forecast Disclosure,Non⁃disclosure and Stock Prices[J].Journal of Accounting Re⁃search,1990,28(1):49-76.

[24]Newson M,Deegan C.Global Expectations and Their As⁃sociation with Corporate Social Disclosure Practices in Aus⁃tralia,Singapore,and South Korea[J].The International Journal of Accounting,2002,37(2):183-213.

[25]张宗新,张晓荣,廖士光.上市公司自愿性信息披露行为有效吗?——基于1998-2003年中国证券市场的检验[J].经济学(季刊),2005,4(2):369-385.

[26]乔引花,张淑惠.企业环境会计信息披露行为研究——基于信号传递的分析[J].当代经济科学,2009,31(3):119-123.

[27]谢江林,何宜庆,陈涛.中小高新技术企业R&D信息披露的信号传递模型研究[J].科技进步与对策,2009,26(7):83-86.

[28]林斌,饶静.上市公司为什么自愿披露内部控制鉴证报告——基于信号传递理论的实证研究[J].会计研究,2009(2):45-52.

[29]黄寿昌,李芸达,陈圣飞.内部控制报告自愿披露的市场效应——基于股票交易量及股票收益波动率的实证研究[J].审计研究,2010(4):44-51.

[30]张然,张鹏.中国上市公司自愿业绩预告动机研究[J].中国会计评论,2011,9(1):3-20.

[31]Skinner D J.Why Firms Voluntarily Disclose Bad News[J].Journal of Accounting Research,1994,32(1):38-60.

[32]Baker M,Wurgler J.Investor Sentiment and the Cross-Sec⁃tion of Stock Returns[J].Journal of Finance,2006,61(4):1645–1680.

[33]Baker M,Wurgler J.Investor Sentiment in the Stock Mar⁃ket[J].Journal of Economic Perspectives,2007,21(2):129-151.

[34]Baker M,Wurgler J.A Catering Theory of Dividends[J]. Journal of Finance,2004a,59(3):1125-1165.

[35]Baker M,Wurgler J.Appearing and Disappearing Divi⁃dends:The Link to Catering Incentives[J].Journal of Fi⁃nancial Economics,2004b,73(2):271-288.

[36]Li W,Lie E.Dividend Changes and Catering Incentives[J].Journal of Financial Economics,2006,80(2):293-308.

[37]饶育蕾,贺曦,李湘平.股利折价与迎合:来自我国上市公司现金股利分配的证据[J].管理工程学报,2008,22(1):133-136.

[38]肖虹,曲晓辉.R&D投资迎合行为:理性迎合渠道与股权融资渠道——基于中国上市公司的经验证据[J].会计研究,2012(2):42-49.

[39]俞红海,陆蓉,徐龙炳.投资者名义价格幻觉与管理者迎合——基于基金拆分现象的研究[J].经济研究,2014(5):133-146.

[40]Goyal V K,Yamada T.Asset Price Shocks,Financial Con⁃strains,and Investment:Evidences from Japan[J].Jour⁃nal of Business,2004,77(1):175-199.

[41]张戈,王美今.投资者情绪与中国上市公司实际投资[J].南方经济,2007(3):3-14.

[42]黄宏斌,刘志远.投资者情绪、信贷融资与企业投资规模[J].证券市场导报,2014(7):28-34.

[43]张庆,朱迪星.投资者情绪、管理层持股与企业实际投资——来自中国上市公司的经验证据[J].南开管理评论,2014,17(4):120-127.

[43]金春雨,张浩博.货币政策对我国股票市场流动性风险的动态效应研究[J].经济经纬,2016(3):150-155.

[DOI]10.3969/j.issn.1007-5097.2017.08.003

Does Voluntary Disclosure Behavior of Performance Express Have a Signaling Effect?An Empirical Test Based on the Moderating Effect of Investor Sentiment

LONG Li1,2,GONG Guang-ming1

(1.Business School,Hunan University,Changsha 410082,China; 2.Accounting School,Hunan University of Commerce,Changsha 410205,China)

Taking the listed company in main board of China’s A-share as samples,this paper empirically tests whether the voluntary dis⁃closure behavior of performance express has signaling effect and whether this effect is affected by investor sentiment.The empirical results show that(1)the company’s future return on total assets(ROA)is positively related to the disclosure of performance express of this year after controlling for several other correlated factors,indicating that the disclosure of performance express in fact send the signal that the company's future performance tends to be good,and(2)investor sentiment has a significant positive moderating effect on the signaling ef⁃fect of performance express.The analysis shows that voluntary disclosure behavior of performance express has a signaling motivation and then the motivation is affected by investor sentiment.

Performance Express;Voluntary Disclosure;Signaling Effect;Investor Sentiment

F205;F272.91

A

1007-5097(2017)08-000-0

[责任编辑:程靖]

2017-02-22

湖南省教育厅科学研究项目(14C0634)

龙立(1981-),男,湖南长沙人,博士研究生,研究方向:财务与会计理论;龚光明(1962-),男,湖南澧县人,教授,博士生导师,博士,副院长,研究方向:财务与会计理论。