安邦系

2017-09-02

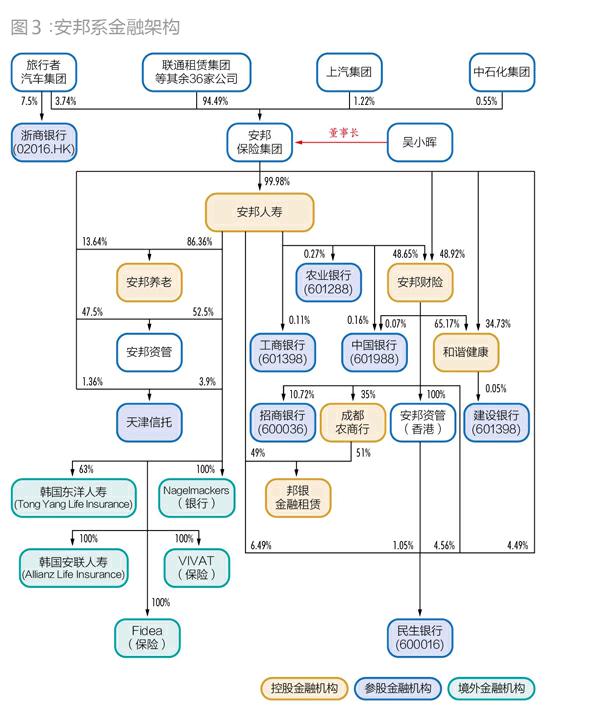

持股机构:控股6家,参股8家,合计14家

布局特点:保险起家,垂青银行

安邦保险集团成立之初,“主要股东为上海汽车工业(集团)总公司、中国石油化工集团公司等世界500强企业”,董事长由时任上汽集团董事长的胡茂元兼任。此后其股权结构几经变更,逐渐由“国有控股”转变为民资控股。2014年前后,吴小晖开始出任集团董事长。

安邦系控股的金融机构包括安邦人寿、安邦财险、安邦养老、和谐健康、成都农商行、邦银金融租赁(安邦人寿还控股了境外5家金融机构)。截至2016年末,这些金融机构的总资产合计达到了3.2万亿元(其中,安邦人寿总资产1.45万亿元,安邦财险总资产7954亿元)。不过,安邦人寿控股了安邦养老,安邦财险控股了和谐健康,成都农商行控股了邦银金融租赁,如果剔除被合并报表而重复计算的安邦养老、和谐健康及邦银金融租赁的资产规模,则安邦系控股金融机构的实际总资产应为2.9万亿元,低于明天系金融机构的3万亿规模。

安邦系所入股的金融机构,除了其主业的保险类子公司之外,大多都是比例不等的银行股权,似乎显示出安邦集团对银行格外偏好(图3)。

钟情银行

2011年5月,成都农商行征集战略投资者,安邦以56亿元的代价获得该行35%的股权,成为控股股东。实现控股之后,安邦集团将和谐健康的总部迁往成都,同时任命和谐健康董事长李军担任成都农商行行长。截至2016年末,成都农商行的资产规模已经超过6700亿元,在全国农商行中位居前列。

自2012年第二季度开始,安邦集团持续在二级市场增持招商银行,并于2013年12月10日达到5%的举牌线。及至2014年末,安邦集团在招商银行的持股比例进一步提升至10.72%,成为第二大股东,并维持至今。目前安邦持有招商银行总计27.05亿股,其集中的持股区间大致在9-10元/股,按此计算安邦的总投资金额约为250亿元。

从2014年年底至2015年年初,安邦集團及旗下的安邦人寿、安邦财险、和谐健康、安邦资产管理(香港),在A股及港股二级市场又联袂增持民生银行。到2015年末,整个安邦系合计持有民生银行17.78%的股份,已然是第一大股东,而在安邦系晋级第一大股东之前,原第一大股东新希望系持股不过6.5%左右。按照新财富此前计算,整个安邦系持股民生银行的累计投入超过600亿元(详见新财富2016年9月号《民生银行派系战》)。至2016年末,安邦系在民生银行的持股比例略为降低,至16.59%。

除了以上三家拥有相当分量的银行之外,安邦还通过二级市场配置了工、农、中、建四大国有银行的少量股权。

跨境并购

2013年底,安邦集团曾有意收购香港永亨银行(00302.HK,已退市)45%的股权,但交易未能最终达成。

2014年10月6日,安邦集团宣布以19.5亿美元(约合120亿元)代价收购美国纽约华尔道夫酒店大楼,从此开启了其持续两年多的境外“买买买”行动序幕。除了酒店物业之外,安邦最钟情的收购标的依然是保险与银行。

2015年5月19日,安邦以3.69亿欧元(约合24.8亿元)代价,收购比利时FIDEA保险公司100%股权;7月22日,以2.06亿欧元(约合13.82亿元)代价,收购比利时Nagelmackers银行100%股权;7月26日,仅以1欧元(等值人民币8.5元)代价,收购荷兰VIVAT保险公司100%股权;9月16日,以1.17万亿韩元(约合62.9亿元)代价,收购韩国东洋人寿63%股权。

2016年9月6日,安邦支付19.57亿美元(约合130.62亿元)代价,收购美国Strategic Hotel的100%股权;12月31日,以160万欧元(约合1172万元)代价,收购韩国安联人寿100%股权。

不过,以上几家在欧洲及韩国收购的金融机构,从交易价格及资产状况来看,尚属质量欠佳的中小型机构。比如,韩国东洋人寿在被安邦收购之时处于亏损状态,从德国安联保险集团买来的韩国安联人寿甚至常年亏损、账面净资产为负值,VIVAT保险的原母公司荷兰私有银行SNS Reaal也曾濒临破产。但安邦在购买这些金融机构时,重新评估的公允价值皆较账面价值录得不同程度的提升。

这些收购而来的境外金融机构,皆计入了安邦人寿的合并报表,带动安邦人寿总资产规模连年增长,从2014年的1195亿元,增长至2015年的9168亿元,再增长至2016年的1.45万亿。

不过,安邦对金融机构的收购,并不总是手到擒来。2015年11月,安邦宣布以15.9亿美元(约合104亿元)收购美国信保人寿100%股权。但最后如轰动一时的百亿美元收购喜达屋酒店案搁浅一样,安邦于2017年4月撤回了对美国信保人寿的收购。

英国《金融时报》称,在纽约州金融服务管理局(DFS)再三试图“获得审核和处理安邦申请所必需的信息”后,安邦放弃了希望DFS批准其以15.7亿美元收购美国信保人寿的监管申请。

股权迷局

在安邦的各项信息中,最为外界所关注的就包括安邦集团的股权结构。

2004年6月,上汽集团、联通租赁集团、旅行者汽车集团等7家企业共同投资,成立了安邦集团的前身——安邦财险。其中,上汽集团以20%的持股比例为第一大股东。

2005年8月,安邦财险第一次增资,注册资本由5亿元增至16.9亿元,此次增资中引进新股东中石化集团,成为与上汽集团并列的第一大股东,持股20%;2006年,第二次增资至37.9亿元;2008年,第三次增资至46亿元。此时,安邦财险的股东名单未变,只是前六大股东持股比例一致,均为16.48%,中石化集团则降为第七大股东。

2011年6月,安邦财险第四次增资至120亿元,并重组更名为安邦保险集团。在此次增资中股东依然为原有的8家,但两家国有股东(上汽集团、中石化集团)并未同步增资,新增出资额皆由其余6家股东投入。增资之后,第一大股东变为联通租赁集团,持股19.98%,而原第一大股东上汽集团已降为第六大股东,持股比例6.32%。

2014年1月29日及9月23日,安邦集团在一年内两度大规模增资,使得其注册资本从120亿元猛增至300亿元,又再猛增至619亿元,成为全国注册资本最高的保险公司。在这两次增资中,原先的8家股东皆未参与,而是另有多达31家新股东参与进来。安邦的民营股东由此多达37 家。这些民营股东往上追溯,是层层叠叠、数量众多的法人股东,而这些法人股东再往上追溯,是多达近百位的自然人股东。

此番增资之后,安邦集团的股权呈现高度分散的格局,持股比例最高者也仅3.87%,而原先的两大国有股东上汽集团及中石化集团,持股比例则被稀释至仅1.22%、0.55%。■