固定资产加速折旧新政对企业所得税的影响研究

2017-08-12李青

李青

摘要:在我国由计划经济体制向市场经济体制转变的大背景下,固定资产加速折旧新政的出台对企业具有重大的现实意义。本文在对这一政策解读的前提下,用案例来分析固定资产加速折旧新政对企业所得税的影响。

关键词:固定资产;加速折旧;企业所得税

一、政策背景介绍

根据我国《企业会计准则第4号——固定资产》的规定,企业可以根据与固定资产有关经济利益预期实现的方式来合理选择固定资产的折旧方法,包括年限平均法、工作量法、双倍余额递减法和年数总和法。而《中华人民共和国企业所得税法实施条例》规定固定资产按平均年限法计提的折旧允许在税前扣除。所以,加速折旧法下计提的固定资产折旧在计算企业所得税时,并不能全部从应纳税所得额中扣除。这也是导致近年来国内市场投资热度不高、投资动力不足、企业发展和产业转型升级缓慢的原因之一。为进一步促进企业技术更新改造,加大企业设备投资、支持创业创新,2014年10月,国务院常务会议决定并发布了《财政部国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税[2014]75号)(以下简称新政),对六大行业的企业实行固定资产加速折旧政策,2015年9月16日,国务院第105次常务会议再次决定,将固定资产加速折旧优惠范围进一步扩大到四大领域。

二、政策内容解读

(一)适用范围

新政中的六大行业是指:①生物药品制造业;②专用设备制造业;③铁路、船舶、航空航天和其他运输设备制造业;④计算机、通信和其他电子设备制造业;⑤仪器仪表制造业;⑥信息传输、软件和信息技术服务业。四大领域是指轻工、纺织、机械、汽车四个领域的重点行业,这次政策调整后受益面更广、惠及企业更多。政策的主要内容包括:(1)对全行业的企业2014年1月1日后购进的单位价值不超过100万元且用于研发的固定资产允许一7欠l生计入当期成本费用;单位价值超过100万元的可缩短折旧年限或采取加速折旧方法。(2)对全行业的企业购进的单位价值不超过5000元的固定资产允许一次性计入当期成本费用。(3)对六大行业及四大领域2014年1月1日以后(四大领域为2015年1月1日以后)购进的固定资产可缩短折旧年限或采取加速折旧方法。(4)对六大行业及四大领域2014年1月1日以后(四大领域为2015年1月1日以后)购进的单位价值不超过100万元且用于研发与经营共用的固定资产允许一次性计入当期成本费用;单位价值超过100万元的可缩短折旧年限或采取加速折旧方法。

(二)几点说明

(1)新政中的企业是指企业所得税的纳税人,不是企业所得税纳税人(如个体工商户、个人独资企业、合伙企业)不适用此政策。(2)新政中的固定资产购进时间既包括2014年1月1日或2015年1月1日后购进的全新固定资产,也包括购进的已使用過的固定资产。(3)新政中的可缩短折旧年限是指不得低于税法中规定的该固定资产最低折旧年限的60%。(4)新政中企业可自行选择的加速折旧法包括双倍余额递减法和年数总和法。

三、对企业所得税的影响研究

固定资产加速折旧新政将从三个方面给企业带来税收优惠:(1)计入当期成本费用一次性扣除;(2)缩短使用年限;(3)采用加速折旧法。下面分别举例分析三种情况对企业所得税的影响。

(一)计入当期成本费用一次性扣除

案例1:A公司于2014年1月1日以90万元新购进一台用于研发的仪器设备,会计和税法上的折旧年限均为5年,预计净残值为O,会计上采用直线法计提折旧,假定该固定资产在未来5年内均未发生减值。按照新政的规定,税法在计算应纳税所得额时允许将90万元计入当期成本费用一次性扣除。由此引起的税法和会计上的差异整理见下表1。

由表1可知,2014年计算企业会计利润时计入当期损益的折旧为18万,而计算应纳税额时允许一次性扣除的为90万,这会导致本期应纳税所得额比会计利润小72万(90-18),本期企业少交税18万(72*25%),产生的递延所得税负债为18万。2015年企业会计上的折旧为18万,税法上计提的折旧为0,这就会导致2015年企业的应纳税所得额比2014年的会计利润大18万(18-0),企业应多交税4.5万(18*25%),2015年末企业递延所得税负债的余额为13.5万元(18-4.5)。2016、2017、2018年与2015年税会差异完全相同,后四年每年实际纳税应比按会计利润计算的纳税额多4.5万,至2018年年末,该固定资产的账面价值与计税基础相等,递延所得税负债余额为O。在这五年中,A公司第一年少交税18万,后四年每年多交税4.5万,这五年的总税负不变。

(二)缩短折旧年限

案例2:B公司是一家生物制药行业的小微企业,于2014年1月1日以180万元新购进一台研发与经营共用的仪器设备,会计上的折旧年限为5年,预计净残值为0,采用直线法计提折旧,假定该固定资产在未来5年内均未发生减值。按照新政的规定,在计算应纳税所得额时B公司可以采用缩短年限或者加速折旧方法。若B公司选择了缩短折旧年限方法,根据不低于税法中规定的该固定资产最低折旧年限的60%的要求,税法上的折旧年限选择3年。由此引起的税法和会计上的差异整理见下表2。

由表2可知,2014、2015、2016这三年企业计算会计利润时计入当期损益的折旧均为36万,而计算应纳税额时允许税前扣除的折旧为60万,会导致每年应纳税所得额比其会计利润都小24万(60-36),这三年企业每年少交税6万(60*25%)。从2017年开始,会计上的折旧仍然为36万,而税法上的折旧为0,当年企业的应纳税额会比会计利润多36万,应多交税9万元(36*25%)。2018年与2017年完全相同。至2018年年末,该固定资产的账面价值与计税基础相等,递延所得税负债余额为O。在这五年中,B公司前三年每年少交税6万,后两年每年多交税9万,这五年的总税负不变。

(三)采用加速折旧法

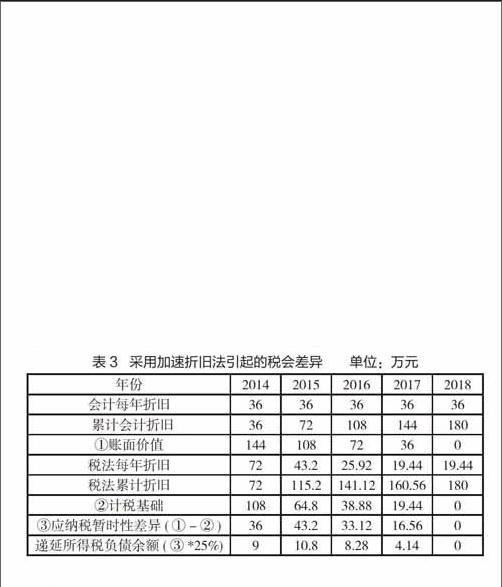

案例3、假定案例2中的B公司选择的是双倍余额递减法计提折旧。则由此引起的税法和会计上的差异整理见下表3。

由表3可知,2014年计算企业会计利润时计入当期损益的折旧为36万,而计算应纳税额时根据双倍余额递减法计算的折旧为72万,会导致本期应纳税所得额比会计利润小36万(72-36),本期企业少交税9万(36*25%),产生的递延所得税负债为9万。2015年企业计算会计利润时计入当期损益的折旧仍为36万,而由于税法上折旧为43.2万元,这就会导致2015年企业的应纳税所得额比会计利润少7.2万(43.2-36),企业应少交税1.8万(7.2*25%),2015年末企业递延所得税负债的余额为10.8万元。从2016年开始,每年的会计利润比税法上计提的折旧多,所以当年应纳税所得额均大于会计利润,2016年应纳税所得额比会计利润多10.08万元(36-25.92),应多交税2.52万元(4.14*25%)。2017、2018年应纳税所得额分别比会计利润多16.56万元(36-19.44),应多交税4.14万元(16.56*25%)。至2018年年末,该固定资产的账面价值与计税基础相等,递延所得税负债余额为0。在这五年中,B公司前两年共少交税10.8万,后三年共多交税10.8万,这五年的总税负不变。

四、总结

综合以上案例数据可知,固定资产加速折旧对企业所得税的影响具体表现:为税法上计提折旧早期多后期少,从而引起企业的纳税早期少后期多,新政并没有改变折旧总额,也没有从总额上减轻企业的纳税负担,但却从时间上减缓了企业前期纳税的压力,这种时间上的延迟为企业争取了更多的流动资金,对于刚创办的企业特别是面临资金短缺且筹资难度大的企业来说,意义重大。