股票投机性与股权融资成本

2017-07-25王振山王秉阳

王振山+王秉阳

摘 要:中国企业热衷于股权融资可能是企业融资环境和公司内部决策机制共同作用的结果。本文从融资环境的角度出发,采用中国A股市场数据,考察了股票投机性对股权融资成本的影响。研究结果表明:股票的相对价格越高,公司的股权融资成本越低;股票价格的上涨速度和换手率与股权融资成本负相关,不考虑价格变动方向,变动速度的绝对值与融资成本不具有相关性;投机者更关注换手率而不是流动性,控制了换手率之后股票市场的流动性并不具有降低股权融资成本的作用。

关键词:股票投机性;股权融资成本;融资环境;换手率;流动性

中图分类号:F830.91 文献标识码:A

文章编号:1000-176X(2017)07-0043-07

一、问题的提出

上市公司的融资行为实质上是上市公司与投资者形成的資金交易,因而上市公司在选择融资方式时既要考虑自身的利益诉求,同时也要考虑投资者的态度。根据Myers和Majluf [1]的优序融资理论,信息不对称会引起投资者的逆向选择。如果采用发行股票的方式进行外部融资,投资者会认为公司缺乏投资机会,抛售公司的股票,从而导致股价下跌,因而上市公司应该按照 “内部融资—债务融资—股权融资”的顺序筹集资金。然而中国的现实情况却与优序融资理论相悖,上市公司普遍呈现出股权融资偏好[2]。这意味着,如果达到了中国证监会规定的增发和配股标准,公司将尽可能地通过发行股票的方式进行外部融资。

许多学者从不同角度对这一现象进行解释。黄少安和张岗[2]、黄少安和钟卫东[3]认为由于中国股权融资存在软约束,上市公司可以拖延甚至不支付股利,发行股票的真实成本远低于债务融资,因此,上市公司进行股权融资主要是出于成本的考虑。而陆正飞和叶康涛[4]则得出了不同的结论,他们发现采用Gebhardt和Swaminathan[5]的剩余收益贴现模型所估计出的股权融资成本显著地高于债务融资成本,资产规模、业绩、控制权以及自由现金流才是决定上市公司融资行为的关键因素。而何丹和朱建军[6]、王晓梅[7]的研究则从公司治理角度区分了上市公司和控股股东各自的股权融资成本。他们指出,由于股权分置制度和代理问题,流通股和非流通股的价值确定方式存在着差异,持有非流通股的控股股东可以通过股票增发额外地占有新募集的资本,攫取小股东的利益。因此,对于作为融资决策人的控股股东来说,其融资成本要低于整个公司的成本。这能够部分地解释目前中国上市公司的股权融资偏好现象,实证结果也证明了股权结构和投资者保护能够影响公司的融资行为。

以上研究都尝试从股权融资成本的角度解释股权融资偏好,得出了许多有价值的结论,但是仍然存在一些问题。首先,黄少安和张岗[2]以及陆正飞和叶康涛[4]将股权融资成本和债务融资成本的大小进行了直接比较,而两种成本的可比性一直存在争议。债务融资一般按照固定方式还本付息,成本的度量方法相对可靠。而股权融资成本并不存在统一的估计方法[8],无论是CAPM模型、剩余收益贴现模型还是软约束方法,假设条件都各不相同,估计结果也存在着巨大差异。 Gebhardt和Swaminathan[5]就发现,对于1979—1995年的美国上市公司,剩余收益贴现模型估计出的股权融资风险溢价约为2%—3%,而资本资产定价模型估计出的结果为6.2%,因此,股权融资成本的绝对数值缺乏实际意义,我们更应该关注各公司权益成本的相对差异。其次,目前的研究大都只关注上市公司的决策过程,却忽略了股票市场自身所具有的投机特征。依据剩余收益贴现模型,股权融资成本是股票投资者从企业长期经营中要求得到的回报,融资成本不仅取决于上市公司的决策过程,更依赖于市场的反应。再次,许多研究都发现中国的股票市场一直存在浓厚的投机氛围,股票市场参与者往往期望在股票价格的短期波动中寻求获利机会,而并不关注公司的长期经营状况[9]。投机交易使股票价格严重偏离内在价值,上市公司有机会在股票市场上以更低的融资成本获得更多的资金,这可能是上市公司股权融资偏好更主要的原因。最后,许多研究混淆了换手率和股票流动性的概念,这可能会掩盖投机性市场中换手率对股权融资成本的特殊作用。

基于以上分析,本文选取了2003—2013年沪深两市1 047家上市公司的财务数据和交易数据,对股票投机行为与上市公司股权融资成本的关系进行了实证检验。

本文的贡献有以下两点:第一,以往的研究大都是从上市公司的角度解释股权融资偏好,认为公司的财务状况和治理水平会影响股权融资成本,而本文则从市场特征出发,研究中国股票市场的投机性对股权融资成本的影响。第二,许多关于股权融资成本决定因素的研究错误地用换手率表征流动性特征,而本文采用了Amihud[10]建立的非流动性指标,对股票市场的流动性和投机性进行了区分,检验二者对股权融资成本的作用是否存在差异。

二、研究假设

(一)股票相对价格与股权融资成本

股票高度投机的一大特征就是股票价格偏离合理区间,存在着大量的投机泡沫。在早期的研究中,Stiglitz[11]发现如果不存在完善的期货市场,单纯依赖市场的力量无法使价格回归合理水平,资产价格中会自然地包含泡沫成分。Scheinkman 和Xiong[12]认为市场中投资者对股票的估值存在着异质性信念,如果卖空行为受到限制,那么在股票价格被高估时就会缺乏回归内在价值的动力。股价的持续攀升使投资者有机会以更高的价格出售给他人,这种获利的可能性实质上构成了一种转售的选择权,因而股票的市场价格同时包含了两部分:一部分是由未来收益现值所决定的内在价值;而另一部分则是转售选择权所形成的投机性泡沫。

学术界普遍采用相对价格来衡量股价泡沫[13]。相对价格是股票的市场价格与内在价值的比率,能够反映价格偏离价值的程度,在不同公司之间具有一定的可比性。相对价格更高的股票存在被高估的可能性,这会对股权融资成本产生影响。从投资者的角度来说,无论是增长的股利贴现模型还是剩余收益贴现模型,都认为股权融资成本是投资者购买股票所要求的回报率[14]。在未来的预期回报不变的情况下,股价高估意味着投资者要求的长期风险回报低于合理水平。而从上市公司的角度来说,股票相对价格偏高则意味着发行同样数量的股票可以获取更多的融资。反过来讲,每一元融资所对应的长期成本更低。尹丹莉和翟淑萍[15]发现,上市公司在股票高估时具有更强的股权融资偏好。据此,本文提出如下假设:

假设1:股票相对价格与股权融资成本负相关。

(二)股价上涨速度与股权融资成本

投机行为通过频繁的交易追求短期的价差收益,这会对资产价格产生极大的冲击。在股票市场中,投机者的追涨行为会产生正回馈效应,使投机性泡沫不断积累。泡沫破裂之后,股价又会出现快速的下跌,形成价格悬崖。可以说,投机性价格波动和正常价格波动的区别就在于波动的幅度和速度,单飞[16]就认为股价的上涨速度可以成为股票投机性的有效衡量指标。

在投机交易的情况下,投资者持有股票的时间较短,其收益的主要来源是通过追涨杀跌获取的买卖价差,而不是上市公司分配的长期红利。中国投资者整体上还不够成熟,解读信息和识别公司价值的能力较弱。在“羊群效应”的驱使下,投机交易者会将有限的关注集中于价格上涨的股票中,这种跟风买入又会进一步加快股价的上涨速度。一方面,这一过程会强化投机交易的获利预期,使投资者更关注资本利得,放松甚至放弃了对经营收益的要求;另一方面,股价的快速上涨不可持续,投机者需要将股票尽快转手,使收益“落袋为安”,因此,他们也并不期望从股票持有中获取长期回报。

综上所述,股价的快速上涨会降低投资者对长期风险收益的要求,即降低了上市公司的股权融资成本。据此,本文提出如下假设:

假设2:股价上涨速度与股权融资成本负相关。

(三)换手率、流动性与股权融资成本

流动性体现了金融资产交易的便利程度,是股权融资成本的重要决定因素。目前关于股权融资成本的研究中,大多将换手率作为表征市场流动性的指标[17],但本文认为,换手率所表征的股票市场特征与市场流动性特征有区别。根据Baks和Kramer[18]的研究,市场流动性被定义为形成市场交易而又不对价格产生较大影响的能力,因此,对流动性特征的刻画既要考虑交易的规模,也要考虑交易对价格的影响。为此,Amihud[10]建立了一个非流动性指标,通过股票收益率和交易量的比率来考察流动性水平。而换手率仅仅代表了单位时间内的交易频率,并没有考虑交易对价格的影响,因而不能完全地体现流动性的内涵。

从理论上说,流动性较低的股票存在着难以及时变现的风险,投资者往往会要求更高的风险溢价,因此,股票流动性应当与股权融资成本负相关。然而,股票市场的投机活动可能会改变这一作用过程。投机者追求短期回报,他们会更加关注股票的换手速度,而不是流动性水平。在股价上升阶段,投机交易的获利机会稍纵即逝,投机者需要通过快速的交易买入股票;而在股价下跌阶段,投机者都不愿成为“博傻”交易最后的“傻瓜”,在获得高额回报之后为了及时逃脱,他们并不介意降价出售。在这种情况下,他们只关注能否达成交易,而不在乎交易是否会对股价产生冲击。投机性市场中换手率与股票流动性可能会出现背离,频繁的投机交易会引起股票价格快速上涨和下跌,价格震荡较为剧烈,因此,换手率与股票流动性的变动方向往往不一致,张峥和刘力[19]就发现中国股票的换手率和其他流动性指标的年度数据呈负相关关系。

综上所述,投机性市场中换手率体现得更有可能是股票的投机性水平,高换手率有助于降低股票的风险溢价和融资成本,而流动性水平可能并不具有这种作用。据此,本文提出如下假设:

假设3a:高换手率的股票具有更低的股权融资成本。

假设3b:在控制了换手率之后,中国股票市场的流动性并不具有降低股权融资成本的作用。

三、研究设计

(一)数据来源

本文采用Gebhardt等[5]建立的GLS方法来估计股票融资成本,为了保持观察的连续性,本文建立平衡面板数据,选取2003年之前在沪深两市上市的公司作为研究对象,时间区间为2003—2013年,这样同时保证了平衡面板样本的公司数量和时间长度。在估计股权融资成本的过程中,需要至少1年的前期数据来预测未来的股利支付率,同时需要3年的滞后数据作为预期收益的替代值,因此,最终的样本区间为2004—2010年。

按照相关文献的惯例以及本文研究的具体需要,样本剔除了:金融类上市公司;停牌1年以上的上市公司;中途退市的公司以及数据缺失的上市公司。最终得到了1 047家上市公司,共计7 329个公司年度平衡面板数据。所有数据来源于国泰安数据库以及Wind资讯金融数据库,数据分析处理采用的软件为Stata11。

(二)模型与变量

本文所关注的股权融资成本通过剩余收益贴现模型进行计算,模型设定如下:

Pt=bvt+∑T-1s=1(ROEt+s-RGLS)×bvt+s-1(1+RGLS)s+(ROEt+T-RGLS)×bvt+T-1RGLS×(1+RGLS)T-1(1)

其中,P为股票价格,贴现率RGLS为股权融资成本。ROE为预测净资产收益率,预测周期T为12年,前3年为精确预测期,4—12年期间预测ROE逐渐回归到行业平均水平,12年之后维持在行业平均ROE水平上。bv为每股账面价值,t为权益成本的计算时点。对于精确预测期数据,本文借鉴了陆正飞和叶康涛[4]的方法,采用滞后期真实数据进行计算。

为了考察股票投机性对上市公司股权融资成本的影响,本文建立了如下模型:

RGLSi,t=β0+β1TQi,t+β2SPEEDi,t+β3TRi,t+β4ILLIQi,t+γCONTROL+ei,t (2)

其中,TQ为托宾Q值,是股票的相对价格指标。SPEED为股价上涨速度,计算方法为年内最高价与最低价的差值除以二者的均值进行标准化,再除以间隔的交易天数。如果最低价先于最高价出现,说明这一阶段为持续上涨,指标符号为正,反之则为负。TR为股票的年换手率,通过年交易量与股票总数的比率进行计算。ILLIQ为非流动性指标,等于股票收益率的绝对值除以交易金额,反映了单位规模的交易对股票价格的冲击,这一指标越大,流动性水平越低。在具体计算过程中,我们先计算每日的非流动性指标,再求取年内的平均值。CONTROL为控制变量组,控制了其他可能影响股权融资成本的因素,具体包含如下指标:换手率的方差DTR;流通股规模VOL;股权集中度HFD,采用赫芬达尔指数进行计算;两职兼任DUAL,兼任时取值为1;审计师变量AUDIT,采用四大会计师事务所进行审计时取值为1;公司属性STATE,公司为国有控股企业时取值为1;公司规模SIZE,为公司总资產的对数值;杠杆率LEV;净资产收益率ROE。β0为常数项,β1—β4为各变量系数,γ为各控制变量系数,e为误差项,i和t分别表示公司和年份。

四、实证检验

(一)描述性统计

表1为样本中各变量的描述性统计结果。

从表1可以看出,RGLS的均值为5.158,TQ的均值为1.764。SPEED的均值为-0.002,并且25%分位数和中位数均为负值,说明在样本区间内股票价格更多地呈现出下降的趋势,印证了我国股市“牛短熊长”的规律。TR的均值为6.292,标准差为3.991。ILLIQ的均值为34.444,与中位数10.709差距明显,并且标准差数值较大,这说明样本中各股票的流动性水平存在较大差异。

表2报告了本文被解释变量和解释变量之间的相关系数。

从表2可以看出,托宾Q、上涨速度和换手率都与股权融资成本显著负相关,而非流动性指标与股权融资成本并没有显著的相关性。与非流动性指标相比,股票的换手率与股权融资成本有更显著的关系,说明中国股票市场中投机者更关注资金是否能够及时出逃,而不在乎交易对股票价格的冲击,这一结果初步地印证了本文的假设3a和假设3b。在解释变量之间,托宾Q与股价上涨速度正相关,但相关系数仅为0.089,相关性不强。可见虽然二者都体现了投机对股票价格的影响,但所包含的信息有所不同,因此,应当分别考虑它们对股权融资成本的作用。另外,换手率与非流动性指标相关系数为-0.125,这意味着换手率虽然与流动性水平正相关,但相关性不大,换手率这一指标的内涵与股票流动性存在着一定差异。

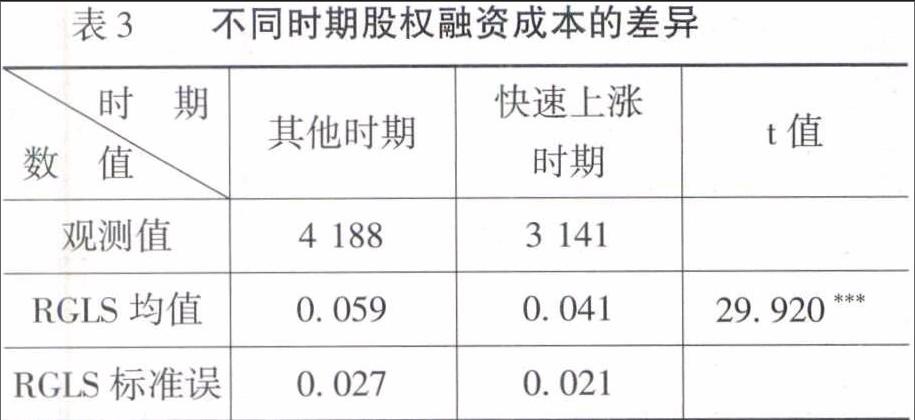

表3对比了不同时期股权融资成本的大小。

本文根据上证指数的上涨幅度和速度将2006年、2007年以及2009年定义为“快速上涨时期”,其中2006—2007年为典型的“牛市”行情,而2009年的持续上涨为快速下跌之后的回调。从表3可以看出,股票快速上涨阶段与其他时期相比股权融资成本更低,并且这一差异在1%的水平上显著。我们将在后续的稳健性检验中进一步考虑市场阶段对股权融资成本的影响。

(二)多元回归结果

为了考察股票投机性对股票融资成本的影响,本文选取了TQ、SPEED和TR三个表征股票交易投机程度的变量进行回归分析,并通过非流动性指标ILLIQ与TR形成对比,来检验二者对股权融资成本影响机制的差异。

依据假设1,相对价格可以衡量股价中投机性泡沫的大小,相对价格的增长会降低股权融资成本。但与此同时,股权融资成本可以被看做资本资产定价模型的贴现率,这又会对股票的相对估值产生反向影响。因此,回归方程的解释变量TQ可能存在内生性问题。为了解决这一问题,本文选取了上市公司年龄AGE和营业收入增长速度G作为TQ的工具变量。选择这两个工具变量的原因是,市场对股票价格的高估可能是由于公司正处在快速发展时期,市场会对幼稚阶段的公司具有更高的估值,这一点在中国的创业板市场中也得到了印证。Hausman内生性检验的P值为0.085,证明了TQ变量确实存在内生性,因而要通过工具变量法进行修正。具体的RGLS回归结果在表4中进行了报告,所有模型均采用固定效应方法进行回归。其中,模型(1)—模型(4)对各个解释变量单独进行了回归分析,模型(5)的解释变量同时包含了TR和ILLIQ,模型(6)是全变量的面板固定效应回归,而模型(7)则是采用工具变量修正了内生性之后的估计结果。

从表4可以看出,TQ与股权融资成本负相关,并且结果均在1%的水平上显著,这表明相对价格越高股权融资成本越低,验证了本文的假设1。模型(2)中解释变量SPEED的系数显著为负,并且在模型 (6)中控制了TQ之后,这一系数的符号和显著性未发生变化。这说明股票价格的上涨速度在模型中具有单独的解释能力,股价的快速上涨会引起股权融资成本的下降,本文的假设2成立。

对于TR和ILLIQ,杨红等[17]将换手率直接作为股票流动性的指标,发现换手率不会对股权融资成本产生显著的影响,但本文得出了相反的结论。在前面的论证过程中我们就提出,在投机氛围下市场可能更关注换手率而不是流动性水平,本文的实证结果也支持了这一论断。在模型(3)和模型(4)中,TR的系数显著为负,非流动性指标ILLIQ的系数为正,但不显著。模型(5)和模型(7)同时对两个变量进行了回归,二者的系数都显著为负,这说明换手率与股权融资成本负相关,而由于非流动性指标是流动性水平的反向指标,流动性水平则与股权融资成本正相关。本文的结果表明,在投机性氛围下投资者更关注换手率,市场会根据股票的换手率调整风险溢价,而不是流动性水平,这证明了本文的假设3a和假设3b。另外,这也再一次说明换手率与流动性的内涵存在差异,并且二者对股权融资成本的作用方式也不相同。

在控制变量中,DTR的系数非常显著,但符号在各模型之中存在差异,在模型(1)、模型(2)和模型(4)中为负,其他为正。除了模型(7)以外,VOL的系数显著为负,说明流通股规模更大的股票具有更低的股权融资成本。有一种观点认为,小盘股更容易被投机炒作,而本文的实证结果并没有支持这一观点。HFD和STATE的系数为正,说明股权集中度高的公司和国有控股公司具有更高的股权融资成本。DUAL的系数为负,但显著性水平不高。ADUIT的系数始终不显著,可见,市场对财务报表审计信息的利用并不充分。在公司的财务指标中,SIZE的系数为负,但只在模型(1)和模型(6)中显著;LEV的系数显著为负;而ROE的系数为正,但基本不显著。

(三)稳健性检验

本文对实证过程进行一些调整,以检验主要结论的稳健性。首先,采用Claus和Thomas[14]的剩余收益贴现模型重新计算股权融资成本RCT,替换被解释变量RGLS。除了控制变量中LEV的系数变为正以外,解释变量的估计结果并未发生实质变化。其次,在解释变量中,将TQ替换为市净率MB,将SPEED替换为上涨速度的绝对值ABSSPEED。结果表明,MB的系数仍然显著为负,但ABSSPEED的系数不再显著,这意味着在研究股价变动速度与股权融资成本的关系时,既要考虑速度的大小,也要考虑变动的方向。最后,考虑到股票投机的周期性,在回归中加入时期虚拟变量MAR,如果處于“快速上涨时期”则取值为1,否则取值为0。MAR的系数显著为负,其余变量的系数符号与之前一致,表明本文的结论是稳健的。

五、结 论

本文利用2003—2013年中国A股上市公司的交易数据、财务数据以及公司治理数据,检验了股票投机对股权融资成本的作用过程。实证结果表明,股票投机会通过相对价格、股价上涨速度以及换手率三个方面对股权融资成本产生影响。股票的相对价格越高,股价中包含越多的投机性泡沫,公司的股权融资成本越低。股票价格的上涨速度与股权融资成本负相关,但如果不考虑价格变动方向,变动速度的绝对值与融资成本不具有相关性。投机者更关注股票的换手率而不是流动性,换手率与股权融资成本负相关,频繁的交易会降低上市公司的融资成本,而控制了换手率之后流动性并不具有这种作用。

本文从股票投机这一新的角度解释了中国上市公司的股权融资偏好,对上市公司资本结构理论进行了扩展,有利于上市公司融资渠道的丰富和完善。但仍然存在一些不足之处:一是本文发现股票投机会降低上市公司的股权融资成本,但没有分析股票投机性和股权融资行为之间的关系;二是本文没有将股票投机性和其他因素对股权融资成本的影响程度进行对比。这些问题都需要在未来的研究中进行进一步的分析。

参考文献:

[1] Myers, S.C.,Majluf, N.S.Corporate Financing and Investment Decisions when Firms Have Information that Investors Do not Have[R].NBER Working Paper No.w1396, 1984.

[2] 黄少安,张岗.中国上市公司股权融资偏好分析[J].经济研究,2001,(11):12-20.

[3] 黄少安,钟卫东.股权融资成本软约束与股权融资偏好[J].财经问题研究,2012,(12):3-10.

[4] 陆正飞,叶康涛.中国上市公司股权融资偏好解析——偏好股权融资就是缘于融资成本低吗?[J].經济研究,2004,(4):50-59.

[5] Gebhardt, W.R., Swaminathan, B.Toward an Implied Cost of Capital[J].Journal of Accounting Research, 2001, 39(1):135-176.

[6] 何丹,朱建军.股权分置、控制权私人收益与控股股东融资成本[J].会计研究,2006,(5):50-57.

[7] 王晓梅.投资者利益保护与股权融资成本研究——基于原始股东视角看IPO融资[J].经济与管理研究,2013,(5):49-54.

[8] Dittmar,A.K., Dittmar, R.F.The Timing of Financing Decisions: An Examination of the Correlation in Financing Waves[J].Journal of Financial Economics, 2008, 90(1):59-83.

[9] 徐小君.公司特质风险与股票收益——中国股市投机行为研究[J].经济管理,2010,(12):127-136.

[10] Amihud, Y.Illiquidity and Stock Returns: Cross-Section and Time-Series Effects[J].Journal of Financial Markets, 2002, 5(1):31-56.

[11] Stiglitz, J.E.Symposium on Bubbles[J].Journal of Economic Perspectives, 1990, 4(2):13-18.

[12] Scheinkman, J., Xiong, W.Overconfidence and Speculative Bubbles[J].Journal of Political Economy, 2003, 5(1):31-56.

[13] Baker, M.,Wurgler, J.Market Timing and Capital Structure[J].The Journal of Finance, 2002, 57(1):1-32.

[14] Claus, J., Thomas, J.Equity Premia as Low as Three Percent? Evidence From Analysts Earnings Forecasts for Domestic and International Stock Markets[J].The Journal of Finance, 2001,56(5):1629-1666.

[15] 尹丹莉,翟淑萍.上市公司股权融资规模决策研究——基于治理机制与时机选择的视角[J].财经问题研究,2011,(8):49-53.

[16] 单飞.股市投机泡沫:理论模型、检验与度量方法研究[J].经济与管理,2011,(11):59-63.

[17] 杨红,杨淑娥,张鹏.信息披露质量对股权融资成本影响的时间趋势——基于熵权测度的我国上市公司的实证研究[J].山西财经大学学报,2012,(12):68-82.

[18] Baks, K., Kramer, C.F.Global Liquidity and Asset Prices: Measurement, Implications and Spillovers[R].IMF Working Paper WP/168, 1999.

[19] 张峥,刘力.换手率与股票收益:流动性溢价还是投机性泡沫?[J].经济学(季刊),2006,(2):871-892.