我国房地产企业财务风险管理问题研究

2017-07-18丁红梅

丁红梅

(安徽省望江县委党校,安徽 安庆 246200)

我国房地产企业财务风险管理问题研究

丁红梅

(安徽省望江县委党校,安徽 安庆 246200)

如何科学地预警、规避和防范我国房地产业财务风险并加强其管理是当下需要重视和解决的问题。文章探讨了我国房地产业的风险来源,并通过大量的数据收集,运用统计分析的方法对房地产企业财务安全评价系数和影响房地产企业财务安全的各指标进行系统化的分析,阐明房地产企业存在风险预警能力低、成本负担高和财务结构不合理等问题。据此提出利用财务风险预警系统对风险状况实施预警、实施财务管理预算化、提升成本管理水平和控制负债规模等对策,以期促进房地产企业的健康发展。

房地产企业;财务风险;预警系统;资本结构;对策

一、引言

城市化的迅猛发展推动我国房地产企业的持续快速成长,同时也伴随着一系列威胁和危险,其中,财务风险尤为重要,而房地产企业在财务风险管理方面的不足和缺陷,也时刻影响着该行业未来的健康发展。

然而,有关房地产企业财务风险、管理问题以及预警的研究文献并不多,有的也只是对财务风险单方面的研究,未能将房地产企业财务风险管理问题与预警机制结合进行系统分析。郭亚力通过分析我国房地产现有的融资渠道,认为我国房地产业融资渠道过于单一,多采取银行贷款,尚未形成一个有效完整的房地产金融体系,因此,需要及时开辟多元化的房地产融资渠道,维护房地产企业的融资稳定性[1](P109-112)。周永平指出房地产企业的主要融资方式融资方式,分析其对应的财务风险,并提出优化房地产融资方式的建议[2](P20-21)。谭曙芳指出处于成长期的房地产企业财务风险的表现形式,给出如何建立财务风险预警机制的思路,并提出从量化和非量化两个角度对企业财务风险进行分析,构建财务风险预警机制[3](P217-218)。闻新燕重点针对中小型房地产企业这一特定群体,提出一些特殊的风险应对策略[4](P136-137)。唱晓阳依据我国房地产企业财务风险的特点,分别从债务风险控制、运营风险控制、现金流量风险控制、发展风险控制和内部控制等五个方面提出如何对房地产企业财务风险进行管理控制[5](P103-104)。这些研究在很大程度上加深了房地产企业对财务风险的重视程度,但就如何加强房地产财务风险管理,解决财务风险管理问题,依然缺乏相应的理论支持。

本文首先针对房地产企业财务风险管理现状中的问题进行数据分析,重点利用财务风险预警系统管理,根据财务风险预警系统的结果,事先了解企业上一年度财务风险警情,并结合财务报表中各项已知数据,对企业财务风险进行有针对性的控制。当然,财务风险管理,不仅关乎企业的财务问题,还反映了其管理体系是否完善,对此,本文提出其他辅助措施作为解决方案。

二、我国房地产企业及其风险概述

(一)我国房地产企业的发展特点

1.关联性和周期性

在市场经济发展中,房地产企业对于社会和国家经济的发展在很大程度上具有先导作用,是支柱产业。伴随着房地产行业的发展,一些上市房地产企业不断涌现,推动各种关联性的行业发展;纵观房地产企业发展进程,可以看出其经历从起点、探索、迅速发展等阶段,与市场经济的周期性规律保持一致。

2.地域性

在我国的东、西、中部地区,城市化水平的经济环境差异化使得房地产企业具有很大的地域性特征,这取决于我国经济区域发展的不平衡现状。在2014 年我国50强的房地产企业中,上海以及北京、深圳和广州总共有37家位列其中,50强企业分布于华东、华中、华北以及华南和西南区域,而在华东以及华北区域则占50强企业的30%以上,西北地区却没有一家房地产企业位列50强之中[6]。

(二)房地产风险的概念

所谓房地产风险就是指,在房地产企业的经营发展过程中,在各种影响发展经营水平的因素下,无法达到所预期利润抑或无法回收所投入的资金而使企业遭受经济和经营上的亏损的可能性。在房地产企业发展过程中,各种细节问题普遍存在,例如,资金使用量大、变现困难、投资回收期较长等。这些细节问题的存在,说明了房地产企业如果风险一经发生就可能对房地产企业产生难以估量的威胁[7](P115-116)。

(三)房地产风险的来源

1.房地产商品的内在特性

房地产商品区别于其他行业商品的独特性形成风险的必然存在性。

(1)位置固定。 房地产企业的商品区别于其他行业商品的一大特性是,它的商品所处在的位置是非常固定不变的,而且这个位置也会因为区域的不同具有不同的成本和价值。比如,在同一地点的楼房中,并不是所有房子价格都一定相同,这会随着房屋朝向、面积大小以及房屋结构等,使得最终房屋出售的价格会有所不同。

(2)高投资额。 房地产企业非常需要大量的资金来保证自身经营的连续性。出现这种现状的原因是,在取得土地经营权到施工,到最终完工销售,需要相当多的时间。在实际生活中,我们会发现周围有许多因为资金供应出现问题而导致停工的“烂尾楼”,中国的房地产企业获得资金的来源主要通过的是银行这样的渠道,同样的,银行也会面临和承担非常大的经济风险。在中国,土地是非常稀缺的,这种稀缺性加大了房地产企业获得土地使用权的难度,由此也就需要花费大量的资金。这样的现状在大城市以及繁华的地段体现尤为明显。漫长的投资回收周期中若资金筹集工作不到位,那么很有可能企业在这个开发项目中就必须面对停工的状况,甚至会直接地导致房地产企业破产。

(3)市场不完善。 我国改革开放至今,相比其他发达国家而言时间还较短。因此,房地产企业还不够成熟,具体表现在以下两个方面:一是在房地产企业中,价格规定以及交易是封闭不公开的,这就背离了市场经济的内涵,在商品交易中的价格也就不容易体现出市场上的实际偏好和价值,同样也很难通过经济方法来使得供求均衡。二是房地产企业投资回收期长的现状体现在房地产产品的供求方面,即供求调整迟钝性。在市场供大于求时,拥有房地产商品的人不太想降低价格出售自己的商品;而在供小于求的情况下,房地产企业需要较高的资金以及技术的支持,房地产企业进入门槛高,并且由于开发周期长的原因,要让商品的供给变化也需要很长的时间才可以。

2.环境因素

在中国的房地产企业,当前还存在市场化水平不足的问题,也正因如此,房地产企业的公平公正有序的格局十分需要国家的宏观调控政策。影响房地产企业风险的政治因素包括政权分裂、社会不安定、战乱等危机方面的因素,以及社会、市场和产业政策等一些制度方面因素。一旦政治方面的因素引起房地产企业的风险产生,则最终会产生非常大的损失及影响。

3.企业因素

房地产企业在管理者以及企业的素质方面能力差异,也是导致房地产风险的一大因素。

(1)管理者素质水平。 房地产企业有着开发周期长的特性,企业在经营过程中有着十分复杂而又漫长的流程,各环节对经营者的能力提出一定的要求,房地产的管理者必须具备能够在众多的事件和时间点上分清机会和威胁的能力,房地产企业的机会是稍纵即逝的,房地产企业的威胁与风险也是时刻存在的,管理者应当在高收益的同时看到风险,在风险中看到机遇,这才是房地产企业持续稳定发展的内生动力。

(2) 筹措资金能力。 房地产企业开发过程中需要大量的资金,以便在漫长的开发过程中保证企业资金链的稳定。因此,房地产企业自身筹措资金的能力是不容忽视的。企业可以通过金融贷款以及合资的方式为自己筹措足够资金,若筹措资金能力不够,资金少,结果很有可能是工程无法继续开展,管理成本相应上升,更糟糕的结局则很有可能是企业最终因为延误工期而导致赔偿违约金[3](P217-218)。

三、我国房地产企业财务风险管理问题

Top10研究组在房地产企业短期、长期等财务管理安全问题上采用房地产企业财务安全评价系数来进行表示,其中,分数区间为0-100分,分数高则安全系数;反之,则财务风险高,安全系数低。

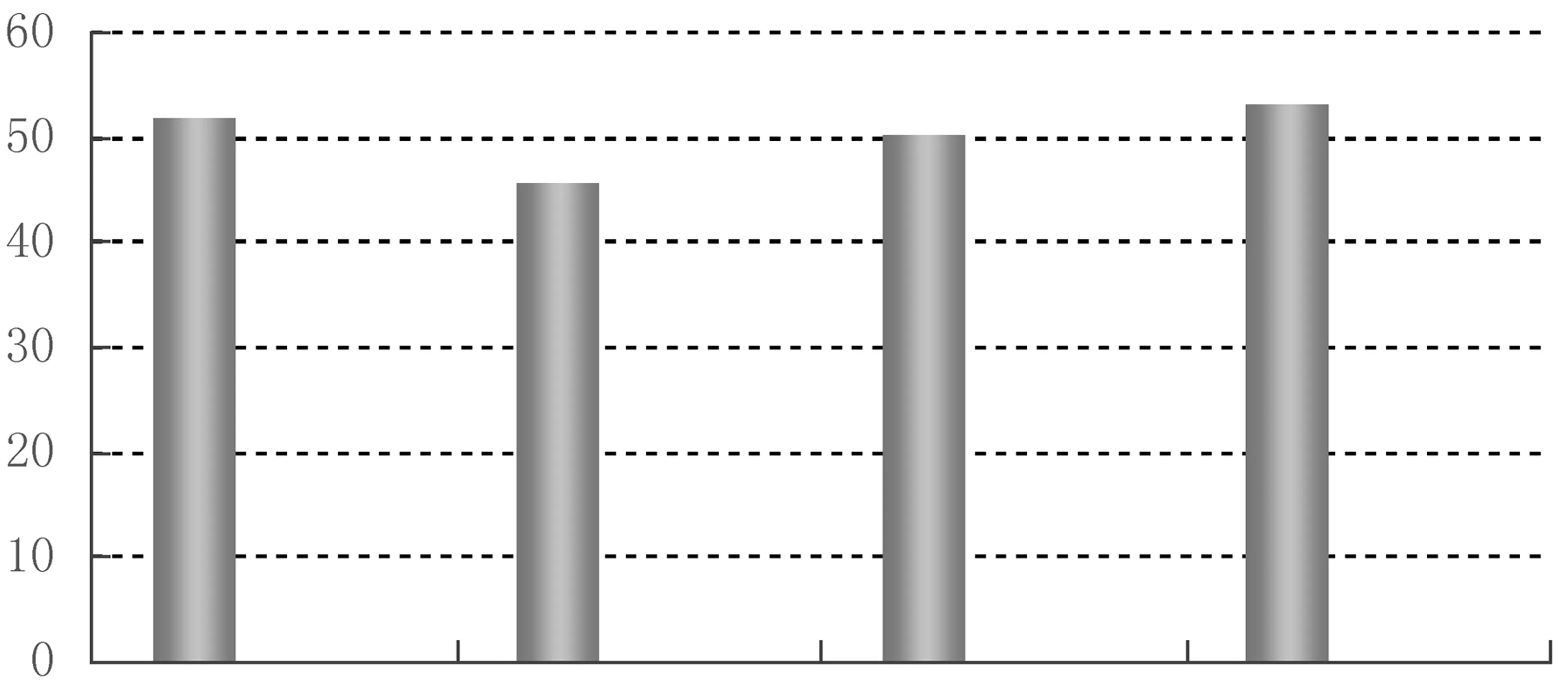

研究组的研究样本选取28家在香港上市房地产企业及115家沪深房地产企业,对这143家房地产在2010年、2011年、2012年中期(1H2012)及2012年第三季度(3Q2012)财务安全进行系统评价,图1为样本财务安全系数的均值。

2010 2011 1H2012 3Q2012

图1 中国房地产企业财务安全系数图(2010-3Q2012)

由图中可知,2011年度房地产企业财物安全系数均值是少于50的,但在2012年后系数开始稳定上升,至2012年第三季度是的安全系数已经恢复到了2010年的水平。

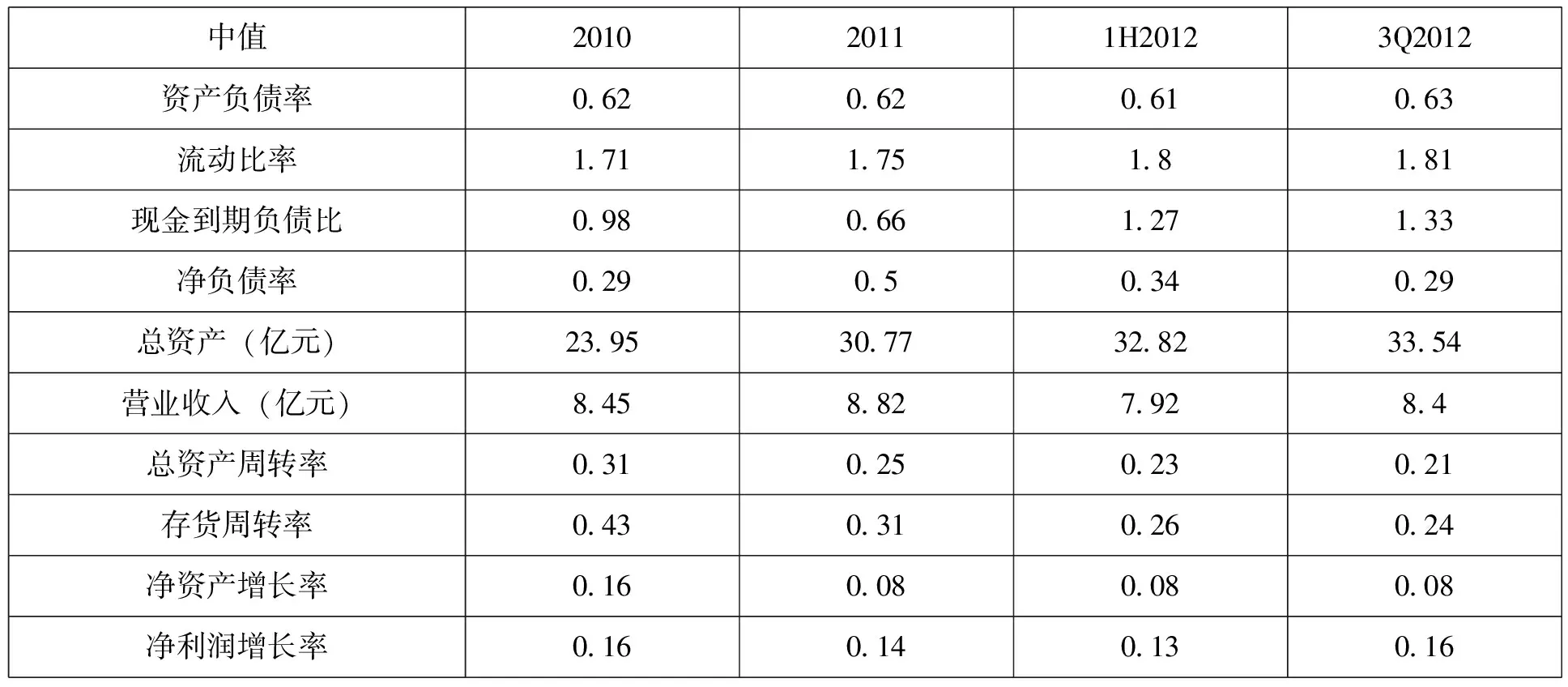

再进一步来观察影响房地产企业财务安全的各指标,利用各时间点中值表示发展状况,如表1所示。

表1 房地产企业财务安全指标

由四段时期所示的资产负债表可知,资产负债率平均是60%,而流动比率则为1.8,这说明在房地产企业中,大多数企业一直存在中长期的财务风险。

在各项指标中,现金到期负债比、净负债率的变化较为明显,指标反映的现实情况是2011年房市低迷,2012年市场回暖,同时指标也反映出实际情况是“房地产企业偿债能力在短期和中期都有所增强”。

在营业收入、总资产方面,房地产企业依旧逐步增加,然而存货周转率以及总资产周转率却持续降低至最少。从企业的总资产发展趋势来看,虽然十分明朗,净利润也恢复至2010年水平,但实际情况是存货占比将近50%,这反映出房地产企业存在激进占地的现状。

综上所述,2012年开始大多数房地产企业增加了现金流,在短期来看其财务安全有所提升,但是大多数的房地产企业在实际的市场战略上表现出激进,甚至奋不顾身占地的情况,而逐年下降的房地产存货周转率指标则表明,房地产企业在中长期财务安全上仍然存在很大的隐患和危险。

(一)风险预警能力不足

众所周知,房地产企业所面临的外部环境是复杂多变的,并且房地产企业普遍存在开发项目周期长的现状。正因为如此,房地产企业若对各种风险的预警工作的力度不够,很有可能因为将大笔的资金流量投入某一存在较大风险的项目中,导致后期无法将资金抽回至其他项目,最终影响企业整个资金链。

尽管就目前来看,大多数房地产企业能够做到“不要把鸡蛋放在同一个篮子里”,不过很多企业对于“篮子”的风险状况未能够做出充分的估计,在对某一或某几个项目投入资金以前,不少企业是出于激进目的。比如,想要早于其他企业获得该项目的开发权等,这就使得房地产企业未能够对项目的风险状况以及自身的财务风险进行预估和警示,从而为企业自身埋下一系列隐患。

(二)部分房地产企业对财务预算及其管理的重视程度不够

在房地产企业中,有部分企业在获得对土地的使用权后,并没有十分重视管理经营的工作,缺乏对管理及经营的足够认识,它们认为,获得对土地的使用权后按照原先计划中所做的设计蓝图施工就能够按期地完成项目工程,并且获得原先所估计能够得到的利润和效益。

但实际情况是,这种认识十分肤浅,没有足够的企业财务管理方面的意识就无法保持企业持续健康的发展。如果在开展一个项目之前,没有对项目制订详细而又完善的财务预算方面的计划,那么很难确定企业在该项目所希望达到的具体利润额,那么成本指标测量以及落实的工作就形同虚设,忽视成本控制的房地产企业,很容易导致的结局是成本在不经意间逐渐增加,经济效益受到影响,更有可能因为高成本而影响整个项目的资金链。

(三)随意举债致成本负担居高不下,成本管理不完善

房地产开发的项目通常所需的起始资金都很大,一些房地产企业为了加快开发项目的步伐,防止其他同行赶超自己,在没有挖掘自身的资金潜力或者追回前期第三方企业欠款的情况下,就直接地大举向金融机构借款,无形上增加了企业的投资风险。并且一些房地产企业在使用资金的能力和管理上会出现计划不足现象,不考虑轻重缓急就将资金用在次重要的环节上,而重要环节资金则相对减少。

成本管理在房地产企业中的复杂性和系统性表现尤为明显。房地产企业成本费用有安装和拆迁费用、征用土地费用、材料和设施费用、工程费用以及人工费用等。在一个项目完成的时候,应当要把成本费用按照受益对象来分配。然而,实际上很多房地产企业往往不过多考虑成本管理工作,经常出现比如成本控制不全面、在控制成本时未能综合考虑各目标要求。

(四)资本结构不合理,负债率高

房地产企业中自有以及借出资本之间的比例水平即资本结构对企业效益和财务管理风险有着直接影响。房地产企业需要大量资金以满足自身在获取土地使用权、设计以及开发建设等方面费用,获得足够资金同样就意味着能够顺利地完成工程的各项环节工作;相反,资金不够会影响开发进程,甚至承担着违约的风险。在一般情况下,房地产企业会用自己已有的资金去取得土地使用权,接着再以使用权为抵押向金融机构获取资金,若企业借入资本多,那么负债率也就随之而提高,财务风险也会增加。

具体来说,关于房地产企业目前在资本结构所产生问题的解释,从其深层次来说,可以归结为以下三点。

第一,从银行贷款的难度日益增大,企业筹资成本增加。由统计报告得知,从2009年至2012年,房地产企业自金融机构贷款的新增额呈现出较大的下降趋势,如表2所示,近年来,国家颁布的针对房地产企业的调整政策,使得各金融机构缩紧银根,将信贷规模逐步减小,从而导致房地产企业自金融机构筹集的贷款资金比例逐渐下降,这样的情形直接导致房地产企业面临银行融资困难的困境,并最终由于房地产企业为筹集足够资金而导致筹资成本增加,造成房地产企业财务风险加大。表2显示了房地产企业2009-2012年银行贷款现状。

表2 房地产2009-2012年银行贷款现状统计表

第二,负债结构不合理。 截至2013年,已有20%-30%左右的房地产企业其资产负债率已经高达80%左右,然而经营期末的现金流量却只达到前期负债总额的10%左右,之所以会出现这种局面,一方面,是因为政策的不断调整影响房地产企业未来资金预期,促使房地产企业不断增加资金需求;另一方面,也和房地产企业近年来加速扩张和增大开发规模不无关系。而当市场发生较大的改变时,销售回款的速度会逐步平缓降低,这个时候若房地产企业不能及时地偿还所贷款项,就可能使得企业再融资发生困难。

掘进机坐标系统主要包括掘进机机身坐标系O0x0y0z0、回转台坐标系O1x1y1z1、升降回转中心坐标系O2x2y2z2、伸缩油缸坐标系O3x3y3z3、截割头坐标系O4x4y4z4。坐标系的建立原则是z轴与各个关节旋转轴一致,y轴指向下一运动关节,x轴用右手定则确定。

另外,负债结构的不合理,对于大型房地产开发商和中小开发商的影响是不太一样的。从近年来的房地产各企业提供的资料来看,各大开发商都在下大力气提供“好看”的数据,对这些较大的开发商,其发布的数据经过严格的审查,可以说,数据本身并无问题,其资金紧张也未到达需要抛售产品的程度,它们自身的承受力也较强,然而相比较这些大的房地产开发商,很大一部分的中小开发商的日子却不太好过,由于资产负债率较高,企业自身的资金周转困难,资金链出现问题,伴随着一轮一轮的政策调整,越来越多的中小企业生存空间为大开发商所吞噬,最终出局。

第三,信托监管力度加大。 前文提到,房地产企业从银行获得资金的数额逐步降低,这也导致房地产信托占企业所获资金来源比重开始增大,成为重要的融资渠道。从2012年至2013年,房地产信托的发行量翻了4倍,占房地产资金来源的比重也由原先的2%增大到6%,而近年来,银监会又下达命令,要求房地产信托公司“控制增速、减少发型、实行紧缩”,结果是不少信托公司停止为房地产企业办理信托方面的业务。自2013年下半年以来,房地产信托数量逐步下滑,2015年上半年房地产信托新增额与2014年上半年相比减少42%。

(五)财务人员素质不高,财务管理意识淡薄

在企业自身用人方面也存在很大问题。“重视企业控制,忽视财务管理”是不少房地产企业中所存在的现状,一些重要人物控制房地产企业股份和财产,而财务管理则显得形同虚设。规定要求中对记账的准确完整难以体现,并且很多的财务工作只是为了在有关部门的监管下浑水摸鱼。于是,问题出现了,企业实际的管理者无法从财务报表中获得清晰准确的信息,那么财务决策的精确性和针对性就更难以体现出来。而如果高层管理者的财务决策不正确,会给企业带来极大的风险。

根据最新统计资料抽取的合肥市127家房地产企业的388名财务人员,其具体职位及其占财务人员总数百分比如表3所示。

表3 房地产企业财务人员具体职务构成表

在表3所示的388名财务人员中,具有规定要求学历的仅仅占总人数的35%,并且,在这35%中,有超过半数的人员属于半路出家,未曾系统地学习和掌握财务方面知识。由表3可知,会计师及高级会计师所占比重相当少,这对于财务风险较高的房地产企业是十分不利的,高素质的会计师不但能够合理地对房地产企业中的财务状况进行实时掌控和管理,而且能够较好地帮助企业规避和防范财务风险。会计员和助理会计师占多数的情景,只能够帮助企业解决一些日常的财务问题,而对一些突发性的状况却无能为力。由于房地产企业的财务管理人员素质不高,房地产企业会计核算混乱、财务风险规避能力低、财务管理水平低的现象屡见不鲜[8](P126-127)。

四、针对房地产企业财务风险管理问题的对策

(一)利用财务风险预警系统对风险状况实施预警

1.财务风险预警系统概念

财务风险预警系统是以企业信息化为基础,对企业在经营管理活动中的潜在风险进行实时监控的系统。它贯穿于企业经营活动的全过程,以企业的财务报表、经营计划及其他相关的财务资料为依据,利用财会、金融、企业管理、市场营销等理论,采用比例分析、数学模型等方法,发现企业存在的风险,并向经营者示警。它与财务评价系统相互依赖,互为补充。

2.房地产企业建立财务风险预警系统的指标体系及程序

如何在房地产企业选取合适的财务风险预警系统的指标,要遵循适用性和代表性的基本原则,指标的选取不能太多,但同时也要能够全面地反映出房地产企业实际财务现状。

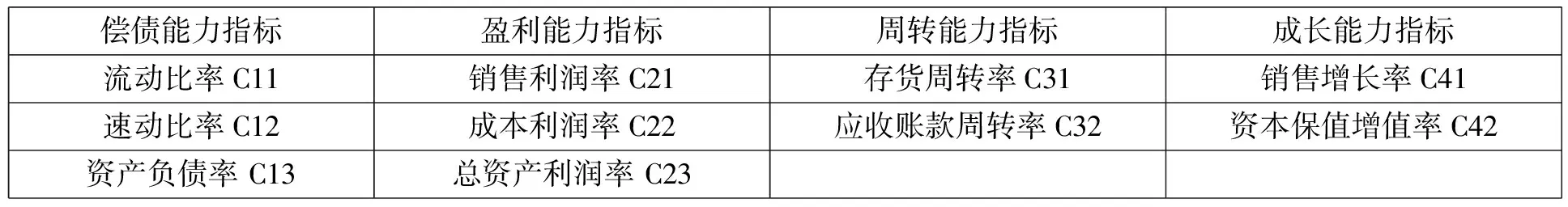

3.选择预警系统的指标

根据这些要求,可以将房地产企业的财务风险预警系统指标体系分为四个模块:偿债能力、盈利能力、周转能力和成长能力,前两个是财务评价中的较为基础的部分,而周转能力的大小也在很大程度上能够体现出房地产企业的管理能力和水平,当然,成长能力对于房地产企业也尤为重要。表4是四大模块及其具体指标。

表4 预警系统指标体系构成表

从表4中观察得到,所选择的10个指标从4个方面(偿债能力、盈利能力、周转能力、成长能力),运用流量、动态以及静态指标来评析和描述房地产企业财务情况,具备显著的代表性,从而使得所选指标能够在很大程度上客观而又具体真实地体现房地产企业财务风险的状况,最终有效发挥预警系统的作用[9](P43-45)。

4.房地产企业利用预警系统实行风险预警的步骤

评估房地产企业财务风险的状况,以下是具体步骤:

(1)用指标体系来算出各个指标实际值,以Xij来表示。 根据掌握资料来明确指标的不允许值以及满意值。

满意值是指对该指标满意的数值,用Hij表示;不允许值指的是人们对指标能够接受的最低及最高数值,用Sij表示。确定满意值遵循原则是:如果企业中对于指标有明确的标准值,则以该标准值为基础来确定;如果没有,则以该行业最高水平为满意值。不允许值的确定类似于满意值确定的原则。

(2)计算各项指标的功效系数。 极大型变量通常指的是数值越大越好的指标,如应收账款周转率、总资产利润率等;稳定性变量指的是数值在某一点最好的指标,如流动比率;区间型流动变量指的是在某区间最好的指标,如资产负债率等。

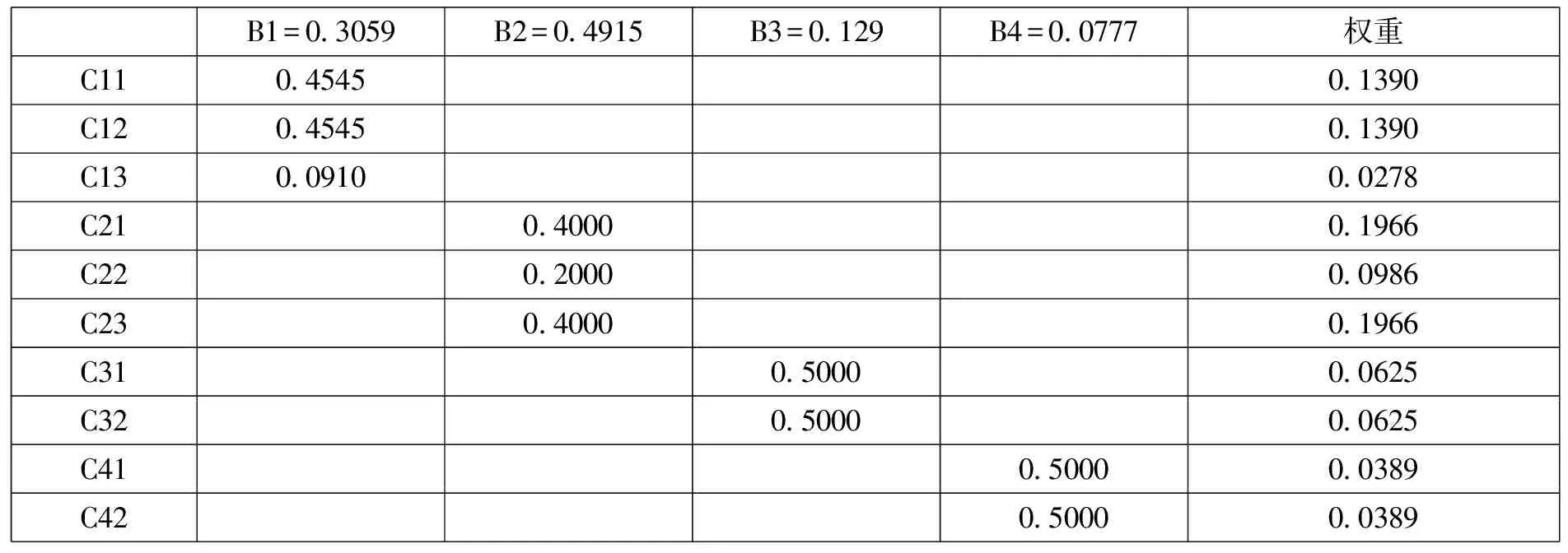

(3)确定权重。通过财务风险预警系统来评估房地产企业的财务风险时,每个指标对于企业的重要程度往往不尽相同。因此,确定各指标权重就尤为重要,借鉴层次分析方法及已有的相关资料,得到的指标权重如表5所示。

表5 财务风险预警系统指标权重表

(4)综合功效系数的确定。 综合功效系数=Σ(单项功效系数×该指标权重)/权重。

表6 警情区间表

如表6可知,通过确定警限,由各财务风险预警评价指标体系中所计算得到的功效系数所处的区间,就可以确定房地产企业的警情,对于风险进行控制[10](P140-141)。

综上所述,房地产企业可以根据财务风险预警系统,事先了解企业上一年度财务风险警情,并结合财务报表中各项已知数据,对企业财务风险进行有针对性的控制和管理。同时房地产企业也可横向比较企业各年度警情或者同一年度房地产各企业财务风险警情,对企业自身发展状况及行业发展状况进行预估和评价,从而制定出更为合理、安全的企业战略。

(二)实施财务管理预算化

在房地产企业预算管理方面,经常会出现很多不确定的因素,这些因素对于房地产企业经营发展起着很重要的作用。房地产企业应当将项目和资本的预算工作作为房地产财务管理的基本环节,对自身在收入支出、开发项目所获利益与分配的各方面做出具体的安排。具体来说,在项目预算上,财务部门的首要职责是建立并履行财务预算制度,并且要将开发费用及成本、项目收益、项目设计费用等方面的预算工作落到实处,从而使得项目决策准确性提升,以便缩小由于投资和决策失误所可能带给企业利益的损失。在资金预算上,房地产企业应当从自身实际出发,规划好资金使用途径,建立并且要完善房地产企业财务预算指标体系[11](P98-100)。

(三)提升成本管理水平

在前文所述的房地产企业财务风险管理问题上,成本管理现状是房地产企业面临的突出问题,而成本管理的重要性对于房地产企业的发展,则是重中之重。因为房地产商品定价的依据是成本,成本管理的水平直接决定了房地产商品价格合理性,同时也对其开发的项目最终所获利润水平产生重大影响。在房地产企业中提升成本管理水平,所需工作如下:一是明确各成本项目,并且对各项目范围做出规定,合理控制好开支的标准及范围,对房地产商品成本做出精确计算。 二是建立二级成本核算的单位,在房地产企业中实行成本责任制度。有效的二级成本核算单位能够帮助房地产企业将各单位的成本核算管理水平有效提升上去,各个部门有效协调,完成成本管理工作中的具体目标[12](P21-23)。三是建立和完善在成本管理方面的激励机制,推动各个单位更为积极地完成成本核算工作。

(四)控制负债规模,努力降低筹资风险

在一般企业的经营过程中,如果处于负债状态,通常会出现一定的财务杠杆效应,而经济效益也随之提高。但这并不意味着企业负债规模越大越好,因为一旦达到某一程度,偿还债务所带来的风险几率也会直线上升。究其原因,利息支出会随着贷款的金额数量呈同比增长,那么财务风险也就难以避免。房地产企业应当以改善资本结构的形式来减少财务风险,落到实际工作中,就是发掘自身的资金潜力,也可以通过将土地抵押而从金融机构贷款。房地产企业应当能够将自身的负债规模降到一定可以接受和承担的范围内,降低资本负债率,改善资本结构,令自有资本和借入资本比例更为合理[13](P29-31)。

(五)提高企业管理者和财务人员的综合素质

前文通过数据得出,房地产企业普遍存在财务人员素质不高的局面,也就是说,很多房地产开发商并不是十分重视企业的财务及其风险的管理。针对这一情况,提高房地产企业财务人员素质,提升高级财务人员占总财务人员比例尤为重要。同时,在所聘用的财务人员中,要通过培训提升财务人员各方面素质,高素质的财务人员能够使得高层管理者通过精细而客观的财务报表做出正确合乎实际的决策,帮助企业规划和合理经营。

五、结论

综上所述,在房地产行业里,财务风险高、资产负债率高是普遍存在的,而房地产企业中普遍存在的财务风险管理问题,又时刻影响着该行业的持续健康发展。针对这些问题,只有在企业中切实地做好财务风险预警工作,将财务风险预警系统的操作落实到财务风险管理的各项工作中,并结合其他的一系列解决措施进行有针对性的控制和规范,才能提升企业乃至整个行业对财务风险的应对能力及水平,从而最终促进房地产企业的健康发展。

[1]郭亚力.我国房地产投融资格局分析及路径选择[J].财贸研究,2006(2).

[2]周永平. 房地产开发企业融资方式及对应的财务风险分析[J].会计师,2008(9).

[3]谭曙芳. 浅析成长型房地产企业财务风险预警与控制[J].财会研究,2010(9).

[4]闻新燕. 试论中小型房地产企业财务风险及应对策略[J].实务探讨,2011(1).

[5]唱晓阳. 房地产企业财务风险管理探讨[J].财会通讯,2015(26).

[6]陈言美, 程杰. 我国房地产上市公司财务风险预警系统模型的建立与应用[J].武汉理工大学学报,2013(6).

[7]徐子淇. 房地产财务风险管理现状及解决措施分析[J].财会研究, 2013(13).

[8]司玉海, 秦汉. 房地产风险的识别及其防范研究[J].现代商业, 2012(2).

[9]陈晶璞, 李鹏雁. 企业财务风险预警系统的建立与应用[J].燕山大学学报,2002(3).

[10]刘绍忠. 我国房地产企业的财务风险管理研究[J].时代经贸,2007(2).

[11]魏舒鑫. 我国上市公司财务危机预警案例分析[J].全国商情:经济理论研究,2008(13).

[12]唐湘娟. 我国中小企业融资风险管理研究[D].贵州:贵州大学硕士学位论文, 2009.

[13]刘志峰. 我国上市公司财务预警模型研究[J].大连理工大学学报,2004(2).

[责任编辑 刘馨元]

Research on Financial Risk Management of Real Estate Enterprises in China

DING Hong-Mei

(Anhui Province Wangjiang County Party School, Anqing 246200,China)

How to warn, avoid and prevent financial risks of real estate scientifically and strengthen its management are the problems that need to pay attention to at present. In this paper, we analyzed the sources of the risk, and collected a large number of data, we also analyzed the financial security safety evaluation coefficient and the index values of the real estate enterprise by using statistical analysis method. This paper clarify the real estate enterprises which existed in low risk early warning capability, high cost burden and unreasonable financial structure. In order to promote the healthy development of the real estate enterprises, we have following suggestions, just like enforce the early warning system of risk by using the financial risk early warning system, implement financial management budget, improve the cost management level and control the scale of liabilities.

the real estate enterprises;financial risk;early warning system;capital structure;measure

2017-02-15

丁红梅,安徽省望江县委党校讲师,研究方向:经济管理。

F275

A

2095-0292(2017)02-0059-08