上市公司财务舞弊特征实证分析

2017-07-08张惠君

张惠君

[提要] 本文以我国近几年涉及财务舞弊的公司,主要为虚增利润的公司为样本,针对反映不同营运能力的虚增利润的财务舞弊公司的各项财务指标进行分析,总结舞弊公司特有的一些识别指标,为公司的投资者、债权人、顾客及雇员提供一个好的识别舞弊公司的工具。

关键词:上市公司;财务舞弊;特征

本文为浙江省教育厅2015年访问工程师项目:“哈佛分析框架在灵康药业的实践及应用”阶段性成果

中图分类号:F23 文献标识码:A

收录日期:2017年3月17日

引言

我国证券市场从建立开始至今,上市公司的财务报告舞弊一直没有间断过。当然,财务报告舞弊问题不仅仅存在于我国新兴的资本市场,也存在于国外较为成熟的资本市场。根据《商业周刊》报道,20世纪90年代末期以来,美国公司财务丑闻的范围和规模超过了大萧条以来的任何时期,从1995年到2001年,公司纠正财务报告的案例从每年的50例增长到每年的150例。2001年12月,美国能源交易巨头安然公司轰然倒地,进而牵出美国近几年最大的财务报告舞弊丑闻。

基于资本市场存在的舞弊情况,很多学者提出相应的对策。涉及公司治理结构的完善、投资者素质的提升、中介机构的职业素质和职业能力的提高、会计准则和审计准则的完善、相关的法律制度的完善和发展等方面。与此同时,研究舞弊公司的特征,力求通过分析财务报告能够发现一些征兆,尽最大可能减少投资者的损失也是十分必要的。本文是在借鉴和吸收上述国内和国外文献的研究方法和研究思路的基础上,结合中国资本市场的实际而形成的。

一、实证设计

(一)样本的选择

1、样本的选择标准。(1)由于我们无法获得公司上市前完整的财务报告,这将影响到我们对一些重要财务数据(如经营活动产生的现金净流量)的分析,因此我们剔除了上市前舞弊的公司,只选择了上市后(包括上市当年)舞弊的公司;(2)由于上市公司的中期报告与年度报告不具有可比性,因此我们剔除了中期报告舞弊的上市公司,只选择年度报告舞弊的上市公司;(3)财务报告舞弊包括对净利润的操纵和对资产负债表的操纵,我们这里研究的只是利润操纵行为,仅对资产和负债进行操纵而不涉及净利润的舞弊行为不在本文实证部分的研究范围内。

根据以上标准,我们选取了40家2005~2013年被通报的舞弊公司组成了舞弊样本,为了在我们后面的研究中,控制外部环境和行业因素的影响,我们在选择舞弊样本的同时,还为每个舞弊公司选择了一个非舞弊公司,组成控制样本。控制样本的选取采用以下步骤:(1)确定每个舞弊公司舞弊当年的年度、所属的行业和当年年末的资产总额;(2)選取与舞弊公司同年度、同行业的资产总额相近的A股上市公司;经过以上的步骤,我们选取了40家舞弊样本和控制样本。

2、样本的特征。(1)舞弊样本的行业分布和舞弊年度,见表1。我们能够发现舞弊公司的行业主要集中在制造业和综合业。(2)两样本舞弊前一年总资产的均值比较,见表2。舞弊公司和控制样本舞弊前一年总资产的均值不具有显著性差异。(表1、表2)

(二)变量的选取。反映上市公司财务状况、经营业绩的指标很多,在我们的研究中,我们没有使用单一的财务指标,而是采用一系列的财务指标对公司财务状况和经营业绩进行系统性的描述,如总资产报酬率、资产负债率、总资产周转率、应收款项占总资产的比重等描述公司盈利能力、偿债能力、资产利用效率、资产质量、现金流量的变量。

(三)数据来源。本研究样本所使用的相关数据分别来自以下:上市公司上市后的财务数据来源于金融界、巨潮资讯、证券之星;有关我国上市公司历年的财务舞弊信息资料来源于中国证监会网站处罚公告,深圳证券交易所、上海证券交易所的上市公司诚信档案。

二、实证研究过程

(一)研究方法及准备。本文采用实证研究的方法,从经验上验证我们上面所提出的假设,对上市公司的财务报告舞弊的财务特征做出实证上的解释和支持。

对舞弊样本和控制样本均值和方差的显著性检验,我们采用通常做法,即检验两组样本均值采用T统计量,检验两组样本方差采用F统计量。将两组样本具有显著性差异的财务指标选出,作为自变量,构建识别舞弊公司财务特征的模型。

同时,基于我们要检验的样本及变量,提出以下假设:

1、由于我们选取的舞弊公司主要为虚增利润的公司,上市公司通过多计收入、少转成本、少计费用来虚增利润,会导致上市公司的销售毛利率相对较高。因此我们假设,舞弊公司可以通过相应的舞弊手段虚增利润,达到与上市公司相似的盈利能力。

2、上市公司在虚构销售收入或少转成本和费用的同时,常常会引起某些资产项目如应收账款、存货等的增加。我们假设,舞弊样本的总资产增长率将高于控制样本,舞弊样本的各项资产占总资产的比重将达到与控制样本相似的规模或略高于控制样本。

3、由于舞弊公司主要是对利润表进行操纵,会相应引起资产负债表中应收账款和存货的变动,而对于资产利用效率的财务指标,可能分子变动程度会小于分母的变动程度。因此我们预期,舞弊公司的资产利用效率不及控制样本。

4、资产负债率是反映企业长期偿债能力的指标,资产负债率越高,企业违反债务契约的风险就越大,企业获得新的贷款的难度增加,我们假设,资产负债率越高,上市公司越有可能舞弊。流动比率和速动比率是反映企业短期偿债能力的指标,由于上市公司虚构收入可能会产生大量的应收账款,少转成本可能导致期末存货增加。因此我们假设,舞弊样本与控制样本相比,可能有着相似的流动比率和速动比率。

5、由于净利润的计量是以应计制为基础的,大多数的舞弊是直接影响净利润的,而现金流量的计量是以现金制为基础的,操纵的空间相对较小。因此我们假设,舞弊样本的现金流量应该差于控制样本。

(二)两组样本均值和方差的显著性检验

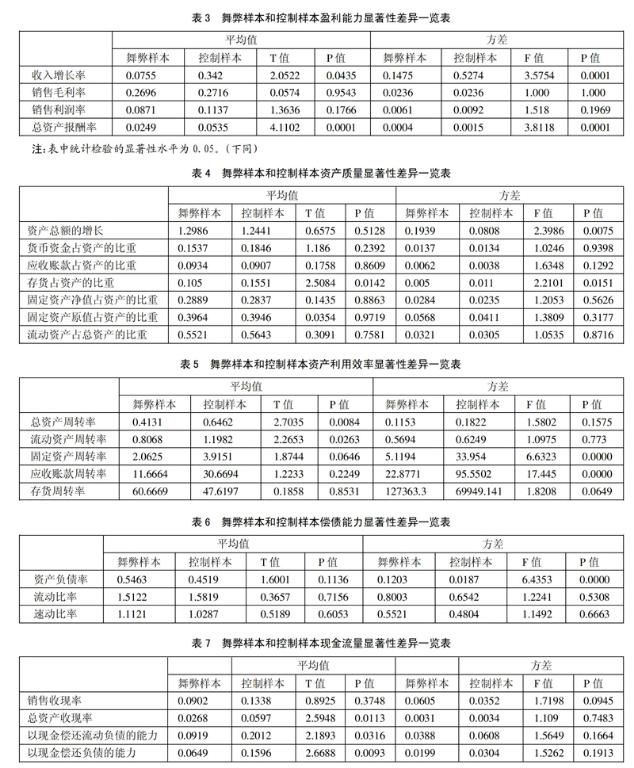

1、盈利能力分析。通过运用Eviews软件,我们对两组样本反映盈利能力的指标的平均数和方差进行了显著性检验,运行结果见表3。可以看出,舞弊样本的收入增长率、销售毛利率、销售利润率、总资产报酬率都低于控制样本,其中,两组样本的平均收入增长率、总资产报酬率存在显著差异,但销售毛利率、销售利润率没有显著差异,说明舞弊公司能够通过舞弊手段,达到与非舞弊公司相似的盈利能力。(表3)

2、资产质量分析。我们对两组样本反映资产质量指标的平均数和方差进行了显著性检验,结果如表4所示。由于舞弊公司通过多计收入,进而多计应收账款、少计成本、费用、少计提固定资产减值准备等手段,使其能够保持与非舞弊公司相似的资产规模。加之我们在选取样本时也考虑了两组样本总资产规模相似的问题,两组样本各指标值的平均数相差不大,从检验结果我们可以看到,除存货占资产的比重外,两组样本的其他财务指标均无显著性差异。同时,舞弊样本反映资产质量指标的标准差均大于控制样本,说明舞弊公司的资产质量的稳定性明显差于控制样本。(表4)

3、资产利用效率分析。通过运用Eviews软件,我们对两组样本反映资产利用效率的指标的平均数和方差进行了显著性检验,运行结果如表5所示。(表5)从两组样本的平均值来看,舞弊样本从总体上资产的利用效率低于非舞弊公司。检验结果表明,两组样本的总资产周转率、流动资产周转率存在显著性差异,其他指标无显著性差异。说明舞弊公司比起非舞弊公司,虽然使一些指标达到了与控制样本相似的水平,但总资产周转率和流动资产周转率仍然比较低。

4、偿债能力分析。通过运用Eviews软件,我们对两组样本反映偿债能力的指标的平均数和方差进行了显著性检验,运行结果如表6所示。(表6)两组样本各反映偿债能力的指标的均值都达到了相似的水平,并且,其显著性检验的结果表明两组样本无显著性差异。但从标准差来看,舞弊样本各指标的标准差均明显高于控制样本,说明舞弊公司的偿债能力比控制样本的稳定性要差,并且,两组样本资产负债率的方差存在显著性差异,说明舞弊公司资产负债率的不稳定性更加具有代表性。

5、现金流量分析。通过运用Eviews软件,我们对两组样本反映现金流量的指标的平均数和方差进行了显著性检验,运行结果如表7所示。(表7)由于现金流量表是以收付实现制为基础的,因此操纵空间比较小,舞弊公司的现金流量应该劣于非舞弊公司。两组样本的显著性检验结果表明,两者的总资产收现率、以现金偿还流动负债的能力、以現金偿还债务的能力存在显著性差异。并且,舞弊样本的销售收现率的标准差大于控制样本,说明舞弊公司的销售收现率比控制样本具有不稳定性。因此,舞弊公司的现金流量与控制样本存在着很大的差异。

通过对上述5种能力均值和方差的显著性检验的结果分析我们可以看到,分析结果基本验证了我们在单因素分析以前提出的5种预期。

(三)Fisher判定模型下的舞弊公司财务特征识别模型

1、Fisher判定分析的基本思想。Fisher判别法是一种线性判别的方法,该方法对两样本总体的要求很低,不需要两总体同为正态分布,不需要两者有相同的协方差矩阵。Fisher判别法的指导思想为:对原始数据系统进行坐标变换,寻求能将总体尽可能分开的方向。

在Fisher判别只具有两个样本时,利用回归分析所得到的回归方程和判别法则只差一个常数倍。因此,在进行两样本Fisher判别时,只需假设舞弊样本的因变量为1,控制样本的因变量为2,就可以采用回归分析的方法直接计算判别法则的系数。Fisher判别函数的一般形式为:

Z=a1X1+a2X2+a3X3+…+anXn

其中,Z为判别值,X1、X2、X3…Xn是反映研究对象的特征变量,如财务比率。a1、a2、a3…an为各变量的判别系数。

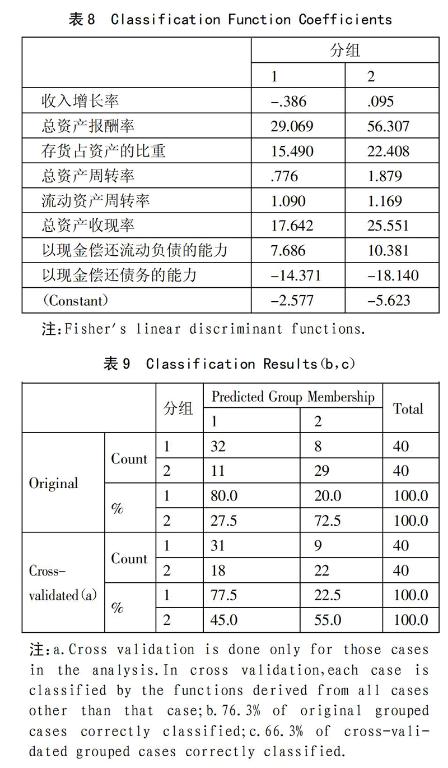

2、判别分析过程及结果。从上述检验结果表明,我们选取的23个财务指标中有8个财务指标是两组样本的均值存在显著性差异的。因此,将这8个财务指标纳入我们的判别模型。

按照我们设计的模型,本文把选取的40家舞弊公司和40家控制样本分别划分为组合1、组合2。将取得的这80家公司的8个指标输入SPSS软件进行判别分析,得出了判别系数表,见表8所示。(表8)

所以有:

Z1(X)=-0.386X1+29.069X2+15.49X3+0.776X4+1.09X5+17.642X6+7.686X7-14.371X8-2.577 (1)

Z2(X)=0.095X1+56.307X2+22.408X3+1.879X4+1.169X5+25.551X6+10.381X7-18.14X8-5.623 (2)

根据式(1)和式(2)可以得到Fisher判别函数的判别法则为:若Z1>Z2,则该上市公司属于组合1;若Z1 按照模型检验程序,首先将相应的估计样本数据代入所得的Fisher线性判别模型中,对舞弊样本的40家上市公司进行返回判定,此后,为了进一步检验上述估计模型的应用准确性,将控制样本的40家上市公司的有关财务数据带入上述所得的模型,对检验样本进行判定和预测,结果如表9所示。(表9) 从表9可知,对估计样本的回判结果为:第1类错误率是20%,第2类错误率是27.5%,总判别率是76.3%.从表中也看到,对检验样本的判别结果为:第1类错误率是22.5%,第2类错误率是45%,总准确率达到了66.3%。由于检验样本的数量较少,对检验样本的判别准确性可能较高,因此我们将对估计样本的回判检验和检验样本的判别结果的算术平均值作为模型检验结果,这样模型最后的检验结果是:第1类错误率是36.25%,第2类错误率是21.25%,总的判别准确率为71.3%。

三、研究结论及建议

(一)研究结论及解释。本文首先阐述了国内、外有关舞弊公司财务特征的相关理论及运用过的财务指标,然后利用中国证券市场上上市公司的财务数据,进行了我国舞弊公司财务特征的实证分析。我们主要采用了单因素分析的方法,将两组样本反映公司不同能力的23个财务指标的均值和方差进行显著性差异检验,检验结果显示,舞弊公司通过虚增收入、少计成本、费用,能够使其部分财务指标达到与非舞弊公司相似的水平。

具體说来,通过运用Eviews软件对两组样本进行显著性检验,我们看到,除收入增长率、总资产报酬率、存货占资产的比重、总资产周转率、流动资产周转率、总资产收现率、以现金偿还流动负债的能力、以现金偿还负债的能力这8个财务指标以外,其他财务指标两组样本均不存在显著性差异。

但是,我们在比较各财务指标的平均值时发现,除销售毛利率、固定资产净值占资产的比重、应收账款占资产的比重、固定资产原值占资产的比重、流动资产占总资产的比重外,舞弊公司的其他财务指标均不及控制样本。而导致上述5个财务指标的均值达到与控制样本相似的水平,主要是多计收入、虚增利润达到了相应的销售毛利率,同时,增加的应收账款和存货导致流动资产增加,而固定资产中配对样本的差异可能被其他样本的差异所抵消。

同时,舞弊样本的资产总额的增长、货币资金占资产的比重、应收账款占资产的比重、固定资产净值占资产的比重、固定资产原值占资产的比重、流动资产占总资产的比重、存货周转率、资产负债率、销售收现率、速动比率、流动比率等指标的标准差高于控制样本,说明舞弊公司的各财务指标更加具有不稳定性。并且,收入增长率、总资产报酬率、资产总额的增长、存货占资产的比重、资产负债率固定资产周转率方差的显著性检验表明两组样本也是存在显著性差异的。

综上所述,舞弊公司虽然能够通过虚增利润达到与非舞弊公司相似的盈利能力,但其资产质量、资产利用效率与现金流量水平都差于非舞弊公司。

最后,我们采用Fisher判别法建立了识别舞弊公司财务特征的模型,通过检验,该模型的平均回判率达到了71.3%。

(二)建议。根据以上研究结论,提出以下建议:

1、要加强对舞弊公司财务特征分析的持续研究。随着政策和制度的完善,上市公司进行舞弊的手段会更加隐蔽和多样化,因此及时把握其可能引起的指标特征的变化,不断增加新的检验指标是十分必要的。

2、舞弊公司与非舞弊公司在财务指标和非财务指标上的确存在较大的差异。但是,我们不能仅仅根据某些指标存在差异,就简单断定该公司存在舞弊行为。因为财务指标的异常或某些特征的具备只是预示该公司可能存在财务报告舞弊行为,旨在提醒使用者根据财务指标异常提供的信息,进一步收集其他信息来予以证实,也提高判断的准确性。

3、证券管理制度应对上市公司的盈利情况和现金流量状况进行综合考虑和要求。现行的证券管理制度中控制参数单一,且多以盈余数字为标准。如配股政策虽然几经变化,但净资产收益率一直是盈利要求中的重要因素,而上市公司也因此特别重视这个盈余比率,忽视了公司业绩的实质性增长。因此,有必要对相关的证券管理制度进行补充或修改。重视利润指标的同时,考察现金流量指标的状况,以形成更为有效的约束,减少因制度诱发的舞弊动机。

4、充分发挥注册会计师的经济警察职能。注册会计师应加强对现金流量表的审计,对公司的应收账款、其他应收款、主营业务收入等容易被操纵的科目加以重点关注和审核,并不断提高自身业务素质和职业道德水平。

主要参考文献:

[1]中国注册会计师协会.审计[M].北京:中国财政经济出版社,2005.

[2]李燕.财务舞弊的若干特征分析[J].会计之友,2006.3.

[3]冯武.我国制造业上市公司财务危机预警研究[D].西南交通大学硕士论文,2005.

[4]朱武祥,张兰.会计违规和利润伪造——Cendant公司实例[J].注册会计师视野,2002.5.

[5]朱绍斌,黄文坚.虚假会计报表与舞弊审计浅论[J].广东审计,2002.10.

[6]张玉.诚信经济呼唤舞弊审计[J].中国审计,2002.6.

[7]李运键.职业判断在重大会计舞弊审计中的作用[J].财会通讯,2002.2.

[8]宋常.舞弊及其审计问题的若干思考[J].审计研究,2001.4.