“营改增”后不动产工程新旧项目的对比

2017-07-05胡重毅

胡重毅

摘要:我国对于不动产实行“营改增”后,不仅对房地产行业带来了巨大的影响,也在很大程度上对制造型企业构建固定资产产生了影响。文章以增值税一般纳税人为研究对象,将一般纳税人营改增后不动产工程新旧项目进行对比,通过案例,分析“营改增”对减轻税收负担,避免重复征税的作用。

关键词:营改增 固定资产 不动产

一、政策简介

根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)规定,适用一般计税方法的试点纳税人,2016年5月1日后取得并在会计制度上按固定资产核算的不动产或者2016年5月1日后取得的不动产在建工程,其进项税额应自取得之日起分2年从销项税额中抵扣,第一年抵扣比例为60%,第二年抵扣比例为40%。取得不动产,包括以直接购买、接受捐赠、接受投资入股、自建以及抵债等各种形式取得不动产,不包括房地产开发企业自行开发的房地产项目。融资租入的不动产以及在施工现场修建的临时建筑物、构筑物,其进项税额不适用上述分2年抵扣的规定。不动产进项税额的分期抵扣要满足四个条件:一是纳税主体必须是增值税一般纳税人;二是在时间上必须是2016年5月1日后取得(包括接受投资、受赠、购买、非货币交换等形式取得);三是在会计上按固定资产核算;四是必须取得合法有效的增值税抵扣凭证。

为准确掌握文件精神,下文将区分不同情况,从实际操作层面角度将现行政策对不动产抵扣的时间性差异特征展开讨论。

二、案例分析

某一般纳税企业采用自营方式建造厂房一幢,发生如下有关业务:

1.购入为工程准备的各种物资500000元,支付的增值税税额85000元。

2.实际领用工程物资(含增值税)468000元。

3.领用了企业生产用的原材料一批,实际成本为200000元,增值税税率为17%。

4.工程应负担的工程人员薪酬为150000元;

5.领用本企业生产的产品一批,实际成本为600000元,材料在成本中的比重为70%,计税价格为800000元,增值税税率为17%。

6.支付水费17195.75元,其中进项税额为304.24元。(注:生产车间用量3000吨,办公室用量1000吨,工程部用量1000吨)

7.摊销电费17550元,其中金额15000元,税额2550元。(注:生产车间用量5000吨,办公室用量2000吨,工程部用量3000吨)

8.厂房达到可使用状态,并交付使用。

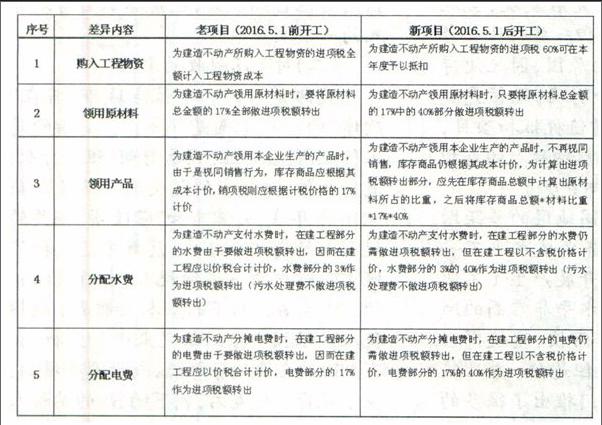

根据新老政策,我们将上述案例以2016年5月1日為分界线,作出对比后可以得出下表:

三、结论

通过对营改增后不动产工程新旧项目的对比,我们发现如下区别:

固定资产总成本由1596704.15元变为1425878_3元;本月企业的应纳税额由167971.61元(136000-304.24-2550+3400+60.85+765)变为-11363.9元(0-85000-304.24-2550+34000+13600+28560+24.34+306)。这些数字说明:企业在实行新政后,由于税收政策不同,导致了其固定资产构建成本的不同。究其原因,主要是因为企业为建造不动产时新老项目发生了以下差异(见左表)。

“营改增”试点从2012年至今,虽然存在一些调整中的问题,但符合结构性减税的战略要求,有利于税收公平及税制结构优化,对我国的经济发展有着重要的意义。