“营改增”对文化产业的影响研究

2017-06-30王新华

王新华

摘要:在国民经济中税收扮演着重要的角色,于单位生产经营活动而言,每一次税制改革都会产生重大影响,并严重影响着国民经济的增长。自2016年“营改增”全面实施后,“营改增”内的文化创意服务、广播影视服务等都直接影响着文化产业的发展。通过增值税促进文化产业分工、扩充增值税的抵扣范围、财务人员提高业务能力、加强单位税务风险管理等措施加速“营改增”对文化产业的发展。

关键词:营改增;文化产业;促进作用

中图分类号:F81

文献标识码:A

文章编号:1005-913X(2017)04-0077-02

一、“营改增”对文化产业发展的促进作用

(一)“营改增”的减税功效有利于促进经济增长

于理论及实践而言,经济发展是税收收入增加的主要来源,与GDP增长率相比,税收收入增长率应低出一些,只有这样才能保证经济持续、健康发展,并进行大量税收收入的提供。如国家税收负担过大,不仅会对资本、劳动力的自由流通造成严重阻碍,还会对单位利润存留及投资、发展优化造成不利影响,也就是说,相比GDP增长率,税收收入具有较高增长率,且持续时间较长,将阻碍社会经济的快速发展。而“营改增”作为本轮财税制度政策改革的重点,对“结构性减税”极为关键,是调整经济结构,实现发展转型的重要途径。“营改增”的实施,可减少税收扭曲经济的作用,可实现劳动供给、产量增多的功效,也就是说,减税能够对经济发展起到促进作用。按照国家税务总局统计数据显示,实行“营改增”后,可带动GDP增长0.5%,第三产业的增加值可提升0.3%,居民消费可增多1%,提供就业岗位数量为70多万个。于文化产业发展而言,实行“营改增”后,可有效处理重复征税等缺陷,进而对文化产业发展极为有利。

(二)文化产业离不开“营改增”等政府税收扶持

在产业结构调整及资源优化配置方面税制极为关键,如何设置税制,将对调整及优化升级产业结构产生极大的影响。目前,在文化产业发展中,流转税税制已不符合其发展需求。为更好地实现文化产业社会专业化分工,必须实行“营改增”,该税制在文化产业的实施,说明增值税为其唯一的流转税,而增值税因其特殊的税收中性设计,会大大降低文化企业重复征税问题的产生,进而达到文化企业税收负担减轻的目的。在文化产业完全进行增值税征收后,因其进项可进行抵扣,只要具有完整的抵扣链条及税制合理调整产业结构,才能实现文化产业的分工化、精细化及专业化。

二、我国文化产业“营改增”效应分析

“营改增”的目标就是对增值税覆盖范围的进一步扩大,进而将增值税的中性作用更好地发挥出来,以此达到重复征税现象地降低,防止流转税对经济的扭曲效果,作为现代服务业的典型产业,文化产业的发展与各行各业的发展密不可分,作为结构性减税的主要措施,“营改增”的实施可将公平、合理的税收环境提供给文化单位,在税收政策制度方面对文化产业的持续、健康发展起到激励作用。

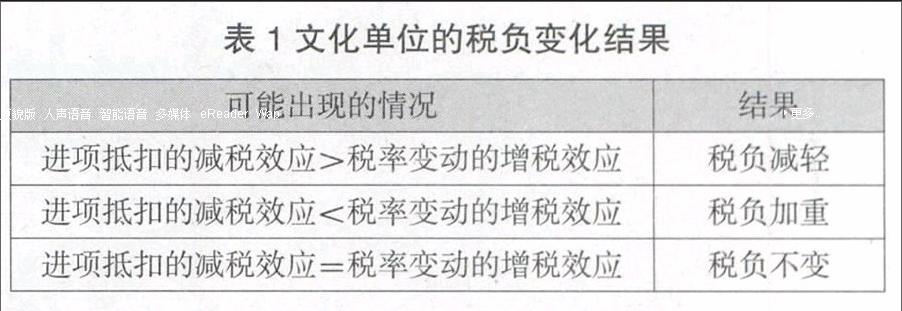

因增值税具有税收中性原理,可达到重复征收消除的目的,进而降低了大量现代服务行业的税负。据潘文轩分析,实行“营改增”可降低整个文化产业税负3.62%。于文化单位税负影响而言,“营改增”效应可分解为两方面,其一为因进项税额抵扣,可将重复征税问题有效去除,因此达到直接减税效应。其二为税负变动效应因适用税率变化而产生,“营改增”前后文化产业的税率有所变化,增值税税率较多,则会直接产生增税效应。由理论上来说,文化单位税负可能产生以下几种变化,如表1所示。

由此可见,进项抵扣减税效应与税率变动增税效应之间的对比直接决定着文化单位税负的变化情况。

三、“营改增”促进了文化产业快速发展

(一)增值税促进了文化产业分工

作为典型的分工导向型经济,文化产业发展在前期营业税征收时,存有重复征税的问题,在下一个环节其缴纳的营业税无法抵扣,因此在条件一致的情况下,企业不会选取外部购买,而更倾向于选用自身内部提供的服务。相比营业税,增值税税率高出一些,但文化产业税负较重,存在重复征税问题,这都会对文化单位的生产决策造成严重影响。早期的营业税不仅会对文化单位业务主辅分离不利,还会对文化产业的分工化、精细化发展产生抑制作用。

在提出增值税后,从原理上表明其在促进分工方面,其具有极大优势。特别是在文化单位转型升级方面“营改增”的促进作用極为突出。第一,增值税的中性制度设计,对生产单位的文化服务外包业务发展起到促进作用,实现主辅分离,对专业化发展具有推动作用;第二,增值税的进项抵扣,重视文化单位设备的更替,选取先进设备,这对其他业务的健康发展起到带动作用,是市场经济效益、工作效率得以提升的重要措施。

(二)扩充增值税的抵扣范围

在“营改增”实施中,部分企业税负下降程度较小,有些企业税负还有所增加,其主要原因在于增值税抵扣范围较小。作为现代服务业,文化产业以无形资产投资为其主要特征,其发展与人力资源息息相关,但在增值税进项抵扣中此类投资并不在其范围之内。一次性投资为文化单位的固定资产方式,如购买、租赁办公区域等,这些都不在进项抵扣范围内。在改革税制中,我国增值税的税收中性并没有完全展现出来,也就是说其还没有成为完全意义上的消费型增值税,无法做到进项抵扣包含全部购进成本,如大额有形资产,土地、车辆等,不能进行抵扣。在单位成本比重内,此类成本较高,进而导致文化单位对长期投资行为的重视程度不足,无法充分展现增值税实施对文化产业的充分激励、支持作用,这就要求必须在进项抵扣范围内适当地包含此类大额固定资产。除此之外,文化产业与大量无形资产也密不可分,如智力投资、技术支持等,为把文化产业重复征税的弊端彻底消除,达到单位税负负担减少的目的,必须尽可能扩充增值税的抵扣范围,为企业发展提供更好地发展平台。

(三)提高财务人员业务能力

文化产业实施“营改增”后,针对增值税纳税筹划也应做好转变工作,财务人员必须以单位发展角度出发,要充分意识到其风险性,如税务风险、法律风险等,但还需善于找到机会,对单位财务管理方面的专业人才加以充分利用,做好纳税筹划工作,将单位税收负担有效降低,这就要求必须提升财务会计人员的素质。

单位必须重视对财会人员的业务培训,确保财会人员必须具备“营改增”的基本素养、知识,在充分了解“营改增”概念的基础上,能够意识到其对单位发展的积极作用。只有在提升财会人员从业素养的同时,才能实现单位财务管理制度的调整,才能有效避免“营改增”对单位发展的负面影响,降低风险性。与此同时,文化单位应以本轮税制改革为发展契机,不断引进新资源,通过内部竞争、淘汰制,实现岗位优化,能者居之,将人才的效果充分发挥出来,进而对单位财务管理水平整体提升,为进一步推动单位发展提供人才支撑。

(四)加强单位税务风险管理

在单位财务管理中,税务风险客观存在于各个环节。现如今市场经济中竞争极为激励,极不稳定的自然环境和赖以生存的社会经济环境直接给单位发展带来了众多风险。所以,只有对单位税务风险的运行规律正确把握,才能够不断增强单位抵抗税务风险的能力。

于单位而言,其税务风险不仅具有财务风险的特性,还具备法律风险特性。相比前期的营业税,在计征原理、税制内容等方面增值税更为复杂,其税务风险涉及范围更广。文化单位必须对“营改增”带来的税务风险进行积极应对,不断提升自身税务风险意识,对其税务风险管理水平进一步提升。要求单位必须积极主动地对“营改增”有关知识进行全面了解,做好与财税部门之间的交流工作,保证享有更多优惠税收政策。

四、结语

综上所述,作为21世纪新兴的“朝阳产业”“绿色产业”,文化产业因其具有低能耗、污染小等特点,可满足现阶段低碳经济发展需求,且與经济可持续发展需求相符。长久以来,我国对隶属于现代服务业的文化产业统一征收营业税,因营业税自身存在较大税制问题,且一定程度上与我国文化产业分工日益呈现出精细化、专业化及新型化发展方向诸多矛盾,导致我国文化产业具有过多行业税负,这不仅对文化产业分工协作极为不利,且对文化产业行业细分产生极大影响,进而阻碍整个产业的快速发展。伴随“营改增”政策的全面实施,不仅对文化产业分工及产业链延伸极为有利,更有利于重复征税问题的消除,是文化单位税负降低,促进文化产业分工,加快行业细化,实现文化单位专业化发展及新经济增长点形成的重要举措。