外部冲击对我国投资者情绪的影响分析

2017-06-19李竹薇,康晨阳,毛显昕

李 竹 薇, 康 晨 阳, 毛 显 昕

(大连理工大学 管理与经济学部, 辽宁 大连 116023)

外部冲击对我国投资者情绪的影响分析

李 竹 薇, 康 晨 阳, 毛 显 昕

(大连理工大学 管理与经济学部, 辽宁 大连 116023)

使用二阶段主成分分析法构建出投资者情绪综合指数,选取国际原油价格指数、人民币汇率价格指数和国际股票价格指数作为外部冲击指标,应用VAR模型研究了2007年2月至2015年3月期间外部冲击对我国投资者情绪的影响。结果表明:在多因素外部冲击下,国际股票市场的冲击对投资者情绪影响最大,投资者对国际股票市场的冲击反应最迅速也最剧烈,影响程度次之的是外汇市场冲击,而原油商品市场冲击对投资者情绪影响最弱。

外部冲击;投资者情绪;主成分分析;VAR模型

一、引 言

行为金融学理论认为,在金融市场中,资产价格不仅由其内在价值决定,还包括投资者的交易行为和心理因素即投资者情绪在很大程度上也影响着资产价格,是左右整个金融市场运行的重要因素[1]。国外关于投资者情绪的研究已经趋于完善,但国内关于投资者情绪的研究还处于起步阶段。从开始研究投资者情绪的定义,到现在对投资者情绪指标进行量化并研究其对股票市场收益的影响,投资者情绪作为行为金融学的焦点问题之一,越来越受到国内外学者的关注。

1.关于投资者情绪的研究

(1)有关投资者情绪指标的研究

根据现有研究,投资者情绪度量的指标可以分为直接指标和间接指标。直接指标是指机构以发布问卷等方式来调查投资者对未来市场多种看法的指标。比如Fisher和Statman[2]将投资者智能指数作为投资者情绪的直接指标。Brown和Cliff[1]则使用了另一个直接指标,称为美国个人投资者协会(AAII)指数。AAII每周处理调查的结果并按照看涨、看跌和中性区分它们,以看涨与看跌投资者比例之差计算AAII指数。国内投资者情绪的直接指标有央视看盘、好淡指数、华鼎多空民意调查数据和巨潮投资者信心指数等。间接情绪指标是以交易数据为基础构建出的指标,这类指标的使用较为广泛。包括封闭基金折价率和共同基金净赎回,也有学者选取IPO发行量及IPO首日收益率、封闭式基金折价率、红利溢价率、换手率以及股权发行比率等构建复合投资者情绪指标。

(2)有关投资者情绪对股票市场影响的研究

国外对于投资者情绪的研究已逐渐成熟。De-Long等[3]首先提出DSSW模型,即噪声交易者影响资产价格的理论模型。他们认为理性交易者可以理性地推动资产价格的形成,但会受到噪音交易者错误信息的影响,理性交易者与噪音交易者处于竞争关系。Shiller等[4]研究日本股市崩溃的原因,认为日本人对未来收入增长的预期表示悲观,股市崩溃是由于情绪影响的投资策略变化导致的。国内对于投资者情绪的研究大多建立在国外已有的模型之上,同样证明了投资者情绪对股票市场的影响。伍燕然和韩立岩[5]研究投资者情绪与国内IPOs之谜,实证检验了投资者情绪与股票市场收益的关系,证明了投资者情绪与股票市场短期收益正相关。

2.关于外部冲击的相关研究

(1)有关外部冲击对物价水平影响的研究

国外关于外部冲击的文献有很多,主要研究外部冲击对一国物价的影响。Bailliu和Fujii[6]以美国的经济数据为样本,研究了石油价格的波动对石油进出口国家产出和物价水平的影响,发现石油价格的剧烈波动会使美国潜在的通货膨胀水平增高。与国外文献相同,目前国内学者对于外部冲击的研究也集中在其对于物价波动的影响上。李洁和张天顶[7]以33个国家或地区的经济数据作为样本,测量了全球流动性指数,并研究了全球流动性的扩张对资本市场所产生的影响,结果表明全球流动性扩张显著提高了我国通货膨胀水平。

(2)有关外部冲击对投资者情绪影响的研究

目前,国内外很少有学者研究外部冲击对投资者情绪的直接作用。但是,学者们会通过研究外部冲击的传染性如何影响一国金融市场的质量来反思外部冲击对该国投资者心理与行为的作用。文凤华等[8]分别在中国和美国市场构建投资者情绪代理指标,研究了金融危机背景下中美市场投资者情绪的传染效应,得出美国市场投资者情绪对中国市场投资者情绪的传染性在不同时期呈现出不同的大小关系,并且随着中国资本市场的不断开放,其传染性将随之增强,尤其是在次贷危机发生时,情绪的传染性会达到最大。类似研究还有李竹薇等[9]。

目前很少有学者将投资者情绪作为被解释变量进行考虑。例如,哪些外部冲击因素会引起投资者情绪变化、这些外部冲击因素对投资者情绪的影响是否相同、影响程度如何等,这一系列问题在已有研究中涉及较少,亟待学者们给予答案。

鉴于此,在前人研究的基础上,采取二阶段主成分分析法构建出我国投资者情绪综合指数并将其视为因变量,应用VAR模型的系列检验,研究几类比较有代表性的外部冲击因素,如国际原油价格指数、人民币汇率价格指数、国际股票市场价格指数等对我国投资者情绪的影响。本文的研究内容与结论可以对已有研究作以有益的补充。

二、数据指标与研究方法

样本区间为2007年2月至2015年3月,所有数据为月度数据,数据来源为Wind数据库、中国证券登记结算公司、国泰安数据库。

1.投资者情绪综合指数

为了更全面的表现投资者情绪,近年来越来越多的学者使用多指标复合指数的构建方法,如易志高和茅宁[10]的CICSI指数。本文借鉴上述方法构建投资者情绪综合指数(SENT)。

(1)源指标的选取

封闭式基金折价率(CEFD):选取规模大于20亿的封闭式基金在每月最后一个交易日的折价率的算数平均值作为CEFD指标,见公式(1):

(1)

其中,CEFDt为月度封闭式基金折价率,n为当月交易的基金数量。Pit为基金i在t月最后一个交易日的收盘价,NAVit为基金i在t月最后一个交易日的单位净值。

新增开户数(NIA):每月的新增开户数可以反映投资者对股票市场的参与程度和热情程度。选取2007年2月到2015年3月沪深两市A股新增开户数的月度数据作为NIA指标。

换手率(TURN):换手率可以衡量市场流动性并且可以反映投资者的市场参与程度。选取沪深两市A股月交易总金额除以月流通总市值作为TURN指标。

月度IPO数量(IPON):IPO数量能很好地衡量投资者的热情程度。选取沪深两市A股的月度IPO数量作为IPON指标。

消费者信心指数(CCI):选取消费者信心指数来衡量投资者情绪的变化。

(2)投资者情绪综合指数的构建

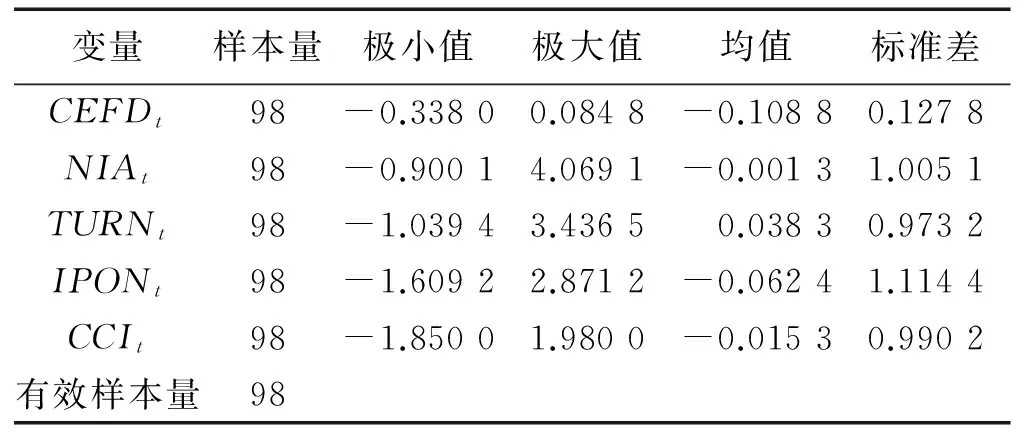

各变量的描述性统计如表1所示。

表1 源指标变量的描述性统计

根据Malcolm和Jeffrey[11]提出的源指标序列滞后期影响,除了源指标序列的当期数据以外,还将源指标的滞后关系考虑在内。选取5个源指标的当期与滞后1期变量(共10 项指标),即CEFDt,CEFDt-1,NIAt,NIAt-1,TURNt,TURNt-1,IPONt,IPONt-1,CCIt,CCIt-1,进行主成分分析构建SENT指数,严格遵守累计方差贡献率大于85%的原则,选取成分1、2、3、4作为主成分,累计方差贡献率为89.601%,能够较好的反映源指标的信息。第1、2、3、4主成分的得分系数矩阵见表2。

表2 成分得分系数矩阵

根据表2结果可以得到4个主成分的数学表达式。依照数学表达法将主成分1、2、3、4,分别记作F1、F2、F3、F4,见公式(2)~(5):

F1= 0.216CEFDt+ 0.504NIAt+ 0.435TURNt

+ 0.056IPONt-0.145CCIt+ 0.222CEFDt-1+0.314NIAt-1+0.301TURNt-1-0.026IPONt-1-0.212CCIt-1

(2)

F2 = 0.617CEFDt+0.333NIAt+ 0.086TURNt-0.123IPONt+ 0,089CCIt+0.653CEFDt-1+0.106NIAt-1-0.089TURNt-1-0.151IPONt-1-0.003CCIt-1

(3)

F3 = 0.016CEFDt-0.029NIAt-0.240TURNt-0.002IPONt+ 0,585CCIt+0.029CEFDt-1-0.060NIAt-1-0.172URNt-1+0.061IPONt-1+ 0.593CCIt-1

(4)

F4 = -0.079CEFDt-0.003NIAt-0.078TURNt+0.570IPONt+0.010CCIt-0.112CEFDt-1+0.101NIAt-1+0.032TURNt-1+0.565IPONt-1+0.032CCIt-1

(5)

将“旋转平方和载入”栏中的方差贡献率作为主成分前的权重,进而获得第一次主成分分析的结果FIRSTt,见公式(6)和公式(7):

FIRSTt= 0.289 21F1+0.213 09F2+0.206 62F3+0.187 08F4

(6)

FIRSTt= 0.182 5CEFDt+0.210 2NIAt+0.078 0TURNt+0.096 2IPONt+0.998CCIt+0.1884CEFDt+0.119 9NIAt-1+0.038 5TURNt-1+0.078 6IPONt-1+0.066 6CCIt-1

(7)

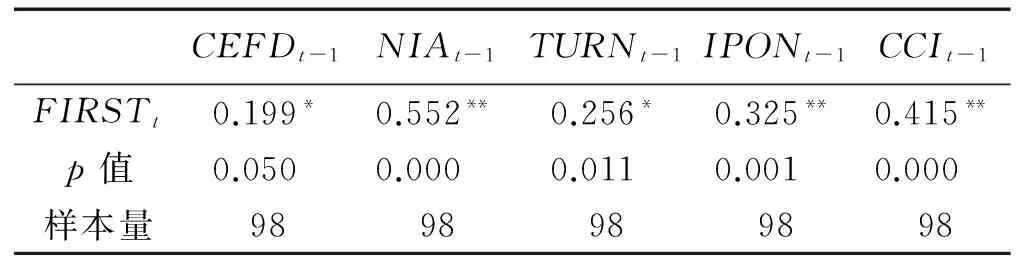

将FIRSTt与10个源指标进行相关性比较,最终选取其中的5个源指标作为二阶段构造投资者情绪综合指数(SENT)的变量。FIRSTt与10个源指标的相关系数见表3和表4。

表3 FIRSTt与5个当期源指标的相关性

注:**表示在1% 水平(双侧)上显著相关,*表示在5%水平(双侧)上显著相关。

表4 FIRSTt与5个滞后1期源指标的相关性

注:**表示在1% 水平(双侧)上显著相关,*表示在5%水平(双侧)上显著相关。

从表3和表4的相关性结果可以看出,除了CEFDt与FIRSTt不是显著相关以外,其余变量均与FIRSTt在1%或5%的置信水平下显著相关。通过比较FIRSTt与源指标相关系数的大小,选择CEFDt-1,NIAt,TURNt,IPONt,CCIt这5个指标最终构建出投资者情绪综合指数(SENT),见公式(8):

SENTt=-0.066CEFDt-1+0.303NIAt+0.164TURNt+0.056IPONt+0.399CCIt

(8)

2.外部冲击指标

选取国际原油价格指数、人民币汇率价格指数和国际股票价格指数的波动率作为外部冲击指标,考察外部冲击对投资者情绪产生何种影响以及影响程度。

国际原油价格指数:原油价格的波动主要是通过影响我国生产成本来影响物价水平的。选择布伦特原油价格指数的波动率作为外部冲击的OIL指标。人民币汇率价格指数:选取美元兑人民币汇率的波动率作为外部冲击的EXRATE指标。国际股票价格指数:美国股票市场已经趋向成熟,其波动可视为很好的风向标。选择美国标准普尔500指数的波动率作为外部冲击的STOCK指标。

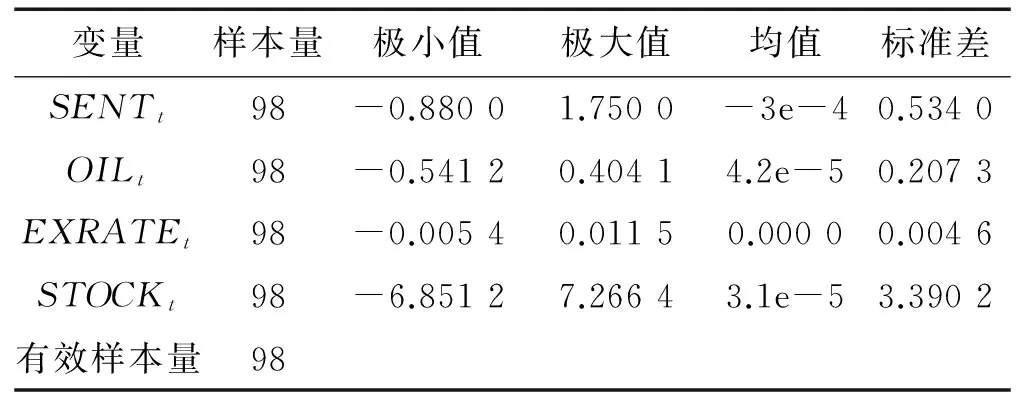

计算上述指数波动率的具体方法是:(指标数据-指标数据的平均值)/(样本数量-1),以此得到OIL指标、EXRATE指标和STOCK指标。结合投资者情绪综合指数SENT,给出样本数据的描述性统计,见表5。

表5 外部冲击指标的描述性统计

3.VAR模型

通过VAR模型解释外部冲击对于我国投资者情绪在力度和时效性上的影响程度。VAR模型建立如下:

(9)

在公式(9)中,SENT表示投资者情绪,OIL表示国际原油价格指数波动率,EXRATE表示美元兑人民币汇率波动率,STOCK表示美国标普500指数波动率。t=1,2,…,T,T为样本个数。A1, A2,…,Ap是待估系数矩阵。εt为随机干扰项。依据LR(似然比)、FPE、AIC(赤池信息准则)、SC(施瓦茨信息准则)和HQ(Hannan-Quinn信息准则)5种方法确定VAR模型滞后阶数p。

三、实证分析

1.初步检验

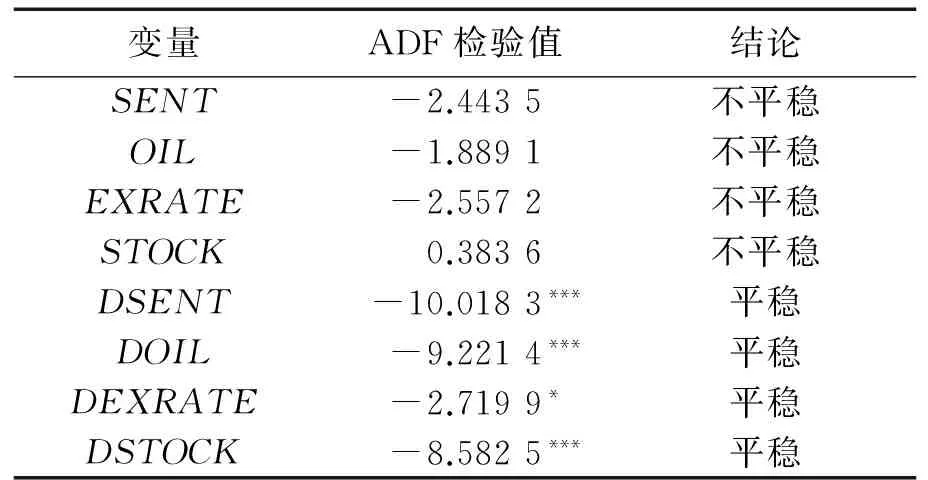

为了避免伪回归现象出现,首先需要对数据进行单位根检验。表6展示了ADF单位根检验的结果,其中DSENT、DOIL、DEXRATE和DSTOCK为变量SENT、OIL、EXRATE和STOCK的一阶差分。可以看出,原变量SENT、OIL、EXRATE和STOCK的ADF检验结果都大于10%显著性水平下的临界值,原假设成立,即原变量均存在单位根,为非平稳序列。一阶差分序列DSENT、DOIL和DSTOCK的ADF检验结果在1%的显著性水平下显著,DEXRATE在10%的显著性水平下显著,原假设不成立,即变量不存在单位根,一阶差分序列为平稳序列,可以进行VAR模型检验。依据LR、FPE、AIC、SC和HQ五种滞后阶数判断准则确定VAR模型滞后阶数。5个准则中有3个准则,LR、FPE和AIC显示最优滞后阶数为2。因此,确定样本数据序列为二阶滞后。

表6 单位根检验

注:*、**和***分别表示在10%、5%和1%的显著性水平上显著。

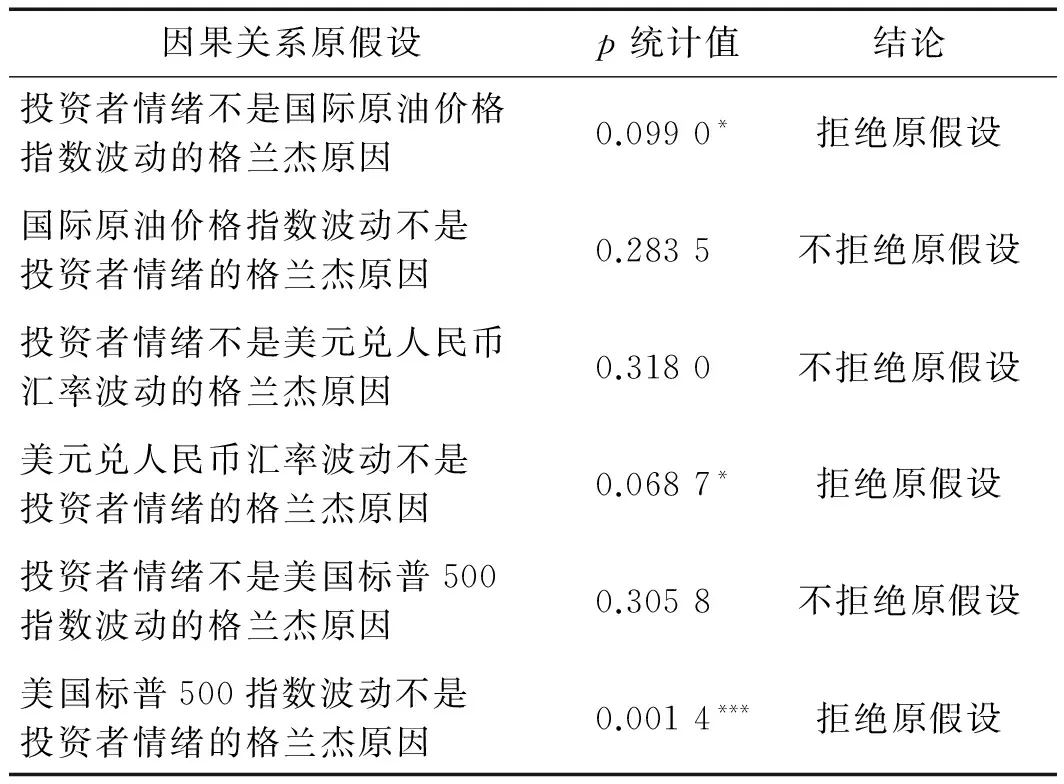

2.格兰杰因果检验

格兰杰因果检验主要是验证国际原油价格指数波动率、美元兑人民币汇率波动率和美国标普500指数波动率是否是引起我国投资者情绪变化的格兰杰原因,检验结果见表7。由表7可知,在10%的显著性水平下,拒绝美元兑人民币汇率波动不是投资者情绪格兰杰原因的原假设,说明美元兑人民币汇率波动是投资者情绪的格兰杰原因。同样地,在1%的显著性水平下,美国标普500指数波动也是投资者情绪的格兰杰原因。然而,原油价格指数波动不是引起投资者情绪变动的格兰杰原因。相反地,在10%的显著性水平下,投资者情绪是原油价格指数波动的格兰杰原因。综上,美元兑人民币汇率的波动和美国标准普尔500指数波动能引起投资者情绪的变化,同时投资者情绪的变化在一定程度上可以引起原油价格指数的波动。

表7 格兰杰因果检验结果

注:*和***分别表示在10%和1%的显著性水平上显著。

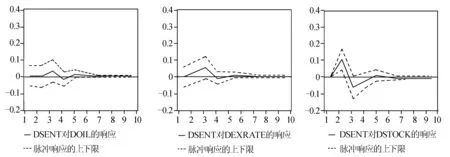

3.脉冲响应

国际原油市场价格指数、人民币汇率价格指数和国际股票市场价格指数的冲击对投资者情绪的脉冲响应如图1所示。

从图1(横轴:期数;纵轴:响应)可以看出原油价格指数的波动对投资者情绪产生的冲击有时滞,并且时滞的时间比较长,投资者在第2期才做出反应,验证出原油价格指数波动对于投资者情绪的影响并不十分明显。汇率的波动对投资者情绪产生的冲击有一定的时滞,时滞的时间很短,投资者情绪在第一期中期开始发生变化,一个正向的汇率波动会使投资者情绪高涨,但变化较慢,到达最高点后投资者情绪逐渐回落,较快地回到之前水平。股票价格指数的波动对投资者情绪产生的冲击有时滞,时滞的时间也很短,投资者情绪在第一期中期开始发生变化,还可以看出股票价格指数的波动对投资者情绪的影响较大且时间持续最长。当投资者情绪达到最大值并开始下降时不能直接回归到之前水平,会继续下降,即反应过度,在一段时间的调整期后投资者情绪才能回到原来的水平。

4.方差分解

方差分解是通过分析不同冲击对内生变量的贡献度来评价每一个冲击的重要性。使用方差分解来分析国际原油市场冲击、人民币汇率冲击和国际股票市场冲击对投资者情绪的影响程度,见表8。根据表8可以看出,投资者情绪对自身的解释程度最高但是其贡献程度在不断降低,从第1期的99.971 35%降至第10期的82.387 57%,之后保持稳定。除去投资者情绪对自身的影响外,外部冲击指标中美国标普500指数波动率对投资者情绪的贡献度最高且不断上涨,从第1期的0%上涨到第10期的13.102 91%,持续到第10期保持稳定。其次是美元兑人民币汇率波动率,其贡献度也不断上涨,从第1期的0.004 429%上涨至第10期的3.231 190%。贡献度最低的是原油价格指数波动率,从第1期的0.024 221%开始上涨,第10期仅达到1.278 329%。综上,除去投资者情绪自身外,国际股票市场波动对投资者情绪变化的贡献率最高,能很好的解释投资者情绪的变化,其次是汇率波动,而原油市场波动不能很好的解释投资者情绪的变化,这与格兰杰因果检验和脉冲响应检验的结果相符。

图1 投资者情绪分别对原油价格冲击、汇率冲击、股票价格冲击的脉冲响应

期数DSENTDOILDEXRATEDSTOCK199.971350.0242210.0044290.00000288.790230.0200150.77635010.41340383.145880.8819523.11103812.86112482.782211.0724323.10327913.04208582.553151.2189113.14561013.08233682.461311.2703583.21305513.05528782.405611.2683243.22162913.10444882.403881.2692153.22255213.10435982.390401.2782043.23024913.101141082.387571.2783293.23119013.10291

四、结论与建议

使用二阶段主成分分析法构建投资者情绪综合指数,选取国际原油价格指数、美元兑人民币汇率价格指数和国际股票价格指数作为外部冲击指标,采用VAR模型研究了2007年2月至2015年3月期间外部冲击对于我国投资者情绪的影响,得到一些比较有意义的研究结论:首先,美元兑人民币汇率的波动和美国标准普尔500指数波动能引起投资者情绪的变化,同时投资者情绪的变化在一定程度上可以引起原油价格指数的波动。其次,当外部冲击发生时,投资者情绪的变化不是立刻发生的,需要一段反应时间,而且只在短期产生波动,长期回归最初水平。投资者情绪对于美国标普500指数的冲击最为敏感,对其冲击的反应最快并且最为剧烈,对美元兑人民币汇率指数冲击反应较为敏感,而对国际原油价格指数冲击最不敏感。最后,股票价格指数的波动对于投资者情绪的变动解释程度最高,美元兑人民币汇率指数的解释程度位居第二,原油价格指数的波动率对投资者情绪变动的贡献率最低。

综上,我国政府及监管部门可以参考此顺序进行宏观调控和风险预警,教育和保护我国投资者,实现金融市场的安全与稳定。具体建议如下:第一,在股市和汇市设立风险强弱预警机制,配套相应的应急保障措施,当外部冲击使得股票价格指数和汇率大幅波动时,及时防范投资者情绪变动引发的市场风险,结合法律法规严格监控股市和汇市的买卖行为,保障市场平稳运行;第二,监管部门应教育投资者并提高其预期水平,建立理性预期阈值机制,在一定范围区间内引导投资者理性对待外部冲击;第三,大力培养和扶持机构投资者,建立机构投资者责任制度和激励制度,强化机构投资者利用各种金融工具平抑价格与稳定市场。

[1] BROWN G W,CLIFF M T. Investor sentiment and the near-term stock market[J]. Journal of Empirical Finance,2001,11(1):1-27.

[2] FISHER K L,STATMAN M. Investor sentiment and stock returns[J]. Financial Analysts Journal,1999,2(2):11-13.

[3] DELONG J B,SHLEIFER A,SUMMERS L H,etal. The economic consequences of noise traders[J]. Social Science Electronic Publishing,1987,38(5):1-104.

[4] SHILLER R J,KON-YA F,TSUTSUI Y. Why Did the Nikkei Crash? Expanding the Scope of Expectations Data Collection[M]. Springer,1996:156-64.

[5] 韩立岩,伍燕然. 投资者情绪与IPOs之谜——抑价或者溢价[J]. 管理世界,2007,(3):51-61.

[6] BAILLIU J,FUJII E. Exchange Rate Pass-through and the Inflation Environment in Industrialized Countries:An Empirical Investigation[R]. Banh of Canada Worhing Paper,2004.

[7] 李洁,张天顶. 全球流动性扩张及其对资本市场的影响[J]. 金融研究,2010,(10):25-35.

[8] 文凤华,杨鑫,龚旭等. 金融危机背景下中美投资者情绪的传染性分析[J]. 系统工程理论与实践,2015,(3):623-629.

[9] 李竹薇,安辉,迟箖. 资产证券化与金融市场动态关系研究——基于美国CDO产品的证据[J]. 大连理工大学学报(社会科学版),2015,36(1):38-44.

[10] 易志高,茅宁. 中国股市投资者情绪测量研究:CICSI的构建[J]. 金融研究,2009,(11):174-184.

[11] MALCOLM B,JEFFREY W. Investor sentiment and the cross-section of stock returns[J]. Journal of Finance,2006,61(4):1645-1680.

The Impact of External Shocks on Chinese Investors’ Sentiment

LI Zhuwei, KANG Chenyang, MAO Xianxin

( Faculty of Management and Economics, Dalian University of Technology, Dalian 116023, China )

This paper uses two-stage principal component analysis to construct the investors’ compositive sentiment index and takes international crude oil price index, RMB exchange rate index, and international stock price index as the external shock index. It explores the impact of external shocks on the investors’ sentiment in China from March 2015 to February 2007 with the VAR model (vector auto-regressive model). The results show that the strongest impact on investors’ sentiment comes from the international stock market, to which the investors tend to respond most rapidly and intensely, followed by the foreign exchange market and the crude oil commodity market.

external shocks; investors’ sentiment; principal component analysis; VAR model

10.19525/j.issn1008-407x.2017.02.012

2016-04-12;

2016-07-15

国家社会科学基金青年项目:“中美货币政策背离视角下人民币汇率的波动趋势、特征及升值空间研究”(11CJY100);教育部人文社科青年项目:“危机冲击视角下行为资产定价模型的改进研究”(15YJC790051);辽宁省社会科学规划项目:“交易制度对辽宁股市影响与制度设计”(L16CGL003)

李竹薇(1983-),女,辽宁抚顺人,副教授,博士,主要从事金融工程、行为金融、风险管理研究,E-mail:54awa@163.com;康晨阳(1994-),女,河北石家庄人,大连理工大学管理与经济学部硕士研究生,研究方向为金融学;毛显昕(1993-),女,北京人,大连理工大学管理与经济学部金融学硕士研究生,研究方向为金融学。

F830

A

1008-407X(2017)02-0071-06