农业经营主体生产性融资需求实证分析

2017-06-19李琴英

刘 笛,李琴英

(郑州大学 商学院,河南 郑州 450001)

农业经营主体生产性融资需求实证分析

刘 笛,李琴英

(郑州大学 商学院,河南 郑州 450001)

通过对河南省民权县、濮阳县、邓州市170户普通农户及81户新型农业经营主体生产性融资的融资渠道、借贷用途、扩大生产意愿的问卷调查,分析各主体的融资特征、规模、用途,并以调研数据为基础测算河南省农业经营主体融资需求额度及资金缺口,旨在发现当前农业生产性融资存在问题的根源并提出对策建议,期望为农村信贷政策调整提供理论依据,推动金融机构涉农贷款业务革新,拓宽农业经营主体融资渠道,进而加快推进农业现代化的步伐。

河南省;农业经营主体;融资需求;资金缺口

一、引 言

2016年中央一号文件《关于落实发展新理念加快农业现代化实现全面小康目标的若干意见》提出,要发挥适度规模经营在农业生产经营中的带头作用,支持新型农业经营主体作为骨干力量加快建设农业现代化,提高农业生产性投入在农业规模化经营主体各种投入的比例。该意见既是对近年来我国农业发展创新实践的肯定,又是对农业现代化建设道路的理论探索。

河南省是农业大省,2014年农牧业产值占全省生产总值的20.03%,目前共有涉农企业6 500家,种养大户(家庭农场)27 513家,农民专业合作社92 000家,农户1 272 596户①。虽然近年来新型农业经营主体的数量和规模发展迅速,但仍有大部分普通农户从事着小规模的农业生产。劳动、资本、技术、管理等生产要素是进行农业生产不可或缺的因素。相比普通农户而言,以涉农企业、种养大户及农民专业合作社为代表的新型农业经营主体的适度规模经营更加需要充足的经营管理资金与风险管理资金。

2014年2月中国人民银行出台的《关于做好家庭农场等新型农业经营主体金融服务的指导意见》提出,要切实加大对家庭农场等新型农业经营主体的信贷支持力度,按照“宜场则场,宜户则户,宜企则企,宜社则社”的原则简化审贷流程,为推进农业适度规模经营和农业现代化提供有效支持。②虽然对于新型农业经营主体的发展国家提供了相关的政策支持,但仍然存在诸多因素致使一部分新型农业经营主体融资困难。解决农业经营主体融资难的问题,有助于打破其自身发展的资金瓶颈,进而推动农业现代化的进程。

黄祖辉、俞宁(2010)调研发现,大多数新型农业经营主体在农业生产要素获取方面面临的主要约束是资金和土地获取困难,资金融通方面约束的主要原因是授信担保困难、申请手续复杂、隐性交易费用高等问题。③张霞、周平(2013)认为,浙江省新型农业经营主体融资难的原因在于回收周期长、短期回报率低、管理制度不规范、有效抵押物不足、信用担保能力弱等内部因素;利益最大化倾向、信贷产品少、信贷条件高、手续办理复杂等金融体系因素;支农政策的金融服务力度欠缺、惠及面较窄、金融杠杆作用挖掘不够等政府政策因素。④在如何解决新型农业经营主体融资困难的问题上,江维国、李立清(2015)提出传统金融对我国农业发展支持的不足能够通过互联网金融模式下的资金供给新渠道得到有效弥补,且这种融资模式能够很好地契合新型农业经营主体的融资模式创新⑤。

生产性融资需求偏低、非金融渠道借贷是普通农户在融资方面一直以来较为显著的特点。何广文(1999)基于对河南省、陕西省、浙江省、江苏省、河北省的21个县365个家庭的问卷调查资料的研究发现,60.96%有过借贷行为的样本农户的主要借贷途径是民间借贷等非金融渠道,且以满足生产需求为目的进行借贷的农户比例为32%,非生产性目的资金借贷比重较高。⑥李乐、刘涛等(2011)通过对成都市农户的调查发现,当地样本农户对通过正规金融渠道获得资金需求的强度不足,即便是收入较高、能提供可用抵押物的农户,在亲戚朋友间的借贷若能满足其资金需求额度时,也会更加青睐这种借贷方式。⑦

综上所述,已有文献针对新型农业经营主体融资约束以及普通农户的资金借贷特点做出了系统的分析,为本文的研究提供了借鉴基础。本文在实际调查的基础上,测算省份农业经营主体的融资需求额度,并针对农业生产性融资存在的问题提出对策建议。

二、农业经营主体融资现状的描述性分析

(一)数据来源

民权、濮阳和邓州分布在河南省的中部、东北部和西南部。民权县是国家级贫困县,常住人口72万,2014年全县人均生产总值23 746万元,农业产值占全县GDP的比例为25%;邓州市是河南省直管县,2014年全县人均生产总值23 134元,农业产值占全市GDP的比例为29%;濮阳县2014年全县人均生产总值31 193元,农业产值占全县GDP的比例为13%,与除郑州市之外的河南省其他县市有着相似的经济结构(表1)。利用实地调研的方式,走访调研省份三个县域的10多个村落,采用问卷填写与深度访谈相结合的方式,共收集有效问卷251份,其中,涉农企业问卷35份,样本合作社问卷13份,样本种养大户问卷33份,样本农户问卷170份。

鉴于普通农户与新型农业经营主体在融资需求方面的差异明显,故将普通农户与新型农业经营主体的融资需求情况独立分析。

表1 三个地区基本情况

注:*不包含郑州,数据来源据《河南统计年鉴》(2015)整理得出.

(二)普通农户对金融渠道借贷的认知情况

普通农户对金融渠道借贷的认知情况直接影响到其资金借贷途径的选择。由于此次调研访问的新型农业经营主体基本上都有从银行及其他金融机构借贷的情况,因此本部分只对普通农户对金融渠道借贷的认知情况进行分析。

三地接受采访的样本农户中有109户觉得从银行和农信社贷款不方便,占比64.2%;47户对这种借贷途径认识模糊,占比27.6%;有14户样本农户觉得从银行和农信社贷款方便,占比仅为8.2%(表2)。

表2 样本农户从银行和农信社贷款是否方便

在谈及对银行和农信社贷款利率的看法时,有50.5%的样本农户表示对利率没有确切的看法,因为没有从这些机构贷款的经历或是对利率高低的界定没有一个明确的标准;觉得从银行和农信社贷款利率偏高的样本农户占比32.4%;认为贷款利率合适的样本农户占比较小,为17.1%(表3)。

表3 样本农户从银行和农信社贷款利率是否合适

农村贷款难的主要原因,32.9%样本农户认为主要原因是“没有社会关系”,占比最高;其次29.2%的农户是“无人担保”;将“缺乏合法抵押物”视为主要原因的样本农户占“22.8%”;另有12.9%的样本农户认为“额外成本过高”是主要原因(表4)。

表4 样本农户贷款难的主要原因 (%)

小额信贷作为一种有效的扶贫方式和一种金融的创新,是以城乡低收入阶层为服务对象的。在问及小额信贷存在的主要问题时,39.1%的样本农户认为是“手续复杂”;其次是“人情贷款”,占比为26.9%;认为“额度偏低”是主要原因的农户占比15.5%;“利率过高”“服务态度差”及“其他”的占比较小,分别为6.7%、5.5%、6.3%(表5)。

表5 认为小额信贷存在的主要问题 (%)

由表2~表5数据可知,金融知识在农村的普及很不到位,大多数农户认为通过金融机构借贷资金很不方便,或是根本不了解这种途径,超过半数的农户对借贷的利率没有一个清晰的认识;同时,金融机构的业务机制存在问题,借贷手续过于复杂,使很大一部分农户贷款时面临难题。

(三)融资渠道

1.普通农户的借贷来源

因为借贷规模小、缺乏可行的抵押担保以及自身信用意识的缺乏,从国有商业银行、村镇银行、小额信贷公司、邮政储蓄等金融机构获取贷款的农户比例很小,大部分农户借贷的主要来源是向亲戚朋友借款或是向支持农村金融的农村信用社贷款,综合占比为55.7%。但在2012~2014年这种方式占比出现了下降,而向信用社、村镇银行和国有商业银行借贷的比例不断上升,但相比于向亲朋好友借款,选择向金融机构获取资金的农户比重仍然较小(表6)。

表6 农户借贷来源 (样本数/%)

2.新型农业经营主体的融资渠道

新型农业经营主体的资金需求主要体现在初始资金、经营资金以及购置固定资产(大型农机具)上。由于经营规模、技术管理、产业链运营等方面的需要,新型农业经营主体相较于普通农户在资金实力、社会经验、文化水平、专业技术、身份威望等方面有着更高的要求。因此,新型农业经营主体的身份主要有5类:投资农业的企业家、返乡创业的农民工、基层创业的大学生、农村种养能人、农村干部带头人。这些人或拥有雄厚的资金实力,或具有足够的社会经验,或接受过高水平的教育,或掌握先进的生产技术,或具有较高的威望,了解当地农村的情况,熟悉国家的农业政策,这使得经营者在资金获取方面比普通农户有更大的优势。

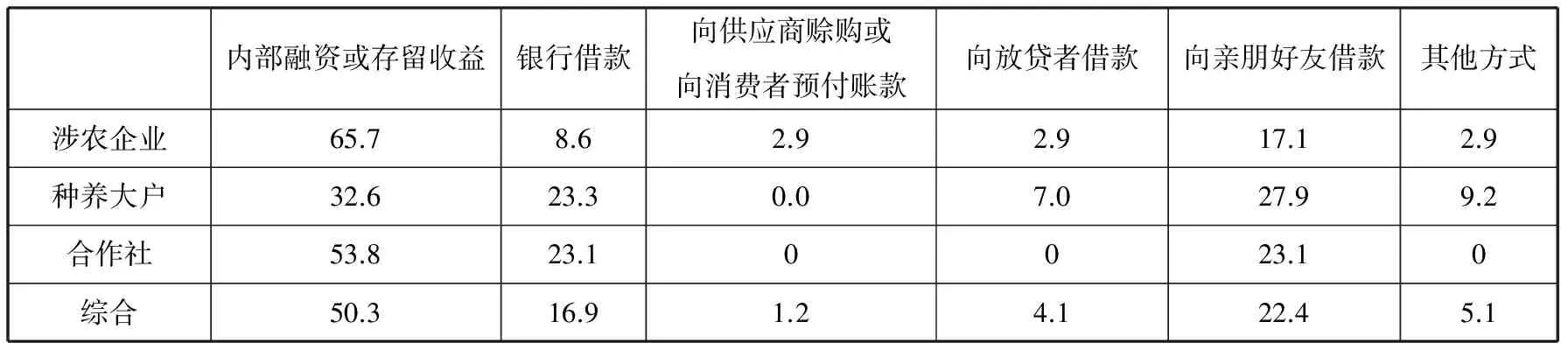

新型农业经营主体起步资金的主要来源是内部融资或存留收益,这种融资方式在样本涉农企业与样本合作社中选择比例最高,分别达到65.7%和53.8%,样本种养大户此种融资方式的比例为32.6%;向亲朋好友借款是三类样本主体获取起步资金的次要融资渠道,综合占比为22.4%;通过银行借款获取资金的综合占比16.9%,是第三大融资通道(表7)。

表7 新型农业经营主体初始资金来源 (%)

注:由于一个主体有一种以上的融资渠道,因此只统计比例,表8~表10同.

充裕的经营资金有助于新型农业经营主体的产品开发、技术革新、风险管控、市场拓展,对于其发展尤其是产业链的维持有着至关重要的作用。具有一定经营规模的新型农业经营主体拥有承包地、产品订单、农机具、存货和涉农直补资金担保等优质的担保品,并且偿贷能力稳定,银行更愿意为其开放贷款业务,特别是政策性的中国农业发展银行,在调研所在地的支农贷款年利率为9.6%,低于绝大多数的商业银行。三类样本新型农业经营主体2014年获取经营资金的途径主要是银行借款,样本涉农企业、种养大户、专业农民合作社该途径占比分别为62.2%、53.3%、58.1%,综合占比为57.9%;通过内部融资获取资金的样本主体综合占比为20.2%;从亲友借款的综合占比为16.0%(表8)。

表8 2014年新型农业经营主体经营资金获取占比情况 (%)

固定资产、大型农机具、农业设施是新型农业经营主体生产活动的必要条件,因此购置这些生产资料的资金很大一部分包含在经营者的起步资金中。新型农业经营主体购置固定资产(大型农机具)的主要资金来源于内部融资或存留收益,三类样本涉农企业、种养大户、合作社的该购置方式占比分别为57.9%、66.7%、36.8%,综合占比59.7%。其次是向亲朋好友借款获取资金,综合占比为21.4%,通过银行借款来购置固定资产的综合占比为13.1%;向供应商赊购或向消费者预付账款、向放贷者借款及其他方式筹集资金的占比很小,分别为1.7%、4.4%、0.7%(表9)。

表9 新型农业经营主体购置固定资产(大型农机具)的方式 (%)

通过表6~表9的调研数据可以发现,在过去几年有过借贷行为的农户主要的借贷手段是向亲戚朋友借款。对于新型农业经营主体而言,初始资金来源以及购置固定资产的方式仍主要为内部融资,当其发展到一定阶段,从银行获取贷款作为经营资金将不再困难,银行借款便成为经营资金的主要来源。

新型农业经营主体相对于普通农户而言,从银行等金融机构获得贷款更为容易,并且我国政府近年来对农业发展的支持力度不断加大,但其初始资金来源以及购置固定资产(大型农机具)的方式仍主要为内部融资或存留收益。这一现象的出现是因为先前积累的资本能够满足经营起步的需要,同时,在达到一定规模和知名度之前获取银行贷款并非易事。相对的,在涉农企业、种养大户、合作社发展到规模可观、偿债能力增强、生产经营稳定并能提供规定的贷款所需担保品的阶段,从银行获取贷款作为经营资金将不再困难,对应的新型农业经营主体经营资金的主要来源是银行借款。

(四)借贷用途

1.普通农户借贷用途

借贷原因直接反映在其借款用途上。普通农户的借款主要用于满足生产需求和消费需求。满足生产需求的资金用于种植业、养殖业、购买农机具、非农产业;满足消费需求的资金主要用于子女学费、盖房、婚丧嫁娶、就医及其他方面。在过去几年有过借贷行为的样本农户中,将借款用于生产需求的占比为43.3%,其中用于农业生产(种植业、养殖业、购买农机具)的农户占比为39.8%,而用于消费需求的占比为56.7%,子女学费和盖房是两项主要用途,占比分别为18.4%和15.9%(表10)。

可以看出,普通农户借贷资金很大一部分是用于各种生活开支,而为满足生产性需求的比例相对较小,虽然与何广文(1999)的研究结论相比用于生产性需求的借贷比例有所上升,但增加的比重很小,这表明在河南省有半数以上的农户收入较低,甚至不足以满足其日益增加的生活开支。再加上通过传统农业生产获得的收入较低,很多农村年轻劳动力外出务工,导致农村劳动力的流失,在很大程度上造成了农户消费性借贷需求高于生产性借贷需求的现象。

表10 普通农户借款用途 (%)

2.新型农业经营主体借贷用途

相比于普通农户偏重于满足消费需求的借款,新型农业经营主体的借款主要用于满足农业生产需求。按用途划分,借款主要分为起步资金、经营资金和购置固定资产(大型农机具)的资金。起步资金不仅用于租用土地、建设厂房,更是在一定程度上体现了新型农业经营主体的资本实力,这是新型农业经营主体顺利进入市场的保障;购置固定资产(大型农机具)及先进技术等生产要素的资金,决定了其生产创新能力;经营资金对于维持企业的经营运作更是意义重大。由于新型农业经营主体在不同的发展阶段存在不同用途的资金需求,且在特定阶段的资金用途比较统一,因此该次调研除了对新型农业经营主体不同用途资金的融资方式进行调查之外,并没有按照借款用途对有效样本数量的比例进行统计。

三、农业经营主体融资需求意愿

项目投资和扩大生产规模的计划给普通农户和新型农业经营主体带来最直接的融资需求,其融资需求意愿也反映在这些扩张计划上。

(一)农户的投资意愿

受访的农户中,37.1%的农户在未来三年有投资5万元以上项目的打算,57.1%没有投资意愿,另外5.8%的农户对投资与否举棋不定(表11)。这与农户借贷资金用于生产性需求和消费性需求的比例大体相同,表明农户借贷用途与其是否有投资计划相一致。

表11 未来三年投资5万元以上项目的情况

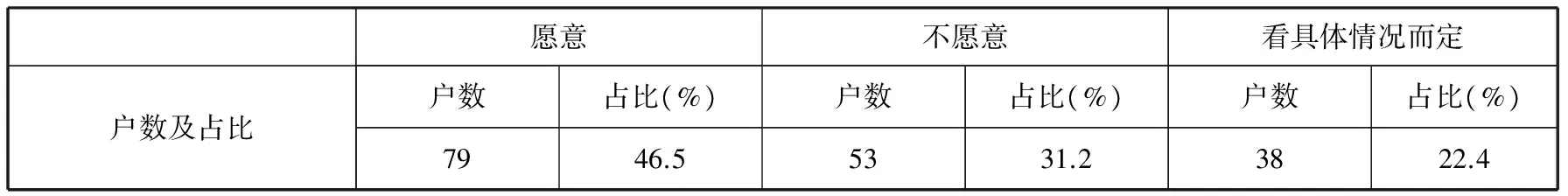

关于“是否愿意用自家承包地、宅基地、房产抵押贷款”来获取项目投资款项的问题,46.5%的样本农户愿意通过此种手段来获取资金,31.2%的农户不愿意,还有一部分农户表示“看具体情况而定”,所占比例为22.4%(表12)。

希望获得贷款农户的比例(46.5%)高于过去几年通过合作社或资金互助社、信用社、邮政储蓄、村镇银行、国有商业银行、小额信贷公司等金融渠道获得贷款农户的比例(41.7%),表明出于种种原因,一些农户的借贷需求仍然得不到满足,河南省农村金融市场开发尚不完善。

表12 用自家承包地、宅基地、房产抵押贷款情况

(二)新型农业经营主体的扩张意愿

接受调研的81家涉农企业、种养大户、合作社中,有70家未来有扩大生产的意愿,综合占比86.4%;13.7%没有扩大生产的意愿(表13)。

表13 未来扩大生产的意愿

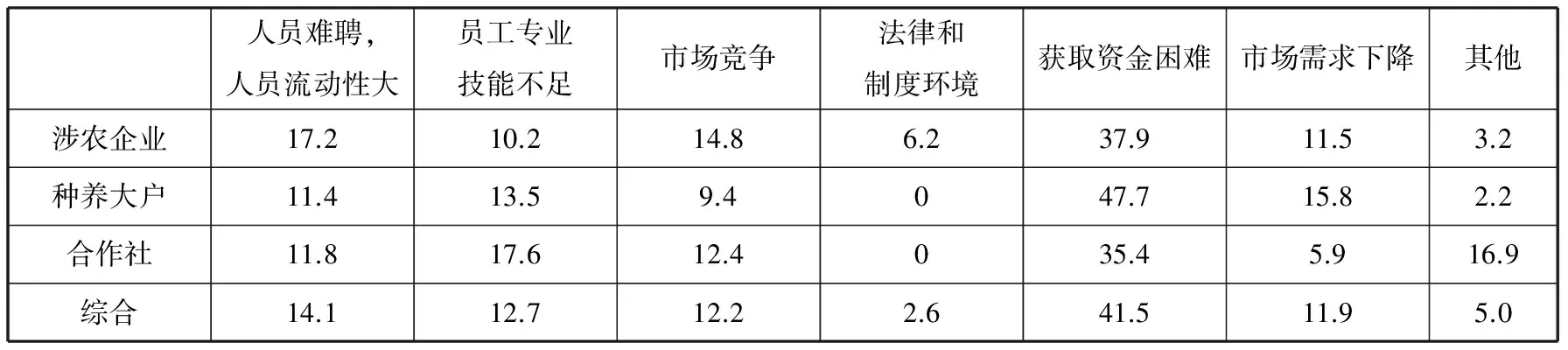

在“经营面临的困难”问题中,获取资金困难成为受访经营者面临的最大的困难,综合占比为41.5%;第二是人员难聘,人员流动性大,占比14.1%;其次是员工专业技能不足,占比12.2%;市场竞争和市场需求下降也是经营者面临的较大困难,分别占比12.2%和11.9%(表14)。

扩大生产需要充足的资金来支持。样本新型农业经营主体中,希望通过向银行借款来满足扩张的资金需求比例最高,综合占比为63.8%;将内部融资或存留收益用于扩大生产的资金获取途径排第二位,所占比例为18.8%;其他几种融资方式所占比例很小(表15)。

表14 新型农业经营主体经营中面临的各种困难 (%)

表15 扩大生产规模的资金获取途径 (%)

表11~表15显示数据表明,有将近四成的普通农户有投资打算,且愿意用自家宅基地、承包地、房产作为抵押物进行贷款,其占比接近50%;对于新型农业经营主体而言,有超过40%的经营者面临的最大经营困难是资金的获取。大多数新型农业经营主体未来有扩大生产的计划,60%以上的经营者希望通过向银行借款的方式来获取扩张资金。可见,当前河南省各类农业经营主体尤其是新型农业经营主体通过金融渠道获取资金的需求还很大,同时,获取资金困难是新型农业经营主体当前亟须解决的问题。

四、农业生产性融资需求规模与资金缺口测算

农业生产性融资需求主要源于有农业生产投资计划但缺乏资金的普通农户和自有资本不足以满足扩张需要的新型农业经营主体。对河南省农业生产性融资需求规模与资金缺口的测算,有助于农业部门与金融机构在资金需求量上对农村金融市场做出更加精确的定位,更加有针对性地完善农村金融体系,有利于推动河南省农业生产与农产品市场的健康发展,加快全省农业现代化的进程。

本文根据河南省农业厅提供的各农业经营主体数量、《河南统计年鉴》(2015)2009~2014年农林牧渔业产值以及实地调研得到的各类农业经营主体资金的借贷及需求情况来对河南省当前农业生产性融资的需求规模及资金缺口进行测算。

(一)测算方法

1.总融资需求计算

首先,通过河南省农业厅的统计数据得到河南省当前农户、涉农企业、种养大户和农民专业合作社的数目(A)。然后用这些数乘以调研样本中有农业生产性投资计划和扩张计划的调查百分比(E)⑧,这一百分比对应当中希望扩大融资的比例。这些数分别对应地再乘以样本农户2012~2015上半年的平均借贷金额、每个小组在调查中得到的新型农业经营主体平均流动资产(经营资金)和平均固定资产(购置固定资产的资金)的融资需要量(S)。

每户平均借贷金额、平均流动资产和固定资产融资需要量乘以1加河南省近5年的平均农业生产增长率(I)。这些数字更接近每一组的需求,因为其更加专注于贴近现实的估计,表达出各类农业经营主体扩大生产的计划与河南省农业发展的适应性。

上述变量相乘得到各主体融资需求(R)

R=A×E×S×I

(1)

将四类主体各自的融资需求加总得到总需求(TR)。

2.资金缺口计算

总融资需求减去根据中国人民银行发布的河南农业部门未偿还的贷款总额,即当前河南省的农业贷款总额(L),便得到当前河南省农业生产的资金缺口(B)。

B=TR-L

(2)

(二)变量说明

融资需求与资金缺口的测算中涉及的变量如表16所示。

表16 需求规模与资金缺口测算

(三)测算结果

由表16可知,当前河南省农业生产融资的需求规模为68 004 069万元,而河南省农业部门获得的贷款总额为34 200 000万元,与需求规模之间存在33 804 069万元的资金缺口。虽然该部分测算的算法可能不尽准确,且调研取得的样本存在局限性,但可以在一定程度上折射出当前河南省农业生产融资的现状。

五、研究结论与政策建议

(一)研究结论

通过对民权县、濮阳县、邓州市各农业经营主体调研数据的分析,并由之推广到整个河南省的农业生产,得出以下结论:

1.普通农户的农业生产性融资需求偏低

调研数据显示,过去三年有过借贷行为的样本农户中,贷款用途为农业生产的比重不足五分之二。究其原因可能有三点:其一,传统的农业生产收益较低,不能满足农户日常的消费需求;其二,小规模的农业生产收益较低,不少农民放弃务农,转而外出打工或经营非农产业,造成农村劳动力的流失,很大程度上削减了以农业生产为目的的资金借贷的需求;其三,很多农户难以获得金融机构的贷款,使其难以扩大农业生产规模,削弱了农户进行农业生产的积极性。

2.有扩张计划的新型农业经营主体倾向于从银行获取资金

调研结果显示,八成以上的新型农业经营主体都有扩大再生产的计划,而其中60%以上倾向以银行借款的方式来获取资金。根据本文的测算结果,这些扩张计划将带来6 000亿元以上的银行借贷需求。国有政策性银行、商业银行、村镇银行以及调研省份政府部门对这一融资需求的应对将左右新型农业经营主体未来发展的走向。

3.农业生产存在较大的资金缺口

根据本文的测算,当前河南省的农业生产融资需求远大于农业部门已经获得的农业贷款,存在较大的资金缺口。资金缺口的填补对于农业的发展具有重大的意义,在条件允许的情况下,银行及其他金融机构可以对支农贷款提供适当的优惠;同时在财力允许的条件下,政府可以适度加大农业生产的财政补贴力度,为调研省份农业生产的稳定增长创造便利条件。

(二)政策建议

1.提升经营主体生产效益

农业经营主体的生产性融资需求直接取决于其农业生产的效益,土地规模较小的农业生产收益低,难以刺激到农业经营主体的生产性融资需求。对此,相关部门可以通过对农业经营主体进行生产技能的培训,提高农业经营主体生产的专业化水平,提升农业经营主体的生产效益;鼓励土地流转,倡导生产效益较高的适度规模经营,发展设施农业,大力培养新型农业经营主体。

2.加大银行业支农贷款支持力度

根据本文的研究结论,倾向于通过银行业获取资金的各类农业经营主体中新型农业经营主体的所占比例最高。因此,在支农贷款业务方面,银行业可以适当降低农业经营主体生产性资金借贷的门槛,支持新型农业经营主体用特有的抵押物如经营权、承包地、订单、存货、农机具、涉农直补资金担保等进行抵押贷款,优惠涉农贷款。同时结合新型农业经营主体切实的资金需求和具体的经营管理状况,推出更加符合其经营管理需求的创新金融产品。

3.扩宽新型农业经营主体融资渠道

根据调查结果,向亲戚朋友借款等传统融资渠道对新型农业经营主体的资金获取影响极大,但仅依赖传统的融资渠道很难填补其资金缺口。农业部门及金融部门可以通过对新型农业经营主体的相关负责人进行与融资活动相关的培训和指导,使其掌握更多关于当今金融市场的知识和理念,引导新型农业经营主体利用互联网金融模式来缓解资金压力。对于一些规模大、信誉好的涉农企业,还可以进入资本市场、期货市场进行融资。

注 释:

①数据来源于河南省农业厅网站.

②中国人民银行.中国人民银行关于做好家庭农场等新型农业经营主体金融服务的指导意见[J].山西农经,2014,(8):8-9.

③黄祖辉,俞 宁.新型农业经营主体:现状、约束与发展思路——以浙江省为例的分析[J].中国农村经济,2010,(10):16-26.

④张 霞,周 平.破解浙江省新型农业经营主体融资难的思考[J].浙江农业科学,2013,(9):1210-1213.

⑤江维国,李立清.互联网金融下我国新型农业经营主体的融资模式创新[J].财经科学,2015,(8):1-12.

⑥何广文.从农村居民资金借贷行为看农村金融抑制与金融深化[J].中国农村经济,1999,(10):42-48.

⑦李 乐,刘 涛,王 蕾.农村金融需求的现状及影响因素——基于对成都市农户的调查[J].金融论坛,2011,(6):74-79.

⑧在进行过以投入生产为目的的借贷的样本农户中,将借贷资金用于农业生产的比例为91.9%(用于农业生产的数量与用于生产的数量之比).

[1]何广文.从农村居民资金借贷行为看农村金融抑制与金融深化[J].中国农村经济,1999,(10):42-48.

[2]李 乐,刘 涛,王 蕾.农村金融需求的现状及影响因素——基于对成都市农户的调查[J].金融论坛,2011,(6):74-79.

[3]中国人民银行.中国人民银行关于做好家庭农场等新型农业经营主体金融服务的指导意见[J].山西农经,2014,(8):8-9.

[4]黄祖辉,俞 宁.新型农业经营主体:现状、约束与发展思路——以浙江省为例的分析[J].中国农村经济,2010,(10):16-26.

[5]张 霞,周 平.破解浙江省新型农业经营主体融资难的思考[J].浙江农业科学,2013,(9):1210-1213.

[6]江维国,李立清.互联网金融下我国新型农业经营主体的融资模式创新[J].财经科学,2015,(8):1-12.

[7]周应恒,杨美丽,王图展.农村公共事业发展影响农户农业生产性投资的实证分析[J].南京农业大学学报:社会科学版,2007,(1):32-36.

[8]刘 伟.新型农业经营主体融资困境及其对策研究[J].湖北农业科学,2015,54(3):738-742.

责任编校:田 旭,马军英

An Empirical Analysis of Agricultural Business Entities'Productive Financing Needs

LIU Di,LI Qin-ying

(Business School of Zhengzhou University,Zhengzhou 450001,China)

By the survey of 170 ordinary peasant households and 81 new type of agricultural business entities' financing channels, loan purpose, willingness in Minquan County, Puyang County, Dengzhou in Henan Province to find out the source of the current problems of agricultural productive finance and put forward some countermeasures and suggestions. The expectation is that providing credit policy adjustment with theoretical basis to promote the financial institutions involved in agricultural loans business innovation, broaden the financing channels of agricultural management, and thus accelerate the pace of agricultural modernization.

Henan province;agricultural business entities;financing needs;funding gap

10.19327/j.cnki.zuaxb.1007-9734.2017.02.010

2016-12-16

国家社会科学规划项目(13BYJY180)

刘 笛,男,河南伊川人,研究生,研究方向为农村金融。 李琴英,女,河南温县人,副教授,经济学博士,研究方向为农村金融。

F306

A

1007-9734(2017)02-0086-11