媒体监督对上市公司股票收益率影响的实证分析

2017-05-31朱晗闫婷婷梁梦洁李超

朱晗+闫婷婷+梁梦洁+李超

摘 要:以五家大众金融媒体与五家金融自媒体发布的信息为对象,通过探究媒体报道消息与股票收益率之间的关联性,发现股票市场的信息时滞一般在1—2天左右;经过此时之后,媒体的报道消息在很大可能上会与将来的市场收益率相左。选取2015年3月至10月发布的数据,分别探究了信息时滞性及报道信息对收益率的具体作用,证实了“媒体效应”的假说;最后,通过板块层面的计量分析,发现工业及金融板块对利好消息最为敏感,而能源板块则最可能在利好消息发布时促进收益率大概率增长。

关键词:媒体效应;股票收益率;信息时滞;信息反应

中图分类号:F84 文献标志码:A 文章编号:1673-291X(2017)11-0129-04

引言

在如今这样一个信息高速膨胀的时代中,作为特殊的舆论监督手段,主流新闻媒体掌握了大量公众话题和舆论引导力量,成为另一种重要的资源和财富的配置机制(郑志刚,2007)。而在另一种较为通行的媒体治理理论中,作为有效的信息中介,媒体具有降低信息不对称的作用 (Dycy et al.2008)。同时,一些研究也表明媒体注意力可引发资产价格异常波动现象,例如,在业绩公告期间,新闻覆盖率与股价反应、交易量均存在显著的正相关关系(Bushee et al.2010)。除此之外,新闻报道与投资者以及资产价格之间的关系也在吸引各方研究者的注意,K Peter et al.(1998)验证了新闻事件会导致一些投资者更迅速地做出反应的假设。Chan(2003)研究得出不同内容的新闻导致了不同的价格反应的结论。Fang et al.(2007)发现媒体曝光度低的上市公司股票通常能够获得更高的收益。Antonios Sigano etc(2014)也发现脸书网上的每日观点会引起国际股票市场价格波动。而这类被通称为“媒体效应”的理论由饶育蕾 (2008)研究后发现同样适用于中国股票市场。

上述研究者主要是从资本市场的角度出发,以降低市场信息不对称为目标,随之展开各主体之间的内在关联性研究、投资者行为讨论及资产定价理论的完善与发展,有部分文献直接验证了媒体的报道程度与同期上市公司股票收益的关系。然而,更为细致的环节却鲜有人分析,所以,本文旨在检验股市报道信息的时滞性,以及媒体的综合影响对各板块的影响是否有显著差异。这是对股票收益水平预测的一个新切入点,也是对“媒体效益”的一种横向拓展与模拟实践。

一、媒体报道风向测度

由于媒体每日每时所传递的信息数量庞大,为了压缩数据并对文本信息量化处理,本文利用不同类别媒体信息的优势比构建一个反映媒体报道的倾向性指标DI来体现整个媒体界对市场信息的评估与传递,并称之为报道风向。

对于庞大的新闻系统而言,本文需要选取具有代表性的几家媒体作为研究对象,为此,将媒体划为财经大众媒体与财经自媒体两类,并分别选取最具影响力(访问量最高)的五家财经大众媒体(新浪财经、财经网、金融界网、和讯网、东方财富网)与五家财经自媒体(21财闻汇、A股那些事、CEO智库、EMBA、IPO观察),搜集其在2015年3月至2015年10月间对整个宏观市场的报道消息,并利用文本关键词频统计,以日为计对媒体报道数据进行统计整理,在词频统计过程中,“增长”、“扩大”、“放松”、“回暖”等被划为利好信息的关键词,而“收缩”、“限制”、“低迷”、“不容乐观”、“暂停”等则被划分为利空信息的关键词。对于大众媒体,获取信息的渠道为官方网站,而对于自媒体词频则是通过搜索他们往期的官方微博来获取,最终利用各媒体的百度收录条数为权重计算整个媒体报道风向,按月度分组所得两组数据表对比如表1所示。

以0.5为分界,从表1中可以看出,即使两组数据均在分界线上下波动,然而两组媒体报道的侧重点依旧存在差异,相较于大众媒体偏向负面新闻的报道的现象,自媒体更愿意去报道一些利好新闻。

对于股票的整体市场而言,本文采用雅虎财经提供的上证综指为系统样本(代码:000001.SS)来计算股票市场的收益率数据。而在行业层面讨论时,本文采用同花顺提供的各行业板块指数来分析。收集DI数据与上证综指一日收益率绘得图1。

可以看出,一日收益率与新闻报道呈现出一种微弱的正相关作用。为了继续探究这一现象,本文分别计算一日到五日收益率与新闻媒体数据的相关系数分别为0.007、0.026、0.016、-0.010、-0.014。很容易发现,从第四日开始,相关系数变号。这说明,经过时滞后媒体现期的报道风向可能与将来的整体大盘收益率相左。

二、实证分析

本文分三步來考察媒体报道风向对上市公司股票收益的影响。首先是分析DI指标对股指收益的影响具有多长的滞后期;其次是分析新闻报道的不同风向对股指收益的具体影响;最后是探究不同DI值在不同的行业板块的影响中的差异性。

(一)新闻报道滞后期分析

为了研究DI对股指收益的影响滞后性,本文构建分布滞后模型,模型通式如下:

为了使结果更加精确,本文选取收益率指标时选取的是相关程度较高的两日股指收益率,用yt表示,式中,Xt为当日DI值,s为延期期数。

利用EVIEWS7.0所得建模结果如下:

从总体上来看,在控制其他因素后,新闻媒体风向在短期之内对收益率数据有正向作用。本文通过模型发现,这种正向作用在第二天时增到最大,而后便逐步削弱,甚至从第五天开始有了反转的迹象,并开始负作用于收益率数据。

关于此类现象的解释,可以借用Fang et al.在2007年提出的“媒体效应”,即未被媒体报道的上市公司股票比被高度报道的上市公司股票能够获得更高的收益。我们有理由认为,信息具有时效性,随着时间的推移,信息量不断扩大,后验信息对先验信息的检验次数也在不断增多,在信息传播的第二天,收益率的增长标志着利好消息对市场的作用,然而,由于股票市场的信息时效性较短,前期的利好消息已经不能对整个市场造成多大的影响,前期媒体的利好报道带来的高关注度使得市场收益率开始走低。同时,根据这个模型,也可以得出新闻时效性通常在1—2天左右的结论。

(二)板块收益分析

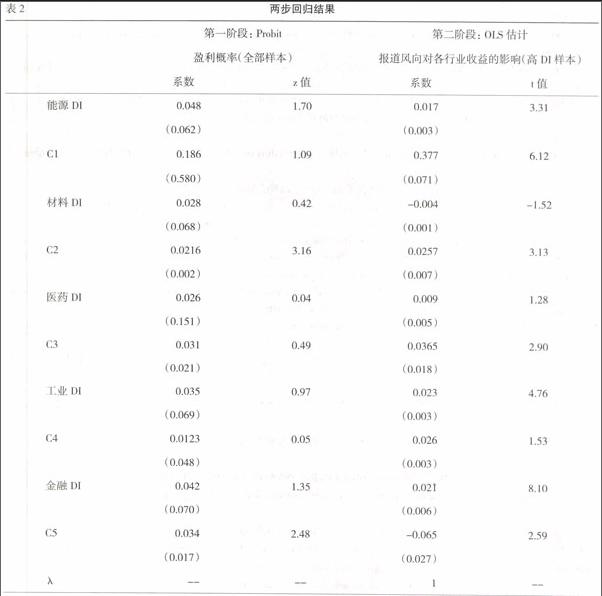

为了充分利用信息探究报道风向对各板块收益率高低的影响,本文采用Heckman两步回归,利用各板块指数收益率二分为0—1变量指标作为因变量,并将DI数据以及标准化后的各板块金额作为自变量进行组合变量的计量回归,对信息风向对不同板块的影响进行评估。该方法既避免了用普通最小二乘法估计有可能导致的样本选择偏误,又能清晰各新闻报道对板块影响的差异。

首先,本文采用Probit模型分析了各行业股指收益率在总体概率上的好坏与报道风向以及板块金额之间的回归;第二步,选取行业正向收益率数据探究其与DI值之间的具体关系。

我们利用0作为分割点,如果行业收益率水平小于0则Yi=0,否则Yi=1。此外,我们对行业收益是否显著采用二值Probit模型来分析,模型表达式如下:

式中,Yi是由可观测的相关变量Xi和不可观测的相关变量α共同决定的,Xij是第i个样本的第j个指标值,εi是误差项,服从标准正态分布。

根据上式,可以得到估计值,并对每个样本计算逆米尔斯比:

式中,φ(Xijj)表示以Xij为变量的标准正态分布的密度函数,φ(Xijj)则是其累计密度函数。此种估计法与OLS的区别在于,加入逆米尔斯比λ,可以克服样本的选择性偏差,若λ显著不为0,则说明存在明显的样本选择性,会提高本文的估计精度。

第二阶段利用Yi=1的样本,作如下回归:

Y′i=X′ijβ′j+λi+μi

式中,Y′i为第二阶段回归模型的被解释变量,即行业收益率。应该说明的是,这里的X′ij为Y′i对应的各类指标值,并没有发生更改。

本文引入DI以及标准化板块金额作为解释变量,抽取五类不同行业(能源、材料、工业、医药、金融)的收益率数据作为被解释变量。在二值Probit模型中的Probit(Yi)表示第i个样本板块收益率是否盈利的概率大小。在OLS估计模型中,特别选择正收益数据分析DI的优劣对各行业指数收益率的刺激作用,利用STATA14.0求解,结果如表2所示。

由该结果可得10个方程,其中系数越大表明被新闻报道所影响的程度越强。因此,在第一个Probit模型中,系数最高的为能源板块,因此它即是发布利好消息最能促进收益率增长的板块,依次向下排开是金融、工业、材料与医药。在第二个估计中,工业与金融系数较高,由于选样的特殊性,所以它们是对利好消息最为敏感的板块。

三、结论

本文以五家大众金融媒体与五家金融自媒体发布的信息为对象,深入探究了它和股票收益率之间千丝万缕的联系,得出以下几个基本结论。首先,相较于大众媒体偏向负面新闻的报道的现象,自媒体更愿意报道一些利好新闻。其次,股票市场的信息时滞一般在1—2天左右,而经过此时滞后,媒体的报道消息在很大可能上会与将来的整体大盘收益率相左,详细来说,在控制其他因素后,新闻媒体风向在短期之内对收益率数据有正向作用,并且这种正向作用在第二天时增强到最大,而后便逐步削弱,甚至从第五天开始有了反转的迹象,并开始负作用于收益率数据。当然,这种现象在某种程度上可以被“媒体效应”所解释。最后,对利好消息最为敏感的是工业及金融板块,与此同时,发布利好消息最能促进收益率增长的则是能源板块。

参考文献:

[1] Antonios Sigano etc.Facebooks Daily Sentiment and International Stock Markets[J].Journal of Economic Behavior & Organization,2014, (107):730-743.

[2] Chan W.Stock Price Reaction to News and No News:Drift and Reversal after Headline[J].Journal of Financial Economics,2003,(2): 233-260.

[3] Klibanoff P,Lamont O,Wizman T A.Investor Reaction to Salient News in Closed-end Country Funds [J].Journal of Finance,1998,(2): 673-699.

[4] Daniel K,Hirshleifer D,Subrahmanyam A.Investor Psychology and Security Market Under-and Overreactions [J].Journal of Finance, 1998,(6):1839-1886.

[5] 饶育蕾,等.媒体注意力会影响股票的异常收益么?——来自中国股票市场的经验数[J].系统工程理论与实践,2010,(2):297.

[6] 赵丽丽,赵茜倩,杨娟,李庆.财经新闻对中国股市影响的定量分析[J].山东大学学报:理学版,2012,(7):70-75.

Abstract:The five media public finance and five financial information published by the media as the object,by exploring the relationship between media news reports and stock returns,stock market information found delay generally in 1 days and 2 days after this time;after news reports of the media will differ with the future market returns in May. From March 2015 to October published data,and explore the information delay and report information on the specific role of rate of return,confirmed that the "media effect" hypothesis;finally,through the measurement of plate level analysis,found that the industrial and financial sectors is most sensitive to the good news,and the energy sector the yield may promote growth in the probability of good news release.

Key words:media effect;stock returns rate;information lag;information response

[責任编辑 兴 华]