我国养老金缺口问题及对策研究

2017-05-27张霞刘黛莉梁心怡

张霞+刘黛莉+梁心怡

摘要:1995年以来,我国首次引入企业承担与个人缴费相结合的企业职工基本养老保险,摒弃了之前的现收现付制度下的养老保险缴费完全由企业承担的单一局面,制度的转变使严重的历史欠账问题浮出水面,就此产生养老金缺口。人口老龄化,劳动力减少等人口结构问题更使我国养老金缺口不断扩大。文章将通过对养老金制度的研究提出如何弥补养老金缺口的可行方案,从做实个人账户,延长退休年龄等方面给出合理化建议。

关键词:养老金缺口:老龄化:个人账户空账

一、我国养老金缺口的严重性

当前我国养老金采用统账结合的运行模式,统账结合是指我國基本养老保险实行“社会统筹与个人账户相结合”,其中统筹账户实行现收现付制,体现社会责任,个人账户实行累积制,强调个人保障。我国统账结合制度是一种具有中国特色的养老保险制度,但在实行的同时,制度转轨成本导致的养老金缺口问题也不容忽视。

要了解养老金缺口,可以从两方面来具体了解其规模,一是由于制度改革和人口结构变化引起的,未来我国必须承担养老金支付责任的历史及未来养老金隐形债务,它是动态的;二是由于社会统筹账户收不抵支造成的个人账户资金缺口。据相关统计显示,2010年养老金缺口将达到1100亿美元。

目前,养老金缺口问题是中国大部分上班族所关心的问题。根据中青两会对我国养老问题的调查,49.7%的人表示对自己的养老问题比较担忧,20.5%表示对自己的养老问题非常担忧。当前在城市家庭中,离退休养老金也占据了收入的较大一部分比例,占66.3%。然而,随着计划生育的开展导致社会人口老龄化愈发严重,现在正在工作的年轻人越来越难以支撑众多老年人的生活保障,养老金缺口问题也成为了当今大众所关注的严峻问题。

二、养老金缺口原因分析

(一)制度改革使养老金历史欠账浮出水面

为了使养老保险体现个人储备性质,我国目前实行社会统筹和个人账户相结合的混合型养老保险模式。根据2005年颁发的《国务院关于完善企业职工基本养老保险制度的决定》,社会统筹账户资金来源为企业缴费,占企业全部职工工资的20%,个人账户部分由个人负担,占个人缴费工资的8%。

根据养老金初步改革时是否退休以及是否就职,可以将人分为“老人”、“中人”、“新人”,其中“老人”为在新制度实施前已经退休的职工,“中人”为新制度实施时的在职员工,“新人”为新制度实施后的人职员工,对于“老人”、“中人”、“新人”,我国养老金计发分别实行老办法、过渡办法、新办法三种不同的体制。在新的养老保险制度中,“老人”完全没有任何个人账户储备,而对于“中人”来说,在此之前的工作年限中也没有任何个人账户储备,为了向他们按照标准支付养老金,就必须由“新人”承担,无形中会增加“新人”的缴费负担。而本质上这两部分养老金是在政府对“老人”和“中人”之前劳动贡献的承诺,是对“老人”和“中人”的隐形债务,即养老制度改革过程中的“历史欠账”。然而,政府并没有明确表示自己为历史欠账的承担者,也没有为这一历史欠账确立合理的融资渠道,只能向个人账户透支(国家在制度制定时规定统筹资金和个人帐户可以相互调剂),于是就形成了当今个人账户“空账”运行的局面。

(二)人口结构变动加速了养老金缺口的扩大

1.入口老龄化加剧与劳动力人口比例下降

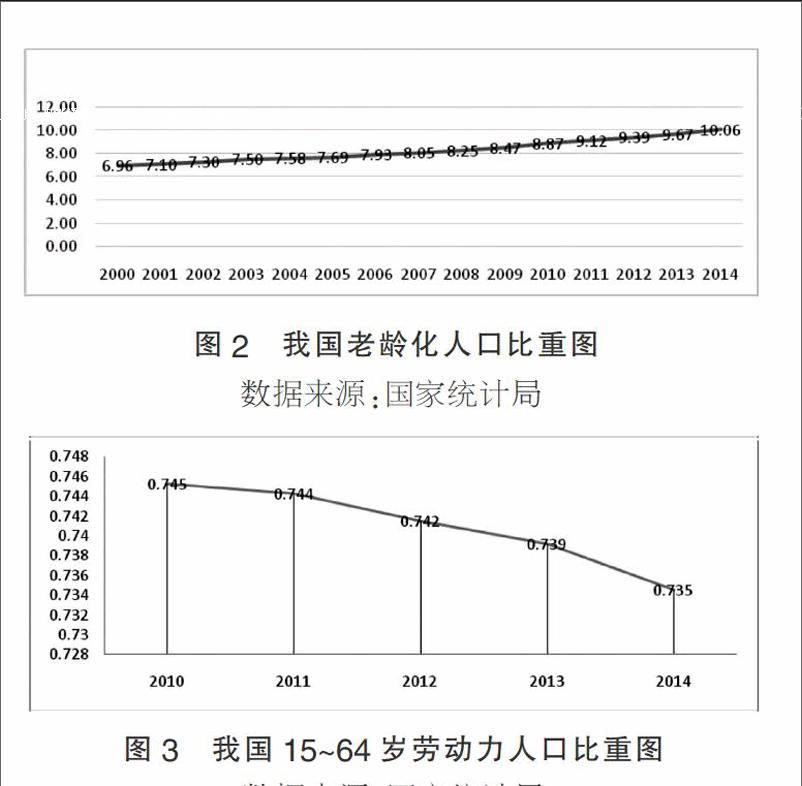

根据联合国规定,人口老龄化社会的标准是超过65岁的人口占这个国家和地区总人口的7%以上或者70岁以上的人口占到10%以上。从图2可以看出,早在2001年,我国65岁及以上老年人口占比就达到7.1%,这说明我国已迈入老龄化社会。

养老金支出方面,2001年人均GDP仅为1041.6美元,而根据历史数据,发达国家在自然在进入老龄化社会之时人均GDP已达到5000~10000美元,意味着我国未富先老,养老基金的支出慢于经济的增长:从养老金供给层面看,我国养老保险基金的主要来源为社会统筹账户中现有劳动力的养老金缴费收入,而最近五年我国劳动力人口比重不断下降。养老基金的收不抵支使统筹账户中资金短缺,自然会进一步扩大养老金缺口。

2.长寿风险

由于生活条件的改善和医疗水平的提高,我国群众平均预期寿命一直呈上升状态,按照男性退休年龄为60岁,女性退休年龄为55岁计算,2010年,我国男性平均余命为12.38,女性平均余命为22.37。为使养老金支付的时间长度与平均余命的增长同步,2005年国家特地颁布了《关于完善企业职工基本养老保险制度的决定》,在这一决定中,男性60岁退休对应的计发月数被提高到为139个月,约为11.58年,女性55岁退休对应的计发月数则增为170个月,约为14.17年,但可以看到,即使计发月数得到增加,但到2010年男女的计发月数均仍小于男女的平均余命。故计发办法的调整仍滞后于预期寿命的变化,这就造成了个人账户基金的不平衡,养老金支出的增加进一步扩大了养老金缺口。

(三)养老金“双轨制”存留的缺陷

2015年之前为给予国家机关和事业单位员工一定待遇,我国养老制度实行双轨制,即国家机关和事业单位无需个人缴纳养老金,退休后享受由国家财政拨款的养老金待遇,企业则实行“统账结合”模式。实行养老金并轨制度后,对于国家机关和事业单位之前没有缴费的年限视同已缴纳。所谓视同缴费年限,就是把没有实行养老金并轨制之前国家机关及事业单位员工未缴纳个人养老金的工作时间也看作已缴年限,在过后计算养老保险时,将实际缴费年限与视同缴费年限一并核算。由于事业单位没有缴费的个人账户并没有任何积累,于是在向事业单位支付养老金时,个人账户的养老金缺口,必然会进一步增大。

(四)养老金管理欠缺

在养老保险征缴方面,长期大量欠费的问题一直悬而未决,职责不明,征缴欠缺力度,缴费基数失真和征缴率过低等问题更是使养老金征缴问题雪上加霜,甚至一些公司实行“提前退休”,将其作为“减员增效”的重要手段。养老金拨付方面,缺乏完善的拨付管理制度,特别是各地区的拨付额度标准不一,待遇项目不规范,存在多拨,甚至是乱拨的现象:在养老基金增值方面,由于过于追求基金的安全性,基金的收益性偏低,目前我国养老基金闲置部分,按国家规定只能用于购买国债或存入国有商业银行,如果这一收益甚至小于CPI,养老基金有时候实质上是贬值缩水的。

三、弥补养老金缺口的对策

(一)破除养老金双轨制,解决双轨制遗留问题。

养老金双轨制针对不同工性的人收取不同的养老金,很明显是对社会公平和正因的破坏,激化社会各阶层的矛盾,降低了劳动者的生产积极性,不利于社会发展,因而有必要予以废除。令人欣慰的是,2015年国务院决定改革养老保险制度,实行个人账户统筹账户相结合,废除了双轨制度。然而,一系列双轨制下的遗留问题,比如企业职工养老保险改革与机关事业单位改革步调不一致,导致企业与机关事业单位分道扬镳等问题仍有待解决,即破除双轨制之路还需要继续摸索前行。

(二)界定个人账户产权,做实个人账户

个人账户与统筹账户存在实质区别:个人账户里的钱全部归个人所有并支配,统筹账户是聚集个人或单位缴纳的钱作为社会共有来使用。因而如果个人账户和统筹账户继续“混账管理”,历史债务得不到清偿,个人账户和统筹账户之间的历史和现实责任问题无法厘清,年轻人就要一直为前代人的养老金负责,企业负担会继续加重,地方政府出于各种原因可能会挪用个人账户资金,造成个人账户的空账问题。首先,国家应承担起对养老金历史债务逐步偿还的责任,让年轻人不必再为老一辈人的养老金负责,从而分清养老保险的历史与现实责任。此外,政府应采取强有力的措施避免空账问题进一步加剧,比如可以在省市级地区设置做实个人账户试点,增强基金保值增值能力,逐步变空账为实账。

(三)逐步延长退休年龄

据测算得知,我国每延迟一年退休年龄,养老统筹基金可增长近40亿元,减少支出近160亿元,弥补基金缺口近200亿元,这说明延长退休年龄是一个切实可行的改善养老金缺口的对策。但提高退休年龄为社会接受仍是一个循环渐进的过程,且鉴于我国当前大量劳动者尚不能实现体面就业,可以采取“小步渐进”、“女快男慢”的方式,在一个较长的时间内逐步将法定普通人群的退休年龄逐步提高到65周岁,并实现男女、干群同龄退休。也可引入弹性退休制度,建立“早领惩罚、晚领奖励”制度,即以法定退休年龄为标准,在一定的区间内,个人可以根据自身情况自由选择退休时间,但领取退休金的数额随着退休年龄提升呈阶梯式增加。以美国为例,66周岁为法定退休年龄,领取全额养老金,而70周岁退休则领取1.32倍的全额养老金。如果30年后我国将法定退休年龄延长至65周岁,并实行上下浮动5年的弹性退休制度,则只需每年延长2个月,这是一个可以让人完全接受的缓慢过程。

(四)拓宽融资渠道

要通过多种途径增加养老金筹资渠道。一是可以直接增加社会保障支出在财政支出中所占的比重,以弥补养老金缺口;二是可以通过国有资产变现融资、税收融资、债券融资手段,实现多元化融资:三是可以进行养老金融产品创新,比如开发更好地实现基金运作效率且能尽可能降低融资风险的金融工具,并与其它行业产业相联系以做到资源整合与优势互补。

(五)加强养老金行政管理,提升养老基金保值增值能力

国家一方面要加强养老金行政管理,完善养老保险运作体系,自下而上实现养老保险从收缴、整合、基金运作、支配等一系列过程的规范化与标准化。具体来讲,可以采取严密的技术措施堵塞养老金流失的漏洞,杜绝冒领养老金现象,内部监督和外部监督协作,严惩内部挪用或贪污养老金的违法犯罪行为以及外部钻法律空子的漏缴少缴行为:另一方面要提升养老基金保值增值能力,从国际经验来看,养老金投资资本市场将是大势所趋,可喜的是,截至2017年2月21日,我国养老金入市仅差临门一脚,3600亿元的地方养老金在委托进行投资运营后就差最后一步将钱打入机构账户了。从理论上讲,养老金入市,可以提高基金保值增值能力,但是同时应当重视资本市场存在的风险,尽可能将养老基金投资于风险较低组合较为多样化的金融產品。