2017年全球海工装备产业发展形势与展望

2017-05-18中国船舶重工集经济研究中心徐晓丽

中国船舶重工集经济研究中心 徐晓丽 张 辉

2017年全球海工装备产业发展形势与展望

中国船舶重工集经济研究中心 徐晓丽 张 辉

2017年海洋工程市场深度调整的关键之年。在油气开发市场需求低迷、运营市场不确定性增加的背景下,手持订单风险集聚,市场竞争趋于白热化,海洋工程装备面临的产业发展形势更加错综复杂。展望2017,我们需做好长期应对挑战和困难的准备,着眼于市场先机,关注有限的市场机会,积极应对,化解危机!

面临风险

一、能源结构稍有变化,低位油价或成常态

据BP2016年能源展望,2015年总的能源消耗为12730百万吨油当量(Mtoe),到2025年将会达到15720 Mtoe,年均增速为2%。其中,化石能源消耗占比微降,核能、可再生能源、生物能源等新型能源消费提速,高于平均增速。虽然整体能源结构并未发生大的变化,但是国际石油目前仍然面临供过于求的“窘境”。

年终岁末,OPEC减产协议终于达成,不仅让国际油价走出了一波翘尾行情,更有望助力油价在2017年迎来开门红。普遍认为2017年的情况要优于2016年,油价或将在53~58美元之间。虽然目前业内对2017年行情多持乐观预期,但是,此轮减产协议只能维持6个月。且美国在特朗普上任后将推行强势的能源政策,包括能源独立计划等,势必要加强国内石油生产,一旦油价好转,生产恢复,对于市场来说又是一场灾难。因此,对于未来油价预期仍不明朗,低油价或将成为常态。

表1 全球能源结构变化(来源:BP2016年能源展望)

二、运营市场供需失衡,业主经营状况堪忧

钻井装备日租金仍处于下行通道中,克拉克松最新数据显示,半潜式钻井平台/钻井船、自升式钻井平台日租金收于13.60、7.87万美元/天,同比下跌31%和9.1%。钻井装备利用率方面,截至2016年底,半潜式钻井平台/钻井船和自升式钻井平台两类装备利用率降为63%和65%。运营商迫于经营压力,自2014年起已先后封存超过250座各类钻井平台。与此同时,各类海洋工程船也陷入较严重的过剩危机。

主要钻井业主经营状况进一步下滑,营业收入和净利润双双出现大幅下降。全球最大钻井装备运营商Transocean第三季度营业收入9.03亿美元,净利润2.29亿美元,同比降幅高达43.9%和28.6%。船队利用率也屡创新低,业主纷纷选择闲置甚、拆解或者出售的方式以应对不利局面。根据克拉克松数据显示,Diamond Offshore旗下共28座/艘钻井装备,其中17座/艘目前处于Cold Stack状态。且目前大部分船队手持租约面临巨大挑战,2017年之后大部分业主手持租约将出现大幅下降。此外目前油公司提前取消租约的情况也时有发生,业主现金流将面临进一步考验。

三、产业形势错综复杂,竞争态势更为严峻

图1 主要海工装备利用率(%)

中国自2013年首度超越韩国位居第一以来,连续四年维持市场份额。之前与中国产生激烈竞争的韩国和新加坡在订单承接的数据上来看,纷纷败下阵来。油价断崖式下跌是导致问题的直接原因。但不可否认的是,经历此次深度调整,韩、新两国的产品结构、设计能力、技术水平都得到了大幅提升,这也是中国海工产业需要积极面对的一个事实——在生死线挣扎的同时,莫忘优化结构、提升自身能力,在市场好转时才能占领先机、稳固市场份额。

1、韩国造船业积极进行结构调整,实力不可小觑

韩国造船业受到市场环境影响较大,受新接订单严重下滑和海工产品延期交付等因素影响,现代重工、三星重工和大宇造船海洋接连陷入资金问题。韩国政府和金融界已经出手救援造船业。经过近一年的调整,“BIG 3”虽然仍陷泥潭,但结构调整已初见成效。

韩国在近期发布的《造船产业结构重组和竞争力强化方案》中提到,要减少海工产业比重。但在韩国的结构体系中,海工产业指的只是半潜式平台、自升式平台等平台类装备,船型装备如FPSO、 FLNG等并不包含其中。三星重工近期宣布明年初将会获得挪威Hoegh LNG公司约10亿美元海工订单,将建造1+3艘FSRU。此外,三星重工近期还将宣布价值为25亿美元规模的莫桑比克Coral FLNG项目和价值9亿美元为英国BP公司建造的半潜式生产平台项目。另一方面,伊朗经济制裁解除,且对发展本国海工设计建造能力方面需求强烈,原本就与中东走得很近的韩国船企希望点燃,去年5月,大宇造船与伊朗政府签署合作协议,将为伊朗造船海洋工业公司(ISOICO)提供运营管理及技术指导。9月,大宇造船下属能源公司与俄罗斯极东造船厂签署成立合资公司备忘录,将为俄方造船厂建设提供技术咨询。此举将有助于大宇造船和其他韩国造船厂承接伊朗、俄罗斯相关企业的订单。

虽然韩国造船业短期内不会摆脱资金问题影响,但其在海洋工程领域的设计与建造能力依旧不可忽视,在FPSO、FLNG、钻井船等领域均具备强劲的竞争实力。并且市场陷入困境,韩国通过技术输出的方式带动本国产业发展,相较我国来讲似乎显得更为积极主动一些。

2、新加坡船企积极拓展设计能力,进军新兴市场

鉴于新加坡船厂对于风险管控的强大能力,包括较为严苛的付款条件以及以交付准时著称的生产管理能力,都使得新加坡在近些年“动荡”的海工市场中一直保持着比较稳定的状态。但是在当前的市场环境下,仍然受到了一定冲击。政府为了帮助当地油气行业走出难关,宣布将推出强国际化融资计划和过渡性贷款计划。从企业层面来讲,新加坡企业主要通过裁员、降薪等多种方式降低成本。并积极关注石油及天然气以外的机遇,谋求多元发展。如吉宝岸外海事利用其海工装备方面的技术优势,发展电力、海水淡化等非油气装备业务,以及向LNG产业链下游延伸。

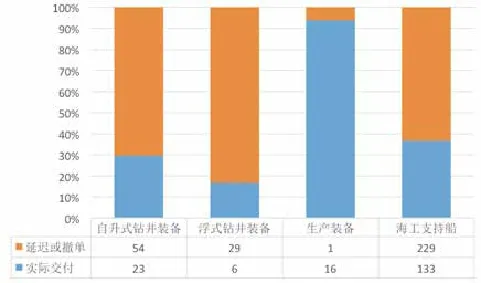

图2 2016年主要海工装备延迟或撤单占比

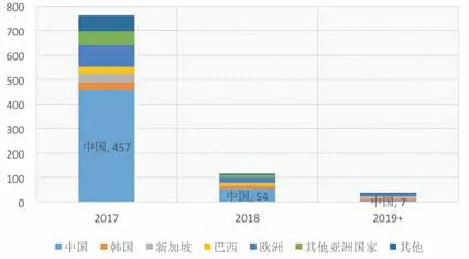

图3 2017~2019年全球海洋工程装备计划交付量

另一方面,新加坡企业认为海工市场仍将处于低迷之中,但对行业的长期前景充满信心。在此时期新加坡两强选择持续提升研发设计能力,静待市场好转。2015年,吉宝通过其在美国的子公司完成了对Cameron海工部门的收购,提高其设计和市场售后服务的能力;胜科海事收购了美国浮式生产及钻井装备设计公司SPP Offshore,包括圆筒形船体设计、为深水钻井、生产储存及物流提供的卫星服务等全部资产;2016年3月,胜科海事收购以3800万美元收购挪威油天然气和液化气终端设计公司GraviFloat,以提高设计能力。

市场环境恶化也让新加坡船企选择主动出击,进军俄罗斯海工市场。2016年5月,吉宝与俄罗斯石油公司Rosneft及MH Wirth签署投资者协议,三方将在俄罗斯建立合资公司,作为当地海上钻井平台设计与研发中心。合资公司还将为俄罗斯红星造船厂的建造项目提供设计、研发和商业支持,同时也将从其他俄罗斯及国际公司承接设计订单。

四、手持订单风险加剧,延迟撤单现象频发

2016年,全球计划交付海洋工程装备订单791座/艘,实际交付337座/艘,订单交付率42.6%。从具体装备类型看,钻井装备延迟或撤单情况最为严重,其中浮式钻井装备按时交付率仅17%,自升式钻井装备交付率为30%。生产装备则由于其定制性特点几乎全部按时交付。海工船按时交付率也仅37%,考虑到庞大的海工船队数量,已经交付的海工船大多将面临无工可做的情形,海工船市场供应过剩情况或将进一步加剧。

在未考虑延迟及撤单的情况下,原计划2017年应交付761座/艘海工装备,其中,中国计划应交付457座,占比高达60%。相对于目前的市场环境来说,显然是无法承受如此大数量的海工装备,因此2017年的交付情况难以乐观,全球海洋工程装备市场面临的交付压力更为严重。

发展展望

一、海工市场维持颓势,短期内恐难以回升

2017年预计海洋工程装备将持续低迷,全年成交量在70亿美元、110座/艘左右。在海洋工程装备市场总体低迷的大格局下各型装备表现将会出现较大差异,预计钻井装备一蹶不振,生产装备有望出现增长,海洋工程船表现平平。另一方面,随着清洁能源得到重视和海洋开发提速,一些天然气利用装备和新兴能源开发装备将会得到发展。

钻井装备将长期低迷。在大量新造平台不断投放市场,钻井需求较为乏力的双重压力下,钻井装备市场将长期处于过剩状态,2017年会延续2016年的疲软状态,订单成交量不会超过个位数。随着油价趋稳,老旧/闲置平台进行报废/封存的速度加快,根据预测,2018~2022年全球将产生钻井装备新订单94座,年均19座,仍处于较低水平。

生产装备可望迎来反弹。对生产装备的需求主要取决于油气田开发方式选择和开发节奏。短期看生产装备建造市场仍将受低油价负面影响,大批油气田开发计划的推迟延缓了订单需求的释放。东南亚地区的中小型边际油田(如印尼Madura MDA/MBH区块、越南Ca Rong Do区块等)在2017年会产生零星FPSO需求。但随着油价的逐步恢复,生产装备市场可望在2018~2022年间会快速复苏,近期部分闲置FPSO重新部署带来的改装需求也有望成为新的市场热点。

海工船市场难现辉煌。受在建船队规模较大和油气开发工程项目部分停滞影响,海工船,尤其是平台供应船,在2016年几乎处于停滞状态,2017年将延续此趋势,维持较低的成交数量,总量在40~50艘。由于项目延迟会降低未来的OSV需求,中短期预测仍然很低。在2018~2022年间年均新造订单量预计为120艘,与2011~2015年均593艘相比减少80%。

二、影响因素更加复杂,寄望新兴能源开发

低油价难以支撑海洋油气新开发项目。油价与海洋工程装备市场发展有很大关系,可以说是影响海洋工程装备订单成交的直接影响因素。据英国克拉克松最新数据,对比油价水平和海洋油气开发成本,油价在45美元/桶时只有约13%的开发项目具备可行性,当油价突破60美元/桶后,超过半数的油气项目才具备可行性。这也是导致钻井装备和海工船大量闲置的直接原因。

成本下降可刺激部分项目开发。需要注意的是,当前环境下油气开发部分刚性成本(供应链成本、人力物料成本)将逐步被压缩,意味着项目成本油价也将随之下降。可将50%海洋油气开发项目具备可行性的油价水平定义为开发平衡点。对比克拉克松在2015年和2016年的成本预测,开发平衡点由70美元/桶下调到了60美元/桶。预计2017年开发成本降幅将超过30%,而开发平衡点也将持续下调。若一些推迟的海洋油气开发项目重新上马,考虑到钻井装备和海工船的利用率处于较低水平,率先收益的应该是FPSO、半潜式生产平台等生产装备。

环境问题推动天然气应用及相关装备发展。随着温室气体排放要求日趋严格,对于清洁能源的需求逐渐增多。天然气在能源消耗中的比重也呈大幅增长趋势。据克拉克松预测,海洋天然气开发装备将会比海洋石油开采装备率先恢复。尤其是FSRU装备,由于其具有节约成本,与陆上设施相比更具有灵活性,可以满足季节性和临时需求等优势,从中短期来看在亚洲及中东的需求将会保持增长趋势。

新型能源加速发展带动相关装备需求。据上文,核能、可再生能源、生物能源等新型能源消费提速,高于平均增速。海洋相关新型能源开发装备包括浮式核电站、风车安装平台、波浪能/潮汐能/温差能利用装备、海洋生物质能的培植/采收/转化装备等将得到机会。虽然目前海洋资源里只有油气资源真正实现了商业运营开采,但是随着新型能源开发利用加速,未来再出现第二个海洋资源开发产业链也未必不可能。