科技型中小企业知识产权融资模式研究

2017-05-05刘澄张羽鲍新中

刘澄+张羽+鲍新中

(1.北京科技大学 东凌经济管理学院,北京 100083;2.北京联合大学 管理学院,北京100101)

[摘 要] 融资难已经成为制约我国中小企业发展的一个重要问题,而知识产权融资模式的出现为科技型中小企业的融资提供了一条有效的途径。文章从股权融资和债务融资的视角,探讨了科技型中小企业利用知識产权融资的模式,并具体分析了知识产权质押融资、知识产权证券化、知识产权融资租赁等新型融资模式的实施应用,以期为科技型中小企业的融资提供一条有效的思路。

[关键词] 知识产权融资;科技型中小企业;股权融资;债务融资

doi : 10 . 3969 / j . issn . 1673 - 0194 . 2017. 07. 052

[中图分类号] F275 [文献标识码] A [文章编号] 1673 - 0194(2017)07- 0110- 04

1 引 言

随着中小企业的规模不断增加,其对融资的需求也是愈加强烈,然而资金缺乏和融资难的问题始终是我国中小企业普遍存在的“瓶颈”。一方面,各大商业银行由于对中小企业的财务管理制度不信任并且缺乏必要的抵押担保物而不愿意放贷给中小企业,另一方面,中小企业也由于自身的积累不足、生产经营规模小、管理水平相对低下导致自身的信用水平相对较低。因而,我国中小企业的融资效果不论从方式上还是融资量上都远没有达到企业需求的目标,在融资方式上仍然以内部融资为主,外部融资相对不足。虽然从国家到地方各级政府不断推进相关政策环境的逐步改善,在一定程度上缓解了中小企业急需的资金压力,但是也伴随着一定的隐患,容易引发银行的呆账坏账。

知识产权融资是指企业,尤其是科技型中小企业,以依法可转让的知识产权中的财产权作为标的物,向金融机构或股权投资者申请获得贷款或投资的一种新型融资方式。近年来我国知识产权的创造和保护取得了显著的成果,而知识产权融资业务还有很大的潜力可挖。

2010年8月,国家发布《关于加强知识产权质押融资与评估管理支持中小企业发展的通知》,要求相关部门指导和支持商业银行等金融机构开展多种模式的知识产权质押融资业务,扩大中小企业知识产权质押融资规模。

2012年4月,国务院发布《关于加强战略性新兴产业知识产权工作若干意见的通知》,再次完善知识产权融资的发展的环境。为切实推进,国家知识产权局在全国确定了三批共16个城市或地区知识产权局为知识产权融资试点单位。虽然我国知识产权融资业务还处于初创时期,但是可以看出来,我国政府正在采取各种措施推动和扶持中小企业知识产权融资的发展。知识产权融资作为一种新型融资方式,由于其融资门槛与融资成本较低,因此对缓解中小企业融资难题具有重要意义。

国内外学者针对知识产权融资问题也展开了研究。国外对于知识产权融资模式的研究主要集中在知识产权价值评估(Nimimai,2011;Chiu,2007)和知识产权证券化(Nisar,2011)两个方面。国内学者中,苑泽明和姚王信(2010,2012)从知识产权融资的需求与供应、价值评估和担保问题等多个角度对知识产权融资模式和机制展开了研究。而针对知识产权融资的风险问题,也有不少学者进行了研究。鲍新中(2016)基于银行视角建立了知识产权质押融资风险评价体系,并进行了实证研究。夏阳和顾新(2012)研究了科技型中小企业利用其知识产权投融资时的风险管理系统。从企业融资的类别看,企业融资总体上分为两类,即债务融资和股权融资。

本文从债务融资和股权融资两个方面分析了科技型中小企业知识产权融资模式的种类及在我国的实施现状。

2 知识产权债务融资模式

2.1 知识产权质押贷款模式

知识产权质押是债务人或第三人将其依法拥有和控制的知识产权中的财产权作为债权的担保,来督促债务人履行偿债义务、以保障债权人权利的实现;当债务人不履行债务时,债权人有权依法以该专利折价或以拍卖、变卖专利的价款优先受偿。

知识产权质押贷款一般分为专利质押贷款、商标质押贷款和版权质押贷款三类。

当前,国内不少大城市都已开始中小企业知识产权质押贷款试点。其中较为典型的有:北京模式、浦东模式、武汉模式。其中北京模式是一种“银行+企业专利权/商标专用权/版权担保”的模式,可以概括为直接质押贷款模式;浦东模式是一种“银行+政府基金担保+专利权反担保”的模式,可以概括为间接质押模式;武汉模式则是在借鉴北京和浦东经验的基础上推出的一种混合模式。 其中有别于浦东模式的是,武汉的间接贷款模式,是“银行+科技担保公司+专利权反担保”的模式,浦东模式是由浦东生产力促进中心以政府科技专项基金做担保,而武汉模式则引入了专业的担保公司即武汉科技担保有限公司作为担保主体。

以部分地区的知识产权质押融资业务为例,浙江省杭州市在“平台+银行+担保公司”合作模式上进行了积极探索。杭州创新知识产权公共服务平台、杭州银行、中国银行滨江支行、杭州高科技担保公司签署了知识产权质押融资贷款合作战略协议,共同推动该模式。同时,浙江省还开始启动商标专用权直接质押贷款。

浙江省工商局、人民银行杭州中心支行联合出台了《浙江省商标专用权质押贷款暂行规定》,拥有商标专用权的企业只要向银行提出商标专用权质押贷款申请,在经过商标专用权评估、银行核审、银企双方签订《商标专用权质押书面合同》,并取得工商总局出具的《商标专用权质押登记证》后,即可获得银行贷款。

江苏省也开创了国内首笔无资产抵押、无第三方担保的知识产权质押贷款,南京道及天软件系统有限公司将企业拥有的5项软件产品著作权作进行质押登记作为贷款担保,获得了南京银行200万元的贷款。

这些业务的开展均为其他地方知识产权质押贷款的开展提供了很好的借鉴。

2.2 知识产权证券化模式

知识产权证券化是指发起机构(通常为创新型企业)将其拥有的知识产权或其衍生债权(如预期的知识产权许可使用费和已签署的许可合同保证支付的使用费),移转到特设载体,再由此特设载体以该资产作担保,经过重新包装、信用评级,以及信用增强后发行在市场上可流通的证券,以此为发起机构进行融资的金融操作。知识产权资产证券化是近年来兴起于发达国家的一种新型的资产证券化类别,也是知识产权融资的新型方式。

发展知识产权证券化对融资者、投资人和发展都带来新的机遇。对融资者而言,知识产权证券化的最大特点,是其能够在取得融资的同时,保留对知识产权的自主性。在证券化过程中,被转移到特设载体进行证券化的资产,通常是知识产权的权利人授权他人实施知识产权所取得的现有回报或将来的提成,而非知识产权本身。在证券化交易后,发起人仍可保有并且管理知识产权。这种特点对创新型企业别具意义,因其在取得资金融通的同时,发起人还能对知识产权进行进一步改良或应用,持续提升其价值。此外,证券化融资还可以提供融资者较高的融资杠杆,取得相对便宜的资金。从投资人的角度来看,知识产权证券化的产品具有较佳的流动性。而其风险与报酬在股票和债券之间,因此可作为丰富资产组合的良好投资标的。而证券化所产生的破产隔离效果,可以使投资人直接投资看好的技术或著作,而不必过于担心发起人的经营状况。

对于宏观经济的发展而言,知识产权证券化产品的存在,可使不同风险偏好者通过市场进行交易,从而提升整体经济的效用水平。从经济学分工理论的视角来看,创新型企业可以将风险资产透过证券化转移出去,更专注于知识创新与管理的工作;而专业投资人则通过资产组合来分散所承接到的风险。

世界范围内最早的一例知识产权证券化实践是音乐版权证券化。在Pullman Group的策划下,英国著名的摇滚歌星将其在1990年以前录制的25张唱片的预期版权(包括300首歌曲的录制权和版权)许可使用费证券化,于1997年发行了Bowie Bonds,为其筹集到5 500万美元。Bowie Bonds的成功发行起到了很好的示范作用,极大地拓宽了资产证券化的操作视野。从国外的实践来看,知识产权证券化的基础资产已经非常广泛,从最初的音乐版权证券化开始,现已拓展到电子游戏、电影、休闲娱乐、演艺、主题公园等与文化产业关联的知识产权,以及时装的品牌、医药产品的专利、半导体芯片,甚至专利诉讼的胜诉金。

知识产权证券化在整个资产证券化市场中所占的份额还很小,但是它已经显示出巨大的发展潜力和态势。1997年当年的知识产权证券化的交易总额为3.8亿美元,2000年已取得11.37亿美元的好成绩。

中国已经初步具备了实施知识产权证券化的可行性,经过多年的讨论和呼吁,中国的资产证券化终于从理论探索走向了实践操作。从2005年开始,中国已有多只资产证券化产品成功上市,如“中国联通CDMA、网络租赁费收益计划”、“开元”信贷资产支持证券、“建元”个人住房抵押贷款支持证券和“莞深高速公路收费收益权专项资产管理计划”、“中国网通应收款资产支持受益凭证”、“远东租赁资产支持收益专项资产管理计划”等。这些已有的资产证券化实践既有金融机构的信贷资产证券化,又有非金融类企业的资产证券化。它们为中国将来大规模、有序地开展资产证券化提供了宝贵的经验,还能推动与资产证券化有关的税制、监管和法律法规逐步建立和完善,培育市场和投资者,提高参与者、投资者和监管者对资产证券化的认识和理解。这就为在中国实施知识产权证券化扫除了一定的障碍,创造了有利的条件。

2.3 知识产权融资租赁模式

与传统行业中的设备融资租赁具有类似性,在租赁期间,承租方获得知识产权的除所有权外的全部权利,包括各类使用权和排他的诉讼权。租赁期满,若知识产权尚未超出其有效期,根据承租方与出租方的合同约定,确定知识产权所有权的归属。知识产权的融资租赁在中国大陆区域属于尚未开拓的全新融资方式。

2015年8月26日国务院总理李克强主持召开国务院常务会议,确定加快融资租赁和金融租赁行业发展的措施,更好服务实体经济。会议指出,加快发展融资租赁和金融租赁,是深化金融改革的重要举措,有利于缓解融资难融资贵,拉动企业设备投资,带动产业升级。目前,国外的融资租赁模式有两种:产权转让许可,知识产权风险租赁。

3 知识产权股权融资模式

3.1 知识产权风险投资模式

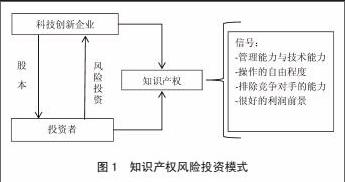

知识产权风险投资模式即利用知识产权作为股权融资信号来融资,知识产权资产的存在能给风险投资者一个价值信号,在这个信号中管理能力与技术能力、操作的自由程度、排除竞争对手的能力、很好的利润前景都将成为吸引力强度的影响因素。投资人根据信号质量决定投资与否,成为知识产权股权融资的一种形式。

知识产权风险投资模式如图1所示。

3.2 知识产权技术入股模式

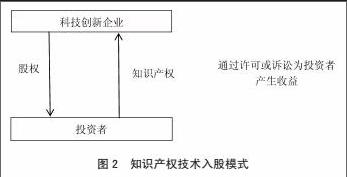

技术入股是指拥有专有技术的企业或者个人,通过知识产权的价值评估后,与拥有资金的第三方机构合作成立新公司的一种方式,使得拥有专利技术/专有技术的企业或者个人获得企业股权;也指企业股东或者法人将自主拥有的专有技术,通过知识产权的价值评估后,转让到企业,从而增加其持有的股权。

知识产权作为股权融资模式如图2所示。

4 结 论

本文从股权融资和债务融资的视角分析了科技型中小企业利用知识产权融资的模式。知识产权债务融资分为知识产权质押贷款融资、知识产权证券化、知识产权融资租赁三种模式,知识产权股权融资可以分为知识产权风险投资模式和知识产权技术入股模式。随着我国知识产权国家战略的实施,企业对知识产权的创造、利用、保护和管理意识逐步增强,利用知识产权开展融资活动必将被越来越多的科技型企业、金融机构、风险投资者所接受,也将为解决我国科技型中小企业融资难问题提供一条有效的途径。

主要参考文献

[1]J P Niinimaki. Nominal and True Cost of Loan Collateral[J].Journal ofBanking & Finance,2011,35(10): 2782-2790.

[2]Chiu Y J. Using AHP in Patent Valuation[J].Mathematical and Computer Modeling. 2007,46(7/8):1054-1062.

[3]T M. Nisar. Intellectual Property Securitization and Growth Capital inRetail Franchising[J]. Journal of Retailing, 2011,87(3).

[4]苑泽明; 姚王信,高婷.企业知识产权融资:需求、供给与实现路径[J].华东经济管理,2010(5):78-82.

[5] 鮑新中, 董玉环.知识产权质押融资风险评价研究——基于银行视角[J].南京审计学院学报. 2016,13(2):48-56.

[6]夏阳,顾新.科技型企业知识产权投融资过程中对知识产权估价方法研究[J].科学管理研究,2012,30 (10):113-116.

[收稿日期]2017-02-07

[基金项目]国家社科基金项目(11103AE1403);北京市教委市属高校创新能力提升计划项目(PXM2016_014209_000018_00202730_FCG)。

[作者简介]刘澄(1967-),辽宁辽阳人,北京科技大学东凌经济管理学院教授,博士生导师。