中国试点碳市场监管机制研究与国际经验借鉴

2017-04-15易兰鲁瑶李朝鹏

易兰 鲁瑶 李朝鹏

摘要:2015年9月《中美元首气候变化联合声明》宣布中国将于2017年启动全国性碳排放交易体系以来,中国碳市场的筹建及7大试点的运行备受国内外媒体和学术界的关注。相关预测显示,中国碳市场届时将一举超过目前全球最大的欧盟碳排放交易体系EU ETS成為世界第一大碳交易市场,但由于7个试点运行时间较短、试点地区重视程度以及建设侧重点不统一等原因,目前中国碳市场存在着监管机构职责不清、监管体系不健全、监管政策不到位等一系列问题。本研究从监管机构、监管政策、技术支持平台、监管内容等方面梳理和分析了中国7个试点碳市场的监管体系,并将其与EU ETS、RGGI等国际上发展较为成熟的碳市场监管体系进行了对比分析后发现:①在监管手段方面,EU ETS与RGGI均侧重于依靠法律手段,而中国碳市场的监管手段则主要以地方性规范文件为主;②在监管机构职能方面,EU ETS的二级管理体系有效划分了监管范畴,保证了各级监管力度。RGGI的第三方独立监管模式则很好的保证了监管的公平性,充分发挥了碳市场事中监管作用,而中国碳市场则主要依赖于地方发改委来进行监管,存在职责划分不明晰等问题;③在监管重心方面,EU ETS侧重于对市场运行中的操作性风险和交易性风险进行防范,RGGI则更加关注交易风险的实时监控,而中国碳市场目前主要针对市场价格波动风险进行了防范。由此对中国即将建立的全国性碳市场监管机制设计提出了如下建议:①提高碳市场立法效力,完善监管政策体系;②平衡监管权力,成立专职监管机构;③加强过程监管,完善电子平台安全建设;④加大碳市场信息披露力度,鼓励公众及行业协会参与,形成外部监督机制。

关键词 :碳市场;碳交易;监管;政策

中图分类号:F062 文献标识码: A 文章编号: 1002-2104(2016)12-0077-10

2015年9月《中美元首气候变化联合声明》,宣布中国将于2017年启动全国碳排放交易体系。2016年9月全国人大常委会批准了《巴黎协定》,进一步表明了中国应对气候变化、建立全国碳市场的决心。截止2016年7月底,中国7个试点碳市场已完成了3期试运行,成交总量超过了7 669万t,成交总金额超过17.6亿元,已成为了继欧盟碳排放交易体系(EU ETS)后的全球第二大碳市场。然而,由于碳市场监管体系完善程度远落后于碳市场的发展程度,当前7大试点的发展受到严重阻碍,碳交易这种市场机制的有效性也大打折扣。完善的碳市场监管机制是碳市场有效运行的基础,因此学术界针对碳市场监管问题的研究历来相当重视。部分学者曾以监管模式总结及碳市场金融风险防控入手,分析了国际主要碳市场如EU ETS在发展过程中遇到的诸如增值税欺诈、登记注册系统被盗、减排量循环使用等一系列问题。由于中国碳市场本身起步较晚,且监管体系的建设还处于投石问路,因此相关研究十分匮乏。本研究拟对中国碳市场监管机制建设的已有成果进行分析总结,并通过与EU ETS、RGGI等国际上发展较为成熟的碳市场监管体系的对比分析,总结各自的特色及在中国的适用性,为完善中国碳市场的监管体系提供政策建议,这将为未来全国性碳市场监管体系的建立奠定一定的基础。

1 文献综述

近年来,包括欧盟、美国、中国、韩国等国际上许多重要国家和地区均建立了碳排放权交易市场,碳排放权交易市场逐渐成为了世界各国应对全球气候变暖的重要手段。然而,碳市场作为一个特殊的新兴市场,兼具环保市场、能源市场和金融市场的特点,这些特性导致碳市场在运行过程中极容易导致市场滥用、价格操纵、市场欺骗等一系列监管问题[1-3],因而碳市场监管问题研究成为了国内外学者研究的重要问题之一。

中国作为碳市场领域的新兴国家,已经建立了7个试点市场并将在2017年成立全国性市场。许多学者期望通过对EU ETS监管体系的研究从而对中国碳市场监管制度建设提供建议。学者们[4-9]认为,EU ETS的监管制度建设已相对完善,在立法、执法、市场监管体系以及IT技术等方面已经达到了较高的水平。欧盟层面对一级市场的监管、成员国对二级市场以及碳金融衍生品方面的监管、交易所通过交易平台对市场交易行为方面监管的三层监管模式能够有效预防碳市场的各种风险问题。EU ETS在第三运行阶段加强了欧盟层面的管理职能,并要求各个成员国必须制定配额法律及实施细则,成立专门监管机构与欧盟监管部门对接,并加强非政府机构对碳市场的监管作用[10]。中国碳市场应该特别重视对碳金融层面的监管制度建设,并成立碳市场监管的专职部门,在立法中鼓励社会公众对碳市场运行的监督。同时也有部分学者[11-17]对德国、法国、韩国及澳大利亚等的碳市场的监管部门职能、注册登记薄、温室气体监测报告等碳市场监管核心要素进行了分析介绍,并建议中国碳市场监管要强化二级市场监管法律责任,完善碳排放监测、报告、核查制度。

同时也有部分学者[18-21]专注于碳市场金融风险监管方面的研究,认为碳金融市场在运行过程中存在着网络钓鱼欺诈、增值税舞弊、利用碳交易洗钱、内部交易与操纵市场等一系列金融风险,因此中国碳市场监管应将碳金融产品作为一般金融衍生品或工具来进行监管,同时在持仓限额、执行价格、阻止过度杠杆投资等方面进行一定的特别监管,防止碳资产过度投机化和泡沫化。

部分研究[22-25]针对中国7个试点碳市场的监管现状进行了综合分析比较后指出,目前中国7个试点碳市场均缺乏国家层面的上位法,且上海、广东、天津、湖北、重庆等试点市场建立基础均为政府规章制度,因而市场监管法律约束力较弱,相较于EU ETS中国碳市场在技术层面尚无专门的法律法规。同时,目前中国7个试点的主要监管部门均为试点省市发改委,存在权力寻租的可能,因此在未来应考虑设立专职部门,履行碳市场监管专业化职能。王瑶[26]在对中国碳市场运行风险进行度量后认为中国碳市场初期运行至少存在机制设计风险、市场供给风险及违规操作风险等方面的挑战,应尽早应识别碳金融市场的风险,从监管法律、监管机构及权限、监管范畴及监管内容等多方面全面设计碳金融监管体系。曾雪兰[27]认为中国碳市场的MRV(Monitoring Reporting and Verifying)体系呈现不同的规则和特点,未来全国碳市场应优化MRV体系机制顶层设计,充分发挥市场力量,建立可持续的第三方核查制度。

综上所述,前人对碳市场监管的相关问题已经进行了一定的研究,但仍存在以下问题:①已有研究多为针对EU ETS等国际较为成熟碳市场监管制度的总结和综述,中国碳市场相关分析较少;②尚未发现在结合国际发展较为成熟碳市场监管经验基础上,结合目前中国试点碳市场监管缺陷对中国即将建立的全国碳市场提供系统性建议的相关研究。针对目前已有研究存在的问题,本研究拟在梳理和对比中国7个试点碳市场监管体系的基础上,结合国际碳市场监管的经验,完善中国7个试点碳市场的监管体系,并对未来全国碳市场监管体系提出建议。

2 中国碳市场监管现状

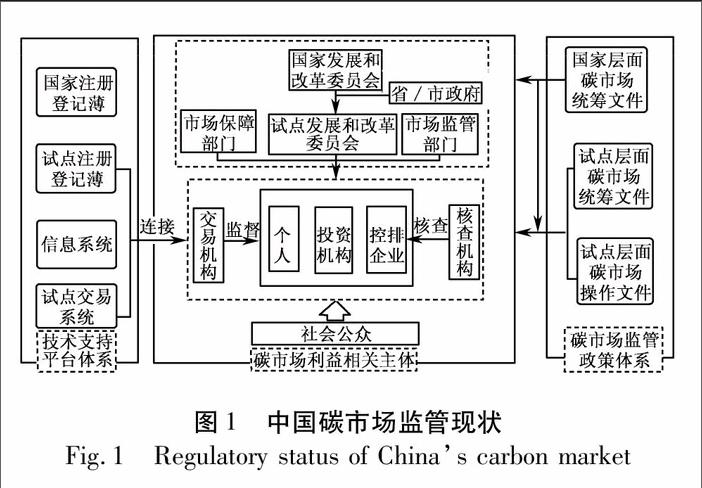

本研究认为碳市场监管是指监管主体综合运用法律、经济、财政等手段,对碳市场运行过程中的配额分配、交易、排放量监测、报告与核查的整个过程进行监督和管理。自中国7大试点碳市场成立到全国碳市场即将建立,中国已逐渐形成了监管机构组织、政策制度规范和技术平台支撑的多方位监管体系对碳市场的交易行为和交易主体进行监督管理,中国试点碳市场的具体监管现状(见图1)。

(1)监管主体:中国碳市场的监管部门主要由国家发改委及省市发改委的主管部门、市场保障部门、市场监管部门三方面组成。其中国家发改委及省市发改委作为碳市场主管部门,其职责是对碳市场各项工作进行统筹协调;市场保障部门对碳市场的减排效果和市场有效性进行监管;市场监管部门则是规范碳排放交易平台与碳金融市场的各种交易行为。此外,通过上述监管机构的信息披露,社会公众作为外部监督主体,对碳市场的运行信息及上述监管机构进行一定的外部监督,但在中国监管体制下,市场制度尚不健全,公众的信息获取能力有待提升,导致中国外部监督效果并不显著。

(2)监管政策体系:从国家层面到试点层面,中国针对碳市场进行监管的政策文件大致可以分为国家层面的统筹性政策文件、试点层面统筹性政策文件以及试点层面的具体操作性政策文件。国家层面统筹性文件对主管机构进行职责划分,并针对七个试点的碳市场工作进行部署,试点层面统筹性文件则针对各个试点进行碳市场工作安排,与此同时,具体各试点操作性文件针对碳交易过程中的各个流程分别进行指导。

(3)技术支持平台:中国碳市场的技术支持平台包括国家注册登记薄、省市注册登记薄、信息系统、交易系统等4个方面。其中国家登记簿目前只针对自愿减排量的转移和交易进行记录,配额下发由试点注册登记簿负责。同时,信息系统负责对企业的排放数据进行汇总,通过与注册登记簿链接记录企业履约情况;交易系统与注册登记簿通过数據交接对整个碳市场的数据流动和交易记录进行掌控。

2.1 监管机构

在碳市场运行过程中,碳市场监管主体职责是否明确、监管主体之间层级关系是否清晰、职责履行是否到位等问题是衡量碳市场监管机构体系是否完善的重要标准。完善的碳市场监管机构体系有利于监管主体之间的分工合作、有效地针对各种市场失灵行为进行调控。

目前中国具有监管职能的部门可分为行政部门监管、行业自律及社会公众监管三大部分:

(1) 行政部门监管:行政部门监管可以对碳市场运行具有规范和指导作用。对碳市场具有监管职责的行政部门包括市场主管部门、市场保障部门和市场监管部门。其中,市场主管部门为国家发改委及下属的各试点发改委,主要对包含配额分配及调整、报告与核查、碳排放权交易和配额清缴在内的碳交易流程进行安排和部署。

市场保障部门负责前期工作的准备和碳市场运行过程中标准的制定,以保证碳市场运作过程中减排效果的实现,如统计部门负责提供统计数据,为碳市场总量设定提供客观依据;财政部门提供碳市场运行过程中的财政支持,外汇部门对国外交易主体进入中国碳市场进行准入管理;工商、税务、国土资源等部门负责披露控排企业的违规行为,并限制未完成履约控排企业申报各类低碳项目。

市场监管部门负责市场运行过程中交易机构的监督和管理,以保证交易活动的公平性,如国家证监会负责对交易机构和交易场所进行业务规范,避免其发生违规交易现象;同时各省市金融部门负责对交易机构上报的异常行为进行处理,并对交易情况和交易规则进行审查。

(2)行业自律:以交易所为主的行业自律监管是中国碳市场监管体系的特点之一。交易所的主要职责是防范交易风险,对碳交易过程中可能存在的违规行为进行监督,防范市场交易风险,保障碳市场的稳定发展。

(3)社会公众监督:社会公众监督是碳市场监管不可或缺的一部分。社会公众可通过查询企业低碳信息、交易所的交易行情、发改委公布的履约情况、以及企业信用信息体系等方式对碳市场的运行信息进行获取,同时,社会公众也可对碳交易过程中的违法违规行为进行投诉与举报。

各监管机构在碳市场运行过程中的具体监管职责如图2。

2.2 监管政策

2016年1月,国家发改委办公厅发布了包括《全国碳排放权交易覆盖行业及代码》、《全国碳排放权交易企业碳排放汇总表》、《全国碳排放权交易企业碳排放补充数据核算报告模板》、《全国碳排放权交易第三方核查机构及人员参考条件》、《全国碳排放权交易第三方核查参考指南》在内的一系列文件,对全国碳市场的覆盖主体、排放核算等一系列基础工作进行了部署。

国家发展改革委员会制定的《碳排放权交易管理暂行办法》为主要管理文件,通过梳理七个试点的碳市场政策,规定了全国碳市场运行的配额分配、交易、核查、监督管理以及法律责任。

中国碳市场的发展过程具有从试点向全国过渡的特点。因此政策文件也是在地方监管的探索中制定统一、规范的全国碳市场政策文件体系。目前,中国已形成“国家层面碳市场统筹性文件—试点层面碳市场统筹性文件—试点层面碳市场操作性文件”三层级监管政策体系。碳市场监管政策体系如图3所示。

国家层面碳市场统筹性文件包括《碳排放权交易管理条例》(送审稿)及其指导下的《碳交易管理暂行办法》、各行业核算与报告指南以及温室气体自愿减排管理暂行办法。尽管《碳排放权交易管理条例》作为国家层面的行政法规,具有一定的法律效力,但仍属于送审阶段,并未付诸执行。而《碳交易管理暂行办法》则主要是对碳市场工作进行宏观统筹性安排与协调、对碳市场运作的基本流程进行了划分与战略部署。

地方层面碳市场统筹文件根据立法效力等级可划分为地方法规和省市碳市场管理办法两个层级。目前仅北京和深圳两个试点碳市场出台了地方性法规,并对碳市场责任主体的法律责任进行了明确的规定。试点碳市场管理办法就配额管理、MRV制度、交易管理、行政处罚和奖励制度做出了相应制度安排,并确定了碳市场职责部门与市场参与主体的权利与义务。

试点碳市场操作性文件是指对碳市场运行具体工作指导的文件总称,包括MRV制度、交易管理、配额管理、行政处罚和奖励制度。具体而言,MRV制度文件分为量化和核查工作的技术指南、企业和核查机构具体MRV工作流程规范文件以及核查机构的管理办法;交易管理文件又分为交易所业务细则和交易所管理办法;配额管理文件包括了配额核定办法、有偿分配制度、抵消机制以及市场调节配额分配机制等4类文件。中国7个试点碳市场的监管政策文件覆盖情况如表1所示。

2.3 技术支持平台

技术支持平台的功能是记录跟踪控排企业的碳排放

数据以及碳排放配额交易情况,可有效提高信息流动性,并对每笔交易甚至每一份配额的流向进行跟踪,以避免不正当交易发生。目前,中国碳市场建设尚处于试点阶段,国家碳交易注册系统已经建成,但尚局限于自愿减排交易配额的登记和注册功能。试点层面的技术支持平台包括注册登记系统、信息管理系统和交易系统三个方面(见表2)。

由试点发改委主管的注册登记簿,通过对配额进行编码和实名制,以实现跟踪记录每一笔配额的转移情况,避免、追踪不正当交易情况发生,减少市场监管风险。注册登记簿与交易系统相互连接,供参与主体进行交易;同时交易系统又将交易情况反馈给注册登记簿,在注册登记簿中完成配额扣除。信息管理系统则是对企业排放量数据和报告情况进行统计,汇总至试点发改委为来年企业配额设定提供依据。

2.4 具体监管内容

碳市场监管内容体现了碳市场监管工作的重心和监管思路。目前,中国碳市场监管工作主要是国家发改委总体部署下,各试点发改委指导各试点交易机构完成碳市场监管工作。

由表3可以看出,中国碳市场监管注重事前监管,通过对交易行为进行规范和约束来防止交易风险。由各交易所出台一系列风险管理办法来进行风险预防和控制,这在一定程度上反映出中国在碳交易制度设计和碳市场建设上遵循“自下而上”的思路,注重二级市场中的交易监督。

事中监管方面,中国主要针对市场中碳价的波动采取行政干预措施,同时,由证监局在国家层面对交易所的行為进行规范,对交易机构存在的不合规行为进行清查。

事后监管主要指发生风险情况之后或者配额清缴完成之后,针对一些不符合交易规定的交易主体以及不按时清缴的控排企业进行的一系列处罚。

3 国外碳市场监管主要经验

国外碳市场发展至今,已积累了大量的碳市场监管经验。EU ETS作为全球最大的碳市场,通过总量控制,实现减少碳排放的目的。美国碳市场以区域性温室气体减排行动(RGGI)为代表。欧盟碳市场和美国碳市场分别是统一性和区域性碳市场的代表,本文将通过对欧盟和美国碳市场的监管经验进行梳理,提出对中国碳市场监管的建议。

3.1 监管机构

根据欧盟委员会2010年颁布的《加强欧盟碳交易计划市场监管的框架》,欧盟监管机构包括欧盟委员会、独立

交易日志(后更名为欧盟交易志)、金融监管机构以及各成员国监管机构。其中:①欧盟委员会。欧盟委员会作为EU ETS的主要监管机构,制定碳市场监管的法律法规,监督EU ETS的运行状况,接收各成员国的履约及报告信息,并统一对注册登记簿进行管理。②欧盟交易志(EUTL)负责对每笔配额交易进行检查以确保交易的合理性,同时可以对所有配额进行跟踪,以降低不正当交易发生的可能性。③金融监管机构:金融监管机构对碳市场交易过程中的金融交易行为和金融衍生品进行规范。④各国监管机构:在欧盟委员会的统一指导下,各成员国环保机构及其金融机构对碳市场进行监管。

由于美国尚未建立统一碳市场,根据其区域碳市场发展特征,美国碳市场监管机构大致可分为:①区域性主管机构:RGGI成立的非盈利机构RGGI.Inc,为成员州提供资讯及服务类援助。同时,RGGI.Inc在发现异常情况时向各州环保机构和能源机构提出建议,但不具备执法和插手管理的权利。②州级监管机构:由各州环保部门或能源部门承担,各州可根据各自碳交易现状,单独立法规定配额分配、核查工作以及对未完成履约企业进行的处罚。③第三方监管机构:作为电力行业专家咨询及市场监管性质的机构,Potomac Economics负责监督和纠正区域温室气体倡议(RGGI)运作过程中诸如价格操纵及核准指标交易中的违法行为等。

3.2 监管政策

欧盟排放权交易体系依据2003年出台的《欧盟排放交易体系规则》(Directive 2003/87/EC)成立,《规则》以法令形式对碳交易过程中的配额分配、监测与核查方法、惩罚力度做出了规定。同时,也对小型设备、航空活动和固定设施的碳交易进行了详细的部署。具体而言,欧盟碳市场监管政策可细分为:①欧盟层面统一性的法律规定:《欧盟排放交易体系规则》(Directive 2003/87/EC)对碳市场进行总体部署,是欧盟委员会建立和运行EU ETS的依据。同时,欧盟层面还就拍卖规则、配额分配、市场稳定储备、核查指南、公众对碳市场的知情权等进行立法规定,保证监管工作有理有据。②金融方面的监管法律:《金融市场工具指令》、《反市场滥用指令》、《加强欧盟碳交易计划市场监管的框架》以及相关场外交易的规定都将碳市场纳入了金融监管领域,对现货市场的普通商品交易行为和金融交易行为进行分开监管,以提高交易过程的透明度。

美国在碳市场监管政策层面,尚未出台联邦层面法律。各区域、州出台了针对该区域(州)的法律文件对碳市场进行监管。①区域层面监管政策:在RGGI统一规定排放量上限,由各成员州联合签署《谅解备忘录》和《标准规则》,分别对监管原则和监管程序做出了说明。②州级法律:由各成员州分别出台《二氧化碳预算交易计划》、《拍卖程序》及《区域温室气体协议》在各州层面对碳市场运行进行监督。

3.3 技术支持平台

由于EU ETS建立时间较早,发展历程较长,国际化链接程度较深,相应的技术平台开发也更加完备。《2009/29/EC》对登记簿做出了一些更改:欧盟注册登记簿(UR)取代各成员国注册登记簿,从此单一的、整合的登记簿将涵盖原有31个成员国的登记簿。欧盟注册登记簿(UR)只追踪配额和京都议定书规定减排单位的转移记录,不记录金融交易行为。同时,EUTL取代了CITL,实现每笔交易自动检查、记录,并授权每笔交易的实现。同时,构成技术平台体系的还有国际交易志(ITL),负责对《京都议定书》规定的减排单位进行记录和检查。

RGGI由于仅对电力行业开放,这为碳市场MRV制度中的数据获取提供了便利。根据《美国联邦法规》,纳入企业应当安装符合要求的监测系统,通过各个发电厂在线连续监测二氧化碳,实时提供最准确的排放数据,按季度向主管机构提交监测报告,并由美国环保局负责审核数据质量,实现排放量的实时监控。除此之外,RGGI的二氧化碳配额追踪系统(COATS)记录追踪每个州的二氧化碳项目数据,并为公众提供数据和相关市场活动进行下载,为市场参与者数据获取提供了方便。

3.4 具体监管内容

欧盟在监管具体内容上可分为:①系统风险防控:通过交易系统和登记制度的设计,降低交易过程中的不正当配额转移以及“洗钱现象”发生的概率。②金融风险防控:由于碳市场建立初期,欧盟对碳排放权定义为“金融产品”,欧盟排放权交易中的期货、期权及远期产品由欧盟金融市场进行监管。在碳市场交易过程中,对内幕信息进行定义、并要求对碳价造成极大影响或有内幕交易行为的实体进行信息披露,同时对拍卖过程也纳入了金融市场管理范围。③碳价调控:欧盟曾采取碳底价策略和价格储备配额制度来缓解碳价暴跌问题,并提出2021年建立市场稳定储备机制(若年度流动配额量的12%大于等于1亿t,那么这12%流入配额储备;若总流通量小于4亿t或者当前连续六个月比上两年均价高出3倍,将自动释放配额,整个操作由登记簿自动发放和收回)解决配额过剩的问题。

美国在具体的监管问题上,由于RGGI采取拍卖方式,一级市场主要是拍卖流程的运作,二级市场则是配额交易和抵消机制,所以在监管措施上主要侧重于:①排放量数据监管:由于采取了拍卖的方式进行配额分配,RGGI要求每个纳入实体都需要建立连续监测系统(CEMS)。②价格调控:采取成本控制储备的方法,是避免配额过高而采取的具体措施。同时规定在可以存储配额的同时可以预借配额,保持了一定的市场履约的灵活性。③交易监管:专门第三方监管机构Potomac Economics对拍卖和交易行為中是否存在内幕交易和市场操纵进行监管,并出具相应的监管报告。

4 国内外碳市场监管体系对比分析

通过对国外碳市场监管情况总结分析不难发现,在各国(区域)建立碳市场的过程中,国家的政治态度、经济体制以及文化都会影响碳市场的建立思路,进而反映到碳市场监管体系的差异。具体说来,在监管手段、监管体系、监管内容上都会存在一定的差异。

4.1 监管手段不同

无论是欧盟还是美国,政府部门对碳市场的监管方式主要依据法律手段。通过立法的方式对碳市场进行管理,可以防止政策内容的模糊性,具有更高的执行效力。而在监管制度设计上,欧盟不仅对碳市场指导性文件法律化,对于配额拍卖、碳泄露规定、市场稳定机制以及核查工作规则都进行了相应的立法。

美国尽管因为政治原因尚未存在联邦层面的专项立法,但也存在诸如2009年颁布的《清洁能源与安全法》、2010年颁布的《美国电力法案》等都为碳市场建立提供了理论基础和立法保障。各区域性碳市场层面,以RGGI为例,通过各州签订《谅解备忘录》为市场运行提供前提条件,在操作层面则通过《标准规则》进行程序性规定,与此同时,各州层面分别出台拍卖法规等操作性法规,以保证市场在法律监管框架下有效的运行。

而中国目前碳市场监管法律尚未明确,国家层面统筹性文件仅仅停留在人大送审阶段,尚未存在实质性的法律文件,监管政策主要以地方法规和部门规章为主,操作性文件也局限于地方的规范性文件。

4.2 监管机构职能不同

就欧盟来说,监管机构体系更加明确。欧盟委员会是碳市场的主管机构,负责配额制定、技术平台的管理以及除金融风险之外的技术评估。在职能上,欧盟委员会作为主管机构更多的是对碳市场的总体运行进行评价,主要对其他管理机构进行协调以保障碳市场的有效性。在核查工作以及交易所的管理上并未过多涉及。二级市场监管中,由欧盟交易志(EUTL)负责交易中的操作性风险,而碳金融衍生品交易则适用于金融监管机构参与监管,有效地划分了监管范畴,保证了监管力度。

RGGI采取拍卖的配额分配方式,由第三方独立进行监管。专业监管机构Potomac Economics负责监督拍卖流程和二级交易,向公众发布年度配额市场报告、拍卖报告及二级市场监管报告,监督配额分配以及配额价格的合理性,考察拍卖价格与市场价值的相符程度,并提出相关建议。RGGI的独立监管模式很好的保证了监管的公平性和投资者参与碳交易的信心,在监管过程中很好地发挥了事中监管的作用。与此同时,RGGI.Inc作为咨询机构对碳市场提供技术援助。

中国采取的则是发改委主管下的多方参与管理模式,地方层面则由地方政府部门组织相关管理部门协同进行管理并联合决策。但是,由于碳市场涉及因素众多,牵涉多方利益相关主体,职责划分并不明晰,对碳市场运行过程中产生的问题存在监管空缺的现象,这也是由于中国目前政策设计不明晰、不具体所导致的。

4.3 监管重心不同

国内外碳市场监管重心的不同,一定程度上与其市场发展阶段、纳入行业和交易品种有不可分割的关系。最初,欧盟对碳市场采取一种“自下而上”的管理体制,在国家分配计划的制定上遵循各国自主上报配额的原则,在技术支持平台上也是由成员国各自进行管理,而欧盟碳价的波动使得欧盟开始对碳价进行行政干预。但是,欧盟碳市场的监管重心主要是对市场运行过程中的操作性风险和交易性风险进行防范,同时区分金融交易行为和非金融交易行为,分别进行监管。在一级市场监管上,注重配额分配的合理性和公平性,强调对碳泄露行业的界定,并通过设计定量和定性两套解决方法,保证碳市场运行效果。在二级市场交易中,强调进行系统安全管理,在安全设置上,首先对持有人的账户申请进行安全检查;配额转让过程中需要经过两名授权代表授权,转移过程中需经过26小时的安全延期,以保证交易安全。

而美国区域性温室气体减排协议(RGGI)主要是针对交易性风险进行实时监控,连续监测系统(CEMS)每15分钟记录一次读数,不仅可以记录二氧化碳排放量,还可以记录到排放实体氮化物、氧气、湿度的相关情况,保证了数据的可获取性,有助于企业控制排放量,减少了市场管理的工作量。在一级市场监管上,各成员州主管部门负责拍卖工作的实施,监管部门对拍卖程序进行监控,并审核参与者资格,同时对市场不正当竞争行为以及市场规则进行审查。交易数据管理方面,由美国国家环保局负责对数据系统进行维护,同时在连续监测系统(CEMS)无法工作情况下,后备代替数据缺失,以应对紧急状况。

中国则主要为保障碳市场有效性针对市场价格波动风险进行防范。主管部门对市场的过度监管,将不利于市场活跃性的形成,同时,监管主体在交易机构的业务设定和经营范围上设置了过多的限制,并未进行配额全程追踪和系统安全管理,也会导致监管机构职权范围过大、监管不力的问题。

综上,国内外碳市场监管政策设计上,存在具体差异见表4。

5 中国碳市场监管建议

5.1 提高碳市场立法效力,完善监管政策体系

目前我国7个试点碳市场中,仅深圳碳市场与北京碳市场通过人大立法的形式确保了碳市场运行的法律效力,上海、广东、湖北以及重庆等4个试点市场的建立基础为政府规章制度,天津碳市场建立的法律效力最低仅为部门规章制度,这在一定程度导致了试点碳市场控排主体参与度较低、交易不活跃等一系列问题。相比之下,EUETS与RGGI等较为成熟的国际碳市场在运行过程中均有专项立法来提升对碳市场的管理效力。因此,中国在建立全国碳市场过程中,应立法在先以保障碳市场监管的法律效力,避免立法滞后导致监管效力不足。

在监管政策内容上,由于目前我国7个试点均为区域性市场且制度建设的重点不尽相同,但总体上在碳泄露、配额拍卖过程以及减排效果良好企业奖励等方面的监管制度建设均存在欠缺。因此未来全国碳市场应注重在分配机制设计上对碳泄露问题的监管,不同行业予以区分对待;逐步扩大配额拍卖比例,并对拍卖全过程进行严格监管,避免暗箱操作行为。细化针对减排效果良好企业的奖励制度安排,具体奖励细则应对相关负责部门进行安排,银行、行业主管部门以及项目审批部门明确其责任,更好地落实奖励制度安排。

5.2 平衡监管权力,成立专职监管机构

当前我国7个试点碳市场的主管部门均为试点省市发改委,其参与了从一级市场配额分配到二级市场交易监管的所有内容,这在一定程度上会导致权力寻租行为的产生。因此,全国碳市场建设过程中应平衡监管权力,成立专职监管机构。国家层面的主管部门以及地方发改委负责配额分配方案制定、核查指南规范以及奖惩制度规定,并对碳市场运行情况定期向上级主管部门汇报。其次,成立环保部门与证监会并列的监管部门,专职负责二级市场交易监管,其中环保部门具体负责监管技术支持平台,掌握碳市场运行数据,对市场运行情况进行分析;证监会及各省市金融部门运用金融市场相关制度对碳金融衍生品市场的金融行为进行监管。同时,国家层面需要整合原有的履约保障部门和项目审批部门,建立信用信息系统,将全国试点履约企业违规违约情况以及核查机构违法行为纳入监管,并由信用信息系统统一向其传递企业违约信息,并向社会媒体等进行通报,使得信用管理切实有效。

5.3 加强过程监管,完善电子平台安全建设

目前我国7个试点均注重事前预防和事后惩罚监管,对碳交易过程中可能发生的风险监管较为缺乏,而事中监管措施缺乏的重要原因在于试点碳市场相关操作系统功能尚未完善。因此,全国碳市场应建立类似EUETS的国家注册登记平台系统,注重对二级市场的交易过程可能产生的风险进行实时监管,并注重执法机构对于风险产生源头的惩罚力度。其次,全国碳市场应进一步完善电子平台安全建设,减少系统崩溃或者被有意破坏的可能性,并建立紧急异常情况应对机制,规定专职监管机构在系统出现异常情况下采取紧急措施。

5.4 加大碳市场信息披露力度,鼓励公众及行业协会参与,形成外部监督机制

目前我国7个试点碳市场对相关信息的披露力度仍有所欠缺,交易机构仅对交易量及价格等信息进行了披露,试点省市发改委则仅对未完成履约的控排企业以及履约率进行披露,但就未能完成履约的控排企业惩罚情况、完成履约企业的奖励情况以及碳市场建立后的减排情况等一系列信息均未进行披露。因此未来全国碳市场运行过程中应建立碳市场相关信息披露机制,提高市场透明度,鼓励包括社会公众、行业协会、新闻媒体等外部力量对碳市场运行发挥舆论监督作用,形成外部監督机制。

(编辑:徐天祥)

参考文献(References)

[1]JANET P,TIMOTHY J.Carbon market oversight and regulation[R].Beijing:Carbon point,2010(3).

[2]LINACRE N, KOSSOY A, AMBROSI P. State and trends of the carbon market 2011[R]. Washington:The World Bank, 2011.

[3]李挚萍.碳市场的监管机制研究[J].江苏大学学报(社会科学版),2012(1):51-62. [LI Zhiping. The research on the regulatory mechanism of carbon market [J]. Journal of Jiangsu University (social sciences), 2012(1):51-62.]

[4]LABATT S, WHITE R R. Carbon finance: the financial implications of climate change[M]. John Wiley & Sons, 2011.

[5]PIRRONG S C. Market oversight for cap-and-trade: efficiently regulating the carbon derivatives market[R]. Energy Security Initiative at Brookings,2009.

[6]廖斌,崔金星.欧盟温室气体排放监测管理体制立法经验及其借鉴[J].当代法学,2012(4):111-118.[LIAO Bin, CUI Jinxing. The implications from European unions greenhouse gas emissions monitoring management system and the legislative experience [J]. Contemporary law review, 2012(4):111-118.]

[7]深圳碳交易考察团,刘洪涛.学习借鉴EU—ETS经验与建设中国碳排放交易体系——欧洲三国访谈录[J]. 开放导报, 2013(3):50-63.[Shenzhen Carbon Trading Delegation, LIU Hongtao. Learn from the experience of EU—ETS and build China carbon emissions trading system:European three country interview [J]. China opening journal,2013(3):50-63.]

[8]于洋,高丽莉,王树堂.欧盟碳排放交易市场发展对我国的启示[J].环境保护,2016(17):75-77.[YU Yang, GAO Lili, WANG Shutang. The development of the EU carbon emissions trading market and its enlightenment to China [J]. Environmental protection,2016(17):75-77.]

[9]绿金委碳金融工作组.中国碳金融市场研究[R].北京:中国人民大学,2016.[Carbon Finance Working Group of Green Finance Committee.The research on China carbon financial market [R].Beijing:RUC,2016.]

[10]郝海青,毛建民.欧盟碳排放权交易法律制度的变革及对我国的启示[J].中国海洋大学学报(社会科学版), 2015(6):82-87.[HAO Haiqing,MAO Jianmin. The reform and inspirations of the EU carbon emissions trading legal system [J]. Journal of Ocean University of China (social sciences),2015(6):82-87.]

[11]曹明德,崔金星.欧盟、德国温室气体监测统计报告制度立法经验及政策建议[J].武汉理工大学学报(社会科学版),2012(2):141-149.[CAO Mingde, CUI Jinxing. The legislative experience and policy recommendations of the EU and German GHG monitoring and reporting system[J]. Journal of Wuhan University of Technology (social sciences), 2012(2):141-149.]

[12]葛兴安,林丹妮.德国碳排放权交易管理架构与职能[J].开放导报, 2013(3):73-75.[GE Xingan, LIN Danni. The German carbon emissions trading management structure and function[J]. China opening journal,2013(3):73-75.]

[13]樊威.德国碳市场执法监管体系研究[J].科技管理研究,2014(1):189-192.[FAN Wei. German regulatory system in carbon market[J]. Science & technology management research, 2014(1):189-192]

[14]樊威.法國碳市场执法监管体系研究[J].环境保护,2014(Z1):87-88.[FAN Wei. France regulatory system in carbon marke[J]. Environmental protection,2014(Z1):87-88.]

[15]张忠利.韩国碳排放交易法律及其对我国的启示[J].东北亚论坛,2016(5):50-62,127.[ZHANG Zhongli. Development of carbon emission trading system in South Korea and its enlightenment to China [J]. Northeast Asia forum, 2016(5):50-62,127.]

[16]边晓娟,张跃军.澳大利亚碳排放交易经验及其对中国的启示[J].中国能源, 2014, 36(8):29-33.[BIAN Xiaojuan,ZHANG Yuejun. Australian carbon emissions trading experience and its implications for China [J].China energy,2014,36 (8):29-33.]

[17]深圳排放權交易所.澳大利亚碳交易体系研究报告[R].深圳:深圳排放权交易所,2015.[China Shenzhen Emission Rights Exchange. Australian carbon trading system research report [R].Shenzhen:CERX,2015.]

[18]CHAN M. Lessons learned from the financial crisis: designing carbon markets for environmental effectiveness and financial stability[J]. Carbon & climate L.rev,2009(2):152-160.

[19]马海涌,张伟伟,李泓仪.国际碳市场的风险、监管及其对中国的启示[J].税务与经济,2011(6):54-57.[MA Haiyong,ZHANG Weiwei,LI Hongyi. The international carbon market risks,regulation and its revelation[J]. Taxation & Economy,2011(6):54-57]

[20]LOTAY J S. Subprime carbon: fashioning an appropriate regulatory and legislative response to the emerging US carbon market to avoid a repeat of history in carbon structured finance and derivative instruments[J]. Hous. J. Intl L.,2009(32): 459.

[21]张运书,张宇润.后危机时期碳金融市场风险监管的法律思考——基于美国次贷危机的致因及治理理论检视[J].四川行政学院学报, 2012(1):96-102.[ZHANG Yunshu,ZHANG Yurun. Legal reflection on the risk supervision of carbon financial markets during the post crisis period:a review of the causes of the subprime mortgage crisis in the United States and the review of the governance theory [J]. Journal of Sichuan Administration College, 2012(1): 96-102.]

[22]北京环境交易所,北京绿色金融协会.北京碳市场年度报告2015[R].北京:北京环境交易所,2016.[Beijing Environment Exchange, BeiJing Green Finance Association. Beijing carbon market annual report 2015[R].BeiJing:CBEEX ,2016.]

[23]广东省应对气候变化研究中心.广东省碳排放权交易试点分析报告2014-2015[R].广州:中山大学,2016.[Guangdong Research Center for Climate Change, GuangDong province carbon emissions trading pilot analysis report 2014-2015[R].Guangzhou:SYSU,2016.]

[24]上海环境能源交易所.上海碳市场报告(2013-2014)[R].上海:上海环境能源交易所,2015.[Shanghai Environmental Energy Exchange.Shanghai carbon market report (2013-2014) [R].Shanghai:CNEEEX,2015.]

[25]齐绍洲,程思.中国碳排放权交易试点比较研究[R].武汉:武汉大学,2015.[QI Shaozhou,CHENG Si. Comparative study on Chinas carbon emissions trading pilot market [R]. Wuhan:WHU,2015.]

[26]王遥,王文涛.碳金融市场的风险识别和监管体系设计[J].中国人口·资源与环境,2014(3):25-31.[WANG Yao,WANG Wentao. Risk identification and regulatory system for carbon financial markets [J]. China population, resources and environment,2014(3):25-31.]

[27]曾雪兰,黎炜驰,张武英.中国试点碳市场MRV体系建设实践及启示[J].环境经济研究, 2016(1):132-140.[ZENG Xuelan,LI Weichi,ZHANG Wuying.The practice and revelation of monitoring, reporting and verification system construction in the carbon emissions trading pilots in China [J]. Environement economy research, 2016(1):132-140.]

Abstract Since China declared its plan to establish a national Carbon Trading System by 2017 in the USChina Joint Announcement on Climate Change published in September 2015, the progress of setting up the national carbon trading system and how the 7 pilot schemes operate aroused strong interests of not only the media but also the academics. According to forecast, Chinas carbon trading system will surpass the current largest carbon market – EU ETS and become the number 1 carbon market worldwide. However, due to rather short history, different degrees of significance and different focuses of development been given to the 7 regional pilot carbon markets, Chinas carbon market presents a series of problems at the moment, including unclear responsibilities of regulatory bodies, unsound regulatory system, and regulatory policy not in place. Therefore, this study attempts to analyze the regulatory systems of 7 regional pilot markets from the prospects of regulatory bodies, regulatory policies, technical support systems and regulatory contents, after comparison with the relatively more advanced international counterparts such as EU ETS and RGGI, the study found that: ①in terms of regulatory measures, EU ETS and RGGI rely on legal control while Chinese ETS is still regulated by local governmental policy documents;②as for the function of regulatory bodies, EU ETS twolevel management system effectively differentiates each levels scope and range of responsibilities, RGGI also ensures its fairness and inprocess control via its independent third party regulatory model, while Chinese regional ETS is solely regulated by the Development and Reform Commission whose responsibilities are not defined clearly; ③with respect to the regulatory focus, EU ETS pays great attention to the operational and transactional risks control, RGGI cares more on realtime monitoring of transactional risks, while China so far focuses on market price fluctuation risk prevention. Based on which, the study proposes a few recommendations as how to design the regulatory mechanism for the national carbon market: ① improve the effectiveness of regulatory policy system through legislation; ② set up fulltime regulatory agencies to balance powers from various departments; ③ enhance security of electronic platforms to reinforce the supervision of whole trading process; ④ form the external monitoring mechanism via indepth information disclosure and encouragement of public participation.

Key words carbon market; carbon trading; regulatory; policy