人民币国际化对我国货币市场的动态冲击效应探讨

2017-03-23肖才勇

肖才勇

◆ 中图分类号:F832 文献标识码:A

内容摘要:人民币国际化加快对我国货币市场乃至宏观经济运行产生的影响日益显现。本文通过VAR和SVAR模型对人民币国际化对我国货币市场的动态冲击效应进行实证检验,结果表明:人民币国际化会造成我国货币市场利率上升,对宏观经济运行产生影响。为稳定金融体系,使金融市场更好地服务实体经济,本文根据所得结论,对我国金融系统改革与建设提出相应政策建议。

关键词:人民币国际化 货币市场 VAR模型 SVAR模型 动态冲击效应

引言

供给侧改革的核心内容之一在于金融体系稳定,货币市场是金融体系核心,其稳健程度取决于利率的波动性。我国是世界第二大经济体,人民币国际化逐渐成为影响国内货币市场的关键因素。Tavlas(1997)将货币国际化描述为货币发行国境内外广泛使用,在国际市场上具备交易媒介、价值贮藏和价值尺度三种基本职能。据WIND数据库数据显示,2015年人民币跨境贸易结算超过7万亿元,人民币正在逐步承担国际交易媒介职能。价值贮藏职能方面,境外人民币存量逐步增加,2016年1月香港人民币存款达852098.21亿元,新加坡拥有1890亿元,英国超过300亿元,其它国家或地区均出现人民币快速增加情况,可见人民币已被作为资产被他国接受。价值尺度职能方面,近年来我国进出口贸易量逐年增加,人民币计价功能越来越强大。2015年11月30日,IMF批准人民币加入特别提款权货币篮子,于2016年10月1日生效,人民币在国际化道路上又迈进一大步。人民币国际化加速会造成人民币资金供求发生波动,对我国货币市场乃至金融体系产生深刻影响,进而影响宏观经济稳定。

相关文献综述

人民币国际化问题研究已经从可行性进展到人民币国际化实现路径及其对经济的影响方面。国内外对人民币国际化问题的研究可梳理为三方面:第一,人民币能否实现国际化。胡定核(1989)认为国内外相对稳定的经济环境为人民币国际化提供了现实基础与有利条件,人民币可抓住机遇实现国际化。赵锡军(2009)认为人民币国际化是市场主导选择,我国政府推动人民币国际化意愿正在加强,人民币能够实现国际化。第二,人民币国际化对我国经济的影响。郑木清(1995)认为人民币国际化可获得大量铸币税收入,缓解高额外汇储备压力以及防范和降低汇率风险。何平(2014)认为人民币国际化使人民币汇率趋于合理与均衡,应结束人民币封闭状态,吸引外商投资,使我国经济发展与世界经济发展良性衔接。彭红枫(2015)认为人民币国际化将使我国面临“特里芬难题”。第三,人民币国际化实现路径。何慧刚(2007)认为人民币国际化应遵循先周边化再亚洲化,最后国际化渐进路径。孙博(2015)认为应合理推进资本项目开放、多層次推进汇率形成机制改革、鼓励人民币融资、加快建设人民币离岸市场、妥善调控外来资本。史龙祥(2015)认为需求价格弹性大的行业可作为促进人民币结算的目标,应打破美元结算垄断,推进人民币国际化。

目前人民币国际化问题的研究多从国家经济整体层面探讨人民币国际化实现路径,论证其影响,较为宽泛,对人民币国际化对细分市场造成的冲击及冲击程度缺乏论述。因此,本文基于现有研究成果,利用实证模型检验人民币国际化对我国货币市场的动态冲击效应,分析人民币国际化如何影响我国货币市场资金供求,探讨在人民币国际化加快形势下我国金融系统改革的方向和对策。

我国货币市场概况

我国货币市场主要由同业拆借市场、票据市场和债券回购市场三个子市场构成。商业银行及其它金融机构为弥补短期资金不足,在同业拆借市场上进行货币买卖,但该市场参与主体较少,多为大型金融机构,并且商业银行有较高超额存款准备金率,在急需资金时才拆借,导致整个市场交易数额有限,占货币市场交易总量的比例不高,约为14%。票据市场以商业票据为交换对象,在金融机构与企业之间进行票据贴现和资金融通。当前我国票据市场处于不成熟阶段,没有形成全国统一的票据市场,交易主体与客体单一,交易价格也没有完全市场化,导致市场运行效率较低,整个市场在货币市场上的成交总量约为15%。债券回购市场是我国货币市场主体市场,金融机构、企业及个人参与度非常高,其交易的金融资产总额占整个金融体系总量的95%以上。在债券回购市场中,七天期银行间回购加权利率(七天期回购利率)通常被视为我国货币市场表现最好的基准利率。因此,本文将债券回购市场作为实证检验目标市场,该市场中的七天期回购利率作为衡量我国货币市场资金供求状况的指标。

人民币国际化指标选取

定量分析人民币国际化有两种常用方法,第一种是根据IMF的COFER数据库的外汇储备份额来刻画人民币国际化程度。但其仅包含年度数据,数据量少,并且某种货币在国际储备份额上升,不一定代表其国际地位提高。另一种是用人民币境外存量表示人民币国际化程度。但我国资本账户项目尚未开放,即使没有国际化,2011年前没有人民币回流机制的情况下,境外人民币会只增不减。而2011年后,我国建立部分人民币回流机制,由于境外无法直接投资获得较高收益,境外人民币会回流国内。根据WIND数据显示,2011年开放的RQFII额度逐年增加,在2015年12月达到1.21万亿元,截至2015年12月25日,审批RQFII额度为4443.25亿元,连续40多个月递增,表明用人民币境外存量代表人民币国际化程度有失偏颇。

另外,由于人民币国际地位提高,世界各大金融机构及研究所纷纷设立人民币国际化指数,如渣打银行人民币环球指数、我国银行人民币跨境指数、我国人民大学国际货币研究所人民币国际化指数等,不过这些指数最早始于2010年,无法展现人民币国际化长期发展状况。本文刻画人民币国际化指标基于谷歌趋势,利用谷歌搜索的巨量数据,分析关键词在规定时间期限内被搜索的相对频数及变化趋势,并进行标准化处理,形成相对频数值。该方法被广泛应用于医学、环境污染、旅游等多个领域。

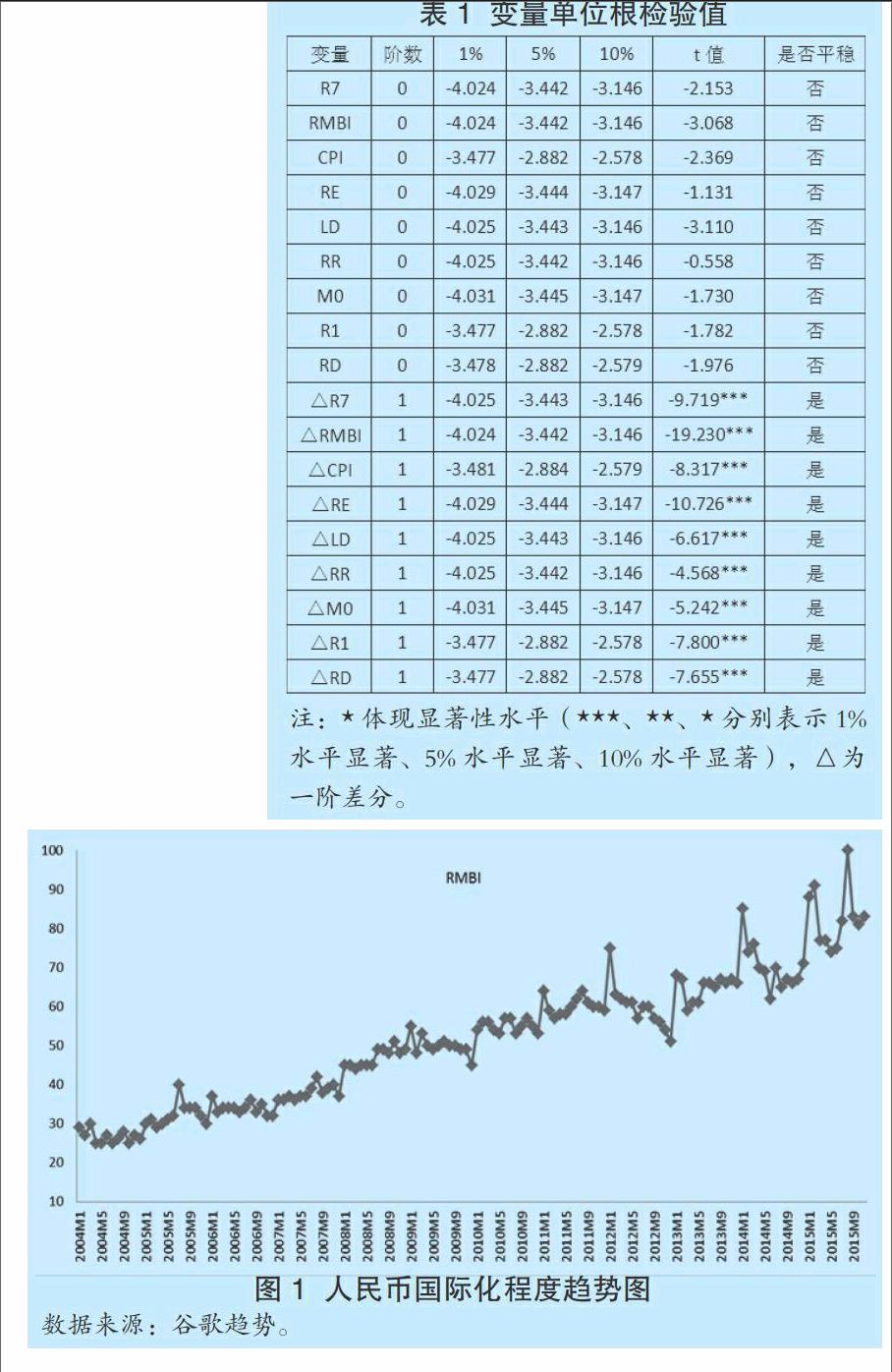

基于大数据思维,本文以“Renminbi”、“RMB”、“Chineseyuan”、“Chinesedollar”、“CNH”、“CNY”六个关键词组合,利用谷歌趋势选取2004年1月-2015年11月的月度数据,得到如图1所示的结果。可以看出,2004年1月-2015年11月人民币国际化(RMBI)呈现持续上升趋势。

实证检验

(一)变量说明与数据来源

本文将以下变量作为货币市场资金供求影响因素:R7七天期回购利率(每月各个交易日七天期回购利率算数平均),RMBI人民币国际化程度,CPI通货膨胀率(消费价格指数),RR人民币法定存款准备金,RE超额存款准备金率,RD一年期贷款基准利率,LD商业银行存款与贷款余额比,M0货币供应量,R1一年期定期存款基准利率。数据时间为2004年1月-2015年11月,来源于谷歌趋势及wind数据库。

(二)计量模型

本文构建向量自回归(VAR)模型估计内生变量动态变化。模型中脉冲响应函数描述当随机扰动项的一个标准偏差发生变化时,现实对模型内生变量的当前值和后期值产生的冲击,而方差分解技术则描述每一结构冲击对于内生变量发生变化的方差贡献值。模型表达式为:

Yt=c+Г1Yt-1+Г2Yt-2+…+ГpYt-p,E(εt,ε`t)=θ

其中,假设模型有k个内生变量,Yt为包含k个内生变量的列向量,p为滞后阶数,Гi为滞后i阶的k阶参数矩阵,c为常数k维列向量,ε为残差k维列向量,θ为残差的协方差矩阵。虽然VAR模型广泛应用于多元时间序列,但由于内生变量之间当期相关关系存在于残差项相关结构中,缺乏当期的直接经济解释,导致脉冲响应函数的经济解释不清晰。而运用结构VAR模型(SVAR模型)改进,其包含内生变量当期相互关系,通过约束条件可获得变量对总体结构的冲击方向与强度,对VAR模型中隐藏的残差相关结构进行很好的解释。SVAR模型表达式为:

D0Yt=c+Г1Yt-1+Г2Yt-2+…+ГpYt-p+μt

假设模型有k个内生变量,D0为k阶参数矩阵,Yt为含有k个内生变量的列向量,c为常数k维列向量,Гi为滞后i阶的k阶参数矩阵,p为滞后阶数,μt为残差k维列向量。

(三)数据处理

平稳性检验。本文采用ADF检验法对各个变量序列进行平稳性检验,如表1所示,变量R7、RMBI、CPI、RE、LD、RR、M0、R1和RD没有通过10%显著性水平检验,均为非平稳变量,经过一阶差分处理后均通过1%显著性水平检验,构成一阶单整,可构建VAR模型。

模型估计与识别。根据检验准则综合考虑选择最优滞后长度为1,并通过了格兰杰因果检验,因此采用VAR(1)模型。从图2可知,模型的单位根均落在单位圆内,说明模型是稳定的,可用于实证。

由于SVAR(1)模型有9个变量,至少对SVAR(1)模型施加36个约束条件。本文依据经济理论及约束比较,对矩阵A实施36个约束条件达到恰好识别,利用脉冲响应函数和方差分解分析人民币国际化对我国货币市场的动态冲击效应。

(四)检验结果分析

脉冲响应分析。为表述冲击效果,本文选取滞后60期(1个月为1期),VAR(1)模型和SVAR(1)模型中RMBI对R7的脉冲响应函数图分别如图3和图4所示。

从图3可以看出,VAR(1)模型中反映人民币国际化滞后1期数据会对七天期回购利率产生负向冲击。1-4期效果不明显,在第5期逐步加大,并在第10期达到最大值,然后在第17期冲击开始减弱并逐步收敛趋向于0,总体而言,人民币国际化程滞后期数据对7天期回购利率冲击力度不大。从图4可以看出,当期人民币国际化对七天期回购利率瞬时冲击比较大,迅速造成七天期回购利率上升,第5期达到最大值,然后30期后正向冲击转变为负向影响,随后随时间逐步收敛于0,说明债券回购市场具有很强的市场有效性,人民币国际化变化会立即引起市场反应。由于VAR(1)模型考虑的是人民币国际化滞后1期变动对七天期回购利率的冲击效果,而SVAR(1)模型包括当期及各期冲击的线性组合,所以SVAR(1)模型比VAR(1)模型的结果更可靠。

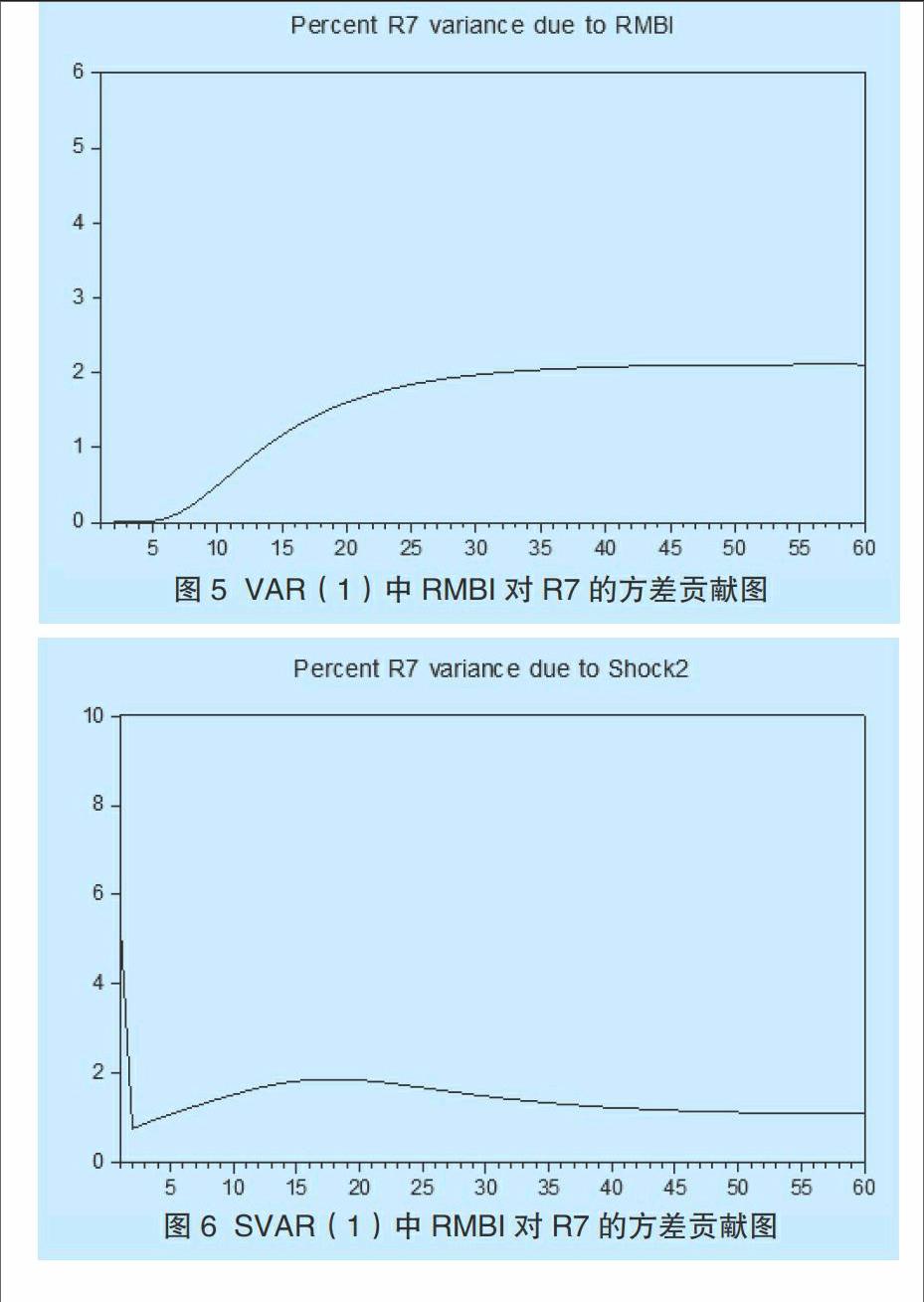

方差分解分析。方差分解技术通过将每一个内生变量分解为结构冲击各期方差的线性组合,计算结构冲击在不同期限内方差总和占各内生变量总方差的比例,以此度量结构冲击影响,可以直观地表示内生变量相互影响程度。

结合VAR(1)模型及SVAR(1)模型中RMBI对R7的方差贡献图(见图5、图6),SVAR(1)模型中人民币国际化当期对七天期回购利率影响力最大,随后从第2期开始同VAR(1)模型一致,人民币国际化方差贡献率随着时间推移而不断增大,并逐步稳定在2%左右。说明在当前我国金融市场还未完全国际化的情况下,人民币国际化对我国货币市场波动的影响力还不大,但随着人民币国际化程度加深,产生的影响会逐步加大。

结论与政策建议

本文通过实证检验得出以下结论:

第一,人民币国际化与七天期回购利率存在正相关关系,随着人民币国际化加快,七天回购利率呈现上升趋势,境外人民币需求增加,造成我国货币市场资金趋紧,从而导致货币市场利率上升。

第二,我国货币市场利率随人民币国际化加快而提高,短期会对投资产生抑制效应,人民币相对升值,对传统商品出口造成一定程度挤压,不利于对目前我国经济增速放缓产生拉动效果,使宏观经济复苏更为困难。

第三,人民币国际化对七天期回购利率的方差贡献率达到2%左右,人民币国际化还未对我国货币市场造成很大影响,对宏观经济运行的负面影响尚在可控范围内,保持人民币国际化一定的速度和节奏是可行的。

第四,人民币国际化会加快资本跨境流动,造成国内货币市场不稳定。利率提高虽然会导致短期资本流入增加,但也会输入国际金融市场的金融风险,将外部经济体的负面影响传导到国内,增加经济危机风险。

人民币国际化是我国经济结构调整的有效路径之一,是提升我国经济国际竞争力的有效手段,是我国进一步融入世界经济体系的必然选择。根据结论,本文对我国金融系统改革与建设提出四点建议:

第一,积极应对人民币国际化,稳步推进我国经济发展。人民币国际化对我国既是机遇,又是挑战。货币国际化是世界金融革命浪潮的重要内容,当前人民币国际化并未对我国货币市场造成重大影响,货币政策应积极应对、稳步推进人民币国际化,让其更好地服务于我国经济的可持续发展。

第二,健全货币市场体系,巩固金融系统基础。货币市场是金融体系基础,对促进国家经济发展发挥重要作用。当前,我国货币市场仅债券回购市場发展较为完善,其它市场处于不成熟阶段。随着我国经济的逐步开放,资本跨境流动加速,结构单一市场难以应对冲击,因此要加快货币市场体系建设,发挥各个子市场结构性功能,巩固金融系统基础。

第三,加强金融监管,防范金融风险冲击。我国金融监管体系应具备动态调整能力,以适应不断国际化的金融环境。为此,货币当局应加强金融监管体系建设,完善相关法律法规,对资本账户开放引致的资金异常变动进行实时监控;提高金融市场深度与广度,增强金融体系抗风险能力,以防范各类金融风险。

第四,加大金融开放程度,深化金融国际合作。随着商品贸易扩大和产业价值链全球分布,金融市场变得异常活跃,金融风险在国家间转移扩散,超出单个国家独立控制范围,金融国际合作成为大势所趋。因此,加大金融领域开放程度,加强与各国在金融领域多方面、多层次合作,成为必然选择。

参考文献:

1.何平,钟红.人民币国际化的经济发展效应及其存在的问题[J].国际经济评论,2014(5)

2.彭红枫,陈文博,谭小玉.人民币国际化研究述评[J].国际金融研究,2015(10)

3.史龙祥,阮珍珍,强梦萍.人民币国际化稳步推进的新路径[J].国际金融研究,2015(7)

4.余道先,王云.人民币境外存量、国际收支与人民币国际化进程[J].世界经济研究,2015(4)