港口挑战“新平庸”经济

2017-03-07贾天琼

贾天琼

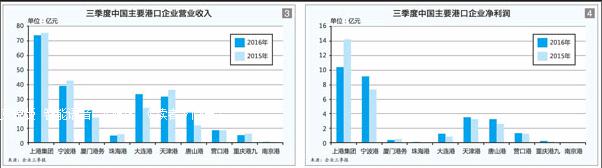

吞吐量低迷,港口企业整体乏善可陈。前三季度,中国港口企业营收和净利增长放缓明显,甚至出现负增长

当 前,全球经济发展进入“新平庸”阶段,港口发展面临新要求与挑战。国家统计局和交通运输部统计数据显示,前三季度,规模以上港口完成货物吞吐量87.94亿吨,同比增长2.2%,增速同比放緩0.6个百分点;规模以上港口完成集装箱吞吐量1.62亿TEU,同比增长3.5%,增速同比放缓1.5个百分点。

吞吐量低迷,港口企业整体乏善可陈。前三季度,中国港口企业营收和净利增长放缓明显,甚至出现负增长(见图1、2)。

全球来看,相关数据显示,一季度全球贸易量同比持平;二季度下降0.8%。全球最大经济发展体——美国,去年进出口总值减少2000多亿美元,今年前9月,贸易额再次减少4700亿美元。

在港口竞争新格局下,航运联盟化趋势初见端倪。中国港口行业纷纷瞄准港口之间、航运企业之间的联盟趋势,率先推进港口集群化发展。此外,港口企业深入推进产业化发展,以港口为依托,发展与物流业相适合的制造业、服务业,以进一步实现港城融合。

中国港口企业任重道远。关于港口经济未来发展,国务院发展研究中心副主任隆国强指出,中国物流运输长期存在“进”与“出”不匹配的矛盾,“进”是以干散货为主,“出”则是以集装箱货为主,这种不匹配意味着港口物流行业降低成本的空间很大,客观上也要求重点考虑如何利用好这种不匹配矛盾,降低成本。

中国港口择机发展

从区域来看,长三角、环渤海聚集了绝大多数优势海港,珠三角海港在港口业整合大潮中迎头赶上。前9 月,全国港口集装箱吞吐量累计增速3.5%,港口货物吞吐量累计增速2.2%。主要港口三季度业绩有所回暖。

北方港口业绩分化

北方港口以环渤海地区发展为引擎,环渤海港口群是煤炭和铁矿石等大宗散货的重要吞吐集地。

前9月,大连港(601880.SH)营收在北方港口中拔得头筹,为98.10亿元,较去年同期的65.10亿元增长50.76%;但归属于上市企业股东的净利润(净利润)并未同步上升,同比下降6.87%至3.46亿元;扣除非经常性损益后,实现净利润3.29亿元,同比增长5.9%。仅三季度,大连港业绩复苏,分别实现营业收入和净利润33.29亿元和1.24亿元,同比涨幅分别达38%和46%。

大连港业绩转好主要得益于三季度汽车码头业务和散杂货码头在混矿、大船接卸上的创新发展,货物吞吐和进口铁矿石增幅较大。三季度,大连港完成集装箱吞吐量307.1万TEU,同比增长3.7%;液体货物吞吐量1378.2万吨,同比下降1.7%;散货吞吐量1468.6万吨,同比增长19.1%。

京津冀地区大港的天津港(600717.SH)业绩改善仍待区域资源整合效果。前三季度,天津港营业收入同比下降约25%至91.33亿元,净利润同比增长约0.73%至10亿元。从三季度来看,营收降幅收窄,毛利率同比增加。天津港在三季度实现营业收入31.80 亿元,同比下降12.27%,跌幅较上半年下降30.5%,有较大收窄;毛利率28.90%,较上半年的29.53%亦有下降。

东北证券对此评论称,天津港只拥有集团157 个码头中的61 个,大集团小企业格局影响利润,解决集团下A 股、H 股上市企业同业竞争的承诺即将到期,该问题的解决方案有望加速出炉。此外,通过资源整合减少环渤海港口恶性竞争重复建设现象,港口分工也会更加明确。

同在京津冀地区的唐山港(601000.SH)继续保持业绩强势增长态势。前9月,实现营业收入49.25亿元,同比增长31.71%;实现利润总额12.09亿元;实现净利润9.61亿元,同比增长15.46%。反映在吞吐量上,唐山港前9月货物吞吐量达1.49亿吨,同比增长31.15%。

上半年亮点不断的青岛港(06198.HK)国际化业务深入拓展,前9月完成集装箱吞吐量1344万TEU,同比增长4%;货物吞吐量3.22亿吨,同比增长4.3%。实现营业收入24.35亿元,净利润约12.1亿元,青岛前湾拥有者应占净利润约12.16亿元。

在腹地经济增速下滑的情况下,营口港(600317.SH)改变发展思路,从仅面向东北腹地的终点港向面向世界的中转港转变,尤其在海铁联运领域不断突破。前9月,营口港完成海铁联运量345835TEU,同比增长9.1%。多式联运业务支撑下,前三季度营口港完成货物吞吐量27721.9万吨,同比增长2.3%;集装箱吞吐量457.5万TEU,同比增长1.4%;营收和净利润分别达到25.61亿元和3.53亿元,未扭转负增长趋势,但三季度业绩回暖,净利同比增长8%至1.32亿元。

珠江港口南方后起

长三角两大港——上港集团(600018.SH)和宁波港(601018.SH)发展乏力。前9月,上港集团实现营业收入228.13亿元,同比增长2.22%;净利润39.58亿元,同比下降12.52%;扣除非经常性损益后,实现净利润35.78亿元,同比下降17.6%。三季度,上港集团分别实现营业收入和净利润73.97亿元和10.41亿元,远不及去年同期的75.44亿元和14.27亿元。

宁波港营收净利继续回落。前9月,实现营业收入125.34亿元,同比下降3.81%;净利润18.87亿元,同比下降17.49%;扣除非经常性损益后为18.29亿元,同比下降18.06%。其中,三季度营收有所回落,为39.11亿元(去年同期为42.68亿元),但得益于省级港口整合效益净利润由去年同期的7.31亿元增至9.15亿元。

经营厦门港的厦门港务营收较为稳定,但净利萎缩加剧。前三季度和三季度,厦门港务分别实现净利润1.23亿元和4023万元,同比分别下降13.72%和22.26%,上半年净利润降幅为8.87%。

相比之下,珠三角地区的珠海港(000507.SZ)成为南方港口的后起新秀。珠海港继续落实“细分市场、精准营销”的经营举措,外贸石材进口量和内贸集装箱业务增长明显,截至三季度末,完成货物吞吐量255.6万吨,同比增长23.3%;集装箱吞吐量11.6万TEU,同比增长20.9%;前三季度和三季度分别实现净利润8400万元和1107万元,同比分别大增62.17%和451.89%。

内河港口逆行发力

内河港口三季度业绩明显向好。中国最大的内河港上市企业——重庆港九(600279.SH)营收持续下滑,但成本有效缩减,净利润逆市增加。前三季度,重庆港九实现营业收入11.95亿元,同比下降21.98%;净利润6180万元,同比小幅上涨5.72%;扣除非经常性损益后,盈利5427万元,同比增长11.22%。三季度,重庆港九净利同比大幅增长60%至2693万元(去年同期为1688万元)。

位于长江下游的南京港(002040.SZ)上半年开始逐渐摆脱低迷态势,主要装卸货种包括原油、成品油和液体化工品。前三季度,南京港分别实现营业收入和净利润1.36亿元和2123万元,较去年同期的1.13亿元和1517万元,分别增长20.49%和39.92%。三季度,分别实现营业收入和净利润4397万元和649万元,同比分别增长19%和45%(见图3、4)。

公共码头形势严峻

作为中国央企层面的公共码头服务商,中远海运港口(01199.HK)凭借集团优势,在巩固大中华地区码头业务的同时,逐步加快全球化战略,通过资本运作方式进行股权布局。

受全球经济增长缓慢及中国进出口负增长影响,中远海运港口码头业务集装箱吞吐量增长有所放缓。前三季度,吞吐量同比上升3.9%至7023.76万TEU,其中三季度吞吐量上升4.7%至2421万TEU。

此种背景下,前三季度中远海运港口实现营业收入4.19亿美元,同比增长0.75%;净利润2.16亿美元,同比下降22.56%。三季度,实现营业收入1.44亿元,同比增长3.36%;净利润4389.9万元,同比大幅下降52.04%。不计入出售佛罗伦货箱之溢利及应占佛罗伦货箱之利润,以及受可供出售金融资产的减值拨备影响,三季度,中远海运港口所有者应占利润同比下跌37.3%至4389.9万美元;前三季度,净利润同比下跌27.8%至1.5亿美元。

香港交易所上市的长江和记实业有限公司(长和)下属港口企业——和记港口集团有限公司(和记港口)为全球最大的集装箱港口运营商。前三季度,和记港口信托实现营业收入89.55亿港元,同比下降6.5%;税前净利润27.95亿港元,同比下降0.1%;归属于所有者净利润13.27亿港元,同比增长9.6%。三季度,和记港口信托营业收入和净利润分别为32.65亿港元和4.30亿港元,同比分别下降6.8%和18.2%。

淡马锡旗下的新加坡国际港务集团(PSA)下辖PSA Marine和PSA HNN两家子公司,在中国(大陆、香港)、阿根廷、印度等10多个国家经营港口。新加坡以物流中心、贸易中心和金融中心著称于世,但支撑其成为物流中心的新加坡港,货物吞吐量却急剧下跌。前三季度,新加坡港口总计吞吐量4.41亿吨,与去年同期的4.37亿吨相比变化不大;集装箱吞吐量2303万TEU,不及去年同期的2351万TEU。与之相对应的是,三季度,新加坡GDP环比萎缩4.1%,为自2012年以来最差的一个季度。

迪拜环球港务集团公司(DP World)在全球运营着50多个码头和多家物流中心。前三季度,DP World集装箱吞吐量达4752万TEU,与去年同期的4648万TEU相比,同比增长2.2%。三季度,DP World处理集装箱1610万TEU,环比小幅增长,这主要得益于其在欧洲和印度次大陆港口表现强势。

对公共码头的未来经营,DP World指出,“目前市场形势依然严峻,尤其对于依赖自然资源的经济体而言,但DP World的投资组合却在不斷升值,这证明了全球多元化投资的优势所在。”

欧洲港口竞合发展

欧洲大陆西岸在不足1500公里的海岸线上集中了众多规模不等的港口,这些港口的腹地、货种和成本几近相同。在同一腹地,鹿特丹港、汉堡港和安特卫普港以三足鼎立之势进行着激烈竞争。

鹿特丹港长期为欧洲最大的海港,前三季度,鹿特丹港处理集装箱吞吐量930万TEU,同比增长0.4%。前5月,鹿特丹港集装箱吞吐量出现下滑迹象,但自6月起,情况明显好转,预计该趋势将延续至四季度。

前三季度,受煤炭和铁矿石吞吐量下跌影响,鹿特丹港完成货物吞吐量同比下跌1.9%(去年整年为同比上涨5.4%)。其中,液体散货1.60亿吨,同比下跌0.4%;干散货6030万吨,同比下跌7.8%。

德国的汉堡港和比利时的安特卫普港近年来的角逐态势更加明显。去年年初起,安特卫普港集装箱吞吐量开始出现大幅增长,尤其是来自亚洲的集装箱量攀升。前三季度,安特卫普港经营呈稳增长态势,货物吞吐量达1.62亿吨,同比增长3.3%;集装箱吞吐量750万TEU,同比增长4.0%。受船舶大型化趋势影响,良好的水深为安特卫普港集装箱吞吐量创新高提供有力保障。

汉堡港尚未发布三季度吞吐数据,但汉堡港认为海运量或无法再达到以前的高位,因此为了应对海运量可能长期下降的态势,汉堡港务局4月份发起了“港口联盟”行动,釜山、新加坡、深圳、洛杉矶、费利克斯托和安特卫普等港口是这一未来合作网络上的重要伙伴。

对于欧洲发展而言,英国“脱欧”成为影响港口业发展的潜在政治因素。鹿特丹港称目前尚未影响其吞吐量数据,而德国将继续加强与中国的商业贸易合作,吸引外来投资。