深圳前海 “境内关外”黄金产业一体化发展的问题、关系与策略分析

2017-02-27郭剑光

郭剑光

(西交利物浦大学西浦国际商学院,苏州 215123)

深圳前海 “境内关外”黄金产业一体化发展的问题、关系与策略分析

郭剑光

(西交利物浦大学西浦国际商学院,苏州 215123)

本文认为,随着中国对黄金需求的急剧增加以及人民币国际化的进展,国际黄金定价中的中国元素愈来愈重要。目前,中国境内的黄金产业链怎样在这个全球西金东移的大环境下,就上海、深圳及香港的黄金市场作出整合,以寻求市场与产品上的创新是为至关重要。本文分析整体的发展形势和境内外实体与金融的关系,初步提出可操作模型。

境内关外;黄金仓库;产业整合;人民币国际化

1 深圳前海“境内关外”黄金产业一体化发展的问题概述

据世界黄金协会2015年数据显示以及中国黄金协会资料显示,2014年中国继续成为世界上最大的黄金市场,约占全球黄金市场需求量的三分之一。 预计2017年底,中国的黄金需求量至少还将增长20%。中国俨然已对全球黄金市场有了举足轻重的影响力。同时,中国人民币已纳入IMF的特别提款权(SDR)国际篮子货币组织,走向国际化。黄金作为最重要的储备货币,其定价将对人民币在国际货币金融领域里产生极其重要的影响,中国需要参与到国际黄金定价中去。

随着中国境内黄金产业的持续发展,目前的市场格局是,除了分布在全国的黄金开采和铸炼上游企业外,黄金加工和零售的中下游实体企业的绝大部分集聚在深圳为中心的珠江三角洲,以深圳为最。黄金交易所和期货交易所则位于上海。上海黄金交易所是国家批准的全国唯一的黄金要素交易平台,除了在国内完善黄金合约买卖的运作,并积极开拓国际市场,同香港、新加坡等金交所开展合作往来,2014年9月推出上海黄金国际版,以期吸引更多的国际客户参与进来,从而使上海金逐步走向国际。

同时,市场是错综复杂的,中国的黄金市场迅速发展至今,仍一直被久而未绝的问题所困扰,尤其对于黄金实体企业来说,主要可以归纳为3点:

(1) 最大的黄金需求国家,进口黄金的大买家,却没有价格自主权,即国际黄金定价权在英美等国手中。

(2) 产业(深圳)和平台(上海)的相对分离状态。

(3) 黄金进口手续相对耗时和冗长。

这些都导致有用金需求的实体企业,无论在用金的时间、物流成本,还是买金的资金成本都高于国际平均水平。由此,在现今全球黄金市场西金东移的趋势下,整合市场,寻求市场和产品上的突破和创新至关重要,以降低用金成本,活跃市场,吸引国际客户参与中国黄金市场,从而在国际黄金市场上提高地位,获取相应的定价权。

由此,深圳前海“境内关外”黄金产业一体化发展的模式是否可以对国内黄金产业进行整合,是否可以为市场带来新的血液和更强动力?

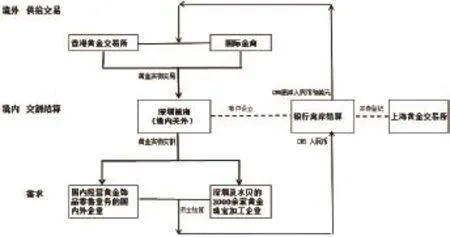

简单地说,此模式是利用香港交易平台进行境外交易,通过上海黄金交易所登记后,在深圳前海境内保税仓库进行实金交割并经离岸账户结算的一体化运作和服务系统。此模式的关键是“境内关外”的黄金仓库,且选择设立在深圳前海,使得绝大多数的用金实体企业极大地缩短了交割运输的时间,缩短流程,用金成本可有效降低。其次,充分利用香港国际主要黄金市场的优势,更国际化的运作和成熟经验,极大地利于吸引国际客户参与到深圳前海的黄金市场中来。整个模式令到深港深度融合,且寻求上海、深圳的互补,三地各有其职,配合联动,集整个交易、交割、结算为一体,实现国内黄金市场的大整合,实现对黄金行业上中下游各链的汇聚。

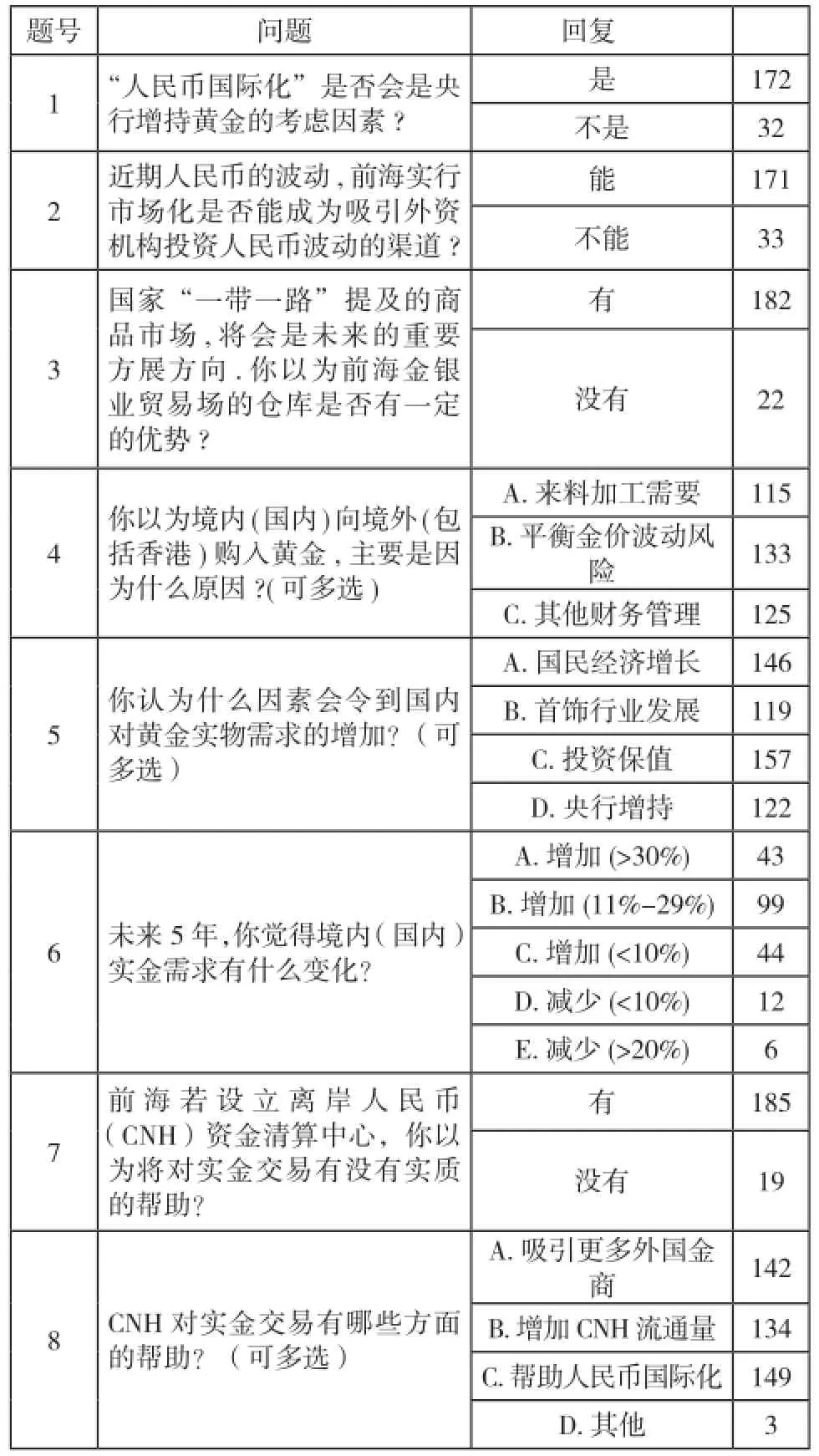

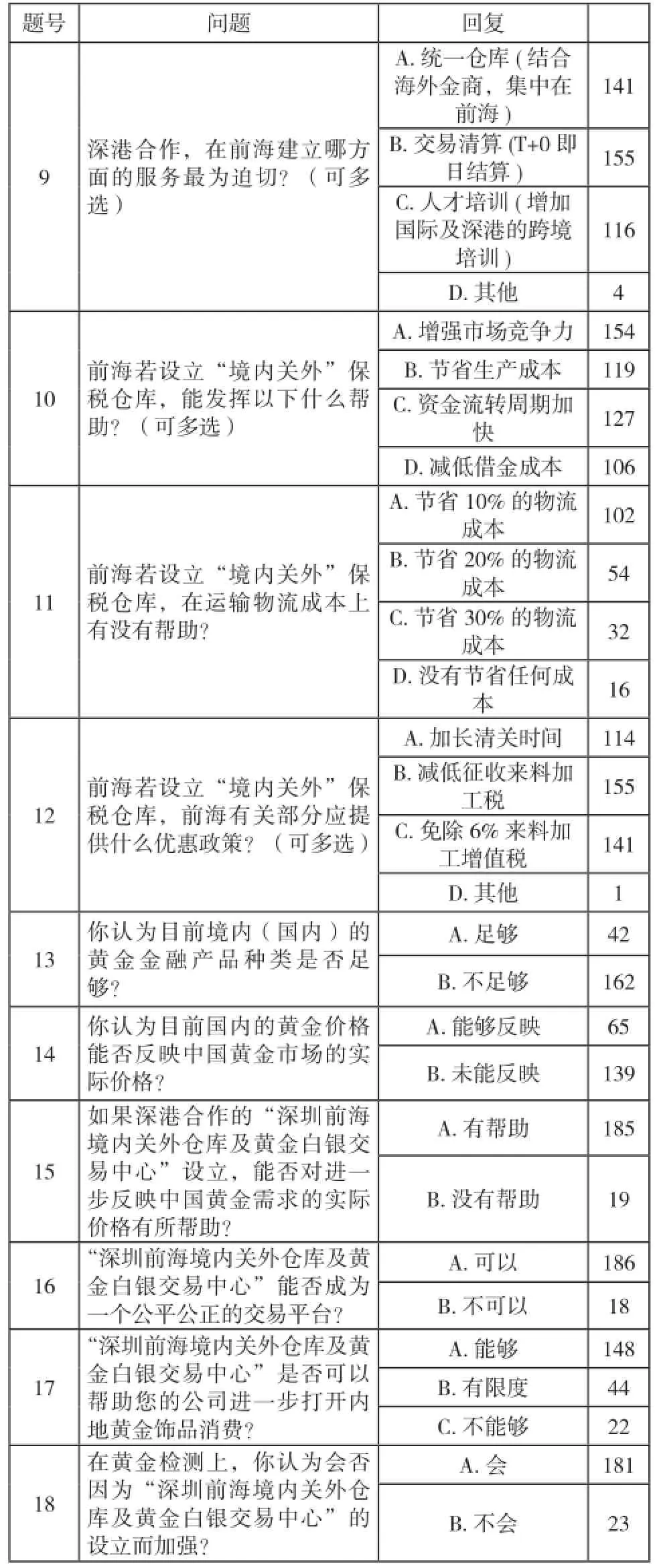

市场和企业是真实的,笔者基于客观了解市场需求和行业专业人士意见的需求,就深圳前海“境内关外”黄金产业一体化发展这一主旨和模式,进行了问卷调查,也对本文中的观点和内容提供支持。具体如下:

调查题目:“深圳黄金珠宝交易问卷调查”

调查对象:香港和深圳地区黄金珠宝加工制造和零售企业的管理者

发布渠道:问卷网

发布时间:2015年12月15日-2016年1月31日

数据总量:截至2016年1月27日9时,共204人次

调查结果:如下列表

以上的调查结果,基本可以得到以下的结论:

(1)对于用金企业,可以看出目前最迫切的需求是缩短交割清算时间。新模式能较大地帮助他们降低用金的时间和资金的成本。

(题号9、10、11)

(2)绝大部分经营者对于黄金的需求将以至少10%以上的速度持续较快增长,除了生产经营的需求,越来越多的是投资保值的需求。

(题号4、5、6)

(3)绝大部分的经营者对在前海建设实施本模式有着积极的认可,并认为本模式能够给他们带来实质性的帮助。

(题号3、7、8、14、15、16、18)

2 深圳前海“境内关外”黄金产业一体化的发展形式和境内外实体、金融的关系

2.1 与实体的关系

深圳前海 “境内关外”的一体化模式,同企业实体关系紧密,它能实际帮助到企业。 除了有效地降低用金的运营成本,还能减少用金的融资成本。

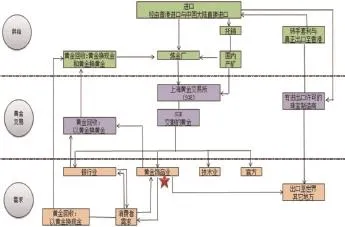

首先,如何理解模式能降低用金的运营成本呢?本文在开头提到目前黄金市场的格局分布,黄金产业上、中、下游各链在黄金流动中的所处位置,可以用下图表示:

进口

经由香港进口与内地直接进口

聚集深圳的黄金加工企业在图中属“黄金饰品业”。很明显对于实体企业,黄金的主要流动线路为经香港与内地进口,上海黄金交易所交易,交易所指定仓库交割,深圳的工厂拿到黄金加工成品,最后进入零售市场销售。

在深圳前海“境内关外”的一体化的模式下,改变了企业现阶段交割和提金的方式,实体企业的黄金流动呈下图。

上图中的黄金流动尽可能地避免了耗时的地域周转,令整个交易交割结算,在最便捷的地域范围,以最快的时间完成运作,来实现成本的降低。譬如, 香港企业用深圳外发铸金设施加工黄金,制成品入前海境内关外仓库存储及交收,再拆售予深圳当地珠宝首饰工厂。直接在深圳交收,对于深港两地实物交易交割需求的金商和珠宝商的粗略估计,至少可期待节省10%以上,甚至30%的运营费用。

其次,对于用金的融资成本,因利用香港这一国际黄金市场的平台,通过Bullion Bankers,即经营黄金的银行、金融机构在前海提供国内黄金需求企业买卖黄金的服务,使得买卖双方用金、借金、递延操作中的融资成本更低,趋向国际平均水平,促成更合理的黄金买卖合约的成交价,则企业用金的融资成本降低。

帮助到企业的成本能够有效降低,实体企业能够稳健长期地发展,才能保证整个行业健康长效的发展有坚实的基础。

2.2 与金融的关系

深圳前海“境内关外”的一体化模式,将有助于拓宽国际黄金交易中的人民币计价和结算,加速人民币国际化进程。

第一,模式中基于“境内关外”交割结算,将产生大量离岸人民币CNH的存款,也激活大量CNH的市场,这可以加大并加速市场的成交量和成交金额,加大银行交易结算账户记录业务(Transaction-Banking)的发展,令市场有更大规模的增长。通过香港CNH资金池,结合金融产品的创新提供的更方便的融资渠道,能令基于现货实金交易为基础的前海市场,达到预期不少于十倍的交投量。这样增长的市场规模,更利于促进境内人民币CNY 和离岸人民币CNH 以及美元的互融互通,进一步实现汇率、利率的平价理论,促进中国黄金产业发展并完善中国黄金定价机制,使国内的黄金定价能更真实且有效地反映国际市场的供需状况。

第二,因模式通过香港和前海两地的联动运作,即将在前海形成以人民币和美元的双计价和清算的现货黄金离岸交易市场,可以有效完善和丰富国内现有黄金市场体系,并通过商业银行等市场参与主体创新交易工具和手段,催生出以人民币计价的金融衍生产品,帮助境内黄金企业更好地规避国际市场的价格及汇率风险。

第三,模式将深港两地的黄金市场互相融合,利用香港国际黄金市场的直通道,依托国内巨大黄金产业链和市场需求,以共同提升人民币和美元双计价结算的黄金产品在国际市场上的影响力和定价能力。

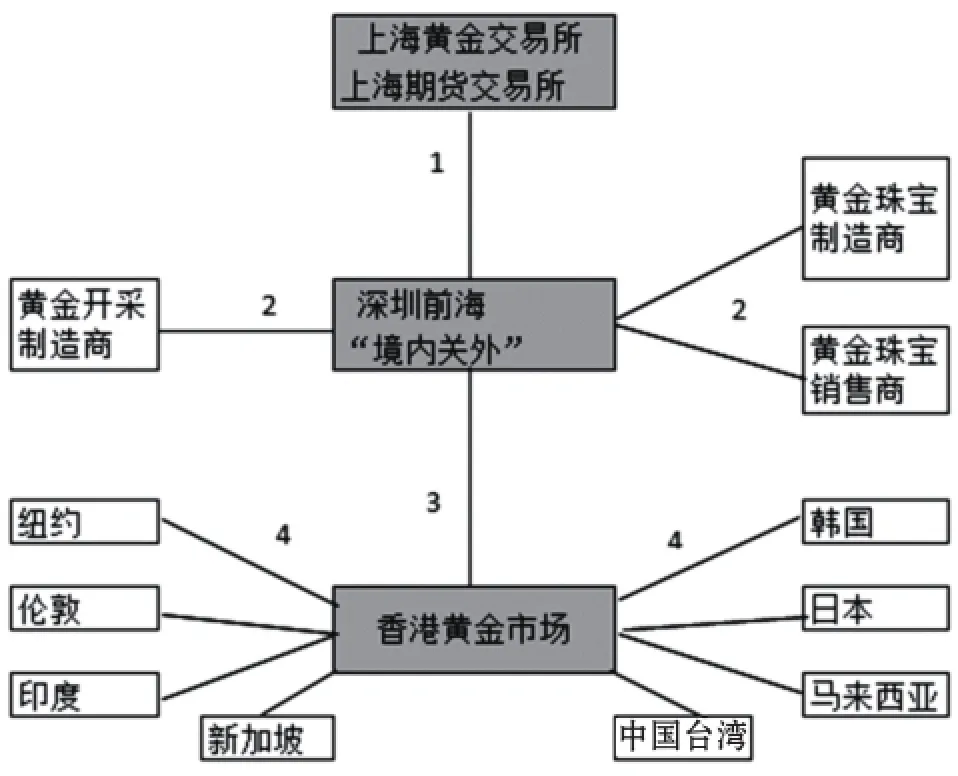

3 “境内关外”一体化发展策略

本模式最终将改变国内目前的黄金市场格局,建立形成国内黄金市场“双核心”的布局,即上海黄金交易所为一核心,深圳(黄金加工实体)和香港(黄金交易)两地合为一核心。 也就是说将形成深港融合的区域黄金中心,以摩根大通及汇丰为代表的外资银行正是凭借其相应的商品清算及交割业务领域具备无可争议的领先地位,才在全球黄金市场拥有了绝对话语权。因此,前海建设“境内关外”的实物黄金交割仓库及配套体系,加之香港成熟活跃的国际市场,深港这一核心则完全有能力直接作用于东南亚,并辐射影响至“一带一路”的亚洲其他地区。

图中:1.官方代表企业与市场化运作模式;2.国内黄金产业上游与中下游企业;3.深港深度融合与联动;4.国际黄金市场参与者

未来20年中国在货币金融领域将面对两场硬仗:一是人民币国际化;二是全球商品资源定价权。黄金作为最重要的储备货币,其定价机制更是早已超出寻常商品市场的范畴,具有战略意义。深圳前海“境内关外”黄金产业一体化的发展模式,实际是打造以人民币和美元双计价产品的跨境黄金现货交易、交割和清算体系,将为海外离岸人民币市场带来新的投资渠道,将离岸人民币与可交割的实物黄金直接挂钩,提供人民币国际化的信用加持。中国黄金市场的双核心布局,互相补充,共同作用,将能够提升中国黄金市场在国际上的影响力和话语权,最终为人民币国际化提供加持。

[1] Dong He.“Renminbi Internationalisation: A Primer”, Hong Kong Monetary Authority, Hong Kong Institute of Monetary Research, Munich Personal RePEc Archive, 31 July, 2012.

[2] Dong He, Paul Luk, Wenlang Zhang. “The internationalization of the Renminbi as an investing and a funding currency: Analytics and Prospects”, Hong Kong Institute for Monetary Research working paper No. 01/2015.

[3] James B.Ang, Sanjesh Kumar.” Financial development and barriers to the cross-border diffusion of financial innovation”, Journal of Banking & Finance, No.39, 2014, pp.43-56.

[4] Shahin Valee. “The internationalization path of the Renminbi”, Bruegel Working Paper, March 2012.

[5] Zhang Chuanyong. “Review of managing the risks of offshore banking and implications for the China (Shanghai) Pilot Free Trade Zone”, J. Shanghai Jiaotong University (Sci.), No.21(1), 2016, pp.33-43.

[6] 田晓丽.“提升中国金融地位的关键一步——以上海自贸区为先例推进人民币资本项目自由兑换”.河北金融学院, 2013.

[7] 熊学慧.“金融创新引领广东自贸区 人民币双向流通或有突破”.中国经营报,2015.2.16(A08).

An Analysis of Development Problems, Relations and Strategy of Gold Industry Integration of Qianhai-Shenzhen Free Trade Area

Kwok Kim Kwong

Physical supply and demand of bullion products, especially Gold, is rapidly moved from the western market to Asia market. China as the biggest standalone market on the consumption and investment of gold is having a more important role on the pricing of the gold product. Renminbi internationalization process is progressing significantly which created a favorable condition for the commodity market, like gold, to enhance its size and importance. China is having the Shanghai Gold Exchange, the Chinese Gold and Silver Exchange Society in Hong Kong and, along with the upstream and downstream players inside China; the need for an overall integration of them is needed to consider now. The integration is having an impact to the world market. Based on the above, a survey is done on the need of the integration and discussion of the structure and approach is presented in this paper.

bonded operation; gold warehouse; industry integration; Renminbi internationalization

F264.9

A

1005-9679(2017)01-0073-04

郭剑光, 西交利物浦大学国际商学院副教授,英国特许皇家会计师,研究方向:金融创新,策略管理。