投资者风格与股票价格波动

——基于中国股票市场的研究

2017-02-11刘晓星陈羽南

刘晓星,陈羽南

(东南大学经济管理学院,江苏南京211189)

投资者风格与股票价格波动

——基于中国股票市场的研究

刘晓星,陈羽南

(东南大学经济管理学院,江苏南京211189)

本文基于我国资本市场的不同阶段,利用宏观基本面和微观投资者情绪等因素所形成的市场预期,构造特定的投资者风格,并在考虑融资融券约束的情况下,构建了投资者风格与股价波动之间的动态关联模型。实证结果表明:不同宏微观因素在1998—2004、2005—2010和2011—2015三个阶段内对股价波动的影响存在较大的差异性,提高主动管理程度能够增强风格转换因子、风格代理变量与基金波动率对股价波动特征的解释力;高涨的投资者情绪会增加市场交易的频率,增加市场波动性;但在融资融券约束下,增加主动管理程度却会减弱市场波动性,投资者风格转换次数越多,对股价冲击也越大。①

投资者风格;股价波动;融资融券

一、引言

投资者交易行为是市场价格形成的内在逻辑,投资者的交易基础由其自身因素和外在环境因素共同决定,构成特定的投资者风格体系。投资者风格并非静态,而是会随着内、外因素的改变而调整。投资者情绪主导投资者策略制定,影响交易行为,从而形成投资者风格的内在逻辑。在应对不断改变的交易环境和市场冲击时,机构投资者的行为相对个人投资者更加理性。机构投资者通过分析宏观基本面以及自身微观因素等来制定投资决策,随着“赚钱效应”的累积,在羊群效应的作用下,会吸引越来越多投资者采取一致的策略进行投资,导致市场中的投资者风格在同一市场周期和宏观大背景下趋同。因此,在不同市场运行周期下,研究机构投资者的投资风格对解释其行为具有重要实际意义。此外,市场中杠杆水平的限制也是影响投资者风格的重要因素,中国资本市场的融资融券机制开启之后,市场风险和收益均因杠杆作用而不断放大,去杠杆成为恢复市场的重心,所以研究市场的融资融券水平对投资者风格及市场波动的影响非常重要。

在中国资本市场逐渐开放的背景下,维护市场稳定运行,适应实体经济发展,既需要从分析投资者行为入手来引导投资者的理性投资,也需要建立更加完善的风险监控体系。所以,研究投资者风格与股价波动的相关性具有理论价值,对于监管方根据股价波动程度来约束投资者交易行为,从而控制市场风险意义重大。

二、文献综述

关于投资者主动或被动投资策略的研究集中于利用实证检验方式测试不同策略的风险和收益率,以及与相关变量的相关关系。积极的股票投资者的交易目标是战胜市场或任何基准收益,通常由阿尔法收益,即超额收益表示。其中,价值投资和动量投资是积极管理的两种最重要的投资风格[1]。近年来的文献着重于分析积极管理的投资风格对绩效表现的影响,如Cremers等学者研究发现较高的主动管理水平与未来更好的表现相关,背后的原因可能为过多的积极性是新投资想法的信号[2,3]。积极管理方式主要有以下三种:首先,选股能力可以通过使用的积极管理份额[2]和可决系数(R2)[3]来衡量;其次,市场、部门和因素择时能力可以被行业集中度指数[4]或追踪误差[5]衡量;最后,在广义上综合所有衡量积极管理的指标可以综合反映积极管理的有效程度[6]。现有文献对投资风格转换的研究相对较少,主要集中于对基金业绩的影响上。如Herrmann等利用共同基金的数据实证研究了投资风格转换对资产组合绩效的预测作用,发现风格转换在收益率指标的基础上将带来更丰富的信息[7]。

在我国股市政策的背景下,散户和机构的交易策略都会受到融资融券交易的约束,即杠杆交易的约束。首先,大量研究表明,卖空交易和保证金交易(即融券和融资)会提高资产定价效率,如Duffie等认为搜寻成本和相关交易费用的提高会对卖空行为形成内生性约束,从而对价格效率产生冲击[8];其次,卖空交易在很多方面影响了市场流动性,其中,卖空交易可能改变证券持有者的结构,并进而影响流动性,卖空交易者倾向于基于基本面因素交易因而获得超额收益[9]。另外,Beber和Pagano研究了2008—2009年全球金融危机相关的30个国家,发现卖空约束有害于流动性,特别是对小市值和没有隐含期权的股票[10]。最后,也有学者研究卖空约束对回报的影响,如Diether等使用相关的交易层面的SHO数据研究卖空机制和回报的短期相关性,发现更高的卖空交易量跟随正回报,卖空机制正向地预测了未来5天投资期限的回报[11]。Gao等通过实证研究了融资融券交易量与个股回报、股价波动性的相关关系,发现两个杠杆交易行为都与个股波动正向相关,且当卖空交易者很可能是信息交易者,即依据特殊公司的私人信息来交易时,保证金交易者表现出趋势交易性质[12]。

已有研究表明,投资者的情绪及其交易行为,会通过一定途径影响股价波动。如Kumari和Ma⁃hakud利用VAR-GARCH模型研究得出,投资者情绪对股票市场的波动性具有显著影响,同时历史回报对波动性有正向影响,而历史投资者情绪有负向影响[13]。邢治斌和仲伟周通过对机构持股比例的研究,发现机构持股会增大股票价格波动,且两者的关系呈倒U型[14]。而股价波动的异常一般由小型低收益成长性股票驱动[15]。综合已有研究来看,对我国机构投资者的风格及风格转换的研究较少,且还没有研究投资者风格对股票价格波动的影响的相关文献。

三、投资者风格与股票价格波动的理论分析

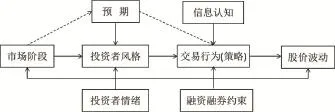

在政策和市场经济的背景下,由于投资者基于宏观基本面和微观投资者情绪等因素的影响形成对市场的预期,进而逐渐形成了特定的投资风格,其投资行为(或策略)也会随内、外部因素的变动而变化。因此,本文研究我国资本市场处于不同阶段时的投资者风格对股价波动产生的影响,同时,还考虑融资融券约束对交易行为的影响。该思路的路径图如图1:

图1 投资者风格影响股票价格波动路径图

投资者结构是资本市场的重要因素,考虑到我国投资者结构的特殊性,机构投资者占比远小于个人投资者,故市场中的交易由大资金主导,散户的跟风操作往往增加了市场的系统性风险,但也导致了市场上相同时期大多数投资者的投资风格趋同。因此,本文将我国的机构投资者作为主要研究对象。

(一)宏观经济、市场周期与投资风格

中国宏观经济状况和政策主导了中国资本市场的变革,从1998年起至今,依据其发展模式、交易逻辑和投资者的投资风格来看,股市经历了三个阶段:

第一阶段:1998年—2004年。亚洲金融危机后,1997年至1999年资本市场大幅下跌,中国经济陷入通缩阶段,伴随着上市公司的普遍业绩惨淡,导致了资本市场的资本稀缺。冷清的股票市场只有在并购重组的消息出来时才会掀起一波行情,市场中的主导者——庄家——借机在股市中大行其道,弱势中的超预期是机构和股民最需要的。因此,跟庄操作是此阶段的交易逻辑和主题偏好,表现为炒庄、跟庄和听庄的现象,而庄的强弱取决于其所能调动的资金的规模。

第二阶段:2005年—2010年。2005年2月上证指数的触底反弹,直奔1300点以上,开启了新一轮的股市周期。得益于中国经济快速发展,上市公司业绩逐步向好,资本市场上有价值的稀缺标的受到投资者青睐,资产价格日益攀升。同年4月,上市公司股权分置改革拉开帷幕,在解决了股权分置问题的同时,为资本市场的制度完善和健康发展带来重大利好。在该阶段,中国经济基本面发展迅速,同时股权分置改革带来了激励红利,上市公司业绩惊人,出于对增长的自信和对业绩回报的高预期,价值投资的理念不断深入机构和散户群体。

第三阶段:2011年—2015年。2008年的四万亿热潮稳定了经济与资本市场的运行,但后遗症却是主要行业产能过剩,金融市场货币泛滥。股市中,中小盘和创业板的股票和规模占据舞台中央,成为炒作要点。“互联网+”的概念掀起了一番热潮,炒作概念也是该阶段的一个主要交易手段。实体经济出现下滑,大盘股和蓝筹股的业绩没有较大上涨空间,成为了机构投资者的主要底仓构成。在该阶段,上市成为了实体经济中中小企业抢夺的产业资本周期性退出通道,此外,资产重组和借壳上市也是更加快捷而有效的途径。资本市场中被“ST”的股票反而成为了炒作核心,因拥有壳资源而变得更加宝贵。同时,有了壳资源,概念的炒作可以创造更多的奇迹。市盈率不再作为选股核心,中国股市迎来了“市梦率”时代。因此,在该阶段,中国资本市场的机构与散户将中小盘股和创业板股作为了主要的投资题材和交易逻辑,切合壳资源与概念股的炒作。

随着2016年注册制的到来,将终结这一轮的交易逻辑和风格偏好。注册制将迎来市场定价时代,个股上涨的基本前提在于注意力的聚焦和共识的上涨预期。此阶段中,行业龙头、明星企业等真正有效率的企业才会表现出更强的竞争力,以中国为核心的技术标准、技术路线、知识产权和在国际市场上形成了快速上升的竞争力和影响力的高科技与新兴技术行业,更可能占据投资热点。

(二)融资融券约束、流动性与投资风格转换

下面考虑融资融券约束(包括融资的保证金交易约束和融券的卖空约束)通过流动性对交易策略的影响。我国融资融券业务于2010年3月31日开始试点,且在2013年1月31日放大了融资融券标的范围,进一步扩张了业务规模,致力于终止股票市场单边市的态势,完善资本市场发展。融资融券的保证金制度一方面起到风险控制的作用,另一方面在实施过程中成倍放大了交易量,增强市场流动性。融资交易通过融入资金来买入股票的方式满足市场需求,增强资金和市场的流动性,融券交易从增加股票供给的角度使市场流动性增强。当市场处于牛市初期,流动性的回暖反映市场刚刚恢复信心,因而随着牛市的确定,市场上的融资需求增长的速度越来越快,投资者的参与度迅速增加,流动性随之盘活。在牛市末期,市场投资氛围浓厚,处于疯狂状态,巨大的融资盘存量形成了一定的市场泡沫,融资总量呈饱和状态,融资需求的增长处于边际递减状态,而融资交易带来的金融杠杆进一步加强了市场的系统性风险,随着股价泡沫急剧破裂,融资盘面临无法兑付的风险,市场开始看空后市,转而开始融券交易。随着熊市的到来,越来越多的投资者跟随做空,融券需求逐渐增加,直到市场出现探底和反弹的信号,融券需求才开始减少。因此,融资与融券交易通过提高交易活跃度,增加了市场流动性的深度。

在融资融券约束下,基于市场及股票标的流动性的变化,投资者风格会发生转变。一般而言,融资融券标的股票流动性较高,风险较低,但收益率因此相对较低。对非融资融券标的的投资包含更多投机成分,例如2015年“股灾”中杠杆资金对非融资融券标的的过度投资引发了流动性危机爆发。对于主动型投资风格来说,理论上更加偏好流动性较强的股票标的,可以及时买卖股票头寸,减少滑价的风险。因此,融资融券约束的变动和流动性的变动是投资者发生风格转换的重要因素。

(三)一致性预期、信息与股价波动

预期引导市场交易行为,交易策略基于投资者对市场的预判来制定。达成一致预期的价格在股票市场上才有效,所以没有成交的交易预期不是价格,价格的本质从交易的角度来看就是交易者的价格预期的成交,价格是所有交易行为的总和。因此,价格变动的直接原因是交易者的预期。但同时,股价及其波动是投资者形成预期的基本依据之一,市场始终贯穿了自然的循环作用。

考虑市场交易中信息的作用,投资者依据信息形成预期,价格信息包含其中。信息是交易的核心,信息的传递速度和广度以及被投资者接受和转化的程度具有较大的异质性,这是交易形成的重要因素。市场依据投资者收到信息的先后顺序不同,将投资者分为知情交易者和不知情交易者,知情交易者将利用获取信息的时间差提前形成预期,并交易获利,获取信息租金,不知情者没有先行的信息优势只能通过公开信息的获取及自身的投资经验来赚取投资收益。其次,不同类型投资者受制于自身风险偏好的异质性,对信息的反映速度也不一样,即使预期相同,其交易策略也存在差别,进而形成对股价的冲击。也有研究显示,不同市场运行周期下信息的作用和对预期的反映程度不同,信息在牛市下比较敏感,而在熊市下相对缓慢。因此对于依据相同信息形成的市场预期在熊市中相比牛市对股价的影响较弱。

三、投资者风格转换影响股价波动的理论模型推导

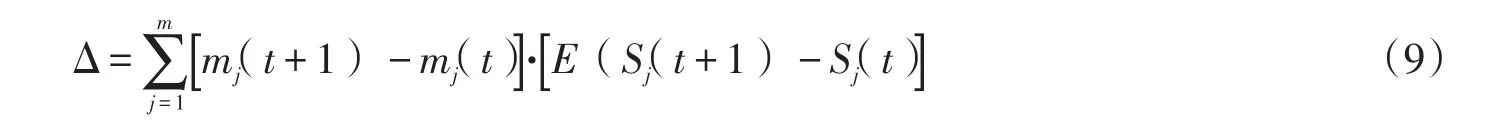

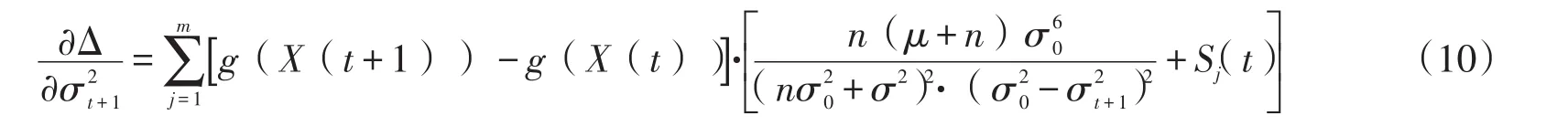

本文从Sharpe提出的基于回报的OLS风格分析模型[16]出发,探讨不同主动管理程度的投资风格对股票价格波动的影响。我们分以下两步来构建理论模型:

(一)建立投资者风格的理论模型

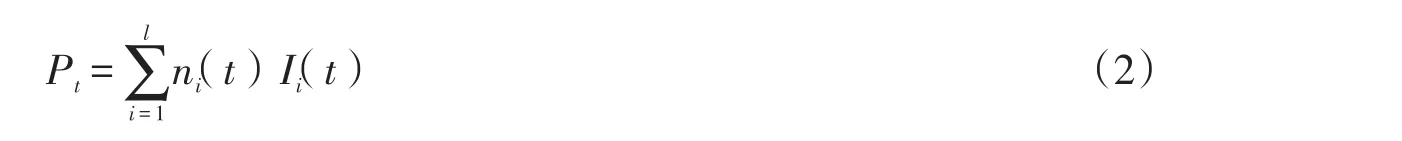

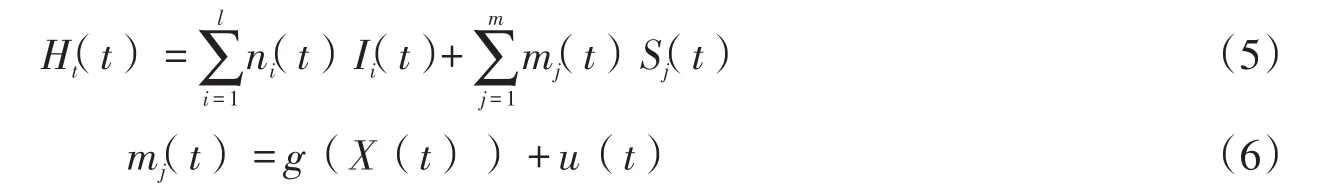

假设证券市场上存在m种证券,其在t时刻的价值为Sj(t)。同时存在l种完全互斥的方法追踪指数,指数由m种证券简单组合而成。指数i在时刻t的价值为:

互斥和完全表示nij(t)≠0对每一组i,j只有一个值。另外,定义被动投资策略采用盯住指数的方式投资,且证券比例在投资期保持不变,即nij(t)=nij。

每个基金的投资组合Ht由主动投资策略和被动投资策略两部分组成,表示为:Ht=Pt+At。被动管理部分由指数组成,其价值为:

主动管理部分为总投资组合中除追踪指数的被动管理之外的部分,可以反映主动管理的程度,即投资风格,主动管理部分采取主动策略,如市场中性策略、相对价值策略和宏观策略等等进行交易。在时刻的净值为:

其中,mj(t)可能为负,为主动管理部分股票Sj(t)的份额,故mj(t)是时变的,随策略进行调整。一般来说,若股票价格Sj(t)被高估则卖出,即mj(t)<0;反之,被低估则买入,即mj(t)>0。在存在卖空约束的条件下,设定p为允许卖空的程度,0≤p≤1。对指数i和股票j来说,卖空股票的比例需满足:,(p=0表示不允许卖空,p=1表示完全卖空)

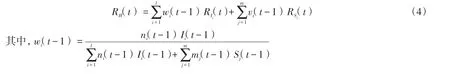

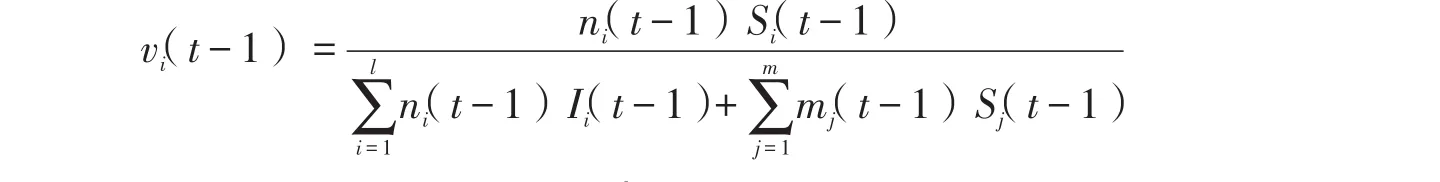

定义股票j的收益率为Rj(t)=Sj(t)/Sj(t-1)。那么投资组合的收益率为:

若wi的权重之和等于1,则证明,该投资组合为被动投资风格。

其中,g函数表示影响股票资产配置的函数,自变量X(t)代表可能影响投资决策的可观察经济变量,且g为X(t)的增函数。u(t)代表与mj(t)不相关的零均值、方差为常数的随机变量。

(二)估计股价的波动率

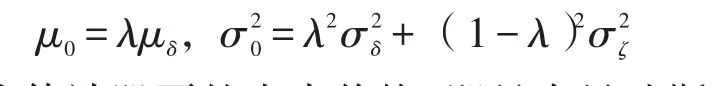

假设股价Sj(t)服从先验分布,即条件正态分布,Sj(t)|μ∶N(μ,σ2),其中μ未知,而σ2已知。假设股价受到两部分信息的影响,基本面信息δt和噪声信息ζt,分别服从分布δt∶N(μδ,σ2δ)和ζt∶N(0,σ2

ζ),δt与ζt相互独立,表示基本面信息更加可靠,对投资决策的作用更大。市场上的投资者依据所获得的信息调整投资组合,但由于对信息的认知程度不同,采取的决策也具有差异。令λ为对信息的认知效率,从而得到了先验分布μ∶N(μ0,σ2

0),

接下来,我们定义一个状态空间,由观测方程(5)和状态方程(6)组成,表示为:

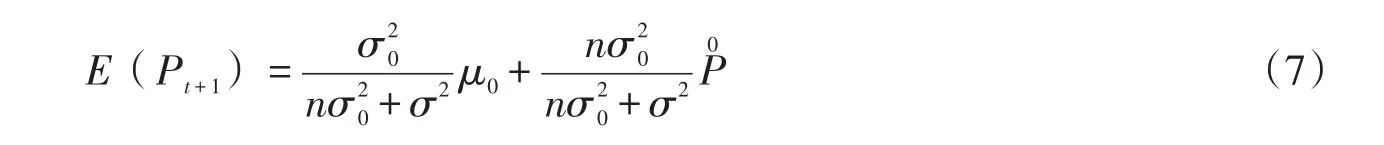

假设投资者采用贝叶斯学习法估计股票的未来价格,即具有贝叶斯理性,利用历史价格序列和两种外部信息形成价格的预期。在历史价格序列中抽取n个进行抽样,以获得后验分布μj|p0,p1,p2,…,pn∶N(E(Pt+1),σ2t+1)。经过推导后可以得到:

其中,P0表示历史价格均值,对于

那么股价波动率则为:

由于主动管理部分占总价值的份额代表投资组合主动管理的程度,我们定义投资组合的风格变动程度为:

依据上式化简得到:

根据(10)式的形式,我们可以看出,投资风格通过影响投资决策的宏观因子、投资者认知程度、初始股价波动率、股价历史信息等因素作用于股价波动率。因此,基于以上推导,结合中国资本市场的实际状况,我们提出以下五个判断:

判断1:投资者情绪高涨引起投资者交易频繁程度增加,使股价波动性增强。

判断2:机构投资者的主动管理程度越高,对股价波动的影响越大。随着机构投资者的主动管理程度提高,越来越多的潜在投资机会被挖掘,被高估和低估的股票在市场交易的作用下回归正常价值区间,但同时,也对股价造成了更大的冲击,即股价波动程度较大。此外,主动管理程度提高一定反映了市场的一致预期,引发了羊群效应,使得部分投机者跟随机构投资者交易,进而放大对股价的冲击程度。

判断3:杠杆约束减少时,即市场中融资融券增加,会带来积极管理水平的增加。

杠杆约束是资本市场有效性较低的重要因素,我国在开启融资融券之后,部分标的股票可被卖空,卖空限制的放开有利于增加价格的市场有效性。可作为融资标的的股票在场内融资融券的合理机制下,投资者受到的卖空约束减小,可以通过融券卖空高估的股票加大积极投资管理的水平,实现更大的收益。

判断4:投资风格转换次数越多、频率越高,对股价的冲击越大;投资风格维持越久,对股价波动的影响越小。风格转换次数越多,代表投资者对市场研判的频率越高,更希望准确跟踪市场的趋势,把握价格的走势,因此,结合最新的信息进行交易决策能够提高市场效率,但交易量的增加对股价的冲击加大,导致股价波动程度提高。反之,投资风格的维持伴随着较小的交易量,对股价波动的影响较小。

判断5:股价波动的程度越高,对机构投资者风格取向的影响越大。股价波动程度提高,代表市场的不稳定性,多空双方的博弈激烈,预期的不一致性导致未来价格走势不明确,机构投资者投资风格的取向变动程度更高。

四、投资者风格影响市场价格波动的实证分析

该部分旨在研究股票市场在三个阶段中,机构投资者风格对股价波动的影响,考虑到基金数据具有代表性且可获得性较好,同时考虑到我国基金行业起步较晚,故我们选取的时间区间为2002年至2015年,数据周期为半年,即每个指标包含28个样本数据。数据处理方式为:(1)将利用原始数据计算半年度平均数据;(2)统一量纲,便于建模分析。其中,基金数据只包含股票型基金,包含2002—2004年、2005—2010年、2011—2015年三个样本期间,一般取算数平均数。本文数据来源于同花顺iFind、恒生聚源和Wind资讯。本文所有的数据处理和分析使用STATA12.0完成。

(一)指标设计

1.波动性指标

①指数波动率:用上证指数的月度标准差计算半年度平均标准差,记作Vol。

②基金的波动率:同样用基金的月度标准差计算用半年度的平均标准差,记作V。

2.融资融券约束指标

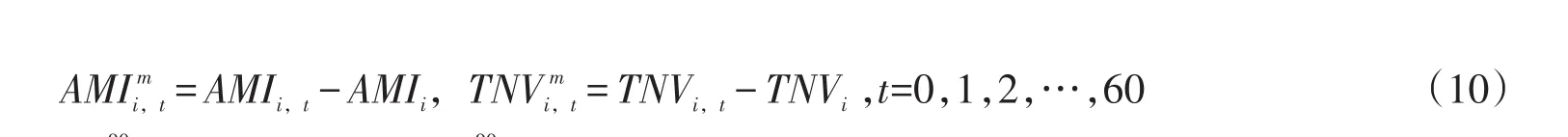

融资交易量(TA)和融券交易量(TE),均取月算数平均数据,时间区间为2011年1月—2015年11月。特别地,纳入融资融券标的股票的异常流动性(AMI)与异常交易量(TNV)的变量,定义为(0,60)当期时间窗口的观察变量和变量在(-90,-31)当期之前的时间窗口的均值的差值,换算为半年度均值。

3.交易风格指标

①考虑Fama和French的因子模型[17]中提出的规模因素和价值因素,规模因素用基金净值(FNV)表示,价值因素用平均收益率(AR)、及超额收益率(alpha)表示。

②考虑Carhart提出的动量因素[12],定义为过去六个月的平均回报(记作MoM)。

③风险指标:本文采用夏普利率(记作Sharp)或贝塔值(记作β)衡量。

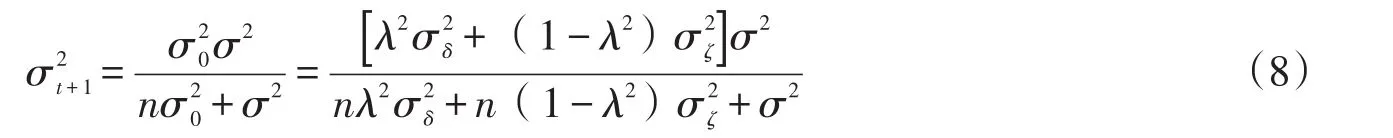

④依据Amihud和Goyenko,采纳追踪误差(TRE)和经过调整的可决系数(TR2)衡量积极管理投资者的风格表现[2]。TREi,t为Carhart提出的因子模型中的误差项的标准差[18],其值越高,说明主动管理的程度越高。调整后的可决系数计算方法如下:

其中,ri,d,t表示基金i在t时期中的第d日的额外回报。αi,t是基金i在t时期中的表现,用收益率表示,为回报因子在d日的系数,ei,d,t为回归方程的误差项。那么基金i的在t时期的转换因子

其中,D为每个月度交易日天数。TR2越高,代表主动管理的程度越低。

⑤风格转换指标:依据Herrmann和Scholz对风格转换的定义[19],首先使用以下多因素回归:定义为风格因子的贝塔的在t-1期和t期的绝对变化量之和,表达式为:

本文定义因子fkd,t包含规模、价值和动量因素的指标。

4.宏观经济指标

①流动性指标:非流动性ILR指标:由Amihud提出的非流动性比率ILR是绝对股票回报与交易量的日比率[20]。ILR捕捉了价格对交易量变化的敏感性,故为弹性维度流动性的测量方式。指标表达式为:

其中,Nt为t时期观测值的个数,|| Ri,t为基金i在t时期的绝对收益,ILRi,t为基金i在t时期的成交额。

②利率:选取具有代表性的1年期贷款基础利率(ILR),表示投资的机会成本。

③国内生产总值(GDP),代表宏观经济状况。

5.情绪指标

①市场换手率:表示股市交易的频繁程度,是场内投资者情绪代理变量,由上证市场整体交易量和流动市值比来衡量,记作(MR)。

②封闭式基金折价率:作为具有代表性的投资者情绪代理指标,其基本逻辑是封闭式基金折价率之谜可用投资者情绪来解释。计算方法如下:

其中,Navi,t为基金i在t期末的资产净值,wi为基金i占总资产的份额,Pi,t为基金i在t期末的交易价格,总体表示封闭式基金各月末折价率的加权平均值。

③投资者新增开户数:表示场外人士的入市情绪,开户数增多直观反映市场情绪高涨。如表1所示。

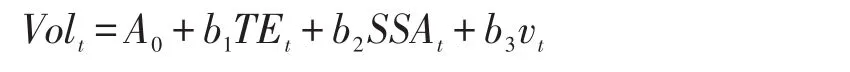

(二)实证模型建立

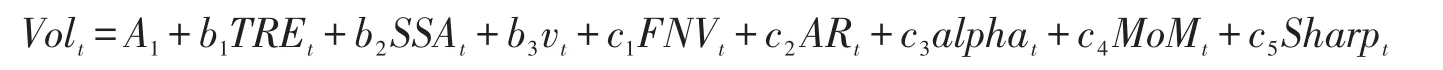

文章基于对不同分位下的数据进行回归分析。基本方程为:

考察基金相关变量的影响,回归方程如下:

考察融资融券的影响,回归方程如下:

考察基本宏观经济变量的影响,回归方程如下:

表1 第三阶段(2011—2015年)两变量四分位的时间序列平均的分布

考察投资者情绪的影响,回归方程如下:

(三)实证结果分析

1.变量的描述性统计

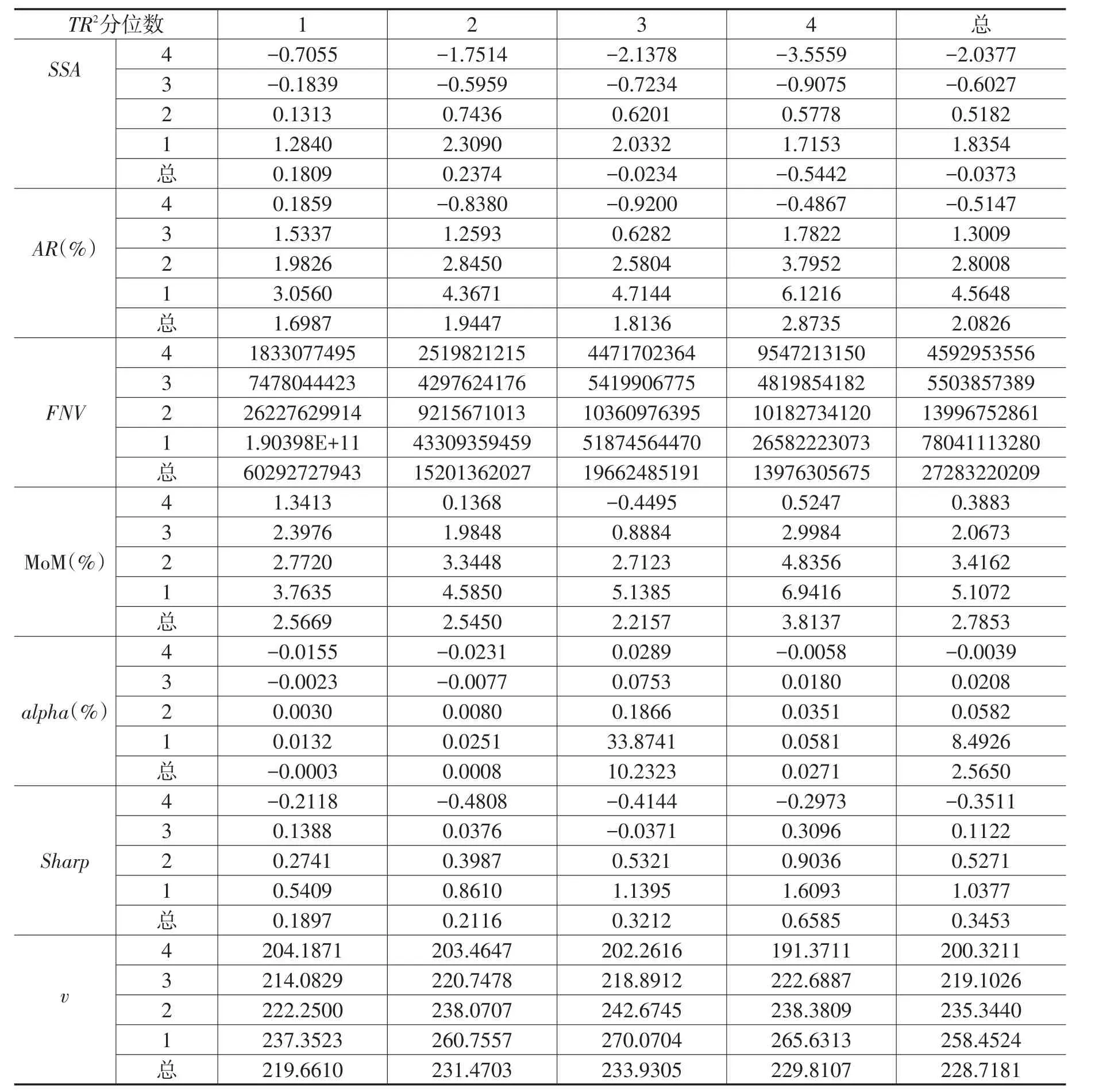

根据基金的分布,我们按不同的积极管理程度分组。考虑到样本的大小,首选依据的大小基金进行无条件的4分位的筛选过程,对每两个双变量分布在第三个时期(2011—2015)下对每半年期的基金相关变量取平均。对各自的风格变量,被分为高(低)分位的基金是积极管理程度最低(最高),统计结果如表1所示。

在2002—2004年和2005—2010年两个样本期下,由于股票型基金数量较少,故只采用单变量(TR2)对基金进行分类,考虑不同积极管理程度下,基金相关变量的数量关系。同样取时间序列的平均数,如表2所示。

从表1看出,在2011至2015年期间,随着投资的积极管理程度的增加,风格转换的程度或频率加大,且在TR2最小的分位,风格转换的值的变动较大。对每半年的平均收益来说,随着积极管理程度减弱,平均收益率基本处于下降趋势,说明主动管理策略平均来看带来了较多回报,另外收益的大小还决定于投资经理的管理能力。从基金规模因素即基金净值来看,积极管理程度最小的分位基金净值显著提高,且就基金净值的分布来看,在较高三个分位的净值均值呈稳步下降的趋势下,净值最大的分位较于其他三个分位的均值也有显著的提升,说明拥有主动管理策略的基金规模基本较小。考虑动量因素,即前半年的平均收益率,从分布中可以看出与平均收益变量的趋势基本相同,主动管理程度最高的分位拥有最高的动量平均收益。从超额收益alpha的分布可以看出,同样随着主动管理程度的增加,基金策略所获得的超额收益越多。接下来考虑风险因素Sharp,发现各分位的平均数均大于0,说明该样本阶段的基金报酬率普遍高过波动风险,但同时可以看出,投资的主动管理程度越高,夏普比率越高,表示平均来看,主动管理策略带来了更多的风险报酬。

表2 基金相关变量的单变量(TR2)四分位分布

由表2的单变量分布可知:在第二样本期内,随着主动管理程度的增加,风格转换因子的绝对值基本减小,价值因素中,平均收益率略微减小,同时动量因素减小,可能受到该阶段中2008年金融危机的影响,使得平均收益普遍较低。基金的主动管理的重要因素可能是对冲当期金融市场上较大的市场风险,故随着主动管理程度的增加,基金的波动率反而减小,同时风险报酬率增加,带来了额外的风险回报。在第三样本期内,随着投资的积极管理程度的增加,风格转换的程度或频率没有明显变化趋势,说明该阶段下的风格变换并非由主动管理导致,而是跟庄操作。另外,平均收益和超额收益的增加代表主动管理策略带来了有效的资本回报。

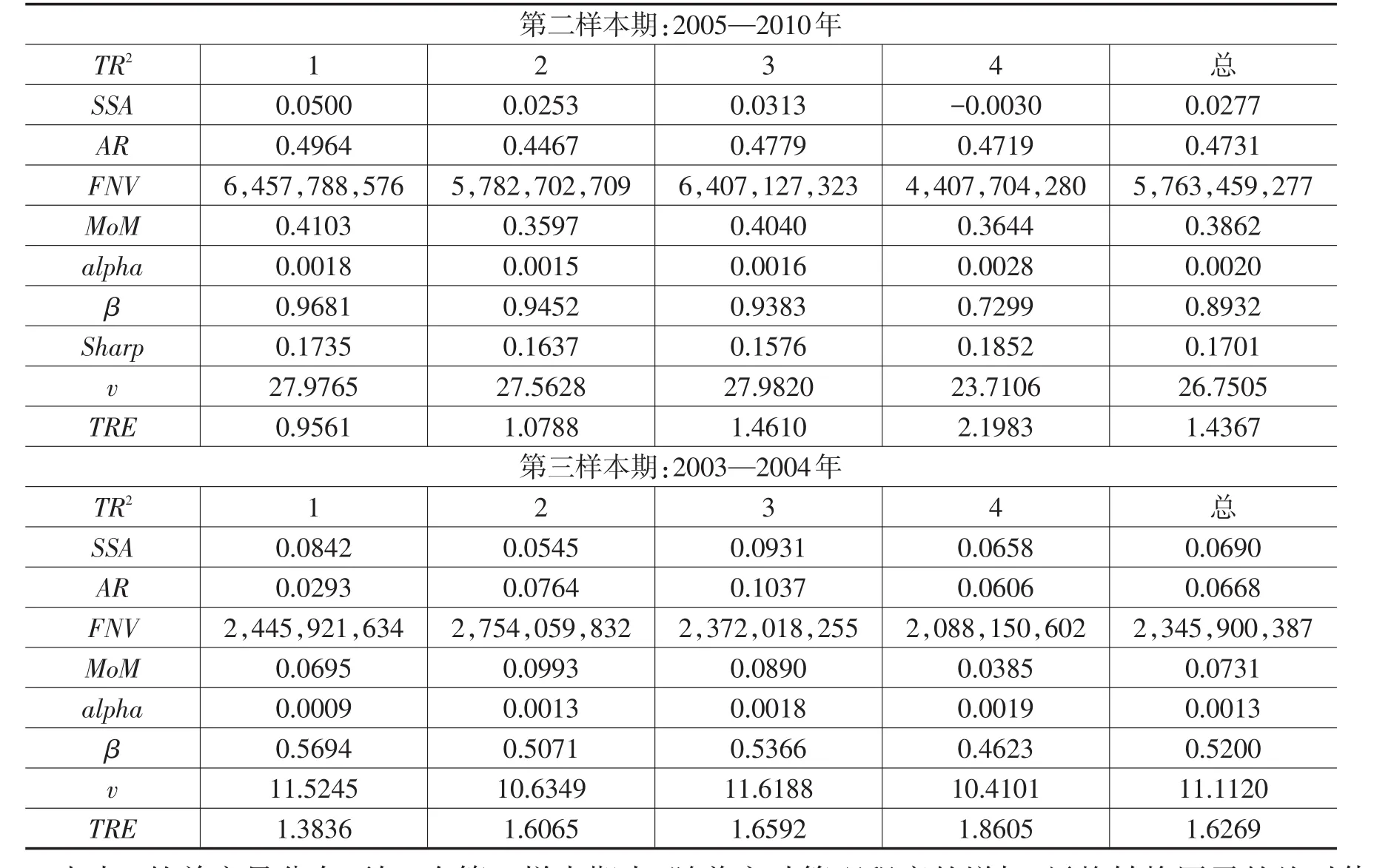

2.回归结果分析

基本方程在三个样本期内的回归结果如表3所示。在样本期2011—2015年中,随着TR2的减小,回归方程的可决系数和F统计量均显著增加,说明主动管理程度的增加使风格转换因子、风格代理变量与基金的波动率更好地解释了股票价格的波动,且主动管理程度的提高总体来看增加了股价的波动性,支持了预判2的结论。从系数来看,随调整的可决系数的增加,常数项基本不变,风格转换因子的系数的绝对值减少,追踪误差的系数减小,基金波动率的系数增加,从系数显著性来看,说明主动管理程度的增加导致了如下结果:

表3 投资者风格与股价波动关系的基本实证方程结果

(1)风格转换因子的分位1和分位2中系数分别为1.0783和1.2188,表示风格转换的频率或程度增加放大了股价波动,而分位3和分位4中的系数分别为-0.7633和-0.7733,说明风格转换的程度减少使股价波动降低,该结论证明了判断4,另外,在3和4分位的系数分别在10%和5%的显著水平下显著,说明主动管理程度越高,风格转换因子对股价波动的影响越显著。

(2)基金的波动率的回归系数统计不显著,说明其并非是股价波动的重要解释因素。在第二样本期2005—2010年中,可决系数与F统计量均较2011—2015年更大,可以解释为,随资本市场的发展,由越来越多的因素影响了股价波动,故稀释了部分变量对股价波动的作用,再看2002—2004年的两个指标的值可以强调该结论。从2005—2010年的系数显著性来看,风格转换因子和基金波动率都随着主动管理程度的增加而更加显著,表示在该时期价值投资占据主流的大背景下,主动投资程度高代表对高估值低价格股票的更多的发掘,因此更频繁的交易会给股价带来更多冲击。从2002—2004年的回归系数及其显著性来看,三个因变量平均来看均不显著,可能与在跟庄操作的时代下机构投资者市场力量薄弱,其投资风格不能左右市场波动性有关。

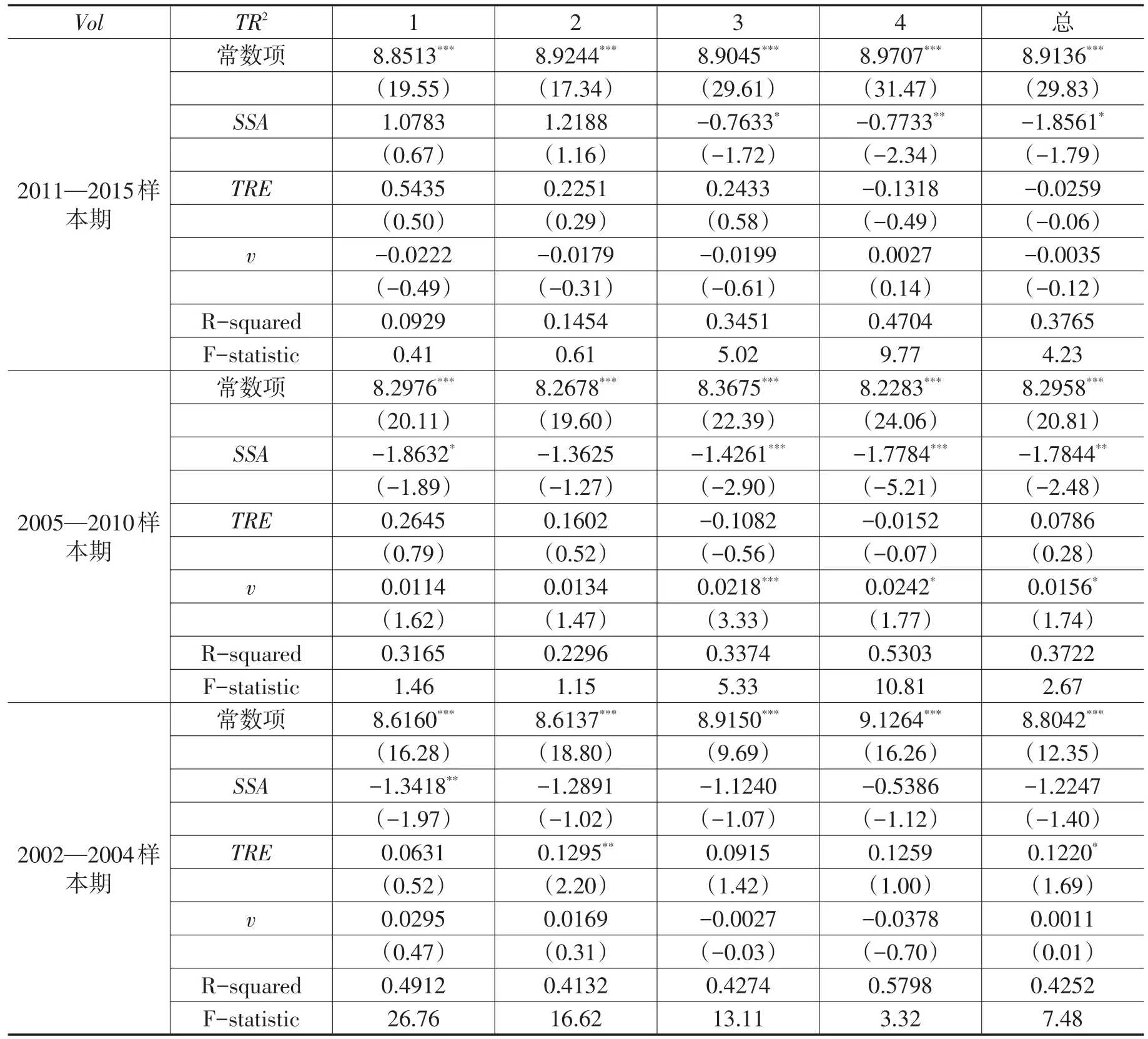

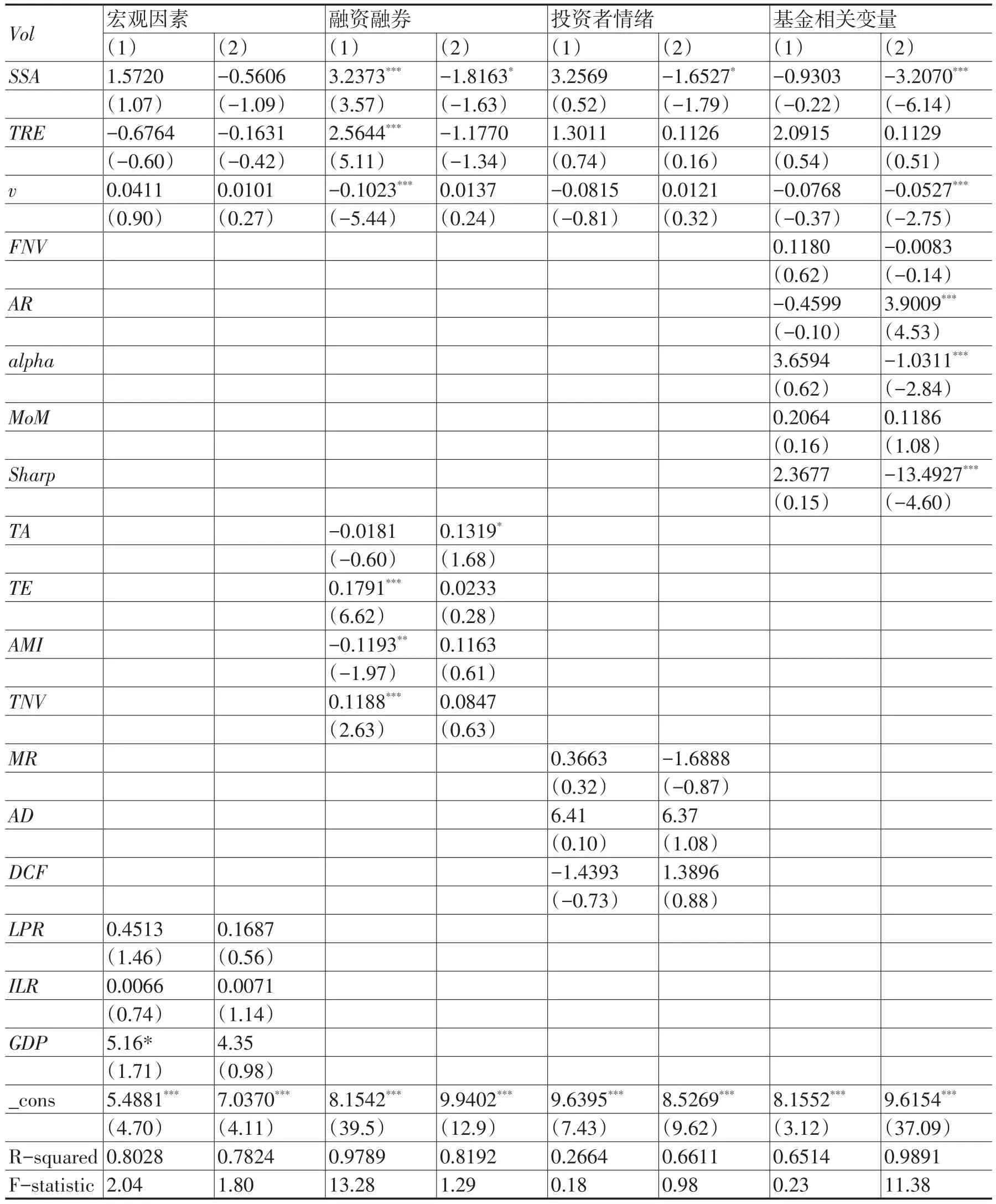

接下来,考察基金相关因素、融资融券因素、投资者情绪和宏观经济背景对投资者风格与股价波动关系的影响。第三个样本期(2011—2015年)的结果如表4所示。

首先探讨宏观因素对投资者风格与股价波动关系的影响,在考虑了经济增长、利率和市场流动性的情况下,第三个样本期的回归结果总体来看并不显著,但在第一和第二样本期内利率因素在主动管理程度比较低时,其回归系数在5%的显著水平下显著,说明利率因素在被动投资中占据更重要的地位,同时加入宏观因素导致风格因素的系数增加,说明增强了投资者风格对股价波动的影响。另外,在2005—2010年中,市场流动性因素的回归系数在低分位和高分位分别在10%和1%显著水平下显著,说明在中国经济向好的背景及价值投资理念的推动下,随着主动管理程度的增加,并作用于市场流动性,进而显著影响了股票价格的波动,即更多投资者对高增长、低估值股票的挖掘增加了交易量,该冲击带来了股价波动的增加。

表4 考虑不同因素下的投资者风格与股价波动关系的实证结果(第三样本期)

其次,考虑融资融券,即杠杆的影响。由于融资融券制度于2011年开启,故只在2011—2015时期考察该因素的影响。从结果来看,对主动管理程度最低的分位来说,考虑融资融券加强了风格转换因子、基金波动因子和风格因子对股价波动的影响,其系数均在1%的显著水平下统计显著,也说明了在考虑市场杠杆约束的状况下,融资、融券、异常流动性和异常交易量均为影响股价波动性的重要因素。但随着主动管理程度的增强,该显著性消失,其中一个重要原因在于,主动策略伴随更多融资和融券交易,减弱了对市场波动性的影响,该结论改进了预判3的观点。同时本文与已有文献的实证结果相一致,即融资融券制度的推出总体上有效地降低了融资融券标的个股及市场整体的波动率。

接下来探讨投资者情绪因素的影响。在第三样本期,从回归系数及其显著性来看,投资者情绪因素未对股价波动产生显著的影响,但随着主动管理程度的提高,投资者情绪对股价波动的影响程度增加,且使得风格转换因子对股价波动的影响在10%的显著水平下统计显著,一定程度上支持了预判1。第二样本期中主动管理程度低的分位数的回归结果显示,投资者情绪因子均显著影响股价波动,其中市场换手率的回归系数在1%的显著水平下显著,封闭式基金折价率和新增股票开户数的回归系数在5%的显著水平下显著,而主动管理程度高的回归结果中三个情绪因子失去显著性,该结果可以解释为,在股权分置改革后,被动策略投资者的情绪因素占据主要,而主动策略通过分析挖掘低估值公司而更加理性,故主动管理程度越高时,股价波动受投资者情绪的影响越小。在第一样本期中,结果显示市场换手率并未对股价波动产生显著影响,另外,封闭式基金折价率和新增股票开户数的回归系数的显著性随着主动管理程度增加而降低,代表对股价波动的作用减弱。

最后考虑基金相关变量的影响。第三样本期中,随着主动管理程度的增加,规模因素和动量因素未表现出显著性,而价值因素的回归系数在1%的显著水平下统计显著,另外风险因素也显著影响股价波动,且加入基金相关变量后,主动管理程度的增加显著增强了风格转换因子和基金波动率对股价波动的影响。说明在2011—2015年的资本市场上,壳资源与概念股的炒作同时带来了价值和风险的显著增加,主动管理策略对该投资机会的发现导致了风格的转换与基金的波动,更加频繁的交易对股价产生了更大冲击。在第二样本期中,主动管理程度的增加带来了风格因子、基金波动率和基金规模因子的显著性增加,但价值因子和风险因子的显著性降低,同时,并未改变风格转换因子在1%显著水平下的显著性。说明在该阶段在考虑了基金相关变量后,不管在主动策略还是被动策略中,投资者风格转换都对股价波动产生显著的影响,在主动管理策略中基金规模的大小影响了交易量,导致对股价波动的显著影响,且基金的风格对主动管理更加重要,但同时风险和收益对股价波动的影响减少。在第三阶段中,主动与被动策略中基金相关因子并未对股价波动产生较大影响。

对比三个阶段的结果,可以发现市场与投资者之间存在相互作用的反馈机制,投资者行为对市场产生影响的同时,市场的波动性特征也会作用于投资者的策略选择,尤其在波动程度最大的第三阶段,机构投资者的风格差异较大,较前两个样本来看,可以说明股价波动的程度越高,对机构投资者风格取向的影响越大的结论,即预判5。

五、结论及政策建议

本文主要分析了由于政策和经济发展的原因,我国股票市场在处于不同阶段时,投资者受到宏观因素和微观投资者情绪的影响所形成的投资者风格,并考察开启融资融券机制后,对投资者交易行为的影响,进而对股价波动的影响效应。通过理论与模型分析,经过实证对三个股票市场周期下投资者风格与股价波动的影响,得出以下结论:

第一,在2011—2015年样本周期内,实体经济出现下滑,中国资本市场的机构与散户将中小盘股和创业板股作为了主要的投资题材和交易逻辑,切合壳资源与概念股的炒作。随着投资的主动管理程度的增加,基金规模基本减小,投资者风格转换的程度或频率加大,平均收益率基本处于上升趋势,且主动管理策略带来了更多的风险报酬。主动管理程度的增加使风格转换因子、风格代理变量与基金的波动率更好地解释了股票价格的波动,且主动管理程度的提高总体来看增加了股价的波动性。在该时期,宏观经济因素增强了投资者风格对股价波动的影响,说明宏观经济运行与政策状况是影响投资者风格的重要因素。受到融资融券的约束,机构投资者的主动投资管理程度增加反而减弱对股价波动性的作用。另外,股价波动受到投资者情绪的影响也随主动管理程度增加而增强。壳资源与概念股的炒作同时带来了价值和风险的显著增加,主动管理策略对该投资机会的发现导致了风格的转换与基金的波动,更加频繁的交易对股价产生了更多的冲击。最后,机构投资者者对投资风格的取向受股价波动程度增加而影响程度加大。

第二,在2005—2010年样本周期内,中国经济基本面发挥迅速,同时股权分置改革带来了激励红利,机构和散户投资者形成了价值投资者的公式理念。实证结果显示,随着主动管理程度的增加,可能受到该阶段中2008年金融危机的影响,使得平均收益普遍较低,但同时风险报酬率增加。风格转换因子和基金波动率都随着主动管理程度的增加而更加显著,表示在该时期价值投资占据主流的大背景下,主动投资程度高代表对高估值低价格股票的更多的发掘,因此更频繁的交易会给股价带来更多冲击。说明在中国经济向好的背景及价值投资理念的推动下,随着主动管理程度的增加,交易量的增加反映到市场流动性上,显著影响了股票价格的波动。在股权分置改革后,被动策略投资者更多受到情绪因素影响,而主动策略通过分析挖掘投资机会而更加理性,故主动管理程度越高时投资者情绪对股价波动的影响越小。

第三,在2002—2004年样本周期内,资本市场具有资本稀缺性,只有在并购重组的消息下才会打破市场的惨淡,跟庄操作是此阶段的交易逻辑和主题偏好。实证结果显示,随着投资的积极管理程度的增加,风格转换的程度或频率没有明显变换趋势,说明该阶段下的风格变换并非由主动管理导致,而是跟庄操作。平均收益和超额收益的增加代表主动管理策略带来了有效的资本回报。投资者情绪随主动管理程度增加对股价波动影响减弱,而主动管理程度的增加使基金相关变量对股价波动的影响增加。

基于本文的研究结论,就如何有效管控股市波动性以及加强投资者教育提出以下三点政策建议:

第一,通过预期引导、制度建设和危机应对等方面合理控制金融市场波动率。在预期引导方面,需增加政策等公开信息的透明度和获取渠道的公正性,防止信息传递渠道不畅或信息失真导致市场情绪的不稳定而引发风险的概率。在制度建设上,应建立市场流动性检测和控制制度,央行可通过及时提供短期流动性以防范短暂的流动性缺口,平稳市场波动。在危机应对方面,完善针对股票市场异常情况出现所采取的应对性措施,设立除涨跌停之外降低股票价格波动幅度的风险控制管理的自治性规则,如移植一套适合我国国情和制度的熔断机制,加强对股市风险的调控能力,如引入指数分段熔断制度、完善个股涨跌幅制度、控制溢出关联市场,可考虑先对上证交易所进行试点,再根据试点经验,设计形成一套适合既能够维护股民利益,又能够最大程度激发市场活力的股票价格熔断机制。

第二,从融资融券制度发展的现状来看,首先从监管方的角度,融券交易可能在市场下跌阶段扩大恐慌效应,融资可能在市场上涨阶段助长过度投机,因此市场应建立合理的动态杠杆交易制度,适时调整杠杆交易水平,将市场波动控制在合理范围内;其次从投资者的角度,投资者可借助融资融券来提高资金的使用效率。而受制于高门槛和高成本,该业务参与程度较低,因此,未来该业务的进一步发展有赖于成本和门槛的降低。

第三,注重培养投资者的金融素养,从根本上提高股票市场参与主体的理性程度,减少投机氛围,帮助投资者树立健康投资理念。在制度上保障投资者权益,例如设立中小投资者维权机构,提供经济援助等服务,同时疏通内幕交易举报的安全渠道,营造诚信交易的市场氛围。

[1]Citak S,Cakici E T,Cakici M,et al.Neuropsychological Assessment in Patients with Paranoid and Non-Paranoid Schizophrenia[J].Bulletin of Clinical Psychopharmacology,2013,23(4):294-304.

[2]Cremers K J M,Petajisto A.How Active is Your Fund Manager?A New Measure That Predicts Performance[J].Review of Finan⁃cial Studies,2009,22(9):3329-3365.

[3]Amihud Yakov,Goyenko Ruslan.Mutual Fund's R 2,as Predictor of Performance[J].Review of Financial Studies,2013.

[4]Marcin K,Clemens S,Zheng L U.On the Industry Concentration of Actively Managed Equity Mutual Funds[J].Journal of Finance,2005,60(4):1983-2011.

[5]Idzorek,T.,&Bertsch,F.The style drift score[J].Journal of Portfolio Management,2004,31(1),76–83.

[6]Petajisto,A.Active share and mutual fund performance[J].Financial AnalystsJournal,2013,69(4),73–93.

[7]Herrmann U,Rohleder M,Scholz H.Does style-shifting activity predict performance?Evidence from equity mutual funds☆[J].Quarterly Review of Economics&Finance,2015,in press:112-130.

[8]Duffie D,Gârleanu N,Pedersen L H.Securities lending,shorting,and pricing☆[J].Journal of Financial Economics,2002,66(2–3):307-339.

[9]Dechow,P.,Hutton,A.,Meulbroek,L.,Sloan,R.G.,Short-sellers,fundamental analysis,and stock returns[J].J.Financ.Econ. 2001,61,77–106.

[10]Beber A,Pagano M.Short-Selling Bans Around the World:Evidence from the 2007–09 Crisis[J].Journal of Finance,2013,68(1):343-381.

[11]Diether K B,Lee K H,Werner I M.Short-Sale Strategies and Return Predictability[J].Review of Financial Studies,2009,22(2):575-607.

[12]Gao Y,Gao Y.Statistical properties of short-selling and margin-trading activities and their impacts on returns in the Chinese stock markets[J].Physica A Statistical Mechanics&Its Applications,2015,438:293-307.

[13]Kumari J,Mahakud J.Relationship Between Conditional Volatility of Domestic Macroeconomic Factors and Conditional Stock Mar⁃ket Volatility:Some Further Evidence from India[J].Asia-Pacific Financial Markets,2015,22(1):87-111.

[14]邢治斌,仲伟周.机构持股、分析师跟进与股票波动关系研究——基于联立方程组模型的实证分析[J].湖南师范大学社会科学学报,2014,2:120-127.

[15]Novymarx R.Understanding Defensive Equity[J].Social Science Electronic Publishing,2014.

[16]Sharpe W F.Asset Allocation:Management Style and Performance Measurement[J].Journal of Portfolio Management,1992,18(2):7-19.

[17]Fama E,French K,Fama E,et al.Common risk factors in stock and bond returns[J].Journal of Financial Economics,1993.

[18]Carhart M M.On Persistence in Mutual Fund Performance[J].Journal of Finance,1997,52(1):57-82.

[19]Herrmann U,Scholz H.Short-term persistence in hybrid mutual fund performance:The role of style-shifting abilities[J].Journal of Banking&Finance,2013,37(7):2314–2328.

[20]Yakov Amihud.Illiquidity and stock returns:cross-section and time-series effects☆[J].Journal of Financial Markets,2002,5(1):31-56.

(责任编辑余敏)

F830

A

]1671-511X(2017)01-0040-14

2016-04-10

国家自然科学基金面上项目(71473036,7273048)成果之一。

刘晓星(1970—),男,湖南隆回人,博士,东南大学经济管理学院教授,博士生导师,研究方向:金融工程与风险管理。