机构投资者持股、大股东控制与持续经营审计意见

2017-02-04李传宪黄雅宁

李传宪 黄雅宁

摘要:基于我国沪深A股上市公司2008-2014年的数据,本文运用Logistic回归方法分析我国机构投资者持股与上市公司被出具持续经营审计意见之间的关系,并依据我国上市公司大股东控制和国有控股的现状,分组检验大股东控制与国有控股对这两者之间关系的影响。研究结果表明:机构投资者持股比例越高,上市公司被出具持续经营审计意见的概率越小。这种现象只在大股东非绝对控制和非国有控股的上市公司中存在,这表明大股东控制和国有控股抑制了机构投资者对公司持续经营能力的治理作用。

关键词:机构投资者持股;持续经营;大股东控制;国有控股

中图分类号:F239.1 文献标识码:A

作者简介:李传宪(1972-),男,四川南江人,西南政法大学管理学院教授,管理学博士,研究方向:资本市场财务与会计、审计;黄雅宁(1992-),女,湖北洪湖人,西南政法大学管理学院研究生,研究方向:会计与审计。

一、引言

伴随市场竞争愈演愈烈,企业的经营环境面临极大的风险和不确定性,越来越多的企业开始出现持续经营能力方面的问题,我国沪深交易所累计已有78家公司退市。《中国注册会计师审计准则第1324号——持续经营》中明确规定了注册会计师的责任是就管理层在编制财务报表时运用持续经营假设的适当性获取充分、适当的审计证据并得出结论,同时要根据获取的审计证据就是否存在与可能导致对被审计单位持续经营能力产生重大疑虑的事项或情况相关的重大不确定性得出结论。如果注册会计师根据职业判断认为公司的持续经营能力存在重大不确定性,并在审计意见中披露了该不确定性的性质和影响,则此类审计意见即为持续经营审计意见(Going-concern opinion,以下简称GCO)。

机构投资者作为一种有效的外部公司治理机制,独立于控股股东和中小股东之间,比个人投资者具有更强的资金筹集能力和信息获取能力。自2000年“超常规发展机构投资者”的战略提出以来,我国证券市场上的机构投资者得到了长足的发展,形成了QFII、证券投资基金、社保基金、证券公司等各类机构投资者的多元化格局,机构投资者已经成为我国证券市场上一股不可小觑的力量。随着机构投资者持股规模的扩大,机构投资者出于对自身利益的考虑,将更加积极地参与上市公司的治理,机构投资者持股可能会对上市公司的持续经营能力产生积极的作用,使得上市公司被出具持续经营审计意见的概率降低。

由于我国资本市场的特殊制度背景,我国上市公司“一股独大”、“国有控股”的现象较为严重,大股东控制和国有控股可能会影响机构投资者参与公司治理的积极性。大股东持股比例过高不利于上市公司内部的股权制衡,而良好的公司治理又有赖于均衡的股权结构,股权结构也会影响机构投资者的公司治理作用的发挥。

(一)持续经营审计意见与公司特征

我国注册会计师出具的持续经营审计意见,按严重程度不同可以分成带强调事项段的无保留持续经营审计意见、保留意见的持续经营审计意见、无法表示意见的持续经营审计意见和否定意见的持续经营审计意见。我国持续经营审计意见具有负面的信息含量,胡大力和王新玥(2014)[1]在剔除了财务困境类上市公司后,发现在公布持续经营审计意见的当天和后一天,市场对持续经营审计意见具有显著的负反应。张晓岚和宋敏(2007)[2]发现市场能够区分不同类型的非标审计意见的信息含量,并且非持续经营非标审计意见的负面信息含量显著小于持续经营非标审计意见的信息含量,但是市场未能区分出带强调事项段的持续经营审计意见和无法表示意见的持续经营审计意见之间的差异,这两种类型的持续经营审计意见对于股价的影响并没有显著区别。我国持续经营审计意见的信息含量可以为投资者的决策提供相关依据,厉国威等人(2010)[3]以财务困境类上市公司为样本,发现投资者认为被出具持续经营审计意见的上市公司,其公司价值和盈余价值相关性更低。

廖义刚(2015)[4]选取财务困境上市公司为样本进行分析,发现在非国有上市公司中,上市公司面临的环境越具有不确定性,其被出具持续经营审计意见的概率越大,而内部控制质量高的上市公司由于风险评估机制良好,将会缓解环境不确定性和持续经营审计意见之间的正相关性,而在国有上市公司中则不存在这种关系。周冬华等人(2015)[5]以财务困境类上市公司为样本,发现有内部人交易的财务困境类公司,会与注册会计师合谋,导致其被出具持续经营审计意见的概率降低,并且在有内部人卖出交易的上市公司中,事务所在经济上对该上市公司越依赖,其被事务所出具持续经营审计意见的概率越小,而股权制衡、机构投资者持股与分析师跟进等公司治理机制能够有效地遏制这种合谋行为。张俊瑞和刘彬(2014)[6]发现上市公司担保规模越大,则被出具持续经营审计意见的概率就越大,并且相比于为子公司提供担保,上市公司为非子公司提供担保后被出具持续经营审计意见的概率更大。此外,上市公司对外担保的风险与持续经营意见之间显著正相关。

国外学者的研究也发现了持续经营审计意见具有负面的信息含量(Chen等,2013)[7],并且相比于非持续经营非标审计意见,资本市场对于持续经营非标审计意见的负向反应更强烈(Menon和Willianms,2010)[8]。由于持续经营审计意见具有自我实现的预言效应,在出具持续经营审计意见之前,公司可能没有明显的持续经营问题,但持续经营审计意见出具之后会令投资者对公司丧失信心,导致公司出现明显的持续经营问题(Tucker等,2003)[9]。Taffler(2004)[10]也发现持续经营审计意见具有一定的信息含量,因为当公司被出具持续经营审计意见之后,市场对公司的经营状况有了一定的心里预期,公司申请破产时对市场产生的影响也较小。

(二)机构投资者持股与持续经营审计意见

机构投资者具有信息优势和规模优势,使得其在上市公司中发挥着重要的治理作用。机构投资者持有上市公司的股份既改善了上市公司的股权结构,也参与了上市公司的内部治理。相比于个人投资者,Utama等(1997)[11]发现机构投资者更专业,具有更强的解读信息的能力。Allen等(2000)[12]发现机构投资者可以通过多种渠道参与上市公司的监督,Shleifer和Vishny(1997)[13]发现机构投资者有能力和动机对公司的经营活动进行监管,从而改善公司治理水平。Chung(2002)[14]发现机构投资者能够降低公司的盈余管理程度,并且其持股比例越大,公司的盈余管理程度越小。Lily X.(2008)[15]从被收购风险的角度发现了机构投资者有效地监督了上市公司的行为。

国内学者的研究也表明了机构投资者能够积极地参与到公司治理的环节中,并对其作出一定程度的改善。范海峰和胡玉明(2013)[16]发现上市公司会通过减少研发支出来进行盈余管理,而机构投资者持股能够使这种行为得到遏制,并且这种抑制作用在非国有控股上市公司中更显著。通过对不同自由现金存量的上市公司的研究,唐松莲等人(2015)[17]发现在机构投资者持股规模大的公司中,机构投资者会抑制现金富余的上市公司的过度投资,也会缓解现金短缺的上市公司的投资不足。钱露(2010)[18]发现证券投资基金能够有效地缓解上市公司的代理冲突,对上市公司的治理起到积极的监管作用,并显著提高公司绩效。李维安和李滨(2008)[19]发现机构投资者能够有效提升上市公司的治理水平,使得上市公司的代理成本降低,并且机构投资者持股规模越大,公司绩效越好,市场价值也越大。陆瑶等人(2012)[20]发现上市公司中机构投资者的持股规模越大,其违规的可能性越低,而其违规被查处的概率就越高,这充分反映了机构投资者能够有效地监督上市公司的违规行为。

国内也有少量文献从机构投资者的角度,研究了审计收费、审计独立性、事务所选择等问题。如张敏等人(2011)[21]以A股上市公司为样本,研究发现机构投资者是一种能够替代法制等外部治理环境的重要治理机制,机构投资者的持股规模越大,上市公司越倾向于选择“大所”进行审计,并且在这种情况下,上市公司被出具非标审计意见的概率也越低。通过对民营上市公司的研究,金友良和徐文婷(2015)[22]发现机构投资者持股规模越大,越有动力获取高质量的审计,相应的审计收费也会增加。王晓妍和刘国常(2013)[23]发现机构投资者能够识别上市公司的违约风险,并且能够监督审计师的行为,使得审计师能够准确传递上市公司的违约风险,从而保护债权人和投资者的利益不受侵害。王晓妍(2012)[24]通过对国有上市公司的研究,发现机构投资者能够抑制上市公司“内部人控制”问题,使得外部审计的独立性增强,从而提高上市公司的审计质量。

综上所述,机构投资者能够对公司治理起到积极的监管作用,并对其作出一定程度的改善,从而使得上市公司的企业价值得到提升。随着机构投资者持股规模的扩大,机构投资者在上市公司中的话语权也相应增加,其短视行为的成本也会相应提高,参与公司治理会使得机构投资者的交易成本大大减少,同时带来更大的长远收益,因此机构投资者持股规模越大,越有动力和能力对上市公司的治理进行监管,从而改善上市公司的持续经营能力,使得其被出具持续经营审计意见的概率降低。因此,提出以下假设:

H1:机构投资者持股比例与持续经营审计意见之间存在显著的负相关性。

(三)大股东控制下机构投资者持股与持续经营审计意见

股权制衡理论表明当公司由几个大股东控制时,这些大股东之间的相互制衡,使得公司不会被任何一个大股东所掌控,大股东之间的相互制约、相互合作,能够有效抑制内部人掠夺,形成最优的股权结构,从而促进公司价值最大化。机构投资者持股能够在一定程度上对股东起到制衡作用,完善公司的股权结构,但是当大股东处于绝对控制状态时,机构投资者难以约束大股东的利益侵占行为,其治理作用也难以得到发挥。当大股东处于绝对控制状态时,控股股东有强烈的动机通过非效率投资以获取控制权私人收益,使得中小股东的利益受到侵害(La Port等,2002)[25];控股大股东获得的控制性资源越多,越有可能做出有利于自身利益的投资行为(Dyck和Zingale,2004)[26]。在所有权集中的上市公司,控股大股东将无视公司价值最大化的目标,转而以控制权收益最大化为其决策目标(Aggarwal和Samwick,2006)[27]。

我国学者的研究也有类似的发现。由于我国资本市场特殊的制度背景,我国企业股权集中度普遍较高,大股东控制已是常态,这种股权结构使得上市公司大股东能够通过非效率投资获取控制性资源和控制权收益(窦炜等,2011)[28]。为了获取控制权收益,控股大股东在做出决策时不会以公司价值最大化为目标(刘星等,2011)[29]。当大股东处于绝对控制状态时,机构投资者无法与其抗衡,也无法影响控股股东的行为决策,机构投资者难以发挥其公司治理作用。例如孙光国等人(2015)[30]发现机构投资者持股能够降低上市公司盈余管理的程度,但是这种抑制作用只在大股东非绝对控制的情况下存在,在大股东绝对控制的情况下则不存在。

综上所述,大股东控制能够抑制机构投资者的公司治理作用的发挥,使得机构投资者对上市公司持续经营能力的治理作用减弱,基于此,提出以下假设:

H2:当大股东处于绝对控制地位时,机构投资者持股与持续经营审计意见之间的负相关性将会减弱。

(四)国有控股下机构投资者持股与持续经营审计意见

由于我国特殊的历史背景,我国上市公司中国有控股的现象较为突出。出于政治或经济的目的,作为国有上市公司的大股东,政府对国有企业进行着监督和控制,并显著地影响这些企业的治理和决策,机构投资者难以对这些企业进行监督。因此,在这些国有企业中,机构投资者的治理作用受到抑制。我国的国有控股上市公司和非国有控股上市公司在治理结构方面存在着较大的差异,国有控股上市公司普遍存在着“所有者缺位”的情况,这不利于大股东监管公司的经营活动。目前,较多研究都认为国有控股具有绩效劣势,会影响上市公司的治理效应,相应地也会抑制机构投资者的治理效应。例如Wei和Varela(2003)[31]基于对中国企业的研究,发现在国有控股公司中,机构投资者无法左右公司的经营管理,也无法提升其公司业绩。我国学者薄仙慧和吴联生(2009)[32]发现机构投资者能够降低非国有控股上市公司的正向盈余管理程度,从而使得公司的治理水平得到一定程度的改善,但是这种现象在国有控股上市公司中则不存在。李增福等人(2013)[33]也发现相比于非国有控股上市公司,国有控股上市公司的真实盈余管理行为更严重;机构投资者能够使得公司的真实盈余管理行为得到一定程度的遏制,并且在非国有控股上市公司中,机构投资者对公司真实盈余管理行为的抑制程度显著大于国有控股上市公司。

综上所述,国有控股会抑制机构投资者对公司治理的改善作用,国有控股也会抑制机构投资者对公司持续经营能力的治理作用。基于此,提出以下假设:

H3:在国有控股上市公司中,机构投资者持股与持续经营审计意见之间的负相关性会减弱。

二、研究设计

(一)样本选取与来源

本文以2008-2014年沪深主板A股上市公司为样本,持续经营审计意见数据是从中国注册会计师协会网站每年公布的年报审计快报中手工收集获得的,当快报中披露的上市公司被出具非标审计意见的原因中含有对其持续经营能力存在疑虑的字样,则认为该上市公司被注册会计师出具了持续经营审计意见。本文的其他数据来源于WIND数据库和CSMAR数据库。

本文对研究样本进行了如下处理:对金融、保险行业的公司样本予以剔除,对当年上市不足一年的公司样本予以剔除,对存在数据缺失的公司样本予以剔除。此外,本文还对相关连续变量进行了1%及99%的缩尾处理,最终收集到了8 417个样本数据,其中被出具持续经营审计意见的样本量为393个。本文使用Excel 2010和统计分析软件SPSS19.0来进行相关的数据处理和计量分析。

(二)变量定义

1.解释变量。本文的解释变量是机构投资者持股比例(INS),用机构投资者持有上市公司的股份数量占公司股本总数的比例来衡量。

2.被解释变量。本文的被解释变量是上市公司是否被注册会计师出具了持续经营审计意见(GCO),此变量是哑变量,当上市公司被注册会计师出具了持续经营审计意见时,变量取值为1,否则为0。

3.控制变量。本文设置了下列能够影响持续经营审计意见的重要变量作为控制变量:实际控制人类型(CONT)、大股东持股比例(TOP)、资产负债率(LEV)、公司规模(SIZE)、总资产收益率(ROA)、经营活动现金流量(OCF)、经营亏损(LOSS)、审计费用(FEE)、会计师事务所规模(BIG)、审计滞后(LATE)、上市年限(AGE)。此外,本文还控制了年度和行业变量。具体各变量定义如表1所示。

(三)回归模型

为了分析上市公司机构投资者持股与上市公司被出具持续经营审计意见的概率之间的关系,本文拟采用以下Logistic回归模型:

Logit(GCO=1)=β0+β1INS+β2 SIZE+β3 LEV +β4 ROA +β5 OCF +β6 LOSS +β7 FEE+β8BIG+β9LATE +β10AGE +β11∑IND+β12∑YEAR+ε(1)

三、实证结果与分析

(一)描述性统计分析

表2列示了本文主要变量的描述性统计结果,从表2可以看出样本中持续经营审计意见(GCO)的均值为0.047,即样本中有4.7%的上市公司被出具了持续经营审计意见。样本中机构投资者持股比例(INS)的极大值为0.926,均值为0.344,这说明目前我国机构投资者规模较大,持股比例较高,机构投资者已经发展成为我国资本市场上的重要力量,这为机构投资者的公司治理作用的发挥提供了可能性。第一大股东的持股比例(TOP)的最大值为0.894,均值为0.359,这说明我国上市公司中大股东控制的现象较严重,这为控股股东侵占中小股东和其他相关者的利益创造了条件。实际控制人性质(CONT)的均值为0.551,即样本中有55.1%的公司属于国有上市公司,这说明我国上市公司国有控股的现象比较突出。

本文按是否被注册会计师出具持续经营审计意见进行分组,并进行均值差异t检验,检验结果如表3所示。从表3可以看出在这两个样本组中,机构投资者持股比例均值在1%的水平下显著不同,即在未被出具持续经营审计意见的样本组中(GCO=0)机构投资者的持股比例显著高于被出具持续经营审计意见的样本组(GCO=1),符合本文的预期。此外,被出具持续经营审计意见的上市公司规模(SIZE)更小、总资产收益率(ROA)更低、经营活动现金流量与总资产的比值(OCF)更小、审计费用(FEE)和选择国际四大的概率(BIG)也更低,同时公司的资产负债率(LEV)更高、亏损的概率(LOSS)更大、上市时间(AGE)和审计滞后时间(LATE)更长。

(二)相关性分析

本文主要变量的相关性关系如表4所示,从中可以看出机构投资者持股与持续经营审计意见之间存在显著的负相关性,这与本文的假设一致。本文的控制变量与被解释变量GCO之间都存在显著的相关性,这说明本文选取的控制变量都较合理。除了FEE 和SIZE(0.717)之间相关性较高之外,其余自变量之间相关性都较小,本文的模型不存在严重的多重共线性问题。

(三)回归分析

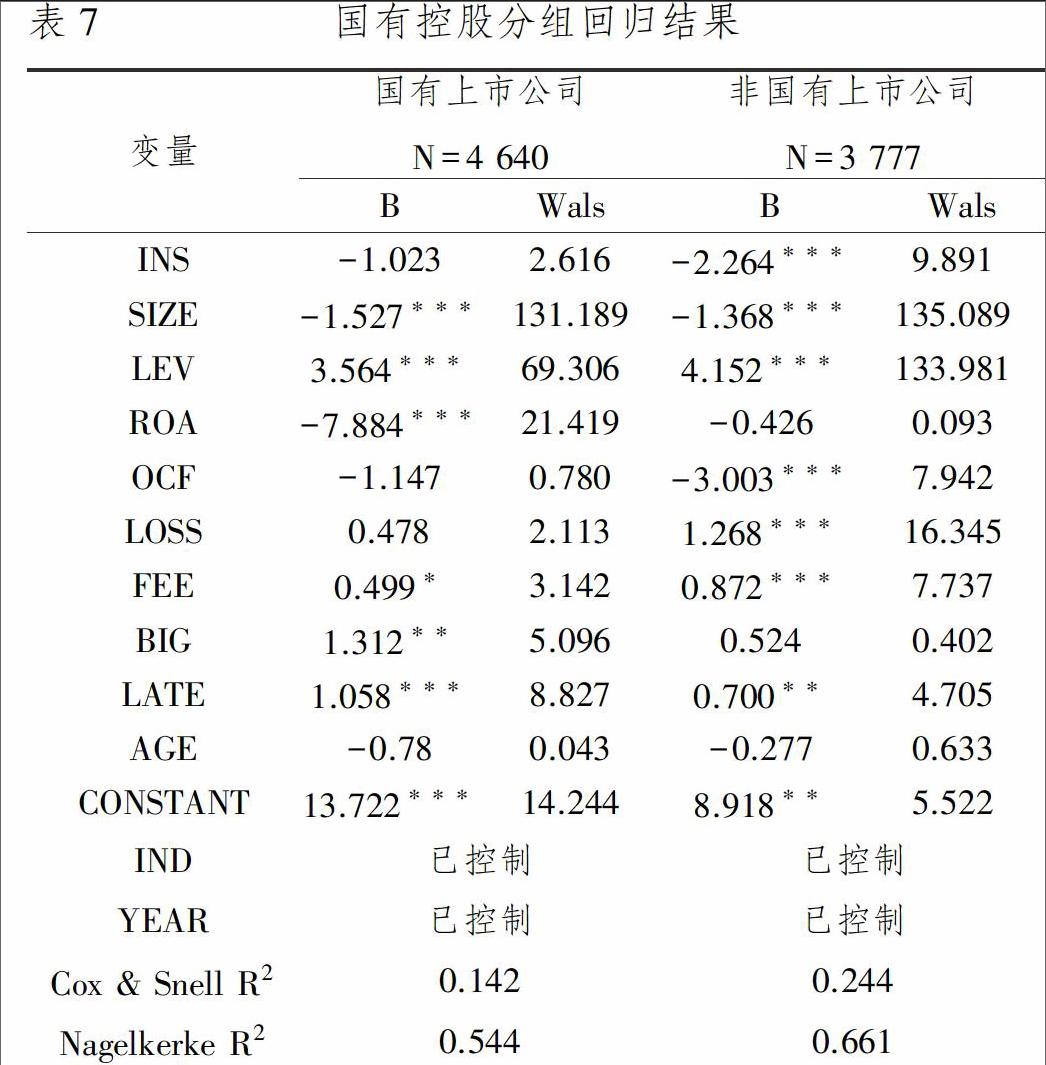

1.机构投资者持股与持续经营审计意见。为了检验假设1,本文对模型(1)进行了Logit回归分析,具体回归结果如表5所示。由表5可以看出机构投资者持股比例与持续经营审计意见在5%的显著性水平下负相关,即机构投资者持股比例越高,公司被出具持续经营审计意见的概率越低,本文的假设1得到验证。这表明随着我国机构投资者规模和种类等各方面的发展壮大,机构投资者已经能够发挥其公司治理作用,改善上市公司的持续经营能力。在控制变量方面,公司规模(SIZE)、总资产收益率(ROA)、经营活动现金流量与总资产的比值(OCF)都与上市公司被出具持续经营审计意见的概率显著负相关,而资产负债率(LEV)、经营亏损(LOSS),审计费用(FEE)、事务所规模(BIG)、审计滞后(LATE)都与上市公司被出具持续经营审计意见的概率显著正相关,这些都与已有的文献结果一致。

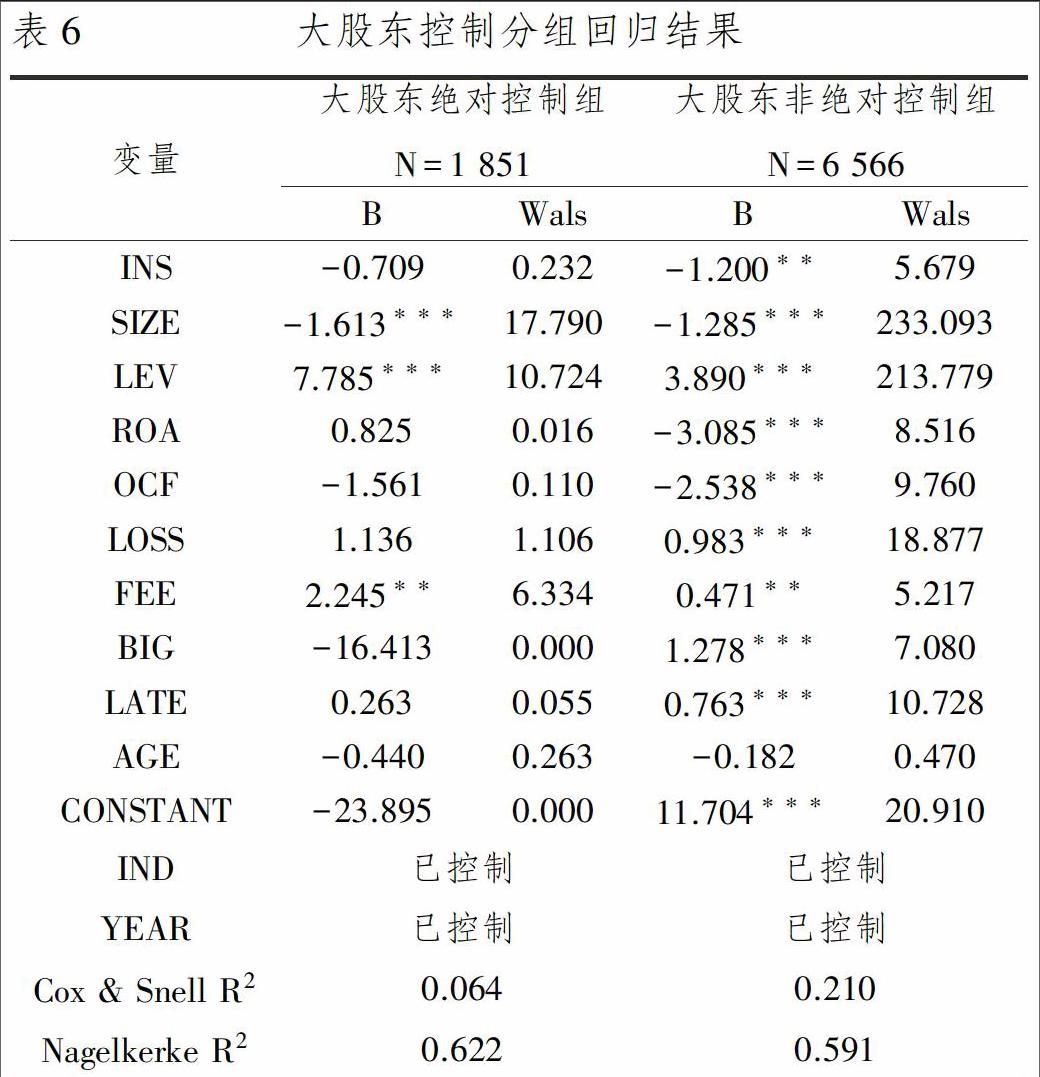

2.大股东控制下机构投资者持股与持续经营审计意见。本文参考孙光国等人(2015)的做法,按照第一大股东持股比例是否超过50%,将样本分为大股东绝对控制组(N=1 851)和大股东非绝对控制组(N=6 566),并对样本进行分组检验以验证本文的假设2。两组样本的回归结果如表6所示。在本文的8 417个样本中有1 851个样本的第一大股东持股比例超过了50%,大股东绝对控制组样本占全部样本的21.99%,这进一步表明了我国上市公司存在较严重的“一股独大”的现象。根据回归结果可以看出在大股东绝对控制组中,机构投资者持股与持续经营审计意见之间不存在显著的相关性,而在大股东非绝对控制组中,机构投资者持股与持续经营审计意见之间仍然存在显著的负相关性,并且显著性水平依然为5%,机构投资者持股与持续经营审计意见之间的关系在两组样本中存在着显著的差异。这表明大股东控制确实抑制了机构投资者的公司治理作用的发挥,假设2得到验证。

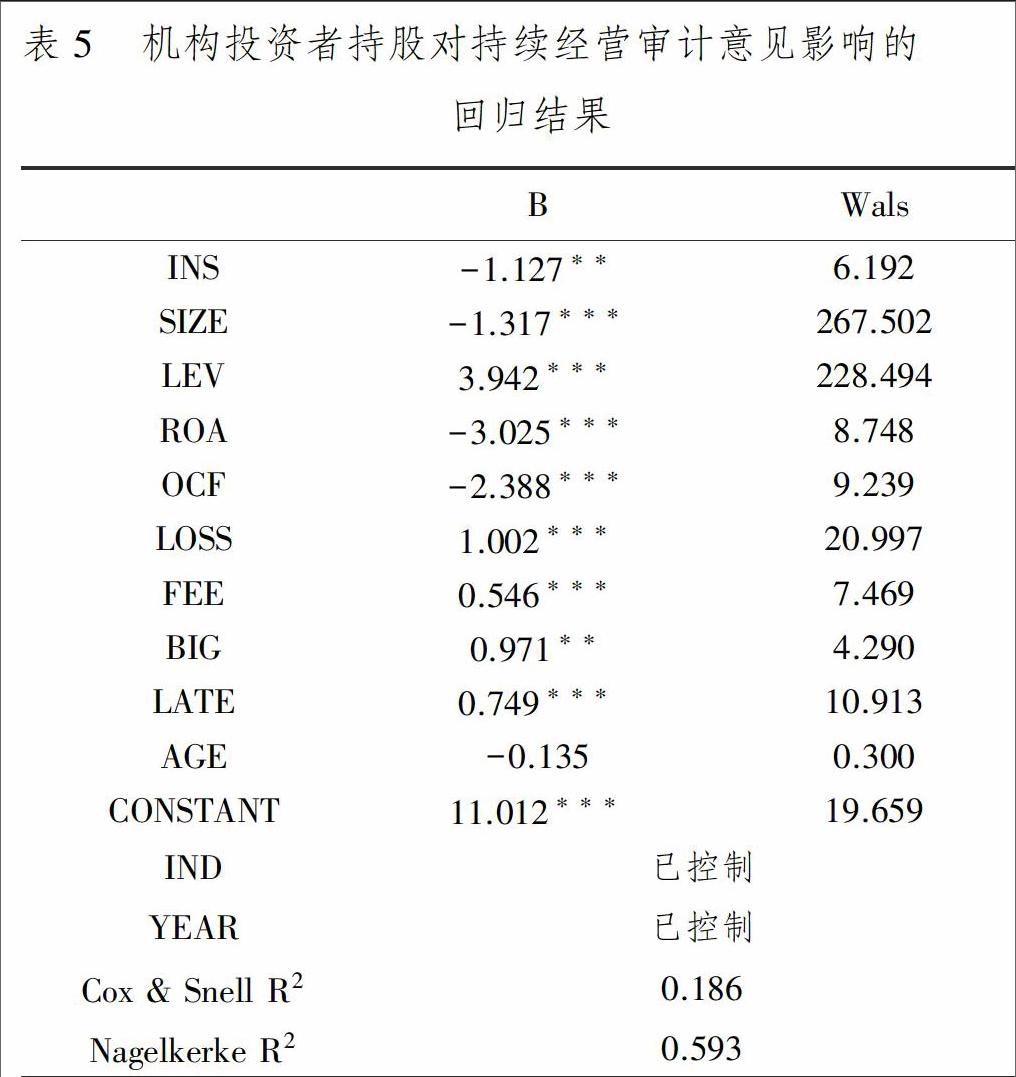

3.产权性质、机构投资者持股与持续经营审计意见。本文按照实际控制人性质将总样本分为国有上市公司(N=4 640)和非国有上市公司(N=3 777)两组,并进行分组检验以验证假设3。分组进行回归检验的结果如表7所示,从表7可以发现国有控股公司中,机构投资者持股与持续经营审计意见并不显著相关,而在非国有控股公司中,机构投资者持股与持续经营审计意见仍然显著负相关,并且显著性水平为1%,比全样本中的显著性水平更高。这说明国有控股确实抑制了机构投资者对公司持续经营能力的治理作用,假设3得到验证。

(四)稳健性检验

本文从以下三个方面对实证结果进行稳健性检验:首先,调整机构投资者持股变量的衡量方法,用机构投资者持有上市公司的股份数量占流通A股数量的比例来进行替代。其次,将样本范围缩小为处于财务困境的公司,本文将营业利润、净营运资本、留存收益以及经营活动现金净流量这几个财务指标中任一指标为负数的上市公司视为处于财务困境。最后,用营业收入的自然对数替换公司规模(SIZE)变量。这三种处理方法的回归结果与前文基本一致,原结论依然成立。

四、结论与建议

本文选取了2008-2014年沪深主板A股上市公司的数据,运用logit回归检验了机构投资者持股与持续经营审计意见之间的关系,并分组检验了大股东控制和国有控股对机构投资者持股与持续经营审计意见的关系的影响。研究表明:(1)机构投资者持股与持续经营审计意见之间存在显著的负相关性;(2)在大股东非绝对控制组中,机构投资者持股与持续经营审计意见之间的负相关性依然显著,但在大股东绝对控制组中,机构投资者持股与持续经营审计意见之间不再存在显著的相关性;(3)在非国有控股上市公司中,机构投资者持股与持续经营审计意见之间的负相关性更加显著,而在国有控股公司中,机构投资者持股与持续经营审计意见之间不再存在显著的相关性。这表明大股东控制和国有控股都抑制了机构投资者对公司持续经营能力的治理作用。

从本文的研究结论可以看出机构投资者作为一种重要的外部治理机制,对公司的持续经营能力确实发挥了积极的治理作用。因此,本文提出以下建议:

第一,我国应该继续加大力度发展机构投资者,以改善上市公司的经营状况。但是,我国对机构投资者持股的比例有一定的限制,建议我国可以适当放开对机构投资者持股比例的限制,以提高其持股比例。

第二,我国上市公司存在着较严重的“一股独大”的现象,除了扩大机构投资者的规模外,我国企业还应该完善股权结构和治理结构,使得大股东的持股比例降低,增加机构投资者的话语权,使得机构投资者有能力制衡大股东,从而充分发挥其治理作用,保护中小股东的利益不受侵害。

第三,由于国有控股会削弱机构投资者的治理作用,我国还需要进一步推进国有企业改革,降低国有股的比例,提高流通股的比例。此外,由于国有企业还存在着所有者缺位的问题,我国必须明确国有股权的归属,改善公司股权结构,建立公司法人治理结构,鼓励新投资者进入,使得所有者到位,从而为机构投资者治理作用的发挥提供制度基础。

参考文献:

[1] 胡大力,王新玥. 持续经营审计意见的信息含量[J].税务与经济,2014(5):35-40.

[2] 张晓岚,宋敏. 上市公司持续经营审计意见信息含量的差异性研究[J].审计研究,2007(6):59-66.

[3] 历国威,廖义刚,韩洪灵. 持续经营不确定性审计意见的增量决策有用性研究——财务困境公司的经验证据[J].中国工业经济,2010(2):150-160.

[4] 廖义刚. 环境不确定性、内部控制质量与持续经营审计意见——来自财务困境上市公司的经验证据[J].财经论丛,2015(9): 50-58.

[5] 周冬华,康华,赵玉洁. 内部人交易与持续经营审计意见——来自财务困境类上市公司的经验证据[J].审计研究,2015(2):97-105.

[6] 张俊瑞,刘彬. 上市公司对外担保与持续经营不确定性审计意见关系研究——来自沪深主板A股的经验证据[J].审计研究,2014(1):62-70.

[7] Chen,C.,Martin,X.M.,and Wang,X. Insider Trading Litigation Concerns,and Auditor Going-Concern Opinions [J].The Accounting Review,2013,88(2):365-393.

[8] Menon,K.and Williams,D. Investor Reaction to Going Concern Audit Reports [J].The Accounting Review,2010,85(6):2075-2105.

[9] Tucker.R. R. Matsumura. E. M. and Subramanyam. K. R. Going-concern judgments: An experimental test of the self-fulfilling prophecy and forecast accuracy [J]. Journal of Accounting and Public Policy,2003,22(5):401-432.

[10]Taffler. R. J. Lu.J. and Kausar. A. In denial? Stock market underreaction to going-concern audit report disclosures [J]. Joural of Accounting and Economics,2004,38:263-296.

[11]Utama,S.,Cready,W.M. Institutional Ownership, Differential Predisclosure Precision and Trading Volume at Announcement Dates [J].Journal of Accounting and Economics,1997,24(2):129-150.

[12]Allen,F.,Bernardo, E and Welch,I. A Theory of Dividends Based on Tax Clienteles [J]. Journal of Finance,2000,55(6):2499-2536.

[13]Shleifer, A. and Vishny,R.W. The Limits of Arbitrage[J]. Journal of Finance,1997,52(1):35-55.

[14]Chung R. Institutional Monitoring and Opportunistic Earnings Management [J].Journal of Corporate Finance,2002,8(1):29-48.

[15]Lily X.,Qiu. Selection or Influence? Institution Investors and Corporate Acquisitions [J].Working Paper,2008,Brown University.

[16]范海峰,胡玉明. R&D支出、机构投资者与公司盈余管理[J].科研管理,2013(7):24-30.

[17]唐松莲,林圣越,高亮亮. 机构投资者持股情景、自由现金与投资效率[J].管理评论,2015(1):24-35.

[18]钱露. 机构投资者持股与公司绩效关系研究——基于中国A股上市公司的证据[J].经济学动态,2010(1):60-63.

[19]李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGINK的经验研究[J].南开管理评论,2008(1):4-14.

[20]陆瑶,朱玉杰,胡晓元. 机构投资者持股与上市公司违规行为的实证研究[J].南开管理评论,2012(1):13-23.

[21]张敏,冯虹茜,张雯. 机构持股、审计师选择与审计意见[J].审计研究,2011(6):82-88.

[22]金友良,徐文婷. 机构投资者持股、政治联系与审计定价——基于民营上市公司的经验证据[J].经济与管理,2015(4):67-73.

[23]王晓妍,刘国常. 机构投资者、审计意见与违约风险[J].现代管理科学,2013(4):30-45.

[24]王晓妍. 机构投资者持股与上市公司审计质量——来自中国国有上市公司的经验证据[J]. 现代管理科学,2012(6):88-94.

[25]La Port R, Lopez-De-Silanes F, Shleifer A,Vishny R. Investor Protection and Corporate Valuation[J]. Journal of Finance,2002,57(3):1147-1170.

[26]Dyck, A. and Zingales,L. Private Benefits of Control:An International Comparison [J]. Journal of Finance,2002,63(25):537-600.

[27]Aggarwal R. and Samwick A. Empirebuilders and Shirkers:Investment, Firm performance,and Managerial Incentives,2006,12(3):489-515.

[28]窦炜,刘星,安灵. 股权集中、控制权配置与公司非效率投资行为——兼论大股东的监督抑或合谋?[J].管理科学学报,2011(11):81-96.

[29]刘星,冉戎,郝颖. 大股东控制下公司成长期权对投资时机影响研究[J].系统工程学报,2011(3):306-313.

[30]孙光国,刘爽,赵健宇. 大股东控制、机构投资者持股与盈余管理[J].南开管理评论,2015(5):75-84.

[31]Weia,Z.,Varela,O. State Equity Ownership and Firm Market Performance:Evidence fromChinas Newly Privatized Firms.Global Finance Journal,2003,14(1):65-82(18).

[32]薄仙慧,吴联生. 国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009(2):81-91.

[33]李增福,林盛天,连玉君.国有控股、机构投资者与真实活动的盈余管理[J].管理工程学报,2013(3):35-44.

Abstract:Based on the data of Chinese A-share listed companies of Shanghai and Shenzhen stock market from 2008 to 2014, this paper analyzes the relationship between institutional investors holdings and the probability of the listed company being issued a going-concern opinion by Logistic Regression method, and tests the effect of the largest shareholder′s control and the state-owned controlling on the relationship between institutional investors holdings and going-concern opinions by group testing considering the reality of the largest shareholder′s control and the state-owned controlling of Chinese listed companies. The results show that the higher proportion of stock held by the institutional investors, the lower probability of the listed company being issued a going-concern opinion, and this phenomenon only exists in the non-absolute control of the largest shareholder and the non-state owned controlling sample, which shows that the control of the largest shareholder and the state-owned controlling restrain the governance role of institutional investors on the ability of sustainable management.

Key words:institutional investors holdings; sustainable management; control of the largest shareholder; state-owned controlling

(责任编辑:关立新)