机构持股对房地产股票收益波动的影响研究

——基于面板数据的门限分位回归模型*

2017-01-17朱慧明汤月丽贾相华

朱慧明,汤月丽,张 聪,贾相华

(1.湖南大学 工商管理学院,湖南 长沙 410082; 2.山东大学 经济学院,山东 济南 250000)

机构持股对房地产股票收益波动的影响研究

——基于面板数据的门限分位回归模型*

朱慧明1,汤月丽1,张 聪2,贾相华1

(1.湖南大学 工商管理学院,湖南 长沙 410082; 2.山东大学 经济学院,山东 济南 250000)

针对在不同的股市行情中机构持股与房地产公司股票收益波动之间的相关性问题,建立面板数据的门限分位回归模型进行检验。证实在不同的市场行情中,对于股票收益波动处于不同水平的房地产公司,机构持股的影响程度存在差异。当股市大盘出现极端情形,机构投资者加剧股市波动。大盘大跌,机构持股的促进作用随着股票收益波动的分位点的增大而增强。在盘整市,机构持股比例没有对股票收益波动产生显著影响,但其变动抑制股票收益波动。

股票收益波动;机构持股;极端收益;门限分位回归

一 引 言

机构投资者的兴起是20世纪80年代以来国际金融市场的一个重要特征,国际金融市场的投资逐步由个人投资者占主体向由机构投资者主导转变。从2001年开始我国证券投资基金因超常规发展的政策支持已经具有相当大的规模,对市场的影响越来越大。然而,机构投资者规模的壮大是否稳定股票市场,国内外关于机构投资者对股票市场波动的影响研究结论主要有三个,一有利于市场稳定;二加剧市场波动;三机构投资者对股票市场波动没有确定性的影响。我们认为机构投资者影响上市公司股票收益率波动的前提条件是机构投资者的持股规模对上市公司具有足够的影响力。因为对于机构持股比例很低的股票来说,个人投资者是股票波动的主要因素;对于机构持股比例高的股票来说,机构投资者有权参与公司的治理和监督,对公司股票收益波动的影响更大。因此,对机构持股高于一定比例的上市公司进行研究能更准确发现机构持股对上市公司股票收益波动的影响。

房地产是我国经济的重要支柱产业,它与股市具有显著联动效应。巴曙松等人(2009)[1]认为股市是房地产市场的格兰杰原因,而房地产市场在一定程度上对股市有滞后的非线性格兰杰原因。黄义(2014)[2]提出我国股市与房地产市场的波动都具有ARCH效应,两市场的动态相关性具有时变性,并且存在双向波动溢出效应。房地产在开发企业的经营策略、操作手法上借用其他行业比较成熟的经营方式,这对于研究机构投资者对公司股票收益波动的影响比较有代表性,并且房地产各类股票的机构持股比例普遍都很大,所以我们选择房地产行业的面板数据,考察在不同市场环境下机构投资者的发展规模与股票市场波动的关系,探求在不同市场环境下机构投资者持股比例及其变动对股票收益波动的作用规律。

二 文献综述

关于机构投资者对证券市场的影响研究很多,然而结论并不相同。有学者认为机构投资者有助于证券市场的稳定发展。Faugere和Shawky(2003)[3]、Oak和Dalbor(2008)[4]认为当股市处于下跌趋势时,机构比个人投资者更偏好收益率波动低的股票。周学农、彭丹(2008)[5]采用GARCH与EGARCH模型发现,大力发展机构投资者后,股指收益率波动减小,即股市更为平稳。李彩霞、郑治华(2015)[6]利用动态面板数据模型发现机构投资者与当期股价显著负相关,这反映了机构投资者在稳定股市的过程中发挥了积极作用。

也有学者认为机构投资者加剧股市波动。谢赤等人(2008)[7]采用EGARCH模型、Granger因果检验、VAR模型对证券投资基金上市前后中国股票市场收益波动的变动情况进行分析,得出证券投资基金采取与股票市场波动同方向的投资行为,在一定程度上加大股市的波动性。Puckett和Yan等人(2008)[8]认为机构投资者的羊群效应加剧股市波动。姚德权等人(2010)[9]得出同期股票收益与机构投资者情绪正相关,与情绪波动负相关,说明机构投资者是噪声交易风险源之一。

还有不少学者认为对机构投资者与股市稳定性关系受行情影响。陶可(2012)[10]研究发现我国证券投资基金持仓比例的变化在不同时期对股票价格波动的影响有不同的正负效应,且大部分情况下还是负效应更为明显。陈军等人(2013)[11]从不同市态和不同市值角度,对整体机构投资者和不同类型机构投资者与股市的稳定性关系做实证研究,发现我国大部分机构投资者持股加剧股市波动,且这种加剧作用在牛市更加显著,大市值也更加显著。从整个系统性风险看,曾志坚等人(2014)[12]认为,牛市行情下不存在系统流动性风险溢价,但在熊市,系统流动性风险溢价显著。

上述研究的共同点是他们使用传统的时间序列模型来分析机构投资者对股市波动的影响。考虑到金融时间序列之间不规则的相关关系,学者们大多使用VAR、GARCH、TARCH等模型解决变量的异方差问题。而本文使用的是分位回归分析变量之间的非对称关系。

分位回归最早由Koenker和Bassett(1978)[13]提出,它不对误差项的分布和方差做限定,因而能够避免正态假设和等方差假设的局限性,参数估计更具稳健性。分位回归强调条件分位数,可获得自变量对因变量变化范围和条件分布形状的影响,得到不同分位点下变量之间的关系,从而提供更为全面的信息。面板数据可反映个体差异,也可反映个体的动态过程。用面板数据做分位回归,可以充分发挥分位回归模型和面板数据的优点,在控制个体差异的基础上有效地分析自变量对不同分位点上因变量的影响程度。You和Zhu等人(2015)[14]建立面板分位回归模型证实民主性在CO2排放量的不同条件分位处影响不同。Yaduma等人(2015)[15]通过建立固定效应的面板分位回归模型研究经济增长与环境污染之间的非对称关系。

学者们致力于区分不同市场行情下的机构投资者对股票收益波动的影响。关于股市周期划分的方法很多,比如Hodrick和Prescott(1997)[16]的Hodrick-Prescott滤子法,Pagan和Sossounov(2003)[17]的BB法等等,但并没有一个划分熊、牛市的标准方法。熊、牛市表示是股市下滑或者上涨的过程而非极端情形。Zhu和Li(2015)[18]分析了在中英美股市收益出现极端化的情形下,三个股市的非对称相依性。在这篇文章里,我们引入门限的概念,考虑在整个股市大盘极端收益环境下,机构投资者对股票收益波动的非对称影响。

目前国内未有用基于面板数据的门限分位回归方法来分析机构持股比例的研究,本文基于我国房地产行业的上市公司股票相关数据,采用分位回归方法,充分考虑时间和个股因素,探究不同分位水平下,机构持股比例及其变动对股票收益波动的作用机制,为各股民做决策时提供参考依据。

三 数据及描述性统计

我们使用由证监会划归为房地产行业的上市公司的季度数据,时间跨度为2008年10月1日至2015年3月31日。选取的时间为2008年之后,因为2008年全球金融危机的爆发使得机构投资者规模明显萎缩,也改变了机构投资者的投资策略,整个市场的风险防范得到巩固发展。我们选取平衡面板数据,即要求每一个房地产上市公司的样本量相等,所以股票代码从000002至603998的上市公司中共有91个公司作为我们的总体样本量,数据均来自wind金融数据库。

我们关注的是在不同的股市极端收益情形下,机构持股比例及其变动对上市公司股票收益波动的影响,所以在我们的研究里,我们用上证综合指数收益率为参考划分整体股市收益的极端情形,上市公司股票收益波动是因变量,机构持股比例及其变动是主要的自变量,另外我们还在模型中加入上市公司季度收益率、流通市值以及整体股市收益波动作为控制变量。

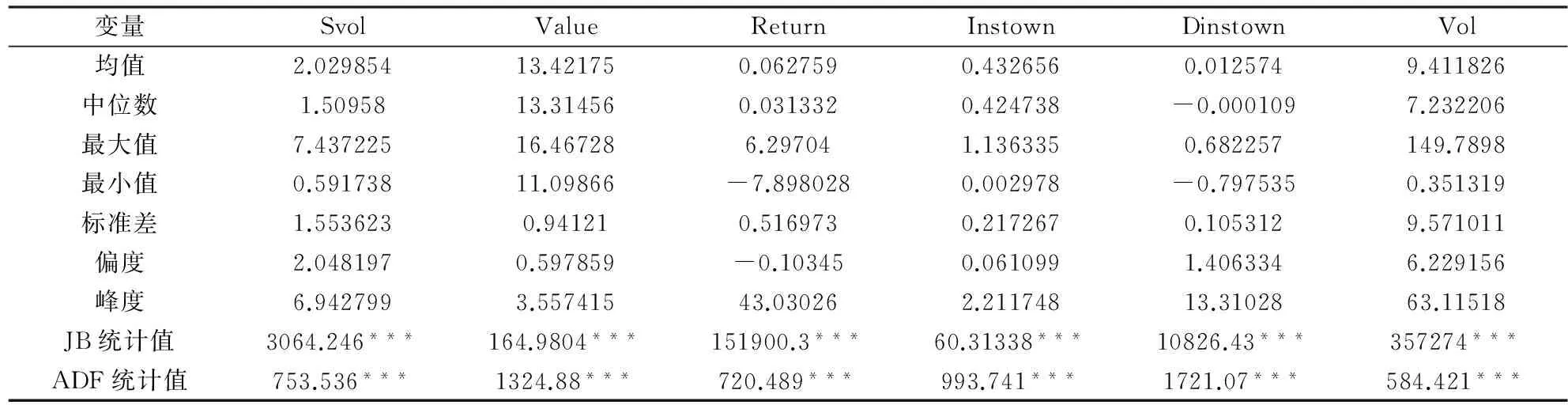

本文以上市公司季度内日股票收益率的方差来衡量上市公司股票收益波动,用变量VOLit表示。其中,日收益率就是连续两个工作日的收盘价的对数差分。INSTit是机构持股比例,表示机构投资者持股总市值占上市公司流通股的比重,ΔINSTit=INSTit-INSTit-1则表示机构持股比例变动。我们用季度内股票日收益率的平均值表示上市公司季度收益率,记为Rit。对于上市公司季度末流通市值,为消除误差,对其取对数,用VALUEit变量表示。市场波动对所有的上市公司都产生影响,我们采用季度内上证综合指数(SCI)日收益率的方差表示市场波动,用变量VOLst表示。表1给出了各个变量的描述性统计。

表1 描述性统计

注:表中***,**,*分别代表在1%,5%和10%显著性水平下拒绝零假设。

我们重点看后面四个统计量,除了上市公司股票收益率是左偏,其他变量都是右偏的,说明各个变量都不是对称分布的。除了Instown的峰度值较小,其他变量的峰度系数较大,说明这些变量在分布上偏离正态分布。上市公司股票收益波动的偏度和峰度很大,偏度达到6以上,峰度也达到63以上,即该变量明显尖峰厚尾,在分布上有很多极端值,这也说明了我们有必要区分在上市公司股票收益波动的各个分位点下,机构持股比例及其变动产生的影响。

四 实证模型

分位回归的基本表达形式

Qy(τ|x)=inf {b|FY(b|x)≥τ}=

∑kβk(τ)xk=x′β(τ)

(1)

其参数估计为

(2)

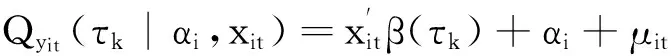

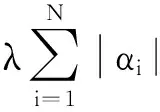

含有固定效应的面板分位回归的表达形式

i=1,2,…,N;t=1,2,…,T

(3)

(4)

其中权重wk控制K个分位数{τ1,…,τK}对αi估计值的影响,这里我们沿用Alexander等人(2011)[20]中的等权分位,即wk=1/K。调整参数λ可以减少个体效应,提高β的估计性能。当λ→0时,可得到相应的固定效应估计值,当λ→∞时则可得到消除固定效应后的参数估计值。在里,我们令λ=1(Damette和Delacote,2012)[21]。

基于上述,我们建立下列两个模型来分析在高比例机构投资者持股的情况下,机构投资者持股比例、持股比例变动对上市公司股票收益波动的影响。

QVOLit(τ|αi,ξt,xit)=αi+ξt+β1INSTit+

β2Rit-1+β3VALUEit+β4VOLst

(5)

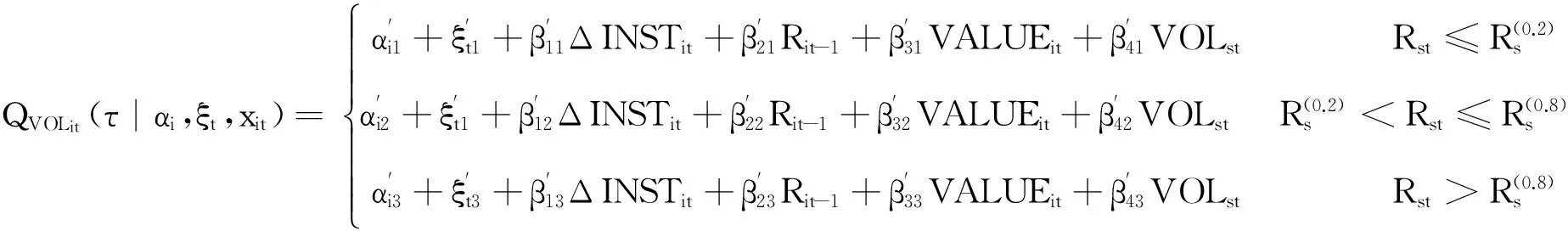

(6)

考虑到机构投资者持股在面对不同的股市收益极端情形时对股票收益波动性可能有不同的影响,我们将股市分成股市极端下跌、股市盘整、股市极端上涨。在这三种不同的股市行情中,研究机构持股比例及机构持股比例变动对股市的影响,建立如下计量经济模型:

(7)

(8)

五 实证分析

本文研究在房地产业中机构投资者持股比例及其变动与上市公司股票收益率波动的关系,根据模型7、8,我们分析在股市大盘极端下跌、盘整、极端上涨三种不同状态下,机构投资者持股对股票收益波动的影响。表2是三种股市行情下对应的时间。

表2 股市行情划分

(一) 不同股票收益波动水平的影响因素分析

表3是面板数据的门限分位回归模型的估计结果,结果表明,在不同分位点处,即对于不同股票收益波动水平的个股,各影响因素的作用程度存在一定差异,且参数估计结果符合理论预期,与普通面板模型相比,分位数回归方法提供更全面的信息,在分析机构持股比例问题上具有显著优势。

表3 参数估计值

注:表中***,**,*分别代表在1%,5%和10%显著性水平下拒绝零假设。

大盘大跌期间,在每一个分位处,上市公司股票收益波动与市场风险正相关,与季度股票收益率负相关。我们推断收益的增加,会使投资者对市场看好,停止抛售股票,使得市场趋于平稳。除了极端分位点,股票的流通股价值与自身股票的波动负相关,说明流通市值越大的股票波动性越大。

机构投资者持股对股票收益波动的影响是本文重点关注的问题。在中高分位点机构持股比例的提高加大股票收益波动。在极端分位处,即股票收益平稳或者剧烈震荡的情形下,机构持股比例变动没有对股票收益波动产生显著影响,但在其他分位处加剧股票收益波动。我们推断机构投资者在大盘大跌中基于业绩和资金赎回压力,大量抛售股票,对股票市场的暴跌起着推动作用。所以我们得出,当大盘大跌时,机构投资者持股反而会加剧股票收益波动。在这一阶段,季度收益率和上市公司流通市值是平稳股票收益波动的主要因素。

大盘盘整期间,股票收益波动与上证综合指数收益波动正相关,与流通市值负相关,这与在大盘大跌的结论类似。不同于大盘大跌,上市公司季度收益与收益波动同向,即收益越大,风险越大,可能原因是投资者还不成熟,过度注重短期的追涨杀跌。在这一时期,大多数股民更倾向增持波动性大的股票,刺激股价格进一步波动。

我们发现,机构投资者持股比例与上市公司股票收益波动关系不显著,但除了极高分位点,持股比例变动显著降低了上市公司收益的波动,有利于稳定市场。我们推断机构投资者为维持资产组合的风险水平,对不同波动水平的股票的权重进行调整,卖出波动性高的股票,买入波动性低的股票,从而形成对上市公司持股比例的变动,一定程度上稳定了市场。我们得出在盘整市,机构投资者持股在平稳股票收益波动发挥着主要的作用。

大盘大涨期间,市场波动、上市公司流通市值、股票季度收益率对股票收益波动的影响与在盘整期间的结果相同,在此不做重述。在多数分位处,无论是机构持股比例还是持股比例变动都对公司股票收益波动产生显著正相关,表明机构投资者持股比例越高,股票收益率波动也越高,同时,机构投资者增持股票也会导致上市公司股票收益波动上升。特别是在极高分位处,机构投资者持股比例的增加大大加剧了上市公司股票收益的波动。当股市行情大好时,大量的资金涌入证券投资基金,对机构投资者形成巨大的投资压力,同时,股市的暴涨也使得机构投资者普遍获得优秀的业绩,进而更促使其投入到“追涨”的狂欢之中,使得机构投资者在股市暴涨中加剧股市波动。

(二) 影响因素作用的趋势变动分析

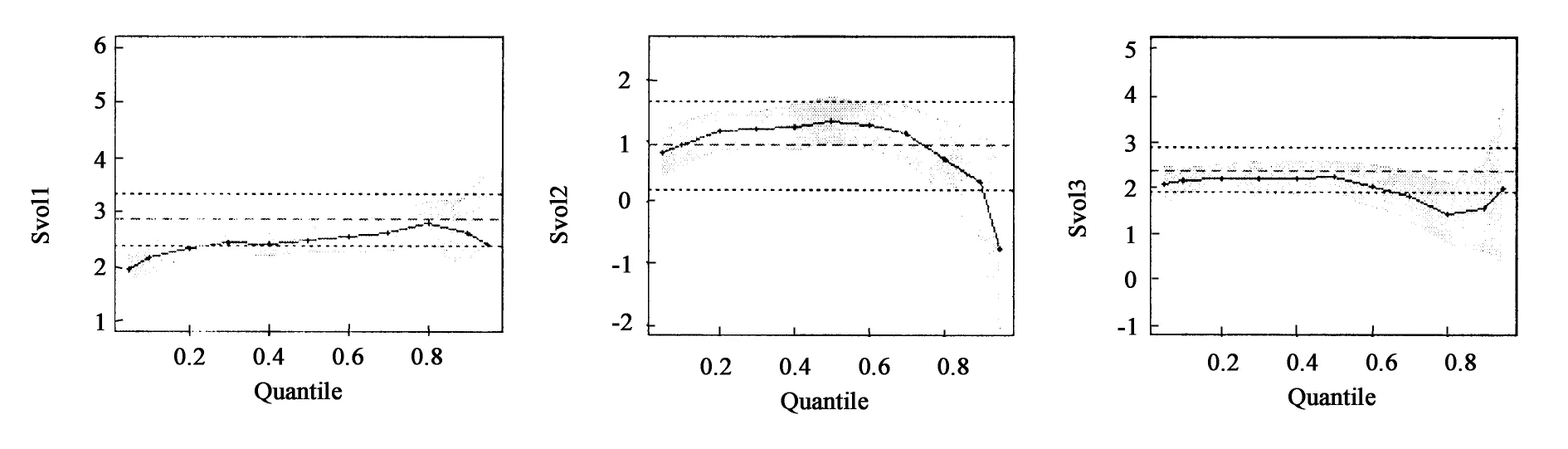

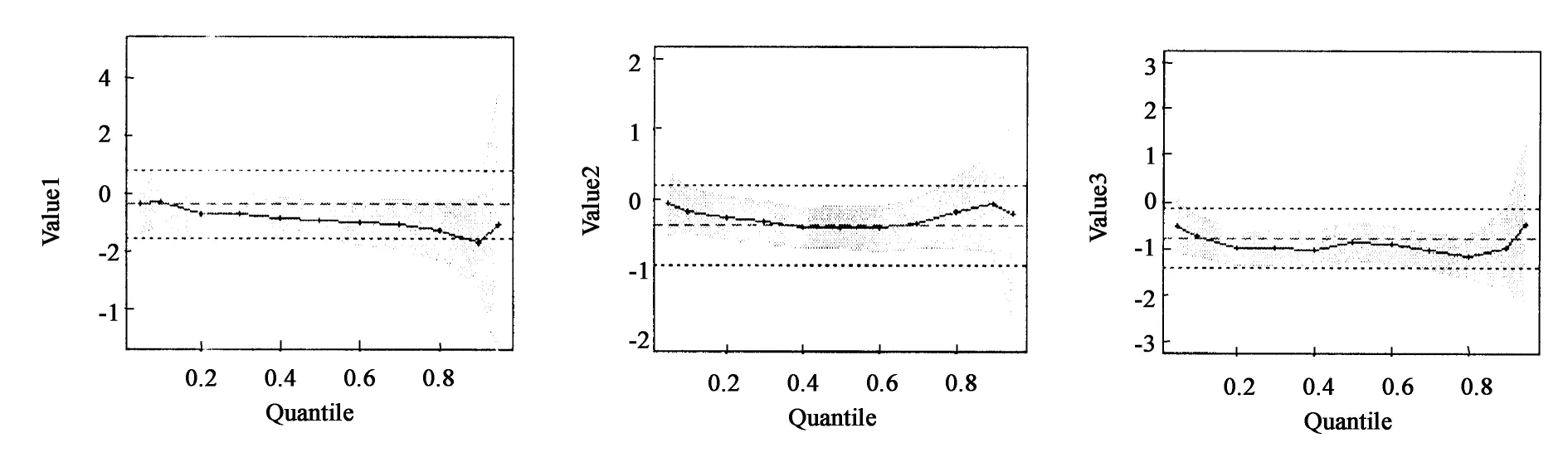

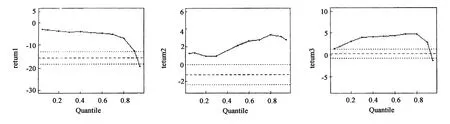

图1直观展示了解释变量的参数估计结果随分位变化而变化。图中实线代表了分位数回归的估计值变化,虚线部分为95%的置信带,提供被股票收益波动条件分布下尺度和位置变化的相关信息。

(a) 市场波动

(b) 流通市值

(c)季度收益率

(d)机构持股比例

(e) 机构持股比例变动

当大盘大跌时,市场波动对股票收益波动的促进作用随着分位点的增加缓慢上升,到了0.8分位处,促进作用减弱。在盘整市,市场波动加剧股票收益波动,但到了0.5分位点处后,市场波动对股票收益波动的正向作用逐渐减弱,到了极高分位点,转变成负向作用。当大盘大涨时,市场波动对股票收益波动的促进作用一直保持稳定状态,到了0.6分位点之后,促进作用开始缓慢减弱。总的来说,上市公司股票收益波动显著受到上证指数收益波动的正向作用。

流通市值始终抑制股票收益波动,对平稳股票收益波动有一定的作用。在大盘大跌时,它的抑制作用是随着分位点的增加缓慢增加的。在盘整市,流通市值的估计曲线呈现U型,在极端分位处,没有显著的抑制作用。在大盘大涨时,则呈现出W形状,在极端分位和中位点处,抑制作用减弱。

季度收益率在不同的市场有不一样的表现。在大盘大跌期间,季度收益率显著降低股票收益波动,且分位点越大,它的抑制作用越大。如在0.9分位处,即在股票收益明显震荡的时候,季度收益率每增加一个单位,股票收益波动下降约至20个单位。在这一期间内我国投资者关注股票价格变化对上市公司杠杆水平的影响,在一定程度上采取价值投资的策略,并未表现出明显的追涨杀跌的行为。但在其他市场,季度收益率与股票收益波动正相关,是追涨杀跌的表现。在大盘盘整期间,分位点越大,季度收益率的促进作用越大。但当大盘大涨,在0.8分位处,季度收益率的促进作用达到最大值,当股票收益剧烈震荡时,季度收益率没有对其产生显著的作用。

在股市大盘出现极端情形时,机构持股比例的估计系数为正,说明机构投资者持股加剧了上市公司股票收益率波动。大盘大跌时,机构持股比例的估计系数是分位数的增函数,但在大盘大涨时,则是反函数。在整个盘整市或者大盘大跌的低分位处、大盘大涨的高分位处,机构持股比例对股票收益波动不产生显著影响。

在股市大盘出现极端情形时,机构持股比例变动与股票收益波动正相关。大盘大跌,机构持股比例变动的估计系数在低分位点处变动不大,在0.5分位处明显开始上涨,在极高分位点处下滑至低分位处的估计水平。大盘大涨,机构持股比例变动的估计值先是减少后在0.8分位处明显上升反弹。在盘整市,机构持股比例变动与股票收益波动负相关,估计值在高分位点处出现显著变化,先是下降而后上升反弹,在极高分位点不再显著。

从机构持股比例及其变动的估计曲线来看,在大盘大跌的高分位和大盘大涨的低分位,机构投资者比例及其变动显著拉高了股票收益波动。当大盘大跌时,机构投资者撤资会加剧股市恐慌,加速股价下滑;而当大盘大涨,在股市收益波动的低分位处,机构投资者凭借信息优势顺次以高价位快速地、阶段性地买进股票,股价继续上涨,但在股市收益波动的高分位处,即股市暴涨阶段,股市行情大好,机构持股比例的走向显著影响股票收益波动,机构持股比例不再影响股票收益波动,但其变动会显著加大股票收益波动。而在盘整市,机构持股比例变动与股票收益波动负相关,我们推断机构投资者对不同波动水平的股票的权重进行调整,卖出波动性高的股票,买入波动性低的股票,从而形成对上市公司持股比例的变动,一定程度上稳定了市场。

六 结 论

本文基于我国91个房地产上市公司2008年第四季度到2015年第一季度的股票数据,利用面板分位回归的方法分析机构持股比例及其变动对股票收益波动的作用机制。结果表明,面板数据的门限分位回归比普通面板回归提供更丰富的信息;在不同的市场行情中,对于股票收益波动处于不同水平的上市公司,驱动因素的影响程度存在差异。

总的来说,当大盘出现极端情形,机构投资者不仅没有起到稳定市场的作用,反而对股票市场的波动起到推波助澜的作用。大盘大跌,机构持股比例及其变动的促进作用随着股票收益波动的分位点的增大而增强。大盘大涨,机构持股比例及其变动的促进作用随着股票收益波动的分位点的增大而减弱。但在股票收益波动的高分位处,机构持股比例的大小不会影响股票收益波动,但其比例的增加会加大波动。而在整个盘整市,机构持股比例没有对股票收益波动产生显著的影响,但是机构持股比例变动会抑制股票收益波动的影响,使股市趋于平稳。

[1] 巴曙松,覃川桃,朱元倩.中国股票市场与房地产市场的联动关系[J].系统工程,2009,27(9):16-21.

[2] 黄义.股票市场与房地产市场波动溢出效应研究[J].统计与决策,2014(2):127-131.

[3]FaugereC,ShawkyHA.Volatilityandinstitutionalinvestorholdingsinadecliningmarket:Astudyofnasdaqduringtheyear2000[J].JournalofAppliedFinance, 2003,13(2):32-43.

[4]OakS,DalborMC.Theimpactofdividendpolicyoninstitutionalholdings:HotelREITsandnon-REIThotelcorporations[J].TheJournalofHospitalityFinancialManagement, 2008,16(1):1-17.

[5] 周学农,彭丹.机构投资者对中国股市波动性影响的实证研究[J].系统工程,2008,25(12):58-62.

[6] 李彩霞,郑治华.基于动态面板数据模型的机构投资者与股市波动性的关系[J].现代经济信息,2015,15:232.

[7] 谢赤,张太原,禹湘.证券投资基金投资行为对中国股市波动性影响研究[J].中国社会科学,2008(3):68-78.

[8]PuckettA,YanXS.Short-terminstitutionalherdinganditsimpactonstockprices[J].AvailableatSSRN972254,2008.

[9] 姚德权,黄学军,杨光.中国机构投资者情绪与股票收益关系研究[J].湖南大学学报(社会科学版),2010,24(6):46-50.

[10] 陶可.机构投资者持股和股市波动性溢出效应分析[J].金融与经济,2012(3):62-66.

[11] 陈军,陆江川,张明慧.我国机构投资者持股与股市稳定性关系研究[J].福建论坛(人文社会科学版),2013(8):44-49.

[12] 曾志坚,唐述福.股票市场系统流动性风险溢价牛熊市差异研究[J].湖南大学学报(社会科学版),2014,28(1):66-70.

[13]KoenkerR,BassettG.Regressionquantiles[J].Econometrica,1978,46:33-50.

[14]YouWH,ZhuHM,YuK,etal.Democracy,financialopenness,andglobalcarbondioxideemissions:heterogeneityacrossexistingemissionlevels[J].WorldDevelopment, 2015,66:189-207.

[15]YadumaN,KortelainenM,WossinkA.TheenvironmentalKuznetscurveatdifferentlevelsofeconomicdevelopment:acounterfactualquantileregressionanalysisforCO2emissions[J].JournalofEnvironmentalEconomicsandPolicy, 2015 (ahead-of-print): 1-26.

[16]HodrickRJ,PrescottEC.PostwarUSbusinesscycles:anempiricalinvestigation[J].JournalofMoneycreditandBanking, 1997:29(1):1-16.

[17]PaganAR,SossounovKA.Asimpleframeworkforanalysingbullandbearmarkets[J].JournalofAppliedEconometrics, 2003,18(1):23-46.

[18]ZhuHM,LiZL,YouWH,etal.Revisitingtheasymmetricdynamicdependenceofstockreturns:Evidencefromaquantile;autoregressionmodel[J].InternationalReviewofFinancialAnalysis, 2015, 40:142-153.

[19]KoenkerR.Quantileregressionforlongitudinaldata[J].JournalofMultivariateAnalysis, 2004,91(1):74-89.

[20]AlexanderM,HardingM,LamarcheC.Quantileregressionfortime-series-cross-sectiondata[J].InternationalJournalofStatisticsandManagementSystem, 2011,6(1/2):47-72.

[21]DametteO,DelacoteP.Ontheeconomicfactorsofdeforestation:Whatcanwelearnfromquantileanalysis?[J].EconomicModelling, 2012,29(6):2427-2434.

Research on the Impact of Institutional Ownership to Real Estate Stock Market Volatility——Evidence from Threshold Quantile Regression Based on Panel Data

ZHU Hui-ming1,TANG Yue-li1,ZHANG Cong2,JIA Xiang-hua1

(1.College of Business Administration, Hunan University, Changsha 410082,China;

2. School of Economics, Shandong University, Jinan 250000,China)

For the problem of correlation between institutional ownership and the volatility of real estate companies stock returns in different market conditions, this paper establishes a threshold quantile regression model with panel data. We confirm that in different market conditions, for the real estate companies whose stock returns volatility is at different levels, there are differences in the effect degree of institutional ownership. If the stock market appears extreme returns, institutional ownership strengthens the stock returns volatility. The positive impacts of institutional ownership increase with the quantiles of the volatility when the stock market extremely falls. In the whole consolidation market, the proportion of institutional ownership does not have a significant impact on stock returns volatility, but the change of proportion will weaken the stock returns volatility.

the volatility of stock return; institutional ownership; extreme income; threshold quantile regression

2015-06-05

国家自然科学基金创新群体项目(71221001);国家自然科学基金重点项目(71431008)

朱慧明(1966—),男,湖南湘潭人,湖南大学工商管理学院教授,博士生导师.研究方向:金融工程与风险管理、管理统计与经济计量.

F832

A

1008—1763(2016)02—0073—08