税务行为可诉性研究:兼议税务救济程序的重构

2016-12-08吕铖钢

吕铖钢

(华东政法大学,上海 200042)

税务行为可诉性研究:兼议税务救济程序的重构

吕铖钢

(华东政法大学,上海 200042)

可诉性不仅是法律品质的直观描述,更是纳税人权利的抽象提炼。可诉性的实现关涉税务救济的路径落实与纳税人权利的切身保障。我国税务可诉性的数据扫描验证了税务救济程序重塑的迫切需求,行政救济的现实立场却又阻碍着复议制度的全盘取消。现实可行的办法是,把合理性原则和合法性原则作为税务救济程序的重构依据,根据税务复议程序和税务诉讼程序不同的功能需求,对合法性审查与合理性审查的范围进行具体划分,构建合法性税务诉讼与合理性税务复议的新型路径。

可诉性行政复议复议前置税务诉讼

法治国家的评价应包含四个部分:责任政府、有效法律、公正程序和可实现的司法正义。[1]在法治脉络日渐清晰与疏通的今天,公民的利益诉求在立法、执法和司法机制中都得到了充分的表达,唯独在税务司法领域遭遇了“通道堵塞”的尴尬。税务司法程序是纳税人权益的最后保障,但在现行税务行政复议的框架下,纳税人的司法救济权仍然是一项沉睡着的权利。唤醒纳税人的司法救济权,需要破除税务复议前置和纳税前置的双重障碍。本文以税务救济程序的分类重构为突破口,期能为我国税务的可诉性路径提供一点思路。

一、可诉理论:徒法不足以自行

法治国家的建立需要的不仅是公权主体的立法、执法和司法,更需要私权主体的推动与参与。徒法不足以自行,如果没有私权主体的充分参与,法律定纷止争的功能将化为虚无。私权主体参与的法治不仅包括机械式的守法行为,更应包括能动式的诉讼行为。是故,法律的可诉性成为了法治国家的重要特征。关于法律的可诉性的内涵,有狭义说和广义说。狭义说认为法律的可诉性主要指的是公民运用法律规则的可能性,例如有学者认为可诉性指的法律是作为规范人们外部行为的规则,可以被任何人在法律规定的机构中通过争议解决程序加以运用的可能性。[2]也有学者认为可诉性指的是发生纠纷的公民诉诸纠纷判断主体的属性。[3]广义说认为可诉性不仅包括纠纷的可诉性问题,还包括规范的可诉性问题[4],规范的可诉性问题指的是“如何看待规范自身的性质问题”。[5]法律规范的可诉性指的是把立法机关的立法行为与执法机关的抽象行政行为纳入到司法裁判的体系中,要求法律法规的合宪性。[6]可诉性关乎联邦法院在政府体系中的角色愿景,“私权愿景(Private Rights)”视野下的法院职能是定纷止争,“公权愿景(Public Rights)”视野下的法

院职能则是阐明和执行法律规范,管制(Police)政府分支机构,法院不再立足于个案的具体解决,而是发挥着特殊的功能(Special Function)。[7]也有学者从“事实申明(Fact-stating)”与“规范导向(Prescriptive)”的角度阐明可诉性的意涵,事实申明指的是发生的事实应满足诉诸司法程序的条件,规范导向指的是诉讼的发生需要充分的法律属性。[8]也有学者对可诉的权利作了扩大解释,认为可诉的权利不仅应包括民事和政治权利,还应包括经济和社会权利。[9]在加拿大,可诉性命题在很大程度上是司法机关在分权体制中的地位问题。法院可诉性范围的扩张使得法院获取了监督立法和规制政府行政的权力,这会加大法院在分权机制中的比重并导致权力的滥用。[10]美国学者亦认为可诉性命题是对分权体制的另类阐释,可诉性命题最早可追溯至著名的马布里诉麦迪逊案(Marbury v.Madison),现代可诉性命题则根植于贝克诉卡尔案(Baker v.Carr)。司法机关可诉性范围的减少无疑会增加行政机关的权力。[11]

本文认为,法的可诉性指的是在法律的框架下,有争议的主体向裁判主体寻求解决纠纷的过程。有争议的主体既可以是私权主体与私权主体,也可以是私权主体与公权主体。法的可诉性要义不在于塑造诉讼的垄断地位,还应包含其他纠纷解决方式,因此,裁判主体既可以是国内法院和仲裁机构,也可以是国际法院和国际仲裁机构(如WTO争端解决机制)。纠纷既可以是普通的民商事纠纷,也可以是国际投资纠纷,既可以是对立法的违宪审查,也可以是对抽象行政行为的诉讼。法的可诉性是法律品质的重要组成部分,是法律不可或缺的组成部分,本文试从三个层面理解法的可诉性品质:立法、执法和司法。

其一,在立法上,法的可诉性品质主要体现在对立法的违宪审查与可诉性的立法基础。对立法的违宪审查指的是对法律法规的性质进行审查,看其立法规范是否符合宪法的规定,即违宪审查机制。可诉性的立法基础指的是在立法上有无规定诉讼机制,在立法上搭建诉讼桥梁。例如2015年修改后的预算法虽然规定了预算主体的法律责任,但由于缺乏具体的操作细则,对预算主体的诉讼追责便成为空谈。

其二,在执法上,法的可诉性品质体现为执法权的应然分权与实质干扰。我国行政机关的执法权比重较大,很多纠纷在诉诸司法之前便被行政力量所消弭。由于法律的规定,很多纠纷在诉诸司法之前应先行经过行政复议,此举实质上是司法的纠纷裁判权为行政机关所攘夺。除了法律的应然规定外,行政机关常常喧宾夺主,利用其强势的行政地位迫使司法机关作出对自己有力的判决,或者干脆迫使纠纷的提起方撤诉,在法律之外对法的可诉性品质造成威胁。

其三,在司法上,法的可诉性品质表现为裁判机构的独立性与专业性。司法与裁判独立的重要性毋庸多言。裁判机构的专业性表现为裁判机构能否适应纷繁复杂与日新月异的经济生活,裁判人员与裁判规则是否与时俱进,其中最为显著的表现即为设立专业的裁判机构,例如海事法院、军事法院和知识产权法院。

二、可诉困境:税收现场的实地勘测

确立法的可诉性是实现依法治国的基本途径,纵观我国税法的实施现状,不难发现,我国的税收法治陷入了可诉性的困境之中。观之立法,复议前置和纳税前置的立法条款当仁不让地成为了税务诉讼的拦路虎。观之执法,“税务零纠纷”的维稳思维[12]便是对我国税务诉讼艰难形势最有力的注解。观之司法,对税务法院或者税务法庭的殷切期许远未尘埃落定。

(一)制度困境:有权利既有救济?

可诉性是行政行为的本质属性。[13]可诉性意味着税务机关的行为应受到司法机关的审查与监督,司法机关通过对税务行政行为的审查,裁判税务机关与纳税人之间的纠纷,为纳税人提供司法救济的权利。现行的税务诉讼法律制度的设计是税务诉讼的困境之源。《中华人民共和国税收征收管理法》(以下简称《税收征管法》)第八十八条第一款规定:“纳税人、扣缴义务人、纳税担保人同税务机关在纳税上发生争议时,必须先依照税务机关的纳税决定缴纳或者解缴税款及滞纳金或者提供相应的担保,然后可以依法申请行政复议;对行政复议决定不服的,可以依法向人民法院起诉。”该条款为纳税人的

司法救济设置了“纳税前置”和“复议前置”两个门槛。“双重前置”[14]的规则是阻碍纳税人通往司法救济的主要障碍,也是我国现阶段诉讼困境的罪魁祸首。纳税前置条款让“有权利既有救济”成为一纸空谈,成为名副其实的“有金钱既有救济”。复议前置条款使得纳税人的权利在独立性不足的税务机关面前更像是一种政治宣言,无法切实落到实处。

税务诉讼的困境在理论界与实务界已是共识,但是对复议前置规则的效用却是褒贬不一。支持复议前置观点的学者认为应该增加复议前置的范围,在穷尽行政救济之后进入司法救济阶段,发挥复议前置在解决行政纠纷中的主要作用,但是强制的复议前置仍然值得商榷。[15]相比司法救济,行政救济的效率更高,但是对穷尽行政救济原则的适用(Issue Exhaustion)应以法律的明文规定为前提。[16]为了节约有限的司法资源,对行政行为的司法审查应限定在一定的范围内。穷尽行政救济原则的适用不仅是出于行政机关和司法机关分权的需要,也是出于节省行政机关和原告时间和金钱的需要,此外,如果没有复议前置规则的限制,行政诉讼的原告就会滥用诉讼程序,而过多的诉讼案件将会破坏政府的职能与角色。[17]与之相反的是,反对复议前置观点的学者认为虽然复议前置在一定程度上对行政纠纷起到了分流的作用,缓解了司法机关的税收压力,但是行政复议的纠错功能往往不能有效实现并对行政诉讼造成负面影响。[18]还有学者认为我国目前税务行政复议的维持率居高不下,复议机关和被复议机关的裙带关系明显,[19]税务行政复议成为了浪费纳税人的时间和金钱的一道程序摆设。

有学者在借鉴英美法系的可诉性理论的基础上将我国的诉讼困境归结为三个原因:政治问题的适用困境、起诉资格适用困境和诉讼时机的适用困境。[20]民事领域的纠纷当事人是处于平等民事地位的公民或者法人,司法机关处于居中裁判地位,不存在出现可诉性困境的可能性。而刑事领域的纠纷当事人是作为被告人的公民与作为公诉方的检察院,起诉方是处于强势地位的代表国家公权的检察机关,而被诉方则是处于相对弱势地位的公民或者单位,且司法机关与检察机关间有一定的粘连关系,因此,也不存在出现可诉性困境的可能性。可诉性困境的出现必然是在经济法、行政法等领域,在这些领域中,作为提起诉讼方的公民相较被诉方的公权机关处于弱势地位,必然会出现可诉性的困境。原因如下:第一,我国社会经济的变革是在政府主导下进行的,在当前经济转型的特殊时期,法律为政府职能的履行提供制度土壤,[21]立法资源在很大程度上为行政机关所掌握,诉讼的权力也为行政机关所垄断。第二,行政机关基于疏解诉源的目的对诉权进行任性的分配,或者设置阻碍性条款(如纳税前置和复议前置)妨碍诉公民行使诉讼权利,最后达到延迟、阻碍、抑制和排除私人诉讼的目的。第三,在官本位思想严重的中国社会,“民告官”的行为被社会主流思想所排斥。

(二)现实困境:为权利而斗争?

2006年,中共中央办公厅和国务院办公厅联合发布了《关于预防和化解行政争议健全行政争议解决机制的意见》(中办发[2006]27号),提出要预防和减少行政争议,努力把行政争议化解在行政程序中。2008年,最高人民法院发布了《关于行政诉讼撤诉若干问题的规定》(法发[2008]9号),以“妥善处理行政争议为目标”,实现“案结事了”,促进“官”民和谐。行政机关和司法机关的发文都对公民诉权的自由行使散发着浓浓的敌意。而2010年国家税务总局发布的《税务行政复议规则》(总局令第21号)虽然在名义上以保护纳税人的合法权益为宗旨,实质上却是税务机关的工作细则。在整体法制环境裹挟下,行政诉讼举步维艰,在双重前置规则的束缚下,税务诉讼更是寸步难行。

笔者统计了2008年至2013年行政案件和税务案件的数据。从表1可以看出,行政案件的收案率占人民法院收案率2%以下。在法治日渐昌明的今天,人民法院一审案件的收案数在逐年稳定增长,而行政案件数量却在逐年缩小,呈倒退之势。而更为奇特的是,税务案件占行政案件的比重不到4%,历年稳定保持在2%-3%之间。如果再行查阅历年数据,就会发现税务案件收案数量经历了从1998年的2069件到2013年的362件的大滑坡。

从表1可知,税务案件的收案数量少已是难以辩驳的事实。通往司法救济之路的纳税人本就寥寥无几,还有二分之一的纳税人申请撤诉,甘愿放弃

行使司法救济的权利,纳税人与税务机关的税务争议以“逃避法院”的形式通过法外渠道解决。[22](见表2)

税务案件的纵向对比揭示了税务诉讼惨淡的现状,让人不禁有“税务诉讼难,难于上青天”之感。若把税务案件与其他行政案件进行横向对比,便更加直观揭示了我国税务诉讼不容乐观的形势。我们不能再把税务诉讼案件稀少的原因仅仅归结于我国纳税人权利意识的薄弱,而应该反省我国的税务救济制度对于纳税人来说是否具有可期待性。不是纳税人不为权利而斗争,而是不值得为权利而斗争。(见表3)

面对上述问题,有学者提出一次性取消税务行政诉讼的双重前置规则,[23]纳税人可以自由选择税务救济的形式,纳税人以用脚投票的形式在税务救济程序上作出选择,可以有效地节约程序成本。也有学者提出逐步废除双重复议前置的规则,[24]在《税收征管法》的下次修订中,先行废除纳税前置条款,再在合宜的时机废除复议前置。有学者则认为复议前置规则发挥实效的前提是复议独立,建议设立独立的税务法制部,[25]无需在中国设立税务法院。有学者则针锋相对地提出不应过分倚重税收复议前置的作用,应该在中国设立税务法院,[26]税务救济的有效路径应是实现税务诉讼和复议前置有序衔接。[27]

三、域外借鉴:税务复议的国别经验

税务诉讼是税收程序的中心环节,是确认纳税人基本权利与利益的基本框架。[28]税务诉讼固然重要,但其不是确认和保障纳税人权益的唯一路径。各个国家除了在税务诉讼环节为纳税人提供司法

救济之外,还为纳税人开辟了行政复议救济的通道。研究与借鉴各国的税务复议制度,可以为我国税务复议制度的改革提供诸多有益的参考。

表1 2008年-2013年行政案件与税务案件统计

表2 2008年-2013年税务案件统计

(一)美国的复议前置制度

在英美法系中,“无救济则无权利”的古老谚语早已宣示了救济制度对公民权利的重要性。美国有完善的纳税人救济制度,早在1852年科尔特诉汉切特案(Coltan V.Hanchett)[29]便确立了纳税人对政府滥用公共资金行为的诉权。美国的税务诉讼制度在经历了两百年的发展之后,在大量判决和案例的积累下终于成形。美国税务诉讼制度形成的驱动力是对纳税人权利的救济和对受影响的第三方权利的救济。[30]

美国的税务救济程序规则由国会主导,在法院、联邦税务局(Internal Revenue Service)、纳税人团体的共同作用下形成。其历史演变大致如下:(1) 1800年,适用普通法为纳税人提供救济,并在随后的一个世纪逐步扩大救济范围;(2)1867年,施行《反禁令法案》(Anti-Injunction Act),并随之创造大量的成文法和司法例外;(3)1920年,在所得税和其他税种上开始为纳税人的税务救济设置纳税前置规则,之后又设立复议前置规则;[31](4)1960年,联邦最高法院就佛罗拉案作出判决,确立了佛罗拉全额纳税规则(Flora II“full payment”),要求纳税人行使税务救济权之前应全额缴纳联邦税务局裁定的应纳税额;(5)1964年,联邦最高法院对鲍威尔案(United States v.Powell)作出判决,确立了起诉联邦税务局的司法标准,并在随后的成文法中建立额外的规则;(6)1966年,施行《联邦税收留置权法案》及其法律修正案,并颁布了大量规则;(7)1976年,联邦最高法院对夏皮洛和莱恩案(Commissioner v.Shapiro and Laing v.United States)作出判决,随后颁布法令促进风险评估机制的建立;(8)1982年,《税收公平和责任法案》(“TEFRA”)正式发布,规定了诉讼程序,1990年,《行政争议解决法》(Administrative Dispute Resolution Act)正式发布,联邦税务局开始使用ADR(Alternative dispute resolution)机制解决与纳税人之间的争端;(9) 1997年,联邦最高法院通过对布鲁坎普案(United States v.Brockamp)的判决,片面推翻了之前关于在诉讼时效内的合理收费可以申请退款的立法;(10) 1998年,《联邦税务局重组与改革法案》正式发布,改变了大量的税务诉讼程序规则;(11)2005年,联邦最高法院在巴拉德案(Ballard v.Commissioner)中确立了处理税务法院意见的规则;(12)2011年,联邦最高法院在梅奥案(Mayo Found.for Med.Educ.&Research v.United States)确立了一般行政法对口税务诉讼的不可逆规则。[32]

美国拥有多元化的税务争端解决机制,如果纳税人对于税额调整等事项不满,有以下几种选择:(1)缴纳税款避免争议;(2)向税务法院要求税务法院要求重新确认;(3)缴纳税款并向美国地区法院提起返还之诉;(4)向上诉庭(Appeals Division)提交争议;(5)通过联邦税务局的ADR程序重新确认。[33]此外,美国还有税务和解(Offer in Comprise)制度。税务和解制度是联邦税务局创设的旨在减少纳税人税收责任的制度。[34]税务和解制度在联邦税务局的主导下遵循着严格的程序,但仍有较多主观考量因素,纳税人的经济状况、身体状况和家庭状况都有可能被列入联邦税务局的考量范围。[35]

通过对美国税务程序规则历史沿革的梳理可以发现,美国的税务救济先是经历了扩张的过程,之后又经历了一个限缩的过程。1842年税务法庭的设立提振了纳税人对于税务救济的信心,但其表现却不尽如人意,主要表现在:税务诉讼成本高昂,侦查程序侵犯个人隐私,诉讼时间过长和对诉讼结果的不满意。[36]全额纳税规则的确立至今仍是美国复议制度的一块心病,其在很大程度上否决了纳税人许多应然权利。一方面,税务程序规则在朝着有利于纳税人权益的方向改进,另一方面,联邦税务局的权能又在不断增强。例如1988年《纳税人权利法案》明确规定了对纳税人的税务审计时间和地点应合理,但联邦税务局的审计上依然我行我素,罔顾纳税人应有的权利。[37]总体而言,美国税务救济程序规则经过多年的改进与选择已经较为完善,多元化争端解决机制的成就令人瞩目,但在税务诉讼规则的改进方面显得摇摆不定。

(二)英国的复议制度

英国的税务救济程序包含三种路径:上诉机制、司法审查机制和申诉机制。所谓上诉机制,是纳税人向税务机关上诉,之后再向裁判所和法院上诉

的税务救济程序,裁判所独立于税务机关和法院,是税务救济的重要制度。所谓司法审查机制,是纳税人诉请法院对税务机关行政行为的合法性作出审查。所谓申诉,是纳税人对税务机关的不合理行为提出申诉要求,申诉的对象既可以是税务机关,也可以是裁判所和法院,申诉机制不具有强制执行力。

英国的税务救济制度在近些年做了诸多变革。在2007年以前,纳税人可以直接诉至高等法院,但在《裁判所、法院和强制执行法》施行之后,纳税人必须先经过初级裁判庭(First-Tier Tribunal)的初审,再由高级裁判所(Upper Tribunal)作出裁判,之后才能上诉至法院。[38]2009年,《初级裁判所税务分庭程序规则》(The Tribunal Procedure(First-tier Tribunal) Tax chamber)Rules)施行后,直接税、关税和环境税等税种的纳税人可以直接向裁判庭上诉,无需经过强制性的复议前置。间接税的纳税人在向裁判所上诉之前需要复议前置,如果海关税务局决定维持原决定,纳税人需要交纳税款才能进入到下一步的税务救济程序。总体而言,英国税务救济制度的改革还是卓有成效的,其改革宗旨在于降低税务救济的时间成本和金钱成本。

为了将法院从讼累中解脱出来,海关税务局开始支持多元争端解决机制。尽管多元争端解决机制(ADR)为海关税务局提供了多元化的争端解决渠道,例如仲裁(arbitration)、专家决议(expert determination)等,海关税务局还是更加倾向于快速调解(facilitated mediation)。[39]多元争端解决机制作用日渐加大,在2009年裁判所制度改革制度之后,裁判所也开始适用多元争端解决机制来解决税务争端。[40]2011年,海关税务局发布了《海关税务局工作人员诉讼与和解工作草案》(The Draft Practical Guidance for HMRC staff on the Litigation and Settlement Strategy)和《和解之策》(Settlement Strategy)指导和鼓励税务工作人员适用多元争端解决机制,化解与纳税人之间的争议。多元争端解决机制所具有的效率价值被越来越被税务救济各方所认可。

值得一提的是,英国的税务救济中的司法审查机制与申诉机制各有侧重。司法审查机制的侧重点在于审查税务机关行为的合法性,而申诉机制的侧重点在于审查税务机关行为的合理性。

(三)日本的税务复议制度

日本的纳税人救济制度肇始于1888年颁布的《所得税法》,该法规定纳税人可以就税务争议向府知事申诉。明治政府于1890年颁布的《诉愿法》规定纳税人可以就税务争议向行政裁判所上诉,为纳税人提供了第二条权利救济路径。另外,《行政裁判法》采取的诉愿前置主义阻碍了纳税人权利的救济。[41]1950年,日本确立了协议团制度,日本的国税厅和国税局在受到税务复议的申请后应将其移送至协议团,由协议团进行最终裁决。协议团制度确立了战后日本税务复议的框架,由于协议团在独立性方面饱受诟病,因此催生了国税不服审判制度。1962年,《行政不服审查法》正式颁布,重塑了日本的行政复议制度。1970年,日本根据《国税通则法》设立了国税不服审判所,国税不服审判所隶属于国税厅并独立于地方税务机关,是兼具专业性和独立性的复议机关。[42]根据法律规定的不同,与税收有关的一般性争议适用《行政不服审查法》,税务争议则适用《国税通则法》。

日本的税务复议实行的是双重复议前置制度。根据《国税通则法》第75条的规定,纳税人在向国税不服审判所提出审查请求之前要先向作出原税务决定的机关提出异议,是为异议前置规则。根据《国税通则法》第115条的规定,纳税人在向司法机关提起诉讼之前要先向国税不服审判所提出复议请求。这样的规定是为了让纳税人避免冗长且昂贵的日本司法程序。根据日本国税厅官方网站的资料显示,2013年日本申请设立的税务异议案件数量为2358件,确认纳税人请求的案件数量为253件,申请设立的税务复议的案件数量为2855件,确认纳税人请求的案件数量为236件。[43]这些数据在一定程度上说明了国税不服审判所的专业性。国税不服审判制度旨在以专业的裁判为纳税人提供快速的权利救济,但有学者认为税务争议的专业性不能成为税务诉讼的阻却性事由,部分税务案件的强行前置只能是“劳民伤财”的无用功。[44]

通过对上述三个国家税务救济制度的比较与借鉴,不难看出,纳税人权利与税务机关的征税权

的协调与平衡是一个常态化的议题,纳税人的税法遵从和税务机关的税款征收之间的关系难以摆脱蹒跚前行的态势。我国与其他国家不谋而合,皆不愿在司法机制中解决税务争议,唯此现象内在根源大相径庭,其他国家是在救济途径通畅的前提下不愿进入成本高昂的诉讼程序,并为纳税人提供了多元化的争端解决机制,反观我国,税务案件无法进入司法程序的原因是纳税人救济通道不畅。

四、分类重构:税务行政复议依据的路径重构

如前所述,即使在税务诉讼制度日臻完善的发达国家,税务复议制度仍有其存在的必要,一些没有前置规则的国家转而在税务救济程序中嵌入前置规则。由此可见,完善的司法救济并未能消弭行政救济存在的必要性,穷尽行政救济原则仍有其继续存在的制度价值。因此,笔者主张在《税收征管法》的修订中,不再把全盘推翻税务复议前置制度作为制度改革的目标之一,而应以税务救济的可诉性为出发点,重塑税务复议制度与税务司法制度的关系。

(一)重构依据:合法性原则与合理性原则

行政行为的合法性与合理性命题最早由马克斯·韦伯提出。[45]合法性(Legality)指的是公权机关的行为必须合乎法律的规定。[46]合理性指的是公权机关的自由裁量行为以合理为限。合法性原则和合理性原则共同构成了行政法的两大核心原则,两者的关系是辩证统一的关系。[47]在合法性原则和合理性原则的适用边界上,笔者认为两者之间并不应该有固定和清晰的界限,此界限会随着社会经济的发展而不断博弈变化,并最终服务于司法正义的需求。合法性原则和合理性原则在税务行政行为中的适用,应着眼于我国的现实国情和法律体系。在我国的法律体系中,两者功能不同,各司其职。2015年新修订的《中华人民共和国行政诉讼法》(以下简称《行政诉讼法》)第六条规定:“人民法院审理行政案件,对行政行为是否合法进行审查。”有学者对这条进行解读,认为我国法院对行政行为的司法审查不包括抽象行政行为和关乎合理性的行政行为。[48]我国税务行政诉讼虽然遵循了《行政诉讼法》的规定,但由于双重前置规则的设置,许多违法的税务行政行为并未能如愿被诉至法院。

我国学术界对税务行政复议改革方案的讨论是充分的。尽管这些讨论已然绘制出了行政复议前景的大致轮廓,但遗憾的是没能规划出税务救济可诉性的具体路径。我们很难去判断这些宏观性的方案在实践中的可操作性,更无法判断税收立法与税收执法、税收司法的鸿沟是否被有效弥补。通过合法性原则与合理性原则对税务行政行为的具体划分,立足税务诉讼与税务复议的不同功能,可以构建出合法性税务诉讼与合理性税务复议的新型路径,具体而言,对于不合法的税务行政行为,采取复议选择制度,纳税人可以直接诉至法院,对于不合理的税务行政行为,采取复议前置制度,纳税人应在申请行政救济之后方可寻求司法救济。

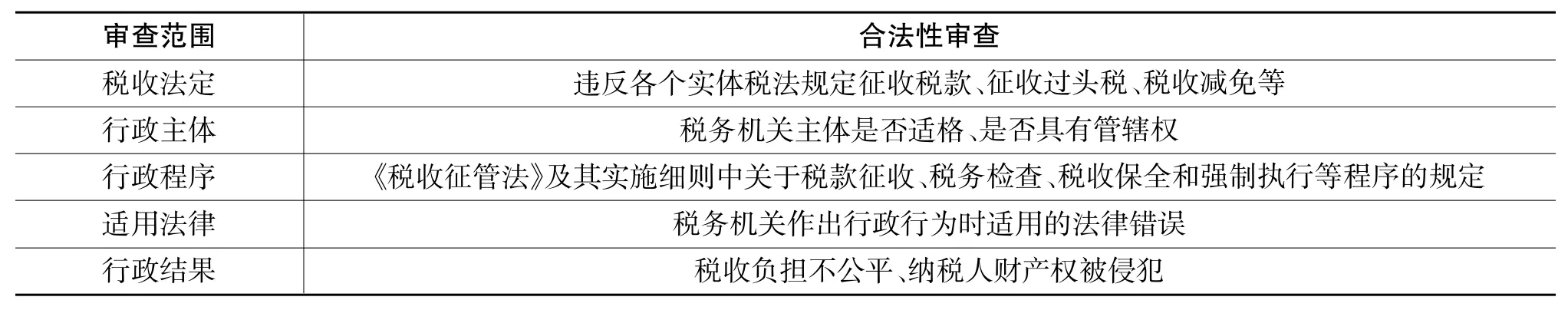

(二)税务诉讼:合法性审查范围应扩大

根据《税收征管法》第八十八条的规定:“当事人对税务机关的处罚决定、强制执行措施或者税收保全措施不服的,可以依法申请行政复议,也可以依法向人民法院起诉。”根据合法性原则,纳税人请求法院进行司法审查的应该是合法性存疑的案件,因此,税务机关作出的处罚决定、强制执行措施或者税收保全措施都可以纳入合法性审查的司法视野。但是,这样的规定远未能把税务机关所有的违法行为纳入司法审查。《行政诉讼法》规定,对于行政机关重大且明显违法的行为,法院有权确认行政行为无效,对于行政机关的不作为,法院有权责令行政机关限期履行。上述标准缺乏明确性和专业性,显然不能成为对税务机关进行司法审查的具体标准。笔者根据行政行为合法性构成的要件,试从税收法定、行政主体、行政程序、适用法律和行政结果五个方面对税务机关行为行为的合法性审查范围做一个初步的归纳。(见表4)

如表4所示,应明确对税务机关合法性审查的标准和范围,消除实际操作中理解的不一致。上表只是笔者的一个初步概括,还有许多细节需要完善。

另外,税务诉讼制度与税务复议制度在衔接上尚存在一些缺憾。例如税务机关针对纳税人的逃税行为作出追缴税款并处罚款的行为,既属于《税收征管法》第八十八条第一款规定的复议前置范围(追缴税款),也属于第八十八条第一款规定的复议选择范围(处罚决定)。诸如此类法律矛盾与空白之处,建立扩大纳税人的诉权,允许其自由选择救济方式。

表4 税务机关合法性审查范围

(三)税务复议:合理性复议范围应缩小

虽然行政法学界要求将合理性审查纳入司法审查范围的呼声日益高涨,但这并不意味着司法机关与行政机关的专业性、技术性差距可以被无视。在避税手段层出不穷、避税意图防不胜防、避税形势愈发严峻的今天,要求法院对转移定价规则、受控外国规则、资本弱化规则、混合错配规则以及内容庞杂的国际税收规则等领域内产生的税务行政行为进行合理性的司法审查,实在是强人所难。因此,在专业性较强的税收领域,对税务机关行政行为的合理性审查,还应以专业、独立的复议机构为首选。在尊重法院对税务行政行为合法性审查的权威判断的同时,也不应忽视税务机关在税务行政行为合理性事项上审查的专业性和技术性。

根据《税收征管法实施细则》的规定,我国目前税务复议前置的范围包括纳税人、扣缴义务人、纳税担保人对税务机关确定纳税主体、征税对象、征税范围、减税、免税及退税、适用税率、计税依据、纳税环节、纳税期限、纳税地点以及税款征收方式等具体行政行为有异议而发生的争议。较之税务诉讼的合法性审查范围,税务复议的合理性审查范围更应被关注,因为税务复议的事项与纳税人的切身利益休戚相关。如果税务复议审查范围的规定不够详尽,税务机关就会本能地突破法律规定的事项,在国库中心主义思想的指导下进行行政解释,强行扩大复议前置的范围。笔者建议采用概括加列举的方式对税务机关复议前置的范围进行规定,先用概括性的规定排除税务诉讼案件的范围,再用列举性的规定确定复议前置的范围。

(四)税务救济程序的帕累托最优

税务救济程序的帕累托最优应是兼顾纳税人和税务机关的整体利益,让纳税人和税务机关所代表的国家的整体利益最大化,促进社会整体福祉的提升。我国现阶段的财税体制便是以此为目标进行改革,在税务救济程序中,还有很多需要改进的地方。

发达国家的税务救济程序提供多元化的税务救济途径,而我国在当前阶段尚不具备这个条件。但我们可以考虑采用其他方式,降低税务机关和纳税人在税务救济过程中的时间成本和金钱成本。取消纳税前置便不失为一个不错的选择。如前所述,纳税前置的取消可能会引发大量的税务纠纷。大量涌入税务机关和法院的税务纠纷无疑会增加税务机关和法院的工作量,也不排除有纳税人出于无理取闹和不当得利的目的启动税务救济程序。的确,绝大部分的纳税人不是出于对税收正义的执着而启动税务救济程序,但私人的不纯动机绝对不能成为一般预防性立法措施的借口,造成“贮角屠牛”的结果。[49]实际上,纳税人在进入税务救济程序之后,税务机关照样可以依法征收或者强制征税税款,取消复议前置并不会耽误税务机关筹集国家财政收入的计划。此外,取消纳税前置还有助于税收平等价值的实现,有钱清税和无钱清税的纳税人都将平等获得税务救济的权利。

五、结论

正如拉丁法谚所揭示的:有权利,斯有救济,无救济则无权利。法律赋予纳税人权利,必然亦应以制度保障之。对纳税人权利保护的宣扬是老生常谈,研究纳税人权利保护的文献亦汗牛充栋,但若没有税务救济路径的落实,即使将纳税人权利写入

宪法,也只能是一纸空文。税务救济程序的畅通乃是为了维护纳税人的司法救济权,而司法救济权是纳税人的核心权利。税务救济可诉性的实现不仅是保障纳税人权利与利益的需要,更是实现税收正义的需要。

〔1〕钱弘道等.法治评估及其中国应用[J].中国社会科学,2012(4).

〔2〕王晨光.法律的可诉性:现代法治国家中法律的特征之一[J].法学,1998(8).

〔3〕谢晖.独立的司法与可诉的法[J].法律科学:西北政法学院学报,1999(1).

〔4〕刘耀辉.国家义务的可诉性[J].法学论坛,2010,25(5).

〔5〕黄金荣.司法保障人权的限度——经济和社会权利可诉性问题研究[M].社科文献出版社,2009:17.

〔6〕相庆梅.民事纠纷可诉性问题研究[J].河北法学,2009,27(3).

〔7〕Siegel J R.A Theory of Justiciability[J].Texas Law Review, 2007,86(1).

〔8〕Geoffrey Marshall,Justiciability,in A.G.Guest(ed.),Oxford Essays in Jurisprudence,1961,p265-268.转引自秦前红,涂云新.经济、社会、文化权利的保障路径及其选择——在立法裁量与司法救济之间[J].交大法学,2013(1).

〔9〕Nolan A,Porter B,Langford M.The Justiciability of Social and Economic Rights:An Updated Appraisal[J].Social Science Electronic Publishing,2009.

〔10〕SossinLM.[BOOKREVIEW〕BOUNDARIESOF JUDICIAL REVIEW,THE LAW OF JUSTICIABILITY IN CANADA[J].Canadian Journal of Political Science,2001.

〔11〕Cole J P.The Political Question Doctrine:Justiciability and the Separation of Powers[J].2015.

〔12〕刘剑文.法治财税视野下的上海自贸区改革之展开[J].法学论坛,2014,29(3).

〔13〕郝明金.论可诉性是行政行为的本质属性[J].法学论坛, 2006,21(3).

〔14〕刘剑文.税收征管制度的一般经验与中国问题——兼论《税收征收管理法》的修改[J].行政法学研究,2014(1).

〔15〕杨伟东.复议前置抑或自由选择——我国行政复议与行政诉讼关系的处理[J].行政法学研究,2012(2).

〔16〕Funk W.Exhaustion of Administrative Remedies-New Dimensions since Darby[J].Pace Environmental Law Review,2010(18).

〔17〕Journal D L.Exhaustion of Administrative Remedies[J]. Duke Law Journal,1971(1):305-311.

〔18〕孔繁华.行政复议对行政诉讼的影响分析[J].江苏行政学院学报,2013(5).

〔19〕栾国华.纳税人权利保护视角的税收司法改革[J].国际税收,2006(8).

〔20〕陈承堂.可诉性理论适用的中国困境及其消解——以美国的相关经验为借鉴[J].政治与法律,2013(10).

〔21〕陈少英,吕铖钢.投资便利化税收法律制度研究——以中国(上海)自由贸易试验区为背景[J].晋阳学刊,2015 (3).

〔22〕[日]田中英夫.私人在法实现中的作用[M].法律出版社,2006:10.

〔23〕王霞,陈辉.税收救济“双重前置”的法律经济学解读规则[J].税务研究,2015(3).

〔24〕刘剑文.税收征管制度的一般经验与中国问题——兼论《税收征收管理法》的修改[J].行政法学研究,2014(1).

〔25〕熊伟.中国大陆有必要建立税务法院吗?[J].月旦财经法杂志,2006(5).

〔26〕朱大旗,何遐祥.中国大陆应该设立税务法院——对熊伟博士观点的回应[J].月旦财经法杂志,2006(12).

〔27〕熊晓青.问题与对策:税收争讼法律制度探讨[C]//财税法论丛,2002:287-288.

〔28〕Ciobanu R.Tax Appeal-An Instrument for Defending the Taxpayers'Rights[J].2014:10.

〔29〕Coltan V.Hanchett,13 I11.615,618(1852).

〔30〕Johnson S R.Reforming Federal Tax Litigation:An Agenda [J].Florida State University Law Review,2013(41):272.

〔31〕DubroffH.UnitedStatesTaxCourt:AnHistorical Analysis-Part I,The[J].Alb.l.rev,1975.

〔32〕Johnson S R.Reforming Federal Tax Litigation:An Agenda [J].Florida State University Law Review,2013(41):211-212.

〔33〕Robinson P H.Alternative Dispute Resolution Procedures with IRS Appeals[J].Utah Bar Journal,2010.

〔34〕Lee B.Should You File an Offer in Compromise on Payroll Taxes[J].Fox Small Business Center,2013.

〔35〕Lee B.Tips for Preparing an Offer in Compromise,FOX Business,2013.

〔36〕Scherer.Alternative Dispute Resolution in the Federal Tax Arena:The Internal Revenue Service Opens Its Doors to Mediation[J].Journal of Dispute Resolution,1997.

〔37〕Knight L G,Knight R A.Dispute Resolution with the IRS and Taxpayer Bill of Rights 2[J].Akron Tax J,1997.

〔38〕Hassan Khan,Michelle Sloane,Reforming the UK's structure for tax tribunals,International Tax Review,2008:23-25.

〔39〕Russ N,Davies S.A better way of resolving tax disputes? [J].Chartered Accountants Journal,2013:71.

〔40〕Doran,Richard,UK considers ADR to resolve tax disputes, International Tax Review,2010(21):41-43.〔41〕吕艳滨.日本、韩国的行政复议制度——行政复议司法化的若干实例[J].环球法律评,2004,26(1).

〔42〕[日]金子宏.日本税法[M].法律出版社,2004:520.

〔43〕[日]田中,里美.A study of Results of the Corporation Sample Survey in National Tax Agency Annual Statistics Report[J].地研年報,2015(1).

〔44〕[日]北野弘久.日本税法学原论[M].中国检察出版社,2008:352.

〔45〕[德]马克斯·韦伯.经济与社会[M].商务印书馆,1997: 61-70.

〔46〕Maarten Stremler,Kelsen′s Doctrine of Legality,S,et al.“Kelsen′s Doctrine of Legality.”[M].Social Science Electronic Publishing,2015:1.

〔47〕孟大川.试论行政合法与行政合理原则的关系[J].理论与改革,1997(4).

〔48〕姜明安.行政法与行政诉讼法[M].北京大学出版社,2005:257.

〔49〕[日]田中英夫.私人在法实现中的作用[M].法律出版社,2006:7.

【责任编辑 孟宪民】

D912.28

A

1672-9544(2016)11-0067-09

2016-07-14

吕铖钢,经济法学2015级博士研究生,研究方向为经济法、财税法。