中小企业信贷融资困境研究

2016-12-07中山大学新华学院刘双凤

中山大学新华学院 刘双凤

中小企业信贷融资困境研究

中山大学新华学院 刘双凤

新常态背景下,我国中小企业面临新的发展转型,融资难成为制约中小企业发展的首要因素。本文分析了我国中小企业信贷融资困境的成因,表现为中小企业信贷融资法律法规不健全,中小企业信用担保机制不健全,中小企业自身的融资能力不足,银行金融业对大中型企业的偏好。并在此基础上,提出了新常态下改善中小企业信贷融资困境的路径,即推动供给侧改革、营造良好的政策法规氛围,借助大数据管理、推动中小企业信用体系构建,提升中小企业创新能力和融资能力,以及调整银行对中小企业金融服务的战略。

中小企业 信贷融资 困境 创新能力 大数据管理

1 我国中小企业信贷融资现状调查

本文选取我国东部地区共计280个中小企业进行信贷融资现状的调查,希望能够了解当前我国中小企业融资需求缺口、融资渠道和融资困难度等方面的问题。经过整理,剔除10份存在明显问题的问卷,最终获得270份有效问卷,问卷有效率高达96.43%。

1.1 中小企业信贷融资需求量大

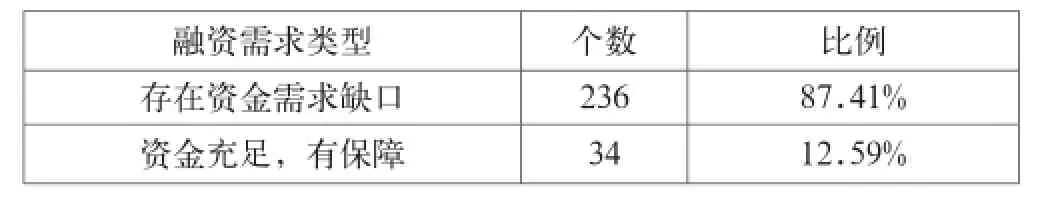

根据表1调查显示,在270个被调查样本中,有236个,占调查总样本87.41%的被调查中小企业表示存在资金需求缺口;有34个,占调查总样本12.59%的被调查中小企业表示目前资金充足,有保障。由此可见,绝大多数中小企业存在信贷资金缺口问题,中小企业信贷融资需求量较大。

表1 被调查企业资金需求状况

对需求资金的用途进行调查,结果如表2所示,在236个存在资金需求缺口的被调查样本中,有102个,占调查总样本43.22%的中小企业表示资金主要用于固定资产投资;其次主要为产品和市场开发、技术改造资金投入,分别占27.97%和19.07%;另外,也有5.08%、2.54%、2.12%的企业分别表示,资金主要用于解决劳动力成本上升、弥补原材料价格上涨的问题和提高企业领导的管理水平。

表2 被调查企业资金需求用途

1.2 融资成为制约中小企业发展的首要因素

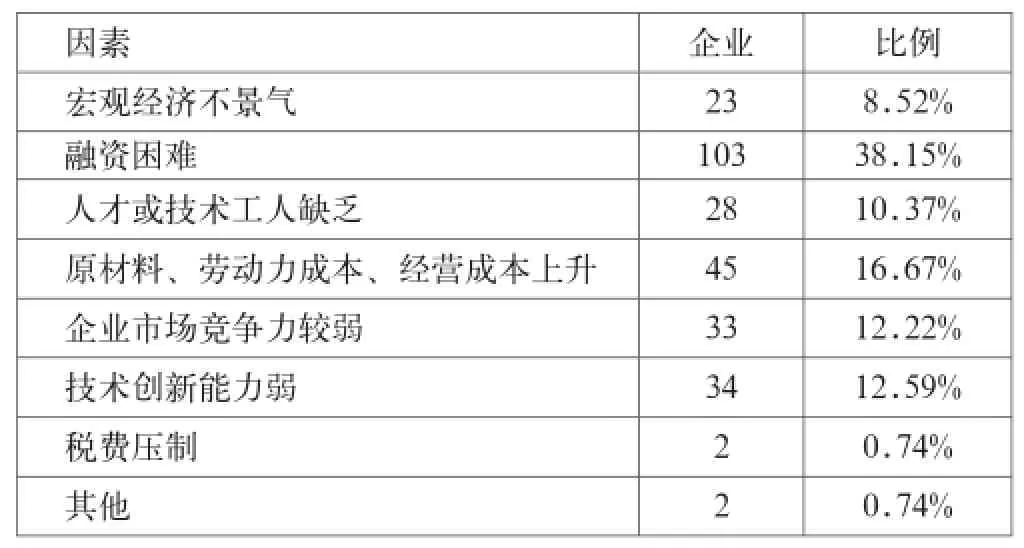

对制约中小企业发展的首要因素进行调查,结果如表3所示,有103个,占调查总样本38.15%的中小企业表示融资困难是制约中小企业发展的首要因素;其次为原材料、劳动力成本、经营成本上升,选择此选项的企业个数为45个,比例为16.67%;另外,分别有12.59%、12.22%、10.37%的被调查中小企业将制约中小企业发展的首要因素归纳为企业技术创新能力弱、市场竞争力较弱、人才或技术工人缺乏。还有一小部分被调查中小企业认为制约企业发展的首要因素是宏观经济不景气、税费压制或其他,但是这部分企业所占的比例较少,分别为8.52%、0.74%、0.74%。

表3 制约中小企业发展的首要因素

1.3 中小企业融资主要渠道为银行贷款和民间借贷

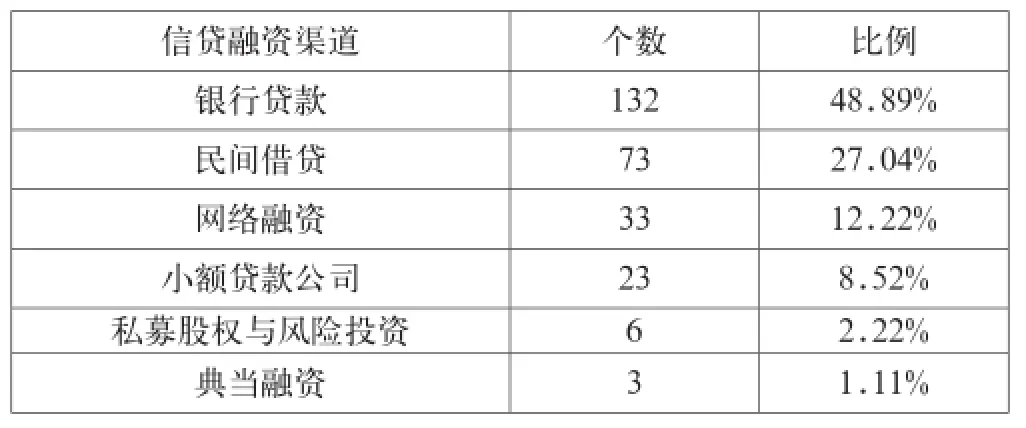

对中小企业融资的主要渠道进行调查,结果如表4所示,有133个,比例为48.89%的被调查中小企业指出其融资的主要渠道为银行贷款;有73个,比例为27.04%的被调查中小企业指出其融资的主要渠道为民间借贷;有33个,比例为12.22%的被调查中小企业指出其融资的主要渠道为网络融资;有23个,比例为8.52%的被调查中小企业指出其融资的主要渠道为小额贷款公司;有6个,比例为2.22%的被调查中小企业指出其融资的主要渠道为私募股权与风险投资;有3个,比例为1.11%的被调查中小企业指出其融资的主要渠道为典当融资。

由此可见,中小企业融资的主要渠道为银行贷款和民间借贷,其次为网络融资和小额贷款公司。

1.4 中小企业融资成本较高

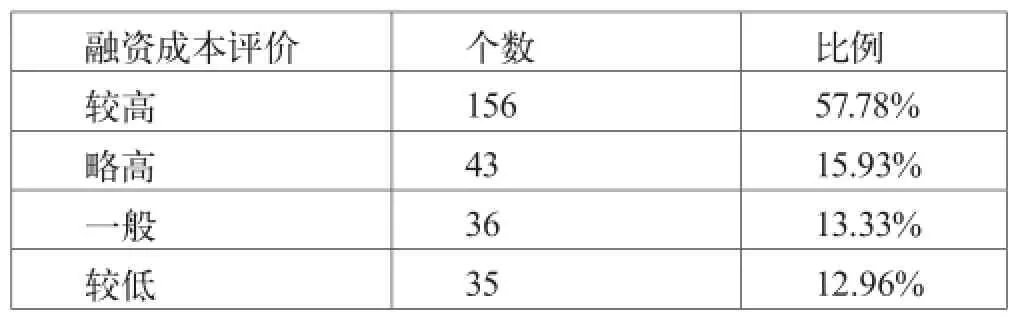

对中小企业融资成本状况进行调查,结果如表5所示,被调查中小企业评价中小企业融资成本较高的有156个,比例为57.78%;被调查中小企业评价中小企业融资成本略高的有43个,比例为15.93%;被调查中小企业评价中小企业融资成本一般的有36个,比例为13.33%;被调查中小企业评价中小企业融资成本较低的仅有35个,比例为12.96%。

表4 中小企业融资的主要渠道

可见,绝大多数被调查中小企业认为当前企业的融资成本处于较高、略高的水平上,仅有很小的企业认为企业融资成本较低。

表5 中小企业融资成本评价

2 我国中小企业信贷融资困境的原因分析

2.1 中小企业信贷融资法律法规不健全

尽管当前我国针对中小企业信贷融资制定了大量的鼓励政策,但是从整体来看关于中小企业融资方面的法律法规还不健全,例如在民间借贷、互联网金融等方面,作为新兴的融资渠道,关于此方面的法律法规还没有完善,现有的相关管理规则或条款还存在的很多漏洞。而我国资本市场起步较晚,中小企业融资还没有一个完善的金融市场运行环境,中小企业信贷融资法律法规不健全,从宏观上难以为中小企业的发展创造良好的法律环境。

2.2 中小企业信用担保机制不健全

当前我国中小企业大多处于初创期,企业综合实力有限,实现规模经济和范围经济的可能性较低,而企业在发展过程中对资金的投入又较大,这就造成了企业的经营风险往往较高。为了促进中小企业的发展,我国政府制定了以政策性信用担保公司为主,互助担保及商业担保为辅的中小担保架构体系,但是这种体系依然不能够消除信息不对称问题,仅仅是解决了我国中高端中小企业的融资问题,绝大多数中小企业融资问题上没有得到解决。而互助型担保仍然处于探索阶段,我国中小企业信用担保机制不健全,运作效率依然较低。

2.3 中小企业自身的资金融通能力不足

中小企业的信贷融资中存在的多方面的弱性,企业规模较小,企业内部资金积累不足,发展过程中的不确定因素较多,获取银行贷款过程中的风险因素较大,降低了银行信贷融资的成功率。中小企业资金有限,产业较为单一,企业的创新能力有限。受到人为管理、企业信息透明度较低等多方面因素的影响,中小企业在银行贷款过程中,需要一定的担保,但是能够为中小企业进行担保的机构数量较少,从而加大了从银行获得信贷融资的难度。而整体实力不足的中小企业对外部环境的适应能力也相对较差,融资能力有限,融资渠道单一,导致其在融资过程中融资成本较高。

2.4 银行金融业务发展的大中型企业偏好

当前银行贷款是中小企业获得融资的主要来源,但是受到传统思想的影响,银行企业信贷融资主要偏向于大中型企业。这主要是因为大中型企业综合实力较强,信贷风险较低,一旦大企业出现不良贷款可以进行核销规避,而中小企业一旦出现不良信贷则需要进行追责,因此,银行在不同类型企业信贷上实施信贷歧视,主要表现为,对中小企业的信贷利率更高,要求的担保条件更加苛刻等。另外,当前银行针对中小企业的信贷服务项目也缺乏一定的灵活度。一些商业银行在信贷办理过程中,往往忽视中小企业资金需求特点,审批环节复杂,从而降低了中小企业的资金需求。而在金融产品设置方面,不能提供符合中小企业发展需要的个性化产品等,这都制约了中小企业的信贷融资需求。

3 新常态下改善中小企业信贷融资困境的路径

3.1 推动供给侧改革,营造良好的政策法规氛围

当前,国家正在积极进行供给侧改革,政府应针对中小企业信贷融资困境不断健全一些法律法规。例如,在资本市场、互联网金融、民间资本等方面要不断完善相关的法律法规,为中小企业信贷融资途径的多元化发展奠定良好的法律法规保障,为中小企业融资提供一个公正、公平、开放、透明的金融市场环境。另外,根据调查部分企业认为税费压制是制约中国企业发展的首要因素,在侧供给改革中,我国政府应该适当降低中小企业税收标准,如中小企业应该借助营改增的机遇,从而降低企业税收负担。政府还可以不断放低创业板的门槛,为中小企业发展提供市场化的融资渠道。政府鼓励设置一些中小型的商业银行以及促进中小企业发展的基金和贷款公司,促进中小企业融资渠道的多元化,解决中小企业融资渠道单一问题。

3.2 借助大数据管理,推动中小企业信用体系构建

首先,我国政府应该积极整合银行、中小企业协会、税务、工商、银监局等各个部门或机构关于中小企业行业发展的相关数据,借助大数据发展时代的机遇,构建完善的中小企业信用体系,从而为整个诚信社会的构建奠定良好的信用环境基础。其次,我国政府要加强对中小企业信用评级制度的管理,构建对中小企业信用评级的动态管理模式,为各方融资机构和个人提供可靠的企业信用信息,消除企业在投资中的信息不对称、道德风险等问题,提升中小企业融资的信用管理水平。最后,政府还要加大对其失信企业的信用惩治力度,将诚信作为塑造企业实力的价值品牌的核心资源,为中小企业融资成功提供信用担保。

3.3 提升中小企业创新能力和融资能力

当前形势下,创新已经成为时代发展的主题,国家扶持企业创新发展已经成为社会趋势。尤其是在新常态的背景下,依靠资源和劳动力为驱动力的粗放式发展,已经难以适应市场发展的需求。构建核心竞争力,树立企业自主品牌,中小企业开拓市场,实现可持续发展的必然。在企业新发展模式下,我国中小企业必须依靠技术创新,提升企业核心竞争力,顺应技术进步和产业升级的要求提高产品质量,增强服务水平;利用现代企业制度,增强企业科学管理,与国有企业建立战略合作关系,走企业创新和转型新路径,以内涵式发展增强企业发展新动力;我国中小企业还必须不断提升融资能力,利用互联网金融发展趋势,创新企业融资模式,积极开展股权众筹、票据众筹、P2P网络借贷、保底融资、消费金融、融资租赁等现代融资模式,改善企业单一民间融资和银行融资的传统路径。

3.4 银行要调整中小企业金融服务战略

当前中小企业融资的渠道主要为银行借贷,我国商业银行要结合中国企业的特点,调整金融服务战略,实现银企双赢的格局。我国商业银行要打破信贷歧视,积极为中小企业融资提供信贷支持;设立专业的中小企业信贷管理部门,进行中小企业金融产品研发、金融产品信贷管理规则制定以及信贷监督与信息跟踪等事务;各分行管理机构,也要设立专门的中小企业信贷部门,负责中小信贷的运行、监督和风险预警与控制;在业务管理上,分行要接受总行的信贷培训业务指导,为中小企业信贷提供个性化服务。

[1] 魏涛.化解中小微企业融资难问题三方联动机制研究[J].学术论坛,2016(01).

[2] 王满,张巍巍.新常态下中小企业融资特点及对策[J].经济纵横,2016(02).

[3] 刘建国.新常态经济背景下中小企业融资问题研究——基于洛阳中小企业的调研分析[J].商业经济,2016(01).

[4] 杨倩,杜文强.经济新常态下中小企业融资问题探讨[J].现代商贸工业,2015(14).

[5] 黄钫.新常态下“互联网+”时代的新金融发展策略[J].中州学刊,2016(03).

[6] 朱琳.科技型中小企业财务风险的成因及控制对策[J].商场现代化,2015(26).

[7] 姚鑫.江苏省科技型中小企业发展分析[J].江苏科技信息,2015 (34).

[8] 陈丽娟.科技型中小企业融资难的制约因素及对策[J].商业会计,2016(03).

F830.5

A

2096-0298(2016)10(c)-021-03

刘双凤(1982-),女,汉族,湖南衡阳人,硕士,讲师,主要从事互联网金融、中小企业融资、证券投资方面的研究。