中国石化J分公司油气开发投资分析与预测模型研究

2016-12-03于锦绣张艳清

于锦绣+张艳清

摘 要:油田开发投资构成包括开发井投资、地面工程投资等两部分(又称直接投资)。开发投资不仅与工作量(如开发井数、钻井进尺)有关,而且与产能建设规模也存在相关性。通过建立不同变量的开发投资预测模型,企业可以了解不同变量对开发投资的影响,在实际预测中选择最佳模型进行投资预测。对J分公司油气开发投资的分析不仅要分析开发投资的变动情况,还需要分析开发投资的成效以及开发投资与开发工作量的关系,掌握分公司开发投入与产能规模的关系,建立开发投资预测模型、开发井投资与地面工程投资预测模型,从而合理预测产能建设规模和投资,提高企业经济效益。

关键词:开发投资 产能建设 预测模型

中图分类号:F416.22 文献标识码:A

文章编号:1004-4914(2016)10-054-03

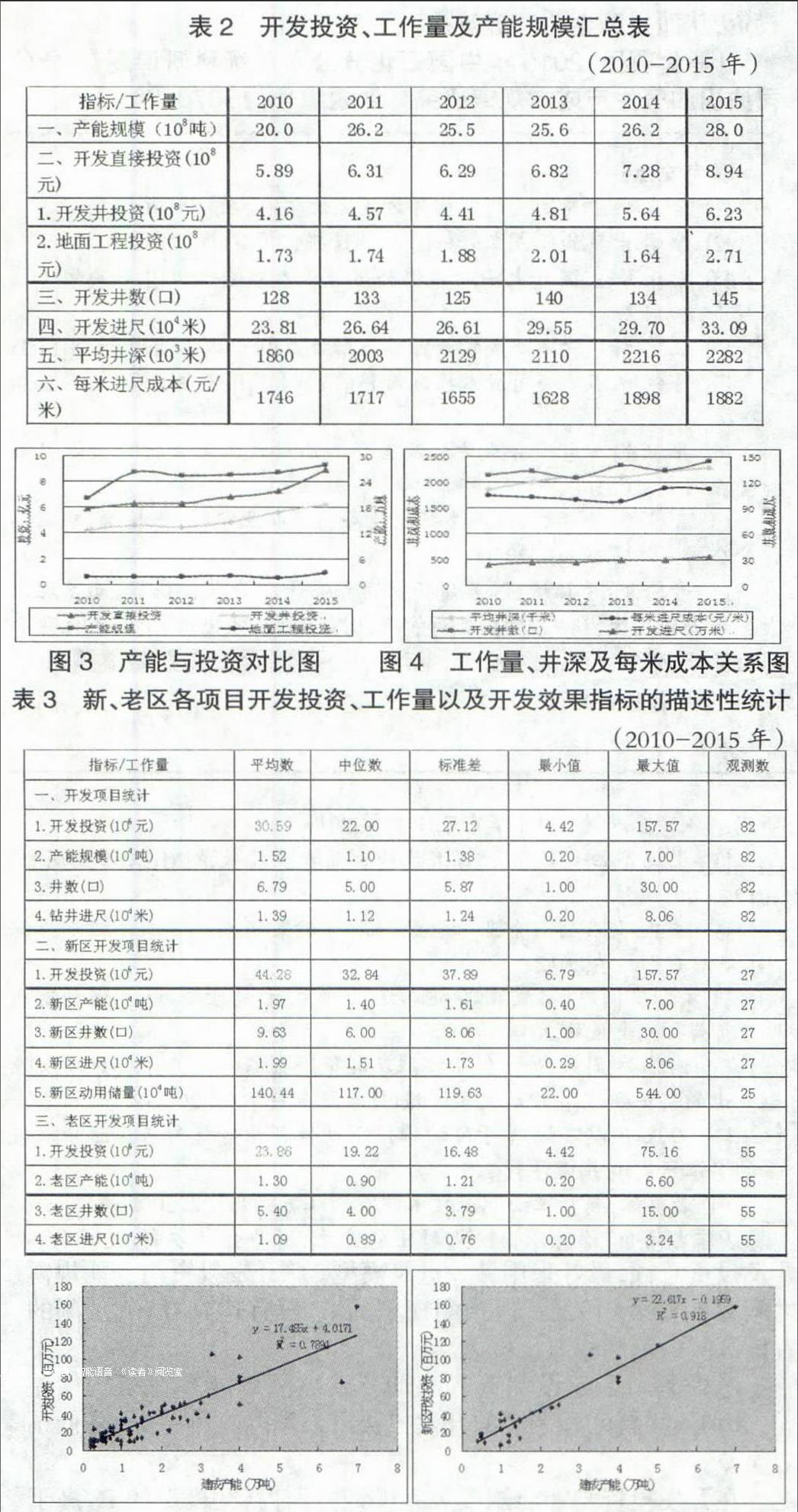

一、百万吨产能建设投资分析

从企业发展角度讲,油气开发成本是决定石油公司利润大小及发展的关键因素之一,是公司竞争力大小的重要标志。近年来,J分公司百万吨产能建设投资变化态势见表1和图1。数据显示,过去6年分公司开发成本在以较快的速度上升。2010年至2015年,分公司百万吨产能建设综合投资的年上升幅度为6.9%,达到34.1亿元,其中上升最快的是地面工程投资,年上升幅度为10.1%,达到9.7亿元;其次是开发井投资,年上升幅度为6.1%,达到22.2亿元;其它间接投资也以年均2.4%的速度小幅上升。百万吨产能建设直接投资2015年上升到31.9亿元,年平均上升幅度为7.3%。分析原因主要有以下几个方面:

(一)产能建设分散

一般情况下产能建设集中程度高,战线短,投资相对较低,较容易体现产能建设的规模效益,集中程度低,战线拉得长,投资相对就高,体现不出产能建设的规模效益。J分公司近五年的百万吨产能建设投资的比较充分地显示了这个规律。分公司近五年期间共建产能142.6×104t,其中当年建产能10×104t以上的油田有4个,共建产能73×104t,占51.2%;当年建产能4×104t以上的油田有6个,共建产能28×104t,占19.6%,两者合计101×104t,占“十二五”总建产能的70.8%,较好地体现了产能建设的规模效益。“十二五”期间分公司共建产能123.5×104t,其中当年建产能10×104t以上的油田一个也没有;当年建产能4×104t以上的油田有8个,共建产能43×104t,占34.8%,近五年以来分公司产能建设越来越分散,致使百万吨产能建设投资有较大幅度的上升。

(二)储量品位的降低

储量品位高,单井产能就高,单位产能所需井数就少,同时,相应的地面设施也简单,因此投资就低;相反,储量品位低,单井产能就少,单位产能所需井数就多,相应的地面设施也较复杂,投资相应就高。近五年以来,新增探明储量的品位也是越来越差,新增探明储量的当年动用率直线下降,2014、2015年只有11%和19%。按储量品位的高低对“十二五”期间新建产能进行了统计,“十二五”期间新建产能的构成情况是:Ⅰ类储量建产能比例为15.8%,Ⅱ类储量建产能比例为43.5%,Ⅲ类储量建产能比例为40.8%。到了“十二五”期间产能构成比例发生的很大变化,Ⅰ类储量建产能比例为零,Ⅱ类储量建产能比例为7.5%,Ⅲ类储量建产能比例为92.5%。储量品位显著下降,致使产能建设投资大幅增长。

(三)储量规模和储量丰度的下降

一般情况下储量规模大、储量丰度高的油田,其投资相对较低;相反,储量规模小、储量丰度低的油田,其投资相对就高。对“十二五”以来建产能的油田区块进行了初步统计,结论基本一致,1998年投入开发的陈堡油田,当时的可采储量是412×104t,属中型储量规模,储量丰度是121.2×104t/Km2,属高储量丰度,其百万吨产能直接投资就比较低,仅为10亿元左右。1997年投入开发的赤岸油田,当时的可采储量是120×104t,属小型储量规模,储量丰度是46.1×104t/Km2,属中储量丰度,其百万吨产能直接投资略高于陈堡油田为15亿元左右。2004年投入开发的瓦庄油田,当时的可采储量是96×104t,属小型储量规模,储量丰度是41.7×104t/Km2,属中储量丰度,其百万吨产能直接投资又略高于赤岸油田,为22.5亿元左右。其他细小的产能区块,百万吨产能建设投资更高。

(四)其他因素

影响油田产能建设投资高低的因素还有很多,如油藏埋深、项目的组织形式以及管理水平的高低等,所有这些因素对产能建设投资的影响都不是孤立的,而是相互交叉,共同作用。因此,在分析预测未来产能建设投资时应综合考虑各因素,力求预测结果有较高的精度。

从产能建设投资构成上看,近几年分公司钻井投资构成比例与国外大石油公司基本一致,保持在60%~65%之间(图2)。

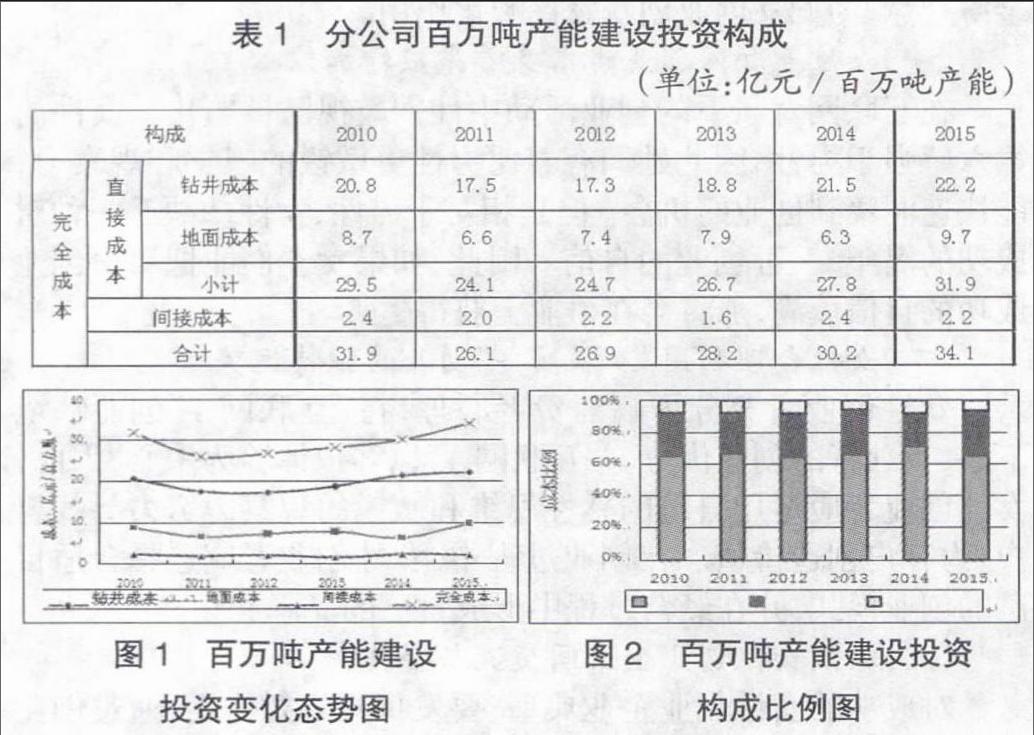

二、开发投资变化态势分析

近五年以来,J分公司开发投资、产能建设规模以及开发工作量的变化态势见表2和图3、图4。

数据显示,过去五年J分公司开发投资、产能建设规模以及开发工作量等均以较快的速度上升。2010年至2015年分公司开发直接投资由5.89亿元上升到8.94亿元,上升了51.8%,年均涨幅为8.7%。其中开发井投资年均涨幅8.4%,地面工程投资年均涨幅9.4%。导致投资快速上升的主要原因:首先是产能建设规模的快速上升,2010年分公司产能建设规模为20万吨,2015年增加到28万吨,增加了40%,年均涨幅为7.0%;其次是开发井平均井深的增加,同期开发井平均井深增加了22.7%,年均增幅为4.2%;再次是每米进尺成本增加了,同期每米进尺成本增加了7.8%,年均增幅为1.5%。而建单位产能所需井数和进尺基本保持平稳,平均井数为5.2口/万吨和1.2万米/万吨。

三、开发投资预测模型

开发投资不仅与工作量(如开发井数、钻井进尺)有关,而且与产能建设规模也存在相关性。通过建立不同变量的开发投资预测模型,企业可以了解不同变量对开发投资的影响,在实际预测中选择最佳模型进行投资预测。此外,考虑到新区建设与老区滚动开发存在差异,因此分别建立了新区和老区的开发投资预测模型。

(一)历史样本数据及其描述性统计

本文收集了2010-2015年J分公司产能建设相关数据,共涉及82个产能建设项目,其中新区建设有27个,老区滚动开发有55个。表3是各项目样本数据的描述性统计情况。

(二)开发投资与产能规模的关系模型

1.开发总投资与产能规模关系模型。

开发投资=4.017+17.485×分公司产能规模

回归模型的R2等于0.789,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。线性拟合曲线见下左图。

2.新区开发投资与产能规模关系模型。

新区开发投资=-0.196+22.617×新区产能规模

回归模型的R2等于0.918,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。线性拟合曲线见右图。

3.老区开发投资与产能规模关系模型。

老区开发投资=8.556+11.773×老区产能规模

回归模型的R2等于0.744,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。但老区开发投资与产能规模的拟合程度不如新区开发投资与产能规模的拟合程度。

(三)开发投资与开发井数的关系模型

1.总开发投资与开发井数关系模型。

开发投资=1.456+4.288×分公司井数

回归模型的R2等于0.861,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。

2.新区开发投资与开发井的关系模型。

新区开发投资=1.832+4.408×新区井数

回归模型的R2等于0.879,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。

3.老区开发投资与老区井数关系模型。

老区开发投资=3.328+3.802×老区井数

回归模型的R2等于0.766,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。但老区开发投资与井数的拟合程度不如新区。

(四)开发投资与进尺的关系模型

1.开发总投资与钻井进尺关系模型。

开发总投资=1.430+21.054×分公司钻井进尺

回归模型的R2等于0.925,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。

2.新区开发投资与钻井进尺关系模型。

新区开发投资=2.190+21.160×新区钻井进尺

回归模型的R2等于0.939,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。

3.老区开发投资与老区钻井进尺关系模型。

老区开发投资=2.063+20.033×老区钻井进尺

回归模型的R2等于0.858,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立。但老区开发投资与井数的拟合程度不如新区。

(五)新区开发投资与动用储量关系模型

新区开发投资=10.688+0.258×动用储量

回归模型的R2等于0.679,F检验的相伴概率为0,t检验的相伴概率也为0,均小于显著水平0.05,且自变量系数不为0,所以回归方程成立,但是模型的拟合优度不高。

(六)开发投资一元线性回归预测模型小结

总体来看,以上各开发投资预测模型在统计上都十分显著。但是各模型的预测能力存在一定差别,总结如下:

在开发投资预测模型中,开发投资与钻井进尺的拟合程度最高,R2超过0.90,与此相比,开发投资与井数的拟合程度稍差一些,R2高于0.80但小于0.90。因此,如果用开发工作量来预测开发投资总额,最好采用钻井进尺模型。总开发投资与产能规模之间存在显著相关性,但预测模型的R2没有达到0.80,预测的置信区间的范围相对比较大。

考虑到新区建设和老区滚动开发之间可能存在结构性差异,分别预测新区和老区的开发投资可以消除这种差异,降低预测误差。

在开发投资与产能规模关系模型方面,新区模型的R2高于0.9,而老区模型的R2低于0.8,反映出老区开发投资与产能规模的关系更为复杂。此外,由于新区模型的斜率大大高于老区模型的斜率,表明新区单位产能建设的投资高于老区,结构性差异的确存在。

在开发投资与开发井数关系模型方面,新区模型的R2高于0.8,而老区模型的R2低于0.8。同样,新区模型的斜率依然高于老区模型的斜率,表明新区的单井投资高于老区。

在开发投资与钻井进尺关系模型方面,新区模型的R2高于0.9,老区模型的R2高于0.8但小于0.9。新区模型的斜率略大于老区,说明新区钻井的每米进尺成本略高于老区。

新区开发投资与动用储量关系模型的R2低于0.7,该模型可用于分析二者之间的相关关系,但作为预测模型,预测误差较大。总体来看,新区各模型的预测能力均高于老区。在开发投资的预测模型中,无论是新区还是老区,钻井进尺模型的预测能力最强。

目前以经济效益为中心的经营理念在国内石油公司尚未真正确立,国内石油公司实施低成本战略必须要注重油气开发成本,对公司油气开发投资的分析要注重分析开发投资的成效以及开发投资与开发工作量的关系,掌握分公司开发投入与产能规模的关系,建立各类预测模型,从而合理预测产能建设规模和投资,从而提高企业经济效益。

[基金项目:2015年中国石化分公司局级科研课题《J分公司油田油气生产成本规律研究》(课题编号:JS07017)。]

参考文献:

[1] 全兆松.中美油气成本核算方法之比较[J].经济师,2013(9)

[2] 李军.世界油气成本分析[J].石油情报,2014(11)

[3] 秦庆军等.国外大石油石化公司低成本战略剖析[J].石油化工技术经济,2000(2)

[4] 汪前.科学管理降成本开源节流增效益[J].中国石油财会,2014(1)

[5] 陈锡坤.石油公司成本控制前移的“妙招”[J].石油公司管理,2014(12)

[6] 张卫东.承包商分成方法及世界石油财政体系分析[J].技术经济与管理研究,2001(4)

(作者单位:于锦绣,江苏省扬州商务高等职业学校;张艳清,中国石化分公司 江苏扬州 225000)

(作者简介:于锦绣,江苏省扬州商务高等职业学校讲师,南京理工大学硕士研究生,研究方向:工商管理、财经商贸;张艳清,中国石化分公司财务处,研究方向:财务会计、审计。)(责编:贾伟)