城镇居民消费过程中负担政府性基金的评估与测算

2016-11-17李颖

李 颖

(天津财经大学 经济学院,天津 300222)

城镇居民消费过程中负担政府性基金的评估与测算

李 颖

(天津财经大学 经济学院,天津 300222)

在中国目前的政府性基金中,很多项目具有间接税的性质,这些基金同间接税一样,可以通过价格将负担转嫁给居民。将具有“准间接税”性质的政府性基金剥离出来,并与间接税进行有效对接。在此基础上,理顺了“准间接税”性质的政府性基金影响居民消费的传导路径。通过构建ELES模型并利用弹性分析发现,“准间接税 ”部分政府性基金不同程度出现向城镇居民转移的情况。更进一步,通过计算得出城镇居民在消费过程中负担的具体基金数额。“准间接税”部分政府性基金在一定程度上改变了居民消费决策,抑制了居民消费水平。为此,政府要逐步规范、清理一部分不合理的基金项目,以释放消费空间。

政府性基金;准间接税;城镇居民消费;消费性支出

一、问题提出

在中国财政收入体系中,政府性基金属于非税收入。但是,政府性基金和税收都是凭借国家凭借政治权力强制征收的,两者性质极为相似,在征收方面都具有强制性和无偿性。也可以说,政府性基金是一种“准税收”。特别是,在目前种类繁多的政府性基金中,很多项目具有“准间接税”的性质。这些基金表面上是直接向企业征收的,但由于与价格关系紧密,企业可以将自身承担的这部分基金通过价格渠道转嫁给消费者。换句话说,政府性基金作为企业的经营成本,会影响商品和服务的价格,会发生企业费用负担向前转移给消费者的情况。实际中,广大居民在消费商品和服务的过程中,在负担部分间接税的同时,也负担了部分政府性基金,从而影响其消费行为和消费决策。政府性基金的这一特点,与间接税税负转嫁毫无区别。但在实际中,由于政府性基金以“非税”身份存在,消费者支付商品和服务价格中包含的政府性基金往往会被忽略掉,降低了人们对政府非税收入对于居民消费影响效应的注意和判断。因此,有必要从一个更广阔的视角,将政府性基金这一非税收入纳入统一的框架进行综合分析,将具有“准间接税”性质的政府性基金剥离出来,并与间接税进行有效对接,进而对这些基金究竟有多大比例转移给了消费者,居民实际消费过程中究竟负担了多少的政府性基金,对其经济行为产生了何种影响等等,给出一个实证测度和经验支撑。

二、相关研究

(一)关于政府性基金与税收收入的关系

政府性基金是一个比较具有中国特色的概念。在国外的相关文献中,并没有明确提出政府性基金的概念。国际货币基金组织(IMF)提供的政府财政数据(GFS)中,政府财政收入被分为四种类型:税收、社会缴款、拨款以及其他收入[1]。可见,国际社会对于财政收入的分类,并没有政府性基金项目。考虑到财政收入的形式,与之类似的收入形式是特别课税或目的税(Earmarked Tax)。布莱克威尔等(Blackwell et al.,2006)认为,目的税是政府为专项工程而筹集资金的专用税。如果政府为消除目的税给纳税人带来的影响,而减少来自于一般性税收收入的财政支出,那么目的税将同一般性税收收入没有任何差别[2]。海曼(Hyman,2014)指出目的税是用来为政府提供特定服务提供经费的特种税。尽管目的税与使用者收费的分配方式不同,但是更容易将居民从公共产品中的受益水平与其承担的税额进行比较,即符合课税的受益原则[3]。可以看出,无论是政府性基金还是目的税,共同的特征在于支出用途的特定性,专款专用,区别于一般性的税收收入。

国内学者对政府性基金与税收关系的研究,主要从征收依据来分析。汪兴权和徐宗燚(2011)认为,政府性基金是政府凭借政治权力强制性无偿征收的、具有特定目的的财政收入形式,这一点与税收性质基本相同,是典型的“准税收”[4]。张斌(2012)重点提到在中国现行政府收入中,很多非税收入项目具有间接税的性质,特别是在政府性基金项目中,许多项目是直接针对特定商品或服务无偿征收的,也具有间接税的性质[5]。可见,学者们一致认为政府性基金与税收具有很强的关联性和高度的相似性,必须将政府性基金看作一种“准税收”项目对政府财政收入体系进行综合分析。吴旭东和张果(2014)将中国政府性基金项目划分为六种类别,其中一类便是具有特定目的税性质基金[6]。这一类基金,普遍具有较强的目的性,都是为特定工程建设而设立,在全国范围内征收。综上,国内外对政府性基金理论研究相对较多,但是,对于如何进行政府性基金与税收、与间接税的有效对比和对接,缺乏实证分析。文中也正是基于这一研究点,重点就现行各项政府性基金与间接税的性质进行比较,筛选出具有“准间接税”性质的政府性基金,进而判断这部分基金对于城镇居民消费的影响效应。

(二)关于政府性基金对居民消费的影响

对这一问题的研究,国内学者的研究较少,普遍重视不足。张斌(2012)明确指出尽管政府性基金中许多项目具有受益者付费的性质,但从总体上看,大部分基金项目(尤其是对电力和交通运输业征收的项目)会导致企业经营成本的增加,这部分成本最终会全部或部分转化为最终消费品的价格,从而对消费具有抑制作用[5]。但是,对于政府性基金影响消费的作用机理和传导机制缺乏理论阐释,也没有明确给出居民消费中负担的政府性基金数额,这将是本文的研究重点。

三、政府性基金、间接税、居民消费性支出的对接

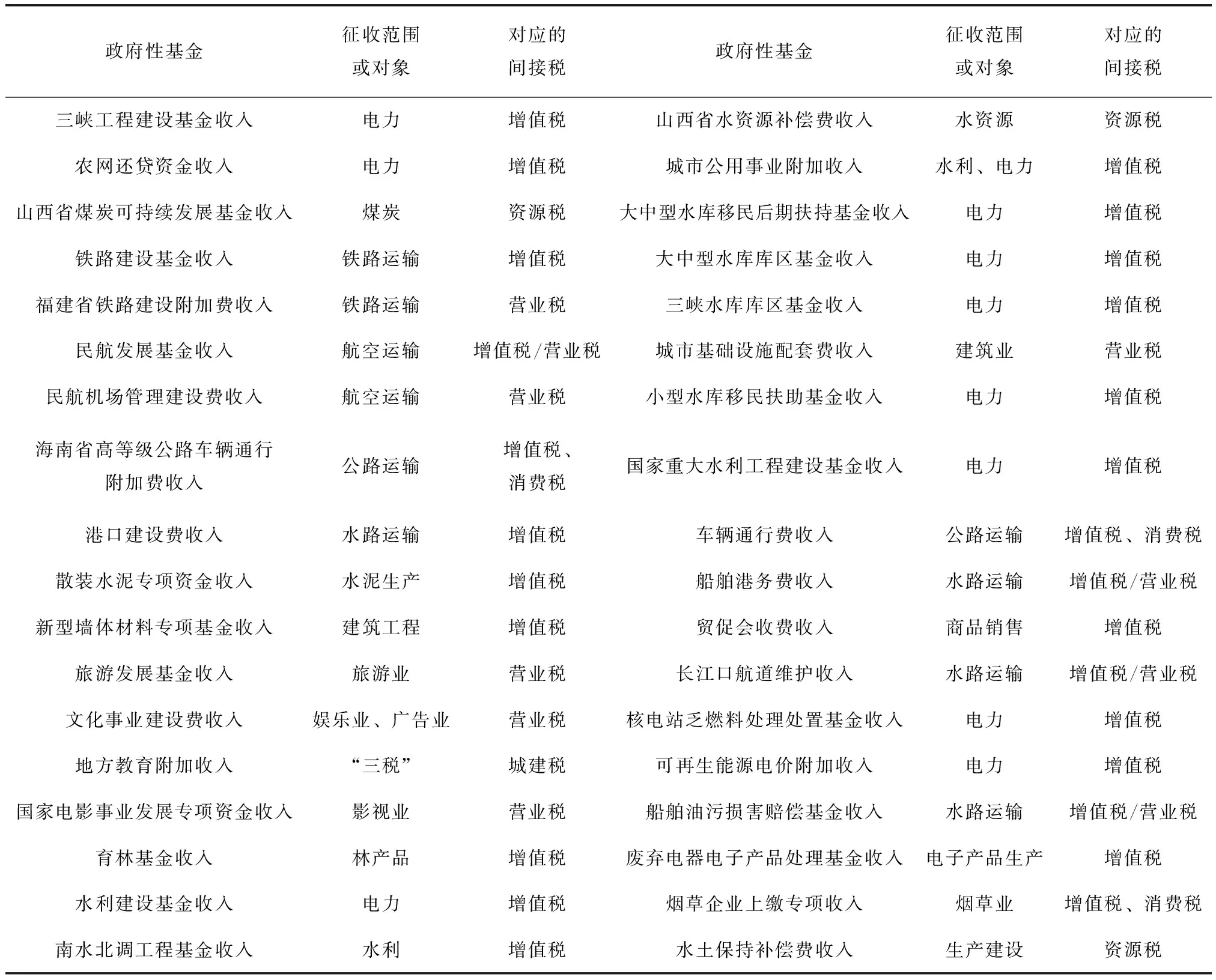

(一)“准间接税”性质的政府性基金界定

中国的政府性基金种类繁多,长期以来大量的政府性基金以预算外资金的形式存在,整体规模很难清楚把握,20世纪90年代曾出现基金设置过多过乱问题。2009年开始,财政部全面推进基金预算管理改革,建立了以政府性基金预算为代表的相对独立完整的四本预算,与一般公共预算相衔接。至此,纳入预算管理的政府性基金种类、数额相对公开透明。考虑到数据的完整性,本文以2010年为节点,将2010—2014年全国政府性基金项目进行了筛选,共挑选出36项具有“准间接税”性质的政府性基金*在财政部预算司公布的决算中,各年份政府性基金收入项目并不完全一样,本文将具有“准间接税”性质的政府性基金逐一列出。但在后文计算中,根据各年份决算报告中列示的具体政府性基金收入进行加总与计算。,并对其征收范围或征收对象与间接税具体税种进行对比衔接*在税收实践中,间接税具体税种的划分存在着一定的差异性。本文将增值税、消费税、进口货物增值税和消费税、营业税、关税、城市维护建设税、资源税等税种作为间接税。在此基础上,对政府性基金与间接税的对接进行了比较分析。,具体如表1所示。

表1 “准间接税”性质的政府性基金项目

资料来源:根据财政部预算司网站http://www.yss.mof.gov.cn提供的2010—2014年《全国政府性基金收入决算》有关资料整理。

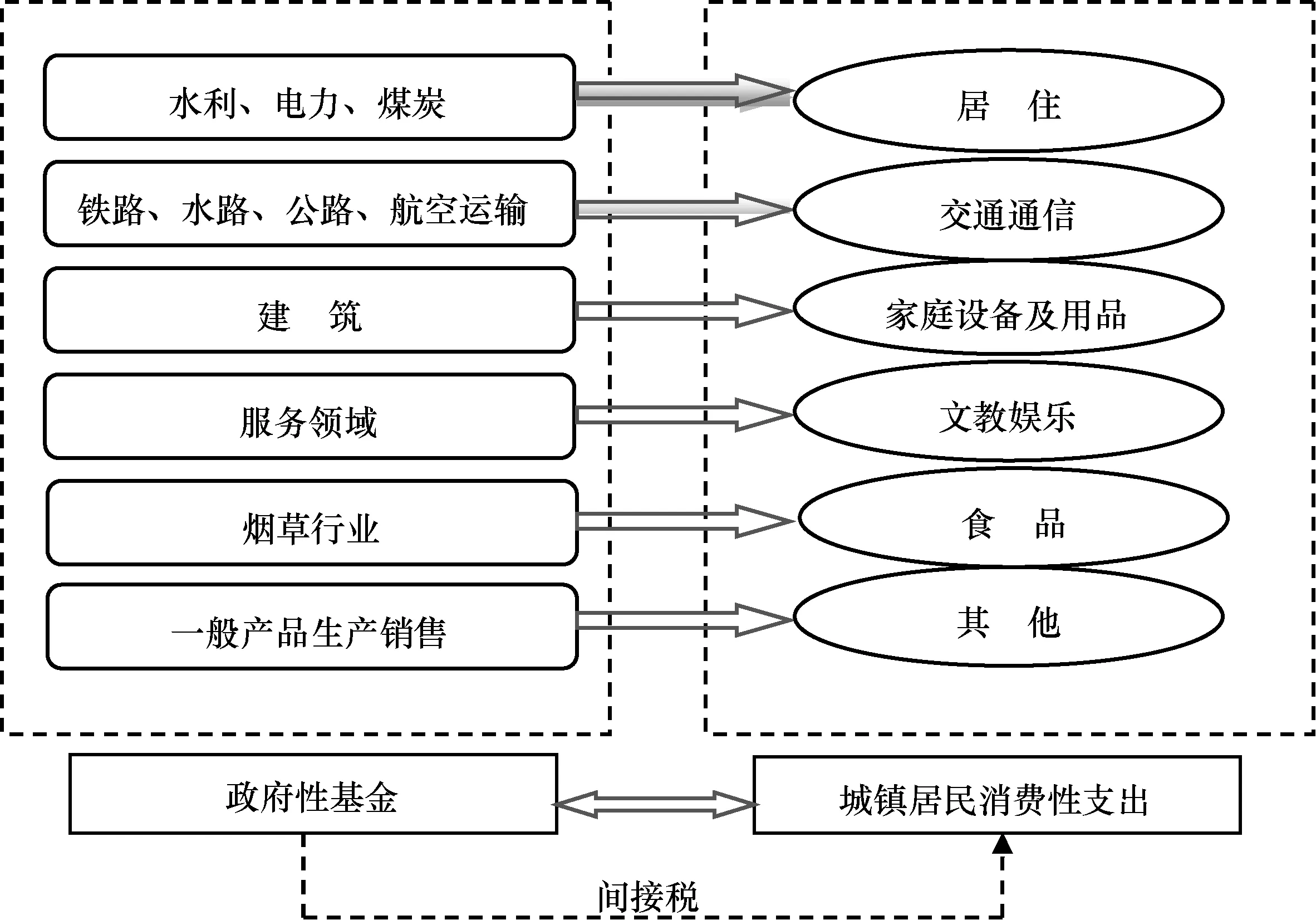

(二)“准间接税”性质政府性基金对居民消费的影响机理

与间接税税负转嫁特点相似的是,政府性基金名义负担者是企业,但是企业也可以通过提高价格把基金向前转嫁给消费者,广大居民消费者在消费过程中不仅会承担一部分间接税,同时也会负担相当一部分政府性基金。由于政府性基金征收范围和对象一般具有特定性,需要反映出居民各项消费细项包含的政府性基金,这时需要引入微观变量与数据。按照国家统计局分类标准,一般将城镇居民消费性支出分为八类,即:食品、衣着、居住、家庭设备及用品、交通通信、文教娱乐、医疗保健、其他。通过整理前述各项政府性基金的征收范围或对象,按照所属行业标准,与八类消费性支出进行了对接,发现六项消费性支出中含有政府性基金:(1)针对水利、电力、煤炭等征收的政府性基金,存在于居民居住支出中水电燃料支出,类似于增值税与资源税;(2)政府性基金中有相当一部分是对铁路、航空等运输业征收的,存在于居民交通通信支出中,类似于营业税或增值税;(3)针对建筑领域征收的政府性基金,存在于居民家庭设备及用品支出中装饰装修中,类似于营业税;(4)涉及影视、娱乐、广告业等特定服务行业征收的政府性基金,直接对应于居民文教娱乐支出,类似于营业税;(5)烟草企业上缴专项收入将影响居民食品支出中的烟酒支出,类似于增值税与消费税;(6)一般产品商品生产销售则归类到居民其他支出中,类似于增值税或消费税。政府性基金影响居民消费的传导路径如图1所示。

图1 政府性基金影响居民消费的传导路径

四、城镇居民负担“准间接税”部分政府性基金的评估与测算

为了找到各年份各项政府性基金向城镇居民转移的部分,给出城镇居民负担“准间接税”性质政府性基金的真正数额,需要分为两个阶段:首先,构建ELES模型,利用需求的价格弹性分析居民消费者对于商品价格变动的反应程度,以判断存在于商品价格中的政府性基金对于人们的影响程度;其次,测算“准间接税”部分政府性基金对于居民的实际征收率,从而找到城镇居民消费性支出中包含的基金数额。

(一)政府性基金负担转移的实证评估

1.模型设定

为找到“准间接税”性质的政府性基金对城镇居民消费决策的具体影响,需要引入实证模型进一步分析。ELES模型具有良好的经济意义,国际上普遍采用它建立居民消费模型,基本形式如下:

(1)

接下来设置一个参数ai来反映消费者对于某项消费的基本需求与剩余需求的变化量,即:

(2)

根据式(2),可将式(1)改写为:

(3)

其中,μi为随机扰动项。对于横截面数据而言,ai是一个常数,式(3)被变形为一个简单的回归方程。通过最小二乘估计可得到参数估计值ai和bi。

利用式(2)两边对i进行求和:

(4)

将式(4)代入式(2),可以进一步得到某项消费的基本需求:

(5)

同时,可以计算出需求的价格弹性:

(6)

借鉴ELES模型检验的结论,可以利用弹性分析居民消费对政府性基金的反应程度,从而判断政府性基金对居民消费决策的动态影响。

2.检验结果

以1995—2013年城镇居民八类消费性支出分别作为解释变量、以1995—2013年城镇居民可支配收入作为被解释变量,运用OLS估计,得到参数回归结果。八类消费支出的t检验量和F检验量在显著性水平(α=0.05)通过了显著性检验,可决系数R2也体现了很好地拟合,实际可支配收入对各项实际消费支出的影响是显著的,并且不存在序列相关性,见表2。

表2 八类消费的参数回归结果

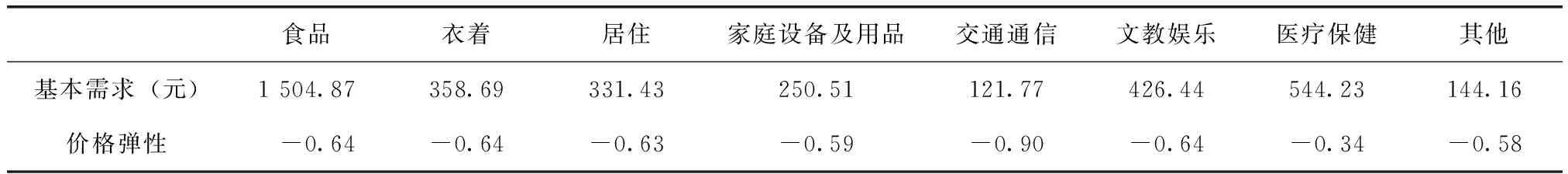

接着,利用式(4)、式(5)、式(6)以及回归结果ai和bi可以分别计算出各项消费的基本消费需求、需求的价格弹性,见表3。

表3 八类消费的基本需求和价格弹性

从模拟结果来看,八类消费性支出的价格弹性绝对值均小于1,即经济学意义上的缺乏弹性。也就是说,城镇居民在消费这八类商品和服务时,对于价格的变动均不太敏感,这些商品和服务都属于人们日常生活的必需品。由于价格弹性较低,如果向生产商品和提供服务的生产者征收政府性基金,这些政府性基金同间接税一样,也可以通过价格渠道转移给消费者,消费者成为政府性基金的实际负担者,政府性基金实现了“负担转移”。从内部排序来看,呈现出以下特点:

(1)交通通信的价格弹性最高,接近1。在八类消费性支出中,居民对交通通信价格变动最为敏感,价格变动将迫使他们做出消费决策的改变,如果交通通信价格中含有政府性基金,势必对人们的消费行为产生较大的影响。

(2)食品、衣着、文教娱乐、居住、家庭设备及用品以及其他支出,价格弹性相对一致。这六类消费性支出的价格弹性变化不大,在0.58~0.64之间。也就是说,这些商品和服务的价格变化,所引起人们需求量的变化基本相同。食品和衣着是人类生活中最基本和最必需的开支,随着生活水平的提高,恩格尔系数的下降,城镇居民对食品和衣着价格变化的关注度也变得较为平缓,不会因为价格的波动而引起强烈的消费数量变动。与食品和衣着类似的是,诸如居住、家庭设备及用品等商品和服务,其价格弹性也是较低的,说明这些商品和服务已经成为城镇居民生活的必需品,他们对价格的关注度也在降低。所以,如果这些商品和服务中含有政府性基金的话,仍然会对居民消费行为产生一定的影响,尽管消费者自身并不知道或也不在意政府性基金的存在。从本文的归类来看,目前中国的政府性基金存在于居民的居住、家庭设备及用品、文教娱乐等开支中,人们在消费这些商品和服务中,仍然会负担很大一部分基金,成本消费成本的一部分,但城镇居民对其存在的意识不足。

(3)医疗保健的价格弹性最低。在八类消费性支出中,居民对医疗保健价格变动最不敏感,其价格弹性值仅为0.34。医疗保健是保护人类身体健康的有效手段之一,可见,随着经济发展和收入水平的提高,人们越来越看重自身的健康和保健。面对健康保健,金钱也许显得不那么重要了,价格已经不是影响人们此类消费支出的主要因素了,价格的变动几乎不会对人们的消费行为产生太大的影响。无疑对生产者是否将基金转移给消费者负担,转移多少,对消费者来说,已经显得不那么重要了,他们不会在意支出中是否含税收、是否含基金,不会轻易因为价格中包含的政府性基金改变消费决策。可见,如果这种商品和服务中含有大量的“准间接税”性质的政府性基金的话,无疑将大部分转移给消费者负担,加重人们的消费成本。但在我们的归类指标中,目前中国并没有针对医疗保健领域征收的政府性基金,反而在该领域政府还会出台相关财税优惠政策,保证人们的基本医疗保健服务。可见,从这一角度说,中国政府性基金的征收范围和征收对象设定的较为合理。

(二)城镇居民政府性基金实际负担率的测算

1.测算方法与过程

为了找到居民消费中承担的全部政府性基金,需要对“准间接税”性质政府性基金的实际负担率进行测算。文中,将实际负担率定义为“准间接税”性质政府性基金与按支出法核算城镇居民消费的比重。将实际负担率记为Ri,“准间接税”部分的政府性基金总额记为Fi,城镇居民消费记为Ci,则:

Ri=Fi/Ci×100% (i=2010,…,2013)

(7)

根据式(7),找到2010—2014年按支出法核算的城镇居民消费数额并与表2的政府性基金总额进行计算,得到各年度的城镇居民实际负担率,如图2所示。

数据来源:根据表2计算结果以及国家税务总局网站(http://data.stats.gov.cn)公布的年度数据计算而得。图2 2010—2014年“准间接税”部分政府性基金城镇居民实际负担率

接下来,要对各年度名义负担率进行细分,具体计算城镇居民在八类消费性支出中承担“准间接税”部分政府性基金的比例和数额。将行业负担率定义为按行业归类的“准间接税”性质政府性基金与按支出法核算城镇居民消费的比重。将行业负担率记为SRij,按行业归类的政府性基金总额记为SFij,则:

SRij=SFij/Ci×100% (i=2010,…,2013; j=1,2,…,6)

(8)

而且有:

(9)

将城镇居民消费中负担的“准间接税”部分政府性基金数额记为EFij,城镇居民各项消费性支出记为EPij,则:

EPij=SRij×EPij(i=2010,…,2013)

(10)

根据式(8)和式(10)利用2010—2014年相关数据进行计算,计其结果见表4。

表4 城镇居民消费中负担的“准间接税”部分政府性基金比率和数额

2.测算结果分析

从计算结果来看,随着城镇居民消费性支出的增加,附加在支出价格中的政府性基金数额也呈不断增加趋势。但从内部结构来看,各年份“准间接税”部分的政府性基金在各类消费中分布得比较稳定,没有明显波动。具体来看:

(1)城镇居民在交通通信支出中负担的基金最多。2010年和2011年基金负担率接近1.7%,2012年和2013年也基本在1.5%,位居八类消费首位。交通通信支出中包含的基金,主要涉及运输领域的基金征缴,由于这类基金涉及铁路、公路、水路、以及港口等多方面城市公共交通体系,所以征收范围和征收对象较为广泛,基金数额规模较大,无疑是城镇居民相关消费支出中负担最多的基金项目。从前述弹性分析来看,交通通信价格弹性最大,对城镇居民消费的影响最强。从测算具体数额来说,城镇居民消费中负担的这部分基金也最多,与弹性分析一致的是,针对交通通信类征收的政府性基金,已经明显改变消费者消费决策。而此类基金的特点之一便是“受益性”,换句话说,诸如民航发展基金、港口建设费等基金项目,主要针对特定单位与个人使用特定设施和服务而划定征收对象,具有很强的受益性质,以“谁受益、谁负担”为原则,收取的基金仍然专项用于该行业领域发展和维护方面。但是在计算结果中,此类基金却成为一种“大众基金”,广大城镇居民在消费中普遍负担了这部分政府性基金,不得不说,与“受益性”原则相悖。

(2)城镇居民在居住支出中也负担了部分基金。居住支出中负担的政府性基金排在第二位,各年度负担比率基本在1%左右。居住支出中包含的基金,主要由农网还贷资金、水利建设基金、南水北调工程基金、国家重大水利工程建设基金等构成,普遍具有较强的目的性。这些基金反映在城镇居民居住支出中的水电燃料等支出中,且城镇居民对此类居住支出仍具有一定的价格弹性,城镇居民在维持基本居住条件而消费的过程中,实际上也对政府这种特定目的的基金进行了负担,成为实际负担者。此外,受中国国民经济数据统计口径限制,居住消费支出中并不包含购房支出。如果考虑到城镇居民购房支出的话,国有土地出让金收入将被计算在内。国有土地出让金收入是政府性基金中所占比重最大的一项基金,如果将此计算在内的话,无疑将大大提高城镇居民此类基金额实际负担率,城镇居民负担的基金比率将显著上升。

(3)城镇居民家庭设备及用品支出中包含的政府性基金。这部分基金,尽管各年份所占比重不大,但也是影响城镇居民消费支出的因素之一。在家庭设备及用品支出中,城镇居民室内装饰和家具材料这些支出中,也都有对应的被征收的政府性基金,诸如新型墙体材料专项基金、散装水泥专项基金等。这些基金征收的目的尽管在于环境保护,但其最大的问题是扭曲了市场经济决策机制,不符合市场经济运行规律,同时给城镇居民消费造成了负担,其存在的意义已经不大。

(4)城镇居民文教娱乐支出中包含的政府性基金。城镇居民文教娱乐支出中,主要涉及针对特定服务行业征收的政府性基金,典型的有城市公用事业附加、文化建设事业费、国家电影事业发展专项资金、地方教育费附加等。此类基金具有附加税的性质,对城镇居民文教娱乐方面的支出,相应的会承担部分增值税和营业税,在此基础上,再加征一道“准间接税”性质的政府性基金,无疑会加重城镇居民消费成本,抑制消费。

五、结论

总体上,中国的政府性基金在相当规模上具有间接税的性质,并通过价格渠道向城镇居民转移。这些隐藏在价格中的政府性基金具有一定的价格弹性,城镇居民对其价格变动会做出相应的消费改变,“准间接税”部分的政府性基金在一定程度上改变了城镇居民消费决策,抑制了城镇居民消费水平。城镇居民在主要消费性支出中,不同程度上负担了部分政府性基金,成为其消费成本的一部分。设立政府性基金是中国在特定的经济社会环境中采取的一种临时性筹资措施,对国家实现特定的经济战略具有重要的意义[7]。但随着经济社会的发展,国家税收收入的增长,财政保障能力大大增强,原有的一些基金征收制度已经不适应现代财政制度的要求,出现诸如一些基金与税收交叉征收,加重城镇居民消费负担等等弊病。为此,政府需要采取取消、整合、改税等多层次措施全面清理规范收费基金,逐步减少政府性基金种类,以此减少对城镇居民消费的影响,释放城镇居民消费能力,引导城镇居民合理消费。首先,例如铁路建设基金这类项目,收费时间过长、收费依据基本消失,应当取消;其次,附加在间接税上征收的教育费附加、地方教育附加,这些收费与税收联动征收,缺乏征收依据,也应当取消;再次,诸如新型墙体材料专项基金等项目,也明显不符合市场经济要求,这类基金也应清理取消。

[1]IMF.Government finance statistics manual 2014[R].International Monetary Fund Published,2014.

[2]BLACKWELL C,CROTTS J,STEPHEN W,et al.Local government compliance with earmarked tax regulation[J].Public Finance Review,2006,34(5):212-228.

[3]HYMAND N D.Public finance:a contemporary application of theory to policy[M].Beijing:Cengage Learning Published,2014.

[4]汪兴权,徐宗燚.政府性基金管理有关问题探讨[J].财政与发展,2011(9):36-38.

[5]张斌.扩大消费需求的税收政策[J].财贸经济,2012(9):33-39.

[6]吴旭东,张果.我国政府性基金的性质、规模与结构研究[J].财经问题研究,2014(11):23-28.

[7]陈遥根,毕晨飞.加强政府性基金管理改革的建议[J].中国财政,2015(4):48-49.

(责任编辑:高立红)

Evaluation and Calculation of Government Funds Burden of Urban Residents’ Consumption

LI Ying

(Tianjin University of Finance and Economics,Tianjin 300222,China)

Many government funds in China are similar to indirect tax.As to indirect tax,the burden of these funds can be shifted by prices to residents.So government funds which are same to “semi-indirect tax” are pointed out in this article and connected with indirect tax.The conducted rationing is clear,that “semi-indirect tax” government funds have effects on residents’ consumption.With building ELES model and analysis of elasticity,it is found that “semi-indirect tax” government funds burden shifts partly to urban residents.And the amount of urban residents’ burden on their consumption is calculated.To some extent,“semi-indirect tax” government funds change residents’ consuming decision and depress their consumption.As a result,the government should regulate and cancel some unreasonable items of government funds in order to enlarging residents’ consumption.

government funds;semi-indirect tax;consumption of urban residents;expenditure of consumption

10.13504/j.cnki.issn1008-2700.2016.06.004

2015-11-26

国家社会科学基金青年项目“基于税负转嫁的间接税税收负担与城乡居民消费研究”(14CJY085)

李颖(1980—),女,天津财经大学经济学院副教授,研究方向为财税理论与政策。

F812.42

A

1008-2700(2016)06-0033-09