全面营改增对商品流通企业有何影响?

2016-10-31廖春燕唐文珊

廖春燕+唐文珊

【摘要】财政部和国家税务总局联合发布财税[2016]36号文,规定我国自今年5月1日起全面实行营业税改征增值税(简称“全面营改增”),彻底打破了之前营业税与增值税双税并行的税制格局。本文探讨了全面营改增背景下,商品流通企业税率、应税范围以及各环节税额的变化。

【关键词】全面营改增 商品流通企业 税收

一、引言

我国营改增经历了三个阶段:2012年1月1日上海作为首个试点城市正式启动营业税改征增值税。自2013年8月1日起,将交通运输业和6个部分现代服务业试点在全国范围内展开。2016年3月4日,财政部和国家税务总局联合发布了财税[2016]36号文,明确从 2016年5月1日起,实行全面营改增,将房地产业和建筑业、金融服务业和生活服务业等行业纳入营改增体系,结束了营业税与增值税并行的时代,开启了增值税一枝独秀的局面。

增值税具有涉及范围广、价外税、进项税抵扣等特点。全面实行营改增后,各种企业都受到了不同程度的影响,对于经济发展、百姓生活都造成了一定的变化。本文详细分析了全面营改增对商品流通企业税收带来的影响。

商品流通企业,即实现商品流通的企业。商品从最初的生产制造到最终的消费领域,其间经历了多个环节,比如购买、销售、调拨、运输。商品流通企业并不接触或少量接触生产环节,主要是从事后续业务,将商品从生产领域转移到消费领域,实现商品流转。

二、影响

(一)应税范围的变化

全面营改增意味着所有行业都要缴纳增值税。准则规定,在中华人民共和国境内(以下称境内)销售服务、无形资产或者不动产(以下称应税行为)的单位和个人,为增值税纳税人,应当按照本办法缴纳增值税,不缴纳营业税。

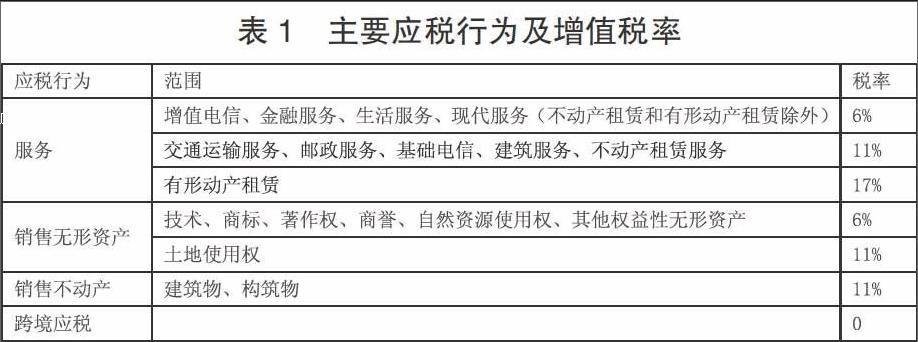

全面营改增前后,税率没有变化,仍然有三档:一般税率17%,低税率(13%,11%,6%)以及法定征收率3%。

从上表可以看出,与全面营改增以前相比,主要是金融服务、生活服务、建筑服务、不动产租赁、销售无形资产、销售不动产这六个方面由以前的营业税改征增值税。

(二)各环节税额的变化

全面营改增扩大了增值税应税范围,相应的其可抵扣进项税额也发生了变化,将可抵扣进项税额的环节打通,扩大了可抵扣进项税额的范围。

对于商品流通企业而言,其购进和销售是完成商品流通的关键业务,调拨、储存、运输等活动都是围绕商品购销展开。

商品流通企业购买环节,购买企业主要业务产品用于销售,一般增值税纳税人都会提供增值税专用发票,此时商品流通企业的增值税进项税额可以抵扣。

商品流通企业的销售环节中,在未实行“全面营改增”政策前,存在重复征税的情况,如根据《增值税暂行条例实施细则》规定,委托代销和受托代销行为均应“视同销售”征收增值税。而据《营业税暂行条例》规定,受托方“代销手续费”收入还应缴纳5%的营业税。而在商品流通企业的零售业中,代销通常有视同买断和收取手续费两种情况。在视同销售的情况下,受托方对于代销商品的增值部分既缴纳增值税,又缴纳营业税,实际上是对同一笔收入重复纳税。

全面营改增将销售不动产和转让无形资产纳入增值税应税范围。购进不动产或不动产在建工程时,目前采用简易计税方法。对于2016年5月1日取得的按固定资产核算的不动产或不动产在建工程,满足条件的可以在2年内按标准进行抵扣。值得注意的是,非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务以及非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务,其进项税额不得从销项税额中抵扣。而在全面营改增以前,不动产销售企业按照征收5%营业税处理,因此那时购买不动产不能取得增值税进项税额,全面营改增之后,商品流通企业可以按照上述规定抵扣购进不动产的进项税,从而可以减少当前的应纳增值税额。

(三)混合销售行为和混业经营的改变

全面营改增之前,混合销售行为是指一项销售行为既涉及增值税应税货物又涉及非应税劳务,从事货物生产、批发、零售或以从事货物生产、批发、零售为主并兼营非应税劳务的单位和个体工商户缴纳增值税,其他单位和个人缴纳营业税。全面营改增后,混合销售是指一项销售行为如果既涉及服务又涉及货物。从事货物的生产、批发或者零售的单位和个体工商户(包括以从事货物的生产、批发或者零售为主,并兼营销售服务)的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。比如:从事销售机器的企业负责将机器运往客户指定地点进行安装,应按销售货物缴纳营业税。歌舞厅提供服务同时内部又销售点心饮料应按生活服务业缴纳增值税。

关于混业经营,全面营改增以前规定业务分别核算,未分别核算的税务机关核定。现在规定纳税人兼营销售货物、劳务、服务、无形资产或者不动产,适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算的,从高适用税率。

三、对策

全面营改增,我们需要调整心态,调整视角。全面营改增涉及的行业范围广泛,但我们要知道决定是否征收增值税是由所提供的服务的性质,而非服务提供方所从事的行业的属性。所以,各类企业涉及的服务可能有多种,即使是商品流通企业也可能会从事金融服务。

全面营改增前后,金融、生活、建筑等应税服务大部分由3%~5%改为6%或11%,税率的增加也带动了企业负担的增加。如果可能的话,企业可以将部分相关服务进行外包,尽可能降低税负。

商品流通企业由于是服务行业,人力成本占多数,企业可以调整成本结构,尽量降低人工费用,增加固定资产的投入,降低企业总成本。

全面营改增使全国税负总体减少,而非各行各业的税负呈现一致性下降趋势。企业需要重点解读税收政策,合理规划与调整,努力降低企业整体税负。

参考文献

[1]白利燕.浅析商品流通企业的会计核算特色[J].商场现代化,2011(17).

[2]李春瑜.“营改增”对企业行为影响的实证分析[J].地方财政研究,2016(01).

[3]程全生.营改增政策对企业的影响和筹划[J].财经界(学术版),2013,(18).

[4]《营业税改征增值税试点实施办法》.财税〔2016〕36号.