我国中小企业融资难原因分析及对策研究

2016-10-29连兵连浩

连兵+连浩

摘要:中小企业在我国经济社会中具有重要地位,对增加就业、改善民生、活跃市场、促进经济结构调整发挥不可替代的作用。但是,由于各方面因素的限制,中小企业在发展过程中仍面临着融资难的困境。本文首先针对中小企业融资难的问题和现状进行分析,然后通过实证模型检验得出影响企业融资能力和融资选择的因素主要有企业规模、企业资产担保率、盈利能力、内部积累水平。最后基于上述分析提出政策建议。

关键词:中小企业;融资难;影响因素

一、文献回顾

关于我国中小企业融资难的问题,国内陈文政、许文新、刘莹(2014)[1]指出:我国金融机构对小微企业提供的融资服务较少。目前我国银行资金较为充足,国内大企业尤其是国有企业获得资金与小企业相比较容易。张玉明、李江娜、陈栋(2014)[2]对此提出补充提出我国银企双方或多方信息不对称问题严重,中小企业具有自身实力弱、财务制度不健全、可抵押资产少等局限性。佘传奇、张羽(2012)[3]运用定量分析得出农村小微企业通过正规金融机构融资规模比重不高、金融机构服务与农村中中小企业需求不对称的结论。

二、中小企业融资状况

(一)内源融资

我国中小企业由于受到经营规模、信用水平、资金实力等因素影响,内源融资相对外源融资较易且成本低,因此内源融资在中小企业融资结构中占据重要地位。此外中小企业由于自身效益差、缺乏完善的积累机制,其自有资金的筹集比大型企业更为困难,资金不足的状况非常严峻。

(二)间接融资

现阶段,银行贷款仍是我国大多数企业主要融资途径,中小企业也不例外,外部资金来源同样以商业银行贷款为主并将长期存在。2013年底,我国五大国有商业银行贷款总额占全国大中小商业银行贷款总额的80%,可是,国有商业银行更倾向于国有企业和大中型企业。商业银行同样偏好大中型企业,仅仅有20%的贷款流向了中小企业,面对我国中小企业的庞大群体,平均下来寥寥无几,因此商业银行贷款杯水车薪,实难解决我国中小企业资金需求。

(三)直接融资

相对间接融资,我国中小企业直接融资渠道偏窄。直接融资市场发展滞后,股票、债券融资渠道仅向大中型企业开放,因此中小企业融资方式只能以间接融资为主,中小企业面临严峻融资形势。

三、中小企业融资能力影响因素实证分析

目前受我国经济体制制约,直接融资难以解决中小企业融资难的问题,所以需从提高中小企业的内源融资和外源融资两方面解决此问题。

(一)研究假设

基于我国目前中小企业融资现状及已有文献,提出以下假设:

H1:企业规模与短期负债率正相关。

H2:企业和银行的关系与企业的短期有息负债率正相关。

H3:担保资产价值与资产负债率正相关。

H4:企业盈利能力与短期有息负债率负相关。

H5:企业内部积累水平与短期有息负债率负相关。

(二)指标选取与数据来源

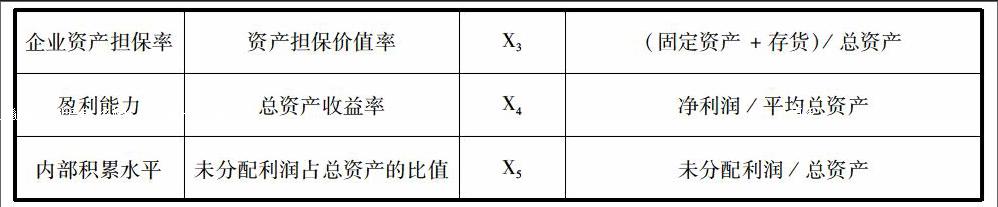

本文选取767家非金融中小上市公司为研究样本。选取短期有息负债率(Y1)作为被解释变量,企业规模(X1)、企业年限(X2)、资产担保价值率(X3)、资产净利率(X4)、内部累计水平(X5)作为解释变量,数据来源于wind数据库。

(三)实证分析

设定模型为:Y1=a+β1*X1+β2X2+β3*X3+β4*X4+β5*X5

利用EVIEWS软件进行回归,结果如下:

Y1=-0.4903+0.0268*X1+7.2847e-05*X2+0.10985*X3-0.0038*X4-0.0366*X5

变量X1的P值为0,说明企业规模与资产负债率为正相关,中小企业规模大小是影响企业融资的重要因素。企业规模增大,企业外源融资能力增强。变量X2的P值为0.7891,企业年限与短期有息负债率相关性不显著。说明我国银行和中小企业关系有待加强。变量X3的P值为0,说明中小企业担保资产价值与短期有息负债率正相关,企业固定存货在总资产中比重越大,企业融资水平越高。变量X4的P值为0,说明我国中小企业盈利能力与短期有息负债率负相关。说明中小企业盈利能力增加负债性融资减少。变量X5的P值为0.0048,说明中小企业内部积累水平与短期有息负债负相关。企业内部积累水平提高,对外源性融资依赖程度减弱,企业负债下降。

因此研究发现影响企业融资能力和融资选择的因素主要有企业规模、企业资产担保率、盈利能力、内部积累水平。

四、对策与建议

(一)提高中小企业自身素质

首先树立诚信意识,打造良好的企业形象。相关部门可成立针对中小企业的信用评级机构,定期发布中小企业信用等级及变化情况。其次中小企业应制定适合自身发展的长期战略,建立科学完善的内部财务管理体系。再次尽可能改善与银行的关系。中小企业应定期加强与银行的沟通,一方面可以让银行清晰了解到企业现阶段经营现状、发展前景,另一方面有利于银行掌握真实客观信息,降低审核难度,提高贷款额度。

(二)建立针对中小企业的政策性金融机构

政府立足中小企业融资特点,建立专门融资服务机构。该措施目前是治理我国中小企业融资难的最佳途径。政府一方面可以在现有政策性银行基础上设立中小企业融资部,可以委托地方商业银行、邮政储蓄和农信社等金融机构代理,这样可适应中小企业分布多而散的特点,在一定程度上及时解决中小企业融资难得困境。另一方面设立专门政策性中小企业发展银行,能最大限度地有效解决银行与中小企业二者间的信息不对称。(作者单位:1.新疆大学经济与管理学院;2.贵州大学经济学院)

参考文献:

[1] 陈文政,许文新,刘莹.小微企业融资难题——原因与解决途径[J].特区经济,2014,10:114-116.

[2] 张玉明,李江娜,陈栋.信息不对称、云融资模式与科技型小微企业融资[J].科技进步与对策,2014,15:100-103.

[3] 佘传奇,张羽.农村中小微企业地位与融资不平等的实证分析[J].企业经济2012,09:84-87.