“闲钱”遇到“假期”,如何打理更合适?

2016-10-22劳新颖

劳新颖

任何假日对于国人而言都是难得的“盛宴”,终于可以卸下疲惫“玩玩玩”或者“买买买”了。然而,有投资需求的人难免会在假期“落空”,尤其是在国庆和春节这类时间稍长的假期中,股市停市,活期放银行利息又微乎其微,如何能打理好假期中的闲钱成为了不少投资者们的“心事”。事实上,不少流动性强的理财产品都可供投资者考虑,只要打好“算盘”,可以实现收益和消费的“一箭双雕”。

货币基金:流动性占优

虽然时至今日,货币基金不断下跌的收益率成为了不少投资者们的吐槽点,但是作为低风险、高流动性的的投资产品,货币基金仍然可以成为假期理财的法宝之一。如果投资者有一大笔闲钱需要假期打理,不妨选择高流动性且快捷的货币基金,比如“宝宝类”理财产品。

那么,短期假期中又该如何选择货币基金?各类货币基金和“宝宝类”产品的收益和手续费、申购期限又是如何呢?

融360近日发布报告显示,目前互联网“宝宝类”理财产品平均收益率为2.47%左右,货币基金的收益率平均约为2%。货币基金和互联网“宝宝类”理财产品的流向基本相同,主要投资于短期的货币工具,国库券、商业票据等,因此各个产品在收益上没有明显差别。除此之外,在申购费方面,投资者购买货币基金不需要支付申购费,只需要小额的管理费和托管费等。需要注意的是,虽然货币基金和互联网“宝宝类”产品的本质没有太大区别,但是在赎回后到账时间等细节处,还是存在不同。货币基金,投资者在任何交易日内均可进行申购,T+0日快速赎回,T+1日实现到账。而互联网宝宝类产品则大部分可以实现实时申赎,只有少部分,如余额宝、微信理财通等受制于银行转账,2个小时内到账。相比较而言,互联网宝宝类产品更快捷。

投资者在选择宝宝类货币基金的过程中,不妨以7日年化收益率和基金公司的最近业绩作为参考指标。7日年化收益率反映的是最近7天的平均收益年化后的水平,收益波动不大。而基金公司的业绩同样不能忽视。通常,大的基金公司在总体规模和管理水平上都具备一定的优势,业绩也因此靠前。

短期银行理财产品:收益比存款高多了

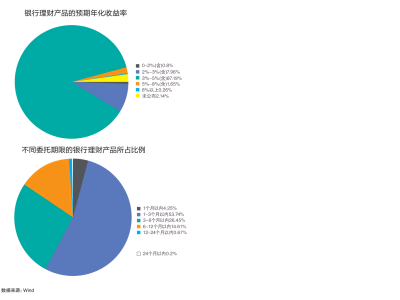

对于不少投资者来说,投资期望都围绕着较高的收益和一定的流动性展开,而在假期中选择短期投资的话,不妨考虑相关的短期银行理财产品。2016年3季度以来,银行理财产品的收益率不断出现下滑,目前银行理财产品的平均年化收益为3.81%,4.5%的产品就能成为争抢的对象了,以至于不少投资者都会疑惑,这个时候购买银行理财产品合适吗?事实上,如果短期理财,银行理财产品完全可以成为选项之一,与其他种类投资相比,银行理财产品的性价比仍然存在。

根据wind数据显示,2016年8月19日~9月19日间,全国共有53家银行发行1个月期限的理财产品,总发行数量为1002只,共占所有期限类型产品的4.25%。1~3个月期限的产品数量最多,占比达到53.74%。由此可见,在银行理财市场上,1~3个月的产品占据了“大半江山”。而有1个月以内短期理财需求的投资者,仍具备“淘金”的空间。

记者通过查询融360发现,从全国范围内看,1个月以内的银行理财产品的期限为3、7、6、14、29天不等,不保本的占据大部分,不过起投金额普遍居高,最低的起投点为5万元。预期收益排在首位的是海口农商银行推出的一款产品,期限为29天,同样属于不保本的类型,起投金额为5万元,预期收益为3.8%。由此可见,如果投资者手中的现金流宽松达到5万~10万元,那么选择类似的银行理财产品,一个月内收益可期。

通知存款:循环理财之选

一直以来,银行定期存款对于不少投资者而言都是最安全的投资利器,直接把钱放到银行,基本上能实现一劳永逸,定期存款也因此受到很多老年人的青睐。然而,对于短期理财而言,定期存款显然不适合,毕竟高于活期的收益率是储户牺牲一定的流动性实现的。事实上,就短期理财而言,通知存款有资格入投资者们的“法眼”。

相比银行定期存款而言,通知存款最大的优势在于流动性和循环性,兼具了银行定期存款和活期存款的优点。

通知存款按照期限分为1天通知存款和7天通知存款两种类型,储户的最低起投金额和支取均为5万元。投资者们需要注意的是,无论选择哪种类型,都要提前1天或7天向银行申请,提前支取的话,利率只能按照活期利率计算。投资者如果有投资的意愿,可以通过银行柜台、电话银行、网上银行、自动查询终端等渠道进行购置。

目前,全国7天通知存款利率平均为1.35%,1天通知存款利率平均为0.8%。几大国有商业银行通知存款利率均为1.1%。以一笔10万元的资金为例,如果选择活期存款,在年利率只有0.35%的情况下,收益微乎其微。存7天,活期的利息只有6.71元;如果选择7天通知存款,在利率1.10%的基础上,7天利息可达26.25元。由此可见,如果投资者手中有大额闲钱,可选择通知存款来进行循环理财。