高房价与低房贷之间是否存在悖论

2016-10-20李迅雷

李迅雷

不久前写了一篇《中国房价还能涨多久》,文中提到了国内各大城市的房价与收入之比远高于发达国家,但同时,居民房贷余额占住宅总市值的比重却远低于发达国家,这两个数据之间是否存在悖论?本人的认为中国居民实际收入水平可能存在一定低估,故购房者对房贷的需求相对低些,同时,房价收入比存在一定程度上的高估。这一解释引来了不少争议。为此,本文再收集了一些数据,做进一步分析。

房价收入比过高结论不改

我曾在2012年估算过国内居民可支配收入究竟被低估了多少,结论有点吓人,如计算出2011年被低估7万多亿,这其中包含了灰色收入等。结论是否准确不得而知,但低估的事实恐怕不能否认。如这场旷日持久的反腐过程中,不断被爆出贪污几个亿的现金藏在家里的案件。又如,中国的个税规模只占整个税收收入的6%左右,还远低于出口退税额,反映出避税、漏税的比重不低。

但即便居民收入存在低估现象,似乎也不改房价收入比过高的结论。因为世界银行提出发达国家正常的房价收入比一般在1.8~5.5之间,而发展中国家合理的房价收入比则在3~6之间,比值越大,说明居民家庭对住房的支付能力越低。根据上海易居房地产研究院日前发布的《全国35个大中城市房价收入比排行榜》显示,2015年,剔除可售型保障性住房后,全国35个大中城市房价收入比均值为10.2,假设家庭收入平均低估了20%,房价收入比也要达到8.2。

尤其是深圳、上海和北京等一线城市更高,如深圳27.7,上海20.8,北京18.1,而厦门(16.6)、福州(14.7)、杭州(11.3)等东部二线城市也在赶超。相比之下,纽约的房价收入比大约为8左右、东京10、伦敦12、首尔7.7左右,虽然房价不比国内一线城市便宜,但人家的房价收入比要远低于中国。

当然,对于房价收入比过高的现象,还是要考虑到中国的特殊性。首先,这些年来,房价出现分化现象十分明显,主要是一线城市和东部二线城市出现房价大幅上涨,中西部地区房价整体涨幅不大,房价收入比也不算离谱。其次,要考虑到这些年来中国人口的巨大流动性,从第六次人口普查的数据看,北京、上海和深圳是人口净流入占比最大的三大城市,导致了住房供不应求,使得房价收入比的参考意义不大。第三,中国的父母对子女买房资助的比例较高,这也没有体现在房价收入比中。第四,由于中国没有推行房产税,住房持有成本较低,这也是导致房价偏高的原因,就像股市不用缴纳资本利得税一样,中国的股价水平也是偏高的。

然而,上述这些理由可以解释房价收入比过高的部分原因,但没有揭示根本原因,我认为,根本原因在于国人过于看重房屋的投资和投机属性了,中国家庭把三分之二的资产都配置在房屋上了,全球好像找不到第二个国家或地区。难怪权威人士要呼吁,“房子是给人住的,这个定位不能偏离”。

房贷销售比偏低的时代或将过去

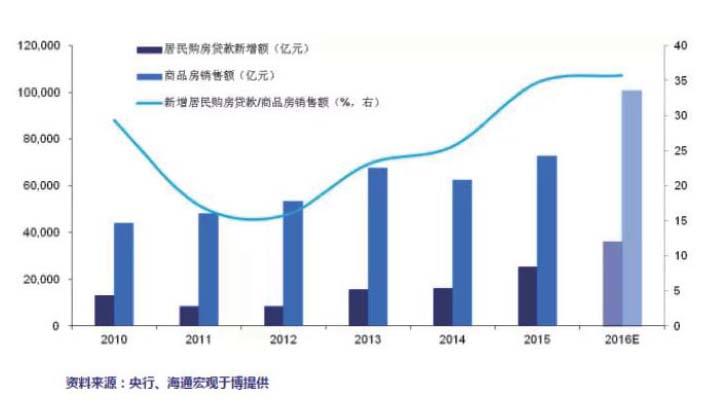

央行的《货币政策执行报告》中,每季度都会公布居民新增住房贷款数据,但遗憾的是,2010年之前则没有披露。但这就可以计算出近年来居民在购房中究竟有多少钱是借银行的,还有多少是自筹的。考虑到房地产交易不同于股票,一年内倒腾几次的占比很低,基本可以忽略。那么,用房贷销售比就大致可以反映居民购房的杠杆率。

数据显示,2010-2015年这六年中,居民房贷累计为8.65万亿,占全部房贷余额的54%,占六年累计住宅销售额的24.8%。可见,过去六年居民购房的杠杆率比较低,尤其是2011-12这两年,降至了15%,这与房地产的调控政策有关。

不过,2013年之后随着新一轮的经济刺激政策出台,居民购房的杠杆率开始上升,从2013年的23.1%升至2015年的34.7%。尤其是今年第一季度,新增房贷为9600亿,住房销售额为1.6万亿,杠杆率提高到60%。当然,由于第一季度的销售额通常只占全年的15%左右,故今年全年的买房杠杆率不会那么高,估计在36%左右,但还是呈现上升趋势。

总体来看,过去六年来的房贷规模变化,与国家的房地产政策和央行的货币政策有明显的相关性。尤其是从2015年下半年之后,随着股市出现暴跌,金融产品去杠杆,商品房成为实物投资的必选品种。国家为了稳增长而连续降准降息,太多的货币对应太少的资产,于是就导致了资产荒,房价出现上涨。

与发达国家相比,我国的购房的贷款占比确实不高,这是否表明国人的收入水平比较高呢?其实也不是,正如前面在讨论房价收入比过高问题时提到的根本原因,投资和投机性偏好导致了高房价,同时也使得居民家庭会把尽可能多的资金配置在房地产上,同时也推动了房价的上涨。而且,房价上涨的结果使得居民房贷余额在住宅总市值中的占比显得较低。

图中显示,美国房贷占住宅总市值之比在2009年的时候上升到55%,这也是次贷危机的诱因,之后缓慢回落,但仍有40%左右。但中国基本维持在10%左右的水平,说明中国房价尽管高,但银行的房贷资产风险很低,这也是为何中国的房贷坏账率很低的原因。当然,这一比例只是反映了存量比,过去三年房贷规模大幅上升,增速大大超过房价的涨幅,因此,银行房贷的新增部分存在一定风险。

不是悖论却是两难

从以上分析中,大致可以得出一些结论:房价收入比尽管高,但考虑到居民可支配收入总额被低估(尤其是高收入群体被低估)因素、房产持有成本较低、中国处于人口迁徙高峰期等因素,房价收入比高的现象有其合理的方面。至于房贷/销售比偏低的现象,与房地产市场早期的金融意识不强,且以投资为主的购房结构有关,2013年之后房贷/销售比有所回升,反映了房地产步入到消费時代。因此,看似的悖论其实并不存在。

据说今年前四个月,京、沪、深等一线城市二手房成交面积约为新房的两倍以上,南京、福州等二线城市二手房交易活跃度也超过了新房,这反映了居民刚需购房或改善型购房群体占比的上升。且这部分群体应以中产为主,对于房贷的需求较大。这也可以解释2015-16年为何居民住房贷款大幅上升的原因。

从这轮房价上涨过程中,确实存在投资型住户卖房、刚需和改善型居民购房这样的总趋势,实质上也反映了居民住房消费加杠杆的倾向,与过去温州炒房团等的投资加杠杆有本质的不同。然而,带有超前消费特征的刚需之所以造成超大的销售量,除了受到国家鼓励买房政策(降低首付比例)刺激,担心房价再涨而不得不买房之外,还有货币超发之下资产荒的因素,这也导致了普通老百姓居住成本的大幅攀升。如果真是超前消费,则对今后房地产市场的持续繁荣是不利的。

如果说这轮房价上涨是以刚需和改善为主导的消费行为促使,那么,它同时也是投资客们的丰厚获利之后的变现过程。房价的上涨推动了各行各业的发展,既有利于改善产能过剩问题,有利于保持经济的较快增长。但另一方面,房价的持续上涨又在不断加大爆发危机的风险,因为大类资产价格一旦下跌,几乎是没有可以软着陆的案例。A股市场就是一个很典型的例证:股价大涨之后,出现大跌,为了维稳,国家队资金入市,注册制延后,IPO受到严格限制,但仍然不改市场的疲弱走势。

对于房地产的政策调控而言,确实面临两难选择。如果为了抑制房价继续上涨,此刻推出房产税,效果一定明显,但表面看是防患于未然,而市场对此的解读一定是“砸盘”,或导致房地产行业的崩溃。如果通过多种举措来维持目前房价水平,估计要持续走成L型也很难。而且,越往后,人口越老龄化,流动人口越少,调控难度越大。

在当今经济增速放缓,债务负债加重的背景下,大家更需要关注住房销售收入和收入流向的变化,因为这些数据会影响到投资增速,进而影响到经济和金融市场。